Оценивание эффективности функционирования экономических систем с несколькими источниками финансирования

Автор: Наумов Анатолий Александрович, Досужева Елена Евгеньевна

Журнал: Сибирский аэрокосмический журнал @vestnik-sibsau

Рубрика: Экономика

Статья в выпуске: 3 (24), 2009 года.

Бесплатный доступ

Раcсмотрены основные определения портфеля бизнес-процессов и показателей эффективности экономической системы. Продемонстрированы методики оценивания показателей эффективности экономической системы. Рассмотрены подходы к решению задачи оценивания показателей эффективности использования частных финансовых потоков в рамках одного портфеля или бизнес-процесса.

Бизнес-процесс, портфель бизнес-процессов, оценка эффективности, показатели эффективности, экономическая система

Короткий адрес: https://sciup.org/148175977

IDR: 148175977 | УДК: 336.763:336.67:519.6

Текст научной статьи Оценивание эффективности функционирования экономических систем с несколькими источниками финансирования

После этого, зная точку приведения (пересчета) денежных потоков Sj(t) и Pj(t) бизнес-процесса BPj(t), j = 1, 2, …, N, находим значение показателей по соответствую- щим формулам или алгоритмам. Продемонстрируем на примере методику оценивания эффективности функци-оurнирования портфеля относительно показателей Q = (й> Q2) T, Q1 = NFV( I), Q2 = IRRnfv( ,,- в этом случае параметрическое множество будет иметь вид п = {r0, r1}, где r0 – ставка внешнего использования выходных фиurнансо-π,Q вых потоков параметризованного процесса BP7, а r1 – ставка заимствовurания для входных финансовых потоков π,Qur процесса BP1. Кроме этого, обозначим через Cfin = Cfin,1={S(t0), S(t1),…, S(tm)} – входной финансовый поток бизнес-процесса BPs и Cfout = Cfout,7 = {P(t0), P(t1), …, P(tm)} – выходной финансовый поток BPs, t0 и tm = t0 + T – время начала и окончания реализации бизнес-про-цесса BPs соответственно.

Тогда показатели Q 1 и Q 2 для бизнес-процесса BP s можно оценить в соответствии со следующими формулами:

m

Q i = NFV ( , ) =

r ) t m - t i - t S ( t i )( 1 + r ) t m - t i

Q, = IRRnfv =

2 NFV( l )

m

У S ( ; , )( 1 + r ) t m t i [ = NFV ( ,) .

Заметим, что в расчетных формулах для показателей Q 1 и Q 2 предполагается, что ставки r 0 и r 1 приведены к единице времени, а расчет по заемным средствам Cf in происходит в момент времени tm (в конце жизненного цикла бизнес-процесса BP s ). Рассмотрим более подробно расчетные формулы и методики оценивания показателей эффективности ЭС с использованием идеи компаундирования финансовых потоков (на базе NFV-подходов).

Схема 1. Предположим, что в портфель бизнес-про-цессов вкладываются только (исключительно) заемные средства и ставка заемного процента равна rl . Заработанные средства используются вне портфеля со ставкой r 0. Внутренних перетоков финансовых потоков в портфеле не существует. Тогда прибыль, полученную по окончании работы с экономическим объектом, можно подсчитать по формуле

Profit ( ,) = NFV ( ,) = mm

= У P ( t )(1 + r o ) t m - t i - У S ( t )(1 + r ) t m - t i . i = 0 i = 0

Сделаем пояснение к этой формуле. Первая сумма равна общему количеству средств, заработанных ЭС за время от момента времени t0 до момента времени tm, если все средства выходного потока портфеля «используются в деле» со ставкой доходности (с доходностью) r0 (или r0 ■ 100 % в единицу времени). Вторая сумма соответствует долгам, накопленным за время функционирования экономического объекта с учетом того, что эти средства занимаются по ставке r (или rl ■ 100 %) в единицу времени. При условии, что все долги возвращаются в момент времени tm, формула для Profit(l) показывает, какая часть заработанных средств останется после того, как будут возвращены все долги из общего объема средств, вырученных за время (tm – t0) функционирования экономической системы. Можно заметить, что в данном случае вся прибыль портфеля в количестве Profit(l) получена исключительно за счет финансовых потоков внешних бизнес-процессов и при этом собственные финансовые средства не расходовались. Для оценивания доходности использования заемных средств экономической системой (Profitability(= Profib() в соответствии с этой схемой можно воспользоваться следующей формулой:

Profib ( S;P ) = irrNF V ( , ) =

m

У S (ti)(1 + r) tm - ti i=0

m

= У P (ti)(1 + r0) tm - ti i =0

Найденная в соответствии с этой формулой (как решение или корень уравнения относительно ставки r ) ставка будет равна доходности портфеля, и она будет показывать, на какой процент (Profib( l ) ■ 100 %) в среднем за все время функционирования экономической системы ( tm – t 0) наращивается входной финансовый поток в единицу времени. Если необходимо найти влияние входного финансового потока на прибыль, полученную экономической системой, то это можно сделать с использованием следующей формулы:

Profib ( S ,P " =

m

У S (ti )(1 + r) tm - ti i=0

= Profit( l )

Это значение доходности показывает, с какой ставкой в среднем происходило наращивание входного финансового потока в прибыль.

Схема 2. Рассмотрим ситуацию, когда выходной финансовый поток бизнес-процесса покрывает (компенсирует) полностью (или частично) средства входного потока. Тем самым, например средства выходного потока можно направить на покрытие долгов (по займам) еще до окончания функционирования бизнес-процесса, или на то, чтобы обойтись собственными средствами и не производить заимствований. Если обозначить новые потоки бизнес- процесса, полученные после применения операции внутренних перетоков через Cfin = {S'(10), S'(11),..., S'(tm)} и Cfout ={P'(toXP'(t1),..., P'(tm)} , тогда можно записать формулы для дохода и доходности, аналогичные рассмотренным выше, но в терминах множеств C'(^п) и C'(fout). Для этого в этих формулах следует заменить S(ti) на S'(ti), а P(ti) на P'(ti). Очевидно, что после применения операции внутренних перетоков в общем случае новые потоки C'(^п) и C'(гout) будут более «слабыми». Следует также учитывать, что операция перераспределения потоков может принести некоторый дополнительный доход (и доходность), который (которую) следует учесть в расчетных формулах [2]. Поскольку операцию внутренних финансовых перетоков бизнес-процесса можно осуществлять многими способами, то у схемы 2 может быть множество соответствующих этим способам модификаций.

Схема 3. Пусть входной финансовый поток формируется только за счет собственных средств бизнес-про-цесса. Это возможно, например потому, что элементы входного потока на начальном этапе функционирования экономического объекта покрываются за счет выходных потоков других бизнес-процессов, а затем - за счет внутренних перетоков этого бизнес-процесса. При таких предположениях, по всей видимости, нельзя оценить абсолютные значения прибыли, полученные бизнес-процессом, а только относительные, например по формуле

m

Profit , wi ) = 2 P ( t )(1 + Г о ) t m -“ - i = 0

m

— 2 f ( t )(1 + r c ) tm - \ i = 0

где rc - ставка инструмента (бизнес-процесса), относительно которого и происходит оценивание прибыли. В качестве ставки r c может выступать ставка r, , депозитные банковские ставки ( гь ) и т. д. В то же время доходность функционирования экономической системы для этой схемы можно найти по формуле для доходности Profib ( ^P ) (см. выше), в которую не входит ставка r c . Таким образом, доходность зависит от входного финансового потока и не зависит от источника его происхождения, т. е. от того, является ли он входным потоком собственного (внутреннего) или внешнего бизнес-процесса. Как и следовало ожидать, доход зависит от источника, породившего входной финансовый поток бизнес-процес-са, а доходность характеризует, насколько успешно (или неуспешно) функционирует конкретный бизнес-процесс и при этом неважно, каков источник входного финансового потока этого бизнес-процесса.

Предположим, что портфель бизнес-процессов (или его частные бизнес-процессы) имеет (или имеют) несколько входных финансовых потоков от различных источников (например, смежных внутренних или внешних бизнес-процессов). Задача состоит в том, чтобы оценить показатели эффективности использования этих частных финансовых потоков в рамках одного портфеля (или биз-нес-процесса). Такая задача может возникать каждый раз, когда необходимо оценить эффективность частных потоков, связанных, например, с отдельными товарными группами торгового предприятия, с отдельными видами продукции многономенклатурного производственного предприятия, со многими видами проектов в рамках одного инвестиционного проекта и т. д. Можно было бы предположить, что задача решается достаточно просто, однако асинхронность и сдвиги во времени входных и выходных финансовых потоков (что очень часто встречается на практике) заставляют более осторожно подходить к решению такой задачи. Рассмотрим подходы к решению этой задачи по мере усложнения ситуации с потоками портфеля.

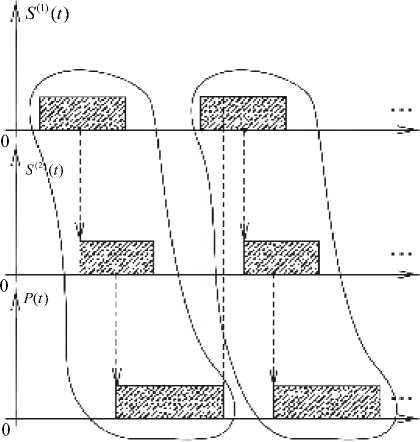

Ситуация 1. Пусть входные и выходные потоки портфеля имеют цикличность во времени (рис. 1). На этом рисунке показаны два полных цикла для двух входных ( №’) ( t ) и S' 2) ( t )) и одного выходного ( P ( t )) финансовых потоков портфеля. Обозначим входные и выходные потоки, соответствующие разным циклам, через №1 -1) ( t ), f ^X t ) и P °) ( t ) (для потоков первого цикла), а также №1>2) ( t ), №2 -2) ( t ) и P (2) ( t ) (для потоков второго цикла).

Тогда расчетные формулы для прибыли (дохода) и доходности каждого из входных финансовых потоков можно оценить по формулам, аналогичным применявшим- ся для расчета Profit(l) и Profib(f,^P) и рассмотренным выше, с небольшими изменениями в них:

mk

Profit ( к) = 2 P ( к ) ( t iк ) )(1 + Г к ) ) t m - 4 i = 0

m k , ( к ) _ , ( к )

2 f О, к ) ( t <к ) )(1 + r к ) ) m i

- m (к) (к)

+ 2 f ( С к ' к ) ( t iк ) )(1 + г/ к

,

где Ск - количество входных потоков С f i ) , i = 1, 2,..., Ск для к -го цикла, и

Profib(' ' Pxк) = mk

r 22 f ( n ’ к ) ( t-( к ) )(i + r )' n = 1 i = 0

= s

, ( k ) / к ) . tm t i

mk

= 2 p ( к ) ( t iк ) )(1 + г к ) ) tm ‘ * - 1 ( к '

,

где n - номер входного финансового потока СfП); к -номер цикла, для которого оценивается доходность. Эти показатели можно дополнить другими, например, такими как индекс рентабельности (PI) к -го цикла n-го входного финансового потока, доля выручки n-го входного потока в общей выручке к-го цикла и т. д. Например, индексы рентабельности могут быть найдены по формулам

PI< f ^ p )( к )

C k m k

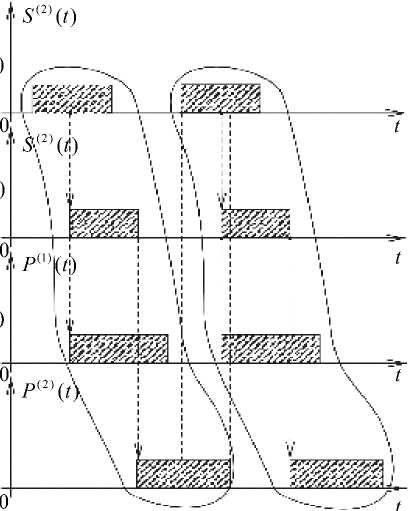

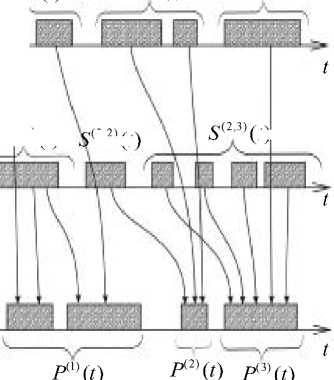

I 2 2f Ii=0 PT(f^P)(к,n) _ PI( l) =Profit( к) mk 2 f (n,к)(tiк))(1 + ri'к))tm — ti i=0 а доля оценена в соответствии с отношением PGain( ^ P)(к -n) = ™к („ (к = | 2P(к)(t(к ))(1 + Г(к)) tm- ti I/ 11:0 J/ mL (!) (к )! | 2 f(n,к) (t,(к) )(1 + Profib(f"P)(к) )tm- ti I . (100 wJ Как и в формулах выше, здесь к - номер цикла, к = 1, 2, _; n - номер входного потока СfП), i = 1,2, _, Ск для к-го цикла. Перейдем к рассмотрению экономических систем, которые включают в себя как несколько источников финансирования (входных потоков), так и несколько источников доходов (выходных потоков). Как и выше, рассмотрим сначала случай, когда в системах потоки имеют цикличность (рис. 2). Решение задачи оценивания эффективности работы экономической системы в этом случае можно свести к задаче с одним источником доходов, если удастся закрепить источники финансирования с источниками доходов. Это можно сделать, например, воспользовавшись матрицей связей входных и выходных потоков вида: P(1)( t) P(2)( t) к P( ик )(t) SP(k)= (1 о о 1) 0 S(1)( t) S(2)( t) ^ 1 0K 0^ S(Ck)(t) Здесь матрица SP(k) соответствует связям потоков к-го цикла и, если SPк)(i, j) = 1, то входной поток S(i)(t) влияет на выходной поток Pi)(t), а если этот элемент ра вен нулю, то такое влияние отсутствует. Так, например, для матрицы SPк), рассмотренной выше, поток S^Xt) оказывает влияние на поток P'\t), S(2)(t) - на P(2)(t) и т. д. Анализ эффективности системы можно будет проводить, если в каждой строке матрицы SPк) будет в точности по одной единице. В примере для матрицы SPк) входной поток S(1)(t) влияет по крайней мере на два выходных потока. В этом случае следует разбить поток S(1)(t) на части (подпотоки) так, чтобы в новой матрице связей SP(k)в строках, соответствующих этим частям, было бы в точности по одной единице. Как только это требование будет выполнено для всех источников финансирования, так тут же задача разобьется на Uk (Uk - количество выходных потоков к -го цикла) задач, рассмотренных выше. Каждая из таких задач решается независимо от других. Эти задачи соответствуют, например, отдельным ассортиментам товаров, видам услуг, производственным заказам, видам финансовых инструментов и т. д. А анализ эффективности позволит получить представление о «состоянии дел» внутри каждой из групп. Можно провести и межгрупповой анализ, определив тем самым группы-лидеры, плохо функционирующие (проблемные) группы и т. д. Такой анализ - это еще один подход (наряду с другими видами анализов ЭС, например, факторным анализом) к обнаружению в экономической системе «узких мест», к выявлению бизнес-процессов, которые сдерживают развитие системы, а, значит, и к принятию действий, направленных на маневрирование (адаптацию) системы. Ситуация 2. Рассмотрим случай ациклических потоков портфеля (рис. 3). Здесь все потоки необходимо разбить на непересекаю-щиеся потоки так, чтобы получившиеся в результате разбиения множества Sij)(t) и P')(t), где i = 1,2, ., Cj; j = 1,2, ...; Cj - количество входных потоков j-го разбиения, удовлетворяли бы условиям минимальной инцидентности: 1) подпотоки {S(ij)(t)}, i = 1, 2, ., Cj являются влияющими (формирующими) только исключительно для потока P(j)(t); 2) никакие подмножества множеств {S(Lj)(t)}, i = 1,2, ., Cj, не удовлетворяют условию 1 для подпотоков потока P(j)(t). Рассмотрим показанные на рис. 3 входные потоки, минимально инцидентные трем выходным потокам P(1)(t), P(2)(t) и P(3)(t). Можно заключить, что {S (t), S(t)} о P(1)(t), {S(1-2)(t), S In(j): {S(V)(t),S<2J)(t),..., S(CjJ)(t)} о P(j)(t), где j = 1, 2, ... . (3) Заметим, что определенное выше условие (и отношение) минимальной инцидентности можно было бы (отказавшись от выполнения условия 2) ослабить до условия (отношения) простой инцидентности. Очевидно, над инцидентными потоками можно проводить операции их объединения, которые не будут нарушать свойства инцидентности (но не минимальной инцидентности!). Следует заметить также, что количество инцидентностей вида (3) заранее может быть неизвестно, так что в этом отношении для индекса j не фиксируется верхняя граница. Если все потоки удалось свести (преобразовать) к инцидентностям In( j), j = 1,2,..., то задача оценивания эффектив- t t t 1-й цикл 2-й цикл Рис. 1. Циклические во времени потоки ( C£) (Cf2)) (С(1) ( C fout ) (C fout ) 1-й цикл 2-й цикл Рис. 2. Цикличность входных и выходных потоков ности ЭС сведется к оцениванию показателей Q для каждой из инцидентностей (точнее, для потоков, вошедших в эти инцидентности) в соответствии с расчетными формулами, рассмотренными выше для циклических потоков. Отметим еще раз тот факт, что левые и правые части в разных инцидентностях вида (3) не имеют общих элементов. Условно это можно записать следующим образом: In(i)n In(j)= 0 , если i * j. S\t) (C£) 0S<2)(t (C ) 0 P (t) ( Cfout) S S S<13)( t) S ^(t) (t) ( t) Рис. 3. Ациклические потоки портфеля ^c t) Заметим, что если выходных финансовых потоков (также как и входных) несколько, то построив инцидентность вида In(кj : {S<1J)(t),S(2j)(t),..., S(Cj'j)(t)} о P(kJ)(t), где к = 1,2, ..., Uj; j = 1,2, ..., можно приступить к оцени- ванию показателей Q для каждой из них отдельно и для некоторых множеств (совокупностей) инцидентностей, если необходимо сравнить эффективность различных входных и выходных потоков между собой. Выше In(кj) -ИНЦДеНТНОСТЬДТЯк-го выходного потока, к = 1,2, _, U; U. - количество выходных потоков Pк)(t), к = 1, 2, _, Uj; j - номер инцидентности для к -го выходного потока. Думается, что не должно происходить путаницы (и связанных с ней неопределенностей) в обозначениях выходных потоков вида PкJ')(t) и Pк)(t) для случаев с одним и многими выходными потоками. Так, если выходной поток один P(t), то Pк)(t) - это его части, отнесенные к различным инцидентностям, а если выходных потоков несколько {Р-к)(t)}, то Pкj)(t) - это часть к-го выходного потока Pк)(t), отнесенная к j-ой инцидентности [3]. Таким образом, рассмотренные в работе методы анализа эффективностей частных финансовых потоков биз-нес-процессов позволяют разбить общий эффект на составляющие, соотнесенные с каждым из источников финансирования и провести ранжирование каждого из них. Кроме того, можно оценить реальный эффект от вложений и сравнить его с рекомендуемым или предлагаемым.