Оценка финансового состояния банка

Автор: Филиппова Ю.А.

Журнал: Вестник экономики, управления и права @vestnik-urep

Рубрика: Экономика

Статья в выпуске: 2 (35), 2016 года.

Бесплатный доступ

В статье проанализированы существующие методики оценки деятельности банков; разработан методический подход к оценке финансового состояния коммерческого банка на основе присвоения определенного рейтинга, который базируется на публичной ин-формации; представлена апробация предложенного подхода.

Банк, банковская система, метод, рейтинг, рейтинговая группа, рей-тинговый класс, нормирование, медиана кемени, уровень значимости, оценка, анализ, подход

Короткий адрес: https://sciup.org/14214736

IDR: 14214736 | УДК: 336.71

Текст научной статьи Оценка финансового состояния банка

Постановка проблемы в общем виде и ее связь с важными научными или практическими заданиями. Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Роль банков в современной экономике можно свести к трем основным моментам.

Во-первых, развитая структура банков позволяет управлять системой платежей в обществе.

Во-вторых, аккумулируя средства, банки направляют их фактическим заемщикам, при этом отдавая приоритет тем из них, которые смогут употребить денежные средства наилучшим образом. Таким образом, банки наиболее целесообразно перераспределяют денежные резервы общества.

В-третьих, банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют количество денег, находящихся в обращении в той или иной экономической системе. Деятельность кре- дитных учреждений не ограничивается аккумуляцией и размещением растущей массы денежных средств компаний, предприятий и части населения. Они способствуют накапливанию капитала, не только активно вмешиваются во все стороны хозяйственной жизни, но и непосредственно участвуют в деятельности функционирующего капитала или осуществляя контроль над ним. Благодаря банкам действует механизм распределения и перераспределения капитала по сферам или отраслям производства, который в значительной степени обеспечивает развитие народного хозяйства в зависимости от объективных потребностей производства. Финансируя дополнительные потребности предприятий промышленности, транспорта, сельского хозяйства в инвестициях, расширении производства, банки имеют возможность воздействовать на создание прогрессивной воспроизводственной структуры народного хозяйства.

В связи с этим оценка финансового состояния коммерческих банков представляет собой приоритетное направление исследования с точки зрения информативности для собственников, инвесторов, вкладчиков и других заинтересованных лиц.

Анализ последних исследований и публикаций. Проблемы рейтинговых оценок банков и пути совершенствования изучены в трудах следующих ученых: М.И. Баканова, В.И. Бариленко, Р.П. Булыги, М.А. Вахрушиной, В.Г. Гетьмана, А.Г. Грязновой, И.М. Дмитриевой, П.Ф. Друкера, О.В. Ефимовой, Р. Каплана, Т.П. Карповой, Р.Г. Кас-пиной, В.В. Ковалева, В.Г. Когденко, О.Г. Королева, М.В. Мельник, О.А. Мироновой, Е.А. Никифоровой, Г.В. Савицкой, А.Д. Шеремета, М.А. Эскиндарова и др. Однако проблема присвоения рейтинга финансового состояния коммерческого банка на основе публичной информации является недостаточно изученной.

Выделение нерешенных ранее частей общей проблемы, которым посвящается данная статья. В рыночных условиях значительная роль отводится рейтинговому анализу деятельности банка, с помощью которого обосновывается стратегия и тактика его развития, уточняются планы и управленческие решения, осуществляется контроль за их исполнением, определяются финансовые резервы, оцениваются результаты деятельности управленческого персонала, отдельных подразделений и банка в целом.

Формулировка целей статьи (постановка задания). Актуальность проблемы, ее практическая и теоретическая значимость определили цель и задачи данной статьи – разработку методического подхода к расчету рейтинга финансового состояния банка, обеспечивающего объективность, достоверность на основе публичной информации.

Изложение основного материала исследования с полным обоснованием полученных научных результатов. Деятельность банков должна анализироваться не только средствами теории банковского дела и финансового менеджмента, но и приемами, которые сформировались в теории систем в кибернетике, информатике, прикладной математике и статистике. Значительная часть таких приемов требует от исследователей специальных знаний системного математического анализа, что существенно осложняет возможность их применения в работе банков. Для оценивания банка как сложной системы нужен инструментарий, который помог бы проанализировать в совокупности всю деятельность финансового учреждения. Именно таким инструментарием является обобщающая оценка финансового состояния коммерческого банка на основе рейтингирования, которое дает возможность получить качественный аналитический материал без применения сложного математического вычисления.

В общем понимании рейтинг признан в мире как инструмент, который предназначен для сравнительного анализа динамически развитых систем и является определенной системой оценки их деятельности, которая базируется на финансовых показателях работы и балансовых данных банка. В основе рейтинга лежит обобщенная характеристика по определенным признакам, что позволяет группировать банки в определенной последовательности по степени уменьшения (или увеличения) данного признака. Признак (критерий) классификации банков может отображать отдельную сторону деятельности банка (прибыльность, ликвидность, платежеспособность) или деятельность банка в целом (объем операций, надежность, имидж). На основе полученных оценок банка по определенным признакам определяется обобщающий рейтинговый показатель, который дает интегрированную оценку учреждения.

Научно обоснованные рейтинги банков выполняют целый ряд важных функций. Среди них следующие:

-

- определение места банка среди других банковских учреждений;

-

- оценка слабых и сильных сторон кре-

- дитного учреждения сравнительно с другими;

-

- принятие адекватных решений по совершенствованию его будущей деятельности;

-

- оценка банков клиентами - предприятиями и населением, инвесторами для принятия решений о сотрудничестве с тем или другим банковским учреждением;

-

- оценка надежности и стабильности банков с целью налаживания контактов и предоставления рейтинга банковской системы страны в целом [1].

При осуществлении своих функций банковский рейтинг должен отвечать таким требованиям:

-

- информация о деятельности банка, на базе которой определяется его рейтинг, должна быть объективной;

-

- рейтинговая информация должна быть доступной широкому кругу потребителей этой информации;

-

- определение банковского рейтинга по определенной методике должно быть периодическим.

Следует отметить, что рассмотренные функции, а следовательно, и требования к банковским рейтингам могут расширяться и дополняться в зависимости от целей проведения рейтинговой оценки того или иного банковского учреждения. Поэтому рейтинг становится многофункциональным универсальным инструментом, отвечающим установленным требованиям и целям, преследуемым при проведении оценки.

Рейтинговая оценка предусматривает определение принадлежности банка к классу, разряду, категории. Конечным результатом рейтинговой оценки банков является список, в котором они классифицированы по определенным признакам. Основной целью банковских рейтингов является определение позиции каждого банка в общей совокупности.

Исследования этой отрасли свидетельствуют о существовании разных методик рейтингового анализа банков: номерных, бальных, регрессионных и других (табл. 1).

Существующие методики рейтингового анализа банков

Таблица 1

|

Методики рейтинговой оценки |

Содержание методики |

Применяемый метод |

Преимущества |

Недостатки |

|

Номерные |

Расчет показателей оценки финансового состояния и последующее ранжирование банков |

Метод коэффициентов |

Простота расчета и гибкость |

Отсутствие обобщающего показателя, слабая детализация |

|

Балльные |

Дают возможность получить интегральную оценку финансового состояния банков |

Метод экспертных оценок |

Гибкость методики, основанная на личном опыте |

Сложность в обработке экспертных оценок |

|

Регрессионные |

Расчет факторных показателей по каждому банку и средних по совокупности |

Корреляционнорегрессионный анализ |

Взвешивание факторов и выявление самых весомых. Возможность прогноза |

Тенденции прошлых периодов переносятся на будущее |

Номерные методики предусматривают расчет совокупности показателей финансового состояния банков и присвоения им определенного места в рейтинге. Данный вид рейтингов оформляется таблицей или списком, в которых осуществляется ранжирование банков по определенным критериям. В качестве критериев используются абсолютные показатели деятельности банка, такие как размер уставного фонда, собственного капитала, финансового результата, общая сумма чистых активов и обязательств банка и др.

Балльные методики дают возможность получить интегральную оценку финансового состояния банков в баллах, которые при- сваиваются им по каждому оцениваемому показателю. При использовании балльной методики каждому показателю присваивается определенный балл по шкале, определяемый экспертами. В результате применения данной методики банки можно классифицировать по группам.

Регрессионные методики предусматривают определение совокупности банков, расчет значений факторных показателей и средних по совокупности. С целью элиминирования масштаба показателей вычисляются обобщающие показатели в виде отношения показателей отдельных банков к среднему значению по совокупности по выборке. Затем усредняются обобщающие

Таблица 2

Классификация рейтинговых групп

|

Группа Класс |

Характеристика класса |

|

uaАAA |

Высокий уровень надежности с позитивными перспективами. Высокая вероятность исполнения обязательств даже в условиях существенных неблагоприятных изменений макроэкономических и рыночных показателей. |

|

uaА uaАA |

Высокий уровень надежности со стабильными перспективами. Высокая вероятность исполнения обязательств возможна в условиях стабильности макроэкономических и рыночных показателей. |

|

uaА |

Высокий уровень надежности. Вероятность исполнения обязательств, которые требуют значительных выплат, в значительной мере зависит от стабильности макроэкономических и рыночных показателей. |

|

uaВBB |

Приемлемый уровень надежности с позитивными перспективами. Банк имеет потенциал для повышения вероятности исполнения обязательств даже в условиях существенных неблагоприятных изменений макроэкономических и рыночных показателей. |

|

uaB uaВB |

Приемлемый уровень надежности со стабильными перспективами. банк имеет потенциал для повышения вероятности исполнения при условии стабильности макроэкономических и рыночных показателей. |

|

uaВ |

Приемлемый уровень надежности. Вероятность исполнения обязательств в значительной мере зависит от стабильности макроэкономических и рыночных показателей. |

|

uaСCC |

Низкий уровень надежности с позитивными перспективами. Существует достаточно высокая вероятность неисполнения банком возникающих в ходе его деятельности финансовых обязательств. |

|

uaC uaСC |

Низкий уровень надежности со стабильными перспективами. Существует высокая вероятность неисполнения банком возникающих в ходе его деятельности финансовых обязательств. |

|

uaС |

Низкий уровень надежности. |

|

uaD uaD |

Неудовлетворительный уровень надежности (банкротство). Банк не обеспечивает своевременное исполнение текущих финансовых обязательств. |

показатели посредством расчета средних величин. Следующим этапом регрессионного анализа является определение взаимосвязи между результатами банковской деятельности и факторами, которые на них влияют. Для этого используется корреляционно-регрессионный анализ, на основе которого осуществляется оценка рейтинга [2].

Методики определения финансового состояния банка, как правило, основаны на том принципе, что при определенных значениях некоторых базовых финансово-экономических показателей деятельности банка он относится к рейтинговой группе А, B, С или D. Данные группы разбиваются на несколько классов в зависимости от значений показателей платежеспособности, финансовой стойкости и прогнозов развития. Классификация рейтинговых групп приведена в табл. 2.

По результатам проведения рейтинговой оценки финансового состояния банка составляется рейтинговый отчет, содержащий выводы о текущем состоянии и возможных способах поддержания или улучшения.

Возникает необходимость рассмотреть некоторые методические подходы к проведению оценки финансового состояния банка на основе присвоения рейтинга.

Р. Михайлюк рассматривает проблемы обеспечения стабильной деятельности банков; определяет роль рейтинговых оценок в выборе надежного банка, выявляет преимущества и недостатки используемых при этом методик [1].

Т. Раевская рассматривает существующие показатели оценки финансового состояния банка в целом и с позиций определения места банковского учреждения в рейтинге по степени риска [2; 3; 4].

Р. Набок указывает на значимость рейтинговых оценок в обеспечении эффективной деятельности банковского сектора и необходимость разработки комплексной методики рейтингирования банков [5].

Несмотря на большое внимание к анализу банковской деятельности, целый ряд методологических и теоретических вопро- сов остается недостаточно изученным. Не достигнуто единство в определении методики оценки финансового состояния банка и используемых при этом показателей. Основной причиной этого является отсутствие достаточного объема информации. Так, банки самостоятельно публикуют всего 42% информации, необходимой инвесторам и вкладчикам [6].

Вышесказанное свидетельствует о том, что проблема оценки финансового состояния банка приобретает первоочередное значение. Поэтому возникает необходимость разработки методики, позволяющей достаточно точно определить рейтинг финансового состояния банка на основе публикуемой отчетности.

При разработке методики были также проанализированы нормативные документы, изучены основные формы отчетности, используемые банками в своей деятельности, а также исследования и публикации [1; 5; 7], затрагивающие вопросы построения рейтинговых моделей и оценки финансового состояния банков.

На основе проанализированной выше информации был сформирован массив коэффициентов, наиболее объективно и качественно характеризующих деятельность банков в условиях неполных данных. С целью большей объективности и достоверности результирующих показателей в качестве аналитической базы используются их средние значения.

Выбранные коэффициенты различны по своей сути и характеризуют различные области деятельности банка. Поэтому целесообразно разделить их на группы: C, L, E, M, где C – капитал, L – ликвидность, E – доходность, M – менеджмент; обозначить каждый коэффициент kij , где i – номер группы, j – номер коэффициента в группе.

А также указать минимальные допустимые min значения ( kij ), минимальные оптимальные значения ( k оmпiтn ), максимальные опти- max мальные значения ( k опт ) и максимальные допустимые значения ( kimj ax ) каждого kij , которые могут быть использованы при последующей их оценке.

В группу C входят четыре коэффициента, характеризующие достаточность, эффективность, адекватность и защищенность собственного капитала.

Достаточность собственного капитала

КСБ min k11 = О (k1m1in =0,06; k1о1пт =0,11;

k опт =0,22; k 1 m 1 ax =0,5), (1)

где КСБ – среднегодовой размер собственного капитала брутто;

О – среднегодовой размер обязательств.

Указывает на предельную сумму убытков того или иного рода, при которой собственный капитал достаточен для обеспечения надежности средств вкладчиков и других кредиторов банка [7].

Доля уставного капитала в собственном

КУ min k12 = КСБ (k1m2in =0,15; k1о2пт=0,15;

kоmпaтx =0,5; k1m2ax =0,85), где КУ – размер уставного капитала;

Определяет, в какой степени капитал банка сформирован за счет учредителей, и характеризует эффективность работы банка [7].

Адекватность собственного капитала

КСБ k13 = АЧ (k

min

=0,013; k 1 m 3 ax =0,125), (3)

где АЧ – среднегодовой размер чистых активов.

Показывает способность банка своевременно и в полном объеме выполнять свои платежные обязательства перед контрагентами [2].

Соотношение собственного капитала нетто и собственного капитала брутто

КСН minmax k = ( min =0; опт =0,5; опт =1;

14 КСБ 14 k14

k1m4ax =1),(4)

где КСН – среднегодовой размер собственного капитала нетто.

Дает возможность сделать качественную оценку собственного капитала, поскольку он свидетельствует либо о наличии собственных средств, которые можно использовать для кредитования, либо об использовании депозитов не по назначению [3].

Группа L описывает способность банка своевременно и в полном объеме удовлетворять потребности в денежных средствах. В нее также входят четыре коэффициента.

Соотношение высоколиквидных активов и обязательств банка [7]

АВЛ k21 = О (k2m1in =0,12; k2m1ax =0,15), (5)

где АВЛ – среднегодовой размер высоколиквидных активов.

Указывает на предельную сумму заемных средств, которая может быть возвращена за счет активов, размещенных в денежной форме, и активов, которые могут быть быстро реализованы.

Доля высоколиквидных активов в активах чистых [7]

АВЛ k22 = (kmin =0,12; kmax =0,15), (6)

АЧ 22 22

Отражает долю активов, которая может быть быстро реализована и размещена в денежной форме.

Коэффициент соотношения выданных кредитов и привлеченных депозитов [2]

ПКmin k23 = (kmin =0,568; опт=0,79;

ПД 23

max k2о3пт=0,832; k2m3ax =1,113),(7)

где ПК – среднегодовой размер кредитного портфеля;

ПД – среднегодовой размер депозитного портфеля.

Показывает, насколько выданные кредиты обеспечены всеми привлеченными депозитами (есть ли несбалансированная ликвидность).

Коэффициент текущей ликвидности [5]

ями можно считать, что этот показатель характеризует эффективность структуры активов [2].

Чистый спрэд

k 32

ДПР РПР

ПК ДПП

( k 3 m 2 in =0; k 3 m 2 ax =0,0125), (10)

, КМВ + КФЮ + ПЦБ км =-----^----- О min =0 3'

24 ДФЮ ( k 24 =0,3;

k 2 m 4 ax =0,4),

где КМВ – среднегодовой размер межбанковских выданных кредитов;

КФЮ – среднегодовой размер кредитов, выданных физическим и юридическим лицам;

ПЦБ – среднегодовой размер портфеля ценных бумаг;

ДФЮ – среднегодовой размер депозитов физических и юридических лиц до востребования.

Характеризует способность банка рассчитываться по обязательствам до востребования.

Группа E оценивает доходность (прибыльность) банка с позиций ее достаточности как в целом, так и для будущего роста. Для этой цели выделены шесть коэффициентов.

Чистая процентная маржа

где ДПП – среднегодовой размер подпроцентных депозитов.

С его помощью определяется необходимая минимальная разница между ставками по активным и пассивным операциям, которая дает банку возможность покрыть расходы, но не принесет прибыль [3].

Коэффициент отношения операционной прибыли к расходам на персонал [1]

k 33

ПО

= = ( к з‘3т=1; кТ=4Ж (11)

где ПО – среднегодовой размер операционной прибыли;

РП – среднегодовой размер расходов на

персонал.

Демонстрирует чистый эффект от решений относительно мотивации труда сотрудников, независимо от того, направлены ли эти решения на оплату труда сотрудников низкой квалификации или на оплату труда высококвалифицированных рабочих, связанную с большими расходами.

Рентабельность общего дохода [2]

k

ЧП

= ^^ / 7 min

Д ( k 34

=0,05; k 3 m 4 ax =0,3),

, ДПР - РПР k31 ' ,-----(k3Г=0; kmax =0,045), (9)

АЧ 31 31

где ЧП – чистая прибыль;

где ДПР – среднегодовой размер процентных доходов;

РПР – среднегодовой размер процентных расходов.

Позволяет оценить способность банка образовывать чистый процентный доход, используя активы. С некоторыми допущени-

Д – среднегодовой размер доходов.

Характеризует эффективность работы банка в общем, как по привлечению средств, так и по их последующему размещению.

Рентабельность собственного капитала [2]

ЧП к35 =¥?$ (кзт =0.05; к35” ='>,251, (13)

КCБ

Дает возможность оценить эффектив-

ность использования собственных средств банка.

Рентабельность активов общих [2]

ЧП k36 = АО (k3m6in =0,005; k3m6ax =0,05), (14)

где АО – среднегодовой размер активов общих.

Комплексный показатель, оценивающий результаты деятельности банка. Выражает отдачу каждой гривны общих активов.

Шесть коэффициентов группы M оценивают стратегию развития, уровень банковского менеджмента, эффективность проводимой политики (кредитной, депозитной и др.).

Коэффициент доступности банка к внешним источникам финансирования где АД – среднегодовой размер доходных активов.

Определяет уровень стабильности банка, обеспечиваемой посредством размещения заемных средств в активные операции [1].

Коэффициент общей кредитной активности

ПК min k44= (k4m4in=0,47; kопт=0,55;

АЧ 44

max k4о4пт=0,8; k4m4ax =0,88),

Характеризует качество менеджмента в кредитном секторе деятельности и доходную политику банковского учреждения [11].

Коэффициент доли портфеля ценных бумаг в чистых активах

МКП minmax k41 = О (k4m1in =0; k4о1пт=0,2; k4о1пт =0,4;

ПЦБmin k = (k min =0; опт =0,054;

45 45

k 4 m 1 ax =0,6), (15)

где МКП – среднегодовой размер полученных межбанковских кредитов.

Предназначен для оценки доступа банка к межбанковскому сектору денежного рынка [1].

Коэффициент доли средств клиентов в заемных средствах [1]

max k4о5пт=0,063; k4m5ax =0,2),

Отражает политику банка в сфере инвестирования и управления предприятиями [1].

Коэффициент обеспеченности расходов за счет резервов банка под чистые активы

СКЗ min k42 = О (k4m2in=0,2; k4о2пт=0,4;

РА k46 = АО (k4m6in =0,05; k4m6ax =0,1), (20) где РА – среднегодовой размер резер-

max k4о2пт=0,6; k4m2ax =0,8),

где СКЗ – среднегодовой размер заемных средств клиентов.

Указывает на долю заемных средств, сформированную за счет средств клиентов, отражает политику в области привлечения средств и имидж банка (косвенно).

Коэффициент активности использования заемных средств банка в доходных активах

k

О

= min

АД ( k 43

=0,887; k 4 m 3 ax =1,177),

вов по активным операциям.

Характеризует предельную долю просроченной задолженности в активах, которую банк может покрыть за счет соответствующих резервов [2].

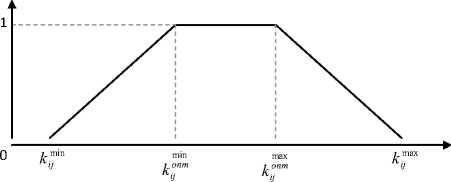

Рассмотренные коэффициенты могут принимать любые значения, что усложняет их последующую оценку, следовательно, они должны быть нормированы.

Нормирование может осуществляться на множестве интервалов, которые задаются в зависимости от специфики используемого при этом коэффициента. Так, если лучшим считается большее значение коэффициента

( k 13 , k 21 , k 22 , k 24 , k 31 , k 32 , k 33 , k 34 , k 35 , k 36 ),

то нормирование производится следующим образом (рис. 2.1):

' о

k

* ij

= 1

k ij — k ij

max k ij

min k ij

приkj < kjin, приkj e[kjin;kjax], (21)

при k ij > k ijax ,

***

kj =1

( k j mx — k ):( k j x —

min

( k — k j

min ):( k iоjпт

—

max k iоjпт )

ki m j in)

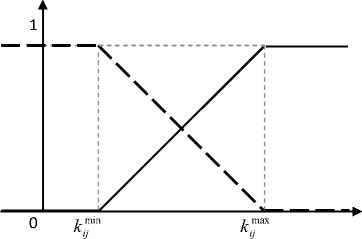

min max опт опт при ki,e[kj ;k.j ], при kj e( kp; kmx], при kje[kj ”; kj nn), (23)

при k j < k j in ; k j > k j\

где

*** k ij

–

нормированный kij

где k* - нормированный kij (k* e [0; 1]); min kij – минимально допустимое (но не минимально возможное) значение kij ;

max kij – максимально допустимое (но не максимально возможное) значение.

Если лучшим считается меньшее значение коэффициента ( k 43 , k 46 ), то нормирование производится так (рис. 1):

( k ij ** e [0;1]);

min k опт – нижняя граница интервала, на

котором k j = 1;

k о m п a т x – верхняя граница интервала, на котором .

' 1

** kij

max kij - kij

max k ij

min k ij

приkj < kjin, приkj e[kjin;kjax], (22)

при k ij > k ijax ,

Рис. 2. Нормирование kij при использовании (23)

где k * * - нормированный k ij ( k * * e [0;1]).

Рис. 1. Нормирование kij при использовании (21) или (22)

k i * j

** k i * j *

Если наилучшее значение коэффициента достигается на определенном интервале оптимальных значений

( k 11 , k 12 , k 14 , k 23 , k 41 , k 42 , k 44 , k 45 ), то нормирование осуществляется следующим образом (рис. 2.2):

Используемые коэффициенты неравнозначны между собой, поэтому дальнейшее их использование без соответствующей корректировки делает методику необъективной. Корректировка может осуществляться любым возможным способом, обеспечивающим достоверность и объективность результатов. В данном случае она проводится с использованием методов анализа экспертных оценок в два этапа.

Этап 1. Каждый kij оценивается группой экспертов количеством баллов, лежащим в интервале [1; ni], где ni – количество коэффициентов в группе i. Интегральное мнение экспертов определяется с помощью медианы Кемени [3]. Для этого заполняются бинарные матрицы Aip=||aip(t,r)||, где t = 1, n , r = 1, n , p = 1, m, m - количество экспертов, i – номер группы, коэффициенты которой оцениваются, причем:

a i , ( t, r ) =

если kit оценено не меньшим числом баллов чем kir , если kit оценено меньшим числом баллов чем kir .

Расстояние между мнениями экспертов определяется равенством:

ni

D(Ai , ; A) = E | %(t , r ) - a ih (t , r )I , (25) t , r = 1

где Aih – бинарная матрица мнений эксперта h по группе i ( h = 1, m )-

В качестве медианы Кемени выступает мнение эксперта h0 ( Sh ), суммарное расстояние от которого минимально до каждого из мнений прочих экспертов:

mm

S о = min E D ( A » , A * ) = E D ( A , , A * o ). (26)

L , J p = 1 p = 1

p * h p * h 0

Мнение эксперта h0 , определенного с помощью (26), можно представить как Wi ={ wij }, где wij – количество баллов, которым он оценил kij .

Этап 2. На основе полученных результатов необходимо рассчитать уровни значимости для коэффициентов в соответствии с группами, к которым они принадлежат. Для этого можно использовать шкалу Фишбер-на, описанную в [7], однако следует учитывать, что ее применение исключает наличие одинакового количества баллов у нескольких коэффициентов одновременно. Выведем формулу, учитывающую эту особенность:

где qij – уровень значимости ni k, (E q» = 1).

j

Аналогично можно рассчитать уровни значимости групп, коэффициенты которых рассматриваются:

q i

w i

E wp p=1

где qi – уровень значимости i -й группы; wi – количество баллов, которым оценена i -я группа.

На основе вышеизложенного была сформирована система для расчета рейтинга финансового состояния банка:

*** *** ****

^ 1 = q11 k11 + q12 k12 + q13 k13 + q14 k14 ,

* *** ****

R 2 = q 21 k 21 + q 22 k 22 + q 23 k 23 + q 24 k 24 ,

' R 3 q 31 k 31 + q 32 k 32 + q 33 k 33 + q 34 k 34 + q 35 k 35 + q 36 k 36 ,

*** *** ** *** *****

R 4 = q 41 k 41 + q 42 k 42 + q 43 k 43 + q 44 k 44 + q 45 k 45 + q 46 k 46 ,

R = q1 R1 + q2 R2+q3 R3 + q4 R4- где R –итоговый рейтинг финансового состояния банка (R = [0; 1]) ;

R i - рейтинг i -й группы ( i = 1,4).

В зависимости от значения R банки можно классифицировать по группам в соответствии с общепринятой практикой (табл. 3), однако при этом следует учитывать, что в качестве информационной базы для расчета рейтинга выступает публикуемая отчетность. В связи с этим рейтинговая классификация имеет пометку «pi».

q ij

W- ij ni

E wip p=1

Таблица 3

Рейтинговая классификация (pi)

|

Рейтинговая группа |

Рейтинговый класс |

Значение R ( R ∈ ( x 1 ; x 2 ] ) |

|

|

x 1 |

x 2 |

||

|

uaA |

uaAAA |

0,9 |

1,0 |

|

uaAA |

0,8 |

0,9 |

|

|

uaA |

0,7 |

0,8 |

|

|

uaB |

uaBBB |

0,6 |

0,7 |

|

uaBB |

0,5 |

0,6 |

|

|

uaB |

0,4 |

0,5 |

|

|

uaC |

uaCCC |

0,3 |

0,4 |

|

uaCC |

0,2 |

0,3 |

|

|

uaC |

0,1 |

0,2 |

|

|

uaD |

uaD |

0,0 |

0,1 |

Проведем расчет рейтинга финансово- считать и нормировать коэффициенты в го состояния банка X по предложенной соответствии с описанным выше алгорит-выше методике. Для этого необходимо рас- мом (табл. 4).

Расчетные и нормированные значения коэффициентов

Таблица 4

|

Группа |

Коэффициент |

||

|

Обозначение |

Расчетное значение |

Нормированное значение |

|

|

C |

k 11 |

0,144 |

1,000 |

|

k 12 |

0,252 |

1,000 |

|

|

k 13 |

0,106 |

0,830 |

|

|

k 14 |

0,830 |

1,000 |

|

|

L |

k 21 |

0,278 |

1,000 |

|

k 22 |

0,243 |

1,000 |

|

|

k 23 |

0,642 |

0,335 |

|

|

k 24 |

0,560 |

1,000 |

|

|

E |

k 31 |

0,038 |

0,844 |

|

k 32 |

0,068 |

1,000 |

|

|

k 33 |

5,037 |

1,000 |

|

|

k 34 |

0,380 |

1,000 |

|

|

k 35 |

0,239 |

0,943 |

|

|

k 36 |

0,030 |

0,558 |

|

|

M |

k 41 |

0,460 |

0,699 |

|

k 42 |

0,536 |

1,000 |

|

|

k 43 |

1,005 |

0,593 |

|

|

k 44 |

0,559 |

1,000 |

|

|

k 45 |

0,186 |

0,342 |

|

|

k 46 |

0,017 |

1,000 |

|

Например, нормирование расчетных значений коэффициентов k 36 , k 41 , k 43 осуществляется так:

|

* 0,03 - 0,005 к., =------------= 0,558, 36 0,05 - 0,005 |

(30) |

|

0 6 - 0 46 к „* = 0,6 0,46 = 0,699, 41 0,6 - 0,4 |

(31) |

|

** 1,117 - 1,005 к. л =-------------= 0,593. 43 0,8871 |

(32) |

В дальнейшем на основе мнений трех случайных экспертов были рассчитаны значения медиан Кемени и определены уровни значимости коэффициентов (табл. 5).

В качестве примера, рассчитаем значение медианы Кемени для группы C.

По мнениям каждого из экспертов заполним бинарную матрицу:

|

1111 |

1111 |

1111 |

||||

|

0100 |

0100 |

1111 |

||||

|

A n = |

0111 |

, А 12 = |

0111 |

, A 13 = |

1111 |

. (33) |

|

0101 |

0111 |

0001 |

На основе данных бинарных матриц (33) определим значения расстояний между мнениями экспертов:

D ( A 11 , A 12) = |1 - 1| + |1 - 1| + |1 - 1| + |1 - 1| + |0 - 0| + |1 - 1| + |0 - 0| + |0 - 0| + + 10 - 0| + |1 - 1| + |1 - 1| + |1 - 1| + 10 - 0| + |1 - 1| + |0 - 1| + |1 - 1| = 1 ,

D ( А „, A B) = |1 - 1| + |1 - 1| + |1 - 1| + |1 - 1| + | 0 - 1| + |1 - 1| + | 0 - 1| + | 0 - 1| + (34)

+ 10 - 1| + 11 - 1| + |1 - 1| + 11 - 1| + 10 - 0| + 11 - 0| + |0 - 0| + |1 - 1| = 5, ’

D (Л, А в) = |1 - 1| + |1 - 1| + |1 - 1| + |1 - 1| + |0 - 1| + |1 - 1| + | 0 - 1| + | 0 - 1| +

+ 10 - 1| + 11 - 1| + |1 - 1| + 11 - 1| + |0 - 0| + |1 - 0| + 11 - 0| + 11 - 1| = 6.

Мнения экспертов и расчет удельного веса коэффициентов

Таблица 5

|

Группа |

Обозначение коэффициента |

Количество баллов |

Медиана Кемени |

Удельный вес коэффициента в группе ( q ij ) |

||

|

Эксперт 1 |

Эксперт 2 |

Эксперт 3 |

||||

|

C |

k 11 |

4 |

3 |

2 |

4 |

0,4000 |

|

k 12 |

1 |

1 |

2 |

1 |

0,1000 |

|

|

k 13 |

3 |

2 |

2 |

3 |

0,3000 |

|

|

k 14 |

2 |

2 |

1 |

2 |

0,2000 |

|

|

L |

k 21 |

4 |

3 |

4 |

4 |

0,2667 |

|

k 22 |

1 |

2 |

3 |

3 |

0,2000 |

|

|

k 23 |

4 |

4 |

4 |

4 |

0,2667 |

|

|

k 24 |

3 |

4 |

4 |

4 |

0,2667 |

|

|

E |

K 31 |

2 |

3 |

2 |

2 |

0,0952 |

|

k 32 |

4 |

6 |

4 |

4 |

0,1905 |

|

|

k 33 |

5 |

6 |

5 |

5 |

0,2381 |

|

|

k 34 |

3 |

4 |

3 |

3 |

0,1429 |

|

|

k 35 |

6 |

2 |

1 |

1 |

0,0476 |

|

|

k 36 |

6 |

5 |

6 |

6 |

0,2857 |

|

|

M |

k 41 |

4 |

5 |

3 |

4 |

0,1667 |

|

k 42 |

4 |

5 |

3 |

4 |

0,1667 |

|

|

k 43 |

3 |

3 |

4 |

3 |

0,1250 |

|

|

k 44 |

5 |

4 |

6 |

5 |

0,2083 |

|

|

k 45 |

2 |

3 |

2 |

2 |

0,0833 |

|

|

k 46 |

6 |

6 |

5 |

6 |

0,2500 |

|

По данным (34) рассчитаем суммарное расстояние от каждого из экспертов до всех остальных экспертов и выберем минимальное: 5 1 = 1 + 5 = 6, 5 2 = 1 + 6 = 7, 5 3 = 5 + 6 = 11. (35)

Поскольку минимальное значение достигается на S 1 =6, которое соответствует эксперту 1, следовательно, медианой Кеме-ни является мнение первого эксперта W 1 ={4, 1, 3, 2}.

С помощью формул (29) и данных таблиц 4 и 5 были определены групповые рейтинги, а также итоговый рейтинг финансового состояния банка X (при условии, что уровни значимости групп одинаковы, то есть равны 0,25). Результаты расчетов приведены в табл. 6.

В соответствии с рассчитанным итоговым рейтингом, а также соответствующей ему рейтинговой классификацией банк X характеризуется как банк с высоким уровнем надежности, стабильными перспективами и профессиональным менеджментом.

В данной статье были рассмотрены виды методик рейтингового оценивания деятельности банков, приведена классификационная характеристика, рассматривается их роль. Были проанализированы слабые и сильные стороны наиболее распространенных подходов к расчету рейтингов банковских учреждений. Также в работе предложена методика расчета рейтинга финансового состояния банка в условиях неполных данных. Однако, несмотря на использование целого комплекса коэффициентов, возможность расчета рейтинга отдельной группы (например, рейтинг менеджмента банка или рейтинг капитала) и объективность (за счет количества экспертов), она не учитывает ряд факторов вследствие недоступности соответствующей информации.

Кроме того, была рассмотрена на примере эффективность использования предложенного подхода к расчету рейтинга финансового состояния банка.

Таблица 6

Результаты расчета рейтинга финансового состояния банка X

|

Группа |

Рейтинг (pi) |

|||

|

Обозначение рейтинга группы |

Значение рейтинга группы |

Итоговый рейтинг банка ( R ) |

Рейтинговая классификация |

|

|

C |

R 1 |

0,949 |

0,868 |

uaAA |

|

L |

R 2 |

0,823 |

||

|

E |

R 3 |

0,856 |

||

|

M |

R 4 |

0,844 |

||

Список литературы Оценка финансового состояния банка

- Михайлюк Р. Рейтинговые оценки в системе построения надежного коммерческого банка//Вестник Тернопольского национального экономического университета. Тер-нополь: Изд-во ТНЭУ, 2005. № 3. С. 9-14.

- Раевский К., Раевская Т. Методические рекомендации по экономическому анализу деятельности коммерческого банка//Вестник Национального Банка Украины. 1999г. №3. С. 31-41.

- Концептуальная схема рейтингования банков Украины//Вестник Национального Банка Украины. 2006. № 8. С. 20-25.

- Львов В.С., Иванов В.В. Финансовый анализ банков и кредитных организаций//Аудит и финансовый анализ. 1997. №1. С. 20-63.

- Ефимова Ф.Ф., Герасимович А.М. Анализ деятельности коммерческого банка. Житомир: ЧП «Рута». 2001. 384 с.

- Кемени Дж., Снелл Дж. Кибернетическое моделирование: некоторые приложения. М.: Советское радио, 1972. 192 с.

- Фишберн П. Теория полезности для принятия решений. М.: Наука, 1978. 352 с.