Оценка эффективности стимулирующих налоговых льгот в системе управления региональными финансами

Автор: Игонина Людмила Лазаревна, Мамонова Ирина Владимировна, Сулейманов Магомед Магомедович

Журнал: Экономические и социальные перемены: факты, тенденции, прогноз @volnc-esc

Рубрика: Общественные финансы

Статья в выпуске: 6 (48), 2016 года.

Бесплатный доступ

В статье проведен анализ существующих методик оценки эффективности стимулирующих налоговых льгот в системе управления региональными финансами, выявлены их преимущества и недостатки. Установлены основные условия, определяющие эффективность налоговых льгот на региональном уровне. Доказано, что оценка эффективности стимулирующих налоговых льгот должна быть нацелена, во-первых, на выявление взаимосвязи между суммами выпадающих доходов и теми реальными экономическими выгодами для государства и налогоплательщиков, которые они влекут за собой, во-вторых, на определение степени корреляции такой взаимосвязи, в-третьих, на принятие вытекающих из анализа решений в отношении пролонгации льготы, ее корректировки или возможной отмены. Обоснован вывод о том, что оценку эффективности налоговых льгот следует проводить по трем критериям: бюджетным, экономическим и социальным. При этом анализ эффективности стимулирующих налоговых льгот регионального уровня необходимо выполнить в несколько этапов: расчет коэффициентов бюджетной, экономической и социальной эффективности; определение интегрального коэффициента, отражающего общую оценку эффективности налоговой льготы; принятие на основе проведенных расчетов решения в отношении целесообразности введения или дальнейшего использования льготы. На базе проведенного исследования предлагается методика оценки эффективности налоговых льгот, основанная на систематизации совокупности измерителей в разрезе структурных детерминант и расчете интегрального коэффициента, что, в отличие от имеющихся методик, позволяет дать интегральную и структурированную по ключевым блокам оценку эффективности налоговых льгот на субфедеральном уровне и определить бюджетные, экономические и социальные последствия предоставления налоговых льгот. Кроме того, предлагаемая методика дает возможность оценить эффективность применения стимулирующих льгот на региональном уровне в динамике с учетом наиболее существенных критериев, влияющих на состав и структуру бюджета, экономические показатели налогоплательщиков, значимые социально-экономические показатели региона. Наличие итогового интегрального показателя позволяет органам законодательной и исполнительной власти реализовать обоснованные решения по отношению к существующим льготам, направленные на развитие инвестиционного и инновационного вектора субнационального уровня.

Стимулирующие налоговые льготы, оценка эффективности, критерии, региональные финансы, интегральный показатель, выпадающие доходы, налоговое администрирование, индекс-дефлятор, алгоритм, доходы бюджета

Короткий адрес: https://sciup.org/147109895

IDR: 147109895 | УДК: 336.1 | DOI: 10.15838/esc.2016.6.48.10

Текст научной статьи Оценка эффективности стимулирующих налоговых льгот в системе управления региональными финансами

Задачи возобновления устойчивого роста российской экономики в условиях существенных бюджетных ограничений, инициированных кризисными процессами, определяют особую значимость наращивания бюджетных доходов и оптимизации бюджетных расходов [4, с. 118], что актуализирует проблему оценки эффективности стимулирующих налоговых льгот. Последние выступают тем инструментом, который при оптималь- ном использовании может служить действенным катализатором экономического роста. Вместе с тем их применение в краткосрочном периоде может привести к существенному сокращению бюджетных доходов. Так, выпадающие в результате предоставления налоговых льгот доходы консолидированных бюджетов субъектов Федерации в 2014 г. превысили 400 млрд. руб., в том числе по налогу на прибыль – 152,2 млрд. рублей1.

Исходя из этого к применению налоговых льгот следует относиться с осторожностью и тщательностью. Оптимальные решения здесь связаны с предоставлением наиболее эффективных налоговых льгот с одновременным анализом качества экономической обоснованности уже существующих льгот, а также совершенствованием налогового администрирования, которое в начальном периоде их применения могло бы восполнить выпадающие доходы бюджета [1, с. 112; 10, с. 124].

В российской налоговой практике к налоговым полномочиям в области законотворчества на региональном и местном уровнях относят:

– введение ставок по налогам в пределах, установленных федеральным законодательством;

– установление порядка и сроков уплаты налогов;

– отражение особенностей определения налоговой базы в установленных законом случаях;

– введение налоговых льгот и порядок их применения.

Федеральные льготы устанавливаются на федеральном уровне и их перечень не дублируется в региональных законах по налогам, а также в нормативных актах органов местного самоуправления, вводящих местные налоги. Законодательные власти регионального и местного уровня самостоятельно вводят льготы, которые могут использоваться на их территории [2, с. 383; 14, с. 737-768].

Состав налоговых льгот, сфера их применения и условия предоставления не ограничиваются никакими нормативными актами, следовательно, для оптимального использования налоговых льгот необходима разработка экономически обоснованных методов оценки их эффективности.

Основными условиями, определяющими эффективность оценки эффективности налоговых льгот, являются:

– установление перечня государственных органов, которым должна быть вменена обязанность проведения оценки эффективности налоговых льгот на региональном уровне;

– доступность для этих органов информационной базы о количественных показателях, имеющих отношение к льготам;

– наличие обоснованного набора показателей, максимально отражающих эффективность налоговых льгот и их нормативное значение;

– формирование нормативной базы, регламентирующей порядок проведения оценки, ее периодичность, алгоритм принятия мер по результатам оценки [17, с. 35].

Устанавливая параметры оценки эффективности налоговых льгот, следует учитывать, что особенности льготы как элемента налога состоят в ее многозначности, определяемой теми целями, для которых она используется [12, с. 75; 15, с. 320].

Так, льготы социального характера, которые используются в налоговой практике, в своей основе являются невосполнимыми потерями для бюджета, поскольку они ориентированы на достижение целей социального характера. Возможности их предоставления, суммарная величина, количество налогоплательщиков, для которых они предназначены, в большей степени определяются тем объемом финансовых ресурсов, которым государство может «пожертвовать» в том или ином случае. К ним относятся, например, стандартные, социальные, имущественные вычеты по НДФЛ, льготы для социально незащищенных категорий лиц по земельному, транспортному, налогу на имущество физических лиц [18, с. 2].

Иной характер носят льготы стимулирующего характера. Цель их введения – ориентация хозяйствующих субъектов на развитие деятельности в направлении, которое на данный конкретный момент времени является наиболее приоритетным для государства [11, с. 596-617; 17, с. 35].Стимулирующие льготы в отличие от социальных, как правило, носят инвестиционный или инновационный характер, имеют временной лаг и предполагают вполне реальную и ощутимую отдачу в виде дальнейшего расширения налоговой базы, пополнения бюджетов всех уровней на этой основе, увеличения количества рабочих мест, количества добытых полезных ископаемых, повышения энергоэффективности производства [13, с. 320340]. Одновременно наличие таких льгот позволяет в наибольшей степени согласовывать интересы государства и налогоплательщика, что, в свою очередь, представляет один из факторов, позволяющих реализовать фундаментальные принципы налогообложения.

Механизмы применения стимулирующих льгот могут быть самыми разнообразными: это и применение пониженных ставок, и сокращение объекта налогообложения, и вывод из-под налогообложения части налоговой базы, использование повышающих коэффициентов [9, с. 18]. Примером могут служить льготы для организаций, реализующих инвестиционные проекты, или для кредитных организаций, предоставляющих кредиты в инвестиционных целях [8, с. 85; 16, с. 1500]. Введение и использование стимулирующих льгот нацелено на экономический рост, развитие и модернизацию производства, совершенствование отраслевой структуры народного хозяйства, создание необходимых объектов инфраструктуры [3, с. 57; 19, с. 13]. Аналитические расчеты по определению эффектив- ности существующих налоговых льгот ведутся не во всех субъектах РФ, но даже там, где такие расчеты проводятся, они не носят системного и унифицированного характера по причине отсутствия единой методики расчета. Несмотря на общее и довольно внушительное количество льгот в РФ, рост инвестиционной активности остается неудовлетворительным [5, с. 242; 6, с. 270; 7, с. 34; 20, с. 21].

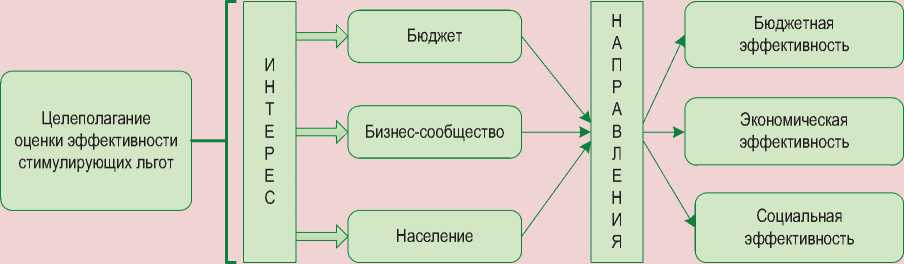

Оценка эффективности стимулирующих налоговых льгот должна быть нацелена, во-первых, на выявление взаимосвязи между суммами выпадающих доходов и теми реальными экономическими выгодами для государства и налогоплательщиков, которые они влекут за собой, во-вторых, на определение степени корреляции такой взаимосвязи, в-третьих, на принятие вытекающих из анализа решений в отношении пролонгации льготы, ее корректировки или возможной отмены. В целом можно констатировать, что оценка эффективности налоговых льгот обычно проводится по трем критериям: бюджетным, экономическим и социальным; объектами оценки соответственно являются бюджетные, экономические и социальные последствия предоставления налоговых льгот. Такой подход позволяет максимально учесть интересы как государства, так и налогоплательщиков. Содержание критериев и параметры оценки их эффективности приведены на рисунке 1.

В условиях существующих финансовых ограничений наиболее важной является оценка эффективности стимулирующих налоговых механизмов по всем критериям, поскольку методика оценки стимулирующих льгот должна учитывать не только фискальные интересы бюджета региона, но и интересы хозяйствующих субъектов и физических лиц. Целевой вектор направленности оценки налоговых льгот представлен на рисунке 2.

Бюджетная эффективность

Экономическая эффективность

Рисунок 1. Критерии эффективности налоговых льгот и параметры их оценки

Воздействие льготы на формирование доходной части бюджета

Социальная эффективность

Рисунок 2. Целевое пространство оценки стимулирующих налоговых льгот на региональном уровне

Оценку эффективности стимулирующих налоговых льгот регионального уровня следует проводить в несколько этапов:

-

1) расчет коэффициентов бюджетной, экономической и социальной эффективности;

-

2) определение интегрального коэффициента, отражающего общую оценку эффективности налоговой льготы;

-

3) принятие на основе проведенных расчетов решения в отношении целесообразности введения или дальнейшего использования льготы.

Оценка бюджетной эффективности налоговой льготы предполагает соотнесение прироста поступлений в бюджет и выпадающих доходов. Проблема состоит в том, что отдача от введения льготы будет проявляться не сразу, что требует отслеживания бюджетной эффективности той или иной льготы в динамике в течение нескольких налоговых периодов. Следовательно, при расчете показателя необходимо корректировать его величину на уровень инфляции для того, чтобы данные были сопоставимыми.

В качестве критерия бюджетной эффективности предлагается использовать коэффициент бюджетной эффективности, который отражает отношение изменений от поступления данного конкретного налога в анализируемом периоде по сравнению с предшествующим годом, скорректированным на индекс-дефлятор ВРП (валового регионального продукта) к выпадающим доходам бюджета в анали- зируемом году:

^ бэф

Ht - -ix X

ВД1

It

100 .

;

где Н t – поступления от данного налога в исследуемом году;

Н t-1 – поступления от данного налога в предыдущем году;

I t – индекс-дефлятор ВРП в данном регионе в исследуемом году;

ВД t – выпадающие доходы бюджета вследствие предоставления льготы в исследуемом году.

При анализе важным является не только рассчитанное соотношение, но и его динамика, которая за период предоставления льготы должна улучшаться, отражая рост результативности от ее введения, что следует учесть при формировании балльной оценки по коэффициенту бюджетной эффективности. Отсутствие положительной динамики будет свидетельствовать о неэффективности льготы.

Коэффициенту бюджетной эффективности присваивается значение 0; 0,5 или 1 в зависимости от следующих параметров:

-

– если Кбэф > 1 и при этом имеет положительную динамику, то коэффициенту присваивается 1 балл (из расчета 0,5 балла за каждый фактор);

– если Кбэф > 1, но при этом имеет отрицательную динамику, то коэффициенту присваивается 0,5 балла;

– если Кбэф < 1, но при этом имеет положительную динамику, то коэффициенту присваивается 0,5 балла;

– если Кбэф < 1 и при этом имеет отрицательную динамику, то коэффициенту присваивается 0 баллов.

В качестве критерия экономической эффективности предлагается использовать темпы роста таких основополагающих экономических показателей финансово-хозяйственной деятельности, как объем производства (выручка), инвестиции в основной капитал, рентабельность продаж именно той категории налогоплательщиков, которой предоставляется льгота, в сравнении с остальными плательщиками данного налога. В зависимости от того, по какому именно налогу рассчитывается экономическая эффективность льготы, состав показателей можно варьировать. Например, для налога на имущество организаций рационально учесть инвестиции в основной капитал, для налога на прибыль – валовую прибыль.

После расчета темпов роста выбранных показателей необходимо присвоить каждому из них значение от 0 до 1 по следующему правилу:

– если темп роста показателя, рассчитанного для льготной группы налогоплательщиков превышает темп роста данного показателя для остальных налогоплательщиков, то показателю присваивается значение 1;

– если темп роста показателя, рассчитанного для льготной группы налогоплательщиков, ниже темпа роста данного показателя для остальных налогоплательщиков, то показателю присваивается значение 0.

Затем предлагается рассчитать общий коэффициент экономической эффективности исходя из значений, присвоенных трем показателям, путем вычисления простой средней арифметической (в случае если все показатели принимаются в равной степени репрезентативными) либо взвешенной средней арифметической (в случае если показатели возможно классифицировать по степени репрезентативности).

Для простой средней арифметической:

К33ф =

Z F=i nt

n

где П i – присвоенное значение анализируемого показателя;

n – количество показателей.

Для взвешенной средней арифметической:

n

КЭЭ ф

^JItxwt

t=1

где П i – присвоенное значение анализируемого показателя;

n – количество показателей;

w i – вес анализируемого показателя П i .

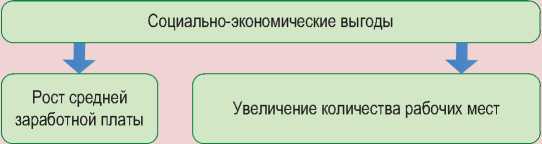

Оценку критерия социальной эффективности льготы предлагается проводить по аналогии с анализом экономической эффективности. Для оценки социальной эффективности следует сравнить темпы роста таких показателей, как средняя заработная плата и количество рабочих мест на предприятиях, применяющих льготу с показателями, средними по региону. Показатель заработной платы требует индексации исходя из законодательно установленного уровня минимальной заработной платы.

Далее показателям необходимо присвоить значение от 0 до 1 по схеме, описанной выше (применяемой для оценки экономической эффективности), а затем рассчитать общий коэффициент социальной эффективности, используя простую или взвешенную среднюю арифметическую.

На следующем этапе оценки льготы производится расчет интегрального показателя эффективности с учетом веса каждого показателя.

По нашему мнению, наличие трех критериев эффективности (бюджетной, экономической и социальной) предполагает формирование интегрального коэффициента, учитывающего общий эффект от применения той или иной льготы:

n

1эф='^К1х51 , t=i где Iэф – интегральный коэффициент эффективности стимулирующей региональной льготы;

К i – величина соответствующего критерия бюджетной, экономической или социальной эффективности;

S i – коэффициент значимости данного критерия.

Уровень корреляции каждого из критериев по отношению к той или иной льготе достаточно сильно дифференцирован, следовательно, этот факт необходимо учесть при установлении коэффициента значимости. Наиболее тесная корреляция будет у коэффициента бюджетной эффективности, поскольку наличие льготы определённо влияет на бюджет; к тому же в силу той информации, которая имеется у государственных органов, практически всегда налогоплательщики, пользующиеся льготами, отражают величину выпадающих доходов в налоговых декларациях. Понятие налоговой тайны, имеющееся в налоговом законодательстве, в данном случае предполагает запрет на раскрытие информации в отношении конкретных налогоплательщиков, но не запрещает обобщать эти данные и пользоваться ими в общегосударственных целях.

В отношении коэффициента экономической эффективности связь является менее выраженной, поскольку на изменение выручки, прибыли, инвестиций в основной капитал, рентабельности могут воздействовать и другие факторы как внешнего, так и внутреннего характера, отражающие особенности финансовохозяйственной детальности хозяйствующего субъекта. Самая слабая степень корреляции будет наблюдаться у критериев социальной эффективности, следовательно, и коэффициент значимости данного критерия будет самым низким. Предлагаемые весовые значения применительно к коэффициентам составят: 0,6 – для бюджетной эффективности, 0,3 – для экономической и 0,1 – для социальной. Минимальный контрольный временной период, по истечении которого следует принимать решение в отношении льготы, составляет три года.

Алгоритм принятия решений будет зависеть от рейтинга льготы.

Можно выделить три варианта действий органов власти:

-

– пролонгация действия льготы;

– корректировка льготы;

– отмена льготы.

Поскольку в результате расчетов, при наличии максимальной эффективности по всем трем показателям, интегральный коэффициент стимулирующей льготы будет равен 1 баллу, рекомендуемый рейтинг можно составить следующим образом:

-

1 ≤ I ≥ 0,7 – высокий рейтинг, льгота подлежит дальнейшему применению;

0,7 < I ≥ 0,4 – средний рейтинг, льгота подлежит корректировке;

0,4 < I = 0 – низкий рейтинг, льгота подлежит отмене.

В настоящее время многие регионы имеют собственные методики оценки эффективности налоговых льгот, при этом каждый из них формирует свою систему критериев. Данные методики различаются по набору показателей, порядку их расчета, нормативным показателям, учету тех или иных льгот, наличию или отсутствию интегрального показателя и др.

Большинство регионов и муниципальных образований формируют свою систему критериев эффективности на основе абсолютных и относительных показателей.

В таблице отражены некоторые коэффициенты бюджетной эффективности, использующиеся в различных регионах и местных органах самоуправления в России.

В некоторых регионах устанавливаются не только обобщённые критерии, но и критерии индивидуального характера для налогоплательщиков, занимающихся инновационной, инвестиционной деятельностью, сельским хозяйством, охраной окружающей среды, деятельностью в сфере образования, здравоохранения. В отдельных субъектах РФ устанавливаются дифференцированные критерии для бюджетных, казенных и автономных учреждений, некоммерческих организаций, органов государственной власти. Однако анализ имеющихся методик оценки эффективности налоговых льгот показывает, что единые методические подходы к расчету эффективности, которые позволили бы принимать решения о необходимости введения или применения льготы, отсутствуют, что определяет необходимость их установления.

Критерии бюджетной эффективности, используемые на региональном и местном уровне в РФ

|

Абсолютные показатели бюджетной эффективности (эффект) |

||

|

Формула |

Содержание |

Правовая основа |

|

Б эфф = НП ф – НП п – SUM Нл |

Разница между фактическими и плановыми поступлениями в бюджет, уменьшенными на величину налоговых льгот |

Постановление Городской управы г. Калуги от 30.09.2011 № 222-п |

|

Бэфф = SUM Нуп – SUM Л |

Разница между суммой уплаченных налогов и суммой налоговых льгот по категориям налогоплательщиков |

Постановление главы администрации городского поселения г. Кременки (Калужская обл.) от 20.09.2011 № 87-п |

|

Б эфф = ((НБ пл Х НС пл ) — (НБ тек Х НС тек )) + + (Т пл – Т тек ) · ДС·Е + Э |

Разница между налогами в плановом и текущем периоде с учетом предоставленных льгот, с учетом роста НДФЛ и снижения расходов бюджета |

Постановление Администрации города Мурманска от 23.05.2011 № 851 |

|

Бэф= (Дб + Эбс)Кд + Са |

Дополнительные налоговые поступления и экономия бюджетных средств с учетом коэффициента дисконтирования и увеличение стоимости активов бюджета |

Постановление мэра города Южно-Сахалинска от 24.07.2007 № 1460 |

|

Относительные показатели бюджетной эффективности |

||

|

Кбэф = НПприр / Бпот |

Отношение прироста налоговых поступлений к потерям бюджета от предоставления льготы |

Постановление Городской управы г. Калуги от 30.09.2011 № 222-п |

|

Кбэфкат = ∑ налотч / ∑ налпред |

Отношение суммы налогов, уплаченных за отчетный период, к сумме налогов, уплаченных за предыдущий период, по категориям налогоплательщиков |

Постановление Правительства Удмуртской Республики от 30.06.2008 № 161 (ред. от 21.12.2009) |

|

Кбэф = ( ∑ налотч / ∑ налпред) : ∑ налльгот |

Отношение суммы налогов, уплаченных за отчетный период, к сумме налогов, уплаченных за предыдущий период, по категориям налогоплательщиков, делённое на сумму предоставляемых льгот |

Постановление администрации Тульской области от 27.06.2007 № 294 (ред. от 31.10.2011) |

|

ПД ; + ЭР ; 6эф ПНЛ , |

Изменение суммы объема поступающих в бюджет налогов и исходящих бюджетных расходов к сумме налоговых льгот |

Постановление Правительства Ивановской области от 25.06.2008 № 150-п (ред. от 21.03.2012) |

|

бэф = эксп экпальтернат |

Отношение экспертной оценки расходов бюджета на организацию предоставления налоговой льготы к экспертной оценке расходов бюджета на организацию альтернативной поддержки налогоплательщиков |

Постановление Городской управы г. Калуги от 30.09.2011 № 222-п |

|

_ СНТ , БФ - БФСНП 6эф СНП РО - РО снн |

Отношение налогов за отчетный период к предыдущему году плюс отношение разницы между бюджетным финансированием и расходами налогоплательщиков при условии/от-сутствии льготы |

Постановление Губернатора Владимирской обл. от 16.07.2009 № 581 |

|

Кбэф = ( ∆ Н·X1 + ∆ Т·X2 + Э) / ∑ потери бюдж |

Отношение суммы увеличения налогов и расходов бюджета к сумме потерь бюджета по каждому налогу |

Постановление администрации Партизанского муниципального района Приморского края от 12.08.2011 № 366 |

|

К бэф = Д/П б |

Отношение суммы доходов, дополнительно поступивших в бюджет края от других источников доходов в связи с предоставлением льготы отдельной категории налогоплательщиков, к сумме потерь консолидированного бюджета края в связи с предоставлением налоговой льготы |

Постановление главы администрации Краснодарского края от 25.04.2011 № 408 |

В этом плане преимущества приведенной в работе методики заключаются в следующем:

– в отсутствии абсолютных показателей, как неэффективных, не отражающих соизмерение затрат с эффектом от их осуществления;

– учете при расчете баллов степени динамических процессов, отражающих наличие или отсутствие возрастающего эффекта от применения льготы;

– учете корреляции критериев с показателями, которые используются в сравнительных целях;

– наличии информационной базы для расчета показателей;

– использовании в расчетах индекса-дефлятора, применение которого приводит расчеты к сопоставимому виду;

– наличии интегрального показателя, позволяющего учесть все направления эффективности анализируемой льготы;

– универсальном характере, позволяющем варьировать как сами показатели, так и их веса, не меняя при этом алгоритм расчета.

Разработанная методика дает возможность оценить эффективность применения стимулирующих льгот на региональном уровне в динамике с учетом наиболее существенных критериев, влияющих на состав и структуру бюджета, экономические показатели налогоплательщиков, значимые социально-экономические показатели региона.

Наличие итогового интегрального показателя позволяет органам законодательной и исполнительной власти реализовать обоснованные решения по отношению к существующим льготам, направленные на развитие инвестиционного и инновационного вектора субнационального уровня.

Список литературы Оценка эффективности стимулирующих налоговых льгот в системе управления региональными финансами

- Берлин, С.И. Налоговые преференции как инструмент фискального регулирования в условиях нестабильности экономики/С.И. Берлин, И.В. Мамонова//Современная экономическая мысль. -2016. -№ 2. -С. 111-118.

- Игонина, Л.Л. Методология оценки эффективности реализации налогового потенциала региона/Л.Л. Игонина//Региональная экономика. Юг России. -2012. -№ 13. -С. 380-390.

- Игонина, Л.Л. Оценка эффективности бюджетно-налоговой политики: ретроспективный и целеориентированный подходы/Л.Л. Игонина. -Национальные интересы: приоритеты и безопасность. -2014. -№ 28. -С. 2-10.

- Игонина, Л.Л. Финансовое развитие и экономический рост/Л.Л. Игонина//Вестник Финансового университета. -2016. -№ 1 (91). -С. 111-120.

- Мамонова, И.В. Оценка качества системного подхода к формированию налогового законодательства РФ/И.В. Мамонова//Налоги и финансовое право. -2012. -№ 5. -С. 240-244.

- Мамонова, И.В. Инвестиционная составляющая налоговой политики Российской Федерации/И.В. Мамонова//Налоги и финансовое право. -2008. -№ 10. -С. 269-275.

- Пансков, В.Г. Налоговые льготы: целесообразность и эффективность/В.Г. Пансков//Финансы. -2012. -№ 10. -С. 34-36.

- Соболева, Г.В. Эффективность налоговых льгот в стимулировании инновационной деятельности/Г.В. Соболева, В.С. Яковлева//Экономика. Налоги. Право. -2014. -№ 3.-С. 84-88.

- Тютюрюков, Н.Н. Налоговые льготы и преференции: цель -одна, а механизм -разный/Н.Н. Тютюрюков, Г.Б. Тернопольская, В.Н. Тютюрюков//Налоговая политика и практика. -2009. -№ 10. -С. 18-23.

- Фискальный федерализм. Проблемы и перспективы развития: монография/под ред. И.А. Майбурова, Ю.Б. Иванова. -М.: ЮНИТИ-ДАНА, 2015. -415 с.

- Abbas S. M. A., Klemm A.A. Partial Race to The Bottom: Corporate Tax Developments in Emerging and Developing Economies//International Tax and Public Finance. -2013. Vol. 20. Рp. 596-617.

- Bird R.M., Zoland E.M. Tax Policy in Emerging Countries//Environment and Planning: Government and Policy. -2008. -Vol. 26. -Рp. 73-86.

- Girma S.,Görg H., Pisu M. Exporting, Linkages and Productivity Spillovers from Foreign Direct Investment//Canadian Journal of Economics. -2008. -Vol. 41. -Рp. 320-340.

- House C., Shapiro M. Temporary Investment Tax Incentives: Theory with Evidence from Bonus Depreciation//American Economic Review. -2008. -Vol. 98. -Рp. 737-768.

- Klemm A. Causes, Benefits, аnd Risks of Business Tax Incentives//International Tax and Public Finance. -2010. -Vol. 17. -Рp. 315-336.

- Zee H., Stotsky J., Ley E. Tax Incentives for Business Investment: A Primer for Policy Makers in Developing Countries//World Development. -2002. -Vol. 30. -Рp. 1497-1516.

- Aliev B.Kh., Musaeva Kh.M., Suleymanov M.M. Methodological approaches towards assessing the efficacy of a region's budgetary-taxation policy//Asian Social Science 10 (24). -2014. -Р. 35.

- Aliev B.Kh, Igonina L.L., Musaeva Kh.M., Suleymanov M.M., Alimirzoeva M.G. Priority Guidelines for Strenthening Regional Taxable Capacity as a Factor of Sustainable Development of the Territorial Entities//Mediterranean Journal of Social Sciences MCSER Publishing, Rome-Italy. -2015. -Vol. 6. -No. 5. P. 2 September.

- Musaeva Kh.M., Aliev B.Kh, Suleymanov M.M., Dyukina T.O. Tax relieves: costs of their application in taxation and issues of the efficiency evaluation//Asian Social Science; Vol. 11. -2015. -№ 7.

- Musaeva Kh.M., Suleymanov M.M., Isaeva Sh.M., Pinskaya M.R. Improvement of the efficiency of the instruments of tax regulation in the context of the development of fiscal federalism and strengthening of the taxable capacity of the subject of the Russian Federation//Ecology, Environment and Conservation Journal Papers. -Issue: Vol. 21 Suppl. Issue August 2015.