Оценка логистической интеграции предприятий розничной торговли г. Челябинска

Бесплатный доступ

Статья посвящена вопросам логистической интеграции розничных торговых предприятий. Автором выявлены особенности развития сетевой и несетевой торговли, уточнено понятие логистической интеграции в розничной торговле, приведена классификация по масштабу, видам и формам логистической интеграции. По результатам исследований дана оценка интеграции на принципах логистики предприятий торговли г. Челябинска.

Логистика, логистическая интеграция, классификация логистической интеграции

Короткий адрес: https://sciup.org/147155572

IDR: 147155572 | УДК: 658.87+658.7

Текст научной статьи Оценка логистической интеграции предприятий розничной торговли г. Челябинска

Интеграция на принципах логистики в розничной торговле впервые начала осуществляться в начале 70-х годов XX столетия в виде создания торгов, объединений, корпораций. Однако, вопросы логистической интеграции и ее эффективности в сфере розничной торговли не нашли достаточного отражения в научной литературе. В розничной торговле интеграция началась значительно позже, чем в других отраслях и сферах народного хозяйства.

Основоположниками учения об интеграции были немецкие ученые X. Кельзен, Д. Щиндлер, Р. Шмед.

Большой вклад в развитие теории и практики логистической интеграции внесли такие ученые, как В.В. Дыбская, Е.И. Зайцев, В.И. Сергеев, А.Н. Стерлигова, Б.А. Аникин, В.В. Плотников и другие.

Возрастающая конкуренция на российском рынке заставляет торговые предприятия использовать различные методы для сохранения прибыльности компании за счет сокращения логистических издержек. Основным направлением по снижению логистических издержек в розничной торговле является интеграция розничных торговых предприятий на принципах логистики, позволяющая организовать товарные потоки оптимальным образом.

Интеграционные процессы в розничной торговле обусловлены, с одной стороны, низкой конкурентоспособностью большинства магазинов, которые не обладают достаточной концентрацией капитала для собственного развития, и с другой стороны, необходимостью повышения качества функционирования самих торговых предприятий. Автор полагает, что развитию интеграционных процессов способствуют:

-

1) понимание логистики как инструмента в

создании и реализации конкурентных преимуществ предприятия;

-

2) перспективы и тенденции по развитию новых организационных форм - логистических сетей;

-

3) развитие информационных технологий, позволяющих осуществлять эффективное управление всеми сферами производственно-коммерческой деятельности.

Не каждый процесс интеграции имеет логистическую основу. В.В. Плотников дает следующее определение логистической интеграции: логистическая интеграция - это процесс объединения деятельности различных предприятий с целью повышения эффективности их совместного функционирования за счет оптимизации на основе использования свойств логистики в рамках их совместной работы параметров реализации функциональных потоковых процессов [1].

Только логистическая интеграция позволяет оптимизировать взаимоотношения хозяйствующих субъектов, в результате чего повышается эффективность функционирования каждого отдельного торгового предприятия и интегрированной системы в целом.

Собственное исследование развития интеграционных процессов в розничной торговле позволяет дать авторское определение логистической интеграции, под которой понимаем добровольное объединение двух или более экономических субъектов путем объединения отдельной или ряда логистических функций, концентрации всех видов ресурсов, объемов продаж товаров, прибыли с целью повышения их конкурентоспособности.

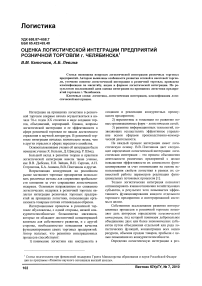

Определяя логистическую интеграцию в роз- ничной торговле, на наш взгляд, необходимым является выделение классификационных признаков логистической интеграции по масштабам, по видам, по форме для выбора наиболее эффективного направления развития розничной торговли и достижения целей логистики, выявления значительных резервов оптимизации деятельности в сфере товародвижения.

Основные формы интеграции в розничной торговле представлены на рис. 1.

В данной работе рассматриваются предприятия розничной торговли, для которых наиболее оптимальной формой логистической интеграции является горизонтальная, поскольку она предполагает объединение идентичных магазинов для совместного выполнения логистических функций. Автором предложено следующее определение горизонтальной логистической интеграции как одной из наиболее перспективных для предприятий розничной торговли. Горизонтальная логистическая интеграция - осуществляемое на взаимовыгодной основе добровольное объединение усилий нескольких независимых розничных торговых предприятий для совместного более эффективного

Рис. 1. Авторская классификация логистической интеграции в розничной торговле

выполнения одной или нескольких логистических функций и направленное на оптимизацию логистических издержек.

Изучение классификационных признаков логистической интеграции позволило выявить необходимость введения в научный оборот понятия логистически интегрированной структуры, под которой автор понимает объединение нескольких торговых предприятий путем создания корпоративной, добровольной или франчайзинговой сети на принципах логистики с целью оптимизации потоковых процессов.

Таким образом, интеграционные процессы на принципах логистики открывают значительные резервы оптимизации деятельности розничных торговых предприятий.

Степень развития логистически интегрированных торговых структур на территории города определяют такие показатели как: доля сетевых предприятий в общей численности предприятий торговли, концентрация сетевой торговли, показатели товарооборота. Рост розничного товарооборота в целом и на душу населения характеризует общий и среднедушевой эффект от интеграционных процессов в розничной торговле на принципах логистики.

Рассмотрим состояние сетевой торговли в целом по России и по г. Челябинску, в частности, с точки зрения развития интеграционных процессов на принципах логистики.

В настоящее время в городе Челябинске состояние розничной торговли как отрасли определяют розничные торговые сети различной специализации, включая 16 сетевых структур, реализующих продовольственные товары - около 300 магазинов и более 20 сетевых структур, реализующих непродовольственные товары и насчитывающих 109 магазинов.

Наиболее развита сетевая торговля в Санкт-Петербурге, где степень проникновения сетевой торговли составляет более 50 %, по России в целом - 20 %. Если сравнить уровень концентрации сетевой торговли в России с другими странами, можно констатировать, что в стране он достаточно низкий (табл. 1).

Таблица 1

Уровень концентрации торговых сетей в странах Европы [2]

|

Страна |

Доля рынка розничных торговых сетей, % |

|

Франция |

88 |

|

Великобритания |

76 |

|

Германия |

70 |

|

Испания |

37 |

|

Чехия |

27 |

|

Польша |

17 |

|

Россия |

7 |

Российский рынок розничной торговли сильно фрагментирован: 11 крупнейших (по объемам выручки) розничных сетей контролируют лишь 15 % рынка, тогда как в США 80 % рынка принадлежит 10 крупнейшим сетям. Международные сети открывают магазины в разных странах. Так, сеть Aldi (Германия), известная работой по системе скидок, обозначила процессы интернационализации в 1967 году, за ней последовали Metro (Германия) и Carrefour (Франция) - 1971 и 1973 гг. соответственно, а затем американская WalMart.

В настоящее время в России представлены только 6 крупнейших международных компаний розничной торговли: голландская Spar, немецкие АВА и Metro, шведская IKEA, французская Auchan и др. В табл. 2 показано присутствие международных торговых сетей на рынках некоторых стран [2].

На российский рынок до настоящего времени не вышли ведущие мировые торговые компании по продаже продуктов питания (WalMart, Carrefour или Tesco), что делает его более привлекательным для международных торговых сетей и повышает вероятность слияния российских торговых сетей и крупных зарубежных ритейлеров.

Оборот розничной торговли по торговым сетям представлен в табл. 3 [3].

Под влиянием экономического кризиса российская сетевая розница в 2008 г. продемонстрировала значительное снижение темпов прироста впервые с 2004 г. По данным исследования Департамента консалтинга РБК «Розничные торговые сети по продаже продуктов питания (FMCG) в России», оборот торговых сетей в долларовом выражении вырос всего на 18,1 % по сравнению с 2007 г. Для сравнения, в 2007 г. продуктовый ритейл показал прирост оборота на 42 %. В 2009 г. тенденция снижения оборота сетевой продовольственной розницы продолжилась.

По мнению аналитиков рынка, в 2010-2011 гг. ожидается выход международных торговых сетей на рынок РФ, поскольку стоимость активов российских компаний снизилась и выгодно приобретать их именно сейчас. Снизилась и стоимость строительства, что также выгодно для иностранных сетей [5].

Лидерами по критерию «выручка» среди ведущих торговых сетей являются следующие ритейлеры: «Х5 Retail Group N.V» («Пятерочка» и «Перекресток») - более 5,2 млрд долл.; «МЕТРО Кэш энд Керри» («Metro С&С») - более 4,6 млрд долл.; «Тандер» («Магнит») - более 3,6 млрд долл.; «Ашан-Россия» («Auchan») - более 3,2 млрд долл. Прирост выручки компаний обусловлен реализацией масштабных инвестиционных программ и заключением сделок слияния и поглощения.

Считаем возможным выделить пять этапов, характеризующих развитие сетевой розничной торговли в России (табл. 4).

Таким образом, можно констатировать, что рынок сетевой розничной торговли вступил в стадию зрелости, что означает прекращение периода бурного роста, усиление конкуренции и укрупнение рынка за счет поглощения мелких и средних

Таблица 2

Присутствие международных торговых сетей на рынках некоторых стран

|

Торговая сеть |

о w |

cd s |

§ |

СП |

о О ы Й 2 |

cd а й ч о К |

1 |

§ о о о Рн |

о |

i cd Й о ч и |

i и о ч и |

8 cd cd Н |

cd § cd Ь |

в Оч Н |

о 8 S |

|

Ahold |

3 |

||||||||||||||

|

Auchan |

5 |

||||||||||||||

|

Ava |

1 |

||||||||||||||

|

Carrefour |

10 |

||||||||||||||

|

Ligl&Schwarz |

4 |

||||||||||||||

|

Metro |

9 |

||||||||||||||

|

Migros Turk |

3 |

||||||||||||||

|

Rewe |

7 |

||||||||||||||

|

Spar |

7 |

||||||||||||||

|

Tesco |

9 |

||||||||||||||

|

Wal-Mart |

2 |

||||||||||||||

|

Всего |

3 |

6 |

7 |

6 |

3 |

8 |

3 |

6 |

2 |

6 |

1 |

3 |

2 |

4 |

Таблица 3

Оборот розничной торговли по крупнейшим торговым сетям в 2008

|

Область |

Оборот сетевой розничной торговли, млн рублей |

В % к обороту розничной торговли |

|

Уральский федеральный округ |

114 893,1 |

17,3 |

|

в т. ч. Курганская область |

4 348,1 |

17,2 |

|

Свердловская область |

52 724,0 |

26,2 |

|

Тюменская область |

8 657,3 |

2,8 |

|

Челябинская область |

49 163,7 |

39,8 |

|

г. Москва* |

417 324,0 |

25,9 |

|

г. Санкт-Петербург* |

243 976,7 |

51,4 |

* Показатели приведены по городам, имеющим наибольшую концентрацию торговых сетей.

Таблица 4

Этапы развития сетевой торговли

|

Этап развития |

Тенденция развития российской экономики |

Тенденции развития российского продуктового ритейла |

|

Первый этап (1994-1998 гг.) |

Спад промышленного производства. Падение уровня жизни населения. Сокращение оборота розничной торговли. Появление небольшой прослойки среднего класса |

Появление и активное развитие продовольственных рынков во всех регионах России. Появление первых российских компаний, с которых начинается развитие сетевой торговли. Первый формат сетевой торговли - дорогие супермаркеты. Появление первого иностранного игрока - на российский рынок выходит сеть «Рамстор». Сетевая торговля не оказывает влияния на поставщиков и производителей, доля сетевой торговли - менее 1 %. Развитие логистики: Логистика охватывает хранение и транспортировку товаров. Цель - сократить затраты на содержание товарных запасов. Горизонтальная и вертикальная логистическая интеграция |

Окончание табл. 4

В современных условиях стратегия торговых сетей включает в себя следующие аспекты: активизация сделок слияний и поглощений, оптимизация ассортимента, концентрация внимания на снижении издержек, оптимизация логистики, совершенствование технологий, повышение лояльности существующих покупателей за счет внедрения соответствующих программ, развитие франчайзинга, специализация на определенных нишах, диверсификация бизнеса. Сетевые структуры показывают более высокую эффективность в силу преимуществ сетевой организации: единая закупочная политика обеспечивает экономию на масштабах, собственные распределительные центры частично вытесняют посредников, современное программное обеспечение улучшает системы учета товарных и финансовых потоков.

Рассмотрим перечень наиболее крупных продовольственных сетей в Челябинске по состоянию на 01.01.2009 г., где представлены сети международного, федерального, регионального и местного масштаба (табл. 5).

В г. Челябинске среди крупнейших сетей первое место занимают федеральные сети - их насчитывается 4, второе - местные сети - 3, затем региональные - 2 и одна международная сеть.

На фоне интенсивного развития сетевой торговли необходимо отметить тот факт, что российская торговля монополизирована и работает в интересах не только российских, но и иностранных производителей за счет действий транснациональных торговых сетей (табл. 6).

Практика деятельности торговых сетей показала, что в небольших городах сети уничтожают конкурентов в лице мелкорозничной торговли. В США законодательно запрещены сетевые торговые структуры в малых городах с населением менее 40 тыс. человек. В Европейских странах законодательством предусмотрено регулирование антимонопольных вопросов, процедуры слияний и поглощений, время работы сетевых магазинов. Во многих странах они не работают по вечерам и выходным дням. В 2008 году Европарламент принял специальное постановление, рекомендующее внести в законодательство дополнительные «административные барьеры» для сетевой торговли [б]. Торговые сети фактически стали монополистами и по отношению к покупателям, и по отношению к производителям. По материалам Управления контроля социальной сферы и торговли ФАС России выплаты поставщиков в пользу торговых сетей в процентах в объеме поставки в первом полугодии 2008 г. по группам товаров приведены в табл. 7.

Таким образом, в договорах поставки закладываются дискриминационные условия доступа независимых товаропроизводителей к торговым сетям.

Проект федерального закона «Об основах государственного регулирования и развития торговой деятельности в Российской Федерации» вводит нормы регулирования сетевой торговли, ограничения по нерегулируемой экспансии торговых сетей, по их слияниям и поглощениям, антимонопольным порогам (в том числе, об ограничении премий (скидок), которые поставщики выплачивают торговцам за реализацию (приобретение) определенного количества товара до 10 % для отечественных товаров, а также ограничить присутствие каждого ритейлера на рынке долей 25 %.

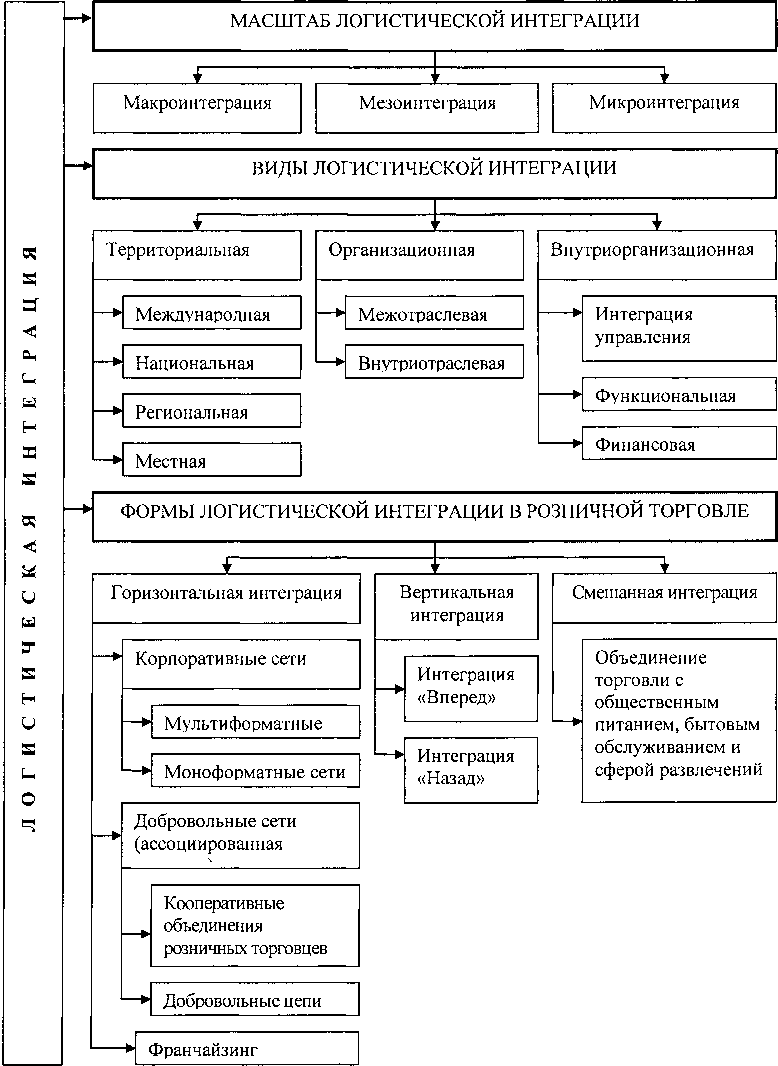

Проанализируем структуру розничной торговли в России с точки зрения соотношения доли рынков, предприятий сетевой торговли и независимых торговых предприятий (рис. 2).

Как видно из данных рис. 2, большую часть российского продуктового рынка в 2009 году занимали независимые торговые предприятия, на них приходилось порядка двух третей рынка (65,2 %), розничные торговые сети занимали 21,5 %, а доля рынков составляла 13,3 % [7].

Сетевая торговля имеет множество преимуществ как для собственников, так и для покупателей. В сетевой торговле ассортимент насчитывает до 35 000 ассортиментных позиций, цены в среднем на 5-10 % ниже, чем в несетевых магазинах. По результатам проведенного информационным агентством «InfoLine» исследования [5] по состоянию на 2008 год из 223 российских торговых сетей 120 имеют собственные логистические инфраструктуры, способные обеспечить минимизацию логистических затрат, что отражается на уровне цен, наличии скидок и на организации торговли в целом. Это, в свою очередь, является неоспоримым преимуществом торговых сетей, поскольку независимые магазины не имеют подобных возможностей. По результатам проведенного опроса населения было выявлено, что 90 % покупателей хотели бы приобретать все товары в одном месте. Такую возможность может предоставить только крупный супер- или гипермаркет.

Для сетевой торговли характерны также следующие черты:

Таблица 5

Продовольственные сети в Челябинске на 01.01.2009 [4]

|

Название сети |

Совокупная торговая площадь точек в Челябинске |

Структура сети по форматам в Челябинске |

Масштаб сети |

Месторасположение головного офиса |

Год начала работы |

||

|

Формат |

Кол-во магазинов, ед. |

Торговая площадь, м2 |

|||||

|

Молния |

25 952 |

Гипермаркет |

2 |

9 780 |

Регио-нальная |

Челябинск |

1998 |

|

Супермаркет |

6 |

13 820 |

|||||

|

Магазин у дома |

5 |

2 352 |

|||||

|

Пятерочка |

13 626 |

Дискаунтер |

36 |

13 626 |

Федеральная |

Санкт-Петербург |

2002 |

|

Дикси |

10 526 |

Супермаркет |

30 |

10 536 |

Федеральная |

Москва |

2002 |

|

Теорема |

9 250 |

Гипермаркет |

2 |

9 250 |

Местная |

Челябинск |

2000 |

|

Наш гипермаркет |

6 092 |

Гипермаркет |

1 |

6 092 |

Федеральная |

Москва |

2007 |

|

Проспект |

4 472 |

Супермаркет |

6 |

4 472 |

Местная |

Челябинск |

2006 |

|

Монетка |

3 674 |

Гипермаркет |

1 |

3 244 |

Регио-нальная |

Екатеринбург |

2005 |

|

Дискаунтер |

1 |

430 |

|||||

|

Патэрсон |

3 000 |

Супермаркет |

3 |

3 000 |

Международная |

Москва |

2004 |

|

Магнит |

2 000 |

Магазин у дома |

8 |

2 000 |

Федеральная |

Краснодар |

2005 |

|

Мир еды |

1 670 |

Супермаркет |

3 |

1 670 |

Местная |

Челябинск |

1998 |

|

Итого: |

83 284 |

104 |

80 272 |

||||

Таблица 6

Происхождение торговых сетей

|

Торговая марка |

Компания-владелец |

Страна происхождения |

|

Рамстор |

Enka |

Турция |

|

Лента |

Lenta |

Виргинские острова |

|

О’кей |

О’кей групп, Доринда |

Люксембург |

|

Пятерочка |

X5Retail Group N.V. |

Нидерланды |

|

Перекресток |

||

|

Карусель |

||

|

Метро |

Metro Group AG |

Германия |

|

Дикси |

Dixy Holding Ltd |

Кипр |

Таблица 7

Выплаты поставщиков в пользу торговых сетей, I полугодие 2008 г.

|

Розничная торговая сеть |

Вид поставляемой продукции |

Выплаты поставщиков в пользу торговых сетей, % в объеме поставки |

|

Дикси |

Хлебобулочные изделия |

22,0 |

|

Пятерочка |

Хлебобулочные изделия |

27,0 |

|

Мясо, колбасы |

57,5 |

|

|

Молоко |

12,0 |

|

|

Рыба |

16,8 |

|

|

Лента |

Рыба |

18,2 |

|

Бакалея |

40,4 |

|

|

Соки, напитки |

30,3 |

|

|

Карусель |

Мясо, колбасы |

17,9 |

|

Молоко |

16,0 |

|

|

Соки, напитки |

22,0 |

Независимые

Рис. 2. Структура розничной торговли в России в 2009 году

-

- общий управляющий центр;

-

- единая корпоративная стратегия;

-

- общее управление поставками товаров, единое управление перемещением товаров, запасов;

-

- возможность одновременного обслуживания различных сегментов рынка, что проявляется в мультиформатности торговых сетей;

-

- возможности регулярного предоставления скидок;

-

- преимущества в дистрибуции;

-

- возможности выхода на региональные рынки.

Все вышесказанное позволяет сделать вывод о конкурентных преимуществах сетевой торговли перед традиционной формой организации торгового предприятия. Однако с учетом всех преимуществ сетевой торговли на рынке как зарубежных стран, так и российском, продолжают существовать независимые торговые предприятия, которые обладают также определенными преимуществами. Важным фактором, влияющим на развитие данных предприятий, является грамотное применение современных технологий торговли и логистики, которые в совокупности способствуют привлечению покупателей, увеличению их лояльности, сокращению логистических издержек и, следовательно, увеличению их конкурентоспособности. При этом основным инструментом является интеграция независимых розничных торговых предприятий в добровольные сети на принципах логистики.

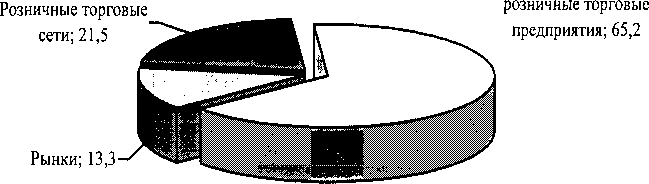

Исследования по распределению числа торговых сетевых предприятий по форматам показывают следующие результаты (рис. 3).

Как видно из приведенных данных, доминирующее положение занимает дискаунтер, и лишь незначительная часть предприятий представлена форматом магазина «у дома». Многие сетевые торговые предприятия предпринимали попытки организации сетей небольших магазинов пешеходной доступности, однако по тем или иным причинам немногие из них прижились на рынке. В последний год наблюдается иная тенденция: если раньше крупные торговые сети были заинтересованы в открытии новых больших супермаркетов, то сейчас приоритет отдается созданию небольших магазинов площадью до 100-200 м2.

Такой интерес к формату магазина «у дома» вполне обоснован. Снижение уровня доходов, финансовый кризис приводят к обострению борьбы за каждого потенциального покупателя и, несмотря на все конкурентные преимущества сетевой торговли и ее активное развитие, независимые магазины также необходимы на рынке.

Формат магазина «у дома» характеризует удобный режим работы и расположение в пределах шаговой доступности. Такой магазин открывается в расчете на проживающих в радиусе 400-800 м жителей, делающих покупки от двух до семи раз в неделю. В отличие от гипер- и супермаркетов, в магазинах «у дома» чаще совершаются отдельные целевые покупки. Совершение покупок в таком магазине не требует наличия автомобиля, большого запаса свободного времени.

Независимые магазины имеют свои сильные стороны по сравнению с сетевым ритейлом, и задача каждого независимого магазина - найти свою нишу, грамотно сформировать ассортимент и четко определиться с целевой аудиторией. Независимые розничные торговые предприятия имеют несколько основных групп покупателей:

-

- потребители, совершающие подавляющее большинство покупок около дома, например, молодые мамы с детьми, пенсионеры, работающие женщины и мужчины, не имеющие времени на продолжительные походы по магазинам;

-

- потребители, совершающие основную часть покупок в крупных супермаркетах по выходным, а скоропортящиеся товары ежедневного спроса приобретающие в магазине «у дома», например, хлеб, молоко, овощи, фрукты, специи и т. п.;

-

- потребители, приобретающие продукты для немедленного потребления, т. е. готовую кулинарную продукцию, напитки, различные деликатесы или продукты быстрого приготовления.

Для каждой целевой аудитории соответственно ассортимент будет различным. Магазину необходимо выбрать приоритетную группу, принося-

Рис. 3. Распределение числа торговых сетевых предприятий по форматам торговли в России

щую наибольший доход, и формировать ассортимент, исходя их предпочтений данной группы. Немаловажным фактором при выборе доминирующей группы потребителей является месторасположение магазина. Вблизи может находиться жилая застройка, следовательно, основная группа потребителей - это молодые мамы, пенсионеры и т. д. Другой вариант - это наличие около магазина офисных зданий, тогда основной группой потребителей будут являться молодые работающие люди. Считаем, что ассортимент в каждом случае должен быть различен.

Немаловажное значение имеет такой фактор, как цена и наличие скидок. Немногие независимые магазины имеют возможность предоставления скидок и карт постоянных клиентов, так как это требует автоматизации всех торговых процессов. С другой стороны, автоматизация существенно сократит затраты времени на учет, улучшит планирование и управление ассортиментом, товарными запасами, что, в свою очередь, повлияет на цену. В то же время наличие скидок привлекает покупателей и стимулирует продажи.

Вытеснение с рынка значительной части предприятий с малой долей прибыли не приведет к положительным результатам, значит необходимо искать пути повышения конкурентных преимуществ несетевой торговли.

В табл. 8 представлена сравнительная характеристика сетевого продуктового ритейла и магазина традиционной торговли.

Несмотря на развитие сетевой торговли, независимые магазины должны функционировать на рынке, поскольку они удовлетворяют определенные потребности, которые не может удовлетворить крупный магазин. В настоящее время идет активное завоевание рынка именно предприятиями сетевой торговли, но доля несетевой торговли в России пока преобладает. В развитых странах доля несетевой торговли в среднем составляет 20-30 % в общем объеме розничного товарооборота. Россия развивается по своему пути, что доказывает хотя бы развитие особого, чисто российского варианта дискаунтера. Независимые магазины в настоящее время должны включиться в серьезную борьбу за покупателей, более тщательно формировать ассортимент, автоматизировать торговые процессы, использовать материальные стимулы в виде скидок или карт постоянного клиента. Еще одним вариантом приобретения конкурентного преимущества может служить объединение независимых магазинов с целью создания распределительных центров и получения скидок у поставщиков.

Рассмотрим основные показатели деятельности десяти крупнейших розничных продовольственных сетей г. Челябинска (табл. 9) с целью оценки логистической интеграции.

Доля рынка десяти крупнейших розничных продовольственных сетей г. Челябинска составляет 6 %, оставшуюся часть - около 15 % составляют б мелких продовольственных сетей и 20 сетей, реализующих непродовольственные товары. Наибольшую долю рынка при этом занимает торговая сеть «Молния» (ООО «Молл») - 3,36 %. Наибольшее количество магазинов имеют дискаунтеры «Пятерочка» и «Дикси» - 36 и 30 соответственно.

В логистически интегрированных структурах- торговых сетях, уровень издержек обращения ниже, чем в независимых магазинах в среднем на 2-3 %, что обусловлено более высоким уровнем производительности труда, более эффективным использованием торговых площадей.

Список литературы Оценка логистической интеграции предприятий розничной торговли г. Челябинска

- Плотников, В.В. Эффект логистической интеграции: монография/В.В. Плотников. -М.: Научная книга, 2002. -104 с.

- Чкалова, О.В. Торговое дело: учеб. пособие/О.В. Чкалова. -М.: Эксмо, 2008. -320 с.

- Торговля в России. 2008: стат. сб./Росстат. -М., 2008. -565 с.

- http://www. econom-chelreg.ru

- http://www.InfoLine.ru