Оценка налоговой нагрузки маломасштабной пищевой промышленности

Автор: Подшивалова Мария Владимировна, Пылаева Ирина Сергеевна

Рубрика: Экономика и финансы

Статья в выпуске: 2 т.14, 2020 года.

Бесплатный доступ

Наблюдаемая высокая теневая активность в сфере малого бизнеса требует научного поиска причин этой институциональной ловушки. Считается, что налоговое бремя - ключевой фактор ее существования. Исследование направлено на оценку налоговой нагрузки малых промышленных предприятий с точки зрения ее адекватности практике развитых стран. Методологической базой работы стала теория экономики предложения, а именно широко известная концепция кривой Лаффера. В исследовании применены классические методы расчета налоговой нагрузки, методы экономического моделирования, проведенного на примере малого предприятия пищевой промышленности, а также сравнительный анализ налогового бремени России с налогообложением аналогичного бизнеса в стране с высоким уровнем развития малого предпринимательства (США). Рассмотрены такие форматы бизнеса, как индивидуальный предприниматель (аналог в США - Sole Proprietorships) и общество с ограниченной ответственностью (аналог в США - Limited Liability Company). Проведенное исследование позволяет сделать вывод об адекватности налогового бремени предприятий маломасштабной пищевой промышленности РФ при условии доступности для них специальных налоговых режимов в виде Патентной налоговой системы и ЕНВД. Другой важный вывод исследования - малые предприятия, которым специальные режимы недоступны или невыгодны, несут повышенное налоговое бремя, применяя общую систему налогообложения.

Малый бизнес, институциональная среда, налоговое бремя, величина налоговой нагрузки, специальные режимы налогообложения

Короткий адрес: https://sciup.org/147233837

IDR: 147233837 | УДК: 338.45 | DOI: 10.14529/em200210

Текст научной статьи Оценка налоговой нагрузки маломасштабной пищевой промышленности

Согласно ряду исследований зарубежных авторов [1–5] ключевой причиной существования и роста институтов теневой экономики является налоговое бремя. В работе Суслова Н.И. и Мельте-нисовой Е.Н. [6] доказано методами регрессионного анализа, что «при плохих институтах более высокий уровень налогов означает и большие размеры теневой экономики». Сегодня эти три характеристики свойственны сектору малого предпринимательства как в целом, так и в промышленности в частности: низкое качество институтов, высокое налоговое бремя, высокая теневая активность. И в этой триаде проблем институт налогообложения имеет ключевое значение.

На наш взгляд, специфические черты налогообложения маломасштабной промышленности в России состоят в следующем:

-

• эффективность функционирования института налогообложения оценивается самими предпринимателями как низкая, поскольку проблема высокого налогового бремени входит в ТОП-5 наиболее острых проблем предпринимателей более 20 лет;

-

• малые промышленные предприятия, являющиеся плательщиками общей системы налогообложения (ОСНО) испытывают гораздо больший налоговой пресс, чем остальные отрасли; это происходит в случаях, когда специальные налоговые режимы им не выгодны из-за потери клиентов,

работающих с НДС, либо недоступны из-за ограничений на применение спецрежимов;

-

• функционирование института налогообложения с позиций уровня общей налоговой нагрузки по экономике (налоговые доходы по отношению к ВВП) соответствует практике стран с либеральной налоговой системой.

Тем самым, можно говорить о существовании некого парадокса института налогообложения в России: при либеральной налоговой нагрузке макроуровня предприниматели оценивают ее как чрезмерную.

Реалии современного этапа развития отечественной экономики таковы, что налоговая политика приобретает не только фискальное, но стратегическое значение для стимулирования инновационных процессов и процессов импортозамещения в обрабатывающих отраслях промышленности. В то же время экономической науке давно известны «Лафферовы эффекты», которые широко признаны специалистами по налогообложению. Эти факты обуславливают актуальность научных исследований, направленных на оценку уровня налоговой нагрузки отечественных производителей, поскольку важны как для государственных органов власти в целях построения конкурентоспособной налоговой системы, так и для самих предпринимателей в целях оценки рисков деятельности, формирования стратегий развития и прогнозирования уровня налоговой нагрузки.

Цель данной работы заключается в анализе уровня налоговой нагрузки малых предприятий пищевой промышленности и оценке адекватности этого показателя практике стран с высокоразвитым малым бизнесом (на примере США). Задачи, поставленные авторами для достижения цели: моделирование условного малого предприятия пищевой промышленности; расчет и анализ его налоговой нагрузки классическими методами; оценка адекватности специальных систем налогообложения по отношению к маломасштабной промышленности.

Методологические аспекты моделирования налогообложения

Для оценки адекватности налогового бремени малой промышленности мы обратились к моделированию налогообложения малого предприятия на примере пищевой отрасли. Она была выбрана нами как объект исследования по следующим причинам:

-

• по замерам Росстата1 эта отрасль маломасштабной промышленности является лидером в структуре обрабатывающих производств (по числе занятых и удельному весу оборота) более 10 лет;

-

• имеет наибольшее число регионов для реализации потенциала своего развития, с одной стороны, и уровень угроз гиперконкуренции выше среднеотраслевого, с другой [7];

-

• характеризуется не только инновационной активностью ниже среднеотраслевого уровня, но и низким качеством инновационных процессов2.

В совокупности эти причины обусловливают актуальность институциональных новаций в сфере налогового стимулирования развития этого сектора экономики, в том числе с целью снижения теневой активности.

Методологической базой исследования стала классическая теория экономики предложения, согласно которой существуют оптимальные уровни налогового бремени, превышение которых приводит к снижению предпринимательской активности и к соответствующему падению налоговых доходов бюджета. Эти закономерности в экономической теории известны как Лафферовы эффекты.

Существует определенная доказательная база того, что именно малые промышленные предприятия в наибольшей мере склонны к проявлению лафферовых закономерностей [8]. В этой связи оценка адекватности налоговой нагрузки в секторе малой промышленности обретает значимый практический смысл.

Моделирование налогообложения в данной работе проведено на основе классического понимания моделирования как имитации процессов налогообложения бизнеса через применение стандартных математических моделей расчета налогов, подлежащих уплате в рамках различных режимов налогообложения. Имитация проведена на данных условного малого предприятия пищевой промышленности, исходная информация о деятельности которого получена традиционными методами биз-нес-планирования.

Основные ограничения и допущения, принятые нами для достижения поставленной цели:

-

1. Страной для сравнения были выбраны США как лидер мировой экономики с высокоразвитым малым предпринимательством.

-

2. Многоуровневость налоговых систем России и США была учтена через привязку объекта оценки налогового бремени к конкретной территории: город Челябинск (Россия, Челябинская область) и город Балтимор3 (США, штат Мэриленд).

-

3. В качестве объекта налогового моделирования был принят зрелый, т. е. действующий более 3-х лет4, не являющийся стартапом, малый бизнес в пищевой промышленности, а именно сегмент с устойчивым ростом объемов производства на протяжении всего посткризисного периода – кондитерская отрасль5.

-

4. Основные характеристики предприятия: кондитерский цех общей площадью помещения – 150 кв. м, реализующий свою продукцию (пирожные, торты, вафли, блины, капкейки) в розницу. Согласно ОКВЭД вид деятельности «Производство хлеба и мучных кондитерских изделий, тортов и пирожных недлительного хранения» (код 10.71) относится к пищевой промышленности даже, если продукция собственного производства реализуется в розницу в собственном магазине производителя. Исходные характеристики активов предприятия определялись также через ограничения на применение ЕНВД и Патентной системы (ПНС). В случае с кондитерской, реализующей свою продукцию розничным покупателям, в целях налогообложения ЕНВД необходимо, чтобы были созданы условия для потребления кондитерских изделий в рамках оказания услуг общественного питания. С целью соответствия данному требованию моделируемому бизнесу был добавлен небольшой зал обслуживания (до 50 кв. м) и соответствующее оборудование.

-

5. Вариантами организационно-правовой формы кондитерской в России были приняты индивидуальный предприниматель (ИП) и общество с ограниченной ответственностью (ООО, 1 собственник). Организационно-правовые формы бизнеса аналогичного формата в США: частный предприниматель (Sole Proprietorships6 – аналог Российского ИП) и компания с ограниченной ответственностью (Limited Liability Company (LLC ) - аналог Российского ООО).

-

6. Моделирование проведено по всем спецре-жимам налогообложения в России, доступным для выбранного формата бизнеса, а именно: для ИП – это УСН (2 вида), ЕНВД и ПСН; для ООО – УСН (2 вида) и ЕНВД, так как юридические лица не вправе применять Патентную систему. В анализ не включены: все виды косвенных налогов и НДФЛ сотрудников предприятия7, а также налоги на имущество, которые не предусмотрены спецрежи-мами в РФ, а в США, кроме того, этот вид налога не уплачивается малым бизнесом с арендованной недвижимости.

-

7. Оценка налогового бремени среди всех возможных организационно-правовых форм проводилась при прочих равных условиях в рамках национальных экономик. Это значит, что структура активов, доходов и расходов кондитерской была смоделирована с учетом особенностей экономики каждой из стран и считалась единой при расчете налоговых отчислений в рамках выбранных налоговых режимов в каждой из стран.

В США, в отличие от России, отсутствуют особые налоговые режимы для малого бизнеса [9]. Существует шесть основных видов предпринимательских налогов в США, перечень которых для конкретного предприятия зависит от формы организации бизнеса8:

-

• налоги на доход (Income tax/ personal tax, аналог российского налога на прибыль/НДФЛ) – в частности, personal tax платят с полученного дохода собственники бизнеса, созданного в форме LLC и Sole Proprietorship;

-

• налог на самозанятость (Self-employment tax, уплачивается самозанятыми предпринимателями, включает взносы на социальное обеспечение и медицинское обслуживание предпринимателя);

-

• налог с работодателя (Employment tax = payroll tax, включает федеральный подоходный налог сотрудников, взносы на социальное и медицинское страхование сотрудников и федеральный

налог на безработицу; аналог страховых взносов в РФ);

-

• акцизный налог (Excise tax, аналог акцизов в РФ) предусмотрен для определенных видов производства, является косвенным налогом;

-

• налог с продаж (Sales tax) является косвенным налогом, который на федеральном уровне отсутствует, но взимается в 45 штатах и многих населенных пунктах;

-

• налог на собственность (Property tax, аналог российского налога на имущество), взимается с обладателей коммерческой недвижимости и земельных участков.

В рамках моделирования налогообложения кондитерской в США, согласно установленным нами ограничениям, были рассчитаны первые три вида налогов.

Эмпирическая реализация моделирования налогообложения

Специфика налогообложения бизнеса налогом на доход в США состоит в том, что конкретный вариант налогообложения зависит от количества собственников предприятия. Так, согласно информации Администрации Малого бизнеса США, если владелец у LLC один, то он облагается налогом как индивидуальный предприниматель, включая налоги на самозанятость. Если у LLC есть более одного владельца, он облагается налогом как партнерство, но каждый владелец бизнеса считается как индивидуальный предприниматель. LLC также может выбрать, чтобы облагаться налогом как корпорация или корпорация S, но это не выгодно для малых предприятий9. Таким образом, в США малый бизнес с единственным владельцем облагается одинаково как в форме ИП (Sole proprietorship), так и в форме ООО (LLC). Следует также упомянуть о налоговой реформе Трампа10, согласно которой с 2017 года индивидуальные предприниматели могут получать 20 % вычет при налогообложении дохода, полученного от бизнеса, если он не превышает $157,500 (для неженато-го/незамужней) и $315,000 (для женатых).

Моделирование налогообложения предполагает определение основных статей доходов и расходов кондитерской в выбранных городах. В табл. 1 проведен расчет амортизационных отчислений оборудования кондитерской, определенного согласно открытых данных производителей соответствующего оборудования11.

Таблица 1

Расчет амортизационных отчислений кондитерской

|

Наименование оборудования |

Стоимость единицы, руб. |

Годовая норма амортизации, % |

Сумма амортизационных отчислений, руб. |

|

Шкаф холодильный с морозильной камерой на 700 л |

45 000 |

10 |

4 500 |

|

Расстоечный шкаф, стекло |

25 000 |

10 |

2 500 |

|

Витрина с размерами 1200×400×1800 мм |

10 000 |

10 |

1 000 |

|

Плита электрическая |

60 000 |

12,5 |

7 500 |

|

Печь пекарская из нержавеющей стали с противнями размером 700×460 мм |

45 000 |

12,5 |

5 625 |

|

Печь пекарская с таймером, материал дверок камер – стекло, с противнями размером 700×460 мм |

65 000 |

12,5 |

8 125 |

|

Миксер объемом дежи 10 л с двумя режимами скоростей |

40 000 |

16,7 |

6 680 |

|

Миксер объемом дежи 4,8 л с двумя режимами малых скоростей |

60 000 |

16,7 |

10 020 |

|

Весы с максимальным пределом взвешивания 20 кг |

5 000 |

12,5 |

625 |

|

Зонт вентиляционный (вытяжка)1000×800×450 мм |

9 000 |

12,5 |

1 125 |

|

Стол кондитерский 2000×800×850 мм |

10 000 |

12,5 |

1 250 |

|

Стол производственный |

5 000 |

12,5 |

625 |

|

Ванна моечная двухсекционная с габаритными размерами 850×470×870 мм |

7 000 |

12,5 |

875 |

|

Кофейный аппарат |

30 000 |

12,5 |

3 750 |

|

Кассовый аппарат |

25 000 |

12,5 |

3 125 |

|

Сейф |

25 000 |

12,5 |

3 125 |

|

Мебель |

30 000 |

12,5 |

3 750 |

|

ИТОГО |

64 200 |

||

Расходы на оплату труда определены согласно данным самого крупного и авторитетного портала по поиску работы о средних заработных платах в отрасли (табл. 2).

Размеры средней выручки, расходов на продукты, аренды и прочих статей определены с помощью экспертной оценки аналогичных бизнес-планов, доступных на открытых порталах малого предпринимательства РФ12, общения с предпри- нимателями города Челябинска и личного опыта (табл. 3).

Полученные значения объемов производства и продаж кондитерской проверены на валидность путем сопоставления с показателями реально действующего бизнеса – московской кондитерской «Brownie»13. При этом была проведена корректировка на разницу челябинского и московского уровней жизни, использованы данные Росстата о средней зарплате в двух городах и методика РИА-рейтинга по оценке качества жизни в регионах14. В табл. 4 приведены результаты моделирования налогообложения кондитерского производства в форме ИП.

Таблица 2

Расходы на оплату труда кондитерской в РФ

|

Наименование должности |

Количество единиц |

Зарплата одного сотрудника, руб./мес. |

Годовой ФОТ, руб. |

|

Администратор |

1 |

20 000 |

240 000 |

|

Пекарь-кондитер |

4 |

25 000 |

1 200 000 |

|

Подсобный работник |

2 |

11 000 |

264 000 |

|

Продавец-кассир |

2 |

15 000 |

360 000 |

|

Бухгалтер |

1 |

15 000 |

180 000 |

|

Уборщица |

1 |

8 500 |

102 000 |

|

Всего |

11 |

94 500 |

2 346 000 |

|

Страховые взносы* |

ФОТ∙30,4 % |

713 184 |

|

|

Итого расход |

– |

– |

3 059 184 |

Таблица 3

|

Параметры |

Значения |

|

Производственная мощность кондитерских изделий, кг/ч |

20 |

|

Кол-во рабочих часов в сутки, ч |

8 |

|

Кол-во смен в сутки |

1 |

|

Выход продукции, кг в сутки |

200 |

|

Режим работы, дн. в месяц |

30 |

|

Выход продукции, мах кг. в месяц |

6 000 |

|

Средняя выручка за год, руб. |

10 247 689 |

|

Средняя выручка за день, руб. |

28 466 |

|

Средний чек, руб. |

400 |

|

Покупателей в день, чел. |

71 |

|

Покупателей в час (с 7:45 до 21:00), чел. |

5 |

Источник: расчеты авторов.

Объем производства и продаж

Приведем некоторые пояснения к расчетам ЕНВД и ПНС, которые справедливы и для последующих вычислений налогового бремени кондитерской в форме ООО. Как показано в табл. 4, исчисление налога при ЕНВД требует выполнения ряда корректировок, в частности:

-

1) величина базовой доходности кондитерской, поправочные коэффициенты ассортимента, места и площади были определены согласно Решению Челябинской Городской Думы от 28.11.2006 № 17/3;

-

2) физическим показателем была принята площадь зала обслуживания – 50 кв. м;

-

3) дефлятор 2018 года был принят в размере 1,868 согласно приказа Минэкономразвития РФ от 30.10.2017 № 579.

Расчет налога при ПНС производился с учетом следующих уточняющих показателей:

-

1) величина базовой доходности кондитерской и поправочный коэффициент города Челябинска определены согласно закону Челябинской области от 25.10.2012 № 396-ЗО;

-

2) дефлятор 2018 года для ПНС был принят в размере 1,481 согласно приказу Минэкономразвития РФ от 30.10.2017 № 579.

346.21 и 346.32 НК РФ.

Таблица 4

Моделирование налогообложения ИП в РФ, руб. в год

|

Доходы/расходы |

Режим налогообложения |

|||

|

УСН (6%) |

УСН (15%) |

ЕНВД |

ПСН |

|

|

Средняя выручка за год |

10 247 689 |

|||

|

Расход на продукты |

3 586 691 |

|||

|

Оплата труда, взносы в фонды |

3 059 184 |

3 059 184 |

3 059 184 |

2 824 584 |

|

в том числе взносы за работников |

713 184 |

713 184 |

713 184 |

478 584 |

|

Аренда помещения |

600 000 |

|||

|

Амортизация |

64 200 |

|||

|

Коммунальные услуги |

360 000 |

|||

|

Прочие расходы (реклама, транспорт, канцелярские товары, комплектующие для оборудования, упаковка и т. д.) |

1 200 000 |

|||

|

ИТОГО расходов |

8 870 075 |

8 870 075 |

8 870 075 |

8 635 475 |

|

Доход до вычета налога |

1 377 614 |

1 377 614 |

1 377 614 |

1 612 214 |

|

Модель расчета налога |

доход∙6 % |

(доход-расход)∙15 % |

(базовая доход-ность∙12 мес.∙площадь зала обслуживания∙ К –дефлятор ∙ К_ ассортимента ∙ К_ места ∙К_площади) ∙15 % |

налоговая база∙6 % |

|

Налог* |

307 431 |

206 642 |

69 770 |

80 863 |

|

Взносы в фонды за себя |

131 862 |

131 862 |

34 036 |

42 862 |

|

Доход после вычета налогов |

938 322 |

1 039 110 |

1 273 808 |

1 488 489 |

|

Общая сумма налогов (взносы за работников + налог + взносы за себя) |

1 152 477 |

1 051 688 |

816 990 |

602 309 |

* Для УСН (6 %) и ЕНВД использована возможность занизить налог на 50 % за счет страховых взносов согласно ст.

Источник: расчеты авторов.

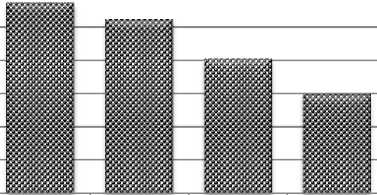

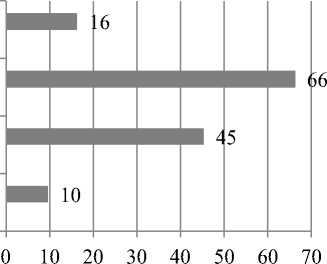

Графически обязательные налоговые платежи ИП согласно требованиям специальных налоговых режимов отражены на рис. 1. Из рис. 1 очевидно, что предприниматели, применяя патентную систему налогообложения, могут экономить на налогах практически в 2 раза больше, чем на системе УСН обоих видов. Платежи по ЕНВД превосходят начисления по патентной системе в 1,3 раза.

Система ЕНВД, которая по выгодности применения на втором месте после ПНС, является хорошей альтернативой для использования в том случае, если последнюю невозможно применить из-за несоответствия требованиям этого спецрежима, в частности он недоступен для юридических лиц.

«Упрощенка» обоих видов дает самое высокое налоговое бремя, при этом вариант «доход-

1 200 000

1 000 000

800 000

600 000

л 400 000

200 000

УСН (6%) УСН ЕНВД ПСН

(15%)

Режим налогообложения

Рис. 1. Общая сумма налогов ИП в зависимости от режима налогообложения расход» является немного выгоднее, чем УСН с базой «доход» даже несмотря на то, что величину налога УСН с базой «доход» можно уменьшить на размер страховых взносов (но не более 50 %), а «доход-расход» – нет, только учесть в полном размере взносы в фонды в составе затрат.

Аналогичные расчеты для малого предприятия пищевой промышленности с организационноправовой формой ООО представлены в табл. 5.

В случае налогообложения кондитерской в форме ООО наиболее выгодным режимом является ЕНВД, имеющий небольшое преимущество перед обеими разновидностями УСН. Очевидно, что различие в налоговом бремени для двух режимов УСН существенно зависит от рентабельности производства. Чем выше она 40 %, тем выгоднее УСН с базой «доход», и, наоборот15. В нашем случае, рентабельность относительно низкая (13 %), поэтому применение УСН «доход-расход» дало более низкий налог.

Как видно, распределение налогового бремени по специальным режимам в случае с ООО аналогично результатам моделирования для ИП. Единственное характерное отличие – учредители ООО не платят отчисления за себя во внебюджетные государственные фонды.

Моделирование суммы налоговых отчислений кондитерской в США проведено с учетом следующей специфики. Информация о размере заработной платы кондитерской была получена из общедоступных статистических источников и крупнейших сайтов по поиску работы в США. Информация о том, что в Америке иная система оценки зарплат – почасовая, в некотором роде является мифом. Это распространенная система для низкопрофильных специалистов в сфере услуг, таких как официанты или администраторы мини-отеля.

В отличие от российского рынка, учтена специфика американского в том, что, во-первых, в кондитерской, реализующей продукцию собственного производства и имеющей небольшой зал обслуживания для посетителей, необходим бариста, так как американцы уделяют особое внимание кофе и много его употребляют. Вторая особенная черта США заключается в том, что на малых предприятиях этой страны работают в основном сами владельцы и несколько нанятых работников. Данное отличие возникло по причине высокой стоимости оплаты труда именно в этой стране, владельцам дешевле работать самим, чем доплачивать за это кому-то еще.

Информация по абсолютным финансовым показателям кондитерской в США (табл. 6) получена путем анализа зарубежных бизнес-планов, порталов малого бизнеса США16 и собеседования с жителями города Балтимор.

В табл. 7 представлены результаты налогового моделирования кондитерской в США. Как видно, оба варианта организационно-правовой формы бизнеса облагаются одинаково, поскольку мы приняли, что владельцем бизнеса является один человек. Для обоих форматов бизнеса налоговые отчисления состоят из трех ключевых групп: налог на доход (personal tax), взносы на социальное страхование (payroll tax, включая налог на безра-ботицу17) и налог на самозанятость (selfemployment taxes, аналог страховых взносов за

Таблица 5

Моделирование налогообложения ООО в РФ, руб. в год

|

Вид операции |

Режим налогообложения |

||

|

УСН (6 %) |

УСН (15 %) |

ЕНВД |

|

|

Средняя выручка за год |

10 247 689 |

||

|

Расход на продукты |

3 586 691 |

||

|

Оплата труда, взносы в фонды |

3 059 184 |

||

|

в том числе взносы за работников |

713 184 |

||

|

Аренда помещения |

600 000 |

||

|

Амортизация |

64 200 |

||

|

Коммунальные услуги |

360 000 |

||

|

Прочие расходы (реклама, транспорт, канцелярские товары, комплектующие для оборудования, упаковка и т. д.) |

1 200 000 |

||

|

ИТОГО расходов |

8 870 075 |

||

|

Доход до вычета налога |

1 377 614 |

||

|

Модель расчета налога |

доход∙6% |

(доход-расход)∙15% |

(базовая доходность∙12 мес.∙площадь зала об- служивания∙ К –дефлятор ∙ К_ ассортимента ∙ К_ места ∙К_ площади ) ∙15 % |

|

Налог* |

307 431 |

206 642 |

69 770 |

|

Доход после вычета налогов |

1 070 183 |

1 170 972 |

1 307 844 |

|

Общая сумма налогов (взносы за работников + налог) |

1 020 615 |

919 826 |

782 954 |

* Для УСН (6 %) и ЕНВД использована возможность занизить налог на 50 % за счет страховых взносов согласно ст.

346.21 и 346.32 НК РФ.

Источник: расчеты авторов.

Таблица 6

Расходы на оплату труда кондитерской в США

|

Наименование должности |

Количество единиц |

Зарплата одного сотрудника, $/мес. |

Годовой ФОТ, $ |

|

Бариста |

2 |

1 356 |

32 550 |

|

Пекарь |

2 |

2 522 |

60 528 |

|

Кондитер |

1 |

3 500 |

42 000 |

|

Официант/Уборщица |

2 |

700 |

16 800 |

|

Всего |

7 |

8 078 |

151 878 |

|

Налоговые отчисления (payroll tax) |

11 619 |

||

|

Итого расход |

– |

– |

163 497 |

себя для ИП в РФ). В случае, если бы число владельцев компании в форме LLC возросло, увеличилось бы и число, и величина налогов. Таким образом, мы выбрали самый минимальный вариант налогообложения в США, чтобы иметь сопоставимость со специальными режимами, предлагаемыми в России.

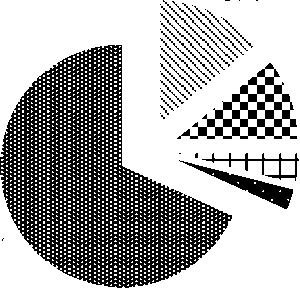

Визуализация результатов налогового моделирования табл. 7 представлена на рис. 2. Как видно, общий размер налоговых отчислений американской кондитерской на 35 % меньше размера чистой прибыли предпринимателя. Большая часть затрат приходится на оплату труда и обязательные взносы в социальные фонды.

Таблица 7

Моделирование налогообложения в США, $ в год

|

Доходы/расходы |

Организационно-правовая форма |

|

ИП (S.P.) ООО (LLC) |

|

|

Средняя выручка за год |

450 000 |

|

Расход на продукты |

135 000 |

|

Оплата труда, включая: |

164 770 |

|

страховые взносы за работников* |

11 619 |

|

налог на безработицу (FUTA+SUTA) |

1 274 |

|

Аренда помещения |

30 000 |

|

Амортизация |

5 000 |

|

Коммунальные услуги |

10 000 |

|

Прочие расходы (реклама, транспорт, канцелярские товары, комплектующие оборудования, упаковка и т. д.) |

10 000 |

|

ИТОГО расходов |

354 770 |

|

Доход до вычета налога |

95 230 |

|

Взносы в фонды за себя |

13 456 |

|

Налог на доход (государственный) |

10 333 |

|

Налог на доход (штата Мэрилэнд) |

3 832 |

|

Городской налог на доход (Балтимор) |

2 617 |

|

Доход после вычета налогов |

64 993 |

|

Общая сумма налогов (взносы за работников + налоги + взносы за себя) |

43 129 |

* При расчете этого показателя использована возможность малого предприятия уменьшить величину страховых взносов на 50 % (согласно данным Internal Revenue service USA).

Источник: расчеты авторов.

Федеральная система подоходного налога США (индивидуальная и корпоративная) использует градуированные налоговые ставки, которые увеличиваются по мере увеличения налогооблагаемого дохода. Федеральные ставки подоходного налога 2018 года определялись согласно инструкции надзорного органа США – Службы внутренних доходов (IRS)18. Величины налоговых отчислений в бюджет штата Мэриленд и в бюджет города Балтимор были определены согласно действующему законодательству штата19.

Сравнивая рис. 2–4, на которых мы представили самые либеральные варианты налогообложения малого предприятия пищевой промышленности в обеих странах, можно увидеть существование значительных отличий. Американские предприниматели вынуждены многократно выплачивать налоги в разные уровни бюджета, тогда как российские предприниматели платят налоги однократно и оставляют львиную долю доходов себе.

Проведенное моделирование налогообложения позволяет нам перейти непосредственно к оценке этого института в США и РФ через оценку уровня налоговой нагрузки малых предприятий пищевой промышленности.

Оценка налоговой нагрузки в США и РФ

В научной литературе обзор существующих методик расчета налоговой нагрузки представлен

14%

68%

11%

3%

Взносы в фонды за себя

С Налог (государственный)

Налог штата

-

■ Городской налог

и Доход после вычета налогов

Рис. 2. Распределение показателя «доход до вычета налогов» в США

5,1% 2,5%

■ Налог

Взносы в фонды за себя й Доход после вычета налогов

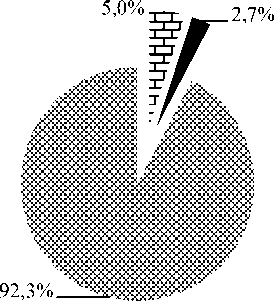

Рис. 3. Распределение показателя «доход до вычета налогов» в РФ у ИП при ЕНВД

Налог

-

■ Взносы в фонды за себя

-

= 5 Доход после вычета налогов

Рис. 4. Распределение показателя «доход до вычета налогов» в РФ у ИП при ПНС достаточно полно в большом количестве публикаций, поэтому в силу ограниченности объема статьи, мы отметим лишь наиболее принципиальные для поставленной задачи моменты.

Несмотря на высокую актуальность задачи, до сих пор отсутствует общепринятая методика расчета этого показателя. Основные отличия существующих подходов касаются двух принципиальных моментов: какие налоги включать в расчет и с какой базой соотносить общую величину налогов [10, 11].

На законодательном уровне показатель «налоговая нагрузка»20 рассчитывается как отношение суммы налогов и сборов по данным официальной статистической отчетности России к обороту организаций по данным Росстата, умноженное на 100 %. Аналогичным образом определяется нагрузка отдельного налогоплательщика. При этом в расчет включены поступления по НДФЛ и все налоги и сборы, которые закреплены НК РФ и контролируются налоговыми службами. Фискальная нагрузка по страховым вносам учитывается обособленно.

По мнению многих практикующих специалистов, а также академических исследователей такой подход не может быть признан удовлетворительным и объективным. Основная критика такого подхода к оценке налоговой нагрузки, которая, на наш взгляд, является обоснованной, касается следующих аспектов:

-

1) целесообразно учитывать все налоги и сборы, в отношении которых предприятие является налогоплательщиком согласно НК РФ, соответственно, в расчет не следует включать НДФЛ, поскольку предприятие в данном случае осуществляет функции налогового агента [12-15];

-

2) традиционно многие специалисты придерживаются мнения о целесообразности включения в расчет налоговой нагрузки страховых взносов, поскольку платежи по страховым отчислениям занимают высокую долю издержек в расходах предприятия, в связи с этим отсутствие значительных данных в расчете искажает сущность данного расчета [12, 13, 16-19].

Следующий дискуссионный момент в расчете уровня налоговой нагрузки - это база сравнения (источник уплаты налогов). Безусловно, что предпринимателей интересует весь объем уплачиваемых налогов, а не их часть, и конкретное соотношение этой величины с конечным результатом функционирования бизнеса - чистой прибылью, основным источником развития бизнеса [12, 20]. Государственные же методики оценки21, как известно, опираются в первую очередь на показатель выручки, что позволяет оценивать, какую часть полученных от клиентов средств предприниматель отдает в бюджет. Наконец, третий показатель для оценки бремени налоговых отчислений - добавленная стоимость, может быть признан как самый научно обоснованный и по существу основной источник уплаты любых налогов бизнеса [13, 17, 21].

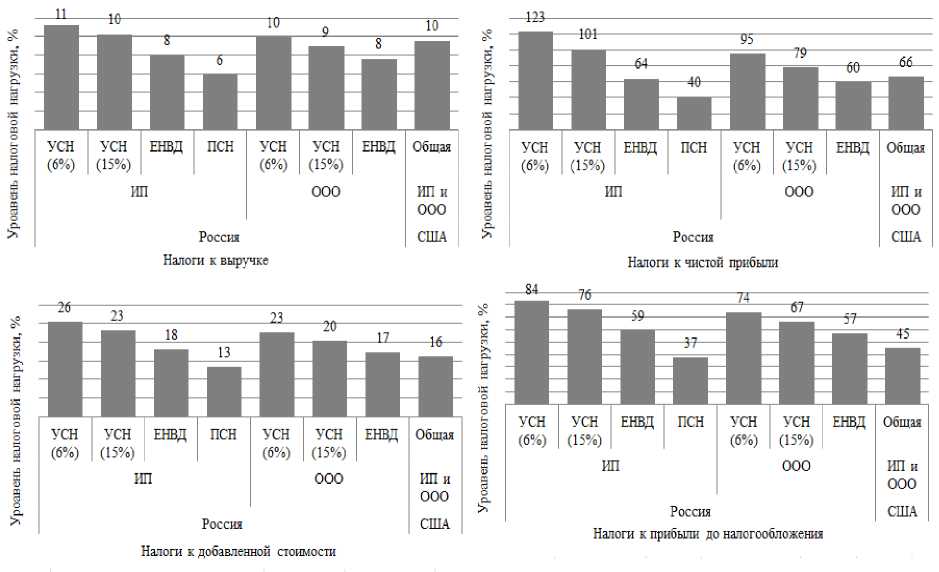

Мы провели оценку налогового бремени кондитерской в США и РФ на основании классических методов расчета налоговой нагрузки, а именно путем соотнесения всех налогов, уплачиваемых предпринимателем (согласно табл. 4, 5 и 7) к трем основным показателям бизнеса: выручке, добавленной стоимости и прибыли (двух видов - чистой и до налогообложения). Результаты расчетов представлены в табл. 8. Обратим внимание, что страховые взносы в форме отчислений от ФОТ работников также были включены в состав уплачиваемых налогов, поскольку и в США и в РФ они составляют существенную часть затрат предприятия.

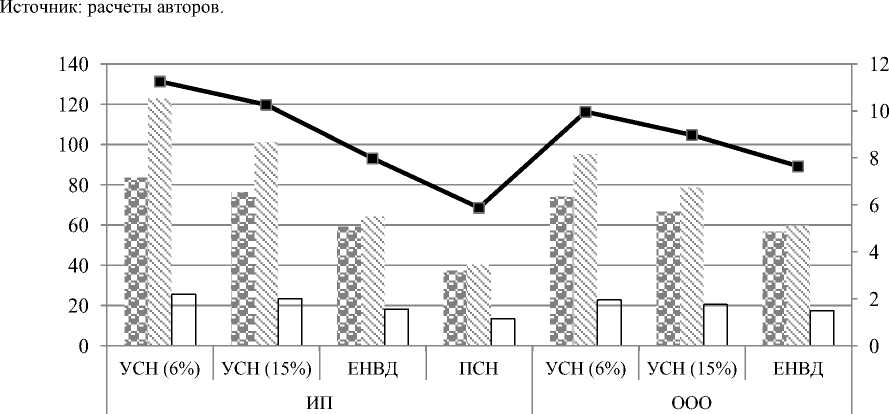

Визуализация полученных результатов оценки налогового бремени предложена на рис. 5, 6. Как видно, в России среди всех специальных налоговых режимов самым либеральным и выгодным для малого предприятия пищевой промышленности следует признать Патентную систему налогообложения, доступную, однако, только для бизнеса в форме ИП. Каждая из методик расчета налогового бремени показывает, что налоги на ПНС минимальны и составляют 6 % от выручки, 13 % от добавленной стоимости, 37 % от прибыли до налогообложения и 40 % от чистой прибыли.

Если же сравнивать сопоставимые системы налогообложения ООО и ИП, то, как видно, налоговая нагрузка юридических лиц меньше на всех режимах из-за экономии на отчислениях за себя в обязательные социальные фонды. При этом для ЕНВД (самого либерального режима) разница составляет 2 п.п. от прибыли до налогообложения, 4 п.п. - от чистой прибыли и 1 п.п. от добавленной стоимости, что в целом не является существенным. Наибольшие различия в налоговой нагрузке ООО и ИП проявились при УСН, в частности, при УСН «доходы – расходы» уплачиваемые налоги ООО на 22 п.п. от чистой прибыли ниже, чем у ИП.

Что касается налоговой нагрузки в США (рис. 6), то налоги, которые будет вынужден уплачивать предприниматель - владелец кондитерской, составят 66 % от чистой прибыли, почти половину от прибыли до налогообложения, 10 % от выручки и 16 % от добавленной стоимости.

На рис. 7 приведена визуализация сравнения четырех вариантов расчета налоговой нагрузки в США и РФ для малого производства кондитерской отрасли. На основании его анализа можно сделать ряд предварительных выводов:

-

1) кондитерское малое производство в России имеет доступ к низкой налоговой нагрузке в рамках

Таблица 8

Расчет налоговой нагрузки кондитерской в США и РФ, %

|

Методика определения налоговой нагрузки |

Россия |

США |

||||||

|

ИП |

ООО |

ИП, ООО |

||||||

|

УСН (6 %) |

УСН (15 %) |

ЕНВД |

ПСН |

УСН (6 %) |

УСН (15 %) |

ЕНВД |

Общая |

|

|

Все налоги к выручке |

11 |

10 |

8 |

6 |

10 |

9 |

8 |

10 |

|

Налоги к прибыли до налогообложения |

84 |

76 |

59 |

37 |

74 |

67 |

57 |

45 |

|

Налоги к чистой прибыли |

123 |

101 |

64 |

40 |

95 |

79 |

60 |

66 |

|

Налоговые обязательства к Добавленной стоимости |

26 |

23 |

18 |

13 |

23 |

20 |

17 |

16 |

«« Налоги к прибыли до налогообложения xxw Налоги к чистой прибыли

Налоговые обязательства к Добавленной стоимости

—■—Все налоги к выручке

Рис. 5. Расчет налоговой нагрузки кондитерской в России

Налоговые обязательства к Добавленной стоимости

Налоги к чистой прибыли

Налоги к прибыли до налогообложения

Все налоги к выручке

Рис. 6. Расчет налоговой нагрузки кондитерской в США, в %

Рис. 7. Налоговая нагрузка кондитерской в США и РФ в зависимости от метода расчета

ПНС, которая почти в 2 раза ниже, чем в США, если сопоставляется доля выручки, отдаваемая государству; по отношению к добавленной стоимости только ПНС дает значения ниже американского уровня;

-

2) соотнесение суммы всех уплачиваемых малым предпринимателем налогов с выручкой показало практически одинаковый уровень налоговой нагрузки, который имеют предприниматели в России, применяя специальный режим УСН обоих видов и американские малые предприятия, созданные в форме ИП и LLC с единым владельцем, применяющие стандартную систему налогообложения; при этом существенно отметить, что штат Мэриленд согласно оценкам Tax Foundation находится на 40 месте из 50 по качеству налогового климата для бизнеса, а значит, имеет налоговую нагрузку вышесреднего по стране;

-

3) можно предположить, что включение в анализ малого предприятия на ОСНО в России показало бы еще больший разрыв с общей системой налогообложения в штатах с более либеральной системой налогообложения, чем Мэриленд; тем самым, может быть признан факт избыточного налогового бремени МПП на ОСНО;

-

4) основным преимуществом российской налоговой системы является возможность выбора режима налогообложения бизнеса, при этом налоговые отчисления будут минимальны для ИП на патентной системе налогообложения;

-

5) все методы расчета налоговой нагрузки показали преимущество ПНС в части снижения налоговой нагрузки в РФ по сравнению с общим налоговым режимом США; налоговая нагрузка при ЕНВД в двух методах расчета (по отношению к прибыли до налогообложения и добавленной стоимости) имеет более высокий уровень, чем в США;

-

6) УСН обоих видов (с незначительной разницей между собой) накладывает избыточное бремя по сравнению с общим налогообложением аналогичного производства в США; так, в отношении уровня налогов ИП при УСН (6 %) к чистой прибыли разница почти двухкратна.

Частично более низкие показатели налоговой нагрузки американского предпринимателя по отношению к прибыли обоих видов обусловлены спецификой структуры затрат аналогичного предприятия в США. Прежде всего, речь идет об оптимизации расходов на оплату труда в этой стране, упомянутой нами выше, и стоимости исходного сырья. Эти различия на фоне более высокого платежеспособного спроса объясняют более высокий уровень рентабельности американской кондитерской в целом и соответственно более низкие относительные величины налогового бремени по отношению к прибыли. Этот факт позволяет нам выдвинуть гипотезу о производном характере проблемы высокого налогового бремени маломасштабной промышленности в РФ: отечественные предприниматели воспринимают налоговую нагрузку в России как завышенную из-за проблем со спросом и финансированием. Соответственно, можно говорить о том, что проблема неэффективности института налогообложения с позиций малых предприятий имеет производный характер, и спровоцирована, по сути, единой проблемой стратегического значения – дефицитом финансирования развития бизнеса в целом, связанным с недостаточностью денежных потоков как от продажи товаров и услуг, так и от кредитов и займов22.

Заключение

Таким образом, проведенное сопоставление позволяет сделать вывод об адекватности налогового бремени в РФ для малых предприятий кондитерской отрасли при условии доступности для них специальных налоговых режимов в виде Патентной налоговой системы и ЕНВД. Этот вывод с достаточной долей осторожности можно перенести и на большинство остальных отраслей пищевой промышленности, которым доступны эти два режима, самые либеральные как по отношению к российским нормам налогообложения малого бизнеса, так и американским. Что касается остальных отраслей промышленности малого бизнеса, то здесь важно отметить, что доступ к низкой налоговой нагрузке объективно имеют лишь те форматы бизнеса, которые могут быть организованы как ИП (для ПНС) и/или имеют возможность применения для своего вида деятельности ЕНВД в целях налогообложения (например, как для предприятий пищевой отрасли это возможно при формировании условий для оказания услуг общепита). Те же малые предприниматели, которые не считают целесообразным использовать организационноправовую форму ИП23 и не имеют возможности выстроить формат бизнеса согласно требованиям ЕНВД, в качестве единственной альтернативы имеют УСН. Существенным недостатком последнего, как упоминалось выше, является невозможность работы с клиентами-плательщиками НДС. Тем самым, можно заключить, что институт налогообложения маломасштабной промышленности сегодня объективно имеет «узкие места» в отношении производителей, работающих с клиентами-плательщиками НДС (особенно, если это VIP-клиенты, например крупные промышленные холдинги). Вариантом снижения налоговой нагрузки для таких малых предприятий может стать новый налоговый режим, ориентированный на малые производства таких прогрессивных отраслей, как производство электрооборудования и металлургических производств.

Список литературы Оценка налоговой нагрузки маломасштабной пищевой промышленности

- Johnson, S., Kaufmann, D., Zoido-Lobatôn, P. Regulatory Discretion and the Unofficial Economy // The American Economic Review. - 1998a. -Vol. 88(2). - Р. 387-392.

- Johnson, S., Kaufmann, D., Zoido-Lobatôn, P. Corruption, Public Finances and the Unofficial Economy. // Washington: The World Bank, discussion paper. - 1998b. - 51 p.

- Lippert, O., Walker, M. (eds.). Underground Economy: Global Evidences of Its Size and Impact. -Vancouver: The Frazer Institute. 1997. - Р. 93-110.

- Schneider, F. The Shadow Economy. // Encyclopedia of Public Choice Rowley C.K., Schneider F. (eds.). - Dordrecht: Kluwer Academic Publishers. 2003. -187p.

- Tanzi, V. The Underground Economy in the United States: Annual Estimates, 1930-1980 / IMF-Staff Papers. - 1983. - Vol. 30 (1). - Р. 283-305.

- Суслов, Н.И. Анализ воздействия роста цен энергии на размеры теневой экономики в странах мира / Н.И. Суслов, Е.Н. Мельтенисова // Журнал новой экономической ассоциации. - 2015. - № 3 (27). - С. 12-43.

- Вайсман, Е.Д. Оценка резистентности малой промышленности регионов к угрозам гиперконкуренции / Е.Д. Вайсман, М.В. Подшивалова // Экономика региона. - 2018. - №4 (14). - С. 1232-1245.

- Подшивалова, М.В. Эмпирические аспекты существования кривой Лаффера в секторе малого бизнеса /М.В. Подшивалова, М.В. Балыкина // Новая наука: современное состояние и пути развития: Международное научное периодическое издание по итогам Международной научно-практической конференции. Ч. 1. - Стерлитамак: РИЦАМИ. 2015. - С. 104-107.

- Бирюкова, Н.С. Применение специальных налоговых режимов в зарубежных странах на примере малого предпринимательства / Н.С. Бирюкова // Молодой ученый. - 2016. - № 28. -С. 636-640.

- Балацкий, Е.В. Анализ влияния налоговой нагрузки на экономический рост с помощью производственно-институциональных функций / Е.В. Балацкий // Проблемы прогнозирования. -2003. - № 2. - С. 88-105.

- Толмачева, О.И. Методические аспекты оценки налоговой нагрузки и использование данных налогового учета при определении налоговой нагрузки организации / О.И. Толмачева, М.А. Асриян // Вестник науки и образования. - 2019. - №1-1 (55). - С. 53-56.

- Крейнина, М.Н. Влияние налоговой системы на финансовое состояние предприятия / М.Н. Крейнина // Менеджмент в России и за рубежом. - 1997. - № 4. - С. 34-44.

- Кирова, Е.А. Методология определения налоговой нагрузки на хозяйствующие субъекты / Е.А. Кирова // Финансы. - 1998. - № 9. - С. 30-32.

- Майбуров И.А. Налоги и налогообложение: учеб. Пособие. - М.: ЮНИТИ-ДАНА, 2015. -591 с.

- Пешкова, Е.П. Методические подходы к определению налоговой нагрузки на микроуровне / Е.П. Пешкова, А.А. Мамбетова //Вестник ТИУиЭ. - 2013. - № 1 (17). - С. 3-7.

- Жернаков, С.А. Налоговая нагрузка: критерий оценки налоговых рисков и экономическая сущность / С.А. Жернаков // Налоги и финансовое право. - 2010. - № 6. - С. 14-24.

- Кадушин, А.Н. Насколько посильно налоговое бремя / А.Н. Кадушин, Н.М. Михайлова // Финансы. - 2005. - № 7. - С. 15-21.

- Коростелкина, И.А. Методика расчета налоговой нагрузки экономических субъектов // И.А. Коростелкина //Международный бухгалтерский учет. - 2014. - № 32. - С. 41-51.

- Литвин, М.И. Налоговая нагрузка и экономические интересы предприятий /М.И. Литвин // Финансы. - 1998. - № 5. - С. 29-31.

- Сальков, О.С. Налоговая нагрузка в системе управления финансами предприятия / О.С. Сальков // Финансы. - 2010. - № 1. - С. 33-38.

- Трошин, А.В. Сравнительный анализ методик определения налоговой нагрузки на пред-приятия/А.В. Трошин // Финансы. - 2000. - № 5. -С. 44-47.