Оценка роли федеральных трансфертов в субнациональной бюджетной системе Российской Федерации

Автор: Коломак Евгения Анатольевна, Сумская Татьяна Владимировна

Журнал: Экономические и социальные перемены: факты, тенденции, прогноз @volnc-esc

Рубрика: Общественные финансы

Статья в выпуске: 2 т.13, 2020 года.

Бесплатный доступ

Финансовая самостоятельность субфедеральных органов власти является важнейшим условием их эффективного функционирования. В настоящее время в России порядок межбюджетного регулирования чрезмерно централизован, высок удельный вес трансфертов в структуре региональных доходов. В то же время субфедеральные бюджеты являются базовым уровнем бюджетной системы, концентрирующим основную часть социально значимых расходов. В связи с этим разработка комплексного инструментария для эмпирического анализа налоговых доходов и эффективности межбюджетных трансфертов, предпринятая в исследовании, представляется актуальной. Цель исследования - выработать экономико-статистический аппарат для оценки результатов перечисления межбюджетных трансфертов из федерального бюджета субъектам Федерации. Для достижения поставленной цели потребовалось: рассмотреть особенности структуры бюджетных доходов регионов; определить масштаб неоднородности бюджетных доходов территорий, дать ее количественную оценку; выявить направления трансфертной политики федерального центра; выяснить характер влияния безвозмездных перечислений на бюджеты регионов. Новизна представленной работы заключается в создании экономико-статистического аппарата к исследованию влияния федеральной бюджетной политики на общественные финансы региона. Это позволило дать характеристику безвозмездным перечислениям из федерального бюджета регионам и определить существование либо отсутствие мотивации к наращиванию налоговых доходов у субъектов РФ. Сделан вывод о том, что совершенствование межбюджетных отношений должно предусматривать меры по укреплению собственного налогового потенциала регионов России, что невозможно, если не обеспечивается стабильность закрепления налоговых доходов. Необходимы меры, не допускающие прямой зависимости между фактическими и прогнозируемыми доходами и расходами бюджета и объемом получаемых из федерального бюджета трансфертов на выравнивание бюджетной обеспеченности. Результаты проведенного исследования могут быть использованы при изучении возможностей совершенствования бюджетной политики в направлении выравнивания и стимулирования регионов к укреплению собственной доходной базы.

Трансферты, полученные доходы, располагаемые доходы, неоднородность, эмпирический анализ, региональный бюджет, межбюджетные отношения

Короткий адрес: https://sciup.org/147225247

IDR: 147225247 | УДК: 332.14+336.14 | DOI: 10.15838/esc.2020.2.68.6

Текст научной статьи Оценка роли федеральных трансфертов в субнациональной бюджетной системе Российской Федерации

Инструменты вертикальных межбюджетных перераспределений и трансферты бюджетам нижестоящего уровня используют все государства с федеративной формой управления. То, что аккумулированные средства центрального правительства превышают их прямые расходы, имеет две основные причины. Во-первых, смещение доходов в пользу центрального правительства поддерживается самими принципами распределения доходных и расходных полномочий между уровнями власти, которые рассматриваются в теории общественных финансов [1–4]. Многоуровневая система бюджетных услуг позволяет учитывать характеристики различных типов общественных благ. Государственные услуги должны быть предоставлены центральным правительством, если 1) общественные блага национального масштаба более эффективно предоставлять централизованным образом; 2) государственные услуги создают положительные эффекты и распространяются на другие территории, в этом случае нижний уровень власти недооценивает их эффективность и предоставляет в размерах меньше общественно оптимальных; 3) мобильность важных производственных факторов создает для правительств нижнего уровня возможность экспортировать локальные проблемы или импортировать преимущества других территорий; 4) необходимо обеспечить всеобщее равенство в предоставлении государственной услуги. В пользу децентрализованного предоставления государственных услуг говорят три аргумента. Первый связан с неоднородностью населения и различием предпочтений в отношении количества и соотношения предоставляемых благ [5; 6]. Вторым аргументом является близость местных правительств к населению, как следствие, более низкие информационные барьеры и лучшее понимание предпочтений и нужд населения конкретной территории [7]. Третий аргумент состоит в возможности снижать издержки политического экспериментирования, отдельные территории рассматриваются как лаборатории по адаптации новых методов или подходов к государственному регулированию [8].

Распределение между уровнями власти налоговых инструментов государственного регулирования осуществляется с учетом того, что налоговая политика правительств нижнего уровня может создавать внешние эффекты, среди которых выделяется три основных категории: экспорт налогов, нездоровая налоговая конкуренция за мобильную налоговую базу и чрезмерное или недостаточное налогообложение деятельности, порождающей внешние эффекты. Для предотвращения экспорта налогов местные налоги должны быть привязаны к территории – месту проживания или производственной деятельности [9; 10]. Налоговая конкуренция между территориями не получает развития, если налоговая база нижнего уровня власти является немобильной [11; 12]. Наконец, местные налоги не должны распространяться на те сферы деятельности, где издержки пространственно локализованы, в то время как выгоды распространяются за пределы данной территории, либо, наоборот, издержки географически распределены, а выгоды концентрируются на одной территории.

Таким образом, пространственное разнообразие, снижение издержек управления и экспериментирования смещают расходные полномочия к нижнему уровню управления. В то же время рост мобильности факторов и результатов развития влечет расширение сферы внешних эффектов и усиление пространственной конкуренции, что работает в сторону сокращения налоговых полномочий нижнего уровня и их увеличения у центрального правительства. Возникающий разрыв между расходными обязательствами и доходными источниками финансируется через систему трансфертов, мандатов и грантов центрального правительства.

Второй основной причиной вертикальных трансфертов являются бюджетное неравенство субъектов Федерации и необходимость финансирования гарантированных государством бюджетных благ и услуг. В федерациях проблема межрегиональных различий из-за угрозы сепаратизма стоит более остро, чем в унитарных государствах, качество и количество бюджетных услуг населению не может сильно различаться по территориям. Но, имея сопоставимые расходные обязательства, регионы располагают сильно различающимися доходными потенциалами. Эти разрывы частично компенсируются с помощью трансфертов центрального правительства. Неоднородность России по всем параметрам экономического и социального положения отмечается во многих исследованиях, посвященных пространственным аспектам развития страны. Необходимость сокращения межрегиональной дифференциации, наряду с примерами неудачных экспериментов субфедеральных властей в начале рыночных реформ, выступает основным аргументом, приводимым для оправдания высокой централизации государственных финансов и масштабных межбюджетных перераспределений в стране.

Тема политики в отношении субфедеральных бюджетов и горизонтальных трансфертов постоянно присутствует в зарубежной и отечественной научных дискуссиях. Вопрос обоснованности распределения доходных полномочий, расходных обязательств и трансфертов не имеет формального решения, так как находится под влиянием не только экономических, но и политических приоритетов [13]. Федеративные государства существенно различаются по уровню централизации бюджетных доходов и расходов, по механизмам и принципам распределения трансфертов [14–16]. Молодые федерации, развивающиеся страны и переходные экономики демонстрируют относительно высокий уровень централизации доходов бюджета и более активное использование вертикальных трансфертов.

Обсуждение различных аспектов проблемы межбюджетных перераспределений в отечественной литературе идет с начала политических и экономических реформ в стране. Рассматриваются вопросы теории федеративных отношений и их реализации в условиях России [17–22]. Некоторые предложения, высказанные авторами, нашли применение в практике горизонтальных финансовых отношений, принцип сочетания выравнивающей и стимулирующей функции трансфертов регионам, выделение в них целевой и нецелевой составляющей зафиксированы в Бюджетном кодексе РФ. Но дискуссии в литературе продолжаются, их темами являются налоговые и расходные полномочия разного уровня [23–25], распределение обязательств между уровнями власти в Российской Федерации [26–28], типы и размеры межбюджетных перераспределений [29], правовые и методические проблемы выделения трансфертов [30–34]. Реформирование межбюджетных отношений рассматривается через призму эффективности [35–38], структурной региональной политики и стимулирования экономического роста [39–40]. Анализируется воздействие механизмов финансовой поддержки на управ- ленческие решения и институциональные реформы в регионах [41]. При этом в публикациях в качестве обоснования редко приводится развернутый эмпирический анализ бюджетной статистики. В нашей работе показаны различные приемы анализа субфедеральной бюджетной обеспеченности и вклада трансфертов, при этом демонстрируется зависимость получаемых выводов от методов работы с выборкой.

Мы предлагаем развернутый эмпирический анализ обеспеченности субфедеральных бюджетов до и после трансфертов из федерального центра, при этом оценивается результат горизонтальных перераспределений. Получаемые выводы могут зависеть от методов анализа. Примененный подход был использован в анализе муниципальных бюджетов [42]. Информационной основой исследования являлись отчеты об исполнении бюджетов субъектов Российской Федерации, представленные на сайте Казначейства России, за 2012–2018 гг. Для анализа взят указанный семилетний период, т. к. представляется интересным рассмотреть динамику бюджетной обеспеченности регионов РФ, проследить изменения, связанные с кризисом и введенными в 2014–2015 гг. санкциями.

Роль межбюджетных трансфертов в региональной бюджетной системе

Главными доходными статьями субфедеральных бюджетов являются налоговые доходы, неналоговые доходы и безвозмездные поступления, большую часть которых составляют трансферты из федерального бюджета. Уровень самостоятельности субфедеральных бюджетов может быть охарактеризован с помощью доли налоговых и неналоговых доходов в совокупном бюджетном доходе субъектов Федерации. Их принято называть полученными доходами. Распределение регионов Российской Федерации по доле налоговых и неналоговых доходов в совокупных доходах их бюджетов показано в таблице 1.

Доля полученных доходов для большей части регионов находится в пределах 60–90%, при модальном интервале – 80–90%. В качестве положительных изменений за рассматриваемый период можно отметить, во-первых, сокращение числа регионов с долей полученных доходов меньше 60% общих бюджетных средств: в 2012 году их было 23, в 2018 году – 19. Во-вторых, увеличивается количество субъектов Федерации с уровнем бюджетной самостоятельности больше 80% – с 29 в 2012 году до 40 в 2016–2017 гг., при уменьшении (до 34) в 2018 году. Наконец, наблюдается некоторое сокращение межрегиональных различий: размах вариации в 2012–2016 гг. составлял свыше 80%, в 2018 году разность между максимальным и минимальным значениями сократилась до 77%.

К негативным явлениям следует отнести отсутствие субъектов Федерации, чьи бюджеты не зависят от безвозмездных перечислений, и сохранение большого числа регионов, которые не располагают устойчивой собственной доходной бюджетной базой. В результате на значительной территории страны какие-либо долгосрочные планы региональных правительств по социально-экономическому развитию оказываются без гарантированного ресурсного обеспечения.

Таблица 1. Распределение регионов по удельному весу полученных доходов

|

Интервал удельного веса доходов, % |

Количество регионов в группах |

||||||

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

|

10–20 |

2 |

2 |

3 |

2 |

1 |

2 |

0 |

|

20–30 |

4 |

2 |

4 |

2 |

3 |

1 |

3 |

|

30–40 |

1 |

4 |

2 |

5 |

3 |

6 |

8 |

|

40–50 |

6 |

5 |

4 |

2 |

4 |

3 |

2 |

|

50–60 |

10 |

10 |

11 |

10 |

7 |

5 |

6 |

|

60–70 |

13 |

9 |

11 |

14 |

12 |

16 |

16 |

|

70–80 |

18 |

19 |

17 |

14 |

15 |

12 |

16 |

|

80–90 |

26 |

29 |

28 |

26 |

29 |

29 |

23 |

|

90–100 |

3 |

3 |

5 |

10 |

11 |

11 |

11 |

|

Источник: расчеты авторов. |

|||||||

Таблица 2. Распределение регионов по удельному весу безвозмездных перечислений из федерального бюджета

|

Интервал удельного веса перечислений, % |

Количество регионов в группах |

||||||

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

|

0–10 |

5 |

6 |

7 |

11 |

14 |

13 |

11 |

|

10–20 |

25 |

26 |

26 |

25 |

29 |

29 |

23 |

|

20–30 |

18 |

20 |

18 |

17 |

14 |

13 |

18 |

|

30–40 |

15 |

8 |

12 |

12 |

13 |

13 |

15 |

|

40–50 |

9 |

12 |

9 |

9 |

4 |

6 |

6 |

|

50–60 |

5 |

4 |

4 |

2 |

4 |

3 |

3 |

|

60–70 |

2 |

2 |

2 |

5 |

4 |

5 |

6 |

|

70–80 |

3 |

3 |

4 |

2 |

2 |

1 |

2 |

|

80–90 |

2 |

2 |

3 |

2 |

1 |

2 |

1 |

|

Источник: расчеты авторов. |

|||||||

В этих условиях важным ресурсом субфедеральных финансов выступают трансферты из федерального бюджета. Зависимость регионов от безвозмездных перечислений существенно различается. Распределение доли трансфертов в общих доходах бюджетов субъектов Федерации представлено в таблице 2 .

Доля безвозмездных перечислений из федерального бюджета для большинства регионов находится в интервале от 10 до 40%, модальным в течение всего рассматриваемого периода является интервал 10–20%. Следует отметить, что с каждым годом увеличивается количество регионов, в бюджетах которых удельный вес трансфертов сокращается. Если в 2012 году в тридцати субъектах Федерации удельный вес трансфертов в совокупных бюджетных доходах составлял менее 20%, то в 2017 году таких регионов было уже 42.

Но имеются территории, в бюджетных доходах которых финансовые поступления из федерального центра играют существенную роль. Так, в 2014 году в 13 регионах доля трансфертов из федерального центра составляла свыше 50%, в остальные годы рассматриваемого периода таких регионов было 11.

Ситуацию, когда трансферты центрального правительства играют решающую роль в бюджете субъектов Федерации, нельзя назвать нормальной для государства, декларирующего принцип бюджетного федерализма. Это свидетельствует о завышенной степени централизации финансовых ресурсов в России. Такое положение пытаются оправдать реше- нием важных национальных и геополитических задач, требующих концентрации ресурсов. Приводятся аргументы о необходимости сглаживать существенные межрегиональные различия для сохранения единства государства. Однако даже с учетом действительно большой внутренней неоднородности страны трудно найти объяснение тому, что все субъекты Российской Федерации получают поддержку из федерального центра, при том что формирование федерального бюджета осуществляется за счет экономической деятельности тех же самых регионов.

Методы оценки результатов трансфертной политики федерального центра в Российской Федерации

Концентрация финансовых ресурсов в центре и масштабные горизонтальные трансферты объясняются необходимостью выравнивания бюджетной обеспеченности и социально-экономического развития субъектов Федерации. Для того чтобы оценить степень реализации этой цели, представляет интерес сравнение характеристик разброса и неоднородности до и после поступления безвозмездных перечислений из федерального бюджета.

Для выявления масштаба гетерогенности применяется целый ряд статистических характеристик, к числу которых относятся размах асимметрии, стандартное отклонение и коэффициент вариации. Свойства этих показателей различаются, поэтому используется несколько индикаторов для подтверждения устойчивости выводов.

Размах асимметрии ( W ) оценивает неравенство через отношение максимального к минимальному значению показателя, т. е.

и =

■^тах

■^min

Стандартное отклонение ( М ) является одной из самых популярных характеристик разброса, его расчет проводится по формуле:

М = ,W^ - Г)2 , (2)

где Х^ — значение показателя i-го региона, X — среднее значение показателя по всем регионам.

Значение стандартного отклонения зависит от абсолютных уровней показателей, и переход к другим единицам измерения или к другому уровню значений (например, в результате инфляции) влияет на количественные оценки неоднородности. Коэффициент вариации ( V ) вычисляется путем деления стандартного отклонения на среднее значение, результат умножается на 100%. Он позволяет сопоставлять гетерогенность в выборках с разными измерителями и масштабами показателей:

М

V = — • 100%. (3)

С ростом однородности в выборке показатели разброса должны уменьшаться.

Показатели разброса дают агрегированную оценку степени неоднородности. Для ответа на вопрос, какие группы регионов выступали получателями безвозмездных перечислений, необходимо сравнить распределение бюджетных доходов регионов до и после получения трансфертов из федерального бюджета. Если трансферты получает большинство субъектов РФ, тогда имеет смысл рассчитать аналогичное распределение центрированных значений полученных и располагаемых бюджетных доходов. Для визуализации изменения (увеличения или уменьшения) межтерриториальной дифференциации по рассматриваемым показателям целесообразно использовать кривые Лоренца.

Количественную оценку уровня дифференциации по доходам дают индекс Джини и коэффициент фондов. Индекс Джини оценивает площадь между прямой абсолютного равенства и кривой Лоренца и характеризует распреде- ление доходов по всем группам регионов. Он показывает направленность работы механизма распределения федеральной финансовой помощи: либо распределение бюджетных доходов является в определенной степени равномерным среди субъектов Российской Федерации, либо больший объем перечислений из федерального бюджета получает небольшое количество регионов. Чем выше значение индекса Джини, тем существеннее дифференциация между регионами. Коэффициент фондов используется для изучения неравенства между полярными группами регионов. Вычисляется он путем рас- чета отношения суммарных доходов, которые получают 10% субъектов Федерации с самыми высокими доходами бюджетов, к доходам 10% регионов, имеющих наименьшие бюджетные доходы.

Для того чтобы понять, насколько действующая система межбюджетных отношений обоснована и эффективна, привлекаются также методы корреляционного и регрессионного анализа. Очевидно, что нормальная система межбюджетного регулирования не должна допускать резких изменений в сравнительных позициях территорий, такая политика не может вызывать поддержку в обществе. Для те- стирования разумности размеров и потоков межбюджетных перераспределений рассчитываются коэффициенты ранговой корреляции Спирмена или Кендалла. Проводится ранжи- рование регионов сначала по уровню получен- ных доходов, затем по уровню располагаемых бюджетных доходов, после этого оценивается корреляция полученных рядов рангов. При неизменности упорядоченных позиций регионов коэффициент корреляции между рангами по показателю полученных доходов и рангами по показателю располагаемых доходов должен быть равен 1.

Для расчета коэффициента ранговой корреляции Спирмена каждому значению двух ис- следуемых рядов данных присваивается ранг, затем определяются разности рангов d. Коэффициент Спирмена вычисляется следующим образом:

6 2d2 п(п2 — 1)

р = 1 —

где Ed 2 — значение суммы квадратов разностей рангов, n – количество парных наблюдений.

Коэффициент ранговой корреляции Кендалла рекомендуется использовать при наличии выбросов. Значения первого показателя ( Х ) сортируют по возрастанию, далее каждому значению присваивается определенный ранг. Затем аналогичным образом упорядочиваются и нумеруются значения второго показателя ( Y ), в результате коэффициент корреляции рассчитывается следующим образом:

Т п(п - 1) , (5)

где S = P – Q , P – общее количество наблюдений, находящихся за текущими наблюдениями с большим значением рангов Y ;

Q – общее количество наблюдений, находящихся за текущими наблюдениями с меньшим значением рангов Y .

Роль целей сглаживания межрегиональной дифференциации по бюджетной обеспеченности в трансфертной политике можно оценить средствами регрессионного анализа. Для проверки данного утверждения представляет интерес оценка зависимости среднедушевых безвозмездных перечислений, направляемых в региональные бюджеты из федерального, от налоговых и неналоговых доходов бюджетов субъектов Федерации на душу населения. Если политика распределения федеральных трансфертов нацелена на выравнивание доходов региональных бюджетов на душу населения, то должна присутствовать статистически значимая отрицательная взаимосвязь. Если трансферты не зависят от текущего значения доходов региональных бюджетов на душу населения, то взаимосвязь будет статистически незначимой. Если трансферты получают относительно благополучные регионы, то связь должна быть положительной. В данном аспекте предлагается оценить следующее уравнение:

In T = a + P • lnRt + £i, (6)

где Ti – перечисления из федерального бюджета i -му субъекту Федерации в расчете на душу населения, скорректированные на коэффициент региональных удорожаний1;

Ri – сумма налоговых и неналоговых доходов на душу населения i -го субъекта Федерации, скорректированная на коэффициент региональных удорожаний.

В литературе неоднократно поднимался вопрос о дестимулирующем влиянии масштабных межрегиональных перераспределений. Высказывалось мнение, что значительное федеральное вмешательство порождает у регионов-реципиентов иждивенческие настроения, а у регионов-доноров снижается мотивация к развитию налоговой базы территории. Наличие и направление работы стимулов к развитию экономического потенциала региона можно оценить по предельному эффекту от увеличения полученных доходов субъекта Федерации. Причем есть смысл ограничиться рассмотрением только налоговых поступлений в бюджеты регионов, так как они в большей степени отражают экономическую деятельность. Таким образом, представляет интерес оценка зависимости изменения располагаемых доходов, которые включают трансферты, от изменения налоговых поступлений в бюджет региона:

(^ it - Yit-1 ) = Y + Л (^ it - Xit-1) + £it , (7)

где Yit – располагаемые доходы i -го субъекта Федерации в году t ;

Xit – налоговые доходы i -го субъекта Федерации в году t 2.

Оценка изменений характеризует работу институционального механизма и формируемых стимулов. Если изменения доходов бюджетов определяются, главным образом, трансфертами, то налоговые поступления не являются значимым фактором региональной политики, и стимулы развивать экономическую активность на территории не формируются. Таким образом, при отсутствии вышеуказанных стимулов угловой коэффициент Л в регрессионном уравнении должен быть незначимым. Статистическая значимость и положительность данного коэффициента будет свидетельствовать о том, что регионы РФ не теряют стимулы к развитию экономи- ческого потенциала территории и, как следствие, к росту аккумулируемых на территории региона налоговых доходов.

В уравнении регрессии оценивался предельный эффект не всех налогов, зачисляемых в бюджеты субъектов Федерации, учитывались только основные – налог на прибыль организаций, налог на доходы физических лиц и имущественные налоги. В среднем по стране указанные налоговые доходы обеспечивают примерно 80% совокупных поступлений в бюджеты регионов от всех видов налогов.

Эффективность межбюджетных трансфертов является комплексным понятием. Сюда относится, во-первых, направленность трансфертов на выравнивание бюджетной обеспеченности субъектов РФ. Во-вторых, трансфертная политика должна не лишать регионы стимулов к наращиванию собственного налогового потенциала. И, в-третьих, система межбюджетного регулирования не должна допускать резких изменений в сравнительных позициях территорий до и после перечисления им трансфертов.

Оценка достижения целей по снижению межрегиональных различий

Для изучения успешности межбюджетных перераспределений с точки зрения выравнивания бюджетной обеспеченности регионов сравнивались показатели разброса для полученных и располагаемых доходов субъектов РФ на душу населения, т. е. для бюджетных доходов регионов до и после получения ими трансфертов (табл. 3) .

Из приведенных данных видно, что размах асимметрии между субъектами РФ после перечисления средств из федерального бюджета сокращается в 2–3,4 раза. Самое существенное сокращение размаха асимметрии отмечено в 2012–2014 гг. Следовательно, благодаря трансфертам разрывы между самыми бедными и самыми богатыми регионами значительно уменьшаются.

Стандартное отклонение бюджетной обеспеченности регионов по располагаемым доходам превышает аналогичный показатель по полученным доходам. Однако это происходит в значительной мере из-за роста абсолютных значений доходов бюджета благодаря трансфертам. Самое существенное увеличение стандартного отклонения произошло в 2016 и 2018 гг. (на 40%). Менее всего стандартное отклонение возросло в 2015 году (всего на 3%). Увеличение стандартного отклонения происходит в результате роста значений всех элементов выборки.

Коэффициент вариации отчасти решает проблему влияния разных уровней значений в выборке, он рассчитывается как отношение стандартного отклонения к среднему значению. Это позволяет исключить влияние разного абсолютного уровня доходов бюджета до и после трансфертов. Расчеты показывают, что в 2012–2015, 2017 и 2018 гг. неоднородность доходов субфедеральных бюджетов в Российской Федерации после передачи им трансфертов из федерального бюджета сократилась, о чем свидетельствует меньшее значение коэффициента вариации для показателя совокупных (располагаемых) доходов по сравнению со значением данного коэффициента для полученных (налоговых и неналоговых) доходов. Однако в 2016 году коэффициент вариации бюджетной обеспеченности после перечисления трансфертов

Таблица 3. Показатели неоднородности уровня бюджетных доходов на душу населения

Для выявления групп регионов, которые выступали основными получателями безвозмездных перечислений, представляется целесообразным сравнить бюджетные доходы территорий до и после получения трансфертов из федерального бюджета. Распределение субъектов РФ по величине налоговых и неналоговых (полученных) доходов, а также по величине совокупных (располагаемых) доходов приведено в таблице 4 .

Из таблицы следует, что безвозмездные поступления из федерального бюджета в существенной мере увеличивают бюджетную обеспеченность субъектов РФ с низкими доходами. Так, после перечисления регионам трансфертов в 2012 и 2013 гг. значительно сократилось количество, а в 2014–2018 гг. вообще не осталось регионов с душевыми бюджетными доходами ниже 30 тыс. руб. До поступления средств из федерального бюджета субъектам Федерации модальным интервалом для доходов на душу населения был интервал от 20 до 30 тыс. руб. в 2012–2014 гг., от 30 до 40 тыс. руб. – в 2015–2016 гг. и от 40 до 50 тыс. руб. – в 2017 и 2018 гг. После перечисления регионам транс- фертов из федерального бюджета для 2012 года модальным стал интервал от 30 до 40 тыс. руб., в 2013–2017 гг. – от 40 до 50 тыс. руб., в 2018 году – от 50 до 60 тыс. руб. В 2017 году модальный интервал не изменился после поступления в региональные бюджеты безвозмездных перечислений, однако существенно возросло число регионов, в которых располагаемые доходы на душу населения превышали 50 тыс. руб.

В целом за рассмотренный период для большинства регионов доходы на душу населения до осуществления безвозмездных перечислений находились в интервале от 20 до 50 тыс. руб., после поступления трансфертов в региональные бюджеты – в пределах 30–70 тыс. руб. Таким образом, можно говорить о существенном увеличении абсолютного и относительного размера средств в доходах регионов, поступающих в результате бюджетного регулирования.

Для того чтобы исключить воздействие роста среднего значения доходов региональных бюджетов после перечисления им трансфертов из федерального бюджета, полезно оценить распределение налоговых и неналоговых (полученных) доходов и совокупных (располагаемых) доходов бюджетов субъектов Российской Федерации, нормированных относительно их среднего уровня (НПД и НРД) (табл. 5) .

Учитывая тот факт, что трансферты из федерального бюджета направляются практиче-

Таблица 4. Распределение регионов по величине полученных и располагаемых доходов

|

Доход на душу населения, тыс. руб. |

Количество регионов, попавших в группу |

|||||||||||||

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

||||||||

|

ПД |

РД |

ПД |

РД |

ПД |

РД |

ПД |

РД |

ПД |

РД |

ПД |

РД |

ПД |

РД |

|

|

0–10 |

3 |

0 |

3 |

0 |

3 |

0 |

3 |

0 |

1 |

0 |

1 |

0 |

0 |

0 |

|

10–20 |

9 |

0 |

7 |

0 |

6 |

0 |

7 |

0 |

7 |

0 |

4 |

0 |

5 |

0 |

|

20–30 |

29 |

2 |

23 |

1 |

24 |

0 |

18 |

0 |

15 |

0 |

14 |

0 |

9 |

0 |

|

30–40 |

18 |

32 |

22 |

27 |

22 |

22 |

24 |

16 |

21 |

10 |

19 |

4 |

16 |

1 |

|

40–50 |

8 |

19 |

12 |

28 |

12 |

27 |

13 |

28 |

18 |

27 |

20 |

26 |

16 |

10 |

|

50–60 |

4 |

11 |

3 |

6 |

3 |

11 |

4 |

17 |

5 |

19 |

9 |

20 |

13 |

28 |

|

60–70 |

3 |

7 |

3 |

4 |

4 |

9 |

3 |

7 |

3 |

8 |

3 |

10 |

7 |

12 |

|

70–80 |

0 |

2 |

1 |

4 |

2 |

4 |

2 |

5 |

3 |

7 |

2 |

6 |

3 |

6 |

|

80–90 |

1 |

0 |

2 |

2 |

0 |

1 |

2 |

2 |

2 |

2 |

1 |

5 |

3 |

8 |

|

90–100 |

1 |

0 |

1 |

2 |

0 |

1 |

1 |

0 |

2 |

3 |

3 |

3 |

1 |

6 |

|

100–150 |

4 |

4 |

2 |

2 |

5 |

2 |

3 |

2 |

3 |

1 |

3 |

3 |

4 |

4 |

|

150–200 |

0 |

3 |

1 |

4 |

0 |

4 |

1 |

3 |

1 |

1 |

2 |

1 |

4 |

3 |

|

Свыше 200 |

3 |

3 |

3 |

3 |

4 |

4 |

4 |

5 |

4 |

7 |

4 |

7 |

4 |

7 |

ПД – полученные доходы; РД – располагаемые доходы. Источник: расчеты авторов.

Таблица 5. Распределение регионов по величине нормированных относительно среднего значения показателей полученных и располага емых доходов

|

Доход на душу населения, тыс. руб. |

Количество регионов, попавших в группу |

|||||||||||||

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

||||||||

|

1=1 EI ZE |

g ie |

1=1 EI IE |

g IE |

1=1 EI IE |

g IE |

1=1 EI IE |

g IE |

1=1 EI IE |

g IE |

1=1 EI IE |

g IE |

1=1 EI IE |

g IE |

|

|

Менее -30 |

7 |

10 |

7 |

9 |

9 |

29 |

21 |

31 |

18 |

33 |

22 |

37 |

30 |

49 |

|

-30 – -20 |

17 |

28 |

18 |

37 |

24 |

25 |

22 |

28 |

22 |

21 |

18 |

18 |

16 |

8 |

|

-20 – -10 |

24 |

21 |

27 |

16 |

22 |

6 |

20 |

6 |

20 |

9 |

18 |

7 |

13 |

5 |

|

-10 – 0 |

17 |

6 |

13 |

3 |

12 |

9 |

6 |

6 |

7 |

7 |

9 |

7 |

7 |

9 |

|

0–10 |

5 |

6 |

4 |

4 |

3 |

4 |

2 |

2 |

2 |

3 |

3 |

2 |

3 |

0 |

|

10–20 |

2 |

2 |

4 |

3 |

4 |

1 |

2 |

2 |

4 |

3 |

2 |

3 |

3 |

3 |

|

20–30 |

2 |

0 |

1 |

2 |

2 |

1 |

3 |

1 |

2 |

0 |

2 |

2 |

1 |

1 |

|

30–40 |

0 |

0 |

2 |

0 |

0 |

0 |

0 |

0 |

2 |

0 |

2 |

0 |

3 |

0 |

|

40–50 |

1 |

0 |

0 |

0 |

0 |

1 |

1 |

0 |

0 |

0 |

1 |

0 |

0 |

0 |

|

50–60 |

1 |

0 |

1 |

2 |

3 |

1 |

0 |

0 |

0 |

0 |

0 |

1 |

0 |

1 |

|

60–70 |

4 |

3 |

0 |

0 |

0 |

0 |

1 |

1 |

0 |

0 |

0 |

0 |

0 |

0 |

|

70–80 |

1 |

0 |

2 |

0 |

1 |

0 |

2 |

0 |

1 |

2 |

1 |

0 |

1 |

0 |

|

80–90 |

1 |

1 |

0 |

0 |

0 |

1 |

0 |

0 |

2 |

0 |

1 |

1 |

0 |

0 |

|

90–100 |

1 |

1 |

0 |

1 |

1 |

0 |

0 |

1 |

0 |

0 |

1 |

0 |

0 |

2 |

|

100–150 |

0 |

2 |

1 |

3 |

0 |

3 |

1 |

3 |

1 |

2 |

1 |

1 |

4 |

0 |

|

150–200 |

2 |

1 |

1 |

1 |

2 |

0 |

1 |

1 |

0 |

1 |

1 |

3 |

0 |

3 |

|

Свыше 200 |

1 |

2 |

2 |

2 |

2 |

4 |

3 |

3 |

4 |

4 |

3 |

3 |

4 |

4 |

НПД – нормированные относительно среднего значения полученные доходы; НРД – нормированные относительно среднего значения располагаемые доходы.

Источник: расчеты авторов.

ски всем субъектам Федерации, следствием чего является увеличение бюджетной обеспеченности регионов, результаты трансфертных перечислений из центра представляются менее целесообразными. Как следует из данных таблицы, в течение всего рассмотренного периода увеличивается как количество регионов с доходами существенно выше среднего значения, так и количество регионов с самыми низкими бюджетными доходами. Особо обратим внимание на распределение нормированных относительно среднего уровня значений располагаемых доходов, т. е. доходов субъектов Федерации после перечисления средств из федерального бюджета. Группа регионов с нормированным располагаемым доходом от 20 до 70 тыс. руб. на душу населения оказалась самой малочисленной, по сравнению с высокодоходной и низкодоходной группами.

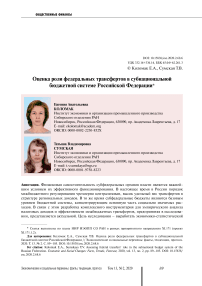

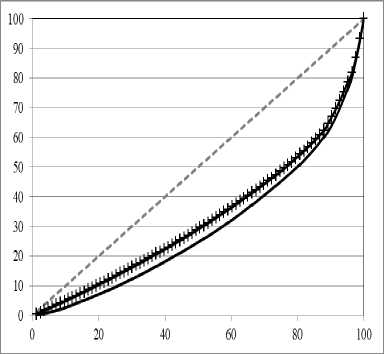

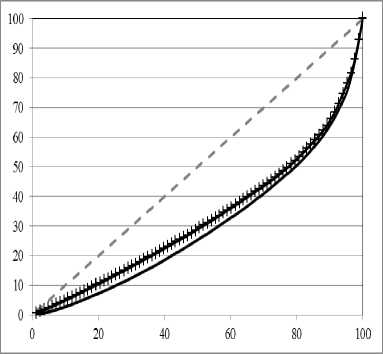

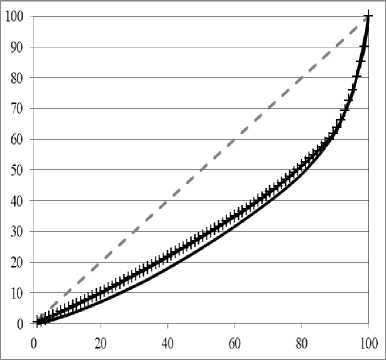

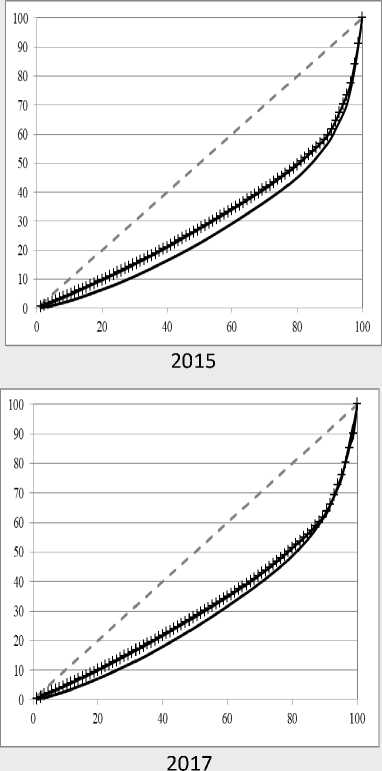

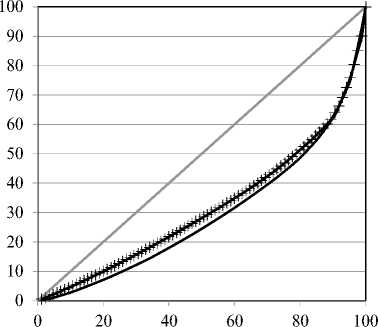

Изменение распределения бюджетных доходов в результате горизонтальных трансфертов можно показать с помощью кривых Лоренца, сравнив графики полученных и располагаемых бюджетных доходов (рисунок). Кривая распределения бюджетных доходов до трансфертов находится дальше от прямой абсолютного равенства, чем график распределения доходов после трансфертов. Следовательно, межрегиональная дифференциация в результате безвозмездных перечислений сокращалась на протяжении всех лет рассматриваемого периода. Однако, если учесть масштабы межбюджетных перераспределений в стране, то достигаемое снижение дифференциации можно оценить как очень скромное.

Для количественной оценки уровня дифференциации по доходам бюджетов регионов были рассчитаны индекс Джини и коэффициент фондов. Значения данных показателей вычислены для налоговых и неналоговых (полученных) и совокупных (располагаемых) доходов бюджетов субъектов Российской Федерации (табл. 6).

Кривые Лоренца для межрегионального распределения бюджетных доходов на душу населения до (-) и после безвозмездных перечислений (+)

Источник: расчеты авторов.

Таблица 6. Коэффициент фондов и индекс Джини для бюджетных доходов субъектов Российской Федерации

|

Год |

Коэффициент фондов |

Индекс Джини |

||||

|

Полученные доходы |

Располагаемые доходы |

Разность |

Полученные доходы |

Располагаемые доходы |

Разность |

|

|

2012 |

14,37 |

6,99 |

7,38 |

40,85 |

34,31 |

6,54 |

|

2013 |

13,73 |

7,11 |

6,62 |

40,23 |

34,74 |

5,49 |

|

2014 |

14,38 |

7,55 |

6,83 |

42,70 |

36,88 |

5,82 |

|

2015 |

16,12 |

8,31 |

7,81 |

45,98 |

38,53 |

7,45 |

|

2016 |

12,90 |

7,68 |

5,22 |

41,75 |

36,81 |

4,94 |

|

2017 |

12,74 |

7,56 |

5,18 |

41,34 |

36,64 |

4,70 |

|

2018 |

13,31 |

7,90 |

5,41 |

42,31 |

37,78 |

4,53 |

|

Источник: расчеты авторов. |

||||||

Таблица 7. Коэффициенты ранговой корреляции Спирмена и Кендалла для рядов полученных и располагаемых душевых доходов бюджетов регионов

|

Показатель |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Коэффициент ранговой корреляции Спирмена |

0,74 |

0,77 |

0,71 |

0,75 |

0,77 |

0,79 |

0,79 |

|

Коэффициент ранговой корреляции Кендалла |

0,61 |

0,64 |

0,62 |

0,63 |

0,66 |

0,67 |

0,67 |

|

Источник: расчеты авторов. |

|||||||

Таблица 8. Оценка зависимости безвозмездных перечислений от полученных доходов субъектов Федерации

|

Коэффициент |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

A |

3,596 (0,419) |

3,822 (0,472) |

3,870 (0,444) |

4,049 (0,399) |

4,076 (0,494) |

4,576 (0,496) |

4,284 (0,476) |

|

B |

-0,349 (0,123) |

-0,424 (0,136) |

-0,417 (0,126) |

-0,468 (0,112) |

-0,470 (0,135) |

-0,579 (0,133) |

-0,420 (0,124) |

|

R2 |

0,09 |

0,11 |

0,12 |

0,17 |

0,13 |

0,19 |

0,12 |

Источник: расчеты авторов.

В скобках указаны стандартные ошибки коэффициентов.

Таблица 9. Оценка зависимости изменения располагаемых доходов от изменения налоговых доходов субъектов Федерации

|

Коэффициент |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Г |

-1543 (799) |

-2541 (550) |

-3317 (610) |

-184 (542) |

1522 (595) |

3605 (653) |

|

Λ |

1,043 (0,159) |

1,102 (0,063) |

1,218 (0,089) |

1,016 (0,051) |

0,959 (0,062) |

1,028 (0,059) |

|

R2 |

0,35 |

0,79 |

0,70 |

0,83 |

0,75 |

0,79 |

Источник: расчеты авторов.

В скобках указаны стандартные ошибки коэффициентов.

Оба коэффициента снижаются после распределения трансфертов, что говорит о сокращении межрегиональных различий. Однако выравнивающий эффект снизился в целом за период, разность между значениями коэффициентов для полученных и располагаемых доходов существенно уменьшилась. Акцент на сглаживание дифференциации был усилен в 2015 году, затем произошло ее значительное сокращение.

Оценка объективности и эффективности трансфертной политики

Результаты расчета коэффициентов ранговой корреляции Спирмена и Кендалла для налоговых и неналоговых (полученных) и совокупных (располагаемых) доходов бюджетов регионов на душу населения представлены в таблице 7 . Нередко после получения регионами безвозмездных перечислений их относительные позиции (ранги) меняются. Коэффициенты корреляции рангов достаточно далеки от единицы, хотя положительная связь рангов доминировала, у регионов с более высоким уровнем полученных бюджетных доходов чаще и располагаемые доходы выше.

Для ответа на вопрос, служат ли финансовые средства, передаваемые из федерального бюджета субъектам Российской Федерации, целям выравнивания их бюджетной обеспеченности, оценим зависимость среднедушевых безвозмездных перечислений, направляемых в региональные бюджеты из федерального, от налоговых и неналоговых доходов бюджетов субъектов Федерации на душу населения.

Следует обратить внимание, что учет влияния региональных удорожаний очень важен, так как кардинально меняет регрессионные оценки и выводы. Без корректировки на более высокие затраты на жизнеобеспечение отдельных территорий угловой коэффициент ( β ) оказывается положительным и статистически значимым для всех лет, из чего следует вывод о том, что средства получают более обеспеченные регионы. Положительная корреляция нескорректированных значений объясняется тем, что северные и восточные регионы имеют более высокие абсолютные уровни бюджетной обеспеченности и при этом являются получателями больших объемов трансфертов. Этот факт в значительной мере отражает высокую

стоимость оказания бюджетных услуг и высокие удельные затраты на создание и поддержание социальной инфраструктуры на севере и востоке страны. Результаты регрессионных оценок для скорректированных данных приведены в таблице 8.

Оценки уравнения свидетельствуют о наличии статистически значимой отрицательной зависимости между трансфертами и полученными доходами региональных бюджетов. Безвозмездные перечисления зависят от бюджетной обеспеченности, и существует тенденция направлять их в субъекты Федерации с наименьшими полученными доходами на душу населения. Однако обращает на себя внимание низкий коэффициент детерминации, самое большое его значение достигает 0,19. Это говорит о том, что более весомую роль в трансфертной политике играют факторы, не связанные со сглаживанием межрегиональных различий в бюджетных услугах и функциях.

Рассмотрим предельный эффект увеличения налоговых доходов, поступающих в бюджеты субъектов Российской Федерации, с целью выявить наличие стимулов регионов к увеличению налоговых доходов, аккумулируемых на соответствующих территориях. Так как бюджетные доходы имеют денежные измерители, необходимо исключить влияние изменения цен, иначе результаты регрессии будут отражать корреляцию трендов и индексов цен, а не изучаемых переменных. Для приведения данных к сопоставимому виду использовались региональные индексы потребительских цен. Полученные оценки3 (табл. 9) подтверждают гипотезу о сохранении стимулов к развитию налоговой базы региона, несмотря на масштабные межрегиональные перераспределения. Зависимость изменения общих бюджетных доходов от налоговых доходов региона оказалась положительной и статистически значимой при 99%-ном уровне доверия для всех рассмотренных периодов. Причем коэффициент детерминации регрессии – достаточно высокий, собственный налоговый потенциал регионов Российской Федерации играет определяющую роль в формировании общественных финансов территории.

Заключение

Существующая в Российской Федерации система государственного управления отличается неравными отношениями между центром и регионами, имеет место жесткое доминирование вертикали власти. Одним из элементов высокой централизации является концентрация финансовых ресурсов и активная трансфертная деятельность.

В работе предложен подход, использующий статистический и эконометрический аппарат для изучения влияния бюджетной политики федерального центра на общественные финансы субфедерального уровня. На его основе дана характеристика направленности безвозмездных перечислений и протестировано сохранение мотивации у регионов Российской Федерации к увеличению собираемости доходов на территориях.

Проведенный эмпирический анализ результатов бюджетной субфедеральной политики показал, что предпринимаемые масштабные вертикальные перераспределения приводят к некоторому сокращению дифференциации в бюджетной обеспеченности, но получаемый эффект не соответствует объемам задействованных ресурсов. Оценки динамики подтверждают, что субфедеральная бюджетная политика не решила проблему значительного межрегионального неравенства в России, различия остаются достаточно высокими и тенденции к их снижению не наблюдается. Через трансферты идет возвращение финансовых средств в регионы с вкладом влияния переговоров с федеральным центром.

Структура источников доходов региональных бюджетов очень сильно различается, имеется большое число субъектов Федерации, чья доходная база является неустойчивой и зависит от трансфертов из федерального центра. Это затрудняет разработку региональными властями долговременных программ развития, так как бюджетные ресурсы для их реализации оказываются неопределенными. В результате распределение трансфертов служит не столько цели выравнивания бюджетной обеспеченности регионов, сколько в значительной мере с их помощью происходит возвращение финансовых средств в субъекты Федерации, на которое накладывается влияние переговоров с федеральными властями и приоритетов центрального правительства.

Несмотря на активные межбюджетные перераспределения, стимулы у субъектов Федерации к расширению налоговой базы территорий сохраняются. Однако ускорение темпов роста экономики и развитие на новой технологической основе требуют создания условий для активной генерации инноваций и их быстрого распространения. Излишняя же централизация государственного управления, узкие полномочия региональных властей и, как следствие, отсутствие базы для конкуренции в институциональном дизайне между субфедеральными правительствами препятствуют развитию инициативы. Большая зависимость региональных финансов от федерального центра ограничивает горизонты перспективных планов территории, ставя под сомнение их обеспеченность ресурсами и реализуемость.

Список литературы Оценка роли федеральных трансфертов в субнациональной бюджетной системе Российской Федерации

- Масгрейв Р.А., Масгрейв П.Б. Государственные финансы: теория и практика. М.: Бизнес Атлас, 2009. 708 с.

- Oates W. An essay on fiscal federalism. Journal of Economic Literature, 1999, vol. 37, no. 3, pp. 1120-1149.

- Oates W.E. On the evolution of fiscal federalism: Theory and institutions. National Tax Journal, 2008, vol. LXI, no. 2, pp. 313-334.

- Shah A., Boadway R. Fiscal federalism: Principles and practices of multi-order governance. Cambridge: Cambridge University Press, 2009. 628 p.

- Tiebout C.M. A pure theory of local expenditures. Journal of Political Economy, 1956, vol. 64, no. 5, pp. 416-424.