Организационно-экономическая модель системы ипотечного кредитования под залог земли в условиях региона

Автор: Дмина Н.Ф., Булыгина С.А.

Журнал: Вестник Красноярского государственного аграрного университета @vestnik-kgau

Рубрика: Экономика

Статья в выпуске: 3, 2012 года.

Бесплатный доступ

В работе раскрыта сущность ипотеки земли, представлена история ее развития в России, предложена модель системы ипотечного кредитования под залог земли.

Ипотека, ипотечное кредитование, земельный актив, залоговая стоимость земли

Короткий адрес: https://sciup.org/14082278

IDR: 14082278 | УДК: 365.282

Organizational and economic model of the system of mortgage lending on security of land in the region conditions

The mortgage on land essence is revealed, the history of its development in Russia is given, the model of mortgage lending on security of land is offered in the article.

Текст научной статьи Организационно-экономическая модель системы ипотечного кредитования под залог земли в условиях региона

В условиях недостатка собственных средств во многих отраслях развивающейся экономики России необходим поиск различных путей по привлечению инвестиционных ресурсов. Надежным видом обеспечения кредитов во всем мире считается недвижимость, в первую очередь, земельные участки. Мировой практикой доказано, что земельно-ипотечное кредитование способно привлечь значительный объем внебюджетных инвестиций в экономику.

В связи с необходимостью привлечения дополнительных инвестиций в агропромышленный комплекс в целях возрождения сельскохозяйственных предприятий большую значимость приобретает развитие залоговых отношений. Недостаточность и низкое качество залогового обеспечения ограничивают доступ сельскохозяйственных организаций к кредитным ресурсам, повышают кредитные риски банка. Потому в поддержке аграрного сектора важнейшая роль должна принадлежать становлению земельного рынка, что позволит запустить в действие механизм ипотечного кредитования, когда в качестве обеспечения будут выступать сельскохозяйственные земли, являющиеся наиболее приемлемым видом залога для получения инвестиционных кредитов.

Залог (ипотека) – это рыночная земельная сделка, которая в определенной степени (в сравнении с другими земельными сделками – куплей-продажей, арендой, дарением и т.п.) даже является наиболее универсальным регулирующим механизмом, позволяющим сильным участникам земельного рынка укрепить свои позиции (обеспечив привлечение дополнительных финансовых ресурсов) и «удаляющим» из сферы землепользования таких участников земельных отношений, которые не в состоянии вернуть одолженное. Вместе с тем, по своей сути залог является не способом перераспределения земель, а чисто финансовой операцией, которая только в случае неспособности должника возвратить кредит повлечет за собой отчуждение земли. При этом для всех участников сделки, да и для общества, наиболее благоприятным результатом как раз будет избежание необходимости прибегать к продаже (то есть перераспределению) заложенного земельного участка [4].

В России уже был опыт существования ипотечных земельных банков. Попытка создания РЗБ предпринималась, когда 23 ноября 1990 года Верховный Совет РСФСР принял Закон № 374-1 «О земельной реформе», статья 12 которого гласила, что «… для проведения операций, связанных с оценкой, куплей, продажей земель, создается Российский земельный банк». Закон пережил несколько редакций, но был отменен Указом Президента от 24 декабря 1993 г. № 2287 в целях приведения земельного законодательства РФ в соответствие с Конституцией РФ, в связи с принятием последней в декабре 1993 года. Таким образом, в новом Земельном кодексе нет статьи о создании Российского земельного банка.

Между тем, в России система земельных банков успешно работала до 1917 года. Ее составными частями были два государственных земельных банка, являющихся инструментами правительственной полити- ки (Государственный дворянский земельный банк, Крестьянский поземельный банк), и система акционерных земельных банков.

Крестьянский поземельный банк открылся в 1882 году, но его операции были ограничены выдачей ссуд под залог земель, покупаемых крестьянами. В 1985 году банку было разрешено покупать землю за счет собственного капитала (не более 90 % оценочной стоимости покупаемой банком земли). Совершенствуясь и постепенно развивая филиальную сеть, Крестьянский банк превратился в основное финансовое звено реформы русской деревни. За 1906–1915 годы крестьяне купили у банка при его содействии 10,4 млн десятин земли.

Акционерные земельные банки существовали с 1872 года. На них приходилось более трети всех заложенных частных земель и около трети всех выданных земельных ссуд. Акционерные коммерческие банки были основой земельного кредита в стране (всего 10 банков на территории Европейской России). Акционерные банки выдавали долгосрочные и краткосрочные ссуды под залог земель. Ссуда могла выплачиваться наличными деньгами или закладными листами. Долгосрочные ссуды (сроком от 18 до 61 года) не могли составлять более 60 % оценки. Размеры процентов по ссудам составляли 5–6,5 % годовых.

Земельные банки действовали при поддержке и под контролем правительства, которое устанавливало нормы оценки земли и порядок выдачи ссуд, а также распределяло между банками районы деятельности. Правительство контролировало выпуск акций и закладных листов, обеспечивало взаимодействие между акционерами и государственными банками [1].

В результате развития ипотеки к 1915 году было заложено 60 % находившихся в частном владении земель (60 млн десятин), 70 % всех заемщиков использовали полученные средства на улучшение своих хозяйств и для иной деятельности. При этом банки выплачивали дивиденды акционерам, а большинство заемщиков исправно платили банку.

Таким образом, земельная ипотека способствовала развитию земельного рынка: земли переходили от разоряющихся помещиков к способным работать в новых условиях, но не обладающим достаточными ресурсами.

После 1917 года земли в течение многих лет были исключены из гражданского оборота, советское земельное законодательство не допускало возможности совершения подобных сделок. В настоящее время особое внимание специалистов привлекает залог земельных участков (ипотека), так как ипотечный кредит позволяет расширить производственные мощности предприятий, обновить их основной капитал.

Идеи возрождения в России института земельно-ипотечного кредитования зародились еще на первоначальном этапе земельной реформы в 90-е годы ХХ века. Тем не менее, к настоящему времени он не только не заработал, но даже не оформился в организационно-экономической инфраструктуре земельного рынка.

В настоящее время земельное ипотечное кредитование широко распространено в мировой практике. В частности, в США существуют земельные ипотечные банки, представляющие собой кооперативные кредитные институты, входящие в основном в федеральную систему фермерского кредита.

Опыт развития земельно-ипотечных отношений показывает, что земельная ипотека развивалась как система, представляющая собой совокупность элементов (их частей), образующих целостность, обладающая определенными свойствами и обеспечивающая взаимосвязь между элементами. В процессе своего развития система земельно-ипотечного кредитования не претерпела принципиальных изменении. Особенность современной системы в том, что она должна становиться целостной самовоспроизводимой подсистемой финансового рынка, позволяющей за счет ипотечных механизмов привлекать необходимые долгосрочные инвестиционные ресурсы путем залога земельных участков. Основные функции этой системы можно обозначить следующим образом:

привлечение финансовых ресурсов для развития материального производства;

предоставление и обслуживание кредитов;

равномерный перелив капитала с финансового рынка в банковский сектор и через него – в реальный сектор экономики в виде земельно-ипотечных кредитов;

эффективное перераспределение земельной собственности.

Ипотека также способствует концентрации капитала и производства, «переливу» капитала из одних отраслей экономики в другие, может вызвать изменения пропорций между различными отраслями [4].

Это возможно при использовании заемных денежных ресурсов для внедрения достижений научнотехнического прогресса, повышения экономической эффективности материального производства. Для при- влечения инвестиций в производственную сферу предприятия АПК могут привлекать заемные средства банков под залог имеющейся земли.

Основные условия ипотечных кредитов под залог земельных участков из состава земель сельскохозяйственного назначения [2]:

ипотека земельных участков из состава земель сельскохозяйственного назначения допускается только для обеспечения обязательств, возникающих непосредственно с развитием сельскохозяйственного производства, улучшением земель и осуществлением мероприятий по повышению их продуктивности;

предметом ипотеки могут быть земельные участки из состава земель сельскохозяйственного назначения, в том числе с расположенными на них зданиями, строениями, сооружениями и иными объектами, находящиеся в собственности граждан или юридических лиц, права на которые в установленном порядке зарегистрированы в органе, осуществляющем государственную регистрацию прав на недвижимое имущество и сделок с ним, при условии, что они не изъяты из оборота, либо не ограничены в обороте таким образом, что не могут являться объектом купли-продажи;

ипотека (залог) земельного участка, находящегося в общей долевой собственности или совместной собственности, может быть установлена только на принадлежащий физическому лицу земельный участок, выделенный в натуре из земель, находящихся в общей долевой или совместной собственности и прошедший государственный кадастровый учет;

не допускается ипотека земельного участка, на который по закону не может быть обращено взыскание, а также ипотека земельного участка, площадь которого меньше минимального размера, предусмотренного федеральным законодательством и законодательством субъектов Российской Федерации в отношении земельных участков сельскохозяйственного назначения;

передаваемые в ипотеку земельные участки должны быть свободны и не заложены в обеспечение другого обязательства.

К земельным участкам из состава земель сельскохозяйственного назначения, передаваемым под залог банку, относятся:

земельные участки, предназначенные и фактически используемые для целей, непосредственно связанных с производством, хранением и первичной переработкой сельскохозяйственной продукции и прочих целей в рамках действующего законодательства;

земельные участки, выделенные в натуре и прошедшие государственный кадастровый учет, права на которые в установленном порядке зарегистрированы органом, осуществляющим государственную регистрацию прав на недвижимость и сделок с ним, при условии, что они не изъяты из оборота или не ограничены в обороте;

ипотека части земельного участка возможна только после ее выделения в натуре из земель, находящихся в общей долевой или совместной собственности, и прохождения процедуры государственного кадастрового учета.

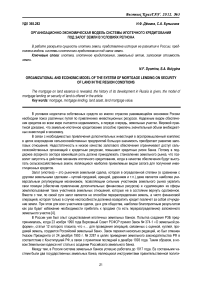

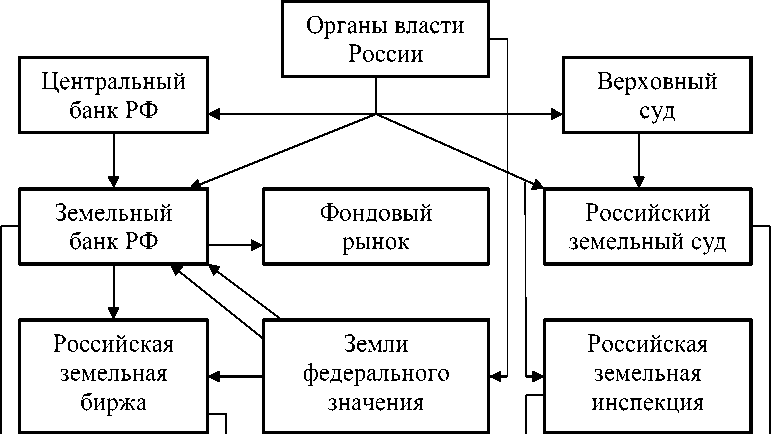

Модель организации системы ипотечного кредитования под залог земли в России может быть следующей (рис. 1).

При становлении кредитных земельных систем на первых порах очень важна роль государства, его активное участие в формировании сети земельных ипотечных банков, создании кредитных ресурсов, предоставлении льготных кредитов, удешевлении их путем компенсации высоких процентных ставок, подготовке кадров, создании системы законодательной защиты прав на земельную собственность. По мере развития ипотечного кредитования потребность в кредитных ресурсах со стороны государства будет уменьшаться.

Мировая практика прошлого столетия свидетельствует о том, что система соединения банковских и земельных капталов требует особых финансово-кредитных институтов. Это земельные и коммерческие банки, товарно-кредитные корпорации, ассоциации производственного кредита, небанковские кредитные организации (ипотечные агенты) и т.д.

Поэтому оператором системы ипотечного кредитования земли должен стать учреждаемый Правительством Российской Федерации земельный банк с соответствующей сетью в регионах и функциями уполномоченного государством агента кредитного рынка [4].

В целях активизации процессов по продвижению земельной реформы необходимо создание акционерного Российского земельного банка с головным офисом в Москве и отделениями в семи федеральных округах России.

Федеральный уровень

Уровень субъекта РФ

Муни-ципаль-ный уровень

Рис. 1. Модель системы ипотечного кредитования под залог земли

Российский земельный банк позволит решить следующие задачи:

повышение эффективности государственного земельного кадастра и контроля над целевым использованием, охраной и улучшением земель;

процесс вовлечения земли в рыночный оборот, превращение ее в реальный актив, обладающий ценностными стоимостными характеристиками;

перераспределение земли от неэффективных к эффективным собственникам, желающим и способным работать, но не обладающим финансовыми ресурсами;

повышение обеспеченности сельского хозяйства кредитными ресурсами для его развития;

развитие рынка ипотечных ценных бумаг как части российского рынка капитала.

В условиях рыночных отношений важно определить те условия, при которых земельный ресурс становится активом в финансовом отношении, и использовать его для капитализации хозяйственной деятельности [3].

Применительно к земельному участку можно считать, что он должен быть сформирован для осуществления определенной хозяйственной деятельности совместно с другими имущественными ценностями, соответствовать функциональной направленности предприятия или организации, иметь определенную ценность как экономический ресурс, а не только как пространственный базис. Следовательно, земельный участок как актив должен обладать стоимостью.

В экономической литературе пока нет четкой характеристики земельных активов, поэтому предлагается следующее определение: земельные активы предприятия – это экономические ресурсы в виде земельных участков, сформированные с определенной хозяйственной целью за счет инвестированного в них капитала, характеризующиеся определенной производительностью и (или) способностью приносить доход, использование которых связано с факторами времени, риска и ликвидности.

Исходя из рассмотренной сущности земельных активов, предлагается обозначить принципы формирования земельных активов:

экономическая целесообразность использования (обладания);

-

возможность привлечь инвестиции, получить доход;

-

обладание стоимостью, производительностью, ликвидностью;

подконтрольность использования.

При соблюдении этих принципов возможно не только вовлечение земельного ресурса в земельный оборот, но и его использование на финансовом и фондовом рынках.

Земельные активы требуют особого подхода к управлению ими. Наиболее важные принципы управления земельными активами – это интегрированность с государственной системой управления и системой управления предприятия, ориентированность на стратегические цели развития предприятия, высокий динамизм управления, вариативность подходов к разработке отдельных управленческих решений по использованию земельных активов.

В системе земельно-ипотечного кредитования земельный актив преобразуется в земельно-ипотечный и проходит в ней несколько фаз.

С учетом основных положений по движению земельных активов предлагается следующее определение системы земельно-ипотечного кредитования в ее финансовом понимании: система земельно-ипотечного кредитования – это целостная, самовоспроизводящаяся подсистема финансового рынка, направленная на взаимодействие между субъектами залога земельных активов, результатом которого является преобразование земельных активов в земельно-ипотечные за счет использования инструментов финансового рынка.

Земельные активы являются носителями различных правовых и экономических характеристик. Предлагается классификация земельных активов, вовлекаемых в систему земельно-ипотечного кредитования, по следующим признакам: целевое назначение земельного актива; субъект пользования земельным активом; правовые основания пользования земельным активом; целевое назначение кредита, привлекаемого под залог земельного актива; территориальное расположение земельного актива.

В зависимости от того, какими классификационными признаками обладает земельный актив, кредитной организацией будет приниматься решение об условиях кредитования (сроки и размер кредита, размер процентной ставки), а также решение о дальнейшем включении земельного актива в пул земельно-ипотечных кредитов.

Определяющими характеристиками для установления размера кредита являются стоимость залогового обеспечения и цель предоставления кредита. Среди основных целей предоставления кредитов можно выделить предоставление кредита в целях финансирования сделки по приобретению объекта недвижимости, финансирования инвестиционного проекта и строительства. Особо можно выделить цели предоставления кредитов под залог сельскохозяйственных земель:

-

строительство, реконструкция, модернизация производственных зданий и сооружений, а также приобретение техники, транспортных средств, оборудования для сельскохозяйственного производства;

-

приобретение (воспроизводство) основных фондов в растениеводстве и животноводстве, а также проведение работ по улучшению земель и повышению почвенного плодородия (мелиорация);

приобретение объекта недвижимости (земельного участка, имущественного комплекса) для развития сельскохозяйственного производства и другие.

Вопрос земельного ипотечного кредитования в сельском хозяйстве на территории Красноярского края является актуальным. Единственным реально существующим в настоящее время источником привлечения долгосрочных инвестиций в сельское хозяйство является вовлечение в оборот земель сельскохозяйственного назначения.

В Красноярском крае для вовлечения в систему земельно-ипотечного кредитования предлагается использовать, в первую очередь, земли сельскохозяйственных предприятий, преобразовав их в земельные активы, что позволит привлечь инвестиции в аграрный сектор экономики региона. В таблице 1 представлены данные о динамике посевных площадей сельскохозяйственных культур в разрезе сельскохозяйственных зон и административных районов края.

Таблица 1

Площадь посевов, га

|

Административный район |

2006 г. |

2010 г. |

Отклонение |

|

1 |

2 |

3 |

4 |

|

Центральный территориальный округ |

|||

|

Балахтинский |

70537 |

68990 |

-1547 |

|

Березовский |

10491 |

5513 |

-4978 |

|

Большемуртинский |

20313 |

14033 |

-6280 |

|

Емельяновский |

44158 |

35987 |

-8171 |

|

Манский |

6677 |

7373 |

696 |

|

Сухобузимский |

44945 |

45431 |

486 |

|

Итого |

197121 |

177327 |

-19794 |

|

Восточный территориальный округ |

|||

|

Абанский |

25972 |

35446 |

9474 |

|

Дзержинский |

35453 |

44563 |

9110 |

|

Иланский |

19479 |

11650 |

-7829 |

|

Ирбейский |

28999 |

27840 |

-1159 |

|

Канский |

90367 |

95325 |

4958 |

|

Нижнеингашский |

16246 |

11608 |

-4638 |

|

Партизанский |

9143 |

9795 |

652 |

|

Рыбинский |

25527 |

34117 |

8590 |

|

Саянский |

18078 |

19009 |

931 |

|

Тасеевский |

10590 |

15537 |

4947 |

|

Уярский |

19279 |

17987 |

-1292 |

|

Итого |

299133 |

322877 |

23744 |

|

Южный территориальный округ |

|||

|

Ермаковский |

16898 |

12128 |

-4770 |

|

Идринский |

27413 |

28640 |

1227 |

|

Каратузский |

20009 |

17756 |

-2253 |

|

Краснотуранский |

60543 |

60587 |

44 |

|

Курагинский |

56051 |

58074 |

2023 |

|

Минусинский |

57257 |

53531 |

-3726 |

|

Шушенский |

25128 |

23937 |

-1191 |

|

Итого |

263299 |

254653 |

-8646 |

|

Западный территориальный округ |

|||

|

Ачинский |

9120 |

7890 |

-1230 |

|

Бирилюсский |

150 |

-150 |

|

|

Боготольский |

22230 |

22609 |

379 |

|

Большеулуйский |

2290 |

960 |

-1330 |

|

Козульский |

2462 |

5324 |

2862 |

|

Назаровский |

155122 |

155098 |

-24 |

|

Новоселовский |

55288 |

45208 |

-10080 |

|

Тюхтетский |

14525 |

7490 |

-7035 |

|

Ужурский |

148773 |

143064 |

-5709 |

|

Шарыповский |

60370 |

67581 |

7211 |

|

Итого |

470330 |

455224 |

-15106 |

Окончание табл. 1

|

1 |

2 |

3 |

4 |

|

Приенисейский территориальный округ |

|||

|

Енисейский |

11093 |

7971 |

-3122 |

|

Казачинский |

16102 |

7039 |

-9063 |

|

Пировский |

8069 |

6649 |

-1420 |

|

Итого |

35264 |

21659 |

-13605 |

|

Северо-восточный территориальный округ |

|||

|

Богучанский |

60 |

- |

-60 |

|

Кежемский |

- |

- |

- |

|

Мотыгинский |

1660 |

- |

-1660 |

|

Итого |

1720 |

- |

-1720 |

|

Прочие |

25076 |

23451 |

-1625 |

|

Всего по краю |

1291943 |

1255191 |

-36752 |

|

Все категории хозяйств |

1493030 |

1461127 |

-31903 |

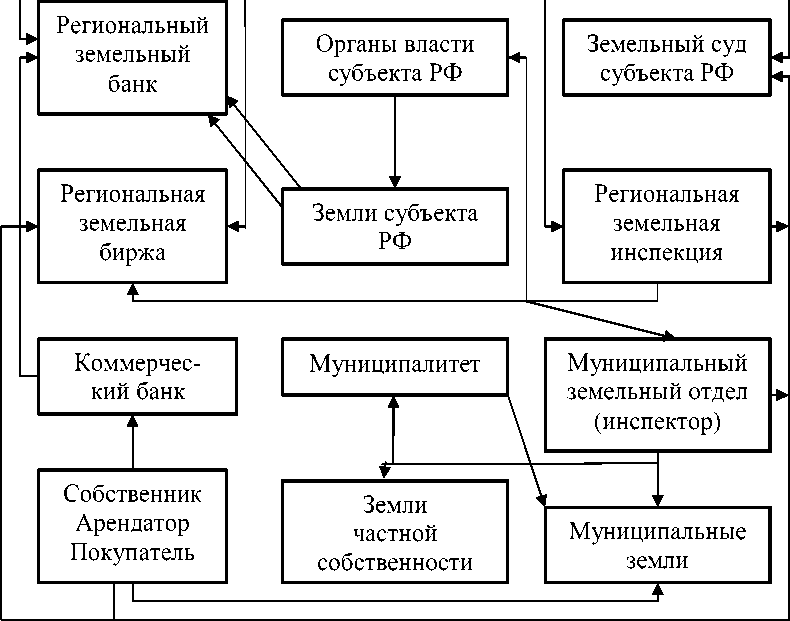

По данным таблицы видно, что за период с 2006 по 2010 год на территории Красноярского края посевные площади сократились на 31903 га, в том числе в сельскохозяйственных предприятиях – на 36752 га. (рис. 2) Именно эти земли, а также неиспользуемые естественные кормовые угодья могут быть использованы в качестве залога при ипотечном кредитовании.

В процессе исследования проведен расчет залоговой стоимости на основе кадастровой оценки сельскохозяйственных угодий (табл. 2). В расчет принимались минимальные кредиты в размере 50 % от кадастровой стоимости земельного участка и максимальные в размере 70 %.

Территориальный округ

Рис. 2. Сокращение посевных площадей сельскохозяйственных культур за 2006 – 2010 гг.

Таблица 2

|

Административный район |

Неиспользуемая посевная площадь, га |

Кадастровая стоимость |

Залоговая стоимость в зависимости от процентной ставки, тыс. руб. |

||

|

1 га, руб. |

всего, тыс. руб. |

50 % |

70 % |

||

|

Центральный территориальный округ |

|||||

|

Балахтинский |

1547 |

8316,17 |

12865 |

6433 |

9006 |

|

Березовский |

4978 |

5758,80 |

28667 |

14334 |

20067 |

|

Большемуртинский |

6280 |

6970,36 |

43774 |

21887 |

30642 |

|

Емельяновский |

8171 |

9867,22 |

80625 |

40313 |

56438 |

|

Итого |

20976 |

7910,53 |

165931 |

82966 |

116152 |

|

Восточный территориальный округ |

|||||

|

Иланский |

7829 |

6995,00 |

54764 |

27382 |

38335 |

|

Ирбейский |

1159 |

6817,77 |

7902 |

3951 |

5531 |

|

Нижнеингашский |

4638 |

5229,95 |

24257 |

12128 |

16980 |

|

Уярский |

1292 |

7615,58 |

9839 |

4920 |

6888 |

|

Итого |

14918 |

6486,22 |

96761 |

48381 |

67733 |

|

Южный территориальный округ |

|||||

|

Ермаковский |

4770 |

5737,85 |

27370 |

13685 |

19159 |

|

Каратузский |

2253 |

8599,43 |

19375 |

9687 |

13562 |

|

Минусинский |

3726 |

8130,52 |

30294 |

15147 |

21206 |

|

Шушенский |

1191 |

8424,43 |

10033 |

5017 |

7023 |

|

Итого |

11940 |

7292,45 |

87072 |

43536 |

60950 |

|

Западный территориальный округ |

|||||

|

Ачинский |

1230 |

7158,00 |

8804 |

4402 |

6163 |

|

Бирилюсский |

150 |

3825,46 |

574 |

287 |

402 |

|

Большеулуйский |

1330 |

4730,33 |

6291 |

3146 |

4404 |

|

Назаровский |

24 |

10635,50 |

255 |

128 |

179 |

|

Новоселовский |

10080 |

9660,70 |

97380 |

48690 |

68166 |

|

Тюхтетский |

7035 |

5318,50 |

37416 |

18708 |

26191 |

|

Ужурский |

5709 |

11002,27 |

62812 |

31406 |

43968 |

|

Итого |

25558 |

8354,81 |

213532 |

106766 |

149473 |

|

Приенисейский территориальный округ |

|||||

|

Енисейский |

3122 |

2552,94 |

7970 |

3985 |

5579 |

|

Казачинский |

9063 |

6082,60 |

55127 |

27563 |

38589 |

|

Пировский |

1420 |

2884,20 |

4096 |

2048 |

2867 |

|

Итого |

13605 |

4938,80 |

67192 |

33596 |

47035 |

|

Северо-восточный территориальный округ |

|||||

|

Богучанский |

60 |

396,00 |

24 |

12 |

17 |

|

Мотыгинский |

1660 |

396,00 |

657 |

329 |

460 |

|

Итого |

1720 |

396,00 |

681 |

341 |

477 |

|

Всего по краю |

88717 |

7114,43 |

631170 |

315585 |

441819 |

Залоговая стоимость земли

Кадастровая стоимость неиспользуемых посевных площадей, по данным кадастровой оценки 2001 года, в целом по сельскохозяйственным предприятиям края составила 631,2 млн руб. Предприятия имеют возможность получить кредит на развитие производства в сумме от 315,6 млн руб. (при залоговой ставке 50 %) до 441,8 млн руб. (при ставке 70 %).

Одной из нерешенных задач при внедрении земельно-ипотечного кредитования являются выделение земельных участков в натуре и постановка их на кадастровый учет. Проблемы по оформлению земельных долей связаны как с длительностью и дороговизной процесса реорганизации земельной недвижимости, так и с недостаточной проработкой нормативно-правовых актов по вопросам земельных отношений на краевом уровне. Такая ситуация приводит к тому, что в условиях, когда государственные власти говорят о необходимости развития земельного оборота и земельной ипотеки в стране, которые должны принести определенные экономические дивиденды, на региональном уровне нет минимальных технических условий для их функционирования.

Особый круг вопросов, решение которых необходимо для создания системы земельно-ипотечного кредитования, – это предварительные условия коммерческого использования земли: землеустройство и межевание земли, кадастровое описание и кадастровый учет, оформление прав собственности и регистрация земельных участков, оценка земли и определение ее рыночной стоимости. Землеустройство необходимо осуществить в течение 3–4 лет на территории всего края, используя при необходимости механизм выделения земельных долей в натуре. Данная мера позволит сократить количество собственников земельных долей, сформировать собственные землепользования значительной площади, которые можно передать в залог.

Для ускорения работ по созданию системы земельно-ипотечного кредитования на региональном уровне предлагается:

-

создание регионального ипотечного агентства, обеспечивающего в рамках своей компетенции создание условий для становления и развития земельно-ипотечного рынка и его инфраструктуры;

-

проведение инвентаризационных, землеустроительных и кадастровых работ в целях определения потенциала земельно-ипотечного кредитования и создания условий для беспрепятственного использования земельных активов в качестве залогового обеспечения;

-

осуществление комплекса правовых, организационно-экономических и технических работ по упорядочению землепользований, существующих на праве общей долевой собственности;

определение финансовых источников для создания системы земельно-ипотечного кредитования.

Путем поэтапного внедрения различных элементов системы земельно-ипотечного кредитования должен сформироваться полноценный комплекс ипотечных инструментов, для участия в котором можно вовлечь значительные земельные активы региона.