От домны к банку: развитие кредитного сектора в традиционных промышленных центрах США (1980-е - начало 2010-х гг.)

Автор: Никитин Л.В.

Журнал: Вестник Пермского университета. История @histvestnik

Рубрика: История зарубежных стран

Статья в выпуске: 2 (25), 2014 года.

Бесплатный доступ

В качестве важного примера постиндустриальной адаптации рассматривается развитие банковского сектора в четырех американских городах (Буффало, Детройте, Кливленде и Питтс-бурге), которые исторически являлись очень важными центрами промышленного производства. Анализ большого массива статистических данных, охватывающих период от начала 1980-х гг. до настоящего времени, позволяет увидеть потенциальную способность старопромышленного города превратиться также в крупный финансовый узел.

Сша, города, промышленность, банки, постиндустриальное развитие

Короткий адрес: https://sciup.org/147203543

IDR: 147203543 | УДК: 94(7/8)"1918/..."336.7

Текст научной статьи От домны к банку: развитие кредитного сектора в традиционных промышленных центрах США (1980-е - начало 2010-х гг.)

Еще на рубеже 1950-х и 1960-х гг. в наиболее развитых странах мира обозначился, а также впервые получил научное осмысление переход от индустриальной к постиндустриальной экономи-ке1. Именно с этого времени статистика начала определенно фиксировать нарастающее численное преобладание работников сервисного сектора над количеством занятых в промышленности, строительстве и сельском хозяйстве. Данная тенденция не обязательно сопровождалась тотальным разрушением традиционного промышленного и аграрного фундамента (или переносом производства в страны с дешевой рабочей силой): сущность перехода заключалась прежде всего в технологическом прогрессе, росте производительности труда и таком сокращении индустриальной занятости, которое в принципе могло сочетаться с дальнейшим расширением производства. Но все же вполне закономерная и имеющая немало положительных сторон постиндустриальная трансформация нередко протекала в тяжелой форме, вызывая застойную безработицу, массовый отток населения и иные социальные драмы. Особенно часто подобные явления наблюдались там, где какой-либо старопромышленный город или регион исходно имел единственную экономическую базу в виде, например, теряющих рентабельность месторождений угля или железной руды.

За последние десятилетия в различных странах, включая Россию, накопились многочисленные примеры более или менее успешной постиндустриальной адаптации, дающте основание для некоторых исторических обобщений. Настоящая публикация посвящена четырем прецедентам, аналитическая ценность которых заключается прежде всего в их значительной хронологической глубине. Речь пойдет о мощной промышленной полосе на Северо-востоке и Среднем Западе США, которая одной из первых в мире столкнулась с вызовами постиндустриального времени, или, точнее, о квартете ее наиболее важных и заметных представителей: городах Буффало (штат Нью-Йорк), Питтсбурге (штат Пенсильвания), Кливленде (штат Огайо) и Детройте (штат Мичиган). Каждый из них, несмотря на серьезные различия в отраслевых акцентах, вполне может быть назван классическим бастионом американской индустрии.

После многих десятилетий бурного промышленного роста эти города достигли своих высших точек в годы Второй мировой войны или вскоре после нее. По данным всеобщей переписи 1950 г. Детройт, где насчитывалось 1,850 млн. жителей, занимал пятое место в США. Кливленд с показателем 915 тыс. человек находился на седьмой позиции, а Питтсбург (677 тыс.) и Буффало (580 тыс.) были, соответственно 12-м и 15-м городами в национальной иерархии2. В дальнейшем, однако, их показатели – как абсолютные, так и долевые – стали падать. Данное явление отчасти объяснялось субурбанизацией, т.е. усилившимся переездом жителей тесных и экологически небла-

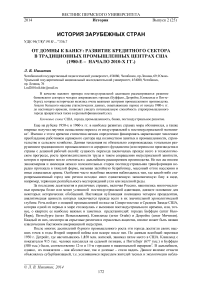

гополучных центров в пригородные зоны. Но все же и показатели по агломерациям (в американской терминологии – по «метрополитенским статистическим ареалам»3), немного задержавшись по сравнению с данными непосредственно по городам, вскоре также пошли вниз. В обобщенном виде эти тенденции отражаются двумя плавно падающими линиями на рис. 1. Сталелитейное производство Питтсбурга, нефтепереработка Кливленда, тяжелое машиностроение Буффало и, несколько позже автомобильный кластер Детройта утратили конкурентоспособность по сравнению с представителями этих же отраслей на Юге США и в других странах (главным образом в азиатских), что, конечно, и повлекло за собой уже отмеченную депопуляцию.

Рис. 1. Суммарные доли Питтсбурга, Кливленда, Буффало и Детройта в общих показателях США по численности населения и активам банковских холдингов, 1940-2013 гг.

(Расчеты автора на основе данных Бюро переписей США, Федеральной корпорации США по страхованию вкладов и информационного агентства Томсон – Рейтер [U.S. Census Bureau; Federal Deposit Insurance Corporation; Thomson Reuters])

Теперь местное деловое сообщество, муниципальные власти и администрации штатов столкнулись с непростой задачей адаптации к изменившимся условиям и были вынуждены заняться поиском стратегических отраслевых альтернатив.

Последующие десятилетия принесли целый ряд интересных и убедительных примеров экономического развития на новый лад. Так, в Питтсбурге первостепенное значение получили современные высокотехнологические разработки и в целом большая наука, опирающаяся на два всемирно признанных центра – Carnegie Mellon University и University of Pittsburgh4. Немало альтернативных точек роста нашлось и в других городах. Однако при всей значимости широкого спектра возможных постиндустриальных решений в фокусе данной публикации находится только одна сервисная отрасль, которая, впрочем, неразрывно связана со всеми остальными сегментами национального хозяйства и, что также важно, может быть исследована на основе непрерывного ряда статистических данных. Это, как уже отмечено в заголовке, банковский сектор – та сфера предпринимательской деятельности, которая в свое время развивалась параллельно с промышленностью, а затем приобрела особую роль в условиях постиндустриального перехода5.

Работавшие по соседству «First National Bank of Pittsburgh» и «Union National Bank of Pittsburgh» (позднее «Integra National Bank») ориентировались в основном на массового клиента и при этом, имея еще более долгую биографию, чем банк Меллонов, быстро росли вместе с самим Питтсбургом.

С тем же водным путем, а также, например, с нефтепереработкой и со сделанными в этой сфере первыми шагами финансово-промышленной империи Джона Дэвисона Рокфеллера была связана индустриальная история Кливленда. Рокфеллеры, однако, в дальнейшем перенесли центр управления своим бизнесом в Нью-Йорк. Несмотря на отсутствие прямых связей с одной из богатейших семей Америки, в Кливленде все же сложился заметный банковский кластер. Он был представлен, например, возникшими еще в середине XIX в. группами «City Bank of Cleveland» (позднее «National City Corporation») и «Society for Savings» (позднее «Society Corporation»), а также присоединившейся к ним с 1894 г. «Cleveland Trust Company» (позднее «AmeriTrust Corporation»). В деятельности всех трех банков присутствовал значительный розничный элемент, что в условиях огромного Кливленда тоже открывало широкие перспективы для приумножения капиталов.

В Детройте, несмотря на относительно поздний старт его большой индустрии, также имелись кредитные учреждения, истоки которых восходили к середине XIX в. – прежде всего «Detroit Savings Fund Institute» (позднее «Comerica Incorporated»), основанный в 1849 г. В первые десятилетия XX в., когда Детройт очень быстро превратился в столицу мирового автомобилестроения, там, возникло новое поколение больших финансовых структур, но затем тяжелейший экономический кризис 1929–1933 гг. привел к глубокому переформатированию делового пространства в «городе моторов». Многие кредитные организации тогда закрылись, и им на смену с 1933 г. пришли другие банки, в числе которых оказались как минимум две корпорации с незаурядной судьбой: «Manufac-turers National Bank» и «National Bank of Detroit» (NBD). Второе из названных учреждений заслуживает упоминания еще и по той причине, что в его создании самую активную роль сыграл автомобилестроительный гигант «General Motors» во главе со своим знаменитым управляющим Альфредом Слоуном.

Отмеченные здесь финансовые компании на протяжении многих десятилетий с той или иной степенью успеха наращивали активы и способствовали дальнейшему развитию своих городов в период индустриального подъема. Позднее, на фоне гаснущих доменных печей и закрывающихся цехов, тем же представителям кредитной отрасли предстояло взять на себя хотя бы часть миссии по сохранению рабочих мест и пополнению региональных бюджетов.

Очень важным рубежом, с которого необходимо непосредственно начать мониторинг банковских показателей, является первая половина 1980-х гг. Именно в это время четко обозначился фундаментальный поворот во всей экономической жизни США (как и многих других стран западного мира). Комплекс реформ, проведенных при республиканской администрации Рональда Рейгана, означал серьезный (хотя и не абсолютный) разрыв с кейнсианской традицией прежних десятилетий. Последовательное снижение налоговых ставок и другие меры по стимулированию частнопредпринимательской инициативы создали то, что обычно рассматривается как альтернативный по отношению к кейнсианству неоконсервативный вектор экономического развития. Принеся ряд позитивных изменений в национальное хозяйство в целом, неоконсерватизм вместе с тем стал дополнительным фактором, ускорившим уже наблюдавшийся упадок традиционной индустрии на Северо-востоке и в Приозерье.

Кроме этого, реформы времен Р. Рейгана непосредственно затронули и кредитный сектор. В прошлом именно эта отрасль жила в условиях особенно строгой регламентации. Банки были отдалены от фондового рынка, не имели полной юридической свободы в определении депозитных ставок, а также, что особенно важно в контексте настоящего исследования, не имели права открывать филиалы за пределами своих штатов, а иногда и своих городов. Аналогичные географические запреты действовали как в отношении «одиночных» банков, так и для холдингов – т.е. для структур, которые, владея значительными пакетами акций одного или нескольких банков, составляли, по су- ществу, главный корпоративный уровень в кредитной системе США. В последнем случае американское законодательство практически исключало возможность покупать или создавать контролируемые банки вне того штата, где был зарегистрирован холдинг.

Разумеется, эпоха неоконсерватизма принесла свободу и в вопросах кредитной деятельности. Ограничения, касавшиеся ставок, были отменены уже в начале 1980-х гг.; постепенно расшатывавшиеся барьеры между банками и фондовым рынком рухнули еще через полтора десятилетия. Что же касается территориальных преград, то они были частично устранены некоторыми юридическими решениями 1980-х гг., а в дальнейшем полностью ликвидированы в результате принятия в сентябре 1994 г. закона об эффективности банковской деятельности и открытии отделений в нескольких штатах (или Закона Ригла – Нила)6. Отныне американские кредитные организации могли свободно действовать во всей стране.

Итак, что же происходило в этих условиях с локальными банковскими системами четырех рассматриваемых городов? Динамика коллективных показателей Буффало, Детройта, Кливленда и Питтсбурга в кредитной сфере7 наряду с демографическими характеристиками этих же центров представлена на рис. 1. Как можно видеть при сопоставлении, в первой половине 1980-х гг. доля всей четверки в общем объеме активов национального банковского сектора, почти не изменяясь, находилась вблизи отметки 3,2%, что в целом соответствовало позициям и по численности населения (по крайней мере, если в последнем случае использовать некую «компромиссную» характеристику – среднее значение данных непосредственно по городам и по агломерациям). Такая картина выглядит вполне предсказуемой и легко объяснимой: из-за ограничений на развертывание филиальных сетей рост банковских корпораций в целом лимитировался объемом местного или регионального рынка. Индивидуальные места каждого из отмеченных городов в национальной финансовой иерархии (от 9-го у Питтсбурга до 13-го у Кливленда) тоже были довольно близки к рангам по демографическим параметрам.

В новых условиях рассматриваемая группа городов получила возможность конвертировать свои прежние индустриальные достижения (так или иначе накопившиеся в виде банковских пассивов и активов) в прорывы непосредственно на финансовом поле.

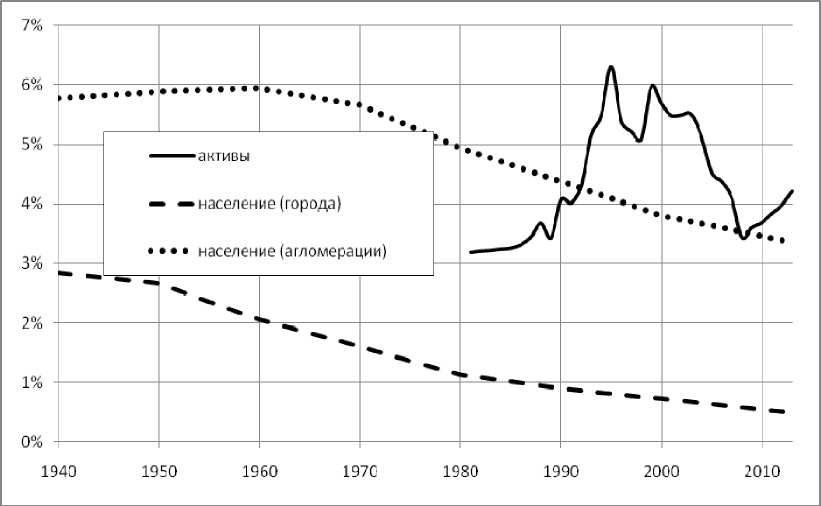

Рис. 2. Активы банковских холдингов Питтсбурга, Кливленда, Буффало и Детройта, 1983-2013 гг. (млрд долл., в постоянных ценах 2005 г.)

(Расчеты автора на основе данных Федеральной корпорации США по страхованию вкладов и информационного агентства Томсон – Рейтер [Federal Deposit Insurance Corporation; Thomson Reuters])

Как и следовало ожидать, раньше всех преуспел в данном отношении Питтсбург, имевший особенно сильные позиции на старте (рис. 2). Уже в 1982–1983 гг., когда межгородские, и тем более межштатные, банковские слияния оставались достаточно редким явлением, холдинг «Pittsburgh National Corporation» (возникший несколько ранее на основе уже упоминавшегося «First National Bank of Pittsburgh») постепенно осуществил присоединение «Provident National Corporation» из соседней Филадельфии. Объединенная корпорация получила название «PNC Financial». В дальнейшем питтсбургской аббревиатуре PNC предстояло стать одним из самых узнаваемых финансовых брендов современной Америки.

Тем временем от земляков старался не отставать и холдинг «Mellon National Corporation», тесно связанный с уже четвертым поколением знаменитой финансово-промышленной династии Меллонов. На протяжении 1980-х и первой половины 1990-х гг. «Mellon» и PNC, пользуясь новыми юридическим возможностями, развернули энергичную экспансию сначала в пределах Пенсильвании, а затем в Огайо и некоторых других штатах. Особенно большое значение имел почти синхронный выход питтсбургской пары на гигантский рынок Нью-Йоркской агломерации. «Mellon», впрочем, смог продвинуться еще дальше на север и дотянуться до Бостона. Более того, некоторые из приобретений данного цикла (прежде всего покупка «Mellon» нью-йоркского инвестиционного фонда «Dreyfus Corporation») означала уверенный выход питтсбургских банков и в смежные подразделения финансовой деятельности.

В середине 1990-х гг. Питтсбург, ранее именовавшийся «стальным городом» и «американской кузницей», а теперь проявлявший себя в другом жанре, утвердился на 4-м месте среди банковских метрополий США, уступая лишь тройке сверхгигантов – Нью-Йорку, Сан-Франциско и Шарлотту. Активы PNC, «Mellon» и других местных холдингов достигали 120 млрд долл.8 Несомненно, финансовый сектор вносил важный вклад в общую постиндустриальную трансформацию бывшей металлургической столицы. Для полноты картины учтем также большое политическое влияние питтсбургских бизнес-элит даже на федеральном уровне9 и, наконец, их активную благотворительную деятельность [ Сахаров , 1991, С. 53–55], положительно влиявшую на новый имидж города.

Вполне сопоставимые по масштабам и содержанию перемены наблюдались также в Кливленде. Данный город, еще недавно переживший не только массовое закрытие нефтеперерабатывающих и металлургических предприятий, но и громкий муниципальный дефолт 1978 г., в следующем десятилетии смог несколько стабилизировать ситуацию [ Смирнягин , 1989, с. 97–99, 121–122]. Одним из наиболее важных шагов на пути экономической перестройки стало относительно раннее (по сравнению со многими другими частями страны) снятие ограничений на открытие банковских филиалов по всему штату Огайо. Это, в свою очередь, позволило кредитным домам Кливленда уже по итогам 1980-х гг. значительно увеличить свои обороты на основе ресурсов близкого экономического пространства (рис. 2), а затем утвердиться и на широкой региональной арене.

Этому же успеху способствовала и дальнейшая консолидация банковских сил рассматриваемого города. Сначала, в 1991 г., произошло присоединение третьего по величине кливлендского холдинга «AmeriTrust Corporation» к более крупному бизнесу соседей из «Society Corporation». Еще через три года стремительно растущий «Society» решил объединиться с группой «KeyCorp», располагавшейся в Олбани (штат Нью-Йорк). Это слияние примерно равных величин завершилось тем, что для новой корпорации решено было использовать название одной из исходных составляющих («KeyCorp») и штаб-квартиру другой («Society»). С 1991 г. преобразующийся центр Кливленда украшал 57-этажный небоскреб «Society Tower», построенный по проекту знаменитого архитектора Сезара Пелли. Теперь это здание, на долгие годы ставшее самым высоким в Огайо и даже на всем огромном пространстве между Нью-Йорком и Чикаго, было переименовано в «Key Tower» [Empo-ris]. Впрочем, сами менеджеры соединяющихся компаний, объясняя выбор в пользу Кливленда, говорили не о первоклассном офисном комплексе, а о других факторах: «центральном» географическом положении города, наличии очень хорошего аэропорта и низких налогах штата Огайо [ Hansell , 1993].

Новый «KeyCorp», имевший сильные позиции в штатах Огайо и Нью-Йорк, совместно с другим кливлендским холдингом «National City Corporation» (развернувшим тогда же активную экспансию в сторону Индианы), довели суммарные показатели местного банковского кластера до 100 млрд долл. и вывели к 1995 г. свой город на 6-е место среди всех банковских центров США.

Достаточно уверенным, хотя и не отмеченным слишком смелыми прорывами, было развитие кредитного сектора в Детройте. По словам главы ФКСВ в 1985–1991 гг. (а также выходца из штата Мичиган) Уильяма Сидмена, местная «финансовая система не переживала ажиотаж, но была здо- ровой» [Seidman, 2000, р. 163]. По скорости наращивания активов детройтские группы несколько уступали своим конкурентам из Питтсбурга и Кливленда (рис. 2). При этом уже в 1980-е гг. банки из «города моторов», работая с большим географическим размахом, имели довольно сильные позиции не только в прилегающих районах Среднего Запада, но и далеко на юге – в Техасе и Флориде. Позднее внутри детройтского финансового сообщества произошла типичная для этого времени перегруппировка сил: если раньше бесспорным лидером на местном рынке был холдинг NBD, напрямую выросший из автопрома, то с 1991–1992 гг. в результате слияния «Comerica Incorporated» и «Manufacturers National» (при сохранении за объединенной структурой более яркого названия «Comerica») сложилась новая группа, сопоставимая по величине с NBD, но менее связанная в историческом плане с базовой для города промышленной отраслью. К уже знакомой контрольной точке, т.е. к январю 1995 г., активы NBD и «Comerica» в сумме составляли почти 83 млрд долл., что обеспечивало Детройту 9-е место в рейтинге крупнейших банковских центров Америки.

Впрочем, относительные неудачи этого города не могли изменить общий тренд 1980-х – первой половины 1990-х гг., который отчетливо виден на рис. 1. Четверка наиболее заметных представителей исторического промышленного пояса на северо-востоке США демонстрировала неплохие адаптационные способности и готовность занять сильные позиции в не самой привычной для себя сфере. В середине 1990-х гг., после шести – семи лет весьма уверенного роста, общий вклад Питтсбурга, Кливленда, Детройта и Буффало в банковские показатели страны оказался намного выше, чем их же коллективная доля в численности населения Соединенных Штатов.

Все это, однако, происходило еще в относительно щадящих условиях. На протяжении рассмотренного периода для успехов на кредитном поле тому или иному региональному центру могло хватить такого набора предпосылок, как большое число жителей, наличие исторически сложившихся финансовых корпораций со значительными накоплениями еще в индустриальную эпоху, свободный порядок открытия банковских филиалов в своем штате и, желательно, взаимная договоренность об аналогичной практике с соседними штатами. Сочетание подобных факторов выглядело достаточно редкой, но все же не уникальной удачей. Однако после сентября 1994 г. ситуация существенным образом изменилась. С принятием Закона Ригла – Нила был сделан главный шаг от частичной к полной отмене географических ограничений. Теперь вся страна превращалась в единое пространство свободной банковской конкуренции, и в этих условиях решающее преимущество имели уже не региональные центры (пусть даже такие сильные, как Питтсбург или Кливленд), а очень узкий круг главных финансовых метрополий США – прежде всего Нью-Йорк, СанФранциско, Чикаго и довольно неожиданно добавившийся к этой группе Шарлотт.

Прямая конкуренция с игроками такого класса стала очень серьезным вызовом для рассматриваемого на этих станицах квартета старопромышленных городов.

Особенно сильно пострадал в новой ситуации Детройт. Уже в 1995 г. ряд банковских сил Приозерья решил объединиться для того, чтобы сдерживать предполагавшееся наступление на их регион суперкорпораций из Шарлотта и Нью-Йорка [ Geisst , 2004, P. 245]. На некоторое время это удалось, однако центром подобной консолидации стал уже не Детройт, а Чикаго – крупнейший город Среднего Запада, явно превосходивший соседа по глубине и силе финансовых традиций. Именно там в результате присоединения детройтского NBD к местной группе «First Chicago Corpo-ration» был создан новый холдинг «First Chicago NBD Corporation». Правда, банковский триумф «города ветров» тоже оказался не очень долгим: после дальнейших трансформаций названный бизнес в 2004 г. был поглощен нью-йоркским сверхгигантом «JPMorgan Chase».

Между тем из-за системного кризиса в мичиганском автомобилестроении Детройт все больше превращался в зону тяжелых социально-экономических проблем, а также неуклонной депопуляции [ Whitney , 2013, р. 23–25, 181]; еще в середине 1990-х гг. он создал до сих пор единственный в США прецедент выхода из категории миллионных городов. Вопреки столь неблагоприятному фону, крупнейший среди оставшихся банковских холдингов Детройта – «Comerica Incorporated» – демонстрировал неплохие показатели, чему, несомненно, способствовала территориальная диверсификация данного предприятия. Однако как раз это последнее обстоятельство повлекло за собой новый и достаточно неожиданный разворот событий. Уже давно получая значительную часть прибылей в экономически стабильном Техасе, «Comerica» именно туда (точнее, в Даллас) перевела в 2007 г. и свою штаб-квартиру. Данное решение, вызвавшее открытое недовольство со стороны детройтских и мичиганских властей [ Gupta , 2007], сместило некогда величественный «Мотор-Сити» на дальнюю окраину банковской системы Соединенных Штатов (рис. 2).

Более сложная динамика наблюдалась в паре Питтсбург – Кливленд: эти два города не только испытывали давление со стороны Нью-Йорка и других финансовых столиц, но и непосредственно конкурировали между собой.

Долгое время относительно слабым звеном выглядел Питтсбург. В 1996 г. третий по величине среди местных холдингов «Integra Financial Corporation» был куплен кливлендской группой «National City». Это событие, а также сравнительно медленное развитие ключевых для «американской кузницы» холдингов «Mellon» и PNC повлекло за собой достаточно важную перестановку: с 1998 г. наиболее крупным банковским центром среди изучаемой четверки был уже не Питтсбург, а Кливленд (рис. 2), постепенно поднявшийся до 5-го места в стране. Более того, в 2006–2007 гг. завершилась самостоятельная история и одного из питтсбургских титанов. Банковский дом Меллонов, имевший для своего города не только прикладное, но и символическое значение, перешел под контроль финансистов из Нью-Йорка в лице корпорации «Bank of New York Company» (BoNY) и стал частью новой структуры «BNY Mellon», прописанной в финансовой столице США. «Уход из Питтсбурга штаб-квартиры «Mellon», основанного 137 лет назад, означает потерю еще одной почтенной корпоративной иконы в городе, и без того уже многое потерявшем за последние десятилетия», – с грустью отмечала местная пресса [ Fitzpatrick , 2006].

К началу 2008 г. Питтсбург с показателем 133 млрд долл. занимал лишь 11-е место в США, тогда как Кливленд (246 млрд) находился на самой высокой за всю свою историю 5-й строке национального банковского рейтинга. Однако и на этом серия рокировок, участившихся на фоне действующего Закона Ригла – Нила и в условиях свободной территориальной конкуренции (рис. 2), не завершилась. Ведущий кливлендский холдинг «National City» был слишком глубоко втянут в рискованные игры на рынке недвижимости, ставшие одной из важнейших причин стремительно надвигавшегося кризиса 2008–2009 гг. Весной 2008 г. владельцы «National City» были вынуждены продать свой бизнес, причем в качестве покупателя выступила питтсбургская группа PNC. Финансовая элита Питтсбурга взяла реванш за события 1996 г., когда, как уже упоминалось, местная «Integra» досталась все тому же кливлендскому «National City». Питтсбург вновь оказался в общеамериканской таблице выше Кливленда, а топ-менеджер PNC Джеймс Рор, еще накануне этих событий получивший от специализированного издания «Америкэн бэнкер» престижный титул «лучший банкир года – 2007» [ Garver , 2007]10, стал для своего города почти таким же персонифицированным знаменем современного финансового успеха, каким для минувших времен была династия Меллонов.

Пока в Детройте, Кливленде и Питтсбурге происходили столь важные и разнонаправленные события, Буффало показывал неплохие и, что особенно важно, устойчивые результаты (рис. 2). Потеряв свой главный исторический холдинг «Marine Midland» (сначала перешедший под управление британского HSBC, а затем переведенный в известный низкими налогами штат Делавэр), этот город, однако, имел важный резерв в виде группы «Manufacturers & Traders». Несмотря на географическую близость к финансовым колоссам Уолл-стрит, «M&T» оставался большим и самостоятельным бизнесом, позволявшим Буффало неизменно находиться в числе 20 ведущих банковских центров США. В декабре 2011 г. руководитель «M&T» Роберт Уилмерс стал вторым представителем рассматриваемой группы городов, отмеченным как «лучший банкир» по версии экспертов из «Америкэн бэнкер» [ Monks , 2011].

Это событие, как и сама упомянутая дата, очень близко подходящая к тому моменту, на ко- тором пока что завершается серия доступных статистических показателей (т.е. к 2013 г.) позволяют сделать остановку и еще раз оглянуться на пройденный путь. Рассмотренные индивидуальные (а в чем-то даже случайные и хаотические) повороты в судьбах отдельных компаний в итоге образуют целостную и закономерную картину с немалой хронологической протяженностью – ведь неоконсервативное реформирование начала 1980-х гг., Закон Ригла – Нила, принятый в 1994 г., и даже финансовые потрясения 2008–2009 гг. уже стали частью истории.

Вновь обратившись к общей для четырех городов «банковской линии», представленной на рис. 1, можно вполне определенно увидеть последовательно менявшиеся векторы. Сначала, воспользовавшись первичной либерализацией кредитного сектора в 1980-е и первой половине 1990-х гг., квартет промышленных городов уверенно трансформировал свои производственные достижения прежних лет в значительные успехи на финансовом поприще. С середины 1990-х гг., однако, ситуация стала меняться: Закон Ригла – Нила, окончательно отменивший барьеры между штатами и сделавший всю территорию США единым пространством банковской конкуренции, пошел на пользу уже не столько региональным центрам, сколько очень узкой группе великих финансовых столиц во главе с Нью-Йорком. Долевые показатели старопромышленной четверки после некоторых колебаний вблизи верхних уровней, после 2000 г. определенно пошли вниз.

Впрочем, этот обратный вектор все же не означал возвращения к исходным позициям двадцатилетней давности. Банковский вес рассматриваемых городов даже после значительного сокращения превосходил их же аналогичную долю в демографических раскладах.

Более того, во время кризиса 2008–2009 гг. наметилась даже некоторая коррекция, определенная главным образом усилиями в очередной раз возрождающегося Питтсбурга. Бывшую «американскую кузницу», которая все больше превращается в город университетов, парков, небоскребов и крупных финансовых институтов, можно считать самым ярким примером постиндустриального перехода в современных США. В посткризисном интервале (2009–2013 гг.) в масштабах всей Питтсбургской агломерации можно наблюдать то, как дальнейшее сокращение доли работающих в промышленной сфере (с 7,93 до 7,71%) до некоторой степени компенсируется повышением вклада финансового сектора (с 6,02 до 6,18%; в абсолютных числах – с 67,5 до 71,5 тыс. чел.) [Bureau of Labor Statistics…]. Еще более выразительными представляются новейшие сводки собственно муниципальной статистики, согласно которым на два банковских учреждения – на непосредственно питтсбургскую группу PNC и местную ветвь нью-йоркского «BNY Mellon» – приходится примерно десятая часть от общего числа сотрудников у крупнейших городских работодателей [City of Pittsburgh…, 2012, р. 117]. С показателем порядка 300 млрд долл. (на начало 2013 г.) Питтсбург занимает 6-е место среди ведущих кредитных перекрестков страны.

Не абсолютизируя роль именно этой сервисной отрасли (а также отмечая, что после кризиса 2008–2009 гг. в отдельных районах США и вовсе обозначился обратный поворот в сторону развития промышленности), необходимо все же подчеркнуть, что в условиях современной экономики с ее преобладающим постиндустриальным началом развитие банковского дела вполне может стать очень важным элементом новой градообразующей базы там, где по объективным причинам сложно сохранить весь объем привычных производственных приоритетов. Дальнейшее наблюдение за Питтсбургом и некоторыми другими американскими прецедентами в этом смысле имеет большое значение и для России, где уже сейчас в ряде традиционных оплотов тяжелой индустрии (например, в Екатеринбурге и отчасти в Челябинске) просматривается довольно уверенное развитие кредитно-финансовой альтернативы.

Список литературы От домны к банку: развитие кредитного сектора в традиционных промышленных центрах США (1980-е - начало 2010-х гг.)

- Bell D. The Coming of Post-Industrial Society: A Venture in Social Forecasting. New York, 1973.

- Bureau of Labor Statistics. Economy at a Glance. . URL: http://www.bls.gov/eag (дата обращения: 16.01.2014).

- Cassis Y. Capitals of Capital: A History of International Financial Centres. 1780-2009. New York, 2010.

- City of Pittsburgh, Pennsylvania. Comprehensive Annual Financial Report for the Fiscal Year ended December 31, 2011. Pittsburgh, 2012. -официальный ежегодный отчет питтсбургского муниципалитета по финансовым вопросам.

- Emporis. URL: http://www.emporis.com (дата обращения: 26.11.2013).

- Federal Deposit Insurance Corporation. URL: http://www.fdic.gov (дата обращения: 01.02.2014).

- Fitzpatrick D. Aftershocks: The Mellon Financial -Bank of New York Merger//Pittsburgh Post-Gazette, 2006, 5 dec.

- Garver R. Jim Rohr Makes Right Choices in Trying Times for PNC, Industry//American Banker, 2007, 30 nov.

- Geisst Ch.R. Deals of the Century: Wall Street, Mergers, and the Making of Modern America. Hoboken, 2004.

- Gupta P. Comerica Moving Headquarters from Detroit to Dallas//Reuters. Articles, 2007. URL: http://www.reuters.com/article/2007/03/06/idUSN0616663520070306 (дата обращения: 04.06.2013).

- Hansell S. Keycorp -Society Deal is Merger of Equals//New York Times, 1993, 5 oct.

- Kaiser R.G., ChinoyI. Scaife: Funding Father of the Right//Washington Post, 1999, 2 may.

- Mintz J. Anti-Clinton Billionaire Goes Before Grand Jury//Washington Post, 1998, 29 sept.

- Monks M. Throwback Approach Keeps Wilmers, M&T on Top//American Banker, 2011, 30 nov.

- Office of Management and Budget. URL: http://www.whitehouse.gov/omb/inforeg_statpolicy#ms (дата обращения: 16.01.2014).

- Seidman L.W. Full Faith and Credit: The Great S&L Debacle and Other Washington Sagas. New York., 2000.

- Thomson Reuters. URL: http://www.thomsonreuters.com (дата обращения: 24.12.2013).

- U.S. Census Bureau. URL: http://www.census.gov/population (дата обращения: 27.03.2013).

- Whitney M. Fate of the States: the New Geography of American Prosperity. New York, 2013.

- Zhou B. Banking Geography of the United States: Structure, Conduct and Performance of Commercial Banks in the U.S. Metropolitan System. New York, 1997.

- Бернштам Е.С., Лузанов А.Н. Региональные аспекты организации и государственного регулирования банковской сферы: зарубежный и российский подходы. М., 2001.

- Никитин Л.В. Судьба «стальных городов» в индустриальное и постиндустриальное время (на примере Питтсбурга и Челябинска)//Диалог Атлантика -Урал. Челябинск, 2006.

- Никитин Л.В. Закон Ригла -Нила (1994 г.) и его место в новейшей экономической истории США//Вестник Южно-Уральского государственного университета. Сер.: Социально-гуманитарные науки. 2011. Вып. 16, № 9 (226).

- Никитин Л.В. Конкуренция штатов в банковской системе США: от «революции Рейгана» до реформ Обамы//Американский ежегодник. 2012. М., 2012.

- Прусс Е.А. Современная территориальная структура банковской сферы США: докризисный и кризисный периоды: автореф. дис. канд. геогр. наук. М., 2011.

- Сахаров А.Н. Современная монополистическая элита США. М., 1991.

- Смирнягин Л.В. Районы США: портрет современной Америки. М., 1989.