Перспективы развития рынка золота в информационной экономике

Автор: Манахов Борис Михайлович

Журнал: Вестник Волгоградского государственного университета. Экономика @ges-jvolsu

Рубрика: Экономическая теория

Статья в выпуске: 4 т.23, 2021 года.

Бесплатный доступ

Выявлена роль демонетизированного золота в информационной экономике, в том числе в условиях нестрессового развития в периоды нестабильности, кризисов, санкций и пандемии. Определены тенденции динамики цен на золото в последние пять лет, его востребованность инвесторами и промышленностью, тенденции политики центральных банков и развитых государств. Определены значение, причины и последствия отказа от пролонгации картельного соглашения центральных банков о контроле цены на золото (CBGA). Выявлены исключительно геополитические (не финансово-экономические) риски, лежащие в основе резкого и кардинального изменения структуры российских золотовалютных резервов и отказа от размещения активов ФНБ в долларах. Выявлены открывающиеся в связи с этим перспективы золота. Раскрыты и систематизированы причины резкого снижения интенсивности пополнения золотом российских золотовалютных резервов до фактически полного его прекращения. Дан критический анализ якобы «новых» функций золота в информационной экономике, показано, что на деле это лишь трансформация (адаптация) традиционных функций. Показана неизбежность расширения сфер обращения и применения цифровой валюты в информационной экономике, что потребует совершенствования институциональной основы, так как виртуальный актив, в том числе и потенциально базируемый на золоте, при оплате конвертируется в российские рубли, которыми, в соответствии с законом, производится оплата.

Золото, фонд национального благосостояния, золотой стандарт, мировые деньги, золотовалютные резервы, золотодобыча, цифровая валюта

Короткий адрес: https://sciup.org/149139169

IDR: 149139169 | УДК: 336.74 | DOI: 10.15688/ek.jvolsu.2021.4.2

Текст научной статьи Перспективы развития рынка золота в информационной экономике

DOI:

Изменения в глобальной и национальной хозяйственных системах требуют мониторинга состояния качественных характеристик всей совокупности их элементов с последующей интеграцией данных в генеральную модель единого оценочного комплекса [Козенко, 2002]. Такого рода наблюдения и исследования, ведущиеся, как правило, в антикризисных целях, неизбежно сталкиваются с необходимостью поиска эталона, не подверженного или слабо подверженного спекулятивной конъюнктуре и внешним стрессовым влияниям.

Чаще всего речь заходит о золоте, пусть и демонетизированном, но поддерживающем свою традиционную функцию универсального актива, сохраняющего качества валютного металла (как чрезвычайные мировые деньги), а также проверенного, качественного, долгосрочного, хотя и бездоходного хранилища благосостояния.

Результаты

В отличие от политических революций, которые, как правило, «освобождают от оков прошлого», и стадий экономического роста, оставляющих в прошлом «отработанные» формации [Rostow, 1971], демонетизация золота не стала финансовой революцией, не обозначила она и освобождение от золота мировой финансовой системы. Кризис 2008–2010 гг. и последовавшие за ней тенденции развития демонстрируют уверенный рост цены на золото, которая в 2020 г. поднялась более чем на 20 %, временами превышая $2 тыс. В первом полугодии 2021 г. цена на золото колебалась в пределах $1800–1900, привлекая инвесторов [Победное шествие ... , 2021], учитывающих ослабление доллара и риски динамики инфляции в США. В то же время это пока не свидетельствовало об устойчивой и долговременной тенденции [Май 2021 ... , 2021].

В 2020 г. в мире было добыто 3,3 тыс. т золота (примерно 1,5 % совокупного объема добычи за всю ее историю). Такой прирост эмиссии существенно ниже средних темпов эмиссии доллара и евро за 2010-е годы [Победное шествие ... , 2021]. При сохранении указанных тенденций можно уверенно прогнозировать рост курса золота относительно доллара и евро.

Принимая во внимание наличие значительных запасов золота в резервах центральных банков, эмитирующих как резервные, так и прочие валюты, следует сделать вывод о факультативном сохранении золотом функции всеобщей валюты или мировых денег.

В 1999–2019 гг. это положение закреплялось скорее рынком, чем государствами. Подписание CBGA не случайно совпало с моментом введения в обращение евро. Соглашение страховало ситуацию, в случае если бы европейцы, исторически доверяя золоту, начали активно покупать его на евро, что могло бы его подорвать. Тогда же Банк Англии анонсировал реализацию свыше половины золотого запаса, после чего падение котировок стимулировало спрос на золото, которое, как прогнозировалось, будет дорожать. В этой ситуации ЕЦБ активизировал механизм CBGA, ограничив, таким образом, рыночную реализацию золота и защитив курс евро к основным мировым валютам.

Статус золота как важнейшего международного резервного актива поддерживался четырьмя последовательно продлевавшимися международными межбанковскими соглашениями CBGA. Будучи джентльменскими и картельными по форме, эти договоренности между центральными банками не вполне соответствовали антимонопольным правилам и публичному банковскому праву. В то же время в данном случае легитимность игнорировалась в пользу экономической целесообразности.

Формально участники CBGA подписывают лишь документы взаимного информирования в интересах выяснения их намерений по отношению к своим золотым запасам, то есть не нарушают законы о конкуренции. В то же время соглашение фактически имеет для центральных банков обязывающий характер. В этом смысле CBGA стали одним из первых в мире примеров эффективности формализованной нормы «мягкого права», опыт разработки и реализации которого будет полезен и в иных сферах.

Относительная стабильность международного рынка золота в это двадцатилетие доказывает обоснованность реализации принципа целесообразности, заложенного в соглашения CBGA, которые, как по отдельности, так и во взаимосвязи, в качестве сформировавшегося международного межбанковского института в период своего действия положительно влияли на международный оборот золота, обеспечивая сохранение за золотом статуса надежного резерва.

Международные денежные институты осторожно оценивают итоги действия CBGA. Так, ЕЦБ, комментируя 26 июля 2019 г. отказ от его дальнейшего продления, указал лишь на два положительных результата: CBGA «способствовало сбалансированности условий на рынке золота, обеспечивая прозрачность в отношении намерений подписавших его сторон» [As Market ... , 2019].

Также важно, что на эту сферу не распространялись никакие санкции. В отличие от многих сегодня неустойчивых и геополитически ангажированных норм международного права, CBGA стали редким положительным примером строгого соблюдения международных договоренностей, не подверженных текущей политической конъюнктуре. Россия как золотодобывающая держава имела выгоду от участия в анализируемых соглашениях, обеспечивающих стабильный (в долгосрочной перспективе) рост цен и минимизирующих влияние спекулятивных факторов в определении цены на золото.

26 сентября 2019 г. Central Bank Gold Agreement не было пролонгировано, как это ранее делалось трижды – в 2004, 2009 и

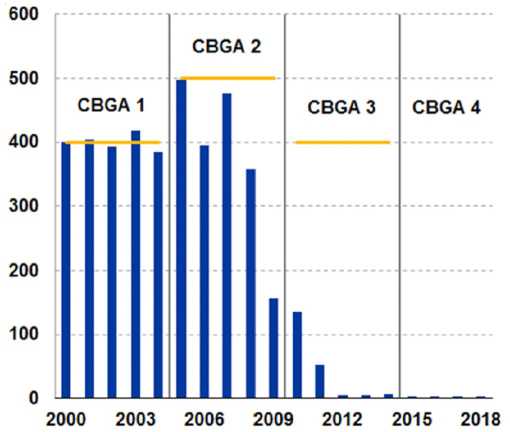

2014 годах. Причины тому – радикальные перемены на рынке золота, рост ликвидности, расширение базы инвесторов и главное – более чем пятикратный рост цен на золото, что лишало смысла в его распродаже. Считалось, что они более не угрожают рынку. Ситуация развивалась, скорее, наоборот: центральные банки, в том числе и участники CBGA, рекордными темпами пополняли свои золотые запасы. В этих условиях отмена CBGA не создавала рисков обвала котировок. Кроме того, бывшие участники Соглашения мотивировали отказ от продления также и отсутствием в течение ряда лет продаж больших объемов золота. Действительно, по данным WGC, их продажи фактически упали с согласованного предела в 2007 г. почти до нуля в 2012 г. и после оставались очень низкими [Central Bank Gold Agreements]. На рисунке видно, что лимиты, предусмотренные Соглашением, были незначительно превышены всего дважды, в начале 2000-х гг., а с 2009 г. всякие опасения такого рода превышения совершенно исчезли. Таким образом, статистически как ситуативный (на определенный временной промежуток) ограничитель CBGA, вероятно, выработали свой ресурс, чего нельзя сказать о самом механизме межбанковского взаимодействия, который, как мы полагаем, еще может найти применение.

В пресс-релизе ЕЦБ от 26 июля 2019 г. Банк констатирует консенсус центральных банков Европейских стран (о позициях других участников Соглашения ничего не указано) в отсутствии необходимости в дальнейшем заключать формальное соглашение по ограничению объема продаж золота [As Market ... , 2019].

В то же время, и на это обратим особое внимание, ЕЦБ дважды (!) в своем пресс-релизе указывает: «Подписавшие соглашение центральные банки подтверждают, что золото остается важным элементом мировых валютных резервов, и ни один из них в настоящее время не планирует продавать значительные объемы золота » (курсив наш. – Б. М. ) [As Market ... , 2019]. Таким образом, фактически, пусть и не формально, но было негласно «заключено» новое соглашение о том, чтобы воздерживаться от продажи «значительных объемов» золота.

Рисунок. Допустимые по CBGA I–IV и реально достигнутые уровни продажи золота в 2000–2018 гг.

Figure. Acceptable by CBGA I–IV and actually achieved levels of gold sales in 2000–2018 Примечание. Составлено по: [IMF ...].

В целом после 26 июля 2019 г. мировой рынок золота впервые в новейшей истории оказался в условиях свободного ценообразования, что позволяет прогнозировать устойчивый рост цены, принимая во внимание сохранение резервной функции золота в информационной экономике, стабилизацию или падение добычи, высокую востребованность золота в ювелирном деле, а также в процессах химической (катализаторы), медицинской и электронной промышленности, где его нельзя заменить.

Стимулирует рост цен на золото лишь тот сегмент его промышленного потребления, в котором золото технологически нельзя заменить более дешевым, но сходным по характеристикам аналогом. Промышленное потребление золота стабильно росло в условиях низкой цены на него, то есть до конца 1990-х, достигая 120 млн унций в год. С ростом цены потребление стало падать. Золото востребовано в электронике и других отраслях при цене $400–1000. Более высокие значения стимулируют поиск заменителей, оставляя золото лишь в процессах, где его замена невозможна. По оценке Gold Investor (издание World Gold Council), впервые в XXI в. рост промышленного потребления золота был отмечен лишь в 2017 г. (на 3 % до 332,8 т – 8,2 % совокупного спроса) [Золото ...]. Цены на золото способны достигать новых максимумов.

Потенциальные сценарии развития на свободном рынке золота:

– центральные банки, принимая во внимание дефицит бюджета, а также чрезвычайные расходы на сдерживание пандемии, могут начать реализацию золота для обеспечения «пандемических» расходов, а также выплат по государственным облигациям, что способно краткосрочно сдержать рост котировок по золоту;

– Россия и Китай, интенсивно наращивавшие свои золотые запасы, вновь начнут покупать золото, включая и то, что (предположительно) вынужденно реализуют европейские центробанки.

Принципиально новым фактором, оказывающим влияние на глобальную экономику, не предусмотренным международными соглашениями, стала пандемия. Преодоление ее последствий неизбежно выведет на первый план «старые» дискуссии и расчеты о роли мировых валют, и прежде всего доллара. В условиях наступавшей после мирового финансового кризиса 2008–2010 гг. стабилизации С.Ю. Глазьев, прогнозируя перспективы глобальных экономических рисков и угроз, обосновал высокую вероятность девальвации доллара и утраты им статуса основной мировой валюты [Глазьев, 2010, c. 38]. В 2014 г. Ю.А. Козенко указывал на «потенциальных претендентов на роль новой мировой валюты», предостерегая государства и их монетарные власти от «поспешных и необдуманных практических решений» [Козенко, 2014, c. 210]. Пессимистические прогнозы полностью подтвердились, когда к началу 2021 г. под давлением совокупности факторов доллар упал до двухлетнего минимума.

Текущая ситуация продемонстрировала значительную переоценку доллара по большинству показателей. Падение курса американской валюты связано с фискальными социально-экономическими планами демократической администрации и, как следствие, дефицитом бюджета, ростом внешнего долга и началом массовой вакцинации от COVID-19, что предполагает стимуляцию экономической активности, нивелируя при этом традиционные аргументы о наиболее «надежном убежище инвесторов». Так, в декабре 2020 г. с началом массовой вакцинации доллар продемонстрировал максимальное, с 2017 г., годовое падение [Sinead Carew Dollar ... , 2020].

Во второй половине 2020 г. темпы роста денежной массы в США не падали ниже исторического максимума – 22 % годовых [США на пороге ... , 2020]. Эксперты прогнозируют утрату долларом половины стоимости [Stephen Roach ... , 2021]. На фоне и по причине пандемии COVID-19 эксперты Bloomberg констатируют тенденцию падения доллара на 10–12 %, до максимально низких с начала 2018 г. уровней (по нескольким широким индексам).

Совокупная стоимость пакетов федеральных ассигнований на противодействие COVID-19 достигла $5 трлн, что соответствует 24 % ВВП 2020 года. Не будучи стимулом в общепринятом смысле, эта фискальная инъекция с большим отрывом бьет все исторически известные рекорды послевоенного периода. В результате уровень внутренних сбережений стремится к отрицательным значениям, подвергая и без того глубокий дефицит еще более интенсивному понижательному давлению [Stephen Roach ... , 2021].

По пессимистическим прогнозам по итогам 2021 г. допускается падение американской валюты на 35 %. Эксперты связывают ситуацию с совокупностью факторов: дефицитом текущего баланса США, ростом евро и политикой ФРС [Stephen Roach ... , 2021].

В этой ситуации традиционно, выполняя функцию средства накопления, золото (в виде слитков и монет) активно использовалось в инвестиционных целях. В связи с развитием микроэлектроники также росла его востребованность в промышленности, в том числе инновационной.

Развитие в условиях новой информационной экономики предполагает обсуждение и «новой» экономической роли золота, которая по факту представляет собой трансформацию его исторически традиционной роли. В начале 1970-х гг. процесс демонетизации преобразовал золото в глобальный резервный актив. Он функционирует в режиме «постоянной готовности» на случай участившихся кризисов, что дает повод обсуждать потенциал ремонетизации (в контексте настоящего исследования под ремонетизацией понимается процесс, обратный демонетизации) пусть не в рамках классических золотых стандартов, а как страхующего, стабилизационного глобального резервного монетарного актива. Эту фазу допустимо называть вариативной (потенциальной) ремонетизацией, вероятность которой активно обсуждалась в период мирового финансового кризиса 2008–2010 годов. По ходу преодоления его последствий российская финансово-экономическая доктрина формировала «новое, более прогрессивное восприятие виртуального золота», видя в нем уже не обязательство обменять его при необходимости на слиток золота либо денежный эквивалент по сложившейся на конкретный момент цене, а в качестве универсальной платежной субстанции [Козенко, 2012, c. 144].

Демонетизация золота не привела к окончательной утрате функции средства платежа, которая: во-первых, с развитием информационно-коммуникационных технологий имеет перспективы реализации в электронных платежных системах; во-вторых, реализуется в виде эффективного косвенного обмена (для чего монетные дворы производят стандартизованные золотые слитки, бары и другие единицы с фиксированным весом и чистотой); в-третьих, способна актуализироваться при существенном ухудшении геополитической ситуации и международных отношений.

В современных условиях назрела потребность в новой, актуальной модели функциони- рования золота в информационной экономике. Текущая экономическая нестабильность и неопределенность стимулируют интерес к применению объемно-стоимостных моделей. В рамках оценочного комплекса может рассматриваться и «виртуальное золото» как частный случай его потенциального отображения в общей системе координат [Козенко, 2014, c. 212].

Попытка доктринального анализа с перспективами дальнейшей институализации «виртуального золота» как явления информационной экономики объективно способна нивелировать некоторые проблемы его качественной оценки (принимая во внимание стандартные слитки золота).

Разрабатывая модель виртуального золота, Ю.А. Козенко не указывал на его особую потребительную стоимость, так как в отношении виртуального золота она практически идентична потребительной стоимости металлического (монетарного) золота, будучи в состоянии (в идеальной модели) участвовать в обмене на него товаров.

Указанным автором предложена оригинальная объемно-стоимостная цилиндрическая модель в виде прозрачного цилиндра, залитого расплавленным золотом и способного менять свой объем. Геометрическое основание в виде площади круга Ю.А. Козенко предлагает считать фундаментальным для глобальной стандартизации предложенной модели, которая предполагает широкое применение виртуального золота, способного заместить мировые валюты.

Эта позиция созвучна мнению Б. Стайла об антикризисной природе виртуального золота, которое, как полагает этот автор, способно прийти на смену обращающейся сегодня мировой валюте [Стайл].

В 2014 г. Ю.А. Козенко предложил считать виртуальное золото зарождающимися информационными деньгами, используемыми на начальном этапе не столько в национальных и международной банковских системах, сколько провайдерами и операторами сотовой связи в качестве средства платежа за услуги связи и предоставление доступа в интернет. Таким образом, автор предлагал ограничить их обращение, исключив «противоречие с национальной денежной единицей», равно как и с

«реально функционирующей в настоящее время официальной мировой валютой», то есть, вероятно, долларом США. По мнению цитируемого автора, виртуальное золото может быть «временно выведено... из традиционных торговых отношений», обслуживая лишь указанные выше операции [Козенко, 2014].

Таким образом, стабильность курса виртуального золота будет обеспечиваться не традиционным фактором – платежеспособным спросом на реальное золото, а растущей потребностью в информации, которая в информационном обществе становится всеобщим эквивалентом. Стабильно растущий спрос на цифровые и коммуникационные услуги, стремительно набирающий обороты и в период пандемии, устраняет необходимость подкрепления виртуального золота реальным, на случай неожиданного разрыва отношений с клиентами, которые владеют виртуальным золотом.

Обязательным признаком и условием любого классического золотого стандарта всегда были государственные гарантии обмена обеспеченных золотом денежных знаков на драгоценный металл в установленном законом соотношении.

Следуя этой традиции, Б. Стайл указывал на то, что и виртуальное золото должно также обмениваться на монетарное золото, что по сути означало бы возвращение к пройденным этапам и временам золотых стандартов, когда в условиях любой нестабильности («хроническое» состояние современной глобальной экономики) нарастал обмен бумажных денежных знаков на металлическое золото. Возврат к этой системе, как показал опыт функционирования мировой валютной системы в последние полвека, уже невозможен.

К традиционным функциям золота как денег (средство накопления и средство платежа) в современной доктрине добавляются «вновь приобретенные функции», среди которых «информационная», понимаемая как «использование золота в качестве электронных денег» [Чайкина, 2016, c. 113].

В то же время следует предостеречь от излишнего, на наш взгляд, увлечения виртуальностью, которая при ближайшем рассмотрении оказывается весьма условной. В частности, Е.В. Логинова, рассуждая о перспек- тивах развития альтернативных платежных систем информационного, цифрового, коммуникационного бизнеса, указывает на обращающиеся там (на лицевых счетах пользователей) «специфические», по мнению автора, «финансовые ресурсы» [Логинова, 2011, c. 49].

Имеются в виду средства клиентов (абонентов) в оплату услуг сотовых операторов и интернет-провайдеров. Е.В. Логинова полагает, что эти средства «уже практически утратили свою привычную былую монетарную форму и поменяли в некотором смысле свой прежний статус национальной денежной единицы», принимая во внимание, что криптовалюты, действительно не имеющие «привычной монетарной формы», как и статуса денежной единицы, если и принимаются в оплату, то предельно ограниченно и незаконно [Логинова, 2011]. В соответствии с действующим законодательством (ч. 5 ст. 14 Закона № 259-ФЗ) в Российской Федерации запрещена оплата цифровой валютой товаров, работ и услуг для всех участников гражданского оборота. В соответствии со ст. 27 федерального закона от 10 июля 2002 г. № 86-ФЗ (ред. от 20.04.2021) «О Центральном банке Российской Федерации (Банке России)» единственным законным платежным средством остается рубль, эмитируемый Банком России. Никакие другие валюты или их заменители, включая и криптовалюты, не являются платежным средством, и их нельзя использовать для расчетов.

1 января 2021 г. вступил в силу закон о цифровых финансовых активах и цифровой валюте (Федеральный закон от 31 июля 2020 г. № 259-ФЗ), который определяет указанные в названии понятия и регулирует оборот цифровых финансовых активов (ЦФА): цифровых прав, включая денежные требования, права на реализацию прав по эмиссионным ценным бумагам, участия в капитале АО, требования передачи эмиссионных ценных бумаг. Кроме того, закон закрепил правила выпуска, учета и обращения ЦФА, требования к операторам информационных систем и т. п. Стало возможным легально использовать технологии блок-чейн для эмиссии ЦФА с целью привлечения инвестиций. В то же время регулирование оборота цифровой валюты (криптовалюты) не доработано. Формально она легализована, есть ее определение – совокупность содержащих- ся в информационной системе электронных данных (цифрового кода или обозначения), которые предлагаются и могут быть приняты в качестве средства платежа, не являющегося денежной единицей РФ, иностранного государства и международной денежной или расчетной единицей, либо в качестве инвестиций, и в отношении которых отсутствует лицо, обязанное перед каждым обладателем таких электронных данных (ч. 3 ст. 1 Закона № 259-ФЗ). В применимых федеральных законах для целей их регулирования криптовалюта признана имуществом, но не законным платежным средством.

По мере развития информационной экономики сфера обращения и применения цифровой валюты будет неизбежно расширяться. Если сегодня по действующему законодательству непосредственно платежным средством виртуальная валюта быть не может, то новые информационные отношения, вероятно, заставят совершенствовать законодательство в направлении регулирования сложившихся новых общественных отношений.

Мы исходим из того, что виртуальный актив в момент оплаты автоматически конвертируется в рубли, и оплата, таким образом, производится в рублях, что соответствует нормативному регулированию.

Принимая во внимание неопределенность статуса цифровых валют и настороженное отношение к ним центральных банков и правоохранительных органов, в условиях перманентных экономических и геополитических кризисов современности, глобальных угроз и вызовов золото выглядит привлекательным в плане оптимальной и исторически проверенной возможности замещения национальных и резервных валют. В то же время о полной, классической ремонетизации золота сегодня речь идти не может, как по соображениям недостаточности золотых запасов для обеспечения оборота, так и по причине ослабления регулятивного потенциала центральных банков, которые в условиях золотого стандарта будут подчинены его «дисциплине» и не смогут осуществлять эффективное денежнокредитное регулирование.

Периодические кризисы (начиная с первого топливного в начале 1970-х гг.) ставили центральные банки в ловушку ликвидности.

Денежного стимулирования и экспансии далеко не всегда хватало для быстрого, как требовало общество, восстановления и ускорения экономики. Проседавшие при кризисах скорость обращения и денежная мультипликация относительно медленно возвращались на докризисные уровни. Именно эти повторяющиеся ситуации периодически актуализировали (в теории, научных дискуссиях и особенно в СМИ, но не на практике) идеи ремонетизации золота в разных формах для обеспечения стабильности [Ищенко и др., 2019, c. 110]. Таким образом, завершение демонетизации означало не «удаление» золота как ключевого игрока финансового рынка, а лишь помещение его в «запас».

Ослабление доллара, а также экономический и политический диктат США обусловил интенсификацию курса стран БРИКС, особенно России и Китая, на дедолларизацию своей экономики, а также наращивание вплоть до 2020 г. доли золота в своих резервах. Последнее вступало в противоречие с общей логикой демонетизации и политикой большинства центральных банков, особенно развитых стран, которые, наоборот, сокращали свои золотые запасы. К началу мая 2021 г. свыше половины российского экспорта осуществлялось не долларами, хотя и без заметного увеличения в расчетах доли рубля. Доминирует в российском экспорте сегодня евро, считающийся менее подверженным санкционным рискам [Дедолларизация ... , 2021].

Также следует отметить, что растущий спрос на золото со стороны стран России, Китая, Ирана и Турции стимулирует интерес к золоту как монетарному активу, поднимая его стабилизационный и резервный статус.

Принимая во внимание тенденции «децентрализации» международного регулирования рынка золота, а также стремления России, Китая, Ирана, Турции и ряда других стран нарастить, в рамках дедолларизации, свои международные активы в золоте, следует ожидать оформления, хотя бы в рамках общих концептуальных подходов, координируемой золотовалютной политики в рамках БРИКС.

Во второй половине 2010-х гг. Центральный банк России интенсивно наращивал золотой запас. В 2019 г. этот процесс затормозился, а в начале 2020 г. сошел на нет.

Сам процесс при ясности официально декларируемых целей диверсификации международных резервов представлялся противоречивым. Во-первых, закупки золота требовали значительных затрат. Во-вторых, даже максимальные золотые резервы не позволяют достигать целей денежно-кредитной политики, так как золото в этой политике не участвует, являясь для нее фактически бесполезным элементом. В-третьих, накопление золота, в отличие от других резервов, не приносит прибыли. В-четвертых, решение путем наращивания закупок золота Банком России задачи минимизации геополитических рисков, санкций, следствий внешней политики не входит в число задач Центрального банка и не определяется задачами денежно-кредитной политики (а интересами национальной безопасности). В этом заложено внутреннее противоречие реализовывавшейся до 2020 г. «золотой» политики в сфере диверсификации российских международных резервов.

Для указанного противоречия возможны два пути разрешения. Первый – коррекция внешней политики в направлении снятия санкций и оздоровления отношений с США и ЕС, что в среднесрочной перспективе представляется маловероятным сценарием. Перспективы налаживания отношений если и просматриваются, то в весьма узком коридоре признания Россией ответственности за ежедневно появляющиеся глобальные и региональные проблемы, в числе которых, например, кибербезопасность [Sanger et al., 2021].

Второй путь – координация со странами БРИКС политики дедолларизации, диверсификации международных резервов и расчетов в национальных валютах, что означало бы корректировку устоявшегося международного финансового порядка с возможным переходом к новой валютно-финансовой системе, где золото сохранило свою роль.

В выступлении на ПЭМФ-2021 А. Силуанов анонсировал корректировку структуры корзины валют в Фонде национального благосостояния (ФНБ). Предполагается устранить из нее доллар, вдвое снизить долю фунта стерлингов, параллельно нарастив долю евро и юаня [Почему Россия ... , 2021].

В феврале 2021 г. доля доллара в структуре ФНБ была сокращена с 45 до 35 %, ког- да были дополнены вложения в китайский юань и японскую иену, что, как предполагалось, позволит нарастить доходность, а также диверсифицировать инвестиционные риски. На 1 мая 2021 г. в ФНБ насчитывалось 13,8 трлн рублей, счета в долларах составляли $39,84 млрд.

Таким образом, Минфин вслед за Банком России сокращает вложения средств ФНБ в долларовые активы, которые в апреле 2021 г. составляли 35 % (как и вложения в евро). В целом предполагается, что доля евро вырастет с нынешних 35 до 40 %, тогда как юаня – удвоится, с 15 до 30 %. Таким образом, юань практически займет место доллара, так как доля иены будет стабильна (5 %), а пропорция фунта стерлингов упадет вдвое – с 10 до 5 %. Примечательно, что золото, в которое ранее средства ФНБ не вкладывались вообще, теперь займет 20 % [О нормативной структуре ... , 2021].

Принятое решение, как подтверждают в Правительстве РФ, Центробанке и Минфине, в большей степени политическое, связанное с сохраняющейся угрозой американских санкций. Об этом на полях Петербургского международного экономического форума (ПМЭФ-2021) как о решении, которое «на фоне санкционных угроз обсуждалось на самом высоком уровне», заявил первый вицепремьер Правительства РФ А. Белоусов, ссылавшийся на «угрозы санкций, которые мы получили и восприняли от американского руководства» [Белоусов объяснил ... , 2021]. Таким образом, реализуется политический курс на дедолларизацию ФНБ, как и российской экономики в целом.

Очевидно, что новая валютная структура ФНБ будет схожа, но не совпадет полностью с валютной структурой российских золотовалютных резервов (ЗВР). Общим будет снижение доли доллара как в ЗВР, так и во вложениях ФНБ, который следует признать составной частью ЗВР, входящей в ЗВР Банка России. Таким образом, реформирование ЗВР и ФНБ неизбежно должно быть синхронным, но по структуре и пропорциям не идентичным. В обоих случаях реформирование не подчинено каким-либо экономическим доминантам, а объясняется исключительно растущими геополитическими рисками.

Данный подход представляется вполне обоснованным, принимая во внимание, что в 2019 г. американская администрация распространила санкции на Банк России, Министерство финансов и ФНБ. Американским банкам было запрещено принимать участие в первичных размещениях номинированных в иностранной валюте долговых обязательств указанных российских институтов. С апреля 2021 г. санкции были расширены на первичные покупки рублевых облигаций федерального займа (ОФЗ) [Executive Order ...].

Возможности инвестирования средств ФНБ в золото рассматриваются с большой осторожностью с лета 2019 года. Целесообразность такого шага признается министром финансов А. Силуановым. В то же время Министерство финансов РФ хотя и рассматривает структуру ФНБ как «максимально приближенную» к структуре валютных резервов банка России, тем не менее не ориентируется на инвестиции в золото. При этом рассматриваются «плюсы» (устойчивость, надежность, традиционализм) и «минусы» (меньшая ликвидность) инвестиций в золотые активы [Силуанов выступил ... , 2019].

Золото в указанной выше доле (20 %) было включено в нормативную структуру ликвидных средств ФНБ 1 июня. При этом физического перемещения металла не понадобилось, операция прошла в обезличенной форме с использованием металлических счетов в ЦБ. Предполагается, что именно золото (как альтернатива долларовым активам) обеспечит защиту вложений ФНБ от инфляционных рисков.

После окончательной ликвидации в 1971 г. всех видов золотого стандарта золото стало классифицироваться как особый товар, но продолжало «вести себя» как валюта, особенно в периоды нестабильности и кризисов, аналогичные современному. Сегодня золото очень слабо коррелирует с прочими «обычными» товарами, хотя и востребовано в промышленности. Преимущество золота, в отличие от национальных, даже резервных, валют, заключается в отсутствии привязки к конкретной юрисдикции, то есть в глобальности – качестве, имманентно присущем информационной экономике.

Золото сохранило и укрепило статус глобального денежного актива, а его цена отра- жает тенденции развития мировой экономики и политики, а не только служит индикатором состояния экономики США.

В неустойчивой и подверженной глобальным стрессам (таким, как пандемия) информационной экономике рынок инвестиций в золото уверенно сохраняет перспективы, имея годовые объемы инвестируемого рынка до 2,4 трлн долларов и среднесуточные объемы торгов золотом лишь на внебиржевом рынке в 67 млрд долларов, что свидетельствует о высокой ликвидности рынка золота, которое в современной ситуации обеспечивает диверсификацию рисков, оставаясь отличным диверсификатором портфеля и имея минимальную корреляцию с прочими активами.

Выводы

Таким образом, в условиях глобальных проблем (пандемии и неопределенности) золото остается одним из самых эффективных резервов или безопасных гаваней. Оно способно страховать от различных рисков, высокой и ускоряющейся инфляции или системных кризисов.

Инвестиционный спрос на золото определяется позициями доллара США, уровнем реальных процентных ставок и интенсивностью неприятия риска. В этой связи расширение позиций золота в составе золотовалютных резервов и частичное замещение золотом доли доллара в ФНБ представляется, возможно, не оптимальным, но соответствующим ситуации.