Перспективы развития системы налогового консультирования на досудебном этапе урегулирования налоговых споров

Автор: Мегрикян Ю.Н., Тюнина О.С.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 3 (34), 2017 года.

Бесплатный доступ

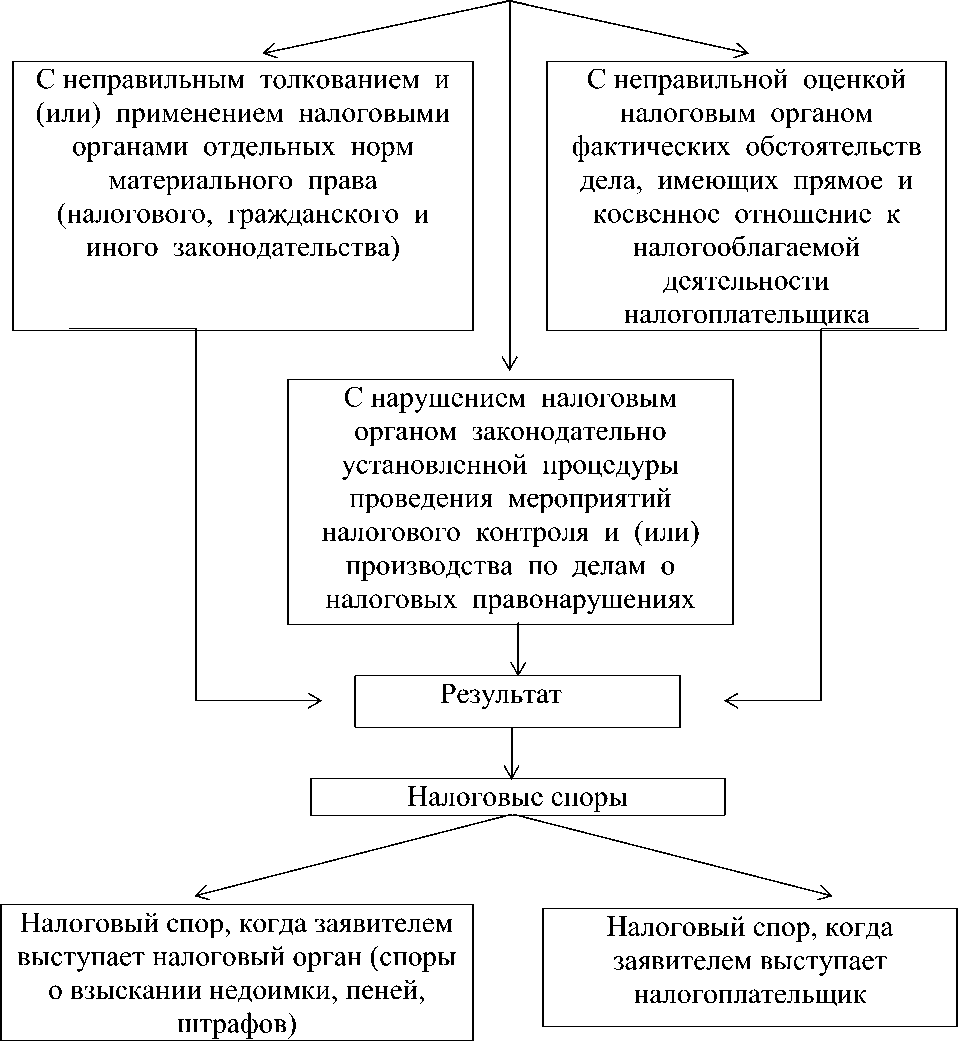

В статье рассматриваются понятие «налоговые споры», виды налоговых споров, а также участие налоговых консультантов в досудебном урегулировании налоговых споров. Представлена система незаконного привлечения налогоплательщика к налоговой ответственности, посредством которой систематизирована классификация налогового спора по субъекту-заявителя.

Налоговые споры, налоговые консультанты, незаконные привлечения к ответственности

Короткий адрес: https://sciup.org/140123012

IDR: 140123012

Текст научной статьи Перспективы развития системы налогового консультирования на досудебном этапе урегулирования налоговых споров

Честно платить налоги — это означает платить не переплачивая. Действующее законодательство в области налогов довольно объемно, постоянно меняется, противоречиво и часто не содержит прямых ответов на спорные и сложные вопросы.

Проблемы налогового консультирования коснулись не только научной, но и политической, экономической и социальной сферы.

Подготовка квалифицированных специалистов в начале XXI века выдвинулась на первый план, и был создан Институт налогового консультирования. Программа подготовки специалистов была подготовлена на основе зарубежного и отечественного опыта [3].

При определении правового статуса налогового консультанта необходимо предусмотреть, что орган дознания и следователь при наличии санкции прокурора, а также прокурор, суд, арбитражный суд могут давать налоговому консультанту поручения выступать в качестве эксперта по налогообложению.

Консультант должен быть независимым, действовать в точном соответствии с законом, не поддерживать контакты, которые могут ограничить его деятельность, сохранять тайну налогоплательщика и действовать в его интересах с соблюдением законодательства, отстаивать интересы государства, оказывать помощь государственным органам, в частности ФНС России.

Услуги налоговых консультантов востребованы во всем мире, они приносят существенную помощь бизнесу, делая его эффективнее, ведь главное отличие уклонения от уплаты налогов в сравнении с налоговым планированием – законность используемых методов. Налоговое планирование – легальный путь снижения налоговой нагрузки на бизнес организации.

Значительную часть споров, рассматриваемых судами в Российской Федерации, составляют налоговые споры. Термин «налоговые споры» прочно вошел в обиход, однако легитимное определение этого термина в настоящее время отсутствует.

Зачастую инициатором налогового спора является налоговый орган, а предметом налогового спора являются действия (бездействие) должностных лиц налогового органа или нормативные акты налогового органа: акты; решения; требования; уведомления; сообщения и т.д.

Для того, что бы урегулировать налоговый спор, налогоплательщик может согласиться с налоговым органом приняв его позицию и выполнить указания, а к этому зачастую относится уплата доначисленных налогов, штрафов, пени, а также представление запрашиваемых документов, которые, по сути, не должны представляться, внесение исправлений в налоговую отчетность и представление корректирующей (уточненной) налоговой декларации.

Но для того, что бы решить возникшую проблему иногда требуется всего лишь личное присутствие (участие) налогоплательщика или его уполномоченного представителя. Налоговый спор может возникнуть в связи с непониманием друг друга должностного лица и налогоплательщика (представителя). Таким образом, для того что бы избежать налоговый спор или урегулировать его во взаимоотношениях с налоговым органом необходимо, чтобы налогоплательщик или его законный представитель (налогоплательщика) владел действующим законодательством и мог донести это до должностных лиц налоговой инспекции.

В связи с тем, что на сегодняшний день в России налоговые органы зачастую не всегда осуществляют объективную проверку деятельности налогоплательщика, а целью проверки является лишь доначисление налогов, налогоплательщики вынуждены обжаловать акты таких проверок, действия (бездействия) должностных лиц налоговых органов, то есть инициировать налоговый спор.

Результатом таких проверок может быть незаконное привлечение налогоплательщика к налоговой, административной, а в некоторых случаях и к уголовной ответственности [1].

Причины незаконного привлечения к ответственности

Рисунок 1 - Система незаконного привлечения налогоплательщика к налоговой ответственности

Налоговый спор возникает тогда, когда налогоплательщик или налоговый агент не согласен с выводами, сделанными налоговой инспекцией в результате налоговой проверки, и намерен настаивать на том, что он не допускал нарушений при уплате налогов и не может быть привлечен к ответственности за налоговые правонарушения.

Категории налоговых споров, рассматриваемых в судебном порядке:

-

1. Споры имущественного характера, рассматриваемые по общим правилам искового производства (споры о возврате излишне уплаченных, взысканных налогов и сборов и уплате процентов, предусмотренных ст. ст. 78, 79 НК РФ);

-

2. Споры, вытекающие из административных и иных публичных отношений и рассматриваемые в порядке искового производства, но с особенностями (т.е. по специальным процессуальным нормам).

В налоговых правоотношениях, относящихся к сфере публичного права, важную роль играет механизм (способы и процедуры) защиты прав налогоплательщика. Налоговый Кодекс РФ предусматривает следующие способы защиты прав налогоплательщика:

-

1) защита прав в административном порядке;

-

2) защита прав в судебном порядке;

-

3) иные способы защиты прав.

В основе этих способов защиты прав налогоплательщика лежит право каждого лица обжаловать акты налоговых органов, действия или бездействие их должностных лиц, если, по мнению этого лица, такие акты, действия или бездействие нарушают его права [4].

Несмотря на то, что от спора с налоговым органом не застрахована ни одна организация – крупная или мелкая, – для большинства из них налоговый спор – событие, скорее, чрезвычайное, нежели рядовое.

Именно поэтому постоянное присутствие в штате организации специалиста, способного обеспечить квалифицированную защиту ее интересов при возникновении налогового спора, – неоправданная роскошь. Да и найти такого специалиста не просто: не всякий юрист способен разобраться в хитросплетениях бухгалтерского и налогового учета, и не всякий бухгалтер в состоянии общаться с судьей на понятном ему профессиональном языке.

Об индивидуальных предпринимателях и вовсе говорить не приходится: совмещать основную деятельность с работой юриста и бухгалтера просто невозможно.

Еще труднее придется обычному гражданину, который не имеет элементарного опыта взаимодействия с налоговыми органами и неожиданно для себя оказался объектом претензий с их стороны… Выход, однако, прост и универсален: поручить ведение налогового спора специалисту в области ведения налоговых споров.

Зная закон и имея необходимую практику, специалист по налоговым спорам сумеет аргументировать позицию налогоплательщика на стадии рассмотрения материалов проверки, найдет доводы в пользу необоснованности решения, принятого налоговым органом, на этапе его обжалования, разрешит спор в досудебном порядке или грамотно составит заявление в суд и корректно выстроит линию защиты в судебном разбирательстве [3].

Некоторые налогоплательщики стремятся ограничить контакты с налоговым органом представлением налоговых деклараций и не готовы к развернутому диалогу с ним. Когда же дело доходит до конфликта (а спор, как бы там ни было, это конфликт!), такие налогоплательщики с первых минут занимают «пораженческую» позицию и воздерживаются от любой реакции на претензии налогового органа, лишь бы не обострить отношения с ним. Но такая тактика не только не способствует защите имущественных интересов, оказавшихся под угрозой в результате ошибочных выводов проверяющих, но и провоцирует налоговый орган на злоупотребления в будущем.

Профессиональный налоговый консультант – это посредник между налогоплательщиком и налоговым органом. Его участие в досудебном урегулировании спора способно разрядить психологическую напряженность, возникающую при непосредственном контакте сторон спора, направить диалог в конструктивное русло и способствовать устранению очевидных ошибок, допущенных проверяющими в ходе проверки. Результатом участия профессионального консультанта в урегулировании налогового спора в досудебном порядке зачастую становится компромисс, приемлемый для обеих сторон, что может вовсе исключить необходимость дальнейшего обращения в суд.

Если же такой компромисс недостижим, именно профессионал способен привлечь необходимые доказательства правоты организации – налогоплательщика, физического лица или индивидуального предпринимателя и представить их таким образом, чтобы последующее судебное разбирательство свелось к простой формальности [2].

Список литературы Перспективы развития системы налогового консультирования на досудебном этапе урегулирования налоговых споров

- Алиев Т.Т. Досудебный и судебный порядок урегулирования налоговых споров: учебное пособие/Алиев Т.Т.-Москва, Саратов: Всероссийский государственный университет юстиции (РПА Минюста России), Ай Пи Эр Медиа, 2016.-100 c.

- Основные направления развития налогового консультирования в Российской Федерации: сборник статей/Д.Н. Сулейманов .-М.: Московский налоговый институт, 2014.-60 c.

- Шувалова Е.Б. Налоговое консультирование (правовой аспект): учебное пособие/Шувалова Е.Б., Ефимова Т.А.-М.: Евразийский открытый институт, 2015.-136 c.

- Щекин Д.М. Судебная практика по налоговым спорам./Щекин Д.М.-М.: Статут, 2016.-684 c.