Подходы к определению эффективности инновационно-инвестиционной деятельности

Автор: Геращенкова Татьяна Михаиловна

Журнал: Ученые записки Петрозаводского государственного университета @uchzap-petrsu

Рубрика: Экономика

Статья в выпуске: 1 (138), 2014 года.

Бесплатный доступ

Развитие инновационно-инвестиционной деятельности и специфика среды ее осуществления требуют соответствующего методического обеспечения процессов оценки эффективности, базирующегося на мировом и отечественном опыте проведения данных видов анализа. Совершенствование подходов при этом должно обеспечивать получение комплексной и объективной оценки протекающих процессов, способной всесторонне охарактеризовать целесообразность внедрения тех или иных инноваций и результаты их влияния на макро- или микроэкономику, предприятие или управление производством, а также отдачу на вложенные средства. Существующие в настоящее время подходы имеют ряд недостатков как в части используемой базы для анализа эффективности, так и в отношении объектов оценивания, которыми нередко являются лишь инновационные процессы, а не изменения, произошедшие в организации в целом. Предлагаемый подход к оценке эффективности инновационно-инвестиционной деятельности требует учета динамизма данного процесса, рассмотрения понятия эффективности как с позиций инноваторов, так и инвесторов. Непременными условиями являются комплексность и системность при рассмотрении эффективности. Основными видами анализа при этом должны стать научно-технологический, маркетинговый, финансово-экономический, социальный и, в зависимости от ситуации, экологический анализ. Использование описанного подхода к оценке эффективности инновационно-инвестиционной деятельности позволит получить всесторонне обоснованный ответ на вопрос о целесообразности ее осуществления, результативности как отдельных этапов, так и всего комплекса мероприятий в целом.

Эффективность инновационно-инвестиционной деятельности, подходы к оценке эффективности, методы анализа, виды эффекта

Короткий адрес: https://sciup.org/14750601

IDR: 14750601 | УДК: 330.322

Текст научной статьи Подходы к определению эффективности инновационно-инвестиционной деятельности

Успешное развитие отечественной экономики в соответствии с потребностями современности требует разработки и адаптации хозяйствующими субъектами новых продуктов и технологий, что, в свою очередь, обусловливает потребность в адекватном ресурсном обеспечении, базирующемся на эффективном их распределении.

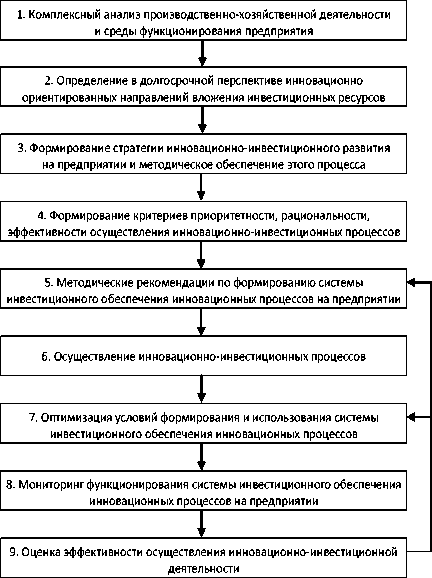

Рассмотрим предложенный нами алгоритм процесса стратегически ориентированного инвестиционного обеспечения инновационной деятельности (см. рисунок). Обязательным элементом данного алгоритма является возможность корректировки. Причем в условиях высокой степени соответствия использованного при разработке прогноза развития рыночной среды корректировка будет носить локальный характер и сведется к оптимизации функционирования системы инвестиционного обеспечения инновационных процессов (переход от блока 9 к блоку 7). Если же фактическое развитие ситуации будет существенно отличаться от прогнозируемого, то потребуется принципиальная корректировка стратегии, то есть всей совокупности инновационно-инвестиционных процессов (переход к блоку 5).

Принимаемые решения должны обеспечивать достижение основной цели инновационно-

Алгоритм формирования и реализации инновационноинвестиционной стратегии развития предприятия

инвестиционной деятельности, заключающейся в получении прибыли от реализации конкурентоспособных проектов, позволяющей не только на сегодняшний день устойчиво развиваться хозяйствующему субъекту, но и в перспективе обеспечить приток дополнительных инвестиционных ресурсов. Базируются эти решения на оценке эффективности осуществления инновационно-инвестиционной деятельности, которая позволяет сделать заключение о целесообразности инвестирования в инновации.

Описанные в научной литературе подходы к подобному анализу предполагают определение доходности вложения средств. Основоположником в данном направлении можно считать Дж. Уильямса, который в 1938 году предложил модель, позволяющую оценить стоимость финансового актива – метод дисконтированного денежного потока [8; 45–48]. Согласно этому подходу, сравнение различных проектов или разных вариантов одного проекта проводится с использованием показателей чистого дисконтированного дохода, индекса доходности, внутренней нормы доходности, срока окупаемости инвестиционных вложений.

Отечественный опыт аналитической работы здесь представлен в первую очередь официально утвержденной в 1977 году в Советском Союзе «Методикой определения экономической эффективности использования в народном хозяйстве новой техники, изобретений и рационализаторских предложений». Отчасти данный документ не потерял своей актуальности и сегодня, однако в нем содержатся и такие положения, использование которых принципиально невозможно в связи с их ориентацией на другие условия хозяйствования. Это касается в первую очередь главного исследуемого показателя: годового экономического эффекта, так как доходность и окупаемость значительно колеблются и в период освоения инноваций, и в ходе последующего массового производства. Нельзя игнорировать и тот факт, что рыночные условия обусловливают необходимость дифференцированного подхода к определению цен на этапах жизненного цикла товара, учета вероятности и степени многочисленных рисков. Помимо этого следует определять не только экономическую эффективность, но и социальную, бюджетную и прочие. Наконец, повсеместно применяемые информационные технологии требуют унификации информационных потоков, что также накладывает свой отпечаток на использование методик определения эффективности деятельности.

Активизация привлечения в Россию в последние годы иностранных инвесторов расширила практику использования международного стандарта, сформированного на основе методических разработок ЮНИДО (United Nations Industrial Development Organization – специализированное отделение ООН по промышленному развитию). Однако использование данной методики расчета эффективности, облегчая прохождение международной экспертизы инвестиционных проектов, в России сталкивается с определенными проблемами применимости, обусловленными российской спецификой налогообложения, системой ведения бухгалтерского учета и т. п.

Попытки адаптации ЮНИДО путем учета российских условий хозяйствования тем не менее базируются на общих принципах разработки, анализа и экспертизы инвестиционных проектов, применимых для любых инвестиций в инновации и, соответственно, не учитывающих отраслевые или региональные особенности.

Очевидно, что для комплексной и объективной оценки эффективности инновационных проектов следует исходить из необходимости множественности критериев, среди которых непременно должны присутствовать показатели, определяющие степень новизны разработки, ее технологическую и экономическую эффективность, социальную значимость и экологическую безопасность ее применения [2], [3].

Основными значимыми характеристиками рыночно ориентированных инноваций, на наш взгляд, помимо новизны, способности на более высоком уровне удовлетворять запросы потребителей и повышать производительность труда, следует считать максимально возможное ресурсосбережение, способность обеспечивать гибкость производства и его экологическую безопасность. Таким образом, говоря об эффективности инноваций, мы подразумеваем конечные результаты реализации инновационного процесса, будь то влияние на макро- или микроэкономику, организацию или процессы управления производством.

Существует еще один подход к оценке результатов проведения научно-исследовательских работ, который сформировался в системе государственных заказов на исследования и разработки. В этом случае индикаторами являются: размер внутренних затрат на научно-исследовательские и опытно-конструкторские разработки (НИОКР), количество приобретаемого высокотехнологичного оборудования, число полученных в рамках выполнения проектов патентов, число содержащих результаты проекта публикаций, объем продаж новой или усовершенствованной высокотехнологичной продукции, число новых созданных в рамках проекта рабочих мест, в том числе для высококвалифицированных работников.

По нашему мнению, несмотря на многоас-пектность представленных подходов, их использование позволяет оценить лишь сами инновационные процессы, в то время как изменения в других сферах хозяйственной деятельности, возникающие часто как цепная реакция, не рассматриваются. В целом проведенные исследования

Сравнительные характеристики инвестиционной и инновационной деятельности

Все вышеизложенное свидетельствует о необходимости развития подходов к определению эффективности инновационной деятельности и инвестиций, направляемых на их реализацию, предполагающих не формальный расчет традиционных для зарубежной практики критериев, а обоснованную отечественной практикой ведения бизнеса совокупность показателей и их приемлемых значений, учитывающих специфику отрасли, региона, самих инноваций.

Помимо этого используемые показатели должны учитывать динамизм инновационноинвестиционного процесса и позволять осуществить оценку его эффективности как с позиций инноваторов, так и инвесторов.

Основными методами, позволяющими осуществить анализ инновационно-инвестиционной деятельности, являются [1], [4], [5], [7], [10]: 1. Организационные методы. Данная группа включает сравнительный (выявление различий в инновационных разработках, привлекательности условий инвестирования, особенностей регионального рынка) и лонгитюдный (опреде- ление индивидуальных особенностей потребителей, прослеживание динамики изменения изучаемых характеристик и т. д.) методы, которые применяются на протяжении всего исследования. 2. Эмпирические методы. Это прежде всего наблюдение и эксперимент, метод экспертных оценок, метод анализа процесса и продуктов деятельности, биографический метод. 3. Методы обработки данных. К ним относятся количественный (статистический) и качественный (дифференциация материала по группам, его анализ) методы. 4. Интерпретационные методы. В эту группу входят генетический (анализ материала в плане развития с выделением отдельных фаз, стадий, критических моментов и т. п.) и структурный (выявление связи между всеми характеристиками объектов исследования) методы.

Непременным условием определения эффективности инновационно-инвестиционной деятельности является уяснение цели, средств и предполагаемых результатов, методов и критериев оценки как инновационной, так и инвестиционной деятельности, сравнительная характеристика которых, проведенная нами с использованием материалов [6], [9], представлена в таблице. Таким образом, оценка инновационноинвестиционной деятельности как совокупность инновационной и инвестиционной подсистем требует наличия соответствующего методического обеспечения, включающего в себя целеполагание, определение задач, механизмов и алгоритма их достижения, критериев и методов оценки результатов деятельности. Основными подходами к проведению анализа при этом сле- дует считать: 1) комплексный подход, позволяющий наряду с расчетом прямого экономического эффекта от реализации научно-технических проектов учитывать и другие виды эффектов; 2) системный подход, который выражается в том, что эффект определяется по конечному результату.

Итак, с целью получения достоверной информации о ходе и результатах инновационноинвестиционной деятельности необходимо использовать комплексный подход, при этом целесообразно осуществлять научнотехнологический, маркетинговый, финансовоэкономический, социальный и, возможно, экологический анализ. При управлении разработкой и коммерциализацией инноваций в отдельных сферах народного хозяйства России маркетинговому анализу эффективности проектов часто уделяется недостаточное внимание. Вместе с тем именно рынок в наибольшей степени определяет успех или неудачу инновационных проектов, соответственно, маркетинговый анализ должен являться наиболее значимым. Содержанием маркетингового анализа должно стать глубокое исследование рынка, для которого предполагается выпуск инновационной продукции, его емкости, исследование вопросов снабжения проекта необходимыми ресурсами, возможной цены реализации, необходимых мероприятий коммуникационной политики и т. п.

Финансово-экономический анализ предполагает исследование денежных потоков и расчет экономических показателей эффективности реализации проекта. Комплексный подход к управлению инновационно-инвестиционной деятельностью предусматривает также проведение научно-технического анализа, в ходе которого исследуются уровень и степень научной новизны финансируемых инновационных разработок, соответствие предлагаемых решений современным требованиям, новым технологическим укладам, их перспективность и техническая обоснованность. С позиций системного подхода к управлению инновационными проектами центральную роль в исследовании эффективности играет социальный анализ. Социальная значимость инновационно-инвестиционной деятельности характеризует степень соответствия результатов деятельности интересам различных социальных групп. Актуальной такая информация является в связи с тем, что позитивные социальные тенденции как результат инновационных преобразований обеспечивают поддержку данных мероприятий населением.

Если при формировании цели инновационноинвестиционной деятельности социальному анализу и обеспечению эффективности в данном направлении уделяется недостаточное внимание, то может оказаться, что вся работа будет ориентирована на социальные ценности самих инициаторов проекта, а не на интересы потребителей и общества в целом. Такое изначальное сужение группы заинтересованных в результатах деятельности лиц обычно приводит к ее низкой эффективности. В большинстве случаев социальная ориентация проекта связана с дополнительными затратами на осуществление деятельности, в связи с чем важно оценить необходимость этих затрат, возможность обеспечения таким образом благоприятных условий для реализации инновационных продуктов, услуг, технологий. Системный анализ эффективности инновационно-инвестиционной деятельности предполагает также ее исследование с точки зрения экологической безопасности. В этом отношении следует иметь в виду, что в случае нарушения экологического законодательства инициаторы проекта несут значительные материальные потери.

При построении систем оценки инновационно-инвестиционной деятельности следует соблюдать следующие принципиальные моменты: 1) при разработке и экспертизе проектов показатели как исходных ресурсов, так и конечных результатов должны быть представлены в денежном выражении; 2) при оценке эффективности проектов сопоставление затрат и результатов требует учета изменения ценности денег с течением времени; 3) при осуществлении инновационноинвестиционной деятельности необходимо учитывать неопределенность и риски, связанные с ней; 4) при наличии оборудования, предполагаемого к замене, или других активов, требующих вывода из оборота, в рамках проекта следует учитывать возникающие при этом расходы.

Расчеты эффективности инновационно-инвестиционной деятельности должны производиться с учетом риска и неопределенности, так как ее осуществление относится к будущему периоду и нет возможности определить ее результаты с абсолютной точностью. Риск и неопределенность связаны с уменьшением реальных результатов по сравнению с ожидаемыми. Для всестороннего анализа такой деятельности необходимо определить величину риска, обусловленного действиями разработчиков проекта, и размеры риска в ходе ведения предпринимательской деятельности. При оценке эффективности проекта с расчетом чистого дисконтированного дохода учитываются все виды риска независимо от причин их возникновения. Проведенный на основе описанных подходов в указанных направлениях и с использованием соответствующих критериев анализ эффективности инновационной деятельность способен дать всесторонне обоснованный ответ на вопрос о целесообразности, в том числе в стратегической перспективе, инициации процессов инновационно-инвестиционной деятельности, эффективности как отдельных ее этапов, так и всего комплекса мероприятий в целом.

APPROACHES DETERMINING EFFECTIVENESS OF INNOVATIVE INVESTMENT ACTIVITY

Список литературы Подходы к определению эффективности инновационно-инвестиционной деятельности

- Баканов М.И., Шеремет А.Д. Теория экономического анализа. М.: Финансы и статистика, 1998. 416 с.

- Баутин В.М. Инновационная деятельность -основа экономического прогресса//Экономика сельского хозяйства России. 2009. № 3. С. 21-28.

- Инновационный менеджмент: Учебник для вузов/С.Д. Ильенкова, Л.М. Гохберг, С.Ю. Ягудин и др.; Под. ред. проф. С.Д. Ильенковой. 2-е изд., перераб. и доп. М.: ЮНИТИ-ДАНА, 2003. 343 с.

- Крутиков В.К., Зайцев Ю.В., Костина О.И. Методология и методика в экономических исследованиях: Учебно-методическое пособие. 2-е изд., перераб. и доп. Калуга: Эйдос, 2012. 170 с.

- Малявкина Л.И. Затраты, незавершенная продукция, готовая продукция//Бухгалтерский учет. 2003. № 24. С. 4-8.

- Милюткина Н. Теоретические подходы к исследованию инновационно-инвестиционной деятельности//Актуальные проблемы науки, экономики и образования XXI века: Материалы II Международной научно-практической конференции, 5 марта -26 сентября 2012 года: В 2 ч. Ч. 1/Отв. ред. Е.Н. Шереметьева. Самара: Самарский ин-т (фил.) РГТЭУ, 2012. С. 181-186.

- Ренева Ю.В. Учет затрат и калькулирование себестоимости в современных условиях//Все для бухгалтера. 2004. № 16. С. 8-11.

- Теоретические основы финансового менеджмента: Учебно-методический комплекс/В.И. Квочкина. Мичуринск, 2007. 122 с.

- Харгадон Э. Управление инновациями. Опыт ведущих компаний = How Breakthrouths Happen. The Surprising Truth About How Companies Innovate. М.: Вильямс, 2007.

- Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. М.: ИНФРА-М, 2002. 368 с.