Пределы ответственности налогоплательщика за злоупотребления правом при возмещении НДС из бюджета

Автор: Розовская Татьяна Игоревна

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Налоговое право

Статья в выпуске: 7 (250), 2022 года.

Бесплатный доступ

Автором рассматриваются вопрос уголовно-правовой оценки действий и пределы ответственности налогоплательщика. Обосновывается общественная опасность злоупотребления налогоплательщиком правом при незаконном возмещении НДС из бюджета. Приводятся примеры ошибочных и обоснованных судебных решений. Предлагаются пути решения выявленных проблем.

Пределы ответственности налогоплательщика, незаконное возмещение ндс из бюджета, налоговое мошенничество, мошенничество с ндс, отличие налоговой оптимизации от уклонения от уплаты налогов, незаконный возврат ндс

Короткий адрес: https://sciup.org/170196112

IDR: 170196112 | DOI: 10.24412/2072-4098-2022-7250-80-92

Текст научной статьи Пределы ответственности налогоплательщика за злоупотребления правом при возмещении НДС из бюджета

В Стратегии экономической безопасности Российской Федерации на период до 2030 года (далее – Стратегия) дано определение риска в области экономической безопасности как возможности нанесения ущерба национальным интересам Российской Федерации в экономической сфере в связи с реализацией угрозы экономической безопасности. Среди основных вызовов и угроз экономической безопасности в Стратегии названы несбалансированность национальной бюджетной системы и высокий уровень криминализации и коррупции в экономической сфере (см. подп. 16, 18 п. 12).

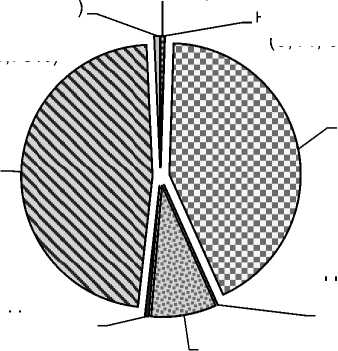

Развитие экономики, реализация государственных целей и задач неотделимы от механизма формирования финансовых ресурсов государства, формой образования и расходования которых является бюджет. Источниками основной части доходных поступлений федерального бюджета (91% 1) выступают налоги, одним из бюджетообразующих является налог на добавленную стоимость (далее также – НДС) (см. рис. 1). Финансовые поступления от НДС – один из основных источников формирования бюджета многих зарубежных стран. Учитывая, что Российская Федерация выступает за повышение эффективности внешнеэкономического сотрудничества и реализацию конкурентных преимуществ экспортноориентированных секторов экономики, наличие в государстве функционирующей системы обложения НДС имеет особое значение.

Из приведенной на рисунке 1 диаграммы видно, что наполняемость федерального бюджета от администрирования НДС в 2021 году составила 9 212,29 миллиарда рублей, что подтверждает вывод о том, что НДС стабильно ежегодно формирует около 40–50 процентов от налоговых доходов федерального бюджета 2. В 2021 году доля НДС в общей сумме налоговых доходов федерального бюджета составила 48 процентов (из 19 112,2 миллиарда рублей налоговых доходов сумма поступившего НДС составила 9 212,3 миллиарда рублей) 3. Вместе с тем структура налога, позволяя применять множество налоговых

Акцизы по подакцизным товарам (продукции) (-141,72;

0,73%)

Госпошлина Задолженность и

(99,1;

0,51%)

перерасчеты по отмененным налогам, сборам (0,14; 0,001%)

Налог на добавленную стоимоость (9 212,29;

47,85%)

Налоги, сборы за пользование природными ресурсами (8 297,75;

43,10%)

Налог на доходы физических лиц (90,67;

0,47%)

Налоги на имущество Налог на d-54 0,01%) прибыль (1 552,43;

8,06%)

Рис. 1. Структура доходной части федерального бюджета 2021 года при суммарном налоговом доходе 19 112,2 миллиарда рублей 4

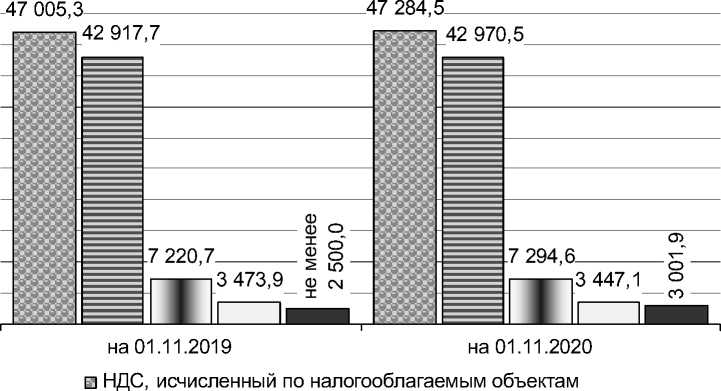

преференций, приводит к значительному сокращению поступлений в бюджет. Доля налоговых вычетов и возмещений в сумме НДС, исчисленной по налогооблагаемым объектам, составляет не менее 94 процентов (см. рис. 2 на с. 82).

Несмотря на то, что подпункт 18 пункта 12 Стратегии не дает «должного представления о том, какие конкретно посягательства в криминальной сфере должны восприниматься в качестве угроз национальной экономической безопасности или хотя бы какими признаками они должны обладать для того, чтобы восприниматься таковыми» 5, очевидно, что незаконное возмещение НДС, которое, по оценкам экспертов, ежегодно составляет 17–23 миллиарда рублей 6, такую угрозу создает.

В связи с этим противодействие пре- ступным посягательствам в сфере экономики в целом и борьба с хищением государственных средств в частности являются важнейшими направлениями деятельности правоохранительных и контролирующих органов.

В основе налога на добавленную стоимость лежит постепенное переложение сумм налога на конечного потребителя товара (работы, услуги). Иными словами, контрагенты передают друг другу по цепочке налог на добавленную стоимость в составе платежей за товары (работы, услуги). При этом хозяйствующие субъекты должны осуществлять выплату в бюджет суммы налога на добавленную стоимость, полученной как разница между суммой НДС, содержащейся в поступлениях за товары, и суммой НДС, подлежащей зачету, то есть

□ сумма налоговых вычетов

□ НДС, исчисленный к уплате в бюджет

□ НДС, поступивший в бюджет

□ НДС, заявленный к возмещению

Рис. 2. Налоговые вычеты и возмещения в объеме исчисленного НДС (млрд р.) 7

содержащейся в платежах за приобретенные товары.

Особый порядок уплаты НДС обусловливает и особый порядок возмещения сумм этого налога налогоплательщику, которое согласно пункту 1 статьи 176 Налогового кодекса Российской Федерации (далее – НК РФ) может осуществляться налоговым органом в двух формах: зачет и возврат 8. В этом случае речь идет о превышении сумм «входящего» НДС над суммами «исходящего» НДС. Согласно действующим нормам законодательства возмещение налога на добавленную стоимость в форме зачета осуществляется не из средств бюджета, а самими налогоплательщиками посредством зачета суммы «входного» налога на добав- ленную стоимость. Порядок зачета сумм «входного» НДС регулируется статьями 171 и 172 НК РФ: налогоплательщик имеет право уменьшить общую сумму налога на добавленную стоимость, исчисленного в установленном законом порядке (ст. 166 НК РФ), на установленные в статье 171 НК РФ налоговые вычеты. Вычет так называемого входного НДС призван обеспечить равномерность распределения долей уплачиваемого налога по всей цепочке производства добавленной стоимости, то есть обусловлен конструктивными особенностями налога 9. Тем самым, как указывал Конституционный Суд Российской Федерации, «обеспечиваются условия для движения эквивалентных по стоимости, хотя и различных по направ- лению, потоков денежных средств, одного – от налогоплательщика к поставщику в виде фактически уплаченных сумм налога, а другого – к налогоплательщику из бюджета в виде предоставленного законом налогового вычета, приводящего к уменьшению итоговой суммы налога, подлежащей уплате в бюджет, либо к возмещению суммы налога из бюджета» 10. Налоговые вычеты по косвенным налогам уменьшают не налоговую базу (как это предусмотрено, например, в отношении налога на доходы физических лиц), а общую сумму налога, подлежащую уплате в бюджет 11.

Вычетам подлежат только суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг), либо фактически уплаченные им при ввозе товаров на таможенную территорию Российской Федерации, после принятия на учет указанных товаров (работ, услуг) при наличии соответствующих первичных документов (ст. 172 НК РФ). Юридически значимым обстоятельством, определяющим возможность применения налоговых вычетов при приобретении товаров (работ, услуг) покупателем, является заявление к вычету налога на добавленную стоимость не более суммы налога, предъявленной ему контрагентом, так как поставщик создает в бюджете экономический источник для последующего возмещения налога покупателем 12.

Налоговый орган вправе по собственной инициативе выбрать такую форму возмещения, как зачет, при наличии у налогоплательщика задолженности перед бюджетом на уплату пени, погашение недоимки, а также сумм налоговых санкций, присужденных налогоплательщику, подлежащих зачислению в тот же бюджет 13. Осуществить возврат налоговый орган по собственной инициативе не может. Для этого требуется заявление налогоплательщика.

Возврат сумм НДС осуществляется органами Федерального казначейства, которые осуществляют в установленном Министерством финансов Российской Федерации порядке учет доходов, поступивших в бюджетную систему Российской Федерации, и их распределение между бюджетами в соответствии с кодом бюджетной классификации Российской Федерации, указанным в расчетном документе на зачисление средств на счет, а в случае возврата (зачета, уточнения) платежа – соответствующим администратором доходов бюджета согласно представленному им поручению (уведомлению) 14.

В ходе изучения следственной и судебной практики, в том числе арбитражной судебной практики, автором настоящей статьи сделан вывод о том, что налогоплательщик при возмещении НДС зачастую злоупотребляет правом на предоставляемые законодательством налоговые льготы. В научной литературе эта проблема рассматривается как проблема отграниче- ния налоговых преступлений от налоговой оптимизации 15.

Президент Российской Федерации в своем Послании Федеральному Собранию Российской Федерации поставил задачу разделить на практике налоговую оптимизацию и уклонение от уплаты налогов еще 26 мая 2004 года 16, а в 2003 году Конституционный Суд Российской Федерации впервые провозгласил право налогоплательщика на выбор наиболее оптимальной формы предпринимательской деятельности 17.

Отличие налоговой оптимизации от уклонения от уплаты налогов состоит в том, что экономический эффект в виде экономии на налогах достигается посредством законных способов, а при непосредственном уклонении от уплаты налогов и незаконном возврате налогов – посредством нарушения налогового законодательства. Однако изучение уголовных дел, а также ряда арбитражных дел показало, что установить «законность» способов уменьшения налогового бремени зачастую непросто.

Законодательное определение налоговых льгот закреплено в части 1 статьи 56 НК РФ: льготы по налогам и сборам – это представляемые отдельным категориям налогоплательщиков и плательщиков сборов, предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возмож- ность не уплачивать налог или сбор либо уплачивать их в меньшем размере. Налоговые льготы устанавливаются, как правило, в целях развития предпринимательства, благотворительности, инвестиционной деятельности.

В экономической литературе существует мнение о том, что налоговые вычеты, в том числе вычеты по НДС, являются разновидностью налоговых льгот 18.

Как отмечает специалист по вопросам внешнеэкономической деятельности А.П. Белов, предоставляемая юридическим и физическим лицам возможность осуществлять принадлежащие им законные права по своему усмотрению имеет свои пределы, выход за которые законом не допускается 19. Действия юридических и физических лиц, выходящие за пределы принадлежащих им гражданских прав, именуются «злоупотребление правом».

Вопрос «злоупотребления правом» регулируется статьей 10 Гражданского кодекса Российской Федерации (далее – ГК РФ), в пункте 1 которой, в частности, говорится: «Не допускаются действия граждан и юридических лиц, осуществляемые исключительно с намерением причинить вред другому лицу, а также злоупотребление правом в иных формах».

Из изложенного следует, что, обладая правом на налоговые льготы, налогоплательщик должен реально осуществлять

хозяйственную деятельность, а не имитировать ее для намеренного уменьшения налоговых обязательств. Соблюдая формальные признаки совершения сделок, налогоплательщики нарушают общеправовой запрет на злоупотребление субъективными правами, поскольку затрагивают сферу публичных (фискальных) интересов, что противоречит статье 10 ГК РФ.

Сложность проблемы состоит в том, что в судебной практике встречаются случаи, когда трудно разграничить действия лиц, злоупотребляющих своим правом, от действий, не подпадающих под это понятие. Последнее слово остается за арбитражным судом, который определяет, злоупотребляет ли соответствующее лицо своим правом, обращаясь за защитой. Пленумом Высшего Арбитражного Суда Российской Федерации под налоговой выгодой понимается уменьшение налоговой базы, получение налогового вычета, налоговой льготы, применение более низкой налоговой ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета 20. Налоговая выгода может быть признана необоснованной , если для целей налогообложения учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера), а также в случае ее получения налогоплательщиком вне связи с осуществлением реальной предпринимательской или иной экономической деятельности.

Вместе с тем Высший Арбитражный Суд Российской Федерации не оспаривает само право налогоплательщиков проводить свои хозяйственные операции так, чтобы налоговые последствия были минимальными. Од- нако избранный налогоплательщиком вариант совершения сделок не должен быть лишен хозяйственного смысла. Как отмечалось в определении Конституционного Суда Российской Федерации № 138-О, возмещение НДС из бюджета возможно при условии, что налогоплательщик действовал добросовестно 21.

В большинстве случаев уклонений от уплаты налогов или незаконного возмещения НДС в форме возврата искажение сути финансово-хозяйственных операций, осуществляемых налогоплательщиком, соотносится со способом включения в налоговые декларации и иные необходимые для налогообложения документы заведомо ложных сведений 22.

Так, Верховным Судом Российской Федерации в определении от 21 октября 2020 года № 308-ЭС20-17413 по делу № А53-31479/2018 в возмещении НДС в сумме 10 466 482 рубля одному из акционерных обществ отказано ввиду направленности действий налогоплательщика на получение необоснованной налоговой выгоды в форме незаконного возмещения НДС посредством участия в формальном документообороте в отсутствие реальной хозяйственной деятельности с подконтрольным обществу контрагентом ООО «Х-Спектр» (находятся по одному адресу, бухгалтерский учет ведется с одного IP-адреса, закупкой товаров в организациях занимается один и тот же сотрудник, у поставщиков второго звена отсутствуют необходимые условия для достижения результатов соответствующей экономической деятельности; с расчетного счета контрагента обналичивались денежные средства с использова- нием различных схем и т. д.). Суд указал, что основанием для отказа обществу в возмещении НДС являются не обстоятельства формально неправильного оформления документов, необходимых для подтверждения права на возмещение НДС, а отсутствие документального подтверждения, что именно с ООО «Х-Спектр» осуществлены хозяйственные операции, в связи с которыми налогоплательщик претендует на возмещение налога.

В некоторых случаях действия по незаконному возмещению НДС совершаются иным способом, не связанным с представлением в налоговый орган заведомо ложных сведений. В качестве примера можно привести рассмотренное Арбитражным судом Ростовской области дело № А53-124\2007-С5-46 23. В ходе судебного рассмотрения дела установлено, что налогоплательщик пытался возместить НДС посредством возврата, предоставив в налоговый орган необходимый пакет документов, согласно требованиям статьи 165 НК РФ документально подтвердив право на применение налогового вычета по НДС, осуществляя при этом реальную предпринимательскую деятельность. Однако налоговым органом и судебной инстанцией установлено, что налогоплательщик является финансово зависимым от своих кредиторов, обеспечить деятельность собственными средствами не может, задолженность организации по займам и кредитам с каждым периодом возрастает, при этом деятельность организации направлена не на получение прибыли, а исключительно на извлечение денежных средств из федерального бюджета. Учитывая изложенные обстоятельства, суд признал деятельность экономически нецелесообразной и отказал налогоплательщику в удовлетворении исковых требований.

Приведенный пример не единственный, налогоплательщиками применяются различные схемы незаконного возмещения НДС и придания правомерного вида финансово-хозяйственным операциям 24. Вместе с тем применение налоговых вычетов законно, если в совокупности с иными обстоятельствами нельзя сделать вывод об участии налогоплательщика в организации уклонения от уплаты НДС 25.

Действия по незаконному возмещению НДС характеризуются внесением в налоговые декларации по налогу на добавленную стоимость, а также иные документы, представляемые в налоговый орган в подтверждение применения налоговой льготы по НДС (статьи 151 и 165 НК РФ) искаженных данных о правомерности возмещения этого налога. При этом, придавая правомерный вид совершаемым (или несовершаемым) финансово-хозяйственным операциям, налогоплательщик злоупотребляет правом применения указанной льготы 26. Каковы же пределы злоупотребления правом и соответствующие последствия для налогоплательщика?

При возмещении НДС посредством зачета, каким бы изобретательным и затейливым не был этот способ, в бюджет не поступают денежные средства налогоплательщика – на сумму, причитающуюся к возмещению, уменьшается размер платежа, подлежащего уплате в федеральный бюджет, при имеющейся задолженности (недоимка, пени, суммы налоговых санкций) или при уплате налоговых платежей в следующем периоде. То есть при названной форме возмещения государство не дополучает должного, признаки хищения, прежде всего изъятие чужого имущества, отсутствуют.

При заявлении налогоплательщиком возврата из бюджета изымается федеральное имущество – денежные средства, уплаченные добросовестными налогоплательщиками, и аккумулируется на счетах налогоплательщика, получающего возможность распоряжаться этим имуществом как своим собственным. При этом безналичные денежные средства Верховный Суд Российской Федерации признает предметом мошенничества 27.

В связи с этим большинство ученых, полагая, что незаконное использование механизма возмещения НДС выступает как способ преступного посягательства на собственность государства (возмещаемую сумму НДС), рекомендуют правонарушения, совершаемые при незаконном возмещении НДС из бюджета в форме возврата, квалифицировать как мошенничество по статье 159 Уголовного кодекса Российской Федерации (далее – УК РФ). Если же виновный, незаконно возмещая НДС, стремился получить зачет по налоговым платежам, то содеянное следует квалифицировать по статье 198 или 199 УК РФ соответственно. Если же одна часть суммы возмещена в форме зачета, а другая – в форме возврата, то следует ставить вопрос о совокупности преступлений. Названной позиции не менее 20 лет и, как видится, своей актуальности она не утратила 28.

Криминализация разных видов мошен- ничества 29 не решила вопрос оценки мошенничества с НДС. Нормы о налоговых преступлениях также характерных изменений не претерпели – конструкции статей 198 и 199 УК РФ по-прежнему не позволяют квалифицировать незаконный возврат НДС, как, впрочем, и других налогов (например НДФЛ при получении имущественного вычета) как уклонение от их уплаты 30. В связи с этим с точки зрения квалификации для российского правоприменителя по-прежнему сохраняют актуальность частей 3 и 4 статьи 159 УК РФ (ибо возврат налога редко совершается в суммах, не превышающих 250 000 рублей), а также статьи 198 и 199 УК РФ (см. таблицу).

Как показывает анализ судебной практики, наказание, назначенное по приговору суда за незаконный возврат НДС, представляет собой, как правило, лишение свободы на срок от 7 лет 31.

Так, приговором Щелковского городского суда Московской области от 8 ноября 2019 года за хищение бюджетных средств под видом незаконного возмещения НДС в сумме 987 537 419 рублей, то есть в особо крупном размере, группой лиц по предварительному сговору по части 4 статьи 159 УК РФ осужден Б.Д.АА. к лишению свободы на срок 8 лет и 6 месяцев с отбыванием наказания в колонии общего режима. Как следует из приговора, Б.Д.АА. избрал способ хищения в виде заявительного порядка возмещения НДС с банковской гарантией, согласно которому сумма налога возвраща-

Соотношение санкций за уклонение от уплаты налогов (ст. 198, 199 УК РФ) и мошенничество (ст. 159 УК РФ)

|

МОШЕННИЧЕСТВО или УКЛОНЕНИЕ В КРУПНОМ РАЗМЕРЕ |

||||

|

Применяемая норма закона |

ч. 1 ст. 198 УК РФ |

ч. 3 ст. 159 УК РФ |

ч. 1 ст. 199 УК РФ |

|

|

Размер ущерба, р. |

свыше 2 700 000 до 13 500 000 |

свыше 250 000 до 1 000 000 |

свыше 15 000 000 до 45 000 000 |

|

|

Наказание |

штраф, р. |

от 100 000 до 300 000 |

от 100 000 до 500 000, обязат.* – до 80 000 |

от 100 000 до 200 000 |

|

лишение свободы |

до 1 года |

до 6 лет |

до 2 лет |

|

|

МОШЕННИЧЕСТВО или УКЛОНЕНИЕ В ОСОБО КРУПНОМ РАЗМЕРЕ |

||||

|

Применяемая норма закона |

ч. 2 ст. 198 УК РФ |

ч. 4 ст. 159 УК РФ |

ч. 2 ст. 199 УК РФ |

|

|

Размер ущерба, р. |

свыше 13 500 000 |

свыше 1 000 000 |

свыше 45 000 000 |

|

|

Наказание |

штраф, р. |

от 200 000 до 500 000 |

обязат. ** – до 1 000 000 |

от 200 000 до 500 000 |

|

лишение свободы |

до 3 лет |

до 10 лет |

до 6 лет |

|

* Указанная сумма штрафа – обязательная мера наказания, назначаемая наряду с лишением свободы, предусмотренная санкцией части 3 статьи 159 УК РФ: «наказывается … либо лишением свободы на срок до шести лет со штрафом в размере до восьмидесяти тысяч рублей…».

** Указанная сумма штрафа – обязательная мера наказания, назначаемая наряду с лишением свободы, предусмотренная санкцией части 4 статьи 159 УК РФ: «наказывается лишением свободы на срок до десяти лет со штрафом в размере до одного миллиона рублей…».

ется на счет организации до завершения по сданной налоговой декларации проверочных мероприятий. Б.Д.АА. было достоверно известно, что в соответствии с налоговым законодательством Российской Федерации после зачисления сумм возмещенного НДС на расчетный счет налоговые органы не вправе повлиять на дальнейший порядок распоряжения владельцем счета этими средствами. Согласно материалам дела оформленная Б.Д.АА. банковская гарантия имела срок действия по 17 октября 2014 года, в пределах которого налоговый орган по результатам камеральной проверки выставил требование о возврате в бюджет излишне полученных налогоплательщиком сумм налога на добавленную стоимость. Вместе с тем судебной коллегией отмечено, что оформление банковской гарантии, по которой денежные средства возвращены в федеральный бюджет, не свидетельствуют об отсутствии в действиях Б.Д.АА. состава мошенничества и не являются основанием для отмены судебных решений 32.

Приговором Волжского городского суда Волгоградской области от 19 января 2018 года ранее не судимый директор ООО «<...>» Ал-в Д.Н. осужден по пункту «б» части 2 статьи 199 УК РФ к двум годам лишения свободы; по части 3 статьи 30, части 4 статьи 159 УК РФ – к двум годам 6 месяцам лишения свободы. В соответствии с частью 3 статьи 69 УК РФ ему назначено окончательное наказание в виде трех лет лишения свободы с отбыванием наказания в исправительной колонии общего режима. Мера пресечения изменена в зале суда с домашнего ареста на заключение под стражу. Судом первой инстанции установлено, что Ал-в Д.Н. совершил уклонение от уплаты налогов с организации посредством включения в налоговую декларацию заведомо ложных сведений о финансово-хозяйственной деятельности ООО «<...>» с лже-предприятиями ООО «<...>», ООО «<...>», ООО «<...>» и ООО ТД «<...>». В результате необоснованного применения налоговых вычетов по НДС и неправомерного увели- чения затрат по исчислению налога на прибыль организации по взаимоотношениям с указанными лжепредприятиями с ООО «<...>» за период с января 2012 по март 2013 года не исчислен и не уплачен в бюджет Российской Федерации НДС на сумму 18 770 926 рублей. Кроме того, Ал-в Д.Н., являясь директором ООО «<...>» и фактическим руководителем ООО «<...>», организовал заключение фиктивного договора между ООО «<...>» и ООО «<...>» о передаче объектов недвижимости на общую сумму 23 389 974,21 рубля, чтобы увеличить расходы ООО «<...>» и получить право на возмещение суммы НДС из бюджета в размере 3 494 591 рубль. Однако довести преступный умысел до конца Ал-в Д.Н. не смог по независящим от него обстоятельствам, так как решением Инспекции Федеральной налоговой службы по городу Волжскому ООО «<...>» в возмещении НДС в размере 3 494 591 рубля было отказано 33.

Незаконное возмещение НДС – налоговое преступление, если совершается в форме зачета, в случае же заявления налогоплательщиком о возврате посредством перечисления на расчетный счет – мошенничество в форме изъятия. Вменение совокупности преступлений обосновано, если одна часть подлежащей возмещению суммы перечисляется на расчетный счет, а другая возмещается посредством зачета налоговых платежей.

Апелляционная инстанция Архангельского областного суда в определении от 23 апреля 2019 года № 22-931/19 согласилась с приговором районного суда, квалифицировавшего вычет НДС по статье 199 УК РФ, а возмещение НДС – как покушение на мошенничество 34.

Вместе с тем в правоприменительной практике встречаются и ошибочные решения. Так, согласно апелляционному постановлению Архангельского областного суда от 17 августа 2018 года № 22-2004/18 за покушение на мошенничество осужден предприниматель, отразивший недостоверные сведения в декларации по НДС. Вопрос о квалификации действий как налогового преступления не ставился, что представляется неверным 35. Аналогичная ситуация сложилась в другом субъекте. Зачет НДС в счет уплаты будущих налоговых платежей квалифицирован как хищение в форме мошенничества 36.

Другой пример. Посчитав, что в действиях подсудимого С., кроме уклонения от уплаты налогов, содержатся признаки хищения, Советский районный суд города Краснодара решением от 5 марта 2018 года вернул дело прокурору, выйдя за пределы своих полномочий. Органами предварительного следствия С. обвинялся по части 1 статьи 199 УК РФ в том, что он, являясь генеральным директором ОАО «<...>», уклонился от уплаты НДС посредством включения в налоговые декларации недостоверных сведений, обосновавших налоговый вычет, в результате чего была занижена налогооблагаемая масса, что повлекло неполучение бюджетом 26 308 302 рублей. Недостоверные сведения касались приобретения ОАО «<...>» у ООО «<...>» и ООО «<...>» услуг и товарно-материальных ценностей. Решением налоговых органов о необходимости привлечения ООО «<...>» к ответственности и доначислении налогов произведенный налоговый вычет был признан неправомерным в связи с тем, что указанные контрагенты ООО «<...>» не вели хозяйственной деятельности и налоговую отчетность сдавали, не декларируя уплаченный НДС. Суд первой инстанции усмотрел в действиях С. признаки хищения денежных средств, направленных на счета контрагентов ОАО «<...>». Апелляционной инстанцией названное решение обоснованно было отменено, дело направлено на новое рассмотрение 37.

В правоприменительной практике имеются факты квалификации одних и тех же действий налогоплательщика и как налогового преступления, и как хищения. Так, Верховным Судом Республики Коми справедливо отмечено, что действия, направленные на принятие налоговым органом решения о возмещении по НДС, уже вошли в событие преступного деяния, за которое обвиняемый осужден по пункту «б» части 2 статьи 199 УК РФ, поэтому ошибочно вмен-ный состав преступления, предусмотренного статьей 159 УК РФ, из приговора исключил 38.

Подводя итог, следует отметить, что, несмотря на отсутствие разъяснения о выборе уголовно-правовой нормы при оценке незаконного возмещения НДС в постановлениях Пленума Верховного Суда Российской Федерации от 26 ноября 2019 года № 48 39 и от 30 ноября 2017 года № 48 40, в большей части судебных решений учитываются приведенные в статье рекомендации ученых. Вместе с тем встречаются неоднозначные решения относительно квалификации незаконных деяний с НДС.

Вопрос об установлении уголовной ответственности непосредственно за незаконное возмещение НДС из бюджета как самостоятельного преступления не раз обсуждался в юридической литературе и в ходе практических конференций 41.

В целом соглашаясь с необходимостью установления прямого уголовно-правового запрета в отношении незаконного возмещения налогов из бюджета, считаю нецелесообразным создание отдельной нормы. Проведенное исследование показало, что часто незаконное возмещение НДС имеет своей целью невыполнение или уменьшение налоговых обязательств, поэтому, как представляется, для преодоления проблем уголовно-правовой оценки исследуемых деяний будет достаточным усовершенствование норм о налоговых преступлениях.

ИНФОРМАЦИОННЫЕ ИСТОЧНИКИ *

-

1. О Стратегии экономической безопасности Российской Федерации на период до 2030 года : Указ Президента Российской Федерации от 13 мая 2017 года № 208. URL: http://www.pravo.gov.ru (дата обращения: 15.05.2017).

-

2. Оперативный доклад Счетной палаты Российской Федерации об исполнении федерального бюджета: январь – декабрь 2021 года : [официальный сайт Счетной палаты Российской Федерации]. URL: https:// ach.gov.ru/upload/iblock/ff3/eliutbdz3p95fwuf0 e1ngpg0yoecx86n.pdf (дата обращения: 20.05.2022).

-

3. Доходы по кодам бюджетной классификации на 01.02.2022 // Единый портал бюджетной ситемы Российской Федерации «Электронный бюджет». URL: budget.gov. ru/Бюджет/Доходы/Исполнение-бюджета-по-видам-доходов?regionId=45000000 (дата обращения: 20.05.2022).

-

4. Данные по формам статистической налоговой отчетности : [официальный сайт Федеральной налоговой службы]. URL: https://www.nalog.ru/rn78/related_activities/ statistics_and_analytics/forms/ (дата обращения: 05.01.2022).

-

5. Аналитический портал Федеральной налоговой службы. URL: https://analytic.na log.ru/portal/index.ru-RU.htm (дата обращения: 05.01.2022).

-

6. Ежегодный сборник «Таможенная служба Российской Федерации» в 2019 году : [официальный сайт Федеральной таможен ной службы]. URL: https://customs.gov.ru/ac tivity/results/ezhegodnyj-sbornik-tamozhenna ya-sluzhba-rossijskoj-federaczii https://customs . gov.ru/activity/results/summy-tamozhennyx-platezhej,-postupayushhix-v-byudzhet/docu ment/259558 (дата обращения: 05.01.2022).

-

7. Пролетенкова С. Е., Быков Б. А. Стратегия экономической безопасности Российской Федерации на период до 2030 года: анализ, эффективность, перспективы // Административное право и процесс. 2019. № 8. С. 36–39.

-

8. Белохребтов В. С. Особенности выявления, раскрытия и первоначального этапа расследования покушения на мошенничество при возмещении налога на добавленную стоимость : дис. … канд. юрид. наук. Иркутск, 2015. 215 с.

-

9. Налоговый кодекс Российской Федерации (часть вторая) : Федеральный закон от 5 августа 2000 года № 117-ФЗ. Доступ из справочной правовой системы «Консуль-тантПлюс».

-

10. Налоги и налогообложение : учебник для студентов вузов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит», «Мировая экономика» / под ред. И. А. Майбурова. М.,

2007. 655 с.

-

11. Гармаева М. А. Соотношение налоговых вычетов и налоговых льгот // Право и экономика. 2008. № 7. С. 62–66.

-

12. О направлении обзора правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в четвертом квартале 2017 года по вопросам налогообложения : письмо Федеральной таможенной службы от 18 января 2018 года № СА-4-7/756@. Доступ из справочной правовой системы «Консуль-тантПлюс».

-

13. Бюджетный кодекс Российской Федерации : Федеральный закон от 31 июля 1998 года № 145-ФЗ // Собрание законодательства Российской Федерации, 1998, № 31, ст. 3823.

-

14. Клепицкий И. А. Налоговые преступления в уголовном праве России: эволюция продолжается // Закон. 2007. № 7. С. 181–187.

-

15. Шимбарева Н. Г. Уголовно-правовые аспекты налоговой оптимизации // Ученые записки. Выпуск 6. Юбилейный. Ростов-на-Дону, 2007. С. 283–291.

-

16. Мамаев М. И. Оптимизация налоговых отчислений хозяйствующих субъектов в бюджет государства: границы дозволенного // Законодательство и экономика. 2005. № 8. С. 27–31.

-

17. Послание Президента России Владимира Путина Федеральному Собранию Российской Федерации // Российская газета. 2004. № 109.

-

18. Барулин С. В., Макрушин А. В. Налоговые льготы как элемент налогообложения и инструмент налоговой политики // Финансы. 2002. № 2. С. 39–42.

-

19. Кучеров И. И. Налоговое право России : курс лекций. М., 2001. 360 с.

-

20. Белов А. П. Злоупотребление правом во внешнеэкономической деятельности // Право и экономика. 2000. № 3. Доступ из справочной правовой системы «Консуль-тантПлюс».

-

21. Гражданский кодекс Российской Фе-

дерации (часть первая) : Федеральный закон от 30 ноября 1994 года № 51-ФЗ. Доступ из справочной правовой системы «КонсультантПлюс».

-

22. Методические рекомендации «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)» : утверждены Следственным комитетом Российской Федерации, Федеральной налоговой службой. URL: http:// www.base.consultant.ru (дата обращения: 20.12.2021).

-

23. Розовская Т. И. Незаконное возмещение НДС при осуществлении внешнеэкономической деятельности: уголовно-правовой аспект : монография. М., 2014. 216 с.

-

24. Климанов А. М., Розовская Т. И. Злоупотребление правом как объективный признак незаконного возмещения НДС // Социально-гуманитарный вестник Юга России. 2013. № 11. С. 178–183.

-

25. Уголовный кодекс Российской Федерации : Федеральный закон от 13 июня 1996 года № 63-ФЗ. Доступ из справочной правовой системы «КонсультантПлюс».

-

26. Розовская Т. И. Уголовно-правовые аспекты незаконного возмещения НДС при осуществлении внешнеэкономической дея-

тельности : дис. … канд. юрид. наук. Ростов-на-Дону, 2009. 217 с.

-

27. О внесении изменений в Уголовный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации : Федеральный закон от 29 ноября 2012 года № 207-ФЗ. URL: http://www.pravo.gov . ru (дата обращения: 04.04.2022).

-

28. О внесении изменений в Уголовный кодекс Российской Федерации и статью 28.1 Уголовно-процессуального кодекса Российской Федерации : Федеральный закон от 1 апреля 2020 года № 73-ФЗ. URL: http://www. pravo.gov.ru (дата обращения: 01.04.2022).

-

29. Актуальные проблемы уголовной ответственности за налоговые преступления : обзор выступлений на заседании Налогового клуба // Ваш налоговый адвокат. 2007. № 7. URL: http:// www.base.consultant . ru (дата обращения:10.12.2011).

-

30. Вопрос пока обсуждается: в Уголовном кодексе России может появиться статья о налоговом мошенничестве : интервью заместителя председателя Следственного комитета России Е.Е. Леоненко. URL: https:// russian.rt.com/russia/article/768114-statya-nalogi-moshennichestvo (дата обращения: 29.11.2021).

-

» .— iL . j_t_—J : Li___L- .>—' —t_____I v

МЕЖДУНАРОДНАЯ АКАДЕМИЯ ОЦЕНКИ И КОНСТАЛТИНГА

ПРЕДЛАГАЕТ КВАЛИФИЦИРОВАННЫЕ УСЛУГИ ПО ОЦЕНКЕ СЛЕДУЮЩИХ ОБЪЕКТОВ:

-

• предприятий, бизнеса;

-

• пакетов акций, облигаций;

-

• активов предприятий, созданных на основе франчайзинга;

-

• инвестиционных проектов;

-

• дебиторской задолженности;

-

• недвижимого имущества (незавершенных строительных объектов, земельных участков и т.д.);

-

• машин, оборудования и транспортных средств;

-

• интеллектуальной собственности (патентов, товарных знаков и т.д.);

-

• ювелирных изделий и драгоценных камней, антиквариата

Звоните сегодня – +7 (916) 566-32-73; +7 (499) 230-01-09, -02-06

Мы ждем Вас – 115184, г. Москва, переулок Климентовский, дом 1, стр. 1

e-mail наш сайт

Список литературы Пределы ответственности налогоплательщика за злоупотребления правом при возмещении НДС из бюджета

- О Стратегии экономической безопасности Российской Федерации на период до 2030 года : Указ Президента Российской Федерации от 13 мая 2017 года № 208. URL: http://www.pravo.gov.ru (дата обращения: 15.05.2017).

- Оперативный доклад Счетной палаты Российской Федерации об исполнении федерального бюджета: январь - декабрь 2021 года : [официальный сайт Счетной палаты Российской Федерации]. URL: https:// ach.gov.ru/upload/iblock/ff3/eliutbdz3p95fwuf0 e1ngpg0yoecx86n.pdf (дата обращения: 20.05.2022).

- Доходы по кодам бюджетной классификации на 01.02.2022 // Единый портал бюджетной ситемы Российской Федерации «Электронный бюджет». URL: budget.gov. ru/Бюджет/Доходы/Исполнение-бюджета-по-видам-доходов?regionId=45000000 (дата обращения: 20.05.2022).

- Данные по формам статистической налоговой отчетности : [официальный сайт Федеральной налоговой службы]. URL: https://www.nalog.ru/rn78/related_activities/ statistics_and_analytics/forms/ (дата обращения: 05.01.2022).

- Аналитический портал Федеральной налоговой службы. URL: https://analytic.na log.ru/portal/index.ru-RU.htm (дата обращения: 05.01.2022).

- Ежегодный сборник «Таможенная служба Российской Федерации» в 2019 году : [официальный сайт Федеральной таможен ной службы]. URL: https://customs.gov.ru/ac tivity/results/ezhegodnyj-sbornik-tamozhenna ya-sluzhba-rossijskoj-federacziihttps://customs. gov.ru/activity/results/summy-tamozhennyx-platezhej,-postupayushhix-v-byudzhet/docu ment/259558 (дата обращения: 05.01.2022).

- Пролетенкова С. Е., Быков Б. А. Стратегия экономической безопасности Российской Федерации на период до 2030 года: анализ, эффективность, перспективы // Административное право и процесс. 2019. № 8. С. 36-39.

- Белохребтов В. С. Особенности выявления, раскрытия и первоначального этапа расследования покушения на мошенничество при возмещении налога на добавленную стоимость : дис. ... канд. юрид. наук. Иркутск, 2015. 215 с.

- Налоговый кодекс Российской Федерации (часть вторая) : Федеральный закон от 5 августа 2000 года № 117-ФЗ. Доступ из справочной правовой системы «Консуль-тантПлюс».

- Налоги и налогообложение : учебник для студентов вузов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит», «Мировая экономика» / под ред. И. А. Майбурова. М., 2007. 655 с.

- Гармаева М. А. Соотношение налоговых вычетов и налоговых льгот // Право и экономика. 2008. № 7. С. 62-66.

- О направлении обзора правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в четвертом квартале 2017 года по вопросам налогообложения : письмо Федеральной таможенной службы от 18 января 2018 года № СА-4-7/756@. Доступ из справочной правовой системы «Консуль-тантПлюс».

- Бюджетный кодекс Российской Федерации : Федеральный закон от 31 июля 1998 года № 145-ФЗ // Собрание законодательства Российской Федерации, 1998, № 31, ст. 3823.

- Клепицкий И. А. Налоговые преступления в уголовном праве России: эволюция продолжается // Закон. 2007. № 7. С. 181-187.

- Шимбарева Н. Г. Уголовно-правовые аспекты налоговой оптимизации // Ученые записки. Выпуск 6. Юбилейный. Ростов-на-Дону, 2007. С. 283-291.

- Мамаев М. И. Оптимизация налоговых отчислений хозяйствующих субъектов в бюджет государства: границы дозволенного // Законодательство и экономика. 2005. № 8. С. 27-31.

- Послание Президента России Владимира Путина Федеральному Собранию Российской Федерации // Российская газета. 2004. № 109.

- Барулин С. В., Макрушин А. В. Налоговые льготы как элемент налогообложения и инструмент налоговой политики // Финансы. 2002. № 2. С. 39-42.

- Кучеров И. И. Налоговое право России : курс лекций. М., 2001. 360 с.

- Белов А. П. Злоупотребление правом во внешнеэкономической деятельности // Право и экономика. 2000. № 3. Доступ из справочной правовой системы «Консуль-тантПлюс».

- Гражданский кодекс Российской Федерации (часть первая) : Федеральный закон от 30 ноября 1994 года № 51-ФЗ. Доступ из справочной правовой системы «КонсультантПлюс».

- Методические рекомендации «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)» : утверждены Следственным комитетом Российской Федерации, Федеральной налоговой службой. URL: http:// www.base.consultant.ru (дата обращения: 20.12.2021).

- Розовская Т. И. Незаконное возмещение НДС при осуществлении внешнеэкономической деятельности: уголовно-правовой аспект : монография. М., 2014. 216 с.

- Климанов А. М., Розовская Т. И. Злоупотребление правом как объективный признак незаконного возмещения НДС // Социально-гуманитарный вестник Юга России. 2013. № 11. С. 178-183.

- Уголовный кодекс Российской Федерации : Федеральный закон от 13 июня 1996 года № 63-ФЗ. Доступ из справочной правовой системы «КонсультантПлюс».

- Розовская Т. И. Уголовно-правовые аспекты незаконного возмещения НДС при осуществлении внешнеэкономической деятельности : дис. ... канд. юрид. наук. Ростов-на-Дону, 2009. 217 с.

- О внесении изменений в Уголовный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации : Федеральный закон от 29 ноября 2012 года № 207-ФЗ. URL: http://www.pravo.gov. ru (дата обращения: 04.04.2022).

- О внесении изменений в Уголовный кодекс Российской Федерации и статью 28.1 Уголовно-процессуального кодекса Российской Федерации : Федеральный закон от 1 апреля 2020 года № 73-ФЗ. URL: http://www. pravo.gov.ru (дата обращения: 01.04.2022).

- Актуальные проблемы уголовной ответственности за налоговые преступления : обзор выступлений на заседании Налогового клуба // Ваш налоговый адвокат. 2007. № 7. URL: http:// www.base.consultant. ru (дата обращения:10.12.2011).

- Вопрос пока обсуждается: в Уголовном кодексе России может появиться статья о налоговом мошенничестве : интервью заместителя председателя Следственного комитета России Е.Е. Леоненко. URL: https:// russian.rt.com/russia/article/768114-statya-nalogi-moshennichestvo (дата обращения: 29.11.2021).