Проблемы государственной политики в сфере налогообложения предпринимателей в условиях нестабильной экономики

Автор: Каледин Сергей Викторович, Грейз Георгий Маркович

Рубрика: Экономика и финансы

Статья в выпуске: 2 т.10, 2016 года.

Бесплатный доступ

Статья посвящена государственной политике в сфере налогообложения предпринимателей. Определены основные проблемные направления налогового администрирования в существующих кризисных экономических условиях. Несмотря на мораторий в отношении повышения налогов наблюдается негативная тенденция увеличения налоговой нагрузки на предпринимателей вследствие повышения имущественных налогов, введения новых региональных налогов и изменения налоговой базы; повышение размера страховых взносов; появление дополнительных мер административного давления из-за расширения прав налогового органа; осложнение деятельности налогоплательщика из-за появления новых информационных технологий в налогообложении. Авторы отмечают, что существующие различные государственные меры поддержки предпринимателей не носят комплексного характера и не распространяются на все субъекты предпринимательской деятельности. Один из основных вопросов - льготное кредитование малого и среднего бизнеса, до сих пор должной поддержки со стороны государства не получил. В качестве мер совершенствования взаимодействия налогового органа и налогоплательщика предлагаются: повышение качества информационного взаимодействия предпринимателя и налогового органа; совершенствование стандарта обслуживания налогоплательщиков; расширение возможностей досудебного порядка обжалования решений налогового органа; унификация взаимодействия с налогоплательщиками. К числу других мер поддержки предпринимательства отнесены создание и финансирование региональных программ поддержки предпринимательства по примеру программ развития Дальнего Востока, Северо-Кавказского ФО и Санкт-Петербурга. Появление и развитие региональных программ решает региональные задачи развития конкретных отраслей экономики. По мнению авторов, в существующих экономических условиях предлагаемые меры в области налогового администрирования требуют безотлагательного решения.

Налоговое администрирование, региональные налоги, налоговая база, налоговая нагрузка, страховые взносы, административное давление, информационные технологии в налогообложении

Короткий адрес: https://sciup.org/147156258

IDR: 147156258 | УДК: 336.221 | DOI: 10.14529/em160207

Текст научной статьи Проблемы государственной политики в сфере налогообложения предпринимателей в условиях нестабильной экономики

-

1. Введение новых региональных налогов

В качестве нового вида налогов в 2015 году появился торговый сбор.

-

2. Увеличение налоговой нагрузки за счет изменения налоговой базы

Торговый сбор является местным платежом и устанавливается в отношении организаций и индивидуальных предпринимателей, занимающихся торговой деятельностью через объекты движимого или недвижимого имущества (статьи 411, 412 главы 33 Налогового Кодекса Российской Федерации – далее НК РФ). К объектам осуществления торговли относятся здания, сооружения, помещения, стационарные и нестационарные торговые объекты и торговые точки, а также объекты недвижимого имущества, используемые управляю- щими рынками компаниями в деятельности по организации розничных рынков (статья 413 НК РФ). В разных регионах ставки торгового сбора различаются, и каждый регион самостоятельно выбирает и устанавливает его размер. Так, с 1 июля 2015 года на территории города Москвы устанавливается торговый сбор (Закон г. Москвы от 17.12.2014 № 62 «О торговом сборе»). Суммы платежей варьируются в зависимости от района, в котором предприниматель ведет торговую деятельность, вместе с тем, в целом, введение новых налогов и сборов в условиях кризиса негативно отражается на положении компаний, осуществляющих торговую деятельность, поскольку спрос на продукцию падает, закупочные цены растут, увеличиваются и налоги, которые предприниматели вынуждены включать в цену товаров.

Также дополнительная нагрузка на предпринимателей ложится путем распространения практики расчета имущественных налогов исходя из кадастровой стоимости.

Во многих регионах суммы земельного налога увеличились из-за кадастровой переоценки земель. Имущественные налоги увеличились также за счет переоценки. Кроме того, с 2015 года «упрощенцы» должны уплачивать налог на имущество по кадастровой стоимости в отношении административноделовых и торговых центров, нежилых помещений, предназначенных (используемых) для размещения офисов, торговых объектов, объектов общепита или бытового обслуживания, а также жилых домов и жилых помещений, не учитываемых в бухучете в качестве объектов основных средств.

Соответственно, в связи с увеличением имущественных налогов страдают и арендаторы, поскольку арендодатели пытаются переложить свои обязанности на плечи арендаторов.

Чтобы снизить налоговое бремя в настоящее время многие компании оспаривают кадастровую стоимость имущества.

Основаниями для пересмотра результатов определения кадастровой стоимости являются:

-

– недостоверность сведений о земельном участке, использованных при определении его кадастровой стоимости;

– установление в отношении земельного участка его рыночной стоимости на дату, по состоянию на которую была установлена его кадастровая стоимость.

-

3. Повышение страховых взносов

Налогоплательщики постоянно наблюдают рост сумм взносов, которые уплачиваются в ПФР и ФСС. Первое значительное повышение страховых взносов, уплачиваемых предпринимателями, можно было наблюдать в 2013 году, когда взносы на обязательное пенсионное страхование возросли более чем в 2,2 раза [4]. Это привело к ликвидации более половины миллиона предпринимателей. В 2014 году вопрос обложения страховыми взносами был скорректирован, вместе с тем, значительно возрос предельный размер страховых взносов, зависящий от выручки предпринимателя, что ставит под сомнение целесообразность эффективного ведения бизнеса, поскольку предполагает значительные отчисления в Пенсионный фонд. В целом, рост страховых взносов негативно отражается на предпринимательской активности населения.

-

4. Появление новых налоговых обязанностей

Вместе с тем, общая тенденция увеличения кадастровой стоимости земли и имущества вынуждает предпринимателей, осуществляющих деятельность, связанную с растениеводством, разведением скота, заготовлением кормов, отказаться от планов ведения бизнеса.

Налоговое бремя и бремя налогового администрирования негативно отражается на предпринимательской активности, поскольку предприниматели опасаются рисков возложения дополнительных обязанностей на предпринимателей. Вместе с тем, подобные риски увеличиваются в связи с из- менением законодательной базы, регулирующей налог на добавленную стоимость. Налоговые агенты, не являющиеся плательщиками НДС или являющиеся налогоплательщиками, освобожденными от исполнения обязанностей, связанных с исчислением и уплатой данного налога, декларации по НДС должны будут представлять в электронной форме.

По сути, дешевая аренда госсобственности может привести к дополнительным обязанностям по НДС.

Согласно п. 1 ст. 24 НК РФ налоговые агенты – это лица, которые обязаны исчислить за налогоплательщика налог, удержать его из доходов налогоплательщика и перечислить в бюджетную систему РФ.

Налоговые агенты, по сути, являются посредниками между налогоплательщиками и государством (контролирующими органами).

Следовательно, налогоплательщик, не являющийся плательщиком НДС, должен будет:

-

1) приобрести специальную программу;

-

2) заполнять декларации по НДС, даже если он выступил в качестве агента один раз в квартал, что увеличивает расходы на ведение бизнеса предпринимателем.

-

5. Введение дополнительных мер административного давления

В 2015–2016 годах налоговый орган получил дополнительные права в отношении налогоплательщиков, в частности, возможность проверки складов во время камеральной проверки, а также появились дополнительные основания для блокировки счетов налогоплательщиков. С 2016 года вводится обязанность по предоставлению ежеквартального расчета по налогу на доходы физических лиц. За непредставление своевременно расчета, налоговый орган может «закрыть счета» налогоплательщика на основании 3.2. статья 76 НК РФ. Решение налогового органа о приостановлении операций налогового агента по его счетам в банке и переводов его электронных денежных средств также принимается руководителем (заместителем руководителя) налогового органа в случае непредставления указанным налоговым агентом расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган в течение 10 дней по истечении установленного срока представления такого расчета.

-

6. Негативные тенденции развития информационных технологий в налогообложении

Данные изменения свидетельствуют об увеличении административного давления на бизнес.

Проблема информационного обеспечения налогоплательщиков заключается, с одной стороны, в избыточности информации (налогоплательщику достаточно тяжело изучить все нормы налогового законодательства, разъяснения Минфина, имеющие рекомендательный характер, судебную прак- тику). С другой стороны, проблема заключается в достаточной сложности российского налогового законодательства, вызванной постоянными изменениями в Налоговый кодекс, наличием нескольких позиций по одному и тому же вопросу. В этой связи защитить права налогоплательщика возможно путем улучшения информационной работы. Вопросам информационной работы посвящен ряд работ российских исследователей. Ефремова Л.И., Ефремова Т.А. [7].связывают совершенствование информационной работы с автоматизацией налоговой деятельности путем использования таких средств, как система электронного документооборота, которая «осуществляет взаимосвязь бухгалтерии ИФНС с Федеральным казначейством с помощью электронных документов - платежных поручений, заявки на наличность, реестры, т. е. бухгалтерских документов». Информационным технологиям в налогообложении, в том числе электронному документообороту, посвящена работа Вдовина В.М., Суркова Л.Е. [5]. Косарев И.М. посвятил свою работу информационно-аналитической системе (ИАС) «Налоги РФ», он отмечает, что «созданная информационно-аналитическая система позволяет повысить качество использования имеющихся статистических данных, так как создана на принципиально новой технологии обработки информации» [8]. Вместе с тем, наличие современных технических средств может столкнуться с проблемами неприятия их налогоплательщиками. В частности, подобные проблемы возникают в части внедрения системы электронной сдачи отчетности по НДС, ряд налогоплательщиков решил закрыть свои предприятия или перейти на упрощенную систему налогообложения, поскольку подобная информационная система вынуждает компанию или предпринимателя проверять не только свои документы, но и документы контрагентов. Другой проблемой является неразвитость правовой культуры малых предприятий и индивидуальных предпринимателей, которые предпочитают сдавать отчетность на бумажных носителях, не видят перспективы развития электронного документооборота и редко прибегают к консультациям с налоговым органом.

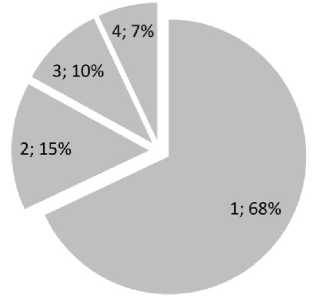

Программа взаимодействия с индивидуальными предпринимателями до конца не реализована, в настоящее время действует Стратегический план развития официального сайта ФНС России на 2015 г., размещенный на сайте налогового ведомства, в том числе проведен анализ целевой аудитории посетителей сайта (см. рисунок).

В направления развития входят:

-

- повышение лояльности к налоговым органам;

-

- вовлечение граждан в электронное взаимодействие с налоговыми органами;

-

- оптимизация интерфейса интерактивных сервисов;

-

- увеличение количества наборов открытых данных.

По каждому направлению предлагается ряд мероприятий, способствующих развитию информационной работы с налогоплательщиками. Вместе с тем, полагаем, что данные мероприятия недостаточны для развития информативности сайта и повышения эффективности информационной работы с налогоплательщиками.

1. Физические лица. 2. Юридические лица. 3. Прочие: сотрудники налоговой службы, сотрудники других государственных органов, налоговые консультанты, аудиторы и др. 4. Индивидуальные предприниматели

Целевая аудитория посетителей официального сайта ФНС России

Таким образом, современная государственная политика в сфере налогообложения предпринимательской деятельности является неоднозначной и разновекторной.

С одной стороны, существуют программы поддержки предпринимателей, принятые на помощь и развитие предпринимательства в России. Вместе с тем, данные программы не носят комплексный характер, а направлены на развитие отдельных секторов экономики, ограничены определенными видами деятельности. Следует пожалеть о потере такого кредитора, как Европейский банк реконструкции и развития (ЕБРР). Условия предоставления кредитов и займов этим банком были весьма привлекательны и он, в отличие от отечественных кредитных организаций, во-первых, предоставлял значительные объемы кредитования (верхнего предела практически не существовало), во-вторых, сроки предоставления кредитов и займов составляли до 15-ти лет, в-третьих, низкий, по сравнению с отечественными банками, ссудный процент, и, в-четвертых, предоставление отсрочки начала погашения кредита до 2-х лет._Кроме того, налоговая политика в сфере налогообложения не имеет комплексного характера, отсутствует информационная база, позволяющая предпринимателям изучить возможные преференции, воспользоваться льготами в конкретном субъекте федерации или на федеральном уровне. В большинстве своем предприниматели и лица, желающие вести предпринимательскую деятельность, не обладают специальными экономическими, юридическими знаниями, в этой связи современная государственная политика должна воплощаться не только в разрозненных мерах антикризисной поддержки предпринимателей, но и в специализированных комплексных программах, доводимых до предпринимателей, понятных любому гражданину, который хочет заняться предпринимательской деятельностью. Преференции должны предоставляться с момента регистрации индивидуального предпринимателя, иметь безусловный характер и определенный срок действия.

С другой стороны, несмотря на мораторий в отношении повышения налогов, наблюдается негативная тенденция увеличения налоговой нагрузки на предпринимателей в виде повышения имущественных налогов, введения новых налогов, таких как торговый сбор и повышение страховых взносов. Данная негативная тенденция является серьезным препятствием для развития предпринимательства.

Прогноз развития политики в сфере предпринимательства в форме нормативно-правового документа отсутствует. Тем не менее, важность совершенствования взаимодействия налогового органа и налогоплательщика подтверждается докладом 2014 года о результатах и основных направлениях деятельности на 2014–2017 годы, размещенном на сайте налогового ведомства. Данный доклад предусматривает оценку следующих результатов:

-

– организацию и проведение налогового контроля;

-

– обеспечение урегулирования налоговой задолженности и участие в процедурах банкротства;

-

– обеспечение государственной регистрации юридических лиц и ИП;

-

– организация работы с налогоплательщиками;

-

– развитие процедур досудебного урегулирования налоговых споров;

-

– организация и проведение профилактических мероприятий по предотвращению должностных правонарушений в системе налоговых органов.

Одновременно разработаны мероприятия на среднесрочную перспективу.

В докладе отмечается целый ряд мероприятий, которые направлены не на совершенствование сотрудничества, а на повышение собираемости налогов, например, в части доначисления налогов в 2014 году налоговая служба произвела больше доначислений, чем за предыдущий период, основным налогом, по которому производились доначисления, является НДС 141,3 млрд рублей (42 %), следующим налогом, в отношении которого производились доначисления, является налог на прибыль организаций – 93,4 млрд. С введением электронного документооборота по НДС можно ожидать увеличение количества доначисления налога, что связано не столько с недобросовестностью налогоплательщиков, сколько с недостаточным взаимодействием с контрагентами, наличием проблем с электронным документооборотом. Также в докладе отмечаются темпы прироста сумм отказа в возмещении НДС, которые с 13,9 % в 2012 году увеличились до 53,6 % в 2013 году, что составило 69,7 млрд рублей. Однако отказ в возмещении НДС не направлен на улучшение взаимодействия налогового органа и налогоплательщика, а говорит, скорее, о проблемах, с которыми реально сталкиваются налогоплательщики при реализации своих прав, установленных в налоговом законодательстве. В докладе налоговой службы также сообщается об актуализации Концепции планирования выездных налоговых проверок, утвержденной приказом ФНС России от 30.05.2007 № ММ-3-06/333. Вместе с тем, такие критерии, как налоговая нагрузка, рентабельность активов и рентабельность продаж в условиях кризиса могут понижаться, а в условиях роста экономики соответственно расти. Но концепция планирования выездных налоговых проверок должна постоянно меняться в зависимости от экономической ситуации, тенденций законодательства, тенденций развития бизнеса в стране. Кроме того, в докладе отмечается, что налоговый орган активно сотрудничает и отвечает на предложения Минпромторга, нефтяных компаний, однако для целей совершенствования взаимодействия налогового органа и налогоплательщика целесообразно организовать открытую площадку для осуществления подобных дискуссий, встреч, обсуждения предложений малого и среднего бизнеса, физических лиц по улучшению работы налогового органа. Такая площадка может быть открыта и в рамках Интернета, и в рамках открытых семинаров, конференций, вебинаров, причем учитывая масштаб страны, необходимо задействовать максимальное число специалистов, экспертов, авторов пособий, учебных программ, экономистов, юристов и простых граждан, предпринимателей. Подобные дискуссии послужат развитию новых направлений совершенствования работы налоговой службы. В настоящее время в докладе явно доминирует тенденция понуждения налогоплательщика к снижению убытков, снижению возмещения НДС из бюджета. Однако данный подход не позволяет говорить об улучшении биз-нес-климата и получении компаниями дополнительных средств, развитии компаний и получении дополнительной прибыли, а следовательно, увеличения платежей в бюджет страны.

Одновременно приняты Основные направления налоговой политики на 2016 год и плановый период 2017 и 2018 годов. Данный документ включает в себя анализ налоговой нагрузки в России, а также проводится анализ ставок налогов применительно к доле ВВП. Вместе с тем, Россия в своих исследованиях руководствовалась данны- ми ОЭСР, но в доклад данной организации не была включена. Поэтому методика определения налогов в доле ВВП может отличаться в России и данной международной организации.

Вместе с тем, если сравнить направления налоговой политики и доклад 2014 года о результатах и основных направлениях деятельности на 2014–2017 годы, размещенный на сайте налогового ведомства, то можно увидеть, что по результатам деятельности налогового органа было увеличено количество отказов в возмещении НДС, а направления налоговой политики говорят о необходимости упрощения данной процедуры. В данных двух документах мы видим противоречие в части несоответствия целей и достигнутых результатов.

Для оценки перспектив налоговой политики возьмем за основу следующие прогнозные документы:

-

– Основные направления налоговой политики Российской Федерации на 2016 год и на плановый период 2017 и 2018 годов, где содержится целый ряд антикризисных мер поддержки предпринимателей;

-

– Основные направления единой государственной денежно-кредитной политики на 2016 год и период 2017 и 2018 годов;

-

– Концепция долгосрочного социально-экономического развития РФ на период до 2020 года.

Концепция долгосрочного социально-экономического развития РФ не предполагает отдельные меры по развитию предпринимательства, вместе с тем, данная концепция предусматривает «отказ от повышения совокупной налоговой нагрузки в экономике и снижение издержек, связанных с исполнением обязанностей по уплате налогов» [3].

Аналогичные меры предусмотрены в Прогнозе социально-экономического развития Российской Федерации на 2014 год и на плановый период 2015 и 2016 годов, который предполагает:

-

– повышение доступности финансирования для субъектов малого и среднего предпринимательства;

-

– расширение имущественной поддержки предпринимателей и создание инфраструктуры поддержки малого и среднего предпринимательства;

-

– упрощение процедур ведения предпринимательской деятельности;

– оптимизация специальных налоговых режимов и механизмов расчета страховых платежей и т. д. [2].

Таким образом, прогнозные планы социальноэкономического развития, не предполагая отдельных мероприятий по развитию предпринимательства, в целом, предусматривают оптимизацию налогообложения.

Второй тенденцией политики в сфере предпринимательства будет предусматривать ряд антикризисных мер, направленных на развитие пред- принимательства в социальной сфере, поддержку новых производств, основанных в особых экономических зонах. Однако данные меры не будут иметь комплексный характер, одновременно необходимо отметить, что сохранятся негативные тенденции, которые связаны с введением ранее изменений в законодательство: изменение расчета страховых взносов, изменение порядка расчета имущественных налогов.

Доходы предпринимателей будут расти, но подобный рост связан с необходимостью предпринимателей повышать цены.

Так, по итогам 2015 года инфляция составит 10,39 %, соответственно, можно ожидать, что доходы на одного предпринимателя увеличатся, однако увеличатся и расходы в связи с увеличением стоимости энергоносителей, повышением себестоимости продукции. По мнению ЦБ РФ, ситуация с инфляцией стабилизируется только к 2017 году1, когда инфляция составит 4 %. В целом в 2015 году внешние условия продолжали оказывать сдерживающее влияние на рост российской экономики, что влияет также на развитие предпринимательской активности в стране. Даже в более экономически успешные годы экономическая активность населения была невысока. Поэтому ожидать резкого развития предпринимательства в условиях кризиса не приходится.

Еще одной тенденцией развития политики в сфере предпринимательства будет тенденция, связанная с поддержкой предпринимательства, заключается в региональном развитии предпринимательства. Причиной данной тенденции можно назвать наличие региональных программ поддержки предпринимательства. В частности, можно назвать следующие программы:

-

– Развитие Дальнего Востока;

-

– Государственная программа Российской Федерации «Развитие Северо-Кавказского федерального округа» на период до 2025 года;

-

– Прочие региональные мероприятия в рамках ФЦП [2].

Региональные программы развития предпринимательства существуют и в других регионах. Так, Основными приоритетами государственной политики Санкт-Петербурга в сфере развития предпринимательства и потребительского рынка на среднесрочную и долгосрочную перспективу является создание условий для свободы предпринимательства и конкуренции, развитие механизмов саморегулирования предпринимательского сообщества; совместная с бизнесом работа по повышению общественного статуса и значимости предпринимательства и собственности [1].

Появление и развитие региональных программ является достаточно перспективным на- правлением, поскольку решает региональные задачи развития конкретных отраслей экономики.

Можно сделать вывод, что ожидать комплексный рост предпринимательской активности не приходится. Поэтому необходима комплексная поддержка предпринимательской деятельности, в частности, необходимо включение проблем предпринимательства в прогнозы социальноэкономического развития как России в целом, так и отдельных регионов. Прогнозы развития политики в сфере предпринимательской деятельности не содержат инновационных мер по поддержке предпринимательства, нацеленных на резкий рост предпринимательской активности, развитие отдельных направлений в сфере предпринимательства. Долгов С.Г. [6] обращает внимание на тот фактор, что «предусмотренные налоговым законодательством специальные налоговые режимы не дали и не дают того положительного эффекта, на который их введение было изначально рассчитано». По его мнению, это связано с тем, что индивидуальные предприниматели вынуждены уплачивать целый ряд налогов, а также страховые взносы за собственное страхование:

-

- на обязательное пенсионное страхование;

-

- на обязательное медицинское страхование.

Вместе с тем, политика совершенствования механизма налогообложения и использование зарубежного опыта позволило бы значительно повысить долю предпринимателей. Так, Мазуренко А.П. отмечает, что за рубежом малое предпринимательство составляет до 40% промышленного сектора, а в его обслуживании задействована добрая половина трудоспособного населения [9]. Российская политика в сфере предпринимательской деятельности также должна быть нацелена на достижение подобных показателей.

Необходимо также обратить внимание, что принятые акты не соответствуют направлениям налоговой политики государства. Авторы выделяют следующие нормативно-правовые акты и направления деятельности государства, осуществляемые в рамках совершенствования взаимодействия налогового органа и налогоплательщика (см. таблицу).

По мнению авторов, очень важным аспектом является развитие иных направлений налогообложения: упрощение регистрации предпринимателей через Интернет, внедрение сервисов и льгот, повышающих предпринимательскую активность, снижение количества часов, которые налогоплательщик тратит в налоговом органе. Во многих странах наблюдается снижение роли администра- тивного ресурса и повышение роли предпринимателя в налоговых отношениях, что позволяет повысить культуру в области налогообложения. Максимальное упрощение налоговых процедур за рубежом также позволяет сделать вывод о повышении роли налогоплательщика как центрального звена в налоговых взаимоотношениях, например, в Чехии налогоплательщик получает все важные сообщения от налогового органа на специализированную страницу в сети Интернет. Подобная положительная практика при разработке политики в сфере налогообложения должна применяться и в Российской Федерации.

Список литературы Проблемы государственной политики в сфере налогообложения предпринимателей в условиях нестабильной экономики

- Постановление Правительства Санкт-Петербурга от 30.06.2014 № 554 «О государственной программе Санкт-Петербурга “Развитие предпринимательства и потребительского рынка в Санкт-Петербурге” на 2015-2020 годы».

- Прогноз социально-экономического развития Российской Федерации на 2014 год и на плановый период 2015 и 2016 годов (разработан Минэкономразвития России).

- Прогноз долгосрочного социально-экономического развития Российской Федерации на период до 2030 года (разработан Минэкономразвития России).

- Беспалов, М. Новый год -новые правила расчета и уплаты страховых взносов/М. Беспалов//Налоговый вестник. -2013. -№ 2. -С. 8-16.

- Вдовин, В.М. Информационные технологии в налогообложении: практикум/В.М. Вдовин, Л.Е. Суркова. -М.: Дашков и Ко, 2010.-248 с.

- Долгов, С.Г. Налоговое бремя как сдерживающий фактор развития малого и среднего предпринимательства/С.Г.Долгов//Юрист. -2014. -№ 22. -С. 32-37.

- Ефремова, Л.И. Автоматизация налоговой деятельности/Л.И. Ефремова, Т.А. Ефремова//Актуальные вопросы экономических наук. -2010. -№ 11-3. -С. 29-34.

- Косарев, И.М. Анализ налоговых поступлений субъектов Дальневосточного федерального округа, с использованием ИАС « Налоги РФ»/И.М. Косарев//Управление экономическими системами: электронный научный журнал. -2014. -№ 2 (62). -С. 47.

- Российская правотворческая политика в сфере развития малого и среднего предпринимательства/А.П. Мазуренко//Безопасность бизнеса. -2014. -№ 3. -С. 17-19.