Производители мебели Санкт-Петербурга

Автор: Семак Инна, Шарыгина Ольга

Журнал: Телескоп: журнал социологических и маркетинговых исследований @teleskop

Статья в выпуске: 2, 2004 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142181554

IDR: 142181554

Текст статьи Производители мебели Санкт-Петербурга

Настоящее исследование является одним из открытых инициативных (не заказных) проектов, проводимых компанией «Бизнес Порт» в рамках масштабного изучения различных сфер производства Санкт-Петербурга. Статья раскрывает некоторые результаты проведенного исследования.

По оценкам экспертов, в настоящее время на рынке Санкт-Петербурга функционирует порядка 500 производителей мебели различных типов и около 1000 торговых компаний. Более двух третей участников исследования выпускают в настоящее время корпусную бытовую мебель и мебель для офиса и общественных помещений (78% и 75%), чуть менее 20% респондентов занимаются выпуском мягкой бытовой мебели. При этом треть компаний, принявших участие в исследовании, занимается выпуском только одного вида мебели (как правило, это либо корпусная бытовая, либо офисная мебель), две трети – двух видов мебели (как правило, и корпусной бытовой и офисной мебели), а остальные 5% респондентов – трех видов мебели. Большинство участников рынка относит себя к «среднему» и «малому» бизнесу (47% и 51%). К крупному бизнесу относят себя только 3% опрошенных.

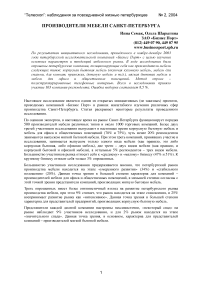

Большинство участников исследования придерживается мнения, что петербургский рынок производства мебели находится на этапе «умеренного развития» (34%) и «стабильного положения» (20%). Данная точка зрения в большей степени характерна для компаний – производителей мебели для офиса и общественных помещений, в меньшей степени согласны с этой точкой зрения представители компаний, производящих мягкую бытовую мебель.

Треть опрошенных имеет более оптимистичный взгляд на развитие петербургского рынка производства мебели, при этом 9% считает, что рынок находится на этапе становления, и 25% воспринимает развитие рынка как «интенсивное». Данная точка зрения в большей степени характерна для представителей предприятий, производящих корпусную бытовую мебель.

Представители каждой десятой компании настроены пессимистично, «некоторый спад» на рынке наблюдает 9% участников исследования, и для 2% рынок находится на этапе «значительного спада». Данная точка зрения, в основном, характерна для представителей компаний – производителей мягкой бытовой мебели.

График 1. Оценка развития Санкт-Петербургского рынка производства мебели.

В процентах, от количества компаний в выборочной совокупности, N=103.

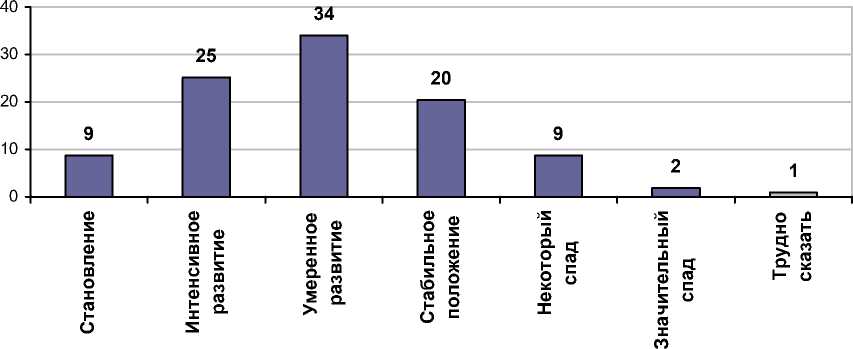

По мнению экспертов, наиболее динамично развивающимся сегментом является сегмент корпусной бытовой мебели, более половины участников исследования отдают приоритет этому сегменту (57%). Интересно отметить, что хотя наблюдается равномерность в оценке этого сегмента со стороны участников исследования, представители предприятий, производящих мягкую бытовую мебель, в большей степени, чем производители других типов мебели склонны придерживаться этой точки зрения.

По своей привлекательности сегменты мягкой бытовой мебели и мебели для офиса и общественных помещений занимают примерно равные позиции в глазах экспертов. Так, сегмент мебели для офисных помещений оценивается в качестве наиболее перспективного только со стороны четверти участников исследования (23%), а сегмент мягкой бытовой мебели – каждым пятым экспертом (20%).

Интересен тот факт, что почти пятая часть экспертов затруднилась оценить, для какого сегмента мебели в настоящее время характерно наиболее динамичное развитие. Доля компаний, затруднившихся выделить в качестве наиболее динамичного тот или иной сегмент, примерно равна в группах производителей, занимающихся производством разных типов мебели.

График 2. Оценка наиболее динамично развивающихся сегментов петербургского рынка производства мебели.

В процентах, от количества компаний в выборочной совокупности, N=103. Сумма больше 100%, так как респонденты выделяли один и более динамичных сегментов.

В целом, основываясь на оценках экспертов, можно сделать заключение, что в настоящее время Санкт-Петербургский рынок производства мебели находится на стадии зрелости. Участники исследования отмечают, что происходит замедление роста первичного спроса, в основном, за счет отсутствия платежеспособного спроса со стороны населения. Предполагаемые темпы роста спроса будут совпадать с темпами роста макроэкономических показателей России, в частности, ВНП и ВВП, а также будут зависеть от изменения численности населения. Учитывая тот факт, что численность жителей Санкт-Петербурга и Северо-Западного округа в целом уменьшается как за счет естественной убыли населения, так и из-за миграционного оттока (на 6,4% и на 8,2% соответственно по сравнению с данными предыдущей переписи 1989 года) ожидать рост спроса, связанный с приростом населения, не представляется целесообразным.

Рынок производства мебели отличает наличие гиперсегментации потребителей по уровню дохода. Так, для производителей мебели вне зависимости от того, какой вид товара производится, в качестве основной целевой группы выступает потребитель со средним уровнем дохода или бизнес-клиент, входящий в сегмент компаний среднего бизнеса.

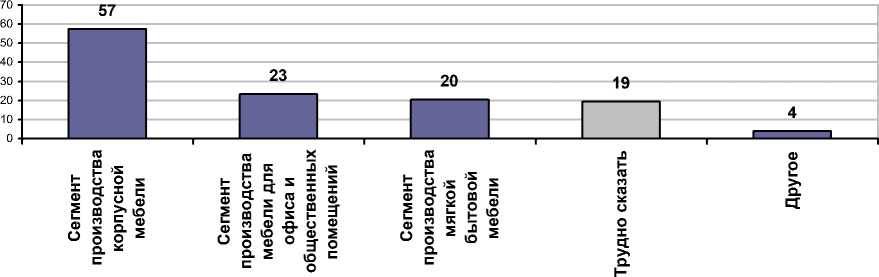

Исследование показало, что большинство производителей мебели ориентируется на потребителей - физических лиц. Очевидно, что в сегменте производства офисной мебели основной группой потребителей являются бизнес - клиенты.

График 3. Типы потребителей, на которые ориентируются петербургские производители мебели.

В процентах от количества компаний, вошедших в каждый сегмент.

□ Корпусная мебель, N=80 □Мягкая мебель, N=19 □ Офисная мебель, N=77

Как уже упоминалось, вне зависимости от того, в каком сегменте производства мебели работает компания, ориентация в группе физических лиц осуществляется на потребителя со средним доходом. На потребителей с высоким доходом в большей степени, чем остальные участники исследования, ориентируются производители мягкой бытовой мебели. Также представители этого сегмента в меньшей степени заинтересованы в работе с потребителем с низким уровнем дохода.

Как правило, производители мебели, стремясь к более широкой ассортиментной линейке, предлагают мебель различных ценовых категорий. Тем не менее, представители большинства компаний – респондентов производят мебель в «среднем ценовом сегменте», в большей степени это относится к производителям, выпускающим корпусную бытовую мебель и мебель для офиса и общественных помещений.

Каждая третья компания, выпускающая корпусную бытовую мебель, ориентируется также на «высокий» и «низкий» ценовые сегменты. Производители мягкой бытовой мебели в большей степени, чем остальные участники исследования, выбирают в качестве приоритетного ценового сегмента «высокий».

С точки зрения участников исследования, «средний ценовой сегмент» корпусной бытовой мебели представлен, в основном, мебелью от 350 до 1100 USD за единицу мебели. Стоимость мягкой мебели в «среднем ценовом сегменте» колеблется от 150 USD за диван до 1100 USD за комплект мягкой бытовой мебели. В сегменте мебели для офиса и общественных помещений «средний ценовой сегмент» представлен мебелью от 30 USD (например, письменный стол, тумбочка) до 650 USD (например, компьютерный стол), составляя в среднем 350 USD за единицу мебели.

По мнению представителей производителей корпусной бытовой мебели «высокий ценовой сегмент» представлен мебелью от 780 USD (например, шкаф) до 2200 USD (например, стенка). С точки зрения производителей мягкой бытовой мебели, границами «высокого ценового сегмента» являются 525 – 1500 USD за единицу мебели. Для производителей офисной мебели границами «высокого ценового сегмента» в среднем является стоимость мебели от 160 до 1050 USD за единицу мебели.

«Низкий ценовой сегмент» представлен, по оценкам производителей корпусной бытовой мебели, мебелью от 100 до 470 USD за единицу мебели. По мнению производителей мягкой бытовой мебели границы данного сегмента от 120 до 340 USD за единицу мебели, а с точки зрения производителей мебели для офиса и общественных помещений - от 55 до 180 USD за единицу мебели.

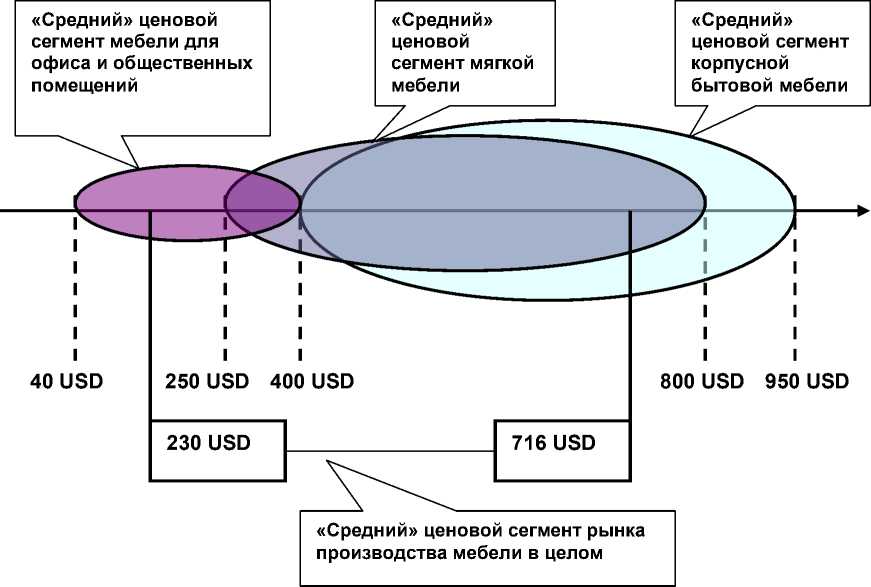

Анализ выделенных респондентами ценовых границ позволяет разделить рынок производства мебели в зависимости от товарной категории на следующие ценовые сегменты:

-

1) Корпусная бытовая мебель: «низкий ценовой сегмент» - до 400 USD за единицу мебели; «средний ценовой сегмент» - от 400 до 950 USD за единицу мебели; «высокий ценовой сегмент» - более 950 USD за единицу мебели.

-

2) Мягкая бытовая мебель: «низкий ценовой сегмент» - до 250 USD за единицу мебели; «средний ценовой сегмент» - от 250 до 800 USD за единицу мебели; «высокий ценовой сегмент» - более 800 USD за единицу мебели.

-

3) Мебель для офиса и общественных помещений: «низкий ценовой сегмент» - до 40 USD за единицу мебели; «средний ценовой сегмент» - от 40 до 400 USD за единицу мебели; «высокий ценовой сегмент» - более 400 USD за единицу мебели.

График 4. Ценовые сегменты мебели различных видов.

Указаны границы ценовых сегментов по каждому из исследуемых видов мебели.

Рынок производства мебели значительно дифференцирован по ассортименту. Производители стремятся удовлетворить все множество потребностей. Подтверждением этой тенденции выступает и то, что производители (в большей степени это относится к производителям корпусной бытовой мебели и мебели для общественных помещений) не ориентируются на выпуск типовой мебели, а стремятся производить мебель по индивидуальным заказам. Изготовление мебели «под заказ» воспринимается производителями мебели в качестве одного из важных факторов конкурентоспособности компании.

В качестве заключения необходимо отметить, что эксперты указывают на наличие серьезных барьеров для дальнейшего развития компаний – участников рынка производства мебели в Санкт-Петербурге. Выделенные сдерживающие факторы можно условно разделить на несколько групп:

-

1) Финансовые вопросы различного характера, среди которых: финансовые барьеры (11%), отсутствие денег на развитие производства (16%) и высокие налоги (10%). Обобщенный показатель по этой группе – 37%;

-

2) Высокий уровень конкуренции (17%);

-

3) Показатели, имеющие отношение к качеству продукции: «низкое качество материалов» (7%), «нехватка квалифицированного персонала» (7%) и непосредственно «низкий уровень качества продукции» (2%). Обобщенный показатель по этой группе составляет 16%;

-

4) Низкая покупательская способность населения (10%).

Наряду с барьерами для развития мебельного производства участники исследования отмечают и наличие определенных факторов успеха, которых должны придерживаться компании, работающие на петербургском рынке производства мебели. По мнению респондентов, такими факторами выступают: соблюдение высокого уровня качества (32% участников исследования считают, что данный фактор определяет успех фирмы), более низкий уровень цен (18%), сервис и направленность на потребителя (18%). В группу дополнительных поддерживающих факторов вошли: расширение ассортимента, разработка новых образцов мебели и приемлемое для рынка соотношение «цена-качество» (по 17%).