Рынок комбикормов и их потребителей в Самарской области

Автор: Летуновский Е.В.

Журнал: Форум молодых ученых @forum-nauka

Статья в выпуске: 6 (34), 2019 года.

Бесплатный доступ

В настоящей статье рассмотрены проблемы развития рынка комбикормов в Самарской области. Описаны основные производители и потребители комбикормов. Оценены возможности развития рынка.

Рынок комбикормов, самарская области, сельское хозяйство, инвестиционные проекты

Короткий адрес: https://sciup.org/140286854

IDR: 140286854 | УДК: 338.433

Текст научной статьи Рынок комбикормов и их потребителей в Самарской области

Еще 10 лет назад Самарская область производила около 120-140 тыс. тонн комбикорма в год и находилась на 8 месте среди 14-ти регионов Приволжского федерального округа. Причем доля производства региона в Поволжье составляла около 5-6%. Однако за последние 10 лет выпуск комбикормов в Самарской области неуклонно снижался ввиду ухода с рынка старых предприятий, и в конечном итоге достиг 28 тыс. тонн на конец 2017 года1.

Проблемы в последние 2-3 года были напрямую связаны с деятельностью Тольяттинской птицефабрики, которая с 2016 года проходил процесс банкротства и с августа 2018 года птицефабрика прекратило свое существование2. Более того, в конце 2017 года компания «Каргилл» (российское представительство международного концерна Cargill) завершила сделку по продаже активов по производству и хранению кормов в поселке Безенчук Самарской области. Покупателем стал агрохолдинг «Био-Тон», который планирует использовать приобретенный актив в первую очередь для хранения и отгрузки сельскохозяйственной продукции3. Таким образом, можно говорить, что на 2019 год промышленное производство комбикормов в Самарской области фактически отсутствует.

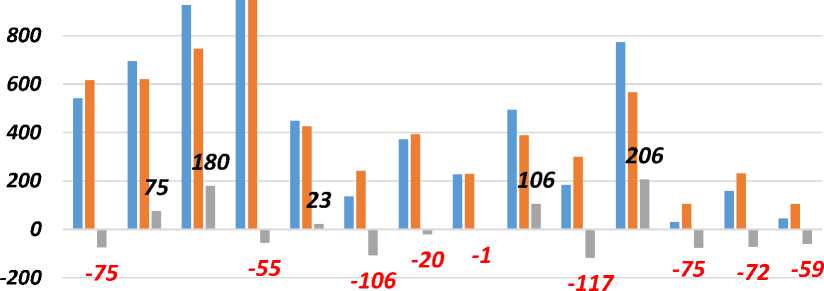

Рассматривая баланс спроса и предложения на комбикорма в Поволжье, стоит сказать, что макрорегион в целом дефицитный. Из 14 регионов только 5 имеют более высокое производство относительно текущих потребностей даже с учетом дооценки по выпуску в теневом сегменте. Более того, сторона потребления учитывается только для сегмента сельхозорганизаций, так как мелкие фермеры и ЛПХ крайне редко используют в кормлении комбикорм промышленного производства.

Так, на диаграмме ниже хорошо видно, что заметный дефицит кормов собственного производства испытывают Оренбургская область, республика Чувашия, Ульяновская область, Самарская и Саратовская области, а также республики Башкортостан и Татарстан.

При этом на их фоне избыточные объемы производства имеют регионы: Пензенская область, республики Мордовия и Марий Эл, а также Нижегородская область.

Важно отметить, что все 4 региона, имеющие непосредственные границы с Самарской областью: Саратовская, Ульяновская, Оренбургская области и республика Татарстан, являются дефицитными по кормам, совокупный недостаток производства по пяти регионам, включая Самару, около 420-425 тыс. тонн. Учитывая важный аспект эффективного логистического плеча, которое составляет порядка 300 км при транспортировке продукции россыпью, именно данный ареал имеет смысл рассматривать в качестве целевого рынка сбыта. Также, несмотря на отсутствие общих границ с Башкирией, этот регион имеет небольшой дефицит по кормам и может вписываться (по крайней мере, частично) в целевую зону реализации.

Диаграмма 1. Соотношение спроса и предложения комбикормов в регионах ПФО в 2017 году, тыс. тн4

■ Производство с дооценкой ■ Потребление ■ Сальдо по региону +/-

С точки зрения рынка потребителей, а именно стороны животноводства, то Самарская область занимает относительно невысокие позиции в рамках Приволжского округа. Так, в 2017 году совокупное производство мяса всех видов по всем категориям хозяйств в регионе составляло 152 тыс. тонн в живом весе, что соответствовало 9-му месту среди всех регионов (5% от ПФО в целом). Однако эффективный сектор с точки зрения потребности в кормах – сельхозорганизации произвели только половину этого объема – 76 тыс. тонн (11-е место в ПФО). Стоит сказать, что Самарская область имеет одну из наиболее высоких долей по производству мяса среди фермерских хозяйств и населения (50%). Это в определенной степени сужает потенциал рынка с точки зрения реализации комбикормов в регионе.

Также стоит отметить, что в Самарской области полностью отсутствует промышленное производство яйца, тогда как молочное животноводство развито слабо – доля производство в ПФО всего 3%.

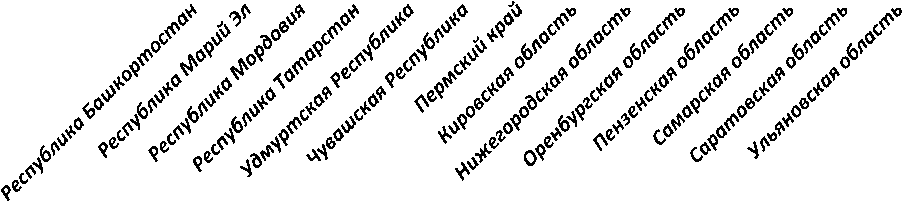

Крайне важно проследить географию и динамику производства мяса в регионах Поволжья, с целью определить наиболее привлекательные регионы с точки зрения спроса на корма. Так, заметно отличается группа регионов-лидеров по производству мяса в Поволжье, на которые приходится около 65% всего выпуска: республика Татарстан, республика Мордовия, республика Марий Эл, Пензенская область и республика Башкортостан. Фактически все остальные регионы Поволжья имеют стабильную динамику на протяжении последних 5-6 лет. В группу регионов с производством свыше 100 тыс. тонн в год входят Нижегородская и Удмуртская области.

В общей структуре производства мяса в Поволжья однозначно преобладает мясо птицы – 60%, свинина имеет около 26%, говядина – не более 13%.

Диаграмма 2. Производство мяса всех видов по регионам в ПФО (жив. вес), тыс. тн5

^^^^^м Республика Башкортостан

^^^^^™ Республика Марий Эл

^^^^^™ Республика Мордовия

^^^^^^ Республика Татарстан '^^^^^ж Удмуртская Республика

^^^^^^ Чувашская Республика

■ Пермский край

^^^^^™ Кировская область i Нижегородская область

^^^^^^ Оренбургская область

^^^^^м Пензенская область

Самарская область

Саратовская область

т? т? т? т$ т$ т$ qO> Ульяновская область

В соответствии с определённым ранее целевым макрорегионом сбыта комбикормовой продукции, ниже представлен рейтинг крупнейших производителей мясосырья по видам, яйца и молока с указанием объемов выпуска по 2017 году (при наличии информации). В целом стоит констатировать, что Самарская область выглядит наиболее слабо по сравнению с соседями, почти полностью утратив яичное производство, в 2 раза сократив выпуск свинины в сельхозпредприятиях, а также отмечаем текущие проблемы одной из двух крупнейших птицефабрик в регионе – «Тольяттинской ПФ». Ведущими производителями в регионе по состоянию на конец 2018 года являются: Тимашевская птицефабрика, ООО Северный ключ, ООО Радна.

Фактически все с/х предприятия в секторе животноводства Самарской области вынуждены закупать комбикорма из-за пределов региона, так как на сегодняшний день их выпуск сократился до 800-1000 тонн в месяц.

Соседние регионы могут похвастать развитым свиноводством (республики Башкортостан и Татарстан), яичным и бройлерным птицеводством (все регионы), а также молочным животноводством (республики Башкортостан и Татарстан – одни из лидеров в России).

Что касается новых инвестпроектов, то на текущий момент в инвестиционном портфеле Самарской области животноводства не значится. И тем не менее, руководством региона озвучиваются планы по расширению мощностей Тимашевской птицефабрики, которая способна производить до 140 тыс. тонн мяса птицы в год, а также по поиску финансирования для продолжения строительства Сергиевской птицефабрики мощностью в 75 тыс. тонн, которая была законсервирована еще 4-5 лет назад. Согласно условиям Социально-экономического развития Самарской области на 2018 год и плановый период 2019 и 2020 годов планируется :

-

• завершение строительства свинокомплекса на 1300 продуктивных свиноматок в с. Хилково муниципального района Красноярский6;

-

• строительство комплекса площадок откорма цыплят бройлера № 3,4,5 и цеха по убою мощностью 13,5 тыс. голов в час ООО «Тимашевская птицефабрика»7;

-

• до конца 2019 года планируется ввести в эксплуатацию современный комплекс по производству и переработке мяса птицы (бройлер) в муниципальном районе Сергиевский мощностью 75 тыс. тонн мяса птицы в год (в этих целях ведется работа по привлечению инвесторов и кредитного финансирования для реализации проекта)8.

Кроме того, в отчете о ходе реализации регионального плана по импортозамещению в Самарской области в 2017 году в перечне приоритетных инвестиционных проектов, способствующих импортозамещению, увеличению экспорта и технологическому развитию, включены также:

-

• создание животноводческого комплекса на 2 400 голов дойного стада в Борском районе Самарской области. При выходе на проектные мощности планируется, что годовой объем производства молока на комплексе составит порядка 20 тыс. тонн;

-

• создание свинокомплекса на 1300 продуктивных свиноматок в с. Хилково Красноярского района Самарской области, инициатор проекта «Мясоагропром»;

-

• создание свиноводческого предприятия (селекционногенетического центра по канадской генетике) на 2500 свиноматок в Самарской области Сызранском районе);

Отметим также недавно анонсированные планы ГК «Русагро», которая рассматривает возможность строительства в Самарской области молочного комплекса из восьми ферм на 5 тыс. дойных коров каждая. Кроме того, проект предусматривает создание мощностей по переработке 1 тыс. тонн молока в сутки. Стоит сказать, что агрохолдинг еще не имеет этого направления деятельности в своем портфеле и активно присматривается к нему. Однако пока вряд ли будет корректным рассматривать эти планы серьезно.

Самарская область является одним из ведущих регионов Приволжского федерального округа по производству зерновых и масличных культур. В 2017 году в области было собрано 27,5 млн. тонн зерновых и бобовых культур, что составляет около 9% от общего производства в округе. В регионе производятся: пшеница (преимущественно озимая), ячмень, кукуруза, подсолнечник, а также ряд нишевых зернобобовых и масличных культур.

Помимо этого Самарская область является зернопрофицитным регионом, что подтверждается расчётным балансом по региону. Так, в 2017 году из 2,75 млн. тонн совокупного производства всех зерновых было вывезено 744 тыс. тонн или 27% от общего выпуска9. Отметим, что ввоз зерновых в Самару почти отсутствует (71 тыс. тонн). Направление поставок зерна из Самарской области наиболее часто имеет внутренний характер, то есть поступает на мукомольные и комбикормовые предприятия в других регионах РФ. Однако в последние годы стал постепенно развиваться и экспортный канал по Волге в направлении Ирана.

Таблица 1. Баланс рынка зерна в РФ, ПФО и Самарской области в

|

Ресурсы |

Использование |

|||||||

|

Производство (валовой сбор в весе после доработки) |

Ввоз, включая импорт |

Итого ресурсов |

Производственное потребление у с/х производителей |

Переработано всего |

Потери |

Вывоз, включая экспорт |

Итого использован о |

|

|

Российская Федерация Л |

ОДЫ 135 393 |

ЕН 740 |

213 311 |

23 460 () |

56 553 |

1209 |

m 43290 |

124 605 u a.ru |

|

Приволжский федеральный округ |

30 561 |

1 825 |

51 966 |

6 843 |

15 369 |

346 |

5 239 |

27 820 |

|

Самарская область |

2 751 |

71 |

4 296 |

446 |

1 157 |

33 |

744 |

2 381 |

2017 году, тыс. тн

Также отметим и высокую обеспеченность региона белковыми компонентами, среди которых выделяется подсолнечный шрот. В Самарской области действуют около 3 маслоэкстракционных заводов, перерабатывающих подсолнечник и производящих масло и шрот. Общая мощность переработки составляет более 500 тыс. тонн сырья в год, что эквивалентно 200-210 тыс. тонн подсолнечного шрота ежегодно. Разумеется, регион не нуждается в этих объемах за счет чего вывоз шрота достигает 75-80%. Отдельно стоит выделить ведущего переработчика подсолнечного в Самарской области – ОАО «Самараагропромпереработка», входящее в ГК «Русагро». Помимо продаж высококачественного подсолнечного шрота, компания организует прямые поставки соевого не-ГМО шрота из Приморского края с предприятия «Приморская соя», которое также входит в состав холдинга. Сотрудничество с этой компанией может быть эффективно по обоим направлениям. Разумеется, подсолнечное масло, наряду со шротом использующееся в рецептурах кормов, производится в регионе с избытком.

Кроме того, в Самарской области на протяжении последних 8-9 лет засеивается около 25-30 тыс. га под сою, что позволяет собирать до 30-35 тыс. тонн ежегодно10.

Более того, конкурентным преимуществом данного региона является относительно более низкие цены на всю сырьевую базу из соображений экспортного паритета. То есть, Поволжье как наиболее отдаленный макрорегион от портов в сравнении с Югом и Центром соответственно имеет более доступную стоимость сырья .

Таким образом можно сделать вывод, что в Самарской области просматривается тенденция к увеличению спроса на комбикорма, а при реализации ряда инвестиционных проектов в сельском хозяйстве дефицит производства комбикормов станет ещё более явным.

Список литературы Рынок комбикормов и их потребителей в Самарской области

- Официальный сайт федеральной службы статистики. «Самарастат». Источник: http://samarastat.gks.ru

- Официальный сайт регионального информационного портала. «Волга ньюс». Источник: https://volga.news/article/484241.html

- Официальный сайт компании компании «Каргилл». Источник: https://www.cargill.ru/ru/%D0%B3%D0%BB%D0%B0%D0%B2%D0%BD%D0%B0%D1%8F

- Официальный сайт ООО. «Специализированное Строительно-монтажное управление». Источник: http://www.specsmu63.ru/projects/

- Официальный сайт ООО. «Тимашевская птицефабрика». Источник: http://samarabroyler.ru/

- Официальный сайт ОАО. «Корпорация развития Самарской области». Источник: https://razvitie63.ru/