Рынок потребительского кредитования

Автор: Абдурахманов Ю.А.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2-1 (11), 2014 года.

Бесплатный доступ

В данной статье рассматриваются проблемы потребительского кредитования в России

Рынок, кредит, банк, кредитование, автокредитование, ипотечное кредитование, дефицит

Короткий адрес: https://sciup.org/140107384

IDR: 140107384

Текст научной статьи Рынок потребительского кредитования

В настоящее время рынок потребительского кредитования часто трактуется как абстракция, под которой понимается общее наименование группы потребителей, объединенных либо географическим положением, либо потребностями, порождающими спрос. Предложение кредитов физическим лицам формируют банки на основе изучения потребностей реальных и потенциальных потребителей, которые предъявляют спрос на данный вид банковского продукта.

Ценой кредита физическим лицам выступает процент. В таблице 1.5 приведены средние ставки на банковские кредиты в 2012 году. [1]

Таблица 1.5

Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями физическим лицам в рублях в 2012 году

|

2012 |

|||||||||

|

январь |

февраль |

март |

апрель |

май |

июнь |

июль |

август |

сентябрь |

|

|

до 30 дней |

13,681 |

13,935 |

13,34 |

13,059 |

13,682 |

13,519 |

13,299 |

13,198 |

12,675 |

|

от 31 до 90 дней |

15,719 |

16,927 |

14,619 |

16,814 |

14,788 |

14,711 |

16,304 |

15,271 |

16,605 |

|

от 91 до 180 дней |

31,896 |

28,251 |

27,821 |

26,675 |

29,891 |

28,019 |

27,555 |

27,301 |

28,71 |

|

от 181 до 1 года |

27,568 |

26,318 |

26,158 |

26,116 |

26,844 |

26,18 |

26,05 |

26,95 |

27,266 |

|

до 1 года |

25,357 |

24,345 |

23,865 |

24,233 |

24,851 |

24,34 |

24,677 |

25,118 |

24,686 |

|

свыше 1 года |

17,665 |

17,752 |

18,117 |

18,548 |

18,613 |

18,428 |

19,037 |

19,118 |

19,575 |

Из таблицы 1.5 видно, что кредиты физическим лицам на срок от 91 дня до 180 дней являются наиболее дорогим видом кредитов в 2012 году. Поэтому, важнейшей особенностью российского рынка кредитования физических лиц можно назвать высокий уровень процентов по кредиту. Также, важнейшей особенностью кредитов физическим лицам в России является их доступность и вследствие этого их массовость, именно поэтому банки увеличивают премию за риск не возврата потребительских кредитов.

Уровень процентных ставок по банковским кредитам значительно превышающих ставку рефинансирования является негативным фактором для развития экономики. Такая ситуация сложилась под влиянием следующих причин:

-

- острый дефицит долгосрочных и среднесрочных кредитных ресурсов. У всех российских банков слишком мало «длинных ресурсов» (подавляющее большинство пассивов удается получить на короткие периоды времени) для того, чтобы они могли выдавать кредиты не только на короткие и средние, но при необходимости и на большие сроки (свыше 3–5 лет);

-

- отсутствие нормальной конкурентной среды на финансовом рынке. Если рынок оказывается не очень конкурентным, то у банка всегда есть возможность кредитовать обращающегося за дефицитным кредитом по более высокой ставке. А дефицит не дает экономике стабильно развиваться. По состоянию на октябрь 2012 года на рынке действует 961 банк но конкуренция определяется не количеством, а условиями работы банков, которые очень различаются. Некоторые банки получают явные или неявные преференции от государства (например, Сбербанк, ВТБ), имеет широкую сеть филиалов и могут себе позволить за счет эффекта масштаба другой

уровень затрат. Кроме того, на банки возложены функции по налоговому и валютному контролю, по финансовому мониторингу – все они требуют существенных трудозатрат, которые не оплачиваются государством.[2]

Основными тенденциями кредитования физических лиц является-развитие потребительского кредитования опережающими темпами, так как данный вид кредитов физическим лицам является одним из приоритетных направлений развития отечественных банков. Все больше и больше банков в России приходит на рынок потребительского кредитования, предлагая свои варианты схем кредитования физических лиц;

-

- повышение роли кредитов физическим лицам в банковском портфеле;

-

- увеличение количества видов кредитов физическим лицам, усложнение их содержания и свойств;

-

- повышение финансовой грамотности населения, и как следствие, усиление конкуренции и улучшение условий кредитования физических лиц;

-

- совершенствование существующих видов потребительского кредита и, что более важно – увеличению объема предоставляемых кредитов.

Наиболее популярной услугой в последнее время на российском рынке становится потребительский кредит, под которым понимается продажа торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банками ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера (плата за обучение, медицинское обслуживание и т.п.). Срок потребительского кредита обычно составляет от одного года до пяти лет, процент – от 15 до 25% в рублях и от 12 до 19% в валюте (доллары и евро). Население промышленно развитых стран тратит от 10 до 20% своих ежегодных доходов на покрытие потребительского кредита. В случае неуплаты по нему, имущество граждан изымается кредитной организацией.[3]

Ипотечное кредитование в России развивалось бурно, сложно и через большие трудности. Жилищная сфера остается одной из наиболее проблемных областей экономики и социальной сферы. По данным Федерального агентства по строительству и жилищно-коммунальному хозяйству за 2009 год, более 60% российских семей нуждалось в улучшении жилищных условий. По уровню обеспеченности населения жильем (без учета качества и комфортности жилого фонда) Россия заметно отстает от развитых стран: в среднем на 1 россиянина приходится около 21 кв. м. жилой площади. Для сравнения: в США – 70 кв. м., в Великобритании – 62 кв. м., в Германии – 50 кв. м.

На сегодняшний момент банки предлагают две основные программы – кредитование на покупку жилья на вторичном рынке и инвестиционную программу, рассчитанную на тех, кто хочет купить квартиру в строящемся доме. Сроки ипотечного кредитования обычно составляют от одного года до тридцати лет, проценты – от 12 до 18% в рублях и от 9 до 15% в валюте (доллары и евро).

Ипотечное кредитование мало развито, но очень перспективно. Интерес к нему со стороны граждан России растёт с каждым днём.

Автокредитование – составная часть потребительского кредитования. Автокредит – целевой кредит на покупку автомобиля.

Как уже было указано, кредиты на покупку транспортных средств выделяются банками в отдельную группу. Это вызвано рядом особенностей. Возникает необходимость страхования транспортного средства и автогражданской ответственности заёмщика. Страховка может повлиять как на размер расходов при покупке автомобиля в кредит, так и на сам размер кредита. Например, Собинбанк оговаривает, что размер кредита может быть увеличен на страховую премию за первый год страхования. Как сказано в условиях кредитования Собинбанка по программе «Авто-Бум»: «при первоначальном взносе от 30% стоимость страховки приобретаемого автомобиля за первый год может быть включена в размер кредита»/ В дальнейшем страховка может оплачиваться в рассрочку каждые полгода. Обычно, банки указывают перечень страховых компаний или называют только одну компанию, в которой потенциальный заемщик должен застраховать свой автомобиль.[4]

Большинство банков выдает кредиты на покупку автомобилей как в долларах или евро, так и в рублях. Минимальная сумма кредита составляет, как правило, 2–3 тысячи долларов или Евро, 60–100 тысяч рублей, а максимальная – в среднем 50 тысяч долларов (или эквивалент в рублях или Евро). Размер первоначального взноса чаще всего составляет 10–20% от стоимости автомобиля. На сегодняшний день ставки по автокредитам составляют 9–18% годовых в валюте (доллары и евро) и 12–25% годовых в рублях, кредиты выдаются на срок от года до пяти лет. Стандартным обеспечением по автокредиту является сам автомобиль, который должен быть застрахован от максимально возможного количества рисков, при этом страховка составляет 7–12% от его стоимости.

Интересной и перспективной для России может стать такая разновидность потребительских кредитов, как кредиты на образование (образовательные кредиты), однако данный вид кредита не достаточно развит и не пользуется спросом у граждан России. В рыночно развитых странах такие кредиты давно и прочно стали обыденным явлением. Имеется в виду долгосрочные кредиты с низким уровнем банковского процента, используемые для оплаты обучения детей в школах и колледжах, студентов – в вузах. В России процентные ставки по образовательным кредитам составляют 5–12% годовых в рублях, кредиты выдаются на срок от пяти до одиннадцати лет.

В целом, кредитование физических лиц является одним из перспективных, но еще далеко не освоенных направлений деятельности российских коммерческих банков. Развитие потребительского кредитования на Западе обусловлено не только постоянным и растущим спросом на эту услугу, но еще и тем, что в развитых странах созданы необходимые макроэкономические, политические, юридические условия, способствующие, с одной стороны, увеличению потребительского спроса, а следовательно, развитию экономики, а с другой – повышению уровня жизни населения.

Таким образом, роль кредита физическим лицам в экономике весьма значительна и многогранна и проявляется как на макроуровне, так и на уровне отдельных людей: кредит физическим лицам содействует непрерывности воспроизводственного процесса, участвует в регулировании процесса воспроизводства; прямо влияет на товарно-денежную сбалансированность экономики; способствует сокращению затрат на организацию денежного оборота в масштабах общества, удешевляет всю систему денежного обращения; повышает жизненный уровень населения; создает благоприятные условия для развития международных экономических связей. Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития.

Важнейшей тенденцией отечественного рынка кредитования физических лиц является увеличение объема выданных кредитов, проникновение новых для России банковских продуктов (образовательных кредитов, кредитных карт с овердрафтом и т.д.), повышение финансовой грамотности населения.[5]

Рассмотрим динамику объема выданных физическим лицам кредитов банками России. Если на конец 2005 года банки России выдали 1 179 млрд.руб. кредитов физическим лицам, то на конец 2008 года данный показатель вырос до 4 380 млрд.руб. В следствие кризиса 2008 года объем выданных физическим лицам кредитов снизился до 3 932 млрд.руб. на конец 2009 года, однако, уже на начало 2012 года он превысил докризисные значения и составил 6 055 млрд.руб. (таблица 1.6).

Таблица 1.6

Объем выданных банками России кредитов в 2005-2011 гг., млр.руб.

|

Показатель |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Объем внутренних требований всего, в том числе: |

5 889 |

8 760 |

13 078 |

17 945 |

18 415 |

20 786 |

26 620 |

|

финансовым организация |

93 |

209 |

227 |

498 |

564 |

648 |

1 177 |

|

нефинансовым государственным организациям |

194 |

221 |

289 |

294 |

287 |

299 |

376 |

|

другим нефинансовым организациям |

4 422 |

6 260 |

9 317 |

12 771 |

13 631 |

15 312 |

19 011 |

|

населению |

1 179 |

2 068 |

3 245 |

4 380 |

3 932 |

4 525 |

6 055 |

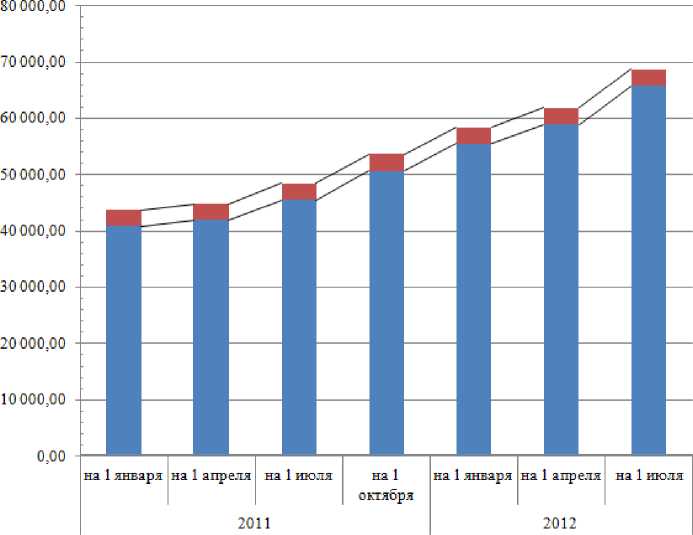

В графической форме динамика и структура задолженности различных субъектов перед банками России представлена на рис. 1.4. Как видно из данного графика, доля задолженности населения в общем объеме задолженности весьма существенна. Например, 2011 году задолженность населения перед банками составляла 22,7 % от общей суммы внутренних требований.[6]

В таблице 4 представлен объем кредитов, депозитов и прочих размещенных банками России средств в 2011 и 2012 годах.

Рис. 1.4. Динамика и структура задолженности перед банками России в 2005-2011 гг.

Как видно из данных таблицы 1.7, в целом, на 1 июля 2012 года задолженность физических лиц перед банками России составила 6 572 млрд.руб., в том числе просроченная задолженность составляла 304 млрд.руб. За последний год просроченная задолженность физических лиц выросла на 14 млрд.руб. Динамика и структура задолженности физических лиц представлена на рис. 1.5.[7]

В Приложении 2 представлены данные относительно объема задолженности физических лиц различным категориям банков.

Общий размер активов банковской системы на 1 июля 2012 года составляет 44 266 млрд.руб., из них задолженность физических лиц составляет 6 573 млрд.руб., или 14,85 %.

Таким образом, можно говорить о значительном вкладе задолженности физически лиц в формирование активов банковской системы России. Рассмотрим более подробно услуги по кредитованию населения, предоставляемые банками России.

Таблица 1.7

Объем кредитов, депозитов и прочих размещенных средств банками

России, в млрд.руб.

|

Показатели |

2011 |

2012 |

||||||

|

на 1 января |

на 1 апреля |

на 1 июля |

на 1 октября |

на 1 января |

на 1 апреля |

на 1 июля |

||

|

1 |

Объем кредитов, депозитов и прочих разм-ых средств -всего |

22 140 |

22 666 |

24 008 |

26 594 |

28 699 |

28 956 |

31 109 |

|

1.1 |

из них: просроченная задолженность |

1 036 |

1 040 |

1 082 |

1 162 |

1 133 |

1 212 |

1 249 |

|

2 |

в том числе предоставленных: организациям |

14 530 |

14 894 |

15 673 |

17 317 |

18 401 |

18 465 |

19 605 |

|

2.1 |

из них: просроченная задолженность |

749 |

739 |

787 |

856 |

837 |

907 |

939 |

|

3 |

физическим лицам |

4 085 |

4 193 |

4 553 |

5 065 |

5 551 |

5 895 |

6 573 |

|

3.1 |

из них: прос-ная зад-ть |

282 |

288 |

290 |

301 |

291 |

300 |

304 |

|

4 |

кредитным организациям |

2 921 |

2 983 |

3 213 |

3 633 |

3 958 |

3 772 |

4 072 |

|

4.1 |

из них: просроченная задолженность |

5 |

13 |

4 |

5 |

5 |

5 |

5 |

|

Всего активов |

33 805 |

34 009 |

35 237 |

38 443 |

41 628 |

41 532 |

44 266 |

|

Объем просроченной физическими лицами задолженности в размере 282 млрд.руб. на начало 2011 года увеличился до 291 млр.руб. на начало 2012 года и на 1 июля 2012 года составил 304 млр.руб. В целом, можно сказать, что объем просроченной задолженности физически лиц к общей сумму задолженности физических лиц в процентном соотношении не растет. Это значит, что в текущей ситуации риск невозврата по выданным физическим лицам кредитам не увеличивается. В тоже время, объем выданных физическим лицам кредитов значительно вырос (рис. 1.5).

■Просроченная зад о лженно с тъ физических лиц

■Задолженность физических лиц

Рис. 1.5. Динамика и структура задолженности физических лиц перед банками в 2011 и 2012 гг.

Таким образом, кредиты физическим лицам во многом формируют активы банковской системы России, а значит являются важнейшей целью кредитной политики банка, которая заключается в определении приоритетных направлений развития и совершенствования банковской деятельности в процессе аккумуляции и инвестирования кредитных ресурсов, развитии кредитного процесса и повышении его эффективности.

Подводя итог, следует сказать, что российские граждане в целом - добросовестные заемщики, что видно по объемам просроченной задолженности несмотря на то, что опыт кредитования для большинства оказался новым и зачастую люди брали кредит, не понимая условий договора и не представляя себе его последствий. Сегодня крайне важно, чтобы для как можно большего количества граждан опыт пользования кредитом завершился успешно - не судом, не банкротством, не общением с коллекторами, а плановой выплатой долга. Сохранение доверия клиентов повлияет на будущее всего рынка кредитов для частных лиц.[8]