Синдицированное кредитование в Российской Федерации: рынки и институты

Автор: Степанова А.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 6 (64), 2020 года.

Бесплатный доступ

Синдицированный кредит является эффективным способом привлечения заемных средств многими компаниями на международном и российском финансовых рынках. В настоящей работе рассматриваются понятия, виды и субъекты синдицированных кредитов. Представлен анализ современного состояния и динамики развития синдицированных кредитов. Автором были определены перспективные направления развития синдицированного кредитования в РФ и проанализирован международный опыт в качестве ориентира этого процесса. Им также были определены основные проблемы, с которыми сталкиваются участники при организации синдицированного кредитования, касающиеся нормативно-правовой базы, развития риск-менеджмента, уровня квалификации работников российских банков и т.п., а также представлены предложения по их решению.

Синдицированный кредит, синдицированный заем, синдицированное кредитование, процесс синдикации, банковские услуги, синдикат кредиторов, международное синдицированное кредитование, кредитная документация

Короткий адрес: https://sciup.org/170182830

IDR: 170182830 | DOI: 10.24411/2411-0450-2020-10566

Текст научной статьи Синдицированное кредитование в Российской Федерации: рынки и институты

Важной тенденцией в развитии кредитных и банковских процедур в современной экономике в России является применение синдицированных кредитов. Данная форма кредитования представляет собой привлекательный и эффективный метод реализации наиболее капиталоемких процессов и проектов, способствует эффективному распределению рисков среди банков-участников.

Синдицированное кредитование в современном экономическом мире с каждым годом становится все более доступным для заемщиков Российской Федерации. При получении необходимой суммы в виде денежных средств заемщик с большей вероятностью может выйти на мировой рынок, тем самым репутация заемщика окажется более крепкой.

Увеличивается количество банков в России, которые поддерживают тему синдицированного кредитования. Таким образом, они стремятся привлекать заемные денежные средства иностранных финансовых компаний. Стоит отметить, что в современных условиях очень выгодно получать синдицированный кредит, так как, по факту, заемщик ведет переговоры в основном только с банком-организатором.

При создании наиболее результативной системы организации синдицированного кредитования будет иметь место повышение возможностей банковской системы в общем.

Синдицированный кредит как инструмент долгового финансирования, предоставляемый несколькими кредиторами (синдикатом кредиторов) заемщикам, является одним из наиболее эффективных и масштабным источников денежных средства для развивающихся российских компаний, в том числе активных экспортеров.

Исходя из положений Федерального Закона Российской Федерации «О синдицированном кредите (займе) и внесении изменений в отдельные законодательные акты Российской Федерации», автор дал следующее определение синдицированного кредита. Синдицированный кредит - кредит, который предоставляется несколькими кредиторами (синдикатом кредиторов) заемщику, на основании договора синдицированного кредита (займа), который предполагает предоставлять в собственность заемщика денежные средства, с по- следующим возвратом кредиторам основной суммы долга, а также проценты за пользование денежными средствами. Размер, сроки и платежи устанавливаются в договоре, который должен быть заключен только в письменной форме. Заемщиком может быть юридическое лицо, либо индивидуальный предприниматель.

Перейдем к основным видам синдицированного кредитования. На практике встречаются три вида синдицированных кредитов:

-

- совместно инициированный кредит (является совокупностью отдельных кредитов, предоставляемых кредиторами одному заемщику через банк-агента);

-

- индивидуально инициированный кредит (предоставляется банком - первоначальным кредитором от своего имени и за

свой счет, при этом заключается многостороннее соглашение с остальными банками-участниками синдиката);

-

- кредит без определения долевых условий (выдается банком-организатором заемщику от своего имени в соответствии с условиями заключенного с заемщиком кредитного договора, при условии заключении банком-организатором договора с третьими лицами).

Субъектами процесса синдицированного кредитования являются: заемщик, букраннеры, кредиторы, агент по документации, агент по кредиту и по обеспечению, юридические консультанты кредиторов и заемщика. Каждый участник выполняет функции, согласно его роли в кредитном процессе. Рассмотрим их в таблице [5].

Таблица. Функции субъектов процесса синдикации _______________________________ Заемщик

Формирует требования по структуре и содержанию кредита. Объявляет букраннеров, координаторов, юридических консультантов, при этом один из координаторов будет являться агентом по документации. Принимает решение по поводу «длинного» списка кредиторов, временного графика сделки, конечной структуре синдиката. А также подписывает документацию синдицированного кредита. _________________________________________ Букраннеры _________________________________________________________________ Букраннеры- банки- партнеры со стороны заемщика. Они необходимы для осуществления организации и привлечения банков-кредиторов, выполняя маркетинговые функции. Анализируют синдицированный рынок, чтобы оптимально структурировать кредит. Взаимодействуют с инвесторами-кредиторами и утверждают совместно с заемщиком итоговую структуру синдиката. При этом, также как заемщик, подписывают документацию синди цированного кредита. ________________________________________________________________ Кредиторы __________________________________________________________________ Составляют синдикат, комментируют и подписывают кредитную документацию. И глав ное- переводят денежные средства заемщику в качестве кредита. _______________________ Агент по документации _________________________________________________________ Занимается подготовкой документации по кредиту, взаимодействует с юридическим консультантом и обрабатывает комментарии, полученные от кредиторов. В тот момент, когда кредитная документация согласовывается, агент работает и с заемщиком, и с юридиче ским консультантом. ______________________________________________________________ Агент по кредиту и агент по обеспечению

Данных агентов выбирает заемщик из кредиторов. Они предоставляют комментарии по кредитному договору в рамках своих функций и сделки. _______________________________ Юридические консультанты кредиторов и заемщика _________________________________ Данных консультантов выбирает заемщик из ведущих юридических фирм. Их функции заключаются в подготовке кредитной документации и подписании сделки.

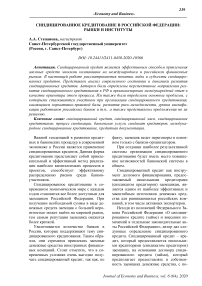

Также был проведен анализ и сравнение перечисленным показателям, результат между странами СНГ и Россией по выше- представлен на рисунках 1 и 2 [1].

Объем предоставленных синдицированных кредитов, млн. долл.

Количество предоставленных синдицированных кредитов

Рис. 1. Предоставленные синдицированные кредиты, СНГ

Количество предоставленных синдицированных кредитов

Рис. 2. Предоставленные синдицированные кредиты, Россия

Из данных двух графиков наглядно видно, что объем синдицированных кредитов в странах СНГ имеет максимальное значение во втором квартале 2018 года и равен 3 360 млн. долл., однако этот показатель выше за данный период в России (4 108 млн. долл.). Однако в Российской Федерации этот объем не является максимальным. Самую высокую отметку страна достигла за 4 квартал 2019 года, сумма составила 19 571 млн. долл.

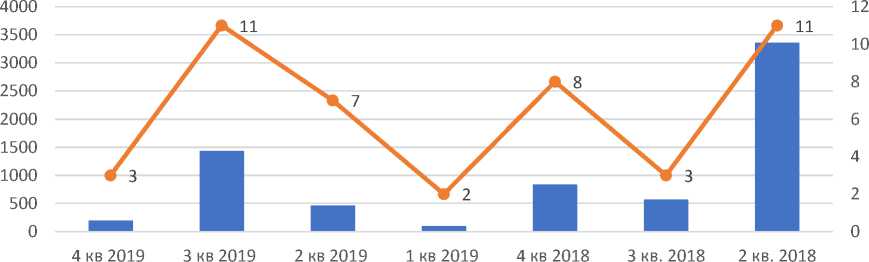

В сумме за 2019 год страны СНГ составили 2 199 млн. долларов, если сравнивать данную цифру с другими годами, то она стала намного меньше. Для сравнения за первые 3 квартала 2017 года объем предоставленных кредитов составлял 12 млрд долл., а за 2016 год 21 млрд. долл. Таким образом, видно, что данный показатель становится с каждым годом все меньше и меньше. Рассматривая динамику (рис. 3) с 2006 года, можно выделить тенденцию на сокращение объемов синдицированных кредитов в экономически-нестабильные годы.

Рис. 3. Предоставленные синдицированные кредиты, СНГ, 2006-2017 гг.

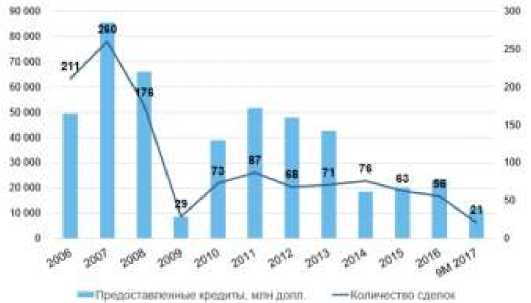

В России за 2019 год объем кредитов составил 29,2 млрд. долл. Однако, если рассмотреть динамику, то в 2018 году он был равен примерно 10 млрд. долл., в 2017 году больше 10 млрд. долл., а в 2016 году более 14 млрд. долл. Но если коснуться более ранних лет, то несложно заметить падение данного показателя именно в 2014 году и 2009 году. Санкции 2014 года и последствия экономического кризиса 2008 года послужили причиной сокращения объемов, что показано на рисунке 4.

Рис. 4. Предоставленные синдицированные кредиты, Россия, 2006-2017 гг.

Что касается такого показателя как количество сделок, то в странах СНГ очень нестабильное количество наблюдается по кварталам 2018-2019 гг. Но если проанализировать по годам, то количество сделок за последнее время были максимальны в 2007 году и была равна 260 кредитам, к 2009 году отметка составила 29, а к 2019 г. 23 кредита. В России ситуация похожая, также максимальное значение в 2007 году, однако на 100 кредитов меньше. В 2009 г. Резко уменьшилось до 20, а к 2019 году равнялась 33 сделкам. Также по графикам и рисункам мы видим прямую зависимость между объемом сделки и количеством кредитов.

Наибольшее распространение синдицированный рынок получил на международном рынке. В Российской Федерации синдицированное кредитование только в про- цессе развития. Существует несколько причин, препятствующих широкому использованию синдицированного кредитования [2]:

-

1. Нечеткость нормативно-правовой базы сделок – в Федеральном законе о синдицированном кредите многие моменты были прописаны, но существует ещё много недочетов, которые следует устранить. А именно: в список кредиторов не включены некредитные финансовые организации, что не соответствует мировой практике; возможность негосударственному пенсионному фонду выступать в качестве кредитора противоречит Федеральному закону №7 1998 г. «О негосударственных пенсионных фондах»; кредитным управляющим может быть только участник синдиката, что означает невозможность привлекать иных лиц на исполнение данной

-

2. Существуют трудности прямой продажи доли в синдикате другим инвесторам. Так, в РФ возможна уступка прав требования по синдицированному кредиту. Однако на практике использование этого инструмента приводит к определенным проблемам:

функции и др. В большинстве случаев участники синдицированного кредитования регулируют вопросы и приходят к консенсусу, однако данные процедуры происходит в достаточно долгий срок, при этом, расширив закон и прописав более подробно моменты можно избежать более долгих разбирательств, например, полномочия кредитного управляющего можно урегулировать в более полном объеме, а именно право обращаться в суд и представлять интересы кредиторов или представлять интересы заемщика в случае банкротства.

-

а) возникает необходимость в прямом взаимодействии между новым кредиторов и заемщиком;

-

б) при уведомлении заемщика об уступке права требования заемщик может отказать в уступке;

-

в) при уступке прав нерезиденту существует обязанность учета требований по кредитам нерезидента, например оформление паспорт сделки в российском банке;

-

г) возникают трудности при перерегистрация обеспечения;

-

д) новому кредитору необходимо предоставлять все документы по кредиту;

-

е) право требования не может быть переуступлено.

-

3. При оценке риска российские банки ориентируются, как правило, на показатели баланса и также рейтинг по объему активов. В том случае, если банк оценил риск и принял на свой баланс этот риск, то продажа актива будет предположена как вынужденная мера. Увеличение прибыли благодаря комиссионным доходам в банках России развито хуже, чем в международных банках.

-

4. Недостаточно высокая эффективность систем системы риск-менеджмента во многих российских банка. Не в полной мере развит риск-менеджмент для активного управления кредитным портфелем.

-

5. Дефицит квалифицированных кредитных специалистов и юристов, занятых в организации сделок синдицированных кредитов. Наличие адекватных навыков, компетенций и опыта в этой области в российской и международной юрисдикциях является необходимым условием расширения практики кредитования.

-

6. Отсутствие надлежащего методического обеспечения со стороны Банка России, которое должно восполнить недостаток опыта и компетенций за счет использования нормативных актов и рекомендаций регулятора.

На текущий момент финансовый рынок, в частности рынок синдицированного кредитования испытывает не лучшее время в связи с кризисной ситуацией в мире. Предугадать дальнейшее развитие довольно сложно, и специалисты в данной области не могут точно прогнозировать перспективы развития синдицированных кредитов [4].

Для решения указанных проблем необходимо принять ряд первоочередных мер по следующим направлениям [3]:

– совершенствование банковского права . Следует направить усилия регулятора и законодателей на совершенствование нормативно-правовой и законодательной базы синдицированного кредитования. Также немаловажным моментом является формирование правовых норма относительно вторичного рынка синдицированных кредитов;

– оказание консультаций по наиболее сложным вопросам синдицированного кредитования. Данный аппарат может быть регулирован государством. В такую процедуру входят лекции и семинары и в целом конференции о формировании синдицированного кредита и не только с приглашенными специалистами с Запада; благодаря таким конференциям может быть составлен обобщенный материал, на основании которого может быть разработана определенная методология, рекомендации, уточнение правил бухгалтерского учета;

– унификация кредитной, судебной практики в области синдицированного кредитования.

Список литературы Синдицированное кредитование в Российской Федерации: рынки и институты

- [Электронный ресурс]. - Режим доступа: http://cbonds.ru// (Дата обращения: 18.04.2020).

- Алеевская Д.А. Перспективы развития синдицированного кредитования. - М., 2016.

- Макаров А.С. Синдицированное кредитование и его современное развитие в России. - Саратов, 2017.

- Перепелкина Е.А. Проблемы структурирования синдицированных кредитов по российскому праву // Банковское право. - 2012. - №1. - С. 7-11.

- Тарасов А. Процесс подготовки документации банковских синдикаций // Юридическая работа в кредитной организации. - 2018. - №2.