Сложившаяся потребность в возобновлении ценовых войн на рынке полиэтилена России

Автор: Майорова К.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 8 (114), 2024 года.

Бесплатный доступ

Данная статья посвящена марочному анализу цен импортного иранского полиэтилена низкого давления для выдувного формования в Российской Федерации и выявлению угроз возможной потери части рынка ПНД компанией ПАО «СИБУР-Холдинг» из-за высокой стоимости отечественного полиэтилена. Проведен обзор мощностей по производству полиэтилена в России. Показаны среднемесячные объемы производства выдувных марок полиэтилена компании ПАО «СИБУР-Холдинг». Рассчитан экономический эффект отечественных переработчиков в случае отказа от покупки российских марок полиэтилена для выдувного формования. Предложено возобновление ценовых войн на рынке полиэтилена для исключения угрозы потери рынка компанией ПАО «СИБУР-Холдинг».

Ценообразование, цена, ценовая война, конкуренция, ценовые войны, сибур, полиэтилен

Короткий адрес: https://sciup.org/170205953

IDR: 170205953 | DOI: 10.24412/2411-0450-2024-8-145-149

Текст научной статьи Сложившаяся потребность в возобновлении ценовых войн на рынке полиэтилена России

По состоянию на август 2024 года в Российской Федерации производство полиэтилена осуществляют несколько заводов, находящихся в разных регионах страны. Ими производится полиэтилены таких видов как полиэтилен высокого давления (ПВД), полиэтилен низкого давления (ПНД), линейный полиэтилен низкой плотности (ЛПЭНП).

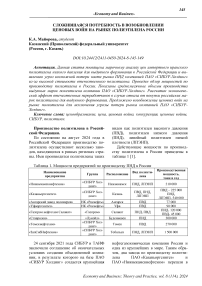

Действующие мощности по производству полиэтилена в России приведены в таблице 1 [1].

Таблица 1. Мощности предприятий по производству ПНД в России

|

Наименование предприятия |

Группа |

Расположение |

Вид полиэтилена |

Производственная мощность, тонн в год |

|

«Нижнекамскнефтехим» |

«СИБУР Холдинг» |

Нижнекамск |

ПНД, ЛПЭНП |

210 000 |

|

«Казаньоргсинтез» |

«СИБУР Холдинг» |

Казань |

ПВД, ПНД, ЛПЭНП |

ПВД – 225 000 ПНД, ЛПЭНП- 540 000 |

|

«Ангарский завод полимеров» |

НК «Роснефть» |

Ангарск |

ПВД |

77 000 |

|

«Уфаоргсинтез» |

НК «Роснефть» |

Уфа |

ПВД |

90 000 |

|

«Газпром нефтехим Салават» |

«Газпром» |

Салават |

ПНД, ПВД |

ПНД- 120 000 ПВД- 45 000 |

|

«Ставролен» |

«Лукойл» |

Буденновск |

ПНД |

300 000 |

|

«Томскнефтехим» |

«СИБУР Холдинг» |

Томск |

ПВД |

270 000 |

|

«ЗапСибНефтехим» |

«СИБУР Холдинг» |

Тобольск |

ПНД, ЛПЭНП |

1 500 000 |

24 сентября 2021 года СИБУР и ТАИФ заключили соглашение об окончательных условиях создания объединенной компании, в результате которого на базе ПАО «СИБУР Холдинг» создается крупнейшая нефтегазохимическая компания России и одна из крупнейших в мире. Таким образом, два завода по производству полиэтилена ПАО «Казаньоргсинтез» и ПАО «Нижнекамскнефтехим» перешли в периметр контроля ПАО «СИБУР Холдинг» [2].

Как видно из таблицы 1 суммарная мощность заводов по производству ПНД (полиэтилена низкого давления) и ЛПЭНП (линейного полиэтилена) составляет 2 670 000 тонн в год. Из этого количества мощности предприятий, входящих в структуру ПАО «СИБУР Холдинг» и производящих ПНД, ЛПЭНП, составляют 2 250 000 тонн в год. В процентом соотношении на долю ПАО «СИБУР Холдинг» приходится 84,27%.

Новая потребность в ценовых войнах на рынке полиэтилена.

В ранних публикациях уже обсуждалась острая проблема грамотного ценообразования на полиэтилен и учет факторов, влияющих на него [1].

Одним из факторов, который влияет на ценообразование, является импорт в Россию дешевого полиэтилена зарубежных производителей. Этот фактор имеет огромное значение для ценообразования на внутреннем рынке полиэтилена в России и прибыль компаний. Особенно это актуально для ПАО «СИБУР Холдинг» доля мощностей которого в нашей стране составляет 84,27 %.

Присутствие на рынке дешевых импортных аналогов приводит к тому, что спрос на отечественный полиэтилен падает, так как переработчики начинают заранее контрактоваться и приобретать импортные аналоги имеющихся марок ПВД, ПНД, линейного полиэтилена.

До 24 сентября 2021 года наличие на рынке дешевого импортного сырья приводило к своеобразным ценовым войнам между собой, когда отечественные холдинги («СИБУР Холдинг», «Лукойл», «ТАИФ», «Газпром») вынуждены были снижать цены на полиэтилен, чтобы уменьшить долю присутствия на рынке импортных аналогов и обеспечить сбыт своего товара.

Обычным явлением был демпинг цен со стороны одних производителей по отношению к другим и дилерская скидка фирмам-посредникам в зависимости от количества приобретаемого сырья. Прайсы на полиэтилен заводов могли меняться не- сколько раз в месяц, если снижение цены не приводило к желаемому результату повышения спроса, и не соблюдались договоренности между заводами-производителями о ведении единой ценовой политики, чтобы избегать лавинобраз-ного падения цен. Особенно это было тяжело в период низкого спроса на рынке полиэтилена, когда складские запасы на предприятиях достигали предельного значения вместимости хранения и имелся демпинг цен со стороны импортного сырья [1].

В настоящий же момент ПАО «СИБУР Холдинг» со своими 84,27% рынка мощностей остался единственным монополистом на рынке полиэтилена низкого давления, линейного полиэтилена и должен самостоятельно противостоять угрозе падения своих продаж полиэтилена, ввиду наличия дешевых импортных аналогов, путем возобновления собственных ценовых войн.

В течение 8 месяцев 2024 года основным источником дешевого импортного полимерного сырья является полиэтилен производства Bakhtar Petrochemical Company (Иран) и Arya Sasol Polymer Company (Иран).

Иранская компания Bakhtar Petrochemical Company в конце 2015 года компания открыла завод по производству линейного полиэтилена (ЛПНП) / полиэтилена низкого давления (ПНД) мощностью 300 тыс. тонн в год в городе Махабад (Mahabad, Иран). А в конце апреля 2015 года Bakhtar Petrochemical довел загрузку мощностей на данном заводе до 100%.

Иранская компания Arya Sasol Polymer Company управляет заводом по производству полиэтилена высокого давления (ПВД) мощностью 300 тыс. тонн в год, заводом по выпуску полиэтилена средней плотности/полиэтилена низкого давления (ПНД) мощностью 300 тыс. тонн в год в городе Ассалуйя (Asaluyeh, Иран).

Чтобы детально рассмотреть явную угрозу потери части внутреннего рынка полиэтилена ПАО «СИБУР Холдинг» автор выборочно выбрал сегмент выдувного полиэтилена низкого давления, на примере которого это будет продемонстрировано.

Цены выдувного ПНД с официального сайта интернет-магазина ПАО «СИБУР-

Холдинг» по состоянию на 11.08.2024 г. представлены в таблице 2 [3].

Таблица 2. Прайс-лист ПАО «СИБУР-Холдинг» на выдувные марки ПНД

|

Марка выдувного полиэтилена |

Производитель |

Официальный прайс на 11.08.2024 г. |

|

HD 12500LB |

Казаньоргсинтез (СИБУР Холдинг) |

135 000 руб/т |

|

HD 07580SB |

Казаньоргсинтез (СИБУР Холдинг) |

138 000 руб/т |

|

HD 10530LB |

ЗапСибНефтехим (СИБУР Холдинг) |

135 000 руб/т |

|

HD 03580SB |

ЗапСибНефтехим (СИБУР Холдинг) |

139 000 руб/т |

Контактные цены будущих поставок на импортный иранский полиэтилен производства производства Bakhtar Petrochemi- cal Company и Arya Sasol Polymer Company представлены в таблице 3.

Таблица 3. Будущие цены на иранский ПНД на условии самовывоза со склада в порту г.

Астрахань

|

Марка выдувного полиэтилена |

Производитель |

Контрактная цена при получении 31.08.2024 г. FCA г. Астрахань |

Контрактная цена при получении 06.09.2024 г. FCA г. Астрахань |

|

BG-HD-BL3 |

Bakhtar Petrochemical Company (Иран) |

122 000 р/т |

120 500 р/т |

|

BG-HD-6200 |

Bakhtar Petrochemical Company (Иран) |

122 000 р/т |

120 500 р/т |

|

BL4 |

Bakhtar Petrochemical Company (Иран) |

122 000 р/т |

120 500 р/т |

|

HD 8200 |

Bakhtar Petrochemical Company (Иран) |

123 000 р/т |

121 000 р/т |

|

HBM 5510 |

Arya Sasol Polymer Company (Иран) |

123 000 р/т |

121 000 р/т |

|

HBM 5520 |

Arya Sasol Polymer Company (Иран) |

123 000 р/т |

121 000 р/т |

|

HBM 5020 |

Arya Sasol Polymer Company (Иран) |

123 000 р/т |

121 000 р/т |

|

HBM 4265 |

Arya Sasol Polymer Company (Иран) |

123 000 р/т |

121 000 р/т |

Как видно из таблицы 3, в случае заключения контракта на поставку иранского ПНД 31 июля 2024 г., потребителем товар будет получен на самовывоз с порта в г. Астрахань 31 августа 2024 года по цене в диапазоне 122 000 – 123 000 рублей за тонну. Срок поставки в среднем занимает 4-5 недель с даты размещения заказа.

А в случае заключения контракта на поставку иранского ПНД 06 августа 2024 г., потребителем товар будет получен на самовывоз с порта в г. Астрахань 06 сентября 2024 года уже по цене в диапазоне 120 500 – 121 000 рублей за тонну.

Теперь рассмотрим экономическую выгоду для предприятия-переработчика, который решит законтрактоваться импортным иранским полиэтиленом низкого давления.

Предположим, переработчик, расположенный в г. Москва, контрактует закупку иранского ПНД марки BG-HD-6200 производства Bakhtar Petrochemical Company (Иран) по цене 120 500 руб/тонну с получением в г. Астрахани 06 сентября 2024 г.

Стоимость логистических услуг по направлению г. Астрахань - г. Москва из расчета поставки 20 тонн составляет около 100 000 рублей. Удельные затраты на транспорт составят 100 000 рублей / 20 тонн = 5 000 рублей на тонну. В итоге переработчик в г. Москва получит импортный выдувной материал марки Bakhtar Petrochemical Company (Иран) по цене 120 500 + 5000 = 125 500 рублей за тонну.

ПАО «СИБУР-Холдинг» осуществляет доставку своего сырья кратностью 20 тонн своими силами (фактически 20,625 тонн, но для ровного счета примем норму за- грузку грузового транспорта 20 тонн). Значит, переработчик в г. Москва, получит отечественный выдувной ПНД марок HD 07580SB, HD 03580SB в количестве 20 тн по ценам 138 000 рублей за тонну и 139 000 рублей за тонну соответственно.

Экономическая выгода переработчика от приобретения импортного иранского ПНД составит от 250 000 рублей до 270 000 рублей с каждой машины 20 тонн. Если предприятие перерабатывает 80 тонн сырья в месяц, то экономическая выгода для него составит 1 миллион рублей, а ПАО «СИБУР-Холдинг» потеряет свою долю на рынке из-за высокой цены на отечественное сырье.

Это был рассмотрен только один гипотетический клиент, а фактически на рынке выдувного формования в нашей стране количество переработчиков исчисляется сотнями, а объем месячной переработки некоторых доходит до 200-300 тонн.

Заключение.

В процессе проведения экономического анализа выгоды приобретения переработчиком импортного иранского сырья ПНД для выдувного формования был получен размер экономии в размере 250 000 рублей с каждой приобретенной партии в количестве 20 тонн материала.

Средний ежемесячный объем производства компанией ПАО «СИБУР-Холдинг» марки ПНД HD 07580SB (применяется в производстве изделий методом выдувного формования емкостей до 30 литров) оценивается в диапазоне от 2100 до 4400 тонн.

Средний ежемесячный объем производства компанией ПАО «СИБУР-Холдинг»

марки ПНД HD 03580SB (применяется в производстве изделий методом выдувного формования емкостей до 30 литров) оценивается в диапазоне от 8800 тонн до 13700 тонн.

Средний ежемесячный объем производства компанией ПАО «СИБУР-Холдинг» марки ПНД HD 10530LB (применяется в производстве изделий методом выдувного формования, таких как бочки и контейнеры до 227 литров) оценивается в диапазоне от 7500 тонн до 13500 тонн.

Средний ежемесячный объем производства компанией ПАО «СИБУР-Холдинг» марки ПНД HD 12500LB (применяется в производстве изделий методом экструзионно-выдувного формования) оценивается в диапазоне от 1200 тонн до 5500 тонн.

Таким образом, ежемесячный суммарный объем производства ПНД для выдувного формования ПАО «СИБУР-Холдинг» на двух своих промышленных площадках в городе Казань и городе Тобольск составляет от 17600 тонн до 28800 тонн . И это именно тот сегмент рынка, который ПАО «СИБУР-Холдинг» может частично потерять в случае отсутствия оперативной реакции на ценообразование будущих периодов своих выдувных марок ПНД, если внимательно не отслеживать объемы и цены поступающего в страну импортного иранского полиэтилена. Все это заставляет говорить о потребности возобновления ценовых войн на рынке полиэтилена, но не между отечественными производителями в стране, а с поступающим дешевым импортным материалом.

Список литературы Сложившаяся потребность в возобновлении ценовых войн на рынке полиэтилена России

- Майорова, К.А. Ценовые войны на рынке полиэтилена в России / К.А. Майорова // Экономика и бизнес: теория и практика. - 2022. - № 2 (84). - С. 116-119. DOI: 10.24412/2411-0450-2022-284-116-119 EDN: BNJFQR

- Официальный сайт ПАО "СИБУР Холдинг". - [Электронный ресурс]. - Режим доступа: https://www.sibur.ru/press-center/news/SIBUR-i-TAIF-zaklyuchili-soglashenie-ob-okonchatelnykh-usloviyakh-sozdaniya-obedinennoy-kompanii/(дата обращения 11.08.2024).

- Официальный сайт интернет-магазина ПАО "СИБУР-Холдинг" - [Электронный ресурс] - Режим доступа: https://eshop.sibur.ru/(дата обращения 11.08.2024).