Состояние и перспективы развития венчурного финансирования в России

Автор: Ермоленко О.М., Бондаренко Ю.С.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 6 (124), 2025 года.

Бесплатный доступ

Современная экономика переживает стадию глубокой технологической трансформации, ключевым элементом которой становятся инновации, поддерживаемые через инструменты венчурного финансирования. Венчурный капитал играет важную роль в развитии стартапов, особенно в наукоемких отраслях. Несмотря на наличие государственно поддерживаемых институтов развития российский венчурный рынок по-прежнему сталкивается с рядом барьеров: отток зарубежного капитала, высокая стоимость заемных ресурсов и фрагментарность инвестиционной инфраструктуры. Целью работы является исследование теоретических и практических основ венчурного инвестирования и кредитования и рассмотрение перспектив по совершенствованию механизма венчурного финансирования в России. В этой связи были разработаны рекомендации по совершенствованию инструментария стимулирования венчурного финансирования.

Венчурное финансирование, венчурный капитал, венчурное кредитование, стартап, рисковый капитал, минимально жизнеспособный продукт, масштабирование, варрант, инвестор, венчурный фонд, раунд инвестирования, бизнес-ангел, оценка рисков, инновации, инвестиционная привлекательность

Короткий адрес: https://sciup.org/170210571

IDR: 170210571 | DOI: 10.24412/2411-0450-2025-6-42-47

Текст научной статьи Состояние и перспективы развития венчурного финансирования в России

Венчурное предпринимательство - это деятельность, связанная с высоким уровнем риска, направленная на реализацию научнотехнических или технологических идей. Современная модель венчурного бизнеса зародилась в Кремниевой долине (США) и впоследствии получила широкое распространение в экономически развитых странах и крупных развивающихся экономиках, таких как Китай, Индия и Бразилия.

Его значение особенно велико для стимулирования инновационного развития и укрепления конкурентоспособности национальной экономики. Высокотехнологичные отрасли, формирующиеся на базе венчурного капитала, позволяют государствам с отстающими экономиками сокращать отрыв от лидеров по уровню доходов на душу населения. Так, несмотря на передовое сельское хозяйство, Новая Зеландия остаётся внизу рейтинга развитых стран по ВВП на душу населения, в то время как Сингапур, сделавший ставку на венчурные инвестиции и инновации, сумел достичь уровня ведущих мировых держав. Развитая система венчурного технологического предпринимательства выступает основой постиндустриальной экономики и играет ключевую роль в обеспечении конкурентных преимуществ страны на глобальном рынке высоких технологий.

Венчурное кредитование - это мощный финансовый инструмент, который предоставляет стартапам и быстрорастущим компаниям доступ к капиталу без немедленного требования доли в бизнесе. Преимущества венчурного долга начинаются с главного - сохранения доли. В отличие от классического венчурного капитала, где инвесторы получают акции, кредиторы довольствуются выплатой основного долга с процентами и, возможно, варрантами. Это особенно ценно для основателей, желающих сохранить контроль. Венчурный долг также предоставляет гибкость финансирования. Он идеально подходит в качестве «мостового» финансирования между раундами венчурных инвестиций. Ключевой риск -необходимость погашения долга. Для компаний без устойчивого дохода это может стать фатальным. Другой риск- это ковенанты и ограничения. Некоторые кредиторы могут требовать соблюдения показателей выручки, маржи и наличности. Нарушение условий ве- дёт к штрафам или досрочному возврату долга. Кроме того, кредиторы могут получить права на активы компании или влияние на управление. Не менее важным фактором яв- ляется недоступность венчурного долга на ранней стадии: компании без поддержки венчурных фондов или выручки редко могут рассчитывать на такой инструмент.

Таблица 1. Виды венчурного финансирования

|

Критерий |

Венчурное инвестирование |

Венчурное кредитование |

|

Форма финансирования |

Инвестиции в капитал |

Заем с возможными варрантами |

|

Возвратность |

Зависит от успеха стартапа |

Обязательный возврат с процентами |

|

Риск |

Очень высокий |

Высокий |

|

Размывание долей |

Происходит |

Минимальное или отсутствует |

|

Цель |

Рост стоимости доли |

Процентный доход + опционы |

|

Контроль |

Часто сопровождается местом в совете директоров |

Минимальный контроль |

|

Стадия компании |

Ранние и ростовые стадии |

После раннего финансирования (стадия масштабирования и далее) |

|

Скорость получения |

Медленнее из-за анализа и переговоров |

Быстрее, особенно при наличии инвестиций |

|

Роль в стратегии роста |

Ключевая для масштабирования |

Дополнительный источник ресурсов |

|

Влияние на управление |

Может быть значительным |

Практически не влияет |

|

Использование |

Создание продукта, выход на рынок |

Поддержка роста, покрытие кассовых разрывов |

|

Выход инвестора |

Через IPO или продажу доли |

Через возврат кредита и процентов |

С позиции кредиторов венчурный долг – это способ получить доходность выше, чем по классическим корпоративным займам. Тем не менее, риски для кредиторов значительные. Прежде всего, это высокая вероятность дефолта – особенно если стартап не генерирует стабильный денежный поток. Дополнительно, в отличие от обычных кредитов, венчурный долг часто не имеет залога, а значит, при банкротстве вернуть средства сложно. Также рынок варрантов и других прав не всегда ликвиден – реализовать их бывает сложно, особенно если компания остаётся частной.

Таким образом, венчурный кредит – мощный, но рисковый инструмент. Он идеально подходит для компаний на стадии роста, уже получивших венчурные инвестиции и стремящихся масштабироваться без потери контроля.

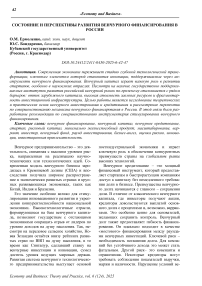

Мы провели анализ рынка венчурного финансирования в России за последние 8 лет. Следует отметить, что сам рынок начал формироваться в России в конце 1990-х годов, когда появились первые венчурные фонды при поддержке государства и международных организаций. Однако активное развитие рынка началось лишь после 2010 года на фоне роста интереса к IT-стартапам и цифровым технологиям, а также появления государственных институтов развития, таких как РВК (Российская венчурная компания) и ФРИИ (Фонд развития интернет-инициатив). С 2017 по 2020 годы наблюдался умеренный рост объема венчурных инвестиций и в 2021 году произошел апогей развития рынка венчурного финансирования в России, когда объем сделок составлял 2616 млн. долларов на 287 сделок.

Рис. 1. Динамика венчурного финансирования в России с 2017 года

После 2022 года произошел значительный спад объема венчурных инвестиций в связи с напряженной геополитической обстановкой в мире и оттоком зарубежного капитала из страны. В начале 2024 года объем инвестиций и количество сделок были сопоставимы с 2023 годом.

Таким образом, рынок венчурного финансирования в России достиг пика в 2021 году, но с 2022 года столкнулся с резким спадом из-за геополитических рисков и оттока иностранного капитала. Несмотря на это, в 2024 году наметились признаки восстановления: объем инвестиций вырос на 46%, а рынок стал более прозрачным.

Можно предположить несколько сценариев развития рынка венчурного финансирования в России в период с 2025 по 2030 годы. Выявим несколько ключевых факторов, которые существенно влияют на венчурный рынок.

-

1. Сложная геополитическая обстановка: нестабильность и санкции могут снизить трансграничную инвестиционную активность, повысить риски для инвесторов и затруднить выходы через IPO и M&A;

-

2. Рост процентных ставок и нестабильность макропоказателей влияет на уменьшение объема венчурных инвестиций, поскольку капитал становится дорогим и менее склонен к высокорисковым вложениям;

-

3. Рост стоимости нефти способствует увеличению бюджетных поступлений и укрепле-

- нию национальной валюты, что может опосредованно стимулировать венчурный рынок России через рост ликвидности, поддержку государственных фондов и улучшение инвестиционного климата;

-

4. Высокий уровень инфляции снижает покупательную способность денег и увеличивает стоимость капитала, что делает венчурные инвестиции менее привлекательными из-за роста рисков и удорожания финансирования стартапов;

-

5. Отток иностранного капитала формирует недоступность традиционных источников финансирования;

Для составления базового прогноза рынка венчурных инвестиций в России мы изучили следующие данные:

-

1. Согласно макроэкономическому опросу Банка России, ключевая ставка в 2026-2027 гг. Снизится до диапазона 10-14%;

-

2. Цена нефти для налогообложения: прогнозы понижены – в 2025-2027 годах среднегодовая цена российской нефти для налогообложения будет находиться на уровне 60 долл. за баррель (-5 долл. за баррель к мартовскому опросу);

-

3. В базовом сценарии Банк России ожидает, что в ближайшие месяцы инфляционное давление начнет постепенно снижаться до 78% в 2025 году под влиянием охлаждения кредитования и высокой сберегательной активности.

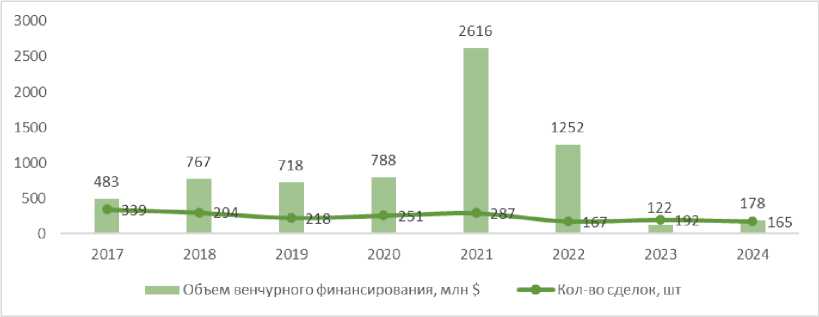

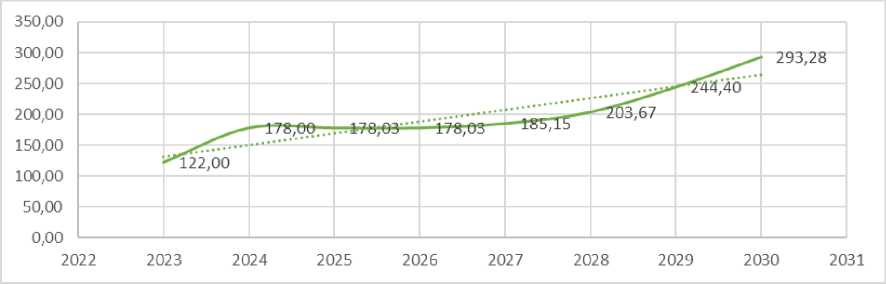

Рис. 2. Базовый прогноз развития рынка венчурного финансирования в динамике 5 лет

В 2024 году темп прироста объема венчурных инвестиций составил 46% к 2023 году, а в период с 2017 по 2020 гг. средний темп прироста составил 17%. С учетом вышеизложенных данных о стимуляторах и дестимуляторах инвестиционной активности, мы предполага-

- ем, что в базовом сценарии средний темп прироста объема венчурного инвестирования будет находиться приблизительно на уровне 22,5-23% в год.

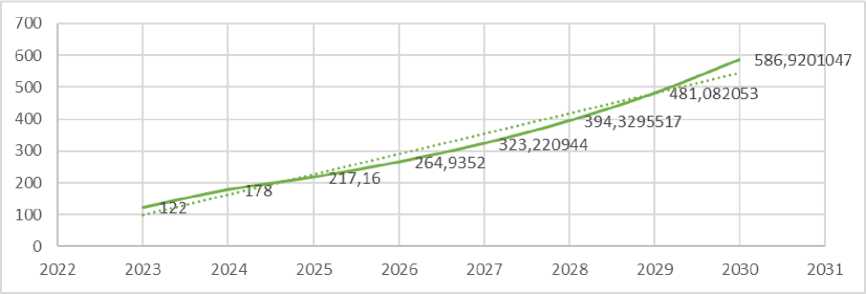

Рассмотрим позитивный сценарий развития событий. Предположим, что ключевая ставка постепенно снизится, условия международного взаимодействия станут более благоприятными, а рыночная цена на нефть вырастет на фоне новости о возобновлении поставки нефти в Венгрию из России. Это может привести к увеличению объема доступного капитала, росту интереса инвесторов к высокорисковым проектам, возможное снижение санкционного давления и росту интереса зарубежных инвесторов к российским проектам. В таком случае, наиболее вероятный исход со- бытий – это возвращение объемов венчурного финансирования до средних значений 20172020 гг., а затем постепенный рост и увеличение сделок. С учетом предыдущих вычислений, предположим, что в 2025 году темп прироста объемов венчурного финансирования составит примерно 22,5-23% и каждый год будет увеличиваться в среднем на 4,2-6,5% из-за положительного влияния рассмотренных ранее факторов (драйверов роста).

Рис. 3. Позитивный прогноз развития рынка венчурного финансирования в России до 2030 года

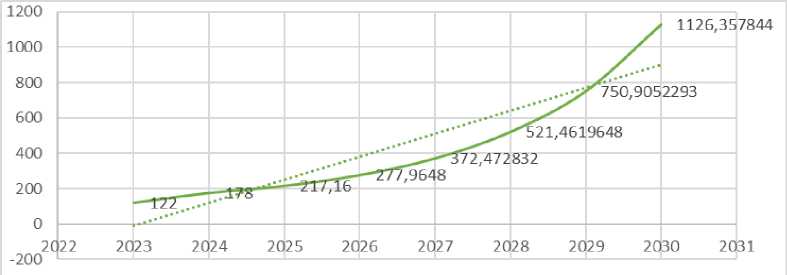

Несмотря на положительные тенденции, важно также рассмотреть негативный сценарий развития венчурного рынка, учитывая сохраняющиеся геополитические риски, возможные колебания сырьевых цен и нестабильность макроэкономических показателей. В случае негативного сценария мы можем ожидать следующее:

-

1. Усиление геополитической напряженности и санкций может привести к оттоку капитала, снижению трансграничной инвестиционной активности и затруднению выходов через IPO и M&A;

-

2. Сохранение ключевой ставки на уровне 21-19,5% в течение 2025 года;

-

3. Понижение рыночных цен на нефть;

-

4. Центробанк России повысил прогноз по инфляции на 2025 год до 7-8%, что свидетельствует о сохраняющемся инфляционном давлении и может повлиять на покупательскую способность и инвестиционные решения.

В таком случае мы предполагаем, что в 2025-2026 гг. рынок не будет сильно расти и сохранит текущие показатели объемов венчурных инвестиций. Однако стагнация рынка до 2030 года маловероятна, поэтому с 20272028 гг. мы предполагаем постепенное оживление и рост активности на рынке венчурных инвестиций.

Рис. 4. Пессимистичный сценарий развития рынка венчурного финансирования в России в динамике 5 лет

Эти данные подтверждают уязвимость рынка и подчеркивают необходимость учитывать пессимистичный сценарий в стратегическом планировании.

Формирование полноценной венчурной экосистемы в России сдерживается рядом факторов – от недостаточной правовой и налоговой базы до низкой финансовой грамотности и слабой предпринимательской культуры. Для преодоления этих барьеров требуется системный и взаимосвязанный комплекс мер, охватывающий правовую, образовательную и институциональную сферы.

Таблица 2. Меры по стимулированию венчурного финансирования в РФ

|

Мера стимулирования |

Описание |

Прогнозируемый результат |

|

Введение курса "Венчурное предпринимательство" в университетах |

Создание учебной программы на базе российских вузов, основанной на лучших международных практиках – MIT, Y Combinator Startup School, Stanford Startup Garage. Курс должен включать реальные кейсы, разбор неудач и работу над MVP в команде. Финальный этап – презентация перед инвесторами. |

Формировать у студентов предпринимательское мышление, навык оценки рисков и понимание механизмов венчурного финансирования. |

|

Поддержка YouTube-и TikTok-каналов, объясняющих венчурное инвестирование |

Создание и продвижение развлекательно-образовательного контента в формате коротких видео: “как работают стартапы”, “что такое pre-seed, seed, Series A”, “как устроена венчурная сделка”. Можно вовлекать блогеров, бизнес-школы, венчурных фондов, предлагать гранты за создание видео. Формат – анимация, разбор кейсов, интервью. |

Упростить и популяризировать сложную финансовую тему, сделать её доступной для молодёжи. |

|

Наставничество между инвесторами и предпринимателями |

Запуск онлайн-платформы, на которой опытные инвесторы, основатели успешных стартапов и акселераторы становятся менторами для стартапов. Регулярные онлайн-встречи, разбор юнит-экономики, модели монетизации, подготовка к встречам с инвесторами. |

Снижение уровня ошибок начинающих предпринимателей, формирование сильного венчурного сообщества. |

|

Государственная платформа краудинве-стинга и краудфандинга |

Разработка платформы под контролем Минэкономразвития, где проверенные стартапы могут получить финансирование от обычных граждан. Механизм идентичен Seedrs (Великобритания) или Republic (США). |

Демократизация инвестиций, вовлечение широких слоёв населения в развитие инноваций. |

|

Федеральный акселератор при Минэкономразвития РФ |

Запуск государственного акселератора, куда попадают 100–200 лучших стартапов по итогам конкурсного отбора. Обучение, доступ к наставникам, праву на грант или долевое участие государства. Структура вдохновлена Y Combinator, но адаптирована под российские реалии. |

Системная поддержка лучших проектов на ранних стадиях с фокусом на технологический рост. |

|

Центры трансфера технологий при университетах |

Создание специализированных подразделений при вузах, которые анализируют студенческие и научные разработки, ищут коммерческий потенциал, помогают оформить патенты, лицензии, ищут инвесторов. Интеграция с акселераторами и венчурными фондами. |

Повышение эффективности научных разработок, превращение их в рыночные продукты, уменьшение утечки мозгов. |

Таким образом, исследование подтвердило актуальность и значимость темы венчурного финансирования, а полученные результаты могут быть использованы при разработке стратегий развития венчурного сектора в Рос сии, формировании государственной полити ки в инновационной сфере и поддержке пред принимательских инициатив.