Совершенствование методов комплексной оценки экономической эффективности интегрированных бизнес-структур холдингового типа

Автор: Гусев Евгений Васильевич, Овчинникова Марина Сергеевна, Кардапольцев Кирилл Владимирович

Рубрика: Управление инвестициями и инновационной деятельностью

Статья в выпуске: 21 (154), 2009 года.

Бесплатный доступ

Статья посвящена проблемам оценки экономической эффективности холдинговых объединений, учитывающих внутрикорпоративные взаимодействия в различных функциональных областях. Предлагаемый метод позволяет руководству холдинговых объединений получить комплексную оценку экономической эффективности с целью использования в оперативном и стратегическом управлении.

Модернизация промышленного комплекса, технологическая модернизация, инновационное развитие

Короткий адрес: https://sciup.org/147155459

IDR: 147155459 | УДК: 658.114.5

Текст научной статьи Совершенствование методов комплексной оценки экономической эффективности интегрированных бизнес-структур холдингового типа

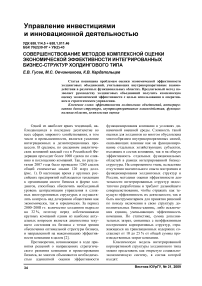

Одной из наиболее ярких тенденций, наблюдающихся в последнее десятилетие во всех сферах мирового хозяйствования, в том числе и промышленности, является усиление интеграционных и дезинтеграционных процессов. В среднем, по сведениям аналитических компаний каждый год в Российской Федерации проходит более 1000 сделок по слиянию и поглощению компаний. Так, по результатам 2007 года было проведено 1260 сделок общей стоимостью свыше 120 млрд долл. (рис. 1). В настоящее время у крупных российских предприятий наблюдается тенденция к организации своего бизнеса в форме холдингов, способных обеспечить необходимый уровень централизации управления в сложных многоуровневых структурах и осуществлять контроль над дочерними обществами как экономически, так и юридически. За период 2000–2008 гг. количество холдингов выросло на 32 %, поэтому перед собственниками крупных компаний одним из наиболее актуальных вопросов является диагностика текущего состояния их бизнеса с точки зрения обеспечения оптимальной структуры бизнеса, и направленной на максимизацию эффективности компании в целом [2].

Противоречия, возникающие в ходе принятия решений о направлениях стратегического развития компании и проектирования бизнеса, во многом объясняются необходимостью адекватной оценки эффективности функционирования компании в условиях динамичной внешней среды. Сложность такой оценки для холдингов во многом обусловлена многообразием внутрикорпоративных связей, оказывающих влияние как на функционирование отдельных хозяйствующих субъектов, входящих в состав компании, так и на общую эффективность отдельных функциональных областей в рамках интегрированной бизнес-структуры. На современном этапе, вследствие отсутствия значительного опыта построения и функционирования холдинговых структур в России, методики оценки эффективности деятельности интегрированных структур недостаточно разработаны и требуют дальнейшего совершенствования, чтобы отражать как текущую эффективность их деятельности, так и быть инструментарием для принятия решений по поводу включения в свою структуру дополнительных бизнес-единиц, либо исключения единиц, уменьшающих эффективность компании. По статистике, сумма дополнительных затрат, связанных с неэффективным построением корпоративных структур, отражающихся на трансакционных издержках составляет от 10 до 25 % от общей суммы производственных затрат компании.

Классическую модель интегрированной корпоративной структуры холдингового типа можно представить как открытую социальноэкономическую систему, в состав которой входят:

Стоимость сделок, млн.$ Количество сделок, ед

Рис. 1. Динамика количества сделок по слиянию и поглощению компаний за период 2001–2007 гг.

-

- холдинговая (материнская) компания, владеющая контрольными пакетами акций (долями) дочерних предприятий;

-

- дочерние предприятия (с отдельными структурными подразделениями, образующими отдельную функциональную систему).

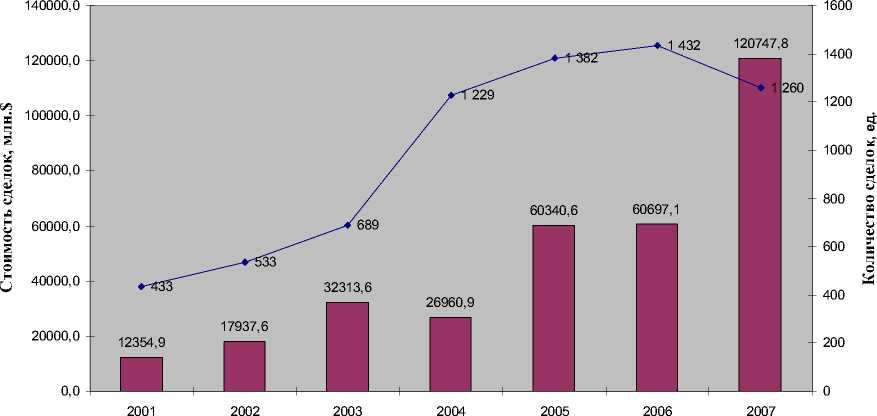

При этом современные корпоративные структуры холдингового типа могут включать в себя дочерние предприятия различных уровней иерархии, при которых дочерние предприятия одной материнской компании могут быть в свою очередь материнскими компаниями для других предприятий [4].

На рис. 2 представлена модель интегрированной корпоративной структуры холдингового типа.

Следует отметить, что рассмотренная на рис. 2 системная модель интегрированной корпоративной структуры холдингового типа отражает систему соподчинения отдельных предприятий, входящих в состав холдинга, однако с целью оценки эффективности группы предприятий, необходимо учитывать совокупность внутрихозяйственных связей между отдельными предприятиями как источник дополнительных эффектов.

Эффективность деятельности промышленного холдинга, предполагающая в своем развитии изменение количественных и качественных характеристик, в решающей степени зависит от воздействия различных факто- ров внутренней и внешней среды интегрированной бизнес-структуры.

Интегрированная структура, как и любой хозяйствующий субъект, находится и функционирует во внешней макроэкономической среде. Она отличается тем, что множество входящих в нее элементов являются отдельными субъектами хозяйствования, у которых существует собственное непосредственное окружение; в то же время элементы в интегрированной структуре заменяют друг другу отдельные элементы непосредственного окружения. Непосредственное окружение нескольких субъектов хозяйствования, объединенных экономически и географически в окружении интегрированной структуры, составляют мезоэкономическую среду.

Таким образом, необходимо отметить, что границы интегрированной структуры весьма размыты и могут включать в себя не только субъектов непосредственного окружения, но и некоторые составляющие мезо- и макросреды. При этом в интегрированной структуре существует центр, в котором принимаются основные решения, накапливается капитал, технологии, финансовые и информационные ресурсы.

Говоря об эффективности функционирования интегрированной бизнес-структуры в форме промышленного холдинга, необходимо рассматривать эффективность как с точки

i уровень иерархии

Рис. 2. Модель интегрированной корпоративной структуры холдингового типа: ДП i – i -е дочернее предприятие, входящее в состав холдинга;

– взаимосвязь между структурными подразделениями холдинга, выраженная с точки зрения материального, финансового, технологического, инвестиционного и информационного потоков

зрения эффективности внутренних взаимодействий в рамках холдингового объединения, так и с позиции эффективности взаимодействий отдельных бизнес-единиц и всего холдингового объединения с внешней средой.

При этом многие факторы эффективности интеграции, являющиеся внешними для отдельного хозяйствующего субъекта, в условиях интеграции являются одновременно внутренними для холдинга в целом, и провести границу между ними бывает достаточно сложно.

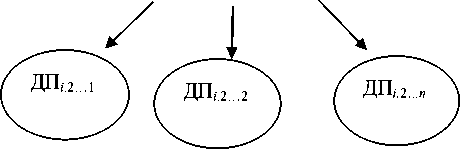

Исходя из указанных особенностей интегрированных структур, можно представить классификацию факторов внутренней и внешней экономической среды, определяющих эффективность деятельности интегрированной бизнес-структуры (рис. 3).

Являясь открытой динамичной стохастической системой, промышленный холдинг испытывает на себе воздействие множества внутренних и внешних факторов, влияющих на эффективность его функционирования. Основной задачей оценки эффективности промышленного холдинга является определение текущего состояния динамичной интегрированной структуры с точки зрения эффективности деятельности как отдельных хозяйствующих субъектов, входящих в состав холдинга, так и с точки зрения эффективности отдельных функциональных областей промышленного холдинга и внутрикорпоративных взаимодействий [5].

Генеральная функция промышленного холдинга представляет собой совокупность ключевых параметров функционирования, на максимизацию которых направлена его деятельность.

GF = f { X i , x 2 , Х 3,- X n ) ^ max, (1) где GF – генеральная функция промышленного холдинга; х 1 , х 2 , х 3 … х n – ключевые параметры функционирования промышленного холдинга.

В нашем случае, под оцениваемыми параметрами промышленного холдинга могут пониматься эффективности его функциональных областей.

Факторы экономической эффективности деятельности интегрированной структуры

Внешние факторы эффективности

Внутренние факторы эффективности

Макроэкономические факторы

-

- уровень общеэкономической стабильности

-

- инфляционные процессы;

-

- уровень занятости (безработицы)

-

- антимонопольное регулирование;

-

- стабильность курса национальной валюты

Институциональные факторы

-

- развитость институтов государственного регулирования;

-

- эффективность институтов рынка труда;

-

- стабильность и понятность налоговой системы;

-

- развитость кредитнофинансовой системы;

-

- эффективность системы судопроизводства;

-

- развитость фондового рынка;

-

- уровень общекорпоративных взаимоотношений

Рыночные факторы

-

- колебания спроса на продукцию;

-

- доступность ресурсов;

-

- изменение цен на основные потребляемые ресурсы

-

- уровень конкуренции;

-

- неопределенность структурных условий рынка;

-

- изменение предпочтений потребителей;

-

- жизненный цикл отрасли и продукта и т. д.

Политические факторы

-

- лояльность государства к бизнесу и возможности государственной поддержки (в т. ч. выполнение гос.

заказов);

- внешнеэкономическое сотрудничество государства;

-

- интеграция государства в единое экономическое пространство;

-

- налоговая политика;

-

- инвестиционная политика;

-

- таможенная политика

Технологические факторы

-

- государственное регулирование и стимулирование в области НИОКР и инноваций;

-

- развитость и доступность современных технологий

Управленческие факторы

-

- качество корпоративного управления;

-

- адекватность структуры управления выполняемым функциям

-

- квалификация управленческого персонала

Техникоэкономические факторы

-

- технологические условия производства;

-

- специфичность активов;

-

- ритмичность воспроизводственных процессов - совместное использование результатов НИОКР

Экономикогеографические факторы

-

- масштабы и степень концентрации и локализации производства;

-

- близость расположения смежных производств;

-

- территориальная обособленность хозяйствующих субъектов;

-

- близость к природным месторождениям используемых материальных ресурсов;

-

- доступность транспортных сетей

Производственные факторы

-

- эффект масштаба;

-

- ритмичность поставок сырья и материалов;

-

- структура и специфика издержек производства;

-

- развитость логистической сети;

-

- совместное использование оборудования

Финансовоинвестиционные факторы

-

- доступность и стоимость финансовых ресурсов;

-

- возможности налоговой оптимизации;

-

- возможность реструктуризации финансовых потоков;

-

- возможность привлечения относительно дешевых финансовых ресурсов;

-

- рациональное использование инвестиционных возможностей;

-

- инвестиционная привлекательность и потенциал компании;

-

- деловая репутация компании

Рис. 3. Классификация факторов эффективности интегрированной бизнес-структуры

Таким образом, генеральная функция промышленного холдинга имеет вид:

GF =

f М

Т

У э ^ max f

Ф э ,

I И

где Мэ - эффективность материальной функциональной области промышленного холдинга; Тэ - эффективность технической функциональной области промышленного холдинга; У э - эффективность функциональной области управления промышленного холдинга; Ф э -эффективность финансовой функциональной области промышленного холдинга; Иэ - эффективность инвестиционной функциональной области промышленного холдинга.

Генеральная функция промышленного холдинга на временном интервале [ T - 1 0], где 1 0 - время начала исследуемого процесса, T -время окончания исследуемого процесса, может быть представлена в следующем виде:

T

GF = J f ( М 3 , Т з , У з , Ф з , И з ) dt ^ max, (3) t 0

где GF - генеральная функция промышленного холдинга; Мэ - эффективность материальной функциональной области промышленного холдинга; Тэ - эффективность технической функциональной области промышленного холдинга; Уэ - эффективность функциональной области управления промышленного холдинга; Фэ - эффективность финансовой функциональной области промышленного холдинга; Иэ - эффективность инвестиционной функ- циональной области промышленного холдинга; f – функционал, описывающий взаимосвязь рассматриваемых функциональных областей; где t0 – время начала исследуемого процесса, T – время окончания исследуемого процесса [1].

Интегральные показатели оценки эффективности бизнес-единиц в рамках отдельных функциональных областей промышленного холдинга представлены в табл. 1.

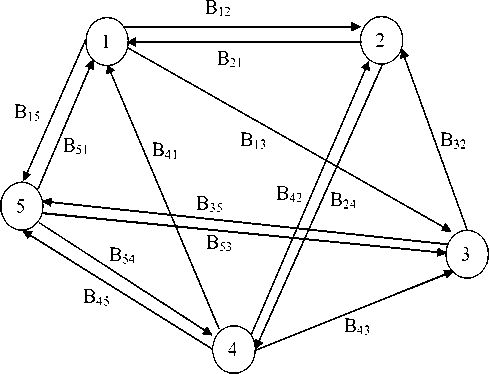

Совокупность взаимодействий между хозяйствующими единицами в рамках промышленного холдинга можно представить в виде ориентированного графа, у которого вершины представляют собой отдельные хозяйствующие единицы, а дуги отражают направления взаимодействий внутри промышленного холдинга (рис. 4).

Эффективность взаимодействий между структурными элементами интегрированной структуры можно представить как функциональную зависимость между эффективностью отдельных функциональных областей и степенью влияния взаимодействующего предприятия на функциональные области данного хозяйствующего субъекта в рамках интегрированной структуры [3]

Эс = f (W, 5), (4) где Эс – эффективность внутрикорпоративных взаимодействий; W – эффективность соответствующей функциональной области; S – степень влияния взаимодействующей хозяйственной единицы на деятельность функциональной области данного хозяйствующего субъекта; f – функциональная зависимость, характеризующая взаимосвязь влияния W и S на результирующий показатель Эс.

На рис. 4 значения B12, В13, В21, В24,…, Вij представляют собой силу влияния i-го хозяйствующего субъекта на j-й хозяйствующий субъект в рамках функциональных областей промышленного холдинга.

Эффективность взаимодействий отдельных бизнес-единиц в рамках промышленного холдинга можно представить в виде матрицы взаимодействий. В состав матричной модели входят показатели материальной, технической, управленческой, финансовой и инвестиционной сферы хозяйствующего субъекта, входящего в состав промышленного холдинга, а также влияние на их эффективность внутренних взаимодействий.

Интегральные показатели силы взаимодействия бизнес-единиц в рамках функциональных областей промышленного холдинга представлены в табл. 2.

Комплексная эффективность функциональных областей промышленного холдинга, как показатель эффективности использования ресурсов, может быть представлена как средняя взвешенная от эффективности отдельных бизнес-единиц в рамках соответствующих

Таблица 1

Интегральные показатели оценки эффективности бизнес-единиц в рамках отдельных функциональных областей промышленного холдинга

|

Наименование показателей |

Расчетные формулы |

|

Эффективность материальной функциональной области |

M п = 0,41 М з + 0,22 О м + 0,37 П м |

|

Эффективность технической функциональной области |

Т п = 0,47 О б + 0,12 Г о + 0,41 К 3 |

|

Эффективность функциональной области управления |

У п = 0,56 К мен + 0,44 К марк |

|

Эффективность финансовой функциональной области |

Ф п = 0 , 65 R ck + 0,1 Фч + 0,25 Ф б |

|

Эффективность инвестиционной функциональной области |

И п = PI |

Здесь М з – коэффициент материальных затрат, О м – обеспеченность сырьем и материалами, П м – прибыль на рубль материальных затрат; О б – обеспеченность оборудованием, Г о – коэффициент годности оборудования, К з – коэффициент загрузки оборудования; К мен – качество менеджмента, К марк – качество маркетинга; Rск – рентабельность собственного капитала; Фц – коэффициент финансового цикла; Б ф – качество исполнения финансового бюджета; PI – рентабельность инвестиций.

Таблица 2

|

Наименование показателей |

Расчетные формулы |

|

Сила материальных взаимодействий |

Мси = 0,47 TR + 0,53 Mm ij ij ij |

|

Сила технических взаимодействий |

Tc„ = 0,28 Оп„ + 0,72 Оз„ ij ij ij |

|

Сила управленческих взаимодействий |

Ув = д.. ijij |

|

Сила финансовых взаимодействий |

ФC j = 0,45 ДP j + 0,24 Дзу + 0,31 Кку |

|

Сила инвестиционных взаимодействий |

Ин у = Ис и |

Рис. 4. Модель взаимодействий между хозяйствующими единицами в рамках промышленного холдинга

Интегральные показатели силы взаимодействия бизнес-единиц в рамках функциональных областей промышленного холдинга

Здесь TRi j – коэффициент материальных взаимодействий; Мi j – материалоемкость продукции предприятия в создании конечного продукта взаимодействующего предприятия; Опi j – доля оборудования, переданного взаимодействующему предприятию в общей величине имеющегося оборудования; Озi j – доля оборудования предприятия, задействованного в производстве продукции взаимодействующего предприятия; Д ij – доля вложений в уставный капитал взаимодействующего предприятия, в общей величине финансовых вложений; Др ij – доля межхозяйственных расчетов с взаимодействующим предприятием в общей величине денежных потоков предприятия; Дз ij – доля кредитов предприятия, выданных взаимодействующему предприятию в общей величине выданных кредитов; Кк ij – доля задолженности взаимодействующего предприятия по отгруженной продукции предприятия в общей сумме дебиторской задолженности предприятия; Исi j – доля инвестиций предприятия во взаимодействующее предприятие в общей величине инвестиционных ресурсов.

функциональных областей.

z Э i X P i

Эфо = ----- z р i=1

,

где Эфо – показатель комплексной эффективности функциональной области; Эi – эффективность i-й бизнес-единицы в рамках соответствующей функциональной области; Рi – величина потребляемых ресурсов i-й бизнес единицей в рамках соответствующей функциональной области; n – количество бизнес- единиц, входящих в состав промышленного холдинга.

Комплексная эффективность материальной функциональной области определяется:

n

Z Э i X M i

Э = -i=1__________ мфо n z Mi i =1

,

где Эмфо – показатель комплексной эффективности материальной функциональной области; Эi – эффективность i-й бизнес-единицы в рамках материальной функциональной облас- ти; Mi - стоимость сырья и материалов, потребляемых i-й бизнес единицей; n - количество бизнес-единиц, входящих в состав промышленного холдинга.

Комплексная эффективность технической функциональной области определяется:

n

I Э Т

Э тфо = ^----, (8)

IТ i=1

где Этфо - показатель комплексной эффективности технической функциональной области; Э, - эффективность i-й бизнес-единицы в рамках технической функциональной области; Т - стоимость основных производственных фондов, используемых i-й бизнес единицей; n - количество бизнес-единиц, входящих в состав промышленного холдинга.

Комплексная эффективность функциональной области управления определяется:

n

I Э - х у ,

Э уфо = ------, (9)

I у- i =1

где Эуфо - показатель комплексной эффективности функциональной области управления; Э, - эффективность i-й бизнес-единицы в рамках функциональной области управления; У, -величина уставного капитала i-й бизнес единицы; n - количество бизнес-единиц, входя- щих в состав промышленного холдинга.

Комплексная эффективность финансовой функциональной области определяется:

I Э х Ф -

Э ффо = ------, (10)

I Ф- i =1

где Эффо - показатель комплексной эффективности финансовой функциональной области; Э, - эффективность i-й бизнес-единицы в рамках финансовой функциональной области; Ф, - стоимость собственного оборотного капитала i-й бизнес единицы; n - количество бизнес-единиц, входящих в состав промыш- ленного холдинга.

Комплексная эффективность инвестиционной функциональной области определяется:

n

I Эх И i=1

n

IИ i =1

где Э ифо - показатель комплексной эффективности инвестиционной функциональной области; Э , - эффективность i -й бизнес-единицы в рамках инвестиционной функциональной области; И , - сумма инвестирования i -й бизнес единицей; n - количество бизнес-единиц, входящих в состав промышленного холдинга.

Комплексная эффективность промышленного холдинга, отражающая эффективность использования имеющихся ресурсов, может быть представлена как средняя эффективность функциональных областей промышленного холдинга nnn

Э х = I М з I M i + Т з I T i + У з I у - + V i = 1 - = 1 i = 1

nnn

+ Ф з I Ф + И з I И - I I I М + i = 1 i = 1 У/ V - = 1

nnnn

-

+ I T - + I y + I Ф - + I M - I, (12)

-

i = 1 i = 1 i = 1 i = 1 /

где Э х - комплексная эффективность промышленного холдинга; Мэ - эффективность материальной функциональной области промышленного холдинга; Тэ - эффективность технической функциональной области промышленного холдинга; Уэ - эффективность функциональной области управления промышленного холдинга; Фэ - эффективность финансовой функциональной области промышленного холдинга; И э - эффективность инвестиционной функциональной области промышленного

n холдинга; IМ-.- суммарная величина сырья i =1

и материалов, потребляемых промышленным n холдингом; I Т, - общая стоимость основных i =1

производственных фондов промышленного n холдинга; IУ, - суммарная величина устав-i =1

ного капитала бизнес-единиц промышленного n холдинга; IФ, - суммарная величина собст-i =1

венного оборотного капитала промышленного n холдинга; I И, - суммарный объем инвести-i =1

рования промышленного холдинга.

Предлагаемая методика оценки экономической эффективности интегрированных бизнес-структур холдингового типа позволяет высшему руководству предприятия при- нимать управленческие решения на основе количественной оценки эффективности функционирования промышленного холдинга в целом, а также в разрезе отдельных функциональных областей. Такое рассмотрение эффективности деятельности интегрированной бизнес-структуры, позволяет выявить ключевые направления управленческого воздействия со стороны высшего руководства холдинга, а также способствует детальному рассмотрению причин возможных отклонений результатов деятельности промышленного холдинга в целом и входящих в него отдельных бизнес-единиц.

Список литературы Совершенствование методов комплексной оценки экономической эффективности интегрированных бизнес-структур холдингового типа

- Брейли, Р. Принципы корпоративных финансов: пер. с англ./Р. Брейли, С. Майерсю -М.: ЗАО «Олимп-Бизнес», 1997.

- Косачев, Ю.В. Математическое моделирование интегрированных финансово-промышленных систем/Ю.В. Косачев. -М.: Университетская книга, Логос, 2008.

- Нейман, Дж. Теория игр и экономическое поведение/Дж. Нейман, О. Маргенштерн. -М.: Наука, 1970.

- Росс, С. Основы корпоративных финансов: пер. с англ./С. Росс. -М.: Лаборатория базовых знаний, 2000.

- Шарп, У. Инвестиции: пер. с англ./У. Шарп, Г. Александер, Г. Бэйли. -М.: ИНФРА-М, 2001.