Совершенствование стратегии управления рисками финансовых ТНК в условиях секторальных санкций

Автор: Толстель Марина Сергеевна

Журнал: Вестник Волгоградского государственного университета. Экономика @ges-jvolsu

Рубрика: Управление экономическим развитием

Статья в выпуске: 4 (27), 2014 года.

Бесплатный доступ

Особенности деятельности финансовых ТНК, их вовлеченность в операции на различных рынках с использованием всего многообразия финансовых инструментов и валют предопределяют особые требования к риск-менеджменту. В статье выявлены риски финансовых ТНК (общие и специфические), определены возможные методы управления ими. Показано, что на фоне ухудшения макроэкономической ситуации и введения секторальных санкций происходит увеличение рисков в деятельности финансовых ТНК, что обусловливает необходимость совершенствования системы управления рисками финансовых ТНК. Традиционные методы стратегии минимизации риска: перенос риска, диверсификация, хеджирование - в условиях секторальных санкций и высокой волатильности финансовых рынков требуют взвешенного подхода и ограниченного использования. В статье обосновано, что при управлении рисками транснациональные корпорации должны в полной мере учитывать специфику среды своей деятельности, в частности динамичный и преимущественно нелинейный характер процессов, протекающих на мировом финансовом рынке. Предложены стратегии управления рисками финансовых ТНК в условиях секторальных санкций в отношении российских финансовых учреждений. Ликвидацию последствий принятых рисков и минимизацию вероятности наступления рисковых событий целесообразно осуществлять за счет использования специальных фондов или получения финансовой помощи от дочерних структур финансовых ТНК, в связи с тем что ограничения на доступ к капиталу не распространяются на дочерние организации, зарегистрированные в ЕС.

Транснациональные корпорации (тнк), финансовые тнк, риски тнк, риск-менеджмент, секторальные санкции

Короткий адрес: https://sciup.org/14971341

IDR: 14971341 | УДК: 334.7 | DOI: 10.15688/jvolsu3.2014.4.12

Текст научной статьи Совершенствование стратегии управления рисками финансовых ТНК в условиях секторальных санкций

DOI:

В современном экономическом пространстве основными участниками являются транснациональные корпорации (далее – ТНК), происходящие в них последнее время трансформации позволяют выделить группу финансовых ТНК и говорить об особенностях их функционирования.

Специфичность среды деятельности финансовых ТНК, их вовлеченность в операции на различных рынках с использованием всего

многообразия финансовых инструментов, валют предопределяют особые требования к риск-менеджменту.

Риск-менеджмент финансовых ТНК представляет собой деятельность, направленную на избежание, минимизацию или компенсацию рисков, проявляющихся в процессе проведения операций с различными финансовыми инструментами, используя все многообразие мировых валют. Алгоритм управления рисками финансовых ТНК соответствует общемировой практике управления финансовыми рисками и включает:

– выявление рисков;

– оценку рисков;

– выбор стратегии управления рисками;

– определение в рамках выбранной стратегии методов и инструментов управления рисками;

– ликвидацию последствий реализовавшихся рисков.

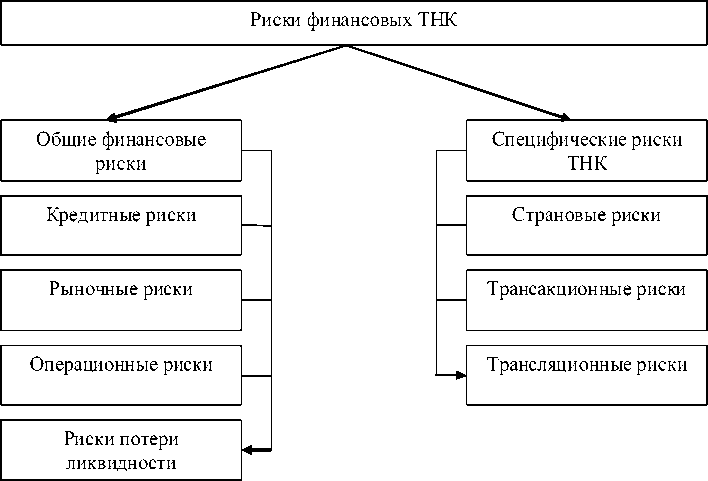

Финансовые ТНК подвержены описанным А.О. Мамедовым специфическим рискам, характерным для международных валютно-кредитных отношений (трансакционным, трансляционным и страновым рискам) [5, c. 41]. С другой стороны, деятельности финансовых ТНК присущи следующие общие финансовые риски: кредитные, рыночные, операционные и риски потери ликвидности (см. рис. 1).

Общие финансовые риски хорошо известны и описаны в экономической литературе, распространена практика их управления. Как показал анализ организационной структуры финансовых ТНК, в большинстве организаций отдельно выделено Управление рисками, использующее методику современного комплексного выявления, анализа и оценки кредитных, рыночных и операционных рисков. Основными задачами, поставленными перед Управлением рисками, являются исключение рисков, которые могут грозить самому существованию финансовой ТНК, и содействие достижению оптимального соотношения риска и доходности в результате совершения операций на различных рынках со всеми доступными финансовыми инструментами [1, с. 103].

Финансовые ТНК управляют принимаемыми кредитными рисками путем установления лимитов концентрации в отношении заемщиков, групп заемщиков, отраслей экономики и т. д. Лимиты риска на одного заемщика и группы связанных заемщиков, устанавливаемые финансовыми ТНК, должны полностью соответствовать требованиям, установлен-

Рис. 1. Классификация рисков финансовых ТНК Примечание . Составлено автором.

ным Центральным Банком РФ. Кредитному комитету и подразделениям по управлению кредитными рисками целесообразно осуществлять систематический мониторинг и проводить регулярный анализ подверженности данным рискам. Кредитному комитету путем принятия Кредитной политики финансовой ТНК или другого подобного документа, утвержденного Правлением и Советом директоров, необходимо устанавливать уровень кредитного риска, принимаемого на себя финансовой организацией в разрезе продуктов, отраслей и типов клиентов.

Подверженность финансовой ТНК кредитному риску должна на постоянной основе контролироваться подразделением по управлению кредитными рисками путем систематического анализа способности существующих и потенциальных заемщиков обслуживать и погашать выданные им кредиты, а также пересмотра кредитных лимитов клиентов в случае необходимости.

В современных условиях финансовым ТНК доступна широкая линейка инструментов, направленных на снижение риска кредитных операций как на уровне отдельных транзакций (оценка PD, LGD, EAD), так и индикаторов кредитного риска на уровне всего портфеля [1, с. 105].

Кроме того, в целях снижения кредитных рисков финансовые ТНК широко используют практику требования обеспечения по предоставляемым ссудам, в том числе предоставления заемщиками корпоративных и личных поручительств и гарантий.

Практика управления рыночными рисками финансовыми ТНК также может соответствовать общемировой практике и заключаться в установлении лимитов на размер позиции и на статистические меры риска (Value at risk (VAR) и extreme loss) как в целом для торговой позиции, так и для отдельных торговых инструментов.

Лимиты для торговых позиций и на позиции по ценным бумагам с фиксированным доходом должны утверждаться и пересматриваться на основании анализа, проводимого подразделением по управлению рыночными рисками.

Для управления процентным риском финансовые ТНК могут использовать форвардные контракты на покупку/продажу иностран- ной валюты и производные инструменты, такие как процентные свопы.

Лимиты на размер позиций и на статистические меры риска по каждому торговому подразделению целесообразно контролировать на ежедневной основе, при этом лимит на общий VAR – на еженедельной основе [1, с. 105].

Подразделению по управлению операционными рисками финансовых ТНК целесообразно использовать ряд инструментов, рекомендованных Базельским комитетом по банковскому надзору, в том числе: сбор данных и составление отчетности о внутренних операционных потерях, выявление ключевых индикаторов риска, сбор данных о внешних операционных потерях, самостоятельная оценка степени риска подразделениями и контроль рисков.

Объект страхования D&O – гражданская ответственность топ-менеджмента перед третьими лицами (акционерами, кредиторами, партнерами компании, сотрудниками, регулирующими и надзорными органами), интересам которых может быть нанесен ущерб в результате их действий, таких как: некомпетентное руководство компанией, недостаточный контроль; проведение рискованной инвестиционной политики, покупка низкорентабельных активов; нарушения в финансовой отчетности, одобрение отчетности, содержащей ошибки, завышение/занижение финансовых показателей; неосмотрительные публичные высказывания, повлекшие снижение стоимости акций компании; нарушения при раскрытии информации.

Для управления рисками ликвидности многие финансовые ТНК, как показал анализ, применяют и постоянно совершенствуют динамическую модель ликвидности, с помощью которой прогнозируются потенциальные разрывы ликвидности на протяжении различных временных интервалов, включая различные предположения по кризису межбанковского рынка, увеличение просроченной задолженности по корпоративным кредитам и существенному сокращению срочных вкладов и средств до востребования. Эта модель должна применяться на ежедневной основе. Используя результаты подобной модели для управления активами и пассивами, Альфа-Групп успешно преодолел трудности с ликвидностью в период банковского кризиса летом 2004 года [2, с. 24].

Такие специфические риски финансовых ТНК, как трансакционные, связаны с возможным изменением валютных курсов в период между заключением сделки и получением платежа, а также в период между предоставлением займа и его погашением. Трансляционные риски возникают при составлении сводной финансовой отчетности компаний, имеющих широкую сеть филиалов в разных странах [5, с. 41]. Эти риски способны воздействовать на объем активов и обязательств финансовых ТНК, а также на их рыночную стоимость. Данные виды рисков тесно связаны с финансовыми рисками ТНК, к ним применимы соответствующие методы управления.

Страновой риск как специфический риск ТНК представляет собой агрегированный риск ведения бизнеса в каждой конкретной стране нахождения подразделения финансовых ТНК, связанный как с ее политическими, экономическими и социальными особенностями, так и природно-климатическими.

Для количественной оценки странового риска широко применяются балльный метод, а также оценки на основе опросов управляющих филиалов и дочерних компаний. Оценку страновых рисков проводит ряд финансовых институтов, в частности Bank of America, а также международные рейтинговые агентства Moody’s и Standart and Poor’s.

Кроме этого, оценить воздействие данной группы факторов возможно с помощью рейтингов, экспертных оценок или методов количественного прогнозирования и моделирования. Рейтинг, разрабатываемый одним из крупнейших консервативных инвесторов – пенсионным фондом США California Public Employee’s Retirement System (CalPERS), является ориентиром для многих международных инвесторов.

Методика CalPERS предполагает оценку риска осуществления инвестиций (достаточно подробный анализ факторов риска (политическая стабильность, информационная открытость, соответствие трудового законодательства требованиям международных стандартов регулирования трудовых отношений, корпоративная социальная ответственность, рыночное регулирование и ликвидность, степень открытости экономики, трансакционные издержки, уровень раскрытия информации о экологических, социальных проблемах, а также в области корпоративного управления)). Максимальная оценка, которую может получить страна, равна 3,0 балла, при оценке 2,0 и более она попадает в список разрешенных для инвестирования [6, с. 3–5].

Впервые в ходе исследования собирались данные о втором городе для 11 стран с размером населения превышающим 100 млн чел., среди которых оказалась и Россия. Помимо Москвы эксперты Всемирного банка оценивали условия ведения бизнеса в Санкт-Петербурге. Также для оценки трех из десяти индикаторов (разрешение неплатежеспособности, защита прав миноритарных инвесторов и получение кредитов) использовались дополнительные показатели.

Несмотря на улучшение в целом положения в рейтинге, произошло снижение позиции Российской Федерации по таким индикаторам, как: подключение к системе электроснабжения, защита миноритарных акционеров, налогообложение, международная торговля, урегулирование банкротств. Наибольшее падение (шесть пунктов) наблюдается по индикатору «доступ к кредитам», определяемому посредством оценки двух групп показателей: охват, объем и доступность кредитной информации и возможность реализации законных прав заемщиков и кредиторов по обеспеченным сделкам (см. таблицу).

Данная ситуация обусловлена значительным оттоком капитала в I квартале 2014 г. (в I квартале 2014 г. отток капитала составил 51 млрд долл., в среднем 57 млрд долл. за год на протяжении пяти лет), что увеличило риск ухудшения внешнего финансирования в результате сокращения прямых иностранных и портфельных инвестиций.

Кроме того, США и страны – члены ЕС с марта 2014 г. ввели четыре волны санкций, в том числе против российских финансовых организаций. Под них сначала попали АБ Россия, Собинбанк, СМП Банк и Ин-весткапиталбанк, а затем – ВЭБ, Газпромбанк, ВТБ, Банк Москвы и Россельхозбанк. Если для первой группы банков санкции были полными, включая запрет на работу с Visa и MasterCard, международные переводы и заморозку американских активов, то для второй группы ограничения выразились лишь в запрете на привлечение от инвесторов из США и ЕС средне- и долгосрочного финансирования.

Анализ ликвидности российских кредитных организаций, входящих в том числе в финансово-промышленные группы, а также структуры их обязательств показал, что зависимость от внешних рынков не высока. Прямой ущерб от введения санкций будет ограниченным, но системный эффект от уже

Таблица

|

Индикатор |

2015 г. |

2014 г. |

Изменение |

|

Регистрация предприятий |

34 |

58 |

↑ 24 |

|

Получение разрешений на строительство |

156 |

172 |

↑ 16 |

|

Подключение к системе электроснабжения |

143 |

141 |

↓ -2 |

|

Регистрация собственности |

12 |

17 |

↑ 5 |

|

Доступ к кредитам |

61 |

55 |

↓ -6 |

|

Защита миноритарных инвесторов |

100 |

97 |

↓ -3 |

|

Налогообложение |

49 |

48 |

↓ -1 |

|

Международная торговля |

155 |

154 |

↓ -1 |

|

Обеспечение исполнения контрактов |

14 |

14 |

- 0 |

|

Урегулирование банкротств |

65 |

62 |

↓ -3 |

Примечание . Составлено по: [7, с. 224].

введеных санкций в отношении ключевых отраслей экономики – нестабильность на фондовом и валютном рынках – несомненно отразится на финансовом результате.

Вследствие запрета кредитования попавших под санкции банков на Западе 21 октября 2014 г. международное рейтинговое агенство Moody‘s Investors Service понизило рейтинг Сбербанка, ВТБ, Газпромбанка, Россельхозбанка, Агентства по ипотечному жилищному кредитованию (АИЖК), Внешэкономбанка и Альфа-банка с Baa1 до Baa2. Агентство признало, что основной причиной стало негативное воздействие санкций ЕС и США на экономику России. Эксперты агентства отметили «постепенное, но непрерывное» уменьшение валютных резервов страны в связи с оттоком капиталов, ограничением доступа российских заемщиков на международный рынок и низкими ценами на нефть [4].

Таким образом, на фоне ухудшения макроэкономической ситуации и введения секторальных санкций происходит увеличение рисков в деятельности финансовых ТНК.

Современные экономические условия, связанные с глобальной турбулентностью, обусловливают необходимость смены парадигмы риск-менеджмента финансовыми ТНК, развитие всевозможных рисковых ситуаций в настоящем и будущем необходимо контролировать и отслеживать интегрированно, непрерывно и расширенно во всей организации на каждом этапе жизненного цикла. Применение сценарного анализа внешней среды, самооценка, корректировка стратегий управления рисками, проводимая в качестве ответа на изме- нения в финансовой среде для снижения кумулятивного эффекта нарастания взаимовли-яющих рисков, позволят снизить возможные негативные последствия рисковых событий. При этом традиционные методы стратегии минимизации риска – перенос риска, диверсификация, хеджирование – в условиях секторальных санкций и высокой волатильности финансовых рынков требуют взвешенного подхода и ограниченного использования.

При управлении рисками финансовые ТНК должны в полной мере учитывать специфику среды своей деятельности, в частности динамичный и в основном нелинейный характер процессов, протекающих на мировом финансовом рынке. Анализ российского и международного опыта управления рисками финансовыми ТНК в различных макроэкономических условиях позволил разработать матрицу, в соответствии с которой осуществляется принятие решения относительно выбора эффективного метода, соответствующего как внутренним параметрам ТНК, так и состоянию внешней среды (см. рис. 2).

На основании итогов проведенного SWOT-анализа финансовые ТНК смогут выбрать из соответствующего сектора методы, которые представлены в матрице в порядке приоритетности.

Сектор I. Если финансовые ТНК имеют значительные внутренние силы (высокие показатели эффективности и рентабельности, информационной прозрачности, выполненные обязательные нормативы ЦБ РФ и т. п.) и при этом внешняя среда предоставляет благоприятные возможности и не несет в себе значительных угроз, то наиболее эффективными являются методы, направленные на использование как внутренних возможностей (создание резервов, перенос рисков), так и внешних (хеджирование, диверсификация).

Сектор II. Если финансовые ТНК имеют значительные внутренние силы, но внешняя среда не предоставляет благоприятных возможностей, то следует рассматривать следующие методы управления рисками в качестве приоритетных: перенос риска, диверсификация, хеджирование, создание резервов.

Сектор III. Если финансовые ТНК не имеют достаточных внутренних возможностей, но в то же время сложились благоприят-

Внутренний анализ

Сила

Слабость

I

– Хеджирование.

– Диверсификация.

– Создание резервов.

– Перенос риска

II

– Перенос риска.

– Диверсификация.

– Хеджирование.

– Создание резервов

Возможности

III

– Отказ от деятельности в сфере риска.

– Выбор альтернативного варианта деятельности.

– Хеджирование

IV

– Отказ от деятельности в сфере риска.

– Выбор альтернативного варианта деятельности

В н е ш н я я с р е д а

Угрозы

Рис. 2. Матрица принятия решений относительно выбора метода управления рисками финансовых ТНК Примечание . Составлено автором.

ные внешние условия (макроэкономические), то наиболее эффективными методами управления рисками могут быть: отказ от деятельности в сфере риска, выбор альтернативного варианта деятельности, хеджирование.

Сектор IV. Если анализ выявил наличие множества внутренних слабостей у финансовых ТНК и одновременно значительных внешних угроз, то наиболее рациональными методами будут являться отказ от деятельности в сфере риска, выбор альтернативного варианта деятельности.

Анализ методов управления рисками финансовыми ТНК и возможностей использования их в современных условиях показал, что сложились объективные предпосылки для расширения практики использования специальных фондов или получения финансовой помощи от дочерних структур финансовых ТНК, в связи с тем что ограничения на доступ к капиталу не распространяются на дочерние организации, зарегистрированные в ЕС, для ликвидации последствий принятых рисков и минимизации вероятности наступления рисковых событий как альтернативы существующим способам управления рисками. Это относится прежде всего к австрийским «дочкам» Сбербанка и ВТБ – Sberbank Europe и VTB Bank (Austria). VTB Bank Austria включает в себя подразделения в Германии (VTB Bank

Deutschland) и Франции (VTB Bank France). Sberbank Europe управляет сетью из девяти дочерних банков в восьми странах Центральной и Восточной Европы. Аккумулирование ресурсов дочерних компаний на банковских счетах родительской корпорации позволяет значительно повысить финансовую устойчивость и ликвидность финансовых ТНК.

В условиях секторальных санкций в отношении российских финансовых организаций становится очевидным, что государственная поддержка российских финансовых ТНК на международной арене не может ограничиваться дипломатическим подкреплением лишь выборочных проектов. Эта поддержка должна стать составной частью целостной внешнеэкономической стратегии России, защитой интересов хозяйствующих субъектов в высших инстанциях.

Список литературы Совершенствование стратегии управления рисками финансовых ТНК в условиях секторальных санкций

- Бондаренко, Л. Финансовые ТНК в Российской Федерации: становление и развитие/Л. Бондаренко, М. Толстель. -Волгоград: Изд-во ВолГУ, 2013. -130 с.

- Годовой отчет Альфа-Групп 2011 г. -Электрон. текстовые дан. -Режим доступа: http://www.alfabank.ru/f/1/about/annual_report/annual_fin_report_2011.pdf. -Загл. с экрана.

- Демченко, А. Полис D&O в преддверии IPO/А. Демченко//Корпоративный юрист. -2006. -№ 4. -С. 34-37.

- ЕС согласовал секторальные санкции против России. -Электрон. текстовые дан. -Режим доступа: http://www.vedomosti.ru/companies/news/29591191/es-ogranichit-postavki-v-rossiyuoborudovaniya-dlya. -Загл. с экрана.

- Мамедов, А. О. Финансовые риски транснациональных корпораций/А. О. Мамедов//Аваль. -2006. -№ 4. -С. 41-45.

- California Public Employee's Retirement System. Statement of Investment Policy for Emerging Equity Markets principles. -Electronic text data. -Mode of access: http://www.calpers.ca.gov/eip-docs/investments/policies/inv-asset-classes/equity/extequity/emerging-eqty-market-principles.pdf. -Title from screen.

- Doing Business-2015: Going Beyond Efficiency. -Electronic text data. -Mode of access: http://www.doingbusiness.org/~/media/GIAWB/Doing%20Business/Documents/Annual-Reports/English/DB15-Full-Report.pdf. -Title from screen.

- S&P приблизил суверенный рейтинг России к «мусорному» уровню. -Электрон. текстовые дан. -Режим доступа: http://top.rbc.ru/economics/25/04/2014/920449.shtml. -Загл. с экрана.