Современное состояние активов банковского сектора РФ и их роль в развитии российской экономики

Автор: Умарова З.М.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 11-3 (57), 2019 года.

Бесплатный доступ

В статье раскрыта сущность активных операций коммерческих банков. Автором проведен анализ активных операций коммерческих банков и выявлены как положительные, так и отрицательные тенденции в развитии банковского сектора. В статье также дается оценка современного состояния всего банковского сектора России. В результате проведенного исследования выявлена роль активов банковского сектора в развитии экономики страны.

Коммерческие банки, активы, активные операции, банковский сектор, экономика, развитие экономики

Короткий адрес: https://sciup.org/170181343

IDR: 170181343 | DOI: 10.24411/2411-0450-2019-11401

Текст научной статьи Современное состояние активов банковского сектора РФ и их роль в развитии российской экономики

В последнее время все более актуальным становится вопрос о влиянии банковского сектора на развитие и совершенствование экономики страны. В частности, значительное место в анализе данного вопроса занимает оценка роли активных операций коммерческих банков. Совершая активные операции, коммерческий банк производит перераспределение временно свободных денежных ресурсов. Одним из главных результатов данного перераспределения являются инвестиции в различные сектора экономики, которые в свою очередь играют решающую роль в развитии экономики любой страны. Чтобы определить роль активных операций рассмотрим состояние современного банковского сектора России.

В процессе своей деятельности, коммерческих банк использует привлеченные от клиентов, других кредитных организаций, с финансового и денежного рынков, а также свои собственные средства для получения прибыли, производя различного рода инвестиции, совокупность которых и составляют активные операции коммерческих банков.

При этом, несмотря на то, что основной целью коммерческих банков является получение прибыли, они не могут размещать все свои средства только в активы с высокой доходностью (например, кредитование клиентов), так как при совершении активных операций банком одновременно необ- ходимо обеспечивать своевременность возврата привлеченных средств своих вкладчиков за счет поддержания определенного уровня ликвидности. Для этого коммерческие банки должны разумно распределять риски по видам вложений, соблюдать различные законодательные нормы, предписания и указания органов банковского контроля, а также требования кредитной политики правительства своей страны.

Таким образом, в целом можно сказать, что активные операции банков представляют собой использование собственных и привлеченных (заемных) средств, осуществляемое банками в целях получения прибыли при одновременном соблюдении законодательных норм, поддержания необходимого уровня ликвидности и рациональном распределении рисков по отдельным видам операций [1].

Под структурой активов принято понимать отношение разных по своему качеству статей актива баланса к валюте баланса банка. Банковские активы можно группировать по следующим показателям: по назначению, по ликвидности, по степени риска, по срокам размещения, по субъектам [2].

Проведем анализ динамики активов банковского сектора РФ. Ниже на рисунке 1. представлены данные о динамике активов банковского сектора за 2012– 2018 гг.

■ 01.01.2013 ■ 01.01.2014 ■ 01.01.2015 ■ 01.01.2016

■ 01.01.2017 ■ 01.01.2018 ■ 01.01.2019

Как видно из приведенных данных, активы банковского сектора РФ с 2012 г. по 2015 г. демонстрировали положительную динамику роста. Абсолютный прирост составил 67,6%. В 2016 году отмечается снижение совокупных активов банковского сектора РФ по сравнению с 2015 г. Основные показатели активных операций банковского сектора в 2016 году находились под существенным влиянием динамики валютного курса. За год активы банковского сектора снизились на 3,5% с 83 трлн руб. до 80,1 трлн руб. Данная тенденция сформировалась в результате разнона- правленных сдвигов в структуре кредитования: портфель кредитов физическим лицам демонстрировал умеренный рост, а корпоративный портфель сокращался. На фоне слабого спроса на кредиты со стороны корпоративного сектора совокупный объем кредитов экономике снизился за 2016 год на 6,9% и на начало 2017 г. составил 40,9 трлн рублей. В результате доля кредитов экономике в активах банковского сектора уменьшилась с 53,0 до 51,1%, а отношение совокупного кредитного портфеля к ВВП – с 52,9 до 47,6% (табл. 1).

Таблица 1. Динамика основных показателей развития банковского сектора РФ [3]

|

Показатели на 01.01 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

Активы банковского сектора РФ, трлн. руб. |

41,6 |

49,5 |

57,4 |

77,7 |

83,0 |

80,1 |

85,2 |

94,1 |

|

в % к ВВП |

69,7 |

74,0 |

78,5 |

98,2 |

99,9 |

93,1 |

92,5 |

90,6 |

|

Кредиты и прочие размещенные средства, предоставленные нефинансовым организациям и физическим лицам, включая просроченную задолженность, трлн. руб. |

23,3 |

27,7 |

32,5 |

40,9 |

44,0 |

40,9 |

42,4 |

48,3 |

|

в % к активам банков |

55,9 |

56,0 |

56,5 |

52,6 |

53,0 |

51,1 |

49,7 |

51,3 |

|

в % к ВВП |

39,0 |

41,4 |

44,4 |

51,7 |

52,9 |

47,6 |

46,0 |

46,5 |

За 2018 год активы банковского сектора увеличились на 6,9% (в 2017 году – на 9,0%), до 94,1 трлн рублей. В 2018 году, как и в 2017 г. продолжился процесс дева-лютизации активов. Активы кредитных организаций в иностранной валюте (в долларовом эквиваленте) за 2018 год сократились на 7,6%. Сдержанный рост банковских активов происходил на фоне умеренного спроса корпоративного сектора на кредиты. Тем не менее, в 2018 году сформировалась позитивная динамика как в розничном, так и в корпоративном сегменте кредитования, чему способствовало повышение производственной и потребительской активности. Совокупный портфель кредитов нефинансовым организациям и физическим лицам за 2018 год вырос на 10,7% (за 2017 год – на 6,2%), до 48,3 трлн рублей, а доля этих кредитов в активах банковского сектора РФ увеличилась – с 49,7 до 51,3%.

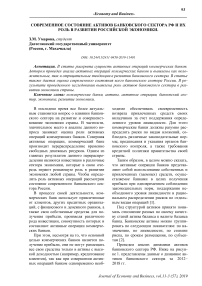

Для более полного анализа динамики активов коммерческих банков, рассмотрим темпы прироста активных операций (рис. 2).

Как видно из представленного ниже рисунка темпы прироста каждый год достаточно сильно отличаются. В период с 2012 по 2014 годы наблюдается существенное увеличение активов. Они увеличились на 16% в 2013 и на 35,2% в 2014. Далее темпы роста замедляются и в 2016 годы они принимают отрицательную вели- чину. В 2017 и 2018 годах прирост снова положительный и в прогнозных значениях он будет продолжать расти. Данная динамика может быть связана с экономическим кризисом 2014 года. Падение рубля привело к снижению спроса на услуги коммерческих банков сберегательного характера. В результате произошло сокращение ресурсной базы. Что в конечном итоге непосредственно повлияло на объем активных операций. После стабилизации курса рубля в 2016 году объемы активных операций вновь начинают расти.

|

2012- 2013 |

2013 - 2014 |

2014 -2015 |

2015 - 2016 |

2016 - 2017 |

2017 - 2018 |

|

|

hi Активы |

16 |

35,2 |

6,9 |

-3,5 |

6,4 |

10,4 |

Рис. 2. Темпы прироста активов банковского сектора, % [3]

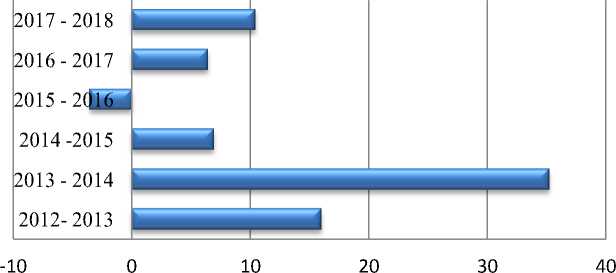

Для получения более полной картины ситуации в банковском секторе необходимо учесть и динамику ВВП. Поэтому далее проведем анализ динамики доли активов банковского сектора в структуре ВВП.

Рис. 4.Совокупные активы банковского сектора РФ в % к ВВП [3]

Как видно из представленного выше рисунка доля активов в ВВП в период с 2014 по 2016 годы значительно увеличилась, прирост составил 21,4%. Однако, в 2017 году, наблюдается противоположная тенденция: доля активов банковского сектора в ВВП начала сокращаться. Следовательно, несмотря на то, что в кризисные годы темпы роста активных операций коммерческих банков значительно сократились, их доля в ВВП увеличилась, в результате снижения темпов роста ВВП.

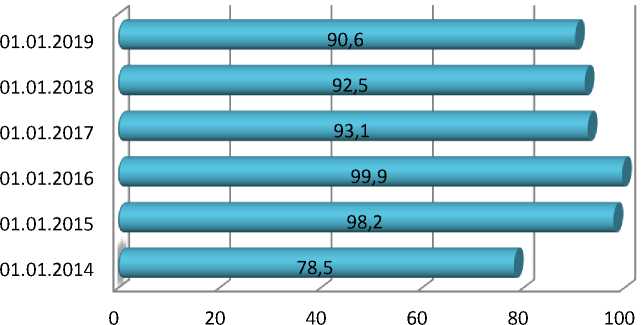

Анализируя банковский сектор, рассмотрим степень концентрации активов кредитных организаций.

Рис. 5. Концентрация активов по банковскому сектору на 4.04.2019, % [3]

Как видно из рисунка 5 российский банковский сектор отличается высокой концентрацией активов у узкого круга кредитных организаций. Больше половины (62%) активов сосредоточено у первых пяти кредитных организаций. Еще 21% занимают кредитные организации с 6 по 21 места. В целом 83% всех активов сосредоточены у первых 20 кредитных организаций. Данные цифры свидетельствуют о тенденции капитализации банков и высокой степени монополизации банковского сектора. Данная тенденция имеет как положительные, так и отрицательные стороны. К положительным можно отнести:

– крупные банки легче поддаются контролю со стороны государства (к тому же последнее имеет во многих из них участие);

– они, как правило, демонстрируют большую устойчивость во время кризиса («too big to fail»), так как их активы более диверсифицированы, выше по качеству и им легче получить помощь со стороны регулятора или привлечь капиталы извне (если кризис не несет глобального характера) [4].

Очевидными являются следующие недостатки:

– установление нерациональных цен на банковские услуги;

– снижение качества, предоставляемых услуг;

– замедление научно-технического прогресса.

Таким образом, на основе проведенного анализа динамики и структуры активов банковского сектора можно сделать следующие выводы:

-

1. Активные операции банков представляют собой операции, посредством которых банк, как кредитная организация, реализует свою основную цель – получение прибыли, а также регулирует поддержание достаточного уровня ликвидности.

-

2. За прошедшие восемь лет активы банковского сектора увеличились в 2,2 раза, вместе с тем динамика их роста имела не постоянный характер.

-

3. Темпы роста банковских активов росли опережающими темпами, чем прирост ВВП, что свидетельствует о повышения их роли в развитии экономики России.

Наряду с положительными тенденциями следует отметить и негативную динамику изменений в банковском секторе:

-

1. Сформировалась устойчивая тенденция монополизации в банковской системе:

-

2. В структуре банковских активов более 50% вложений составляют кредитные вложения банков, однако за анализируемый период их удельный вес устойчиво снижается.

более 80% всех банковских активов приходятся на 20 кредитных организаций.

В свете современных тенденций развития банковского сектора основным направлением роста банковских активов, на наш взгляд, выступает кредитование физических лиц. Потребительские и ипотечные жилищные кредиты способны в даль- нейшем нарастить объемы кредитных вложений российских банков, на фоне снижения объемов кредитования корпоративного сектора экономики. В целях увеличения участия банков в развитии предприятий реального сектора экономики путем предоставления долгосрочных банковских ссуд, необходимо проведение эффективной кредитной политики банков на базе гибких процентных ставок, позволяющих учитывать интересы каждого конкретного заемщика и повышающих спрос на заемные средства.

Список литературы Современное состояние активов банковского сектора РФ и их роль в развитии российской экономики

- Банковское дело: учебник / Ю.М. Склярова, И.Ю. Скляров, Н.В. Собченко [и др.]; под ред. Ю.М. Склярова. - Ставрополь: Ставропольский государственный аграрный университет, 2017. - 400 c. - 978-5-9596-1395-2. ISBN: 978-5-9596-1395-2

- Ягупова Е.А., Аврахова Ю.В. О роли активных операций российских коммерческих банков // Инновационная наука. - 2017. - №2-1.

- Сайт Банка России. - [Электронный ресурс]. - Режим доступа: https://www.cbr.ru

- Малкина М.Ю. Капитализация и монополизация банковского сектора в свете новых требований банка России // Финансы и кредит. - 2011. - №42 (474).