Структурный анализ кредитного риска

Автор: Власова Е.В., Веселов В.В.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4-2 (13), 2014 года.

Бесплатный доступ

В статье рассмотрены факторы, оказывающие непосредственное влияние на формирование кредитного риска. Определена проблематика оценки кредитного портфеля

Коммерческий банк, управление рисками, кредитный риск, структурный анализ, риск-менеджмент

Короткий адрес: https://sciup.org/140109249

IDR: 140109249

Текст научной статьи Структурный анализ кредитного риска

На данном этапе развития кредитно-финансовая система составляет важную часть инфраструктуры финансовых отношений. Поэтому в современном финансовом мире, стабильная деятельность кредитных организаций приобретает огромное значение.

Для проведения оценки кредитного риска используем структурный анализ баланса банка.

Основу активов банка составляет кредитный портфель, который показал годовой прирост в размере 15%. Структура портфеля в рамках рассматриваемого периода претерпела некоторые изменения. Несмотря на то, что корпоративный кредитный портфель остается доминирующей статьей активов, наблюдается рост доли розничного кредитования, что согласуется с заявленной банком стратегией. За год розничный портфель вырос на 36%.

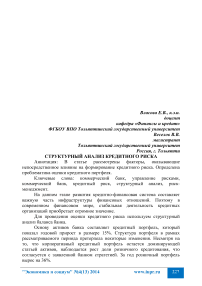

Распределение корпоративных клиентов банка по отраслям деятельности отражено на рисунке 1.

1%

24%

-

□ горнодобывающая (золотодобыча)

-

□ строительство

-

□ лизинговые компании

-

□ торговля (кроме авто)

-

□ автомобильные дилеры

-

□ поставщики ОАО "АВТОВАЗ"

-

□ промышленное производство

-

□ транспортные услуги

-

□ сельское хозяйство

-

□ прочие

в 2011 году

□ торгово-посредническая

□ услуги

□ строительство

□ промышленное производство

■ сельское хозяйство

□ добывающая промышленность в 2012 году

Рисунок 2- Структура корпоративных клиентов банка по отраслям

Основными задачами банка в работе с корпоративными клиентами является повышение объема и качества кредитного портфеля, расширение круга надежных и финансово-устойчивых клиентов для построения с ними долгосрочных отношений, обеспечение оптимальных и взаимовыгодных вариантов сотрудничества, активное внедрение новых кредитных продуктов и услуг с применением новых технологий [2].

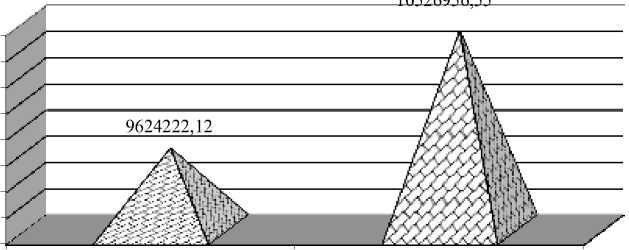

За 2012 год кредитный портфель банка возрос на 9,38% [3].

тыс.руб.

9624222,12

начало 2012 года

Рисунок 3 - Динамика кредитного портфеля

Основное увеличение портфеля произошло за счет роста ссудной задолженности предприятиям среднего и малого бизнеса, прирост составил 8% [1].

Произошло улучшение качества кредитного портфеля: увеличилась доля ссуд клиентам с хорошим финансовым положением и хорошим

обслуживанием долга (ссуды первой категории качества), уменьшилось число проблемных ссуд (4 и 5 категории качества).

В части обслуживания физических лиц ЗАО "ФИА-БАНК" придерживается принципа универсального банка, предлагая физическим лицам широкую линейку банковских продуктов и услуг.

На сегодняшний день усилия Банка в области кредитования физических лиц направлены на повышение качества кредитного портфеля и на уменьшение доли просроченных платежей в нем.

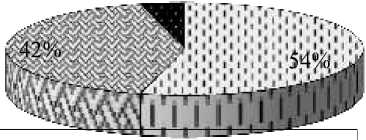

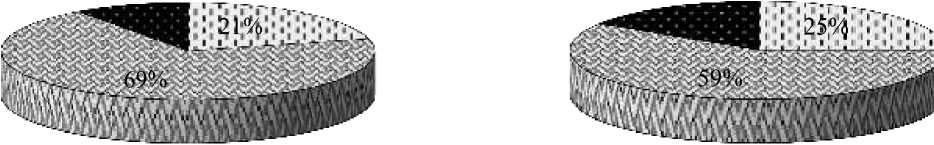

Структура портфеля физических лиц отражена на рисунке 4.

в 2010 году в 2011 году

4%

□ ипотечные кредиты

□ потребительские кредиты

■ кредиты на покупку автомобиля

Рисунок 4 - Структура кредитного портфеля физических лиц

В структуре кредитного портфеля физических лиц преобладают жилищные ипотечные кредиты и потребительские кредиты на неотложные

5%

□ ипотечные кредиты

□ потребительские кредиты

■ кредиты на покупку автомобиля

нужды.

Доля просроченной задолженности в ЗАО "ФИА-БАНК" минимальна и сформирована в основном кредитами кризисного периода. Удельный вес просроченной задолженности на 01.01.2012 года составил 3,05% от общего объема кредитного портфеля [3].

В 2014 году развитие розничного направления ЗАО "ФИА-БАНК" получило новый импульс. Активный рост продемонстрировали кредитный и депозитный портфели физических лиц, а также комиссионные операции, связанные с денежными переводами с использованием систем денежных переводов и приемом платежей клиентов через устройства самообслуживания и через кассы Банка.

Традиционно высокий уровень доверия населения, гибкая процентная политика, постоянное совершенствование и расширение ассортимента розничных услуг позволили Банку в 2013 году сохранить высокий темп привлечения средств на счета по вкладам.

Традиционно высоким доверием пользуются пенсионные банковские продукты. Их доля в депозитном портфеле занимает более 50%.

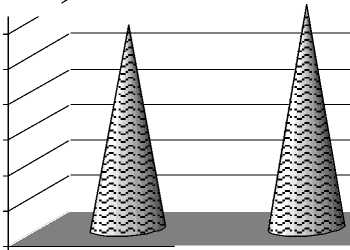

тыс.руб.

2012 2013

Рисунок 5 - Динамика вкладов физических лиц ЗАО "ФИА-БАНК" на 1 января за 2011-2013 гг.

Вклады физических лиц Банк рассматривает в качестве основного источника ресурсов. Тем не менее задачей Банка на 2012–2014 гг. является сокращение их доли за счет увеличения доли ресурсов, сформированных за счет средств юридических лиц и публичных заимствований [3].

Одной из операций, приносящей доход банку, являются денежные переводы. В ЗАО «ФИА-БАНК» данная услуга представлена следующими системами переводов: WesternUnion, «Золотая Корона – денежные переводы», «Лидер», MoneyGram. В 2011 году через системы денежных переводов было переведено 42402 переводов, в рублях было переведено 526,6 млн, в долларах США – 18,5 млн, в евро – 0,130 млн. В Банк для выплаты клиентам в 2011 году поступило более 29036 переводов, в рублях было выплачено 368,4 млн, в долларах США – 3,7 млн, в евро – 0,187 млн.

ЗАО "ФИА-БАНК" является участником платежных систем NCC-UnionCard, VISA International, MasterCard, Worldwide, China Union Pay и «Золотая Корона». Это позволяет удачно сочетать преимущества и возможности каждой из систем, предоставляя своим клиентам широкий выбор услуг как с использованием банковских карт, так и без них.

В течение анализируемого периода Банк обеспечивал гибкую тарифную политику, ориентируясь на потребности клиентов и условия, диктуемые конкурентной средой. [4].

Доля карт по платежным системам отражена на рисунке 2.7.

в 2010 году в 2011 году

10%

□ Золотая Корона □ NCC

■ Visa, MasterCard

□ Золотая Корона □ NCC

■ Visa, MasterCard

Рисунок 6 - Доля действующих карт по платежным системам

За анализируемый период произошли изменения в структуре эмиссии банковских карт. Доля международных карт в общей эмиссии выросла на 6%. На 01.01.2012 года количество действующих карт международных систем VISA International и MasterСard Worldwide увеличилось на 44%. Выросла и эмиссия карт «Золотая Корона», прирост составил 12%.

ЗАО "ФИА-БАНК" является активным оператором рынка межбанковских кредитов (МБК). На рублевом рынке МБК за 2011 год объемы размещения денежных средств выросли по сравнению с 2010 годом на 76,8%. Объемы привлечения денежных средств снизились на 83,58%.

На межбанковском валютном рынке партнерами Банка на рынке FOREX выступали как российские, так и зарубежные банки. Объем конверсионных операций составил более 198 млн. долларов США.

Список литературы Структурный анализ кредитного риска

- Положение ЦБР «Об организации внутреннего контроля в кредитных организациях и банковских группах» от 16 декабря 2003 № 242-П//Вестник Банка России. -№ 7. -2004. -04.02.

- Власова Е.В., Камалетдинова Л.Ш. Экономические риски и их роль в трансформационном процессе//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2013.№ 4(15). С.17-18.

- Власова Е.В., Викторова О.А. Порядок управления налоговыми рисками в кредитной организации//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2013.№2(13). С.20-22.

- http://www.banki.ru/-(Дата обращения 25.11.2014)