Тенденции развития аптечного рынка в России

Автор: Субботина Т.Н., Волошин А.Р.

Журнал: Международный журнал гуманитарных и естественных наук @intjournal

Рубрика: Экономические науки

Статья в выпуске: 12-4 (87), 2023 года.

Бесплатный доступ

В статье проанализированы основные показатели развития аптечной сети России за период 2016-2023 гг., сделан вывод о высоком темпе прироста точек продаж за анализируемый период, что свидетельствует о привлекательности данного сегмента для бизнеса. Рассмотрена структура аптечного рынка, выделены топ-10 аптечных сетей за 2022 г. Авторами проведён анализ сегмента e-com, сделан вывод о доминировании аптечных маркетплейсов в структуре онлайн продаж, показаны тенденции развития онлайн продаж на российском аптечном рынке.

Аптечные сети, аптечный рынок

Короткий адрес: https://sciup.org/170201633

IDR: 170201633 | DOI: 10.24412/2500-1000-2023-12-4-207-210

Текст научной статьи Тенденции развития аптечного рынка в России

Доступность для населения необходимых лекарственных препаратов является одним из приоритетов государственной политики РФ в области лекарственного обеспечения и выступает инструментом повышения качества жизни граждан [1; 2].

В 2022-2023 гг. фармацевтическая отрасль, наряду с другими отраслями экономики, искала новые подходы в вопросах распределительной логистики [3] в связи с санкционным давлением на Россию, активно решались вопросы импортозамеще-ния, происходила смена поставщиков необходимых составляющих для производства лекарственных препаратов.

На фоне ещё продолжающейся пандемии (ограничения Роспотребнадзор снял лишь 1 июля 2022 г.) и геополитического кризиса, в России сильнее всего росли аптечные продажи и развивался аптечный рынок, за 2022 г. он вырос на 15% (рис. 1). В сравнении со многими европейскими странами, плотность аптек в России выше и составляет 48 аптек на 100 000 человек. В Европе в среднем этот показатель составляет 31, но наблюдается разброс, так, в Болгарии – 51, в Испании – 47, в Венгрии – 22, в Австрии – 16, в Дании – 8 аптек.

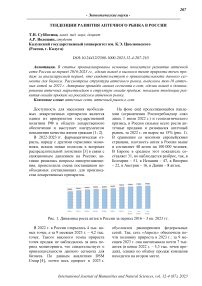

Рис. 1. Динамика роста аптек в России за период 2016 – 3 кв. 2023 гг.

В 2022 г. в России открылось 4 тыс. новых точек, а за 9 месяцев 2023 г. – 4,2 тыс. точек. Такого высокого темпа прироста точек продаж не наблюдалось за весь период мониторинга, что свидетельствует о привлекательности данного сегмента для бизнеса. По данным аналитики DSM Croup [4], почти весь прирост в 2023 г.

обусловлен расширением федеральных сетей. Так, сеть «Апрель» обеспечила почти половину прироста в 2023 г.: за 9 месяцев 2023 г. она насчитывала почти 7 тыс. аптек (в конце 2022 г. – 5,3 тыс. точек продаж), однако по объёму продаж компания находится на втором месте.

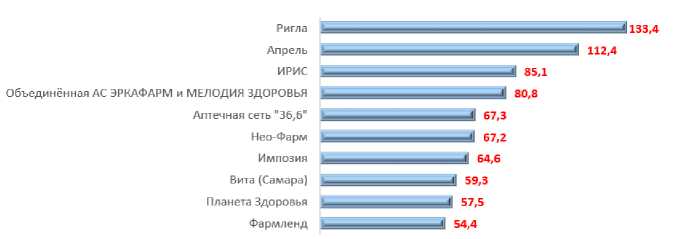

Рис. 2. Топ-10 аптечных сетей 2022 г. по объёму продаж, млрд. руб.

Федеральные аптечные сети по за период январь-сентябрь 2023 г. занимают 40% в генеральной совокупности аптек, 19% приходится на региональные сети, 16% – одиночные, 14% – межрегиональные, 11%

– локальные аптечные сети. За период 2019-2023 гг. отмечено уменьшение региональных сетей на 15,8% за счёт перехода их в другой статус или за счёт приобретения другими сетями.

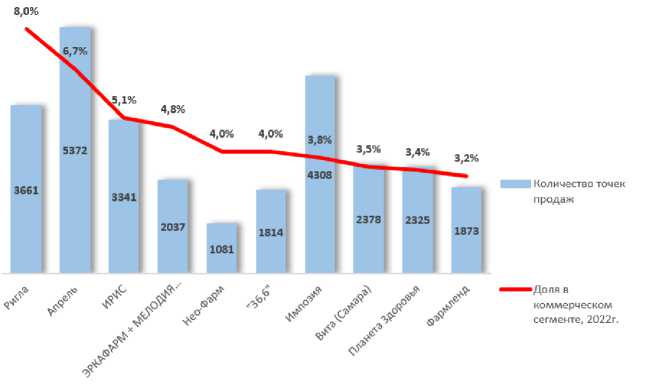

Рис. 3. Топ-10 аптечных сетей 2022 г. по количеству точек продаж и доли в коммерческом сегменте

Лидером рейтинга аптечных сетей в 2022 г. является сеть «Ригла», занимающая долю 8%, её объём продаж в 2022 г. составил 133,4 млрд. рублей (рис. 3). Однако по приросту новых точек продаж за три квартала 2023 г. она находится только на 3 месте.

В связи с принятием в 2020 г. закона о дистанционной продаже безрецептурных лекарственных препаратов, стали активно развиваться сервисы, предлагающие онлайн-бронирование и доставку ОТС-препаратов на дом. Перспективы развития онлайн канала на потребительском рынке сегодня уже очевидны [5; 6], более того, даже классические FMCG ритейлеры один за другим начинают развитие e-com направления. С 2015 г. функционируют аптечные маркетплейсы «Еаптека» «Аптека.ру», «ЗдравСити» и др., доля которых в 2022 г. снизилась на 6% и составила 59,6% из-за того, что сегодня потребитель имеет возможность приобретать лекарственные препараты на традиционных маркетплей-сах Ozon, Wildberries, «Яндекс.Маркет» (их доля в 2022 г. составила 6,1%). Также безрецептурные препараты и биодобавки к пище стало возможно заказывать с круглосуточной экспресс-доставкой через сервис «Яндекс.Еда» [4]. В 2022 г. сервис Apteka.ru сохранил лидирующие позиции среди ресурсов, которые использует потребитель для бронирования аптечного ассортимента – его доля составляет 38%.

Аптечные сети стараются развивать различные онлайн форматы. В 2022 г. сеть

«Алоэ» начала сотрудничать с сервисом «Лента Онлайн» по заказу безрецептурных лекарственных препаратов (номенклатура включает более 13 тыс. позиций), которые можно оплатить и получить в одном заказе с товаром из «Ленты». Маркетплейс

«Здравсити» объявил о сотрудничестве с сервисом «Яндекс.Доставка», что позволит увеличить долю заказов с курьерской доставкой «до двери» и решить задачу комплектации товаров разных категорий в рамках единого отправления.

Аптечный рынок

-

■ Объём аптечного

рынка в целом, млрд, руб.

16771 Оборот е-com, мл рд.

1460,3 Руб'

”04 705,9

126,2 1М-3 89,5 86,7

2021г. 2022г. январь-май январь-май

2022г. 2023г.

Доля е-сот

Рис. 4. Динамика e-com аптечного рынка за 2020-2023 гг.

В 2022 г. оборот e-com составил 194,3 млрд. рублей (совокупно лекарственные препараты и парафармацевтика), показав прирост за год на 54% (рис. 4), что соответствует 11,6% ёмкости аптечного рынка. За 5 месяцев 2023 г. в сравнении с аналогичным периодом 2022 г. динамика онлайн продаж совпадает с динамикой рынка в целом и показывает снижение на 3%, что свидетельствует о стагнации рынка.

В регионах РФ доля онлайн продаж на аптечном рынке растёт быстрее, чем в Москве (за 2022 г. она увеличилась с 7,6% до 10,7%). Доля аптечного e-com в Москве за 2022 г. составила 21,1%, но весной 2023 г. наблюдалось небольшое снижение (в мае 2023 г. – 19,2%), что может свиде- тельствовать о достижении «психологического» максимума в онлайн продажах. Ли- дируют по темпу прироста БАД – за 5 месяцев 2023 г. их доля составила 23,3% в сравнении с 19,6% в 2022 г.

Дальнейшее развитие онлайн продаж возможно после завершения эксперимента с марта 2023 г. по март 2026 г. в Москве, Московской и Белгородской областях по дистанционной продаже рецептурных препаратов (Законопроект был подписан в октябре 2022 г.).

Таким образом, проведённый анализ показал, что основной удельный вес аптечных сетей занимают федеральные сети, которые активно используют различные онлайн форматы для удержания конкурентных позиций. Однако развитие сегмента e-com стало замедляться в сравне- нии с предыдущими периодами и является признаками стагнации рынка.

Список литературы Тенденции развития аптечного рынка в России

- Сергеев Н.А. Перспективы повышения качества жизни пожилых граждан России / Н.А. Сергеев, Т.Н. Субботина // Актуальные проблемы активного долголетия и качества жизни пожилых людей: Сб. науч. трудов Второй региональной научно-практической конференции. - Калуга, 2020. - С. 201-206. EDN: QODPHQ

- Чаусов Н.Ю. Активное долголетие как цель качества жизни: стратегии регионов России / Н.Ю. Чаусов, Т.А. Бурцева, С.Н. Гагарина // Российский экономический интернет-журнал. - 2018. - № 4. - С. 116. EDN: NNJFYO

- Субботина Т.Н. Совершенствование логистической деятельности предприятия для сохранения конкурентоспособности в условиях сильных санкционных ограничений: цифровизация логистических цепей / Т.Н. Субботина, Т.М. Васин // Modern Economy Success. - 2022. - № 3. - С. 103-110. EDN: LQKCFD

- Фармацевтический рынок России. Итоги 2022: аналитический отчёт. - [Электронный ресурс]. - Режим доступа: https://dsm.ru/(дата обращения: 20.12.2023).

- Медведева О.С. Перспективы и возможности онлайн-маркетинга в розничной торговле / О.С. Медведева // Вестник Алтайской академии экономики и права. - 2018. - № 8. - С. 188-192. EDN: YUVWJF

- Медведева О.С. Основные модели потребительского поведения в современных условиях / О.С. Медведева // Вестник Алтайской академии экономики и права. - 2019. - № 5-3. - С. 88-93. EDN: CQRKIE