Управление финансовыми ресурсами компании в целях оптимизации их стоимости

Автор: Пронина Е.О.

Журнал: Вестник Российского нового университета. Серия: Человек и общество @vestnik-rosnou-human-and-society

Рубрика: Экономические науки

Статья в выпуске: 4, 2021 года.

Бесплатный доступ

Конечной целью любого бизнеса является достижение эффективности его деятельности, что во многом определяется возможностью генерировать прибыль компанией. Для оценки данной возможности возникает необходимость в грамотном управлении финансами организации, что позволяет определить стабильность получаемых доходов, производительность осуществляемых затрат и эффективность функционирования компании в целом. Финансы организации, связанные с формированием, движением и использованием денежных средств в форме доходов, поступлений или накоплений, представлены финансовыми ресурсами компании. Следовательно, изучение методологических аспектов управления финансовыми ресурсами компаний необходимо каждому управленцу или собственнику организаций в целях оптимизации их стоимости.

Финансовые ресурсы предприятий, управление финансами, финансы, экономическая эффективность.

Короткий адрес: https://sciup.org/148322483

IDR: 148322483 | УДК: 658.15 | DOI: 10.25586/RNU.V9276.21.04.P.055

Текст научной статьи Управление финансовыми ресурсами компании в целях оптимизации их стоимости

Для успешного ведения бизнеса любой компании необходимо осмысленное управление, без которого невозможны ее эффективное функционирование и развитие, и, как следствие, получение прибыли. Важнейшую роль в достижении тех или иных целей, которые ставит перед собой компания, играет эффективность управления финансовыми ресурсами.

Управление финансовыми ресурсами компании – одна из важнейших задач лю

бого бизнеса, обусловленная особой ролью финансов как особого вида ресурсов способных трансформироваться в любой другой их вид – активы, сырье, технологии трудовые ресурсы и др. [12].

Несмотря на то что современное состояние экономки считается достаточно нестабильным из-за ситуаций, приводящих к кризису, например, таких как пандемия COVID-19, начавшаяся в 2019 году и продолжающаяся по сей день, уровень конку-

Пронина Елизавета Олеговна бакалавр экономики, магистр финансов. Сфера научных интересов: экономика, финансы предприятия, аудит.

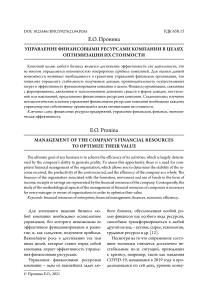

ренции среди компаний остается достаточно высоким, так как компании-конкуренты стремятся закрепиться на рынке и осуществлять свою деятельность прибыльно. Также данный факт подтверждается тем что количество юридических лиц (организаций) в России сокращается с каждым годом согласно данным системы профессионального анализа рынков и компаний (СПАРК) – крупнейшей базы данных по компаниям с аналитическими функциями (см. Рисунок 1) [14].

Важно отметить, что в структуре ВВП к наибольшей доле относятся коммерческие организации, составляющие около 82–85% от общего количества организаций

в России, так как они участвуют в процессах производства, строительства, торговле в предоставлении услуг – транспортных финансовых и информационных, и в целом преследуют одну цель – получение и максимизация прибыли, а для обеспечения эффективной деятельности компаниям в свою очередь необходимы финансовые ресурсы. Финансовые ресурсы выступают важным показателем, поскольку они формируют около 56% ВВП.

Тему, затрагивающую управление финансами и финансовыми ресурсами организаций, освещали многие российские ученые, такие как В.А. Слепов, В.В. Бочаров В.В. Ковалев, М.В. Романовский, В.М. Роди-

Рисунок. 1. Количество российских организаций в динамике (2016–2021 годы)

Управление финансовыми ресурсами компании в целях оптимизации их стоимости 57

онова [4]. Также вопросами проблем функционирования финансовых ресурсов компаний занимались И.А. Бланк, М.Д. Билык Л.А. Лигоненко, В.М. Опарин, Г. Дональдсон, Дж.С. Милль, Г. Брейли, С. Майерс и другие.

Несмотря на то что в экономической литературе встречается достаточно большое количество исследований, относящихся к вопросам управления финансовыми ресурсами и в целом финансовым состояниям компаний, в кругу авторов не сформировалось общее мнение относительно этого понятия. Данный факт можно объяснить расхождениями во взглядах на проблему и сложностью самой экономической категории «финансовые ресурсы» в целом. Поэтому существуют различные трактовки данного понятия и различные подходы к отдельным теоретическим и методическим вопросам, связанным с ним (см. Таблицу 1).

В качестве примера можно рассмотреть «Современный экономический словарь» Б.А. Райзберга, где финансовые ресурсы определены суммой всех видов денежных средств или финансовых активов компании, то есть как итог взаимосвязи поступлений и расходов, распределения, накопления и использования денег [9].

Анализируя определения, можно заметить отличительную особенность финансовых ресурсов, кроме их способности трансформироваться в любой другой вид, – они подразумевают именно денежную форму существования, в отличие от других видов ресурсов – материальных трудовых и др.

В целом финансовые ресурсы могут использоваться как количественные ресурсы от финансовых результатов своей деятельности, как совокупность средств для выполнения финансовых операций или же как часть денежных ресурсов.

Таблица 1

Определение понятия финансовых ресурсов различных авторов

|

Автор, источник |

Определение понятия |

|

Л.И. Абалкин |

Финансовые ресурсы – составная часть экономических ресурсов, представляющая собой средства денежно-кредитной и бюджетной систем, которая используется для бесперебойного функционирования и развития народного хозяйства. Данные ресурсы используются на социально-культурные мероприятия, нужды управления и обороны [1] |

|

В.М. Родионова |

Финансовые ресурсы – денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству и экономической стимуляции работающих [10] |

|

И.Т. Балабанов |

Финансовые ресурсы – денежные средства, находящиеся в распоряжении хозяйствующего субъекта. Могут направляться на развитие производства, содержание и развитие непроизводительной сферы, потребление и развитие резервов [2] |

|

И.А. Бланк |

Финансовые ресурсы – совокупность аккумулированных собственных и заемных денежных средств и их эквивалентов в форме целевых денежных фондов, предназначенных для обеспечения его хозяйственной деятельности в предстоящем периоде [3] |

|

В.Г. Золотогоров |

Финансовые ресурсы – денежные доходы, накопления и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству, экономическому стимулированию и удовлетворению социальных и других нужд работающих [6] |

Таблица 2

Коэффициенты ликвидности

|

Показатели |

Формулы |

Нормативы |

Назначение |

|

Коэффициент текущей ликвидности |

Оборотные активы / Краткосрочные обязательства |

≥ 2 |

Отражает способность компании погашать текущие обязательства за счет оборотных активов |

|

Коэффициент абсолютной ликвидности |

(Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства |

≥ 0,2 |

Показывает долю краткосрочных долговых обязательств, которая будет покрыта за счет денежных средств и их эквивалентов, за счет абсолютно ликвидных активов |

|

Коэффициент быстрой ликвидности |

(Оборотные активы – Запасы) / Краткосрочные обязательства |

≥ 1 |

Отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией |

Управление финансовыми ресурсами компании в целях оптимизации их стоимости 59

Пятый этап . Оценка рентабельности как показателя эффективности деятельности. Можно оценить соотношение прибыли к интересующему показателю в зависимости от того, какой показатель нужно оценить (см. Таблицу 5) [8]. Рост значений

рентабельности будет говорить о росте эффективности управления финансовыми ресурсами компании.

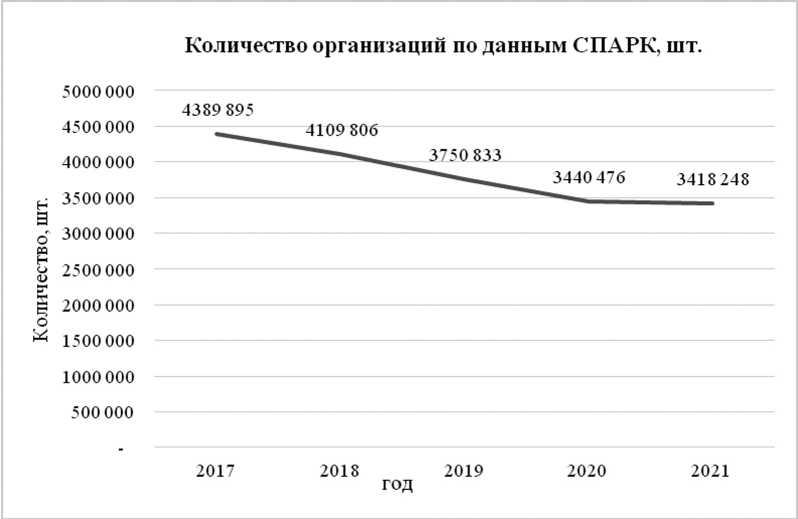

На Рисунке 2 представлены результаты эффективного управления финансовыми ресурсами компаний [7].

Таблица 3

Коэффициенты финансовой устойчивости

|

Показатели |

Формулы |

Нормативы |

Назначение |

|

Коэффициент автономии (финансовой зависимости) |

Собственный капитал / Активы |

0,5–0,7 |

Отражает степень зависимости организации от кредиторов |

|

Коэффициент капитализации (финансовый леверидж) |

Долгосрочные обязательства / (Долгосрочные обязательства + Собственный капитал) |

1–2 |

Позволяет оценить достаточность у организации источника финансирования своей деятельности в форме собственного капитала |

|

Коэффициент обеспеченности запасов |

Собственные оборотные средства / Запасы |

0,5–0,8 |

Отражает степень покрыто-сти материальных запасов организации ее собственными оборотными средствами |

|

Коэффициент отношение долга к EBITDA |

Совокупные обязательства / EBITDA |

До 3 |

Показатель долговой нагрузки на организацию, отражает ее способности погасить имеющиеся обязательства (платежеспособности) |

Таблица 4

Коэффициенты оборачиваемости

|

Показатели |

Формулы |

Назначение |

|

Оборачиваемость оборотных активов |

Выручка от продаж / Среднегодовая величина активов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств |

|

Оборачиваемость запасов |

Себестоимость / Среднегодовая стоимость запасов |

Отражает эффективность управления запасами организации |

|

Оборачиваемость кредиторской задолженности |

Выручка от продаж / Среднегодовая величина кредиторской задолженности |

Показывает скорость погашения организацией своей задолженности перед поставщиками и подрядчиками |

|

Оборачиваемость дебиторской задолженности |

Выручка от продаж / Среднегодовая величина дебиторской задолженности |

Показывает, сколько раз за год компания получила от контрагентов сумму, которая равна среднему остатку дебиторской задолженности |

Таблица 5

Коэффициенты рентабельности

|

Показатели |

Формулы |

Назначение |

|

Рентабельность продукции |

Прибыль от продаж / Себестоимость |

Отражает прибыльность определенного вида продукции организации |

|

Рентабельность продаж |

Прибыль от продаж / Выручка |

Показывает, какой процент прибыли получает организация с каждого рубля реализации |

|

Рентабельность собственного (заемного) капи тала |

Чистая прибыль / Средняя величина собственно-го(заемного) капитала |

Показывает прибыль, приходящуюся на рубль собственного или заемного капитала после уплаты налогов |

|

Рентабельность инвестированного капитала |

Чиста прибыль / Средняя величина инвестиционного капитала |

Характеризует отдачу на сумму вложенных в бизнес денежных средств |

|

Рентабельность активов (внеобо-ротных/оборот-ных) |

Чистая прибыль / Средняя величина активов (внеобо-ротных/оборотных) |

Отражает прибыль, приходящуюся на один рубль используемых внеоборотных (оборотных) активов |

Рисунок 2. Результаты управления финансовыми ресурсами компаний

Управление финансовыми ресурсами компании является совокупностью способов формулирования и реализации управленческих решений, которые зависят от эффективности использования финансовых ресурсов. Эффективное управление финансовыми ресурсами показывает соотношение между использованной частью ресурсов и достигнутыми результатами.

Методику управления финансовыми ресурсами можно представить несколькими этапами [11].

Первый этап . Анализ динамики, состава и структуры финансовых ресурсов компании в динамике, при котором используются горизонтальный и вертикальный анализ. Составляется сравнительный аналитический баланс с отражением активов и пассивов, к которому применяется горизонтальный анализ, где показатели каждого следующего года сравниваются с таким же показателем предыдущего года. Изучаются отклонения, выявляются причины динамики. Далее применяется метод вертикального анализа, где рассчитывается

доля каждой статьи баланса в общей сумме активов и пассивов).

Второй этап . Анализ ликвидности и платежеспособности, где определяется вероятность погашения компанией своих обязательств имеющимися активами. Для расчета берут традиционные коэффициенты ликвидности (текущей, быстрой, абсолютной) и сравнивают с нормативными значениями (см. Таблицу 2) [13]

Третий этап. Анализ финансовой устойчивости, позволяющий оценить соотношение между собственными и заемными средствами компании и структуру капитала. Используют коэффициенты автономии финансовой зависимости, маневренности концентрации собственного или заемного капитала и др. (см. Таблицу 3) [13], которые также сравниваются впоследствии с нормативными значениями.

Четвертый этап . Анализ деловой активности, который заключается в оценке коэффициентов оборачиваемости, загрузки, длительности оборота (см. Таблицу 4) [13].

Управление финансовыми ресурсами компании в целях оптимизации их стоимости 61

Управление финансовыми ресурсами компании – одна из самых динамично развивающихся областей, которая требует основательной подготовки и знаний в области экономики предприятия, бухгалтерского учета, теории и практики управления финансами, и др. В свою очередь данное направление включает теоретический и практический аспекты, а также методику управления финансовыми ресурсами компании.

Финансовые ресурсы занимают важную роль в любой компании. Они напрямую влияют на уровень эффективности всех производственных и стратегических функций компании, поскольку отражают доходы и поступления, предназначенные для осуществления целей деятельности компании. Следовательно, эффективное управление ими – это способ достижения цели поставленной менеджментом компании.

Список литературы Управление финансовыми ресурсами компании в целях оптимизации их стоимости

- Абалкин Л.И. Хозяйственный механизм развитого социалистического общества. М.: Мысль, 1973. 263 c.

- Балабанов Т.И. Основы финансового менеджмента: учеб. пособие. 3-е изд., доп. и перераб. М.: Финансы и статистика, 2018. 526 с.

- Бланк И.А. Управление финансовыми ресурсами. М.: Омега-Л, 2011. 768 с.

- Ганюта О.Н., Наумов С.Н. Методики оценки финансовых ресурсов предприятия // Экономика и менеджмент инновационных технологий. 2019. № 4. URL: htt ps://ekonomika.snauka.ru/2019/04/16628 (дата обращения: 15.06.2021).

- Балабанов И.Т., Гончарук О.В., Савинская Н.А. Деньги и финансовые институты: учеб. пособие. СПб.: Питер, 2000. 218 с.

- Золотогоров В.Г. Экономика: энциклопедический словарь. Минск: Книжный дом, 2014. С. 70.

- Келейникова С.В., Орлова Д.В. Управление финансовыми ресурсами предприятия // Молодой ученый. 2020. № 14(304). С. 252–253.

- Корпоративные финансы: учебник / Е.П. Томилина, Л.В. Агаркова, Б.А. Доронин [и др.]. Ставрополь: АГРУС Ставропольского гос. аграрного ун-та, 2018. 408 с.

- Райзберг Б.А. Современный экономический словарь. 6-е изд., перераб. и доп. М.: Инфра-М, 2019. 512 с.

- Родионова В.М. Становление и развитие научной школы финансов // Финансы: теория и практика. 2009. №1. URL: htt ps://cyberleninka.ru/article/n/stanovlenie-irazvitie-nauchnoy-shkoly-fi nansov (дата обращения: 02.08.2021).

- Савицкая Г.В. Анализ хозяйственной деятельности предприятия: учебник. 6-е изд., испр. и доп. М.: Инфра-М, 2018. 378 с.

- Савченко Н.Л. Управление финансовыми ресурсами предприятия: учеб. пособие. Екатеринбург: Изд-во Урал. ун-та, 2019. 164 с.

- Экономика предприятия (организации, фирмы): учебник / О.В. Девяткин, Н.Б. Акуленко, С.Б. Баурина [и др.]; под ред. О.В. Девяткина, А.В. Быстрова. 5-е изд., перераб. и доп. М.: Инфра-М, 2020. 777 с.

- Система профессионального анализа рынков и компаний (СПАРК). Статистика. URL: htt ps://www.spark-interfax.ru/statistics (дата обращения: 02.08.2021).