Управление прибылью организации: теория и методология

Автор: Пионткевич Надежда Сергеевна

Журнал: Вестник Волгоградского государственного университета. Экономика @ges-jvolsu

Рубрика: Финансы. Бухгалтерский учет

Статья в выпуске: 4 (33), 2015 года.

Бесплатный доступ

Эффективное управление финансовой деятельностью коммерческой организации способствует достижению основной цели ее деятельности - получению прибыли. На данный процесс оказывают влияние как внешние, так и внутренние факторы, обусловливающие специфику финансового менеджмента организации в области управления прибылью. В современных условиях развития экономики данная проблема приобретает наибольшую актуальность и требуются новые подходы для ее решения. В статье предложен авторский теоретико-методологический подход к управлению прибылью организации, применение которого связано с пересмотром действующей системы управления прибылью организации на основе оценки исходного состояния прибыли, планирования требуемого уровня прибыли, периодичного мониторинга выполнения плановых значений по прибыли, а также принятия гибких управленческих решений по сокращению отклонений и повышению эффективности деятельности организации. Представлена система формирования прибыли, включающая соответствующие доходы и расходы организации. Охарактеризованы методы планирования выручки. Дана характеристика доходов и расходов, связанных с внереализационными операциями и сделками. Раскрыта сущность основных направлений использования прибыли организации. Обоснована необходимость применения авторской методики управления прибылью организации с учетом воздействия внешних и внутренних факторов. Сформулированы универсальная цель управления прибылью организации и задачи, обеспечивающие достижение поставленной цели. Предложены инструменты оценки эффективности фактически сформированной в организации системы формирования и использования прибыли. Представлен методический подход к планированию прибыли, позволяющий повысить эффективность деятельности организации. Приводится механизм оценки отклонений плановых показателей эффективности управления прибылью организации от фактических и принятия корректирующих решений по управлению прибылью организации. Выработаны рекомендации по улучшению состояния прибыли организации.

Прибыль организации, доходы от реализации, внереализационные доходы и внереализационные расходы, связанные с производством и реализацией, фонд накопления, фонд потребления, резервный фонд, управление прибылью организации

Короткий адрес: https://sciup.org/14971119

IDR: 14971119 | УДК: 336.64 | DOI: 10.15688/jvolsu3.2015.4.22

Текст научной статьи Управление прибылью организации: теория и методология

DOI:

Управление прибылью организации является одним из важнейших направлений финансового менеджмента и охватывает вопросы, связанные с ее формированием и использованием. Рассмотрим систему формирования прибыли организации, используемую в целях налогового учета (рис. 1).

Из рисунка видно, что процесс формирования прибыли связан с образованием отдельных групп доходов организации и понесением соответствующих групп расходов. В целях налогообложения прибыли к доходам организации относятся доходы от реализации товаров (работ, услуг) и имущественных прав, а также внереализационные доходы. Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности организации подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (в соответствии с Налоговым кодексом Российской Федерации (часть вторая) от 5 авгу- ста 2000 г. № 117-ФЗ). Рассмотрим последовательно указанные группы доходов и расходов организации.

Доходом от реализации признают выручку от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, а также выручку от реализации имущественных прав, то есть неиспользуемого оборудования, сырья, земельных участков и пр. Данная группа доходов подлежит планированию. Принято выделять следующие методы планирования выручки :

– метод прямого счета, согласно которому выручка планируется по формуле 1:

В = V нат. Х Ц ед. , (1)

где В – выручка от реализации продукции; V нат. – объем продаж в натуральном выражении по результатам маркетинговых исследований; Цед. – отпускная цена за единицу продукции.

Доходы от реализации товаров (работ, услуг) и имущественных прав (Выручка за вычетом НДС, акцизов)

Расходы, связанные с производством и реализацией

(Себестоимость продаж, коммерческие расходы, управленческие расходы)

Прибыль (убыток) от продаж

Внереализационные доходы (Доходы от участия в других организациях, проценты к получению, прочие доходы)

Внереализационные расходы (Проценты к уплате, прочие расходы)

Прибыль (убыток) до налогообложения

-

Текущий налог на прибыль, в том числе постоянные налоговые обязательства (активы)

Чистая прибыль (убыток)

Рис. 1. Система формирования прибыли организации *

Примечание. Составлено автором по: [1, с. 158–162; 2, с. 755–759; 3, с. 221; 4, с. 179–189; 6, с. 79–96; 7, с. 189– 203; 8, с. 28–33; 9, с. 446–447; 11, с. 532–540; 12, с. 152–164; 14, с. 235–240; 15, с. 45–52; 16, с. 83–102]. * – Обычным шрифтом указаны категории согласно Налоговому кодексу Российской Федерации (часть вторая) от 5 августа 2000 г. № 117-ФЗ : (ред. от 08.06.2015); курсивом – согласно Приказу Минфина Российской Федерации «Об утверждении Положения по бухгалтерскому учету» от 6 июля 1999 г. № 43н : (ред. от 08.11.2010).

– расчетный метод:

В = О 1 + Т – О 2 , (2)

где В – выручка от реализации продукции; Т – товарный выпуск продукции; О1 и О2 – остатки готовой продукции на начало и конец планируемого периода соответственно.

Для остатков готовой продукции на начало и конец планируемого периода применяются следующие коэффициенты пересчета:

К О1 = В IV отч. отп. ц. / В IV отч. произ. с/с. , (3)

где ВIV отч. отп. ц.– выручка от реализации продукции по отпускным ценам IV квартала отчетного года; ВIV отч. произ. с/с. – выручка от реализации продукции по производственной себестоимости IV квартала отчетного года.

где ВIV план. отп. ц.– выручка от реализации продукции по отпускным ценам IV квартала планируемого года; ВIV план. произв. с/с – выручка от реализации продукции по производственной себестоимости IV квартала планируемого года.

Расходы, связанные с производством и (или) реализацией, подразделяются на материальные расходы, расходы на оплату труда, суммы начисленной амортизации и прочие расходы.

Характеристика доходов и расходов, связанных с внереализационными операциями и сделками, представлена на рисунке 2.

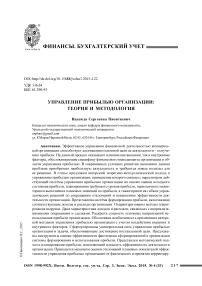

Следующим существенным вопросом в управлении прибылью организации является ее эффективное использование. Рассмотрим основные направления использования прибыли организации (см. рис. 3).

Под управлением прибылью организации автор понимает систему управления доходами и расходами организации в про-

К О2 = В IV план. отп. ц. / В IV план. произв. с/с , (4)

|

Внереализационные доходы |

Внереализационные расходы |

|||

|

— |

от долевого участия в других организациях |

— |

на оплату услуг банков |

|

|

в виде положительной (отрицательной) курсовой разницы при продаже (покупке) иностранной валюты |

расходы по операциям с финансовыми инструментами срочных сделок |

|||

|

в виде признанных должником или подлежащих уплате штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба |

связанные с консервацией и расконсервацией производственных мощностей и объектов и другие обоснованные расходы и др. |

|||

|

от сдачи имущества в аренду |

расходы по операциям с тарой |

|||

|

в виде безвозмездно полученного имущества (работ, услуг) |

судебные расходы и арбитражные сборы |

|||

|

в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде |

на формирование резервов по сомнительным долгам |

|||

|

в виде сумм кредиторской задолженности, списанной в связи с истечением срока исковой давности |

в виде процентов по долговым обязательствам любого вида – в пределах норматива |

|||

|

от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации |

на содержание переданного по договору аренды имущества |

|||

|

в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим долговым обязательствам |

в виде процентов и иных санкций, уплаченных за нарушение договорных обязательств |

|||

|

прочие внереализационные доходы |

прочие внереализационные расходы |

|||

Рис. 2. Характеристика доходов и расходов, связанных с внереализационными операциями и сделками *

Примечание. Составлено автором по: [6, с. 66–79]. * – Категории указаны согласно Налоговому кодексу Российской Федерации (часть вторая) от 5 августа 2000 г. № 117-ФЗ : (ред. от 08.06.2015).

цессе осуществления текущей и инвестиционной деятельности, а также выполнение принципов, положенных в основу проводимой дивидендной и налоговой политики. В этой связи необходимо применять обоснованный методический подход с целью повышения эффективности управления прибылью организации.

Автором разработан алгоритм управления прибылью организации с учетом воздействия внешних и внутренних факторов (см. рис. 4).

На первом этапе «Оценка эффективности фактически сформированной в организации системы формирования и использования прибыли» проводится анализ фактического состояния доходов, расходов и прибыли организации на основе специальных показателей, подразделяемых автором на две группы:

– стандартные оценочные показатели, определяемые на основе бухгалтерской отчетности организации (отдельные виды прибыли, рентабельность капитала, рентабельность производства, рентабельность продаж, рентабельность собственного капитала, рентабельность инвестированного капитала, коэффициент оборачиваемости капитала и др.) [10, с. 71–72];

– дополнительные оценочные показатели, определяемые по управленческой отчетности организации: критический объем продаж, покрытие расходов по продуктам (относительный маржинальный доход), эффект операционного рычага, эффект финансового рычага, стоимость организации и др. Полный перечень оценочных показателей состояния денежного капитала организация выбирает самостоятельно исходя из специфики деятельности и особенностей менеджмента организации.

Рис. 3. Направления использования прибыли организации

Примечание. Составлено автором по: [3, с. 221; 13, с. 257–268; 15, с. 66–70].

2. Планирование мероприятий по управлению прибылью организации

1. Оценка эффективности фактически сформированной в организации системы формирования и использования прибыли

|

2.1. Разработка цели и вытекающих из нее задач управления прибылью организации |

2.2. Формирование плана по ключевым показателям эффективности управления прибылью организации |

2.3. Выработка способов достижения плановых значений ключевых показателей эффективности управления прибылью организации |

||

3. Реализация мероприятий по повышению эффективности системы формирования и использования прибыли организации

|

4. Оценка отклонений плановых показателей эффективности управления прибылью организации от фактических |

4. 1. Определение характера отклонений |

|

V |

|

|

4.2. Взвешивание отклонений |

|

|

4.3. Выявление причин отклонений |

|

|

4 |

|

|

4.4. Анализ причин отклонений |

5. Принятие корректирующих решений по управлению прибылью организации

Рис. 4. Алгоритм управления прибылью организации Примечание. Составлено автором.

Второй этап «Планирование мероприятий по управлению прибылью организации» предусматривает последовательное прохождение определенных стадий процесса планирования.

-

2 . 1. Разработка цели и вытекающих из нее задач управления прибылью организации осуществляется индивидуально каждой организацией в зависимости от имеющихся потребностей в управлении прибылью.

Автор предлагает рассматривать в качестве универсальной цели управления прибылью организации обеспечение максимизации прибыли и рентабельности, а также повышение стоимости организации.

К задачам, обеспечивающим достижение поставленной цели, можно отнести:

-

– снижение постоянных и переменных расходов;

-

– увеличение выручки и внереализационных доходов;

-

– повышение покрытия расходов по продуктам;

-

– совершенствование маркетинговой, инвестиционной и финансовой политики организации;

-

– совершенствование использования внеоборотных и оборотных активов;

– достижение оптимальной структуры капитала для сохранения и укрепления рентабельности и ликвидности (платежеспособности) организации и снижения предпринимательских рисков.

-

2.2. Формирование плана по ключевым показателям эффективности управления прибылью организации осуществляется по отмеченным выше группам показателей оценки состояния прибыли на уровне, соответствующем цели и задачам управления [13, с. 240– 256; 15, с. 53–65]. При этом необходимо учитывать воздействие следующих факторов на процесс формирования и использования прибыли организации:

– внешних – ценообразование на продукцию организации; состояние финансовых рынков страны; налоговая политика государства; бюджетная политика государства; инвестиционный климат в стране и др.;

– внутренних – принятая собственниками финансовая политика организации, в том числе политика формирования доходов, поли-

- тика управления расходами, налоговая политика, дивидендная политика и разработанная на ее основе стратегия развития; условия формирования отдельных статей доходов и расходов; фаза жизненного цикла; отраслевые особенности; организационно-правовая форма деятельности; взаимоотношения между собственниками и менеджерами; открытость и доступность информации об организации; уровень предпринимательских рисков и др.

Прибыль организации можно планировать следующими методами:

– метод прямого счета – основан на определении разницы в результате и расходов для получения данного результата; применяется для исчисления представленных пяти видов прибыли;

– аналитический метод – используется для обоснования управленческих решений по ассортиментной, сбытовой, инвестиционной политике с целью получения большего размера прибыли при меньших расходах; применим к расчету прибыли от продаж. При этом можно выделить следующие этапы расчетов:

-

1) планирование прибыли по сравнимой товарной продукции, то есть продукции, которая уже производится предприятием;

-

2) планирование прибыли по несравнимой товарной продукции (принципиально новый вид продукции, готовящийся к производству);

-

3) составление сводного плана по прибыли от реализации продукции (работ, услуг) организации.

При расчете плановой прибыли по сравнимой товарной продукции должны соблюдаться следующие этапы:

-

1) определение базовой прибыли и рентабельности продукции;

-

2) определение объема товарной продукции в планируемом году по себестоимости отчетного года;

-

3) исчисление прибыли на товарный выпуск;

-

4) выявление степени влияния факторов, воздействующих в планируемом году на размер прибыли (например, изменение себестоимости, ассортимента, качества продукции и т. п.). На данном этапе расчета сравнивают прибыль, получаемую от воздействия факторов, с необходимыми инвестициями. Менеджеры организации принимают управленческие

решения о необходимости соответствующих изменений;

-

5) выявление влияния на прибыль остатков готовой продукции на складе на начало и конец отчетного периода. На данном этапе корректируется сбытовая политика организации. Если остатки готовой продукции на складе на конец отчетного периода высоки и это приводит к потере прибыли, то необходимо активизировать сбыт продукции.

-

2 .3. Выработка способов достижения плановых значений ключевых показателей эффективности управления прибылью организации производится с учетом выявленных недостатков и намеченных перспектив развития организации. Автор предлагает следующие универсальные мероприятия по улучшению состояния прибыли организации:

-

– снижение постоянных расходов и оптимизация переменных расходов;

-

– повышение маржинального дохода по отдельным продуктам;

-

– увеличение доходов от основной деятельности и внереализационных доходов;

-

– изменение маркетинговой (ассортиментной) политики организации;

-

– изменение инвестиционной политики организации;

-

– изменение финансовой политики организации, в том числе политики финансирования, инвестиционной политики, политики управления оборотным капиталом, политики формирования и распределения прибыли, политики управления денежными активами и др.

Расчет плановой прибыли по несравнимой товарной продукции основан на прогнозировании ее рентабельности. Для определения общей суммы прибыли от продаж составляют сводный план по прибыли. В данный документ вносят оптимальные показатели прибыли, принятые на основе предполагаемых к внедрению управленческих решений (см. таблицу).

Частота планирования ключевых показателей эффективности управления прибылью организации должна быть не реже чем один раз в квартал.

На третьем этапе «Реализация мероприятий по повышению эффективности системы формирования и использования прибыли организации» необходимо осуществить полный спектр сформированных ме-

Таблица

Сводный план по прибыли от продаж организации на 20___ г.

|

№ п/п |

Показатель |

Сумма, тыс. руб. |

|

1 |

Себестоимость товарной продукции планируемого года, всего, в том числе несравнимой товарной продукции |

|

|

2 |

Прибыль на товарный выпуск сравнимой продукции планируемого года исходя из базовой рентабельности |

|

|

3 |

Влияние на прибыль по сравнимой продукции факторов, не учтенных в базовой рентабельности:

|

|

|

4 |

Прибыль от производства сравнимой товарной продукции планируемого года (стр. 2 + стр. 3) |

|

|

5 |

Прибыль от реализации остатков готовой продукции на начало планируемого года |

|

|

6 |

Прибыль от реализации остатков готовой продукции на конец планируемого года |

|

|

7 |

Прибыль от реализации сравнимой товарной продукции в планируемом году (стр. 4 + стр. 5 – стр. 6) |

|

|

8 |

Прибыль от реализации несравнимой товарной продукции |

|

|

9 |

Общая сумма прибыли от продаж по организации (стр. 7 + стр. 8) |

Примечание. Составлено автором по: [3, с. 224].

роприятий по улучшению состояния прибыли организации в установленные сроки с учетом имеющихся ресурсов. В результате на конец отчетного периода организация будет иметь фактические значения установленных показателей, что создаст условия для последующего управления ее прибылью.

Так, в случае достижения плановых значений показателей реализованные мероприятия по улучшению состояния прибыли организации следует признать эффективными. В противном случае требуется провести работу, связанную с оценкой отклонений.

На четвертом этапе «Оценка отклонений плановых показателей эффективности управления денежными накоплениями организации от фактических» проводится последовательная работа с выявленными отклонениями. При этом в организации должны быть определены сферы ответственности отделов за отклонения, учитывая реальную возможность подразделения влиять на результат.

-

4.1. Определение характера отклонений: выясняется, является ли отклонение случайным или регулярным. Разовые отклонения, не играющие существенной роли в достижении целевых показателей, допустимо не анализировать. Отклонения, носящие регулярный

-

4.2. Взвешивание отклонений производится на основе следующих критериев: допустимость предела, влияние на прибыль и влияние на ликвидность.

-

4.3. Выявление причин отклонений базируется на оценке влияния внешних и внутренних факторов. Согласно данному критерию причины отклонений могут быть контролируемые, то есть связаны с деятельностью орга-

- низации, и неконтролируемые, связанные с изменениями внешней среды [5, с. 72].

-

4.4. Анализ причин отклонений может быть проведен в двух вариантах:

– ретроспективный анализ применяется при детальном выявлении причин, вызвавших отклонения, и корректировке на этой основе принятых решений в области управления прибылью организации;

– перспективный анализ возможен при регулярном прогнозе развития ключевых показателей эффективности управления прибылью организации.

характер и влияющие на целевые показатели, необходимо анализировать.

Анализ следует проводить при отклонениях как в положительную, так и в отрицательную сторону, а также если отклонение какого-либо планового показателя выходит за установленные нормы отклонений, определяемые чаще всего в процентах за период. Величина процента отклонения свидетельствует о качестве планирования. Поэтому прежде всего необходимо выявить факторы влияния на прибыль и ликвидность и их ранжировать.

Если причины отклонений очевидны, не нужно их детально исследовать. Незначительное отклонение непонятного происхождения нужно исследовать, поскольку могут быть выявлены признаки и тенденции, которые неизвестны организации и в будущем могут привести к существенным проблемам.

Кроме того, следует учитывать, что отклонения возникают:

– во-первых, по причине ошибок в планировании в связи с низким уровнем информационного обеспечения деятельности организации, неверно подобранным методическим инструментарием;

– во-вторых, в процессе реализации плана как следствие ошибочных управленческих решений по использованию инструментов управления прибылью организации.

На пятом этапе «Принятие корректирующих решений по управлению прибылью организации» осуществляется изменение в ранее установленных планах с учетом выявленных причин отклонений и формирование дополнительных мероприятий по минимизации отклонений в текущем периоде с целью повышения эффективности управления прибылью организации.

Таким образом, применение предлагаемого автором алгоритма управления прибылью организации позволит повысить качество финансового управления в области формирования доходов, расходов и финансовых результатов деятельности организации, а также обеспечит эффективное функционирование организации в целом.

Эффективное управление прибылью организации, характеризующееся формированием достаточного количества доходов, достижением оптимального состояния расходов и осуществлением грамотной дивидендной политики, призвано в краткосрочном периоде сохранить и укрепить рентабельность и ликвидность (платежеспособность) организации, а в долгосрочном – повысить ее конкурентоспособность и инвестиционную привлекательность.

Список литературы Управление прибылью организации: теория и методология

- Бочаров, В. В. Корпоративные финансы/В. В. Бочаров, В. Е. Леонтьев. -СПб.: Питер, 2002. -544 с.

- Брейли, Р. Принципы корпоративных финансов/Р. Брейли, С. Майерс. -М.: Олимп-Бизнес, 1997. -1120 с.

- Денежное хозяйство предприятий/А. Ю. Казак, О. Б. Веретенникова, М. С. Марамыгин, К. В. Ростовцев. -Екатеринбург: АМБ, 2006. -464 с.

- Ковалев, В. В. Курс финансового менеджмента/В. В. Ковалев. -2-е изд., перераб. и доп. -М.: Проспект, 2011. -480 c.

- Контроллинг/А. М. Карминский, С. Г. Фалько, А. А. Жевага, Н. Ю. Иванова. -М.: Финансы и статистика, 2006. -336 с.

- Корпоративные финансы/под ред. М. В. Романовского, А. И. Вострокнутовой. -СПб.: Питер, 2011. -592 с.

- Леонтьев, В. Е. Финансовый менеджмент/В. Е. Леонтьев, В. В. Бочаров, Н. П. Радковская. -М.: Элит, 2005. -560 с.

- Ли, Ч. Ф. Финансы корпораций: теория, методы и практика/Ч. Ф. Ли, Д. И. Финнерти. -М.: ИНФРА-М, 2000. -686 с.

- Павлова, Л. Н. Финансы предприятий/Л. Н. Павлова. -М.: Финансы: Юнити, 1998. -639 с.

- Просветов, Г. И. Финансы, денежное обращение и кредит: задачи и решения/Г. И. Просветов. -М.: Альфа-Пресс, 2008. -448 с.

- Справочник директора предприятия/под ред. М. Г. Лапусты. -3-е изд., испр. и доп. -М.: ИНФРА-М, 1999. -784 с.

- Справочник финансиста предприятия/под ред. Н. П. Баранниковой. -4-е изд., доп. и перераб. -М.: ИНФРА-М, 2002. -576 с.

- Справочник финансиста производственного объединения (предприятия)/под ред. П. Н. Жевтяка, И. Н. Лазарева, Г. Л. Рабиновича. -4-е изд., перераб. и доп. -М.: Финансы и статистика, 1984. -492 с.

- Финансовый менеджмент/под ред. Е. С. Стояновой. -5-е изд., перераб. и доп. -М.: Перспектива, 2005. -656 с.

- Финансы предприятий/Н. В. Колчина . -2-е изд., перераб. и доп. -М.: Юнити-Дана, 2001. -447 с.

- Финансы предприятий/сост. Л. А. Бурмистрова. -М.: ИНФРА-М, 2000. -142 с.