Важен ли для бизнеса кредитный процент?

Автор: Николаев Игорь, Марченко Татьяна, Точилкина Ольга

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Ученый совет. Научный диспут

Статья в выпуске: 8 (136), 2013 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142171081

IDR: 142171081

Текст статьи Важен ли для бизнеса кредитный процент?

В последнее время все чаще звучат предложения о смягчении денежно-кредитной политики, в том числе посредством снижения ставки рефинансирования Банка России. Казалось бы, это достаточно очевидный факт: деловая активность предприятий напрямую зависит от величины процента по коммерческим кредитам, а последний — в значительной мере от ставки рефинансирования Банка России. Однако такая зависимость все-таки требует проверки. Основной аргумент cторонников снижения ставки рефинансирования состоит в том, что в результате улучшится инвестиционный климат, вырастут объемы кредитов реальному сектору.

В принципе подобные предложения соответствуют общемировому тренду. Не только в России, но и в Европе, США, Японии и других странах пытаются противостоять второй волне мирового экономического кризиса с помощью смягчения денежно-кредитной политики со стороны центральных банков. К примеру, весной 2013 года после снижения базовой ставки рефинансирования ЕЦБ с 0,75 до 0,5% его президент Марио Драги заявил даже о том, что не исключает снижения ставки по депозитам до отрицательного уровня. Этой же весной ЦБ Австралии снизил процентную ставку до рекордно невысокого уровня — 2,75%, а ЦБ Израиля снизил базовую ставку и вовсе до 1,5%. Общемировой опыт говорит о том, что подобная политика далеко не в полной мере оправдывает связанные с нею надежды. Российская же экономика отличается тем, что на монетарные импульсы реагирует еще менее адекватным образом. Следовательно, необходимо более глубокого изучить возможные последствия от смягчения денежно-кредитной политики.

Почему же столь популярными являются предложения о снижении основных ставок Банка России? Во-первых, это отвечает сути доминирующего сегодня в управлении экономикой монетаристского подхода. Снижение ставок — классический метод в практике монетаризма. Во-вторых, так проще. «Так проще» по сравнению с другими возможными антикризисными действиями. Не надо проводить тяжелые структурные реформы, повышать инвестиционную привлекательность и т.п. «Двинул ставки» — и все. Но «все» почему-то не получается.

Необоснованные надежды на снижение процента по коммерческим кредитам, в том числе посредством снижения основных ставок рефинансирования Банка России, как на чуть ли не главный механизм противодействия начинающейся рецессии уводят от поиска действительно эффективных антикризисных инструментов. Теряется время. В результате, несмотря на все заверения властей о готовности к кризису, Россия рискует скатиться в глубокую рецессию.

Что ограничивает рост производства Росстат проводит регулярные исследования деловой активности предприятий России. Методология этих исследований учитывает международный опыт подобных работ, в частности — Европейской гармонизированной системы исследования перспектив деловой активности, и основана на анкетном опросе руководителей организаций.

Ежемесячное исследование факторов, ограничивающих рост производства предприятий добывающей и обрабатывающей промышленности, проводится по следующим девяти позициям:

-

• недостаток квалифицированных рабочих;

-

• недостаток финансовых средств;

-

• высокий процент коммерческого кредита;

-

• неопределенность экономической ситуации;

-

• изношенность и отсутствие оборудования;

-

• высокий уровень налогообложения;

-

• конкурирующий импорт;

-

• недостаточный спрос на внешнем рынке;

-

• недостаточный спрос на внутреннем рынке.

Мы построили рейтинг факторов, ограничивающих производство по данным видам экономической деятельности в 2012–2013 годах (см. табл.). В основу положена частота выделения каждой причины руководителями предприятий в качестве ограничивающей производство. Наиболее часто упоминаемый ограничивающий фактор получил 1 место, наиболее редко называемый — 9-е. На основе таких ежемесячных рейтингов было рассчитано среднее значение для показателя «место в рейтинге» за 15 месяцев для каждого фактора. В таблице приведен интервал процента опрошенных от общего числа опрашиваемых, отметивших данный фактор в качестве ограничивающего, в который наиболее часто этот процент попадал за 15 анализируемых месяцев.

В число трех факторов, ограничивающих производство, наиболее часто (в 30–40% случаев) называемых руководителями предприятий добывающей промышленности, входят:

-

• высокий уровень налогообложения;

-

• неопределенность экономической ситуации;

-

• недостаток финансовых средств.

В число трех факторов, ограничивающих производство, наиболее часто (в 35–45% случаев) называемых руководителями предприятий обрабатывающей промышленности, входят:

-

• недостаточный спрос на внутреннем рынке;

-

• высокий уровень налогообложения;

-

• неопределенность экономической ситуации.

Такой фактор, как «высокий процент коммерческого кредита», занимает 4–6 место, чаще всего 5 место, в рейтингах ограничивающих производство факторов для предприятий как добывающей, так и обрабатывающей промышленности за январь 2012 — март 2013 года.

Таким образом, признавая определенную значимость «высокого процента коммерческого кредита» как ограничивающего производство фактора, руководители предприятий добывающей и обрабатывающей промышленности не считают, что этот фактор является критически важным.

Одновременно они убеждены, что гораздо более значимыми являются: высокий уровень налогообложения, неопределенность экономической ситуации, недостаточный спрос на внутреннем рынке и недостаток финансовых средств.

Исследования, проводимые Росстатом на ежеквартальной и годовой основе, также подтверждают вывод о преувеличении значимости высокого процента коммерческого кредита как ограничивающего деловую активность факторов.

Кредиты банков в структуре инвестиций в основной капитал

Инвестиционная активность предприятий и организаций российской экономики традиционно ставится в зависимость от перспектив кредитования. В этой связи важно в целом понимать место и удельный вес кредитов банков, которые они занимают в общем объеме источников инвестиций в основной капитал.

Доля банковских кредитов в структуре основного капитала по источникам финансирования в период с 1998 по 2012 год не превышала 11,8% (показатель был достигнут в 2008 году), в последние несколько лет наблюдается тенденция сокращения этой доли (рис. 1).

Как видно из рис. 1, почти половина всех инвестиций — это собственные средства компаний, 2 и 3 места делят между собой бюджетные средства и «прочие» (в последних основной объем составляют средства вышестоящих организаций). Доля кредитов банков в инвестициях в основной капитал составила в 2012 году 7,9%, сократившись постепенно с «рекордного» 2008 года на 3,9 п.п. Причем сокращение данного показателя отмечалось четвертый год подряд. Если по кризисному 2009 году в этой связи не возникает особых вопросов, потому что стремление снижать заимствования в такой период естественно, то продолжение такой же тенденции в 2010–2012 годах требует своего объяснения. Тем более что в предшествующий период экономического роста, в 2000–2008 годах, тенденция наблюдалась прямо противоположная: доля кредитов в источниках финансирования инвестиций в основной капитал стабильно увеличивалась.

По всей видимости, объяснение тут следующее. С одной стороны, несмотря на официальные заявления об окончании кризиса, предприниматели были гораздо более осторожны в оценке экономических перспектив и опасались инвестировать за счет кредитов. С другой стороны, в период 2010–2012 годов все-таки происходил рост экономики, и собственные средства прирастали в объеме, достаточном для осуществления инвестиционной деятельности. В восстановительный период 2010–2012 годов росла доля собственных средств в общем объеме источников финансирования инвестиций в основной капитал: с 41 до 45,4%.

Таким образом, кредиты банков в настоящее время не являются для предприятий ключевым источником

ДОЛЯ БАНКОВСКИХ КРЕДИТОВ В ИНВЕСТИЦИЯХ — 7,9%

Кредиты банков

Собственные средства

Заемные средства других организаций

* Без субъектов малого предпринимательства.

Бюджетные средства

Средства внебюджетных фондов

Прочие

Источник: Росстат.

ВЫСОКИЙ ПРОЦЕНТ ПО КРЕДИТУ — НЕ ГЛАВНЫЙ ОГРАНИЧИТЕЛЬ РАЗВИТИЯ

Рейтинг факторов, ограничивающих производство на предприятиях добывающей и обрабатывающей промышленности в январе 2012 — марте 2013 года

|

ДОБЫЧА ПОЛЕЗНЫХ ИСКОПАЕМЫХ |

ОБРАБАТЫВАЮЩАЯ ПРОМЫШЛЕННОСТЬ |

||||

|

ФАКТОРЫ/ПОКАЗАТЕЛИ |

СРЕДНЕЕ МЕСТО |

ПРОЦЕНТ УКАЗАВШИХ, % |

ФАКТОРЫ/ПОКАЗАТЕЛИ |

СРЕДНЕЕ МЕСТО |

ПРОЦЕНТ УКАЗАВШИХ, % |

|

Высокий уровень налогообложения |

1 |

35–40 |

Недостаточный спрос на внутреннем рынке |

1,2 |

40–45 |

|

Неопределенность экономической ситуации |

2,4 |

30–35 |

Высокий уровень налогообложения |

1,8 |

40–45 |

|

Недостаток финансовых средств |

2,6 |

30–35 |

Неопределенность экономической ситуации |

3,3 |

35–40 |

|

Изношенность и отсутствие оборудования |

4,4 |

25–30 |

Недостаток финансовых средств |

3,7 |

35–40 |

|

Высокий процент коммерческого кредита |

4,9 |

25–30 |

Высокий процент коммерческого кредита |

5 |

25–30 |

|

Недостаточный спрос на внутреннем рынке |

5,7 |

20–25 |

Недостаток квалифицированных рабочих |

6,6 |

25–30 |

|

Недостаток квалифицированных рабочих |

7 |

20–25 |

Конкурирующий импорт |

7,1 |

25–30 |

|

Недостаточный спрос на внешнем рынке |

8,2 |

0–5 |

Изношенность и отсутствие оборудования |

7,4 |

20–25 |

|

Конкурирующий импорт |

8,8 |

0–5 |

Недостаточный спрос на внешнем рынке |

9 |

20–25 |

Источники: Росстат, ФБК.

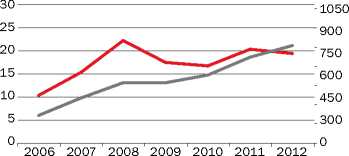

инвестиций в основной капитал. Кроме того, сильной взаимосвязи между объемом выданных кредитов реальному сектору и суммой инвестиций в основной капитал не прослеживается. Так, в кризисный 2009 год, первый посткризисный 2010-й и 2012 год (начало второй волны)

Источники: Росстат, Банк России, расчеты ФБК по данным Банка России.

инвестиции за счет кредитов сокращались, невзирая на рост общего объема выданных кредитов реальному сектору (рис. 2). Коэффициент корреляции для указанных показателей в 2006–2012 годах составил 0,74, что говорит о возможном наличии слабой положительной взаимосвязи между ними.

Поэтому даже в случае бурного роста кредитования реального сектора однозначно прогнозировать рост инвестиций нельзя, слишком много факторов на них влияет, в первую очередь — оценка предпринимателями рисков экономики.

Следует отметить, что рост кредитования нефинансового сектора может иметь также другой эффект — стимулирование товарооборота предприятий, что выразилось бы в росте выручки. Однако изучение этого эффекта выходит за рамки данного исследования, тем не менее ясно, что рост выручки предприятий зависит от многих факторов — конкурентоспособности, налоговой нагрузки и др., среди которых банковские ставки второстепенны.

Ставки Банка России и перспективы кредитования

Теоретические предпосылки к росту объема кредитования реального сектора в случае снижения ставки рефинансирования, казалось бы, есть: Банк России выдает кредиты овернайт по ставке, равной ставке рефинансирования, и чем она ниже, тем дешевле такие кредиты для банков.

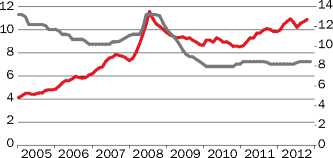

Следовательно, банки будут иметь возможность снизить ставку по кредитам. Однако даже простой графический анализ показывает, что зависимость между ставкой рефинансирования и объемом кредитов реальному сектору вовсе не столь однозначна (рис. 3). Обратная зависимость в период кризиса парадоксальным образом меняется на прямую, а в посткризисный период и вовсе сходит на нет какая-либо зависимость (рис. 3).

Анализ соотношения динамики объема кредитов реальному сектору и реальных значений ставки рефинансирования подчеркивает выявленную закономерность: только в докризисный период наблюдается логичная обратная взаимосвязь показателей, а в кризисный и посткризисный периоды взаимосвязь либо не прослеживается, либо меняется на алогичную положительную (рис. 4).

Это может объясняться тем, что доля кредитов, выданных по ставке рефинансирования, довольно незначительна в общем объеме займов, полученных кредитными организациями. Действительно, рыночные ставки на несколько процентных пунктов ниже ставки рефинансирования, и банки в основном предпочитают кредитоваться на межбанковском рынке. В то же время Банк России выдает ломбардные кредиты, проводит аукционы РЕПО, ставки по которым значительно ниже ставки рефинансирования, и коммерческие банки значительно активнее пользуются этими инструментами, чем кредитами овернайт. К кредитам овернайт банки прибегают в крайнем случае. Поэтому теоретические предпосылки к зависимости стоимости коммерческих кредитов от ставки рефинансирования могут и не работать в определенных условиях.

В разные периоды времени эти зависимости, как свидетельствуют результаты анализа корреляционных связей, имеют зачастую противоположную направленность. Так, в кризисный период (IV квартал 2008 года — IV квартал 2009 года) наблюдалась парадоксальная положительная зависимость объема выданных кредитов от величины ставки рефинансирования. То есть чем выше поднималась ставка рефинансирования, тем больше был объем кредитов.

ИНВЕСТИЦИИ РАСТУТ, А КРЕДИТЫ СОКРАЩАЮТСЯ

КРЕДИТЫ НЕ ЗАВИСЯТ ОТ СТАВКИ РЕФИНАНСИРОВАНИЯ

РОЛЬ БАНКОВСКИХ СТАВОК ПРЕУВЕЛИЧЕНА

Рис. 2. Объем кредитов, выданных реальному сектору, и объем инвестиций в основной капитал

Объем кредитов, выданных нефинансовым организациям, трлн руб.

Объем инвестиций в основной капитал, источник финансирования — кредиты банков, млрд руб., правая ось

Рис. 3. Объем кредитов, выданных нефинансовым организациям,* и ставка рефинансирования

Объем кредитов, выданных нефинансовым организациям, трлн руб.

Ставка рефинансирования, %, правая ось

Рис. 4. Объем кредитов, выданных нефинансовым организациям,* и реальная ставка рефинансирования

Объем кредитов, выданных нефинансовым организациям, трлн руб.

Ставка рефинансирования, %, правая ось

* Данные очищены от инфляции.

* Данные очищены от инфляции.

Зависимости, выявленные, что называется, «вопреки здравому смыслу», нельзя считать значимыми. Тем не менее и они нуждаются в объяснении. Возможное объяснение столь, казалось бы, иррационального поведения ставки рефинансирования и объема выданных кредитов состоит в том, что в кризисный период, когда шло стремительное обесценение рубля, заимствования даже со стороны нефинансовых организаций осуществлялись не для инвестиций в основной капитал, а для валютных операций спекулятивного характера.

Отсутствует зависимость между показателями ставки рефинансирования и объемом выданных кредитов нефинансовым организациям в период после кризиса (коэффициенты корреляции не превышают 0,2 независимо от валюты кредита, длины интервала и от того, очищены ли данные от инфляции).

В целом за рассмотренный период однозначная корреляция отсутствует, если данные очищены от инфляции (коэффициенты корреляции не превышают 0,6 независимо от валюты кредита). Если же данные включают в себя инфляционную составляющую, то можно выявить слабую отрицательную корреляцию, причем зависимость наблюдается в основном в рублевых кредитах.

Сильная отрицательная корреляция наблюдается в докризисный период между объемом кредитования физических лиц и ставкой рефинансирования. Однако в кризисный и посткризисный периоды она уже отсутствует, так же как и в целом за весь период.

Следовательно, можно сделать вывод, что размер ставки рефинансирования не оказывает сколь-нибудь значимого влияния на объем выданных кредитов. Снижение или увеличение ставки не приводит к изменению реального объема кредитов, выданных реальному сектору, она носит скорее «идеологический» характер. Тем не менее следует отметить, что изменение ставки может влиять на ставки межбанковского кредитного рынка (MIACR, RUONIA и т.д.), которые, в свою очередь, могут влиять на величину ставок по кредитам реальному сектору.

Корреляционный анализ зависимостей между другими ставками кредитования Банка России (по ломбард- ным кредитам — на 1, 7, 30 дней; по аукционам РЕПО — на 1, 7 дней и 3, 6, 12 месяцев) и объемами выданных кредитов свидетельствует об отсутствии значимой соответствующей зависимости.