Влияние институциональной реформы долевого участия в строительстве на первичный рынок многоквартирного жилья

Автор: Стерник Сергей Геннадьевич, Мальгинов Г.Н., Лаврентьев М.А.

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Экономика и управление народным хозяйством

Статья в выпуске: 5 (224), 2020 года.

Бесплатный доступ

В статье анализируются особенности бизнес-модели застройщиков многоквартирного жилья в России и механизм финансирования их деятельности. Авторы рассматривают причины, обусловившие необходимость реформы долевого участия в строительстве в 2018-2019 годах. Анализируют влияние реформы на институциональную среду и бизнес-модель российских девелоперских компаний в контексте реализации задачи национального проекта «Жилье и городская среда». Приводят основные риски перехода на новую модель финансирования девелопмента и предлагают меры, способствующие смягчению потенциальных негативных последствий.

Реформа долевого участия в строительстве, риски перехода на новую модель финансирования девелопмента, финансирование девелопмента, котлованное финансирование, механизм счетов эскроу, проектное финансирование жилищного строительства

Короткий адрес: https://sciup.org/170173135

IDR: 170173135 | DOI: 10.24411/2072-4098-2020-10501

Текст научной статьи Влияние институциональной реформы долевого участия в строительстве на первичный рынок многоквартирного жилья

Фундаментальные особенности бизнес-модели отрасли и рынка

Подобно многим видам деятельности, ориентированным в условиях рыночной экономики на удовлетворение потребительского спроса, жилищное строительство зависит от емкости рынка, детерминируемой численностью населения, уровнем его жизни, приоритетами и доступными способами реализации своих потребностей.

Прежде чем перейти к анализу бизнес-модели в российском жилищном строительстве, необходимо раскрыть понятие «девелопмент», одним из видов которого является возведение многоквартирных домов (далее – МКД).

Девелопментом в научной литературе называется качественное преобразование недвижимости, обеспечивающее возрастание ее стоимости, а также профессиональная деятельность по управлению соответствующими объектами. Существует множество различных классификаций девелоперского бизнеса: по видам недвижимости (жилая, коммерческая, производственная), по степени вовлеченности на разных стадиях девелоперского проекта, по уровню риска, который берет на себя девелопер (является ли он собственником объекта или работает за комиссию) и т. д. [1]. В рамках настоящего материала рассматривается девелопмент в более узком значении, а именно деятельность компаний – застройщиков МКД, которые занимаются созданием новых объектов многоквартирной жилой недвижимости для реализации на первичном рынке.

В современной России история девелопмента насчитывает без малого 30 лет, начавшись в 1990-е годы, когда была «запущена» приватизация жилья и появился массовый оборот прав первичной и вторичной собственности на городские квартиры. Не менее важной предпосылкой становления девелопмента явилась приватизация строительных организаций, находившихся в государственной и муниципальной собственности, дополненная созданием новых, изначально частных компаний, которые со временем стали доминировать в жилищном строительстве.

В качестве основных характерных особенностей бизнес-модели в строительстве МКД можно выделить следующие.

Рис. 1. «Длительность» производственного цикла крупнейших российских публичный девелоперов, годы 1

Наиболее очевидная особенность – длительность стандартного производственного цикла в отрасли, которая у ведущих российских строительных компаний в 2012–2018 годах составляла в среднем около 2,5 года (см. рис. 1).

Значительный временной разрыв между периодом инвестиционной активности и признанием результата инвестирования в виде ликвидного материального актива (введенного в эксплуатацию объекта строительства) делает весьма острой проблему организации финансирования деятельности застройщиков (девелоперов) и обуславливает особую роль долгосрочного прогнозирования спроса при финансовом планировании их деятельности.

Возможности населения в этом отношении ограничиваются объемом имеющихся собственных сбережений и текущими доходами, которые определяют предельную величину привлекаемых кредитных ресурсов (в виде ипотеки) при действующем уровне процентных ставок для покупки жилой недвижимости. Решение о приобретении квартиры редко является эмоциональным и обычно вынашивается домохозяйствами на протяжении длительного времени. В связи с этим конъюнктура рынка жилья сильно зависит не только от динамики различных макроэкономических показателей 2 (подробнее см. [5]), но и от их субъективного восприятия и ожиданий изменения. В результате возникает эффект отложенного спроса, который дополнительно усиливает колебания рынка.

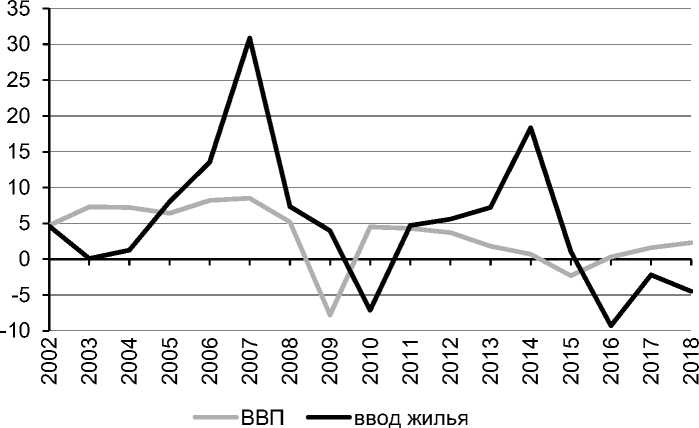

Предложение жилья, в свою очередь, складывается с учетом значительного временно ́ го разрыва между разработкой проекта, получением разрешения на строительство и вводом здания в эксплуатацию. Это обстоятельство и обязательства, зафиксированные в договорах по продаже на этапе строительства многоквартирного жилья, приводят к тому, что динамика его ввода отстает от циклов экономической активности, а всплески предложения обычно имеют характер запаздывающего инди-

Рис. 2. Отставание циклов динамики ввода жилья по России от циклов динамики ВВП 3 (процент прироста к предыдущему году каждого из индикаторов от уровня конца 2002 года для наглядности принятого в качестве стартовой точки)

катора с лагом приблизительно 1–2 года (рис. 2).

В России нестабильная динамика рынка в последние два десятилетия хорошо иллюстрирует такую закономерность:

-

• на стадии подъема экономики активность девелопмента усиливается, участники рынка активно ищут участки под застройку, чтобы начать новые проекты и успеть получить хорошую прибыль, пока растет потребительский спрос (2005–2007, 2012–2014 годы);

-

• в период кризиса спрос начинает сжиматься, при этом компании-девелоперы отказываются от нового жилищного строительства, сосредотачиваясь на достройке ранее начатых объектов, что способствует снижению цен (2008–2009, 2015–2016 годы);

-

• восстановление экономического роста обычно совпадает с минимумом ввода жилья (2010 год, 2017–2018 годы), вслед за которым более быстрое (по сравнению с предложением) восстановление спроса разворачивает ценовой тренд в сторону роста.

Таким образом, жилищное строительство является ярким примером отрасли с резко выраженной цикличностью, как и строительство других видов недвижимости (офисной, торговой, производственно-складской) или машиностроение длительного цикла. Определенное сходство имеется и с сельским хозяйством ввиду не только наличия лага между вложением средств и получением от них отдачи, но и влияния природно-климатических условий.

Другой характерной особенностью биз-нес-модели застройщика МКД является особая структура финансового цикла. Для большинства направлений производственного бизнеса типична ситуация, когда операционный цикл состоит из времени оборота запасов и дебиторской задолженности. В свою очередь, финансовый цикл короче операционного на длительность оборота кредиторской задолженности. В отличие от этого девелопмент МКД характеризуется тем, что компании-застройщики не имеют значительного объема кредиторской задолженности на балансе и, кроме того, их финансовый цикл может значительно сокращаться за счет предоплаты покупателей

3 График построен автором, использовались материалы источника [6].

жилья. Девелопер, реализующий объекты жилой недвижимости по этой схеме, имеет возможность вернуть инвестированные на ранних этапах строительства средства сравнительно быстро в случае успеха проекта на рынке. Однако, если по каким-то причинам продажи квартир отстают от графика, это может кардинально ухудшить финансовое положение застройщика, который взял на себя обязательство закончить проект в определенный срок. Его собственный оборотный капитал может принимать отрицательную величину в относительно редких случаях, когда жилой дом не достроен ввиду отвлечения аккумулированных средств граждан на сторонние проекты.

Таким образом, короткий финансовый цикл является, с одной стороны, преимуществом девелоперского бизнеса, так как сокращает объем требуемых для авансирования в производство финансовых ресурсов, но, с другой стороны, ставит его в зависимость от динамики продаж на довольно большом временно ́ м горизонте, что затрудняет процесс финансового планирования и повышает чувствительность к колебаниям рынка.

Большая длительность производственного цикла строительных компаний обуславливает необходимость привлечения долгосрочного финансирования не только для вложений собственно в строительство, (включая проектирование), но и для текущей деятельности, предполагающей выплату заработной платы, осуществление обязательных платежей (налоги, арендная плата) и обслуживание долгов (при наличии кредитов и займов). Такая потребность в совокупности с юридической возможностью продажи недостроенных объектов (на так называемой стадии «котлована») и позволила развиться на рынке договорам долевого участия (далее также – ДДУ) между двумя сторонами: дольщиком (покупателем) и застройщиком (продавцом).

Этот особый механизм фондирования выступает альтернативным по отношению к классической схеме финансирования за счет собственных средств девелоперов и привлекаемых ими банковских кредитов.

Сущность ДДУ как инструмента финансирования

В странах с развитой рыночной экономикой рынок девелопмента исторически развивался в условиях значительной и все более возрастающей зависимости от долгового финансирования. Низкая инфляция, дешевизна и доступность банковского кредитования, развитость институтов коллективных инвестиций, а также большая степень предсказуемости экономической и политической ситуации сделали возможным для девелоперов финансовое планирование на относительно далеком горизонте и позволили поднять в послевоенный период долю заемных средств в инвестиционных проектах в сфере недвижимости до 80 процентов от стоимости актива 4 [7]. В последние 20 лет такая картина наблюдается и в быстро растущей экономике Китая [8].

На российском рынке, напротив, девелоперы сталкиваются с высоким уровнем процентных ставок по кредитам, преимущественно с краткосрочным характером последних, а также с жесткими требованиями банков к финансовой устойчивости заемщиков, что обусловило невозможность использование долгового финансирования в масштабах, присущих развитым странам.

Ответом на указанные ограничения в отечественных реалиях стало долевое участие в строительстве, с одной стороны, позволяющее девелоперу финансировать стройку на ранних этапах за счет внесения будущим потребителем аванса в полном объеме, а с другой – открывающее возможность для покупателя приобретать понравившееся жилье по выгодным ценам.

С экономической точки зрения этот механизм похож одновременно на предоплату и на долговой капитал. С первым его роднит формирование обязательства застройщика в натуральном выражении (купленная квартира после сдачи дома в эксплуатацию), со вторым – долгосрочный характер и наличие определенной стоимости у этого источника финансирования: покупая объект на ранних стадиях строительства, дольщик платит за него сумму, ощутимо меньшую, чем за сравнимую квартиру в готовом доме.

В итоге возникает необходимость в оформлении правоотношений между двумя сторонами в специальном договоре долевого участия. Согласно этому документу дольщик обязан передать определенную сумму денег застройщику, который обязуется в установленные сроки построить дом, ввести его в эксплуатацию, а также передать дольщику конкретный объект недвижимого имущества в собственность. Для правового регулирования этого механизма в 2004 году был принят специальный закон о долевом строительстве 5, призванный защитить интересы покупателей (долевых инвесторов) строящейся недвижимости посредством следующих мер:

-

• обязательная регистрация договора в Федеральной службе государственной регистрации, кадастра и картографии (Росреестр) для исключения возможности двойных продаж;

-

• введение требований к застройщикам в части разрешительной документации (в том числе публикация проектной декларации);

-

• невозможность изменения застройщиком стоимости договора в одностороннем порядке;

-

• возможность выхода дольщиков из ДДУ в случае невыполнения застрой-

- щиком своих обязательств;

-

• введение санкций на случай несоблюдения застройщиком сроков строительства.

Среди обязательных атрибутов ДДУ:

-

• определение объекта строительства;

-

• отражение характеристики квартиры или иной недвижимости на основании данных проекта как источника информации;

-

• срок передачи помещения;

-

• сумма договора, сроки и порядок ее уплаты;

-

• гарантийный срок объекта строительства;

-

• способ, которым застройщик будет обеспечивать свои обязательства по ДДУ (залог права собственности на строящийся объект и земельный участок, а также либо поручительство банка, либо страхование ответственности застройщика).

Действующий уже более 15 лет (с середины 2000-х годов) закон позволил в известной мере упорядочить деятельность по привлечению средств граждан для долевого строительства жилой недвижимости, предоставил правовые инструменты для защиты прав и законных интересов участников этого процесса, снизив их риски. Эта схема продаж получила большое распространение в стране. Кредитование под залог прав по ДДУ при параллельной регистрации договоров ипотеки и долевого участия также способствовало росту ипотечного рынка России.

Именно механизмы ипотечного кредитования и долевого участия сыграли важнейшую роль в увеличении объемов ввода жилья в стране в 2000-е годы. В 2015 году по сравнению с 2004 годом они выросли примерно вдвое (85,3 млн кв. м против 41 млн кв. м). В той же пропорции увеличился ввод многоквартирного жилья застройщиками (50,1 и 24,9 млн кв. м соответственно) 6.

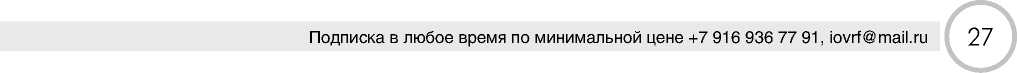

В 2010–2014 годах общее количество ежегодно регистрируемых договоров долевого участия выросло в 3,4 раза, достигнув 847 тысяч. В последующие годы с наступлением кризисных явлений в экономике наблюдалось снижение регистрации ДДУ (см. рис. 3).

В 2015 году число зарегистрированных ДДУ резко сократилось на 20 процентов, до 678 тысяч, после этого значительный рост отмечался только в 2018 году (+14%), совокупный прирост за 2015–2019 годы составил всего 15 процентов. По итогам 2019 года на фоне реформы долевого финансирования и временного повышения ставок по ипотеке объем сделок по ДДУ сократился на 1,6 процента (до 783 тысяч), что примерно на 8 процентов ниже, чем в пиковом 2014 году.

Возможность купить жилье до ввода (buying off-plan) существует и на Западе, но там эта практика распространена значительно меньше, чем в России. Такие продажи осуществляются на условиях предоплаты (deposit) в сумме всего около 5–20 процентов от стоимости жилья (обычно – 10

процентов). В условиях развитого финансового рынка и доступности долгового капитала у застройщика отсутствует необходимость привлекать значительные объемы денежных средств по системе предоплаты, поэтому главной и единственной целью таких сделок становится не обеспечение финансирования строительства, а резервирование покупателем понравившейся квартиры по фиксированной цене (см. [11]).

В западных странах главный риск таких продаж связан с ситуацией, при которой происходит снижение стоимости жилья после заключения договора купли-продажи с некоторой предоплатой. Если покупатель приобретает жилье в процессе строительства на таких условиях, то для внесения основной суммы, когда дом будет полностью построен, он, как правило, берет ипотечный кредит в банке. Однако до окончания строительства нельзя исключить заметного снижения стоимости приобретаемого объекта недвижимости. Ярким проявлением этого явился ипотечный кризис 2007 года в США, ставший спусковым крючком мирового финансово-экономического кризиса 2008–2009 годов. Произошло резкое снижение стоимости жилья из-за массового отчуждения залогового имущества банка-

Рис. 3. Об щее количество ДДУ, зарегистрированных в России по годам, тыс. шт. [10]

ми, широко предоставлявшими ипотечные кредиты низкого качества, по которым наступил дефолт.

Первоначальное отношение стоимости залога к величине долга после резкого снижения цен теряет свою привлекательность для банка, который в новых условиях может отказать в выдаче ипотечного кредита на основную сумму, даже если текущих доходов заемщика достаточно для его обслуживания. Вследствие невозможности исполнения покупателем своих обязательств застройщик попытается вернуть разницу между договорной и текущей ценами жилья (недополученная прибыль) через суд в случае, если она не покрывается суммой предоплаты.

Таким образом, в развитых странах именно покупатель жилья, допустивший дефолт по своим обязательствам из-за отказа банка в предоставлении финансирования, является основной угрозой исполнения обязательств в рамках договора покупки на условиях предоплаты. При этом покупатель не только теряет вложенные накопления, но и может остаться должен застройщику.

Возможности полного перехода российских компаний на западную модель финансирования с отказом от массовых продаж на этапе строительства ограничены следующими факторами:

-

• при ограничении продаж недостроенных объектов (на так называемой стадии «котлована») или при любом ощутимом сокращении дисконта «выпадает» значительная часть спроса, ориентированного на низкие цены приобретения жилья или инвестиционную составляющую (покупка с целью последующей перепродажи);

-

• при сохранении дисконта страдает рентабельность застройщиков (особенно в регионах), что делает их непривлекательными заемщиками для банков.

По сути, потенциальная реализация на рынке жилья оказывается в диапазоне между эластичностью спроса по цене и среднерыночной доходностью девелопмента. Этот фактор является весьма болезненным не только для рынка как такового, но и для реализации национального проекта «Жилье и городская среда», утвержденного в числе прочих в соответствии с Указом Президента Российской Федерации от 7 мая 2018 года № 204. С одной стороны, слишком низкая доходность ограничивает приток инвестиций в отрасль, в результате чего сокращаются ввод и предложение жилья. С другой стороны, слишком высокие цены и доходность тормозят платежеспособный спрос (подробнее см. [12]). Правда, при этом надо иметь в виду, что в отечественных реалиях на уровень приемлемой для компаний-застройщиков рентабельности собственного капитала, как и в другом бизнесе, в большой степени могут повлиять близость к власти, определяющая доступ к поддержке государства и влияющая на степень конкуренции, а также возможность извлечения доходов иными способами (завышение издержек, трансфертное ценообразование, использование привлекательных юрисдикций и т. п.) (см. [13]).

В отличие от развитых стран, где основным риском при покупке жилья на условиях предоплаты является дефолт его покупателя, в России риски неисполнения договора участия в долевом строительстве главным образом лежат на стороне предложения (несостоятельность (банкротство) застройщика по самым различным причинам, включая сознательную недобросовестность вплоть до целенаправленного вывода средств клиентов и прочих финансовых злоупотреблений).

Рассмотрим эволюцию института ДДУ, спровоцированную проблемами, с которыми столкнулась отрасль жилищного строительства в последнее десятилетие.

Проблема «обманутых дольщиков» и недавние правовые новации

С начала 2000-х годов на российском рынке жилья наблюдался повсеместный рост цен, обусловленный улучшением общей экономической ситуации и ростом реальных доходов населения. По этой причине во многих случаях девелоперам для запуска проектов по строительству жилья было достаточно иметь около 10 процентов от собственных средств. Основной же объем финансирования обеспечивался средствами граждан. Разумеется, играли роль и особенности, связанные с качеством возводимого жилья. Менее привлекательные проекты требовали подкрепления банковским кредитом в размере 10–15 процентов от общей стоимости. Реализация же элитных проектов могла происходить вообще без вложения собственных средств застройщиком.

В условиях позитивной динамики рыночной конъюнктуры избыточное использование фондирования через ДДУ не представляло опасности. Так называемое «котлованное» финансирование позволяло даже при низком качестве финансового планирования достраивать старые проекты за счет денежных средств, поступающих от дольщиков новых проектов. Таким образом, в этот период первичному рынку жилья были присущи характерные черты финансовой пирамиды.

Проблема вскрылась в 2008–2009 годах вместе с появлением кризисных явлений в российской экономике в целом и на рынке жилья в частности. В условиях сокращения оборота сделок и резкого снижения цен на жилье девелоперы, использующие «котлованный» метод, столкнулись с кассовыми разрывами (то есть с временным отсутствием денежных средств, необходимых для финансирования), что привело к росту числа банкротств и неисполнению обязательств перед дольщиками. Последние закономерно чувствовали себя обманутыми, когда отодвигались сроки получения приобретаемого жилья или требовалось осуществить доплату за него, не говоря уже о полном замораживании проектов по причине исчезновения застройщиков. В этот период особенно распространились случаи их умышленного недобросовестного поведения с выводом средств дольщиков, которые имели место еще в докризисный период (например товарищество «Социальная инициатива» в 2005–2006 годах).

Возобновление экономического роста, оказавшее с известным временны ́ м лагом позитивное влияние и на девелопмент, несколько смягчило остроту ситуации. Однако кризис 2015–2017 годов вновь обострил ситуацию.

Снижение объема привлекаемых средств дольщиков в совокупности с сокращением объемов кредитования банками застройщиков создало для них значительные трудности и поставило некоторых на грань финансовой несостоятельности.

Особый резонанс получила ситуация (речь идет о компании «СУ-155»), вызвавшая не только «проседание» итогов деятельности строительного комплекса в Подмосковье, но и необходимость подключения к ее разрешению федеральных органов власти. В судах рассматривались многочисленные иски о банкротстве застройщика, в том числе со стороны ряда банков (Сбербанк, Росбанк и «Российский капитал»). Компания стала жертвой не только кризиса как такового, но и неверно выбранной финансовой модели, рассчитанной на постоянный рост рынка.

По итогам Всероссийского совещания по вопросам завершения строительства объектов «СУ-155» было заявлено, что до конца 2016 года ожидалось получение квартир более чем половиной из 30 тысяч семей, купивших квартиры у этого застройщика (в 14 регионах). Для решения проблемы была создана компания «РК Строй», которая вместе с банком «Российский капитал» вошла в состав «ДОМ.РФ» (бывшее АИЖК). По состоянию на весну 2018 года около 80 процентов покупателей получили возможность проживать в приобретенных квартирах или начать их обустройство, а для оставшихся сдача домов в эксплуатацию должна была произойти до конца того же года [14].

В 2018 году арбитражный суд Московской области признал банкротами всех застройщиков, входящих в Urban Group, одного из крупнейших девелоперов жилья в Подмосковье, имеющего обязательства перед 17,2 тысячи дольщиков. К печальному исходу привела совокупность факторов, включая некачественное руководство и даже умышленный вывод активов. В 2020 гду в целом по региону ожидалось восстановление прав 15,5 тысячи граждан, из которых 6,5 тысячи приходится на объекты этого застройщика [15].

В результате описанных и других аналогичных событий на рынке упало доверие населения к механизму долевого участия. В период с 2015 по 2017 год доля домохозяйств, готовых приобретать строящееся жилье через ДДУ, сократилась с 34 до 19 процентов. При этом вырос удельный вес тех, кто не готов к этому, затрудняется с решением или готов, но при определенных условиях. Предоставление же государственных гарантий завершения строительства не только серьезно увеличивает потенциальный спрос через ДДУ, но и перераспределяет его в сторону более низких стадий строительства (проектная декларация и котлован) более чем втрое, до 22 процентов, при сокращении спроса на готовые объекты с правом собственности (см. [16]).

В итоге проблема «обманутых дольщиков» приняла масштабы, потребовавшие реакции высшего политического руководства, что послужило отправной точкой для создания нового организационно-правового механизма финансирования жилищного строительства. Острота вопроса обусловила необходимость создания переходной модели, которая пока не имеет полноценных аналогов.

В декабре 2017 года была утверждена «дорожная карта» по переходу от системы долевого участия к проектному финансированию в строительстве с целью решения проблемы обманутых дольщиков [17]. Согласно этому документу переход планировалось осуществить в два этапа и полностью завершить к 2021 году.

На первом этапе (с 1 июля 2018 года) был введен запрет прямых продаж в строящихся домах. Застройщикам было предложено два варианта привлечения средств дольщиков:

-

1) через так называемый механизм банковского сопровождения

-

2) через эскроу-счета.

Первый вариант является переходным, его суть – наделение банков функцией контроля за целевым расходованием средств дольщиков. Уполномоченные банки получили право отказать в проведении операции застройщику, на которого возлагается обязанность предоставлять банку обосновывающие платежные документы по каждой операции.

Более подробно следует сказать о втором варианте. Эскроу (англ. escrow) как юридическая концепция представляет собой инструмент, позволяющий в процессе сделки передавать одним из ее участников актив (или активы) третьей стороне с регламентацией условий, при которых эта третья сторона передает актив другому участнику сделки или возвращает его первоначальному владельцу (так называемое условное депонирование). В контексте реформы ДДУ эскроу-счета позволяют заморозить средства дольщиков до момента ввода объекта в эксплуатацию. Разумеется, при этом они подвержены рискам, вытекающим из возможного банкротства кредитных организаций 7.

Особенностью механизма, предлагаемого реформой, является то, что застройщик в обмен на использование счетов эскроу получает льготную ставку по проектному финансированию строительства. Она рассчитывается с учетом соотношения суммы средств дольщиков на эскроу-счете, инве- стиционный доход с которых банк оставляет себе, и объема выемки по кредитной линии в рамках проектного финансирования.

Кроме того, ужесточились требования к собственному капиталу девелопера, а также было введено правило «один проект – одно юридическое лицо – один счет», призванное пресечь вывод средств дольщиков из проектов застройки, ограничить злоупотребления менеджмента строительных компаний и сделать их деятельность более прозрачной для контролирующих органов. Принятые меры являются первоочередными в рамках обеспечения гарантий интересов участников долевого строительства на текущем этапе развития рынка жилищного строительства.

На втором этапе реформы (с 1 июля 2019 года) использование эскроу-счетов должно было стать обязательным для всех проектов, однако власти в диалоге с профессиональным сообществом разработали ряд критериев, которые позволили застройщикам работать по старым правилам и после этой даты. Согласно утвержденной редакции постановления Правительства Российской Федерации от 22 апреля 2019 года № 480 8 [18] такие проекты должны соответствовать следующим критериям:

-

• дом готов более чем на 30 процентов (по критерию понесенных затрат), есть понижающие коэффициенты для проектов комплексной застройки (0,5) и компаний из перечня системообразующих организаций (0,2);

-

• объекты, по которым заключены договоры долевого участия в строитель-

- стве, составляют не менее 10 процентов от их совокупной площади.

Государство стимулировало ранний переход на механизм эскроу, взамен освобождая девелоперов от части требований, например от обязательства перечислять 1,2 процента от стоимости сделки в Фонд защиты прав граждан – участников долевого строительства. Также приветствовалось ведение отчетности по МСФО, в этом случае повышался ряд лимитов по статьям накладных расходов.

Несмотря на эти меры, девелоперские компании не торопились переходить на новую систему работы со средствами дольщиков. Среди факторов, тормозящих процесс, можно отметить:

-

• низкий уровень финансовых компетенций у девелоперов, который во многих случаях не позволяет защитить проект в банке;

-

• несоответствие значительной части малых застройщиков банковским требованиям к качеству заемщиков 9;

-

• недостаточное количество банковских специалистов, компетентных в строительной сфере;

-

• нежелание банков заниматься кредитованием застройщиков, репутация девелопмента как «мутного» бизнеса.

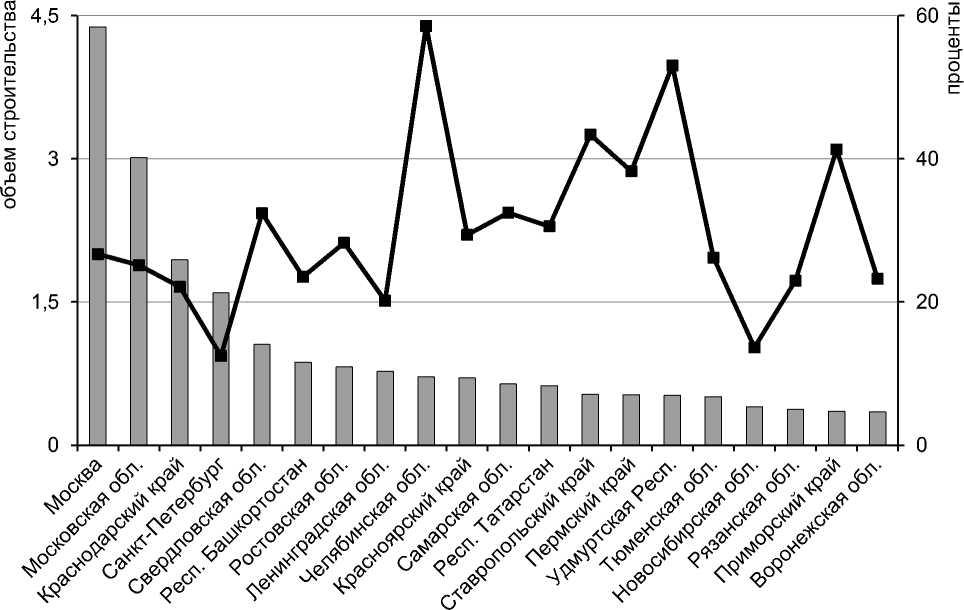

По состоянию на конец 2019 года 24 процента совокупного строительства с привлечением средств дольщиков составляют проекты, реализуемые с использованием счетов эскроу. Анализ в региональном разрезе представлен на рисунке 4.

Отметим регионы с наибольшей долей

I iобъем строительства с эскроу-счетами, млн кв. м ■ доля от совокупного строительства, %

Рис. 4. Топ-20 регионов по объему строительства по схеме со счетами эскроу и его доля в совокупном объеме текущего строительства по состоянию на 31 декабря 2019 года [19]

проектов с применением эскроу – Калмыкия (76%), Курганская и Челябинская области (68 и 59% соответственно).

Пока у застройщиков остается большой запас проектов, соответствующих критериям постановления Правительства Российской Федерации [18], для продолжения строительства по старым правилам, однако по мере исчерпания этого ресурса, а также с ростом доступности кредитования для компаний-застройщиков значение средств по ДДУ при финансировании строительства будет снижаться. Постепенно их будут замещать более традиционные источники долгового капитала. Между тем в последние годы для крупнейших участников рынка стоимость заемного финансирования уже находится на уровнях ниже, чем стоимость фондирования через ДДУ. Причины этого – взаимная синергия факторов институциональной ренты (принадлежность к системообразующим компаниям) и характеристик бизнеса (большие масштабы и вертикаль- ная интеграция), открывших доступ к банковскому кредитованию на льготных условиях и выпуску облигационных займов на базе кредитных рейтингов (например компании «ПИК», «ЛСР» и «ЭТАЛОН»).

Главным вызовом для бизнес-модели застройщиков после вступления в силу новых правил становится увеличение долговой нагрузки, так как средства от продаж жилья на этапе строительства будут заблокированы на счетах эскроу до его окончания. Взамен компания получает проектное финансирование по льготной ставке от банка. При этом запас прочности больше у крупных девелоперов с диверсифицированным портфелем проектов и значительным объемом собственного капитала. Тем не менее резко повышается доля платежей по обслуживанию долга в структуре операционной прибыли (показатель Interest/EBIT).

Из-за роста долговой нагрузки давление испытывает и показатель рентабельности по чистой прибыли. Частично этот эффект нейтрализуется сокращением дисконта на этапе котлована (из-за снижения рисков инвестирования для дольщиков). Однако в условиях высокой эластичности спроса по цене на рынке массового жилья любое ощутимое сокращение дисконта приведет к выпадению значительной части спроса вследствие снижения привлекательности ДДУ.

На протяжении последних десятилетий основой инвестиционной привлекательности сферы жилищного строительства была возможность реализовывать достаточно крупные проекты за счет средств дольщиков при небольших собственных капиталовложениях.

Для восстановления рентабельности инвестированного капитала (в условиях необходимости увеличения доли собственных средств после реформы) потребовалось повысить стоимость жилья, что и отразилось в ценах предложения на рынке в 2019 году, особенно в III квартале. Дело в том, что рост цен в этот период был вторичным следствием скачкообразного роста объемов поглощения ДДУ в конце II квартала у крупных и средних застройщиков в крупных городах. Они ставили целью обозначить продажу более 10 процентов совокупной площади строящегося в проекте жилья, чтобы получить право не переходить с 1 июля на эскроу-счета, а иметь возможность продолжать финансирование по схеме ДДУ. С этой целью осуществлялся ускоренный «самовыкуп» продающихся квартир на имя топ-менеджеров и доверенных лиц застройщика.

В целом же полное исключение риска потери дольщиками своих средств как заявленная цель внедрения нового механизма оплачивается повышением цен реализации как из-за роста цен на готовое жилье, так и в результате сокращения дисконта на этапе строительства вследствие включения дополнительного звена (банков) в перераспределение добавленной стоимости, создаваемой в строительстве.

Возможное повышение отдачи на капитал по сравнению с дореформенным уров- нем способно компенсировать рост долговой нагрузки и могло бы стать фактором привлечения новых инвесторов в жилищное строительство. Однако на практике этому будет противостоять тенденция к концентрации на рынке посредством слияний и поглощений, а также уход многих компаний-застройщиков, которые не смогут обеспечить достаточную финансовую устойчивость.

Институциональное развитие проектного финансирования и реструктуризация отрасли

Перечень уполномоченных банков, допущенных Центральным банком Российской Федерации (далее – Банк России) к банковскому сопровождению застройщиков жилья, актуализируется ежемесячно. Например, по состоянию на 1 февраля 2020 года перечень уполномоченных для открытия эскроу-счетов банков состоит из 95 финансово-кредитных организаций. При этом всего 40 финансово-кредитных организаций, по мнению регулятора, могут рассматриваться застройщиками для открытия расчетных счетов и счетов эскроу. Остальные 55 банков включены в перечень в связи с соблюдением ими критериев, отраженных в постановлении Правительства Российской Федерации от 18 июня 2018 года № 697. Однако, по мнению регулятора, их бизнес-модели не предусматривают работу с застройщиками, в том числе по открытию счетов эскроу. Стоит отметить, что более половины проектного финансирования в стране и около трети счетов эскроу приходится на Москву и Подмосковье. Всего же, согласно данным Банка России, в Российской Федерации к началу 2020 года:

-

• заключено в рамках проектного финансирования 778 кредитных договоров на сумму 921,82 миллиарда рублей;

-

• открыто 44 180 эскроу-счетов;

-

• оcтатки средств на них составили 147,74 миллиарда рублей;

-

• раскрыто (в связи с вводом финансируемых объектов в эксплуатаию) 2 547 эскроу-счетов;

-

• cумма перечисленных с этих счетов средств составила 5,43 миллиарда рублей [21].

Задержек в предоставлении проектного финансирования застройщикам нет, но они сами не хотят работать с некрупными банками. Об этом на заседании президиума совета Ассоциации банков России (далее – АБР) 12 февраля 2020 года заявила заместитель председателя Банка России О. Полякова. Представитель регулятора сообщила, что сегодня в Российской Федерации из 95 уполномоченных банков, имеющих право на проектное финансирование застройщиков и открытие счетов эскроу, с девелоперами реально работают только 24 банка. В основе такого нежелания, пояснила она, лежит, в частности, вопрос о переводе остатков средств на счетах эскроу в случае, если банк-кредитор утратил рейтинг уровня «BBB-» [22].

Напомним, что сегодня в России открывать счета эскроу и финансировать (кредитовать) строительство жилья имеют право только банки, чей рейтинг не ниже указанного. В 2018–2019 годах в Правительстве обсуждали возможность наделения правом предоставления услуг проектного финансирования некрупных региональных банков, рейтинг кредитоспособности которых, как правило, ниже «BBB-». Однако это так и не было сделано в связи с возражениями Банка России из-за вероятности повышения рисков финансовой устойчивости банковской системы в целом. Тем не менее, по словам О. Поляковой, сегодня в России в рамках проектного финансирования уполномоченные банки одобрили открытие кредитных лимитов на сумму около 1 триллиона рублей, а выдали кредитов в объеме порядка 300 миллиардов рублей.

По официальным данным Банка России, сегодня ставка кредитования застройщиков в среднем по Российской Федерации составляет 5–7 процентов годовых, а в отдельных случаях – 1 процент, что зависит от оценки риска заемщика и проекта. По мере поступления денежных средств дольщиков на эскроу счета она снижается. Минимальные ставки банки готовы давать крупным застройщикам, а средний и мелкий бизнес пока переплачивает за риски.

Вместе с тем не все участники заседания президиума совета АБР согласны с официальными данными Банка России. Руководитель рабочей группы президиума Генсовета «Единой России» по вопросам обманутых дольщиков, депутат Госдумы А. Якубовский считает, что реальность существенно отличается от данных, представленных Банком России, поскольку не все кредитные организации предоставляют регулятору достоверные сведения, и сейчас средние кредитные ставки под строительство жилья составляют 12–14 процентов, а иногда доходят и до 18 процентов годовых. По данным Национального объединения застройщиков жилья (НОЗА), по уже действующим кредитам средняя ставка составляет около 9,3 процента. При этом она включает дополнительные расходы, например комиссию за выдачу [23].

По данным Комитета по аналитике и консалтингу Московской ассоциации риелторов (МАР) [24] средняя ставка проектного финансирования у крупных банков, работающих с застройщиками, составляет 10–12 процентов, и она действительно снижается по мере увеличения объема средств на эскроу-счетах. Кроме того, сейчас для уменьшения стартовой ставки есть все условия. Этому способствуют уменьшение ключевой ставки Банка России и низкий официальный уровень инфляции.

Особую проблему представляют небольшие проекты жилищного строительства, имеющие низкую рентабельность.

На заседании президиума совета АБР, о котором уже упоминалось, заместитель Министра строительства и жилищно-коммунального хозяйства Российской Федерации Н. Стасишин отметил, что если она составляет менее 15 процентов, то профинансировать проект вне специальных программ поддержки практически нереально. Поэтому новый вице-премьер М. Хуснуллин поручил строительному ведомству разработать механизм субсидирования процентной ставки по кредитам для низкорентабельных жилищных проектов.

Впрочем, по данным государственной компании ДОМ.РФ, доля непривлекательных для банков жилых строек с низкой рентабельностью минимальна. «Проекты себестоимостью менее 300 млн руб. – это проекты с площадью строительства около 6 тысяч кв. м и ниже, таких проектов сейчас 250 домов на территории всей России», – отметил на том же заседании председатель правления Банка ДОМ.РФ А. Федорко. «С точки зрения объема строительства и влияния на параметры ввода жилья это не так много – чуть менее 1 процента», – добавил он.

Именно поэтому, по данным Института развития строительной отрасли (ИРСО), за 2019 год в России число застройщиков сократилось всего лишь примерно на 8 процентов. Такие цифры на заседании президиума совета Ассоциации банков России привел генеральный директор ИРСО К. Хо-лопик, отметив, что «…в основном, это очень маленькие застройщики, которые заканчивают свой один проект, который они строили, и пока ничего нового не начали» [22].

Вместе с тем еще в сентябре 2019 года председатель Банка России Э. Набиуллина на рабочей встрече с Президентом Российской Федерации оценила долю недостаточно устойчивых застройщиков, которым банки оправданно отказывают в предоставлении проектного финансирования, в 30 процентов от числа претендующих на него.

Причины такого положения понятны. Как указывается в обзоре Союза инженеров-сметчиков (СИС) [25], по состоянию на февраль 2020 года средняя себестоимость строительства жилья с отделкой в Москве составляет 97,15 тысячи рублей за 1 квадратный метр, а средняя цена продажи квартир в новостройках – 153,6 тысячи рублей за «квадрат». Таким образом, номинальная средняя маржа столичных девелоперов достигает 58 процентов. В Санкт-Петербурге себестоимость 1 квадратного метра первичного жилья, по данным СИС, составляет 89,9 тысячи рублей при цене продажи 119,3 тысячи рублей. То есть наценка в городе на Неве равняется 33 процентам. А вот в Московской области при себестоимости в 76 тысяч рублей и стоимости на рынке в 88,3 тысячи рублей наценка составляет 16 процентов, то есть подмосковные девелоперы имеют существенно меньшую маржу, чем петербургские и тем более московские. В среднем по России себестоимость строительства жилья даже превышает стоимость продажи – 54,25 тысячи рублей против 50,29 тысячи рублей.

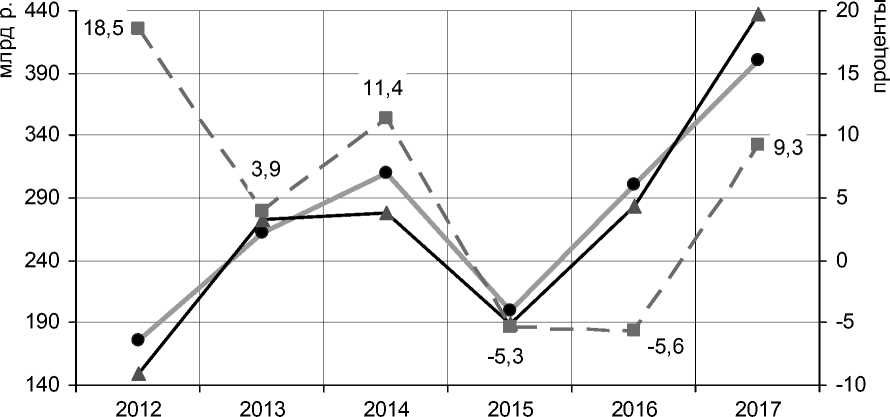

По нашей оценке, сегодня реальное положение девелоперов еще хуже, поскольку в отчете СИС при расчете рентабельности по Москве, Санкт-Петербургу и Московской области учтены не все виды инвестиционных затрат девелоперов (см. [26, 27]) (рис. 5).

Таким образом, с нашей точки зрения, в отчете СИС интерес представляют исключительно абсолютные цифры, а не их дифференциальная оценка. В то же время приведенные в отчете СИС средние цифры по России убедительно демонстрируют низкий рыночный потенциал отрасли в целом, за исключением мегаполисов, и подтверждают опасения, что свободный жилищный рынок не вытянет плановые показатели национального проекта «Жилье и городская среда» без системного государственного финансирования.

Некоторые результаты трансформации отрасли и рынка по итогам 2019 года

Предварительные итоги минувшего года показывают, что пока переход на новую схему финансирования проходит лучше,

-

• суммарный годовой доход девелопмента, млрд р.

--профинансированный объем строительства, млрд р.

—■— среднерыночная доходность относительно полных затрат, %

Рис. 5. Динамика среднерыночной годовой доходности девелопмента МКД в Москве в 2012–2017 годах [26]

чем ожидалось, по крайней мере в развитых регионах.

Вопреки опасениям объемы ввода жилья в целом по стране по сравнению с 2018 годом увеличились почти на 5 процентов, что можно объяснить разрешением достраивать часть объектов по прежним правилам и концентрацией усилий девелоперов на завершении объектов с высокой степенью готовности. Тем самым удалось прервать продолжавшийся три года подряд спад в жилищном строительстве (2016–2018 годы).

Более сложно складывалась ситуация с вводом застройщиками многоквартирного жилья. После трехлетнего падения его объем (43,5 млн кв. м) удалась стабилизировать практически на уровне предыдущего года, тогда как в 2019 году индивидуальными застройщиками введены жилые дома общей площадью 36,8 миллиона квадратных метров, что на 10,7 процента больше, чем в 2018 году. Их удельный вес в общем объеме ввода составил около 46 процентов (см. [26]).

При этом в конце 2019 года руководителями отрасли высказывались опасения больших сложностей, которые могут ожидать ее в 2021–2022 годах. Так, Министр строительства и жилищно-коммунального хозяйства Российской Федерации В. Якушев на форуме «Цифровая трансформация строительного отрасли для устойчивого развития» в Санкт-Петербурге отметил, что это связано с тем, что сегодня выдается мало разрешений на строительство жилья [29].

Также необходимо отметить, что даже полученный по итогам прошедшего года прирост не обеспечил достижение ориентиров, намеченных национальным проектом (НП) «Жилье и городская среда».

По данным Росстата [28], в минувшем 2019 году в эксплуатацию было введено 79,4 миллиона квадратных метров общей площади жилья, что на 4,9 процента больше, чем в 2018 году 10 и сопоставимо с показателями 2016–2017 годов (80,2 и 79,2 млн кв. м соответственно). Тем не менее не был достигнут не только целевой показатель, предусмотренный НП (88 млн кв. м), но и прежние пиковые значения 2014–2015 годов (84,2 и 85,5 млн кв. м соответственно).

Последующая эволюция рынка жилой недвижимости связана с вопросом об источниках докапитализации отрасли до уровня, способного обеспечить выполнение упомянутого национального проекта.

В принципе, если не рассматривать государственную поддержку, возможны следующие подходы.

Во-первых, использование действующими компаниями таких внутренних резервов, как улучшение корпоративного управления и инновации, ведущих к росту операционной эффективности, и реинвестирование дополнительной прибыли.

Во-вторых, приход новых сильных игроков со своими средствами.

В-третьих, более широкое привлечение действующими компаниями ресурсов за счет внешнего долгового и долевого финансирования посредством выпуска облигаций и проведения IPO.

Крупные российские публичные девелоперские компании уже начали активно использовать соответствующие инструменты. Приведем несколько примеров из недавней практики.

В результате реализации политики группы компаний «ПИК», включающей 20 застройщиков – носителей бренда в регионах (1-е место по объемам текущего строительства и ввода жилья за 2018 год), по отказу от обеспеченных долговых обязательств в пользу необеспеченных 85,7 процента заемного капитала по состоянию на конец 2018 года занимали облигации. Наиболее крупным является выпуск этих ценных бумаг, размещенный в августе 2016 года

(объем эмиссии – 25 миллиардов рублей, срок – 10 лет) [2].

В апреле 2017 года разместила облигационный заем ПАО «Группа ЛСР», включающая 5 застройщиков – носителей бренда в регионах (2-е место по объемам текущего строительства и ввода жилья за 2018 год), хотя основную часть заемных средств у нее составляют обеспеченные и необеспеченные банковские кредиты. Весной 2019 года в капитале возросла доля акций компании, находящихся в свободном обращении. Высокий спрос со стороны инвесторов обеспечил увеличение количества продаваемых обыкновенных акций по сравнению с первоначальным ориентиром, в результате чего состоялась продажа пакета, составляющего 9,7 процента от уставного капитала «ЛСР». При этом сама компания не получила каких-либо поступлений, а продавец акций, помимо выручки, сохранил корпоративный контроль над ней [3].

Несмотря на текущие успехи «ЛСР» на фондовом рынке, для строительного бизнеса сейчас важна концентрация на дешевом жилье. С этой позиции бизнес-модель группы «ПИК» лучше адаптирована к структуре спроса на российском рынке. Поскольку «ПИК» продает жилье индустриального эконом-класса с отделкой, а «ЛСР» сосредоточена на более дорогом сегменте, закономерно предположить, что именно вокруг «ПИК» будет идти консолидация строительного бизнеса в ближайшие три года.

Также в рамках реформы долевого строительства стоит отметить важную роль мер, призванных стимулировать публикацию застройщиками консолидированной отчетности по Международным стандартам финансовой отчетности (МСФО) [30], так как она является незаменимым источником публичной информации для анализа ком-

Изменения в учете связаны с тем, что в полном объеме начали действовать нормы федерального закона от 29 июля 2017 года № 217-ФЗ «О ведении гражданами садоводства и огородничества для собственных нужд и о внесении изменений в отдельные законодательные акты Российской Федерации». Очевидно, что для корректности сопоставления с данными за предшествующие периоды следует брать величину ввода жилья без учета домов, возведенных на садовых участках. Тем более что пока эта категория представляет лишь небольшую толику совокупного ввода жилья по итогам 2019 года – 0,9 миллиона квадратных метров (или около 1 процента).

паний, особенно в области девелопмента. В случае перехода на МСФО застройщиков с различной специализацией, структурой портфеля, а также осуществляющих свою деятельность в различных регионах России, отраслевой анализ рынка жилой недвижимости поднимется на качественно новый уровень, оказывая позитивное влияние на корпоративное управление в конкретных компаниях и секторе в целом.

Выводы

Основные причины, которые привели к появлению проблемы «обманутых дольщиков» на российском рынке строительства и продажи многоквартирного жилья, состоят в сохранявшейся на протяжении длительного периода времени положительной динамике рынка и распространении «котлованного» метода финансирования проектов жилищного строительства. Следствием этих двух факторов стала высокая инвестиционная привлекательность отрасли даже при низком качестве финансового планирования. А все это, в свою очередь, вкупе со значительной ролью механизма привлечения средств населения через ДДУ в финансировании отрасли спровоцировало банкротство большого количества компаний и неисполнение обязательств перед гражданами. В условиях падения цен и покупательской активности на рынке в 2015– 2017 годах такие негативные явления стали особенно явными.

В результате внедрения новых правил привлечения долевого финансирования через счета эскроу предполагается полная ликвидация рисков потери средств дольщиками. При этом средняя цена реализации повысится как из-за сокращения дисконта на этапе строительства, так и в результате роста цен на готовое жилье, что создает угрозу последующего падения спроса и рецессии на рынке.

Среди факторов, тормозящих процесс перехода застройщиков на новый механизм финансирования, можно отметить:

-

• слабость финансовых компетенций многих застройщиков, что не позволяет защищать проект в банке;

-

• несоответствие значительной части девелоперов банковским требованиям к качеству заемщиков;

-

• недостаточное количество в банках специалистов – экспертов по анализу проектов в строительной сфере;

-

• нежелание банков заниматься кредитованием застройщиков.

Таким образом, результатом реформы системы финансирования строительства МКД в ближайшем будущем вполне может стать трансфер рисков со стороны спроса (проблема «обманутых дольщиков») в сторону предложения, что выразится в сокращении числа финансово устойчивых застройщиков и уменьшении объемов ввода нового жилья, угрожая невыполнением целевых показателей национального проекта «Жилье и городская среда».

Избежать негативного сценария возможно, если проблемным регионам (особенно в контексте потенциального распространения столичного опыта реновации) будет оказана государственная поддержка и упрощен доступ застройщиков к средствам на счетах эскроу. Однако обязательной предпосылкой этого является накопление банками позитивного опыта взаимодействия с девелоперами в части оценки финансовых показателей строительных проектов с последующим расширением кредитного портфеля и повышением его качества. Со стороны девелопмента потребуется бо ́ льшая прозрачность бизнеса. Также необходимо, чтобы как можно большее количество менеджеров девелопмента (а лучше все) прошли курс повышения квалификации по экономике и финансам.

Список литературы Влияние институциональной реформы долевого участия в строительстве на первичный рынок многоквартирного жилья

- Стерник Г. М., Стерник С. Г., Тулинова Н. В. Девелопмент недвижимости (инвестиционный анализ и проектный консалтинг): учебное пособие. М.: Проспект, 2016. 304 с.

- Финансовая отчетность ГК "ПИК" по МСФО URL: http://pik-group.ru/investors/otchety/2018

- Финансовая отчетность ГК "ЛСР" по МСФО URL: https://www.lsrgroup.ru/index.php/investors-and-shareholders/financial-performance/financial-statements

- Финансовая отчетность ГК "Эталон" по МСФО URL: https://www.etalongroup.com/investors/financial-and-operating-results-centre

- Стерник Г. М., Стерник С. Г. Методология моделирования и прогнозирования жилищного рынка: монография. М.: РГ-Пресс, 2018. 592 с.