Влияние коронавирусной инфекции (COVID-19) на устойчивость российского банковского сектора

Автор: Парфенова Н.А., Колочева З.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 10-2 (92), 2022 года.

Бесплатный доступ

В данной статье рассматривается устойчивость российского банковского сектора в условиях коронавирусной инфекции (COVID-19) на основе динамики показателей активов, собственных средств (капитала) и прибыли в целях оценки его влияния на финансовое состояние банков. Спад экономики, существенное сокращение доходов населения и бизнеса оказали колоссальное влияние на деятельность банковского сектора, что привело к снижению его прибыли, ликвидации кредитных организаций, росту просроченной задолженности по кредитам. Однако с помощью регулярных послаблений и макропруденциальных мер, принятых Центральным банком Российской Федерации, удалось установить налаженный процесс работы кредитных организаций в условиях пандемии. При написании статьи использовались статистические данные с официального сайта Центрального банка.

Банковский сектор, коронавирусная инфекция, устойчивость, активы, капитал, прибыльность

Короткий адрес: https://sciup.org/170196252

IDR: 170196252 | DOI: 10.24412/2411-0450-2022-10-2-141-144

Текст научной статьи Влияние коронавирусной инфекции (COVID-19) на устойчивость российского банковского сектора

Банковский сектор является основным посредником в экономике. Его роль в экономике заключается в концентрации свободных денежных средств и ресурсов, необходимых для обеспечения бесперебойного процесса производства, что позволяет ускорить воспроизводственный процесс и увеличить доступность важных экономических благ. Уязвимость и подверженность банковского сектора влиянию негативных внешних факторов может привести к финансовому кризису экономики.

В качестве исследуемого периода были взяты три ключевых года для создания полноценного представления о влиянии коронавирусной инфекции на отечественный банковский сектор – 2019 г. до начала пандемии коронавируса, 2020 г. в условиях пандемии коронавируса, и 2021 г. в условиях посткоронавирусного кризиса. По состоянию на 01.01.2020 г. действующих банков в России составляет 402 из них с универсальной лицензией 266 банков, с базовой – 136. На 01.01.2021 г. действующих банков – 366, из них с универсальной лицензией – 248, с базовой – 118. На 01.01.2022 г. действующих банков – 335, из них с универсальной лицензией –

232, с базовой – 103. В исследуемый период количество действующих банков сократилось на 67 банков за счет отзыва лицензии, аннулирования лицензии в результате добровольной ликвидации, а также проведения реорганизации в целях расширения филиальной сети.

В 2020 г. пандемия коронавирусной инфекции существенно замедлила российскую экономику – спад спроса на нефть, девальвация рубля, рекордное снижение ключевой ставки Банка России (4,25% годовых), волатильность валютных курсов – все это ставило под угрозу финансовому результату российского банковского сектора. В интересах защиты населения и бизнеса Правительством Российской Федерации, Банком России и органами государственной власти были приняты ряд мер поддержки в качестве кредитных и налоговых каникул, предоставления льготного кредитования и реструктуризации кредитов (займов) гражданам и субъектам малого и среднего бизнеса. При этом инструменты, реализуемые за счет банковской системы, в частности масштабные кредитные каникулы, а также ограничение банковских комиссий оборачиваются рисками ликвидности, снижением доходности, процентными и правовыми рисками [1].

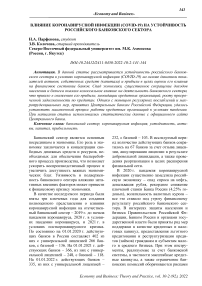

Несмотря на повышенный кредитный риск по итогам 2020 г. активы банковского сектора увеличились на 16,94%, достигнув 103,8 трлн. руб., в основном за счет наращивания кредитного портфеля (рис. 1).

^■^ Прочие активы

^" Кредиты банкам

^™ Ценные бумаги

Кредитный портфель и прочие размещенные средства

■•■Темп прироста всего активов

Рис. 1. Динамика активов банковского сектора, млрд. руб.

За исследуемый период сохраняется опережающая динамика корпоративного кредита в результате поддержки банками малого и среднего бизнеса. Темп прироста корпоративных кредитов за 2020 г. составил 14,8%, что в 5 раз выше по сравнению с 2019 г. (+2,61%). По итогам 2020 г. просроченная задолженность по корпоративным кредитам повысилась на 404,2 млрд. руб. или на 14,7%, составив 3 160,9 млрд. руб. Просроченная задолженность по кредитам, предоставленным физическим лицам составила 932,45 млрд. руб., что на

21,96% выше значения 2019 г. В то же время эти проблемные кредиты не представляют большого риска, поскольку они надежно покрыты резервами: корпоративные кредиты – на 74%; розничные – на 88% [2].

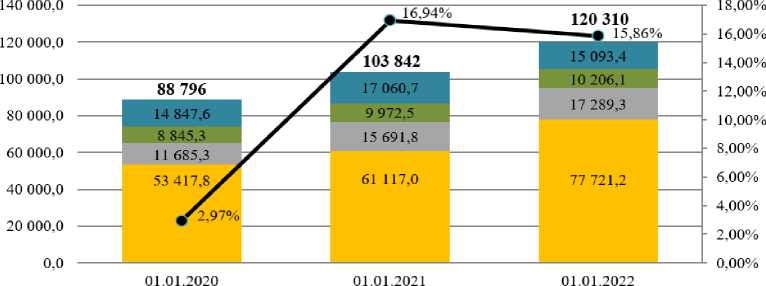

Собственные средства (сумма основного и дополнительного капитала) по итогам 2020 г. достигли 11,4 трлн. руб., что выше по сравнению с аналогичным прошлым годом на 432 млрд. руб. или на 3,93% (рис. 2).

Рис. 2. Динамика собственных средств (капитала) банковского сектора, млрд. руб.

По итогам 11 месяцев 2021 г. капитал банковского сектора составил 12,4 трлн. руб. Показатели достаточности капитала банковского сектора отражают незначительное изменение в сторону положительной тенденции (табл.).

Таблица. Динамика показателей достаточности капитала банковского сектора, %

|

Наименование |

01.01.2020 |

01.01.2021 |

01.12.2021. |

Изменение 2021 г. к 2019 г. |

|

|

Абс. изм. |

Тпр., % |

||||

|

Показатели достаточности собственных средств (Н1.0) |

12,249 |

12,467 |

12,247 |

-0,002 |

-0,015 |

|

Показатели достаточности базового капитала (Н1.1) |

8,477 |

8,738 |

8,572 |

0,095 |

1,119 |

|

Показатели достаточности основного капитала (Н1.2) |

9,167 |

9,703 |

9,709 |

0,542 |

5,908 |

К декабрю 2021 г. показатель достаточности собственных средств (Н1.0) снизился до 12,247%, в результате опережающего роста активов, взвешенных по уровню риска, над совокупным капиталом банковского сектора (+8,34%). Показатель достаточности базового капитала (Н1.1) составил 8,57%, ввиду включения в базовый капитал прибыли прошлых лет. Наибольший рост у показателя достаточности основного капитала (Н1.2) на 0,54 п.п. до 9,71%, вызванный включением крупнейшим банком субординированного кредита в состав источников добавочного капитала [2].

Накопленный запас капитала обеспечил выполнение нормативов достаточности в течение исследуемого периода. На 01.01.2020 г. не отвечающих нормативному значению, 13 кредитных организаций из 442, на 01.01.2021 г. – 12 из 407 кредитных организаций, на 01.11.2021 г. – 11 из 372 кредитных организаций.

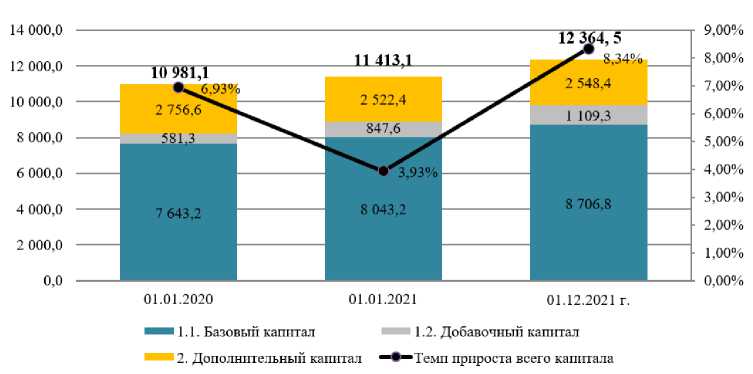

Чистая прибыль банковского сектора составила 1,7 трлн. руб. в 2019 г., 1,6 трлн. руб. в 2020 г. и 2,1 трлн. руб. в 2021 г. Объем чистой прибыли кредитных организаций по итогам 2020 г. меньше прибыли 2019 г. всего на 0,1 трлн. руб. или на 6,24% (рис. 3).

^™ Прибыльные кредитные организации ^™ Убыточные кредитные организации

■•■Темп прироста чистой прибыли

Рис. 3. Динамика чистой прибыли банковского сектора, млрд. руб.

По итогам 2020 г. положительный финансовый результат наблюдается у 321 кредитных организаций – 79,1% от количества действовавших кредитных организаций. В тройку прибыльных кредитных организаций вошли ПАО «Сбербанк»

(+781,6 млрд. руб.), АО «Альфа-Банк» (+156,6 млрд. руб.) и ПАО Банк «ФК Открытие» (+81,5 млрд. руб.).

Наиболее убыточными кредитными организациями стали ПАО «Балтинвестбанк» (-5,5 млрд. руб.), ПАО «Росгосстрах Банк»

(-5,0 млрд. руб.) и ПАО Банк «Возрождение» (-4,2 млрд. руб.). Сумма их убытков составляет 44% от общего объема убытков кредитных организаций [3].

Подводя итоги, в 2020 г. российскому банковскому сектору удалось сохранить системную устойчивость и прирастить собственные средства (капитал) в условиях пандемии. В 2021 г. быстрое восстанов- ление экономики привело к росту прибыли на фоне улучшения кредитного качества заемщиков и сокращения расходов на формирование резервов по возможным по- терям по ссудам. Качество кредитного портфеля не подверглось существенным последствиям в результате принятых мер поддержки заемщиков из наиболее пострадавших отраслей.

Список литературы Влияние коронавирусной инфекции (COVID-19) на устойчивость российского банковского сектора

- Экономика и банки в условиях глобальной нестабильности. Раздел 2. Банковский сектор России в системе мер по преодолению экономических последствий новой коронавирусной инфекции // Ассоциация Банков России, 2022. - [Электронный ресурс]. - Режим доступа: https://asros.ru/upload/iblock/c37/2-razdel.pdf.

- О развитии банковского сектора Российской Федерации в декабре 2020 года: информационно-аналитический материал // Центральный банк Российской Федерации, 2022. - [Электронный ресурс]. - Режим доступа: https://www.cbr.ru/Collection/Collection/File/31927/razv_bs_20_12.pdf.

- Банковский сектор в 2020 году // сост.: В. Тихонов; ИА "Банки.ру", 2005-2022. - [Электронный ресурс]. - Режим доступа: https://www.banki.ru/news/research/?id=10943188#:~:text=%D0%9D%D0%B0%D0%B8%D0%B1%D0%BE%D0%BB%D0%B5%D0%B5%20%D1%83%D0%B1%D1%8B%D1%82%D0%BE%D1%87%D0%BD%D1%8B%D0%BC%20%D0%BF%D0%BE%20%D0%B8%D1%82%D0%BE%D0%B3%D0%B0%D0%BC%202020,4%2C2%20%D0%BC%D0%BB%D1%80%D0%B4%20%D1%80%D1%83%D0%B1%D0%BB%D0%B5%D0%B9.