Взаимосвязь экономического роста, цен на нефть и уровня монетизации экономики в странах нефтегазового экспорта: выводы для России

Автор: Домащенко Енис Викторович

Журнал: Экономические и социальные перемены: факты, тенденции, прогноз @volnc-esc

Рубрика: Стратегия социально-экономического развития

Статья в выпуске: 1 (43), 2016 года.

Бесплатный доступ

Проблема низкой монетизации российской экономики периодически вызывает серьезные дискуссии о необходимости её существенного увеличения в целях стимулирования экономического роста. Однако этот шаг не изменит кризисной ситуации в силу противодействия структурных факторов и ошибок в денежно-кредитном регулировании. Исследование уровня монетизации в периоды стагнации и снижения нефтяных цен для стран, ориентированных на экспорт сырья, свидетельствует о невозможности стимулирования экономического роста только за счет дополнительного денежного предложения. Политика инфляционного таргетирования в сырьевых развивающихся экономиках может привести к выполнению своей цели только в условиях растущего тренда сырьевых цен, когда денежно-кредитная политика выполняет задачу сдерживания избыточной кредитной активности. В настоящее время падение цен на нефть при либеральном валютном режиме стимулирует высокую инфляцию и сворачивание кредитной активности. Поэтому в периоды негативной сырьевой конъюнктуры требуется переключение денежно-кредитного регулирования в режим противодействия процессам делевериджа в реальном секторе экономики. Динамика кредитной активности должна стать основным индикатором регулирования вместо индекса потребительских цен. Банку России необходимо начинать цикл снижения процентных ставок при падении кредитной активности, даже если индекс потребительских цен остается высоким. Возврат к нейтральной денежно-кредитной политике станет возможен только после разворота падающего нефтяного тренда и увеличения кредитной активности.

Монетизация, банковская система, инфляционное таргетирование, финансовая стабильность, кредиты

Короткий адрес: https://sciup.org/147109821

IDR: 147109821 | УДК: 336.741.236.2 | DOI: 10.15838/esc/2016.1.43.6

Текст научной статьи Взаимосвязь экономического роста, цен на нефть и уровня монетизации экономики в странах нефтегазового экспорта: выводы для России

Уровень монетизации экономики имеет существенное значение при формировании необходимых условий для ее успешного развития. Например, Я.М. Миркин в работе [8, c. 22] показал, что «низкая монетизация, насыщенность экономики финансовыми активами на уровне развивающихся стран, находящихся в нижней зоне доходов на душу населения, ведут к торможению экономического роста, к чрезмерной зависимости от коротких инвестиций нерезидентов, к слабости ресурсного потенциала финансового сектора, завышенной цене денег в экономике». В работе [12] также подтверждается устойчивая взаимосвязь между монетизацией и ВВП на душу населения по выборке из 120 стран. Наконец, в публикации [1] ее автором утверждается, что низкие значения коэффициентов монетизации экономики России и высокие скорости денежного обращения свидетельствуют о слабом доверии экономических агентов к национальной денежной системе, что, как правило, является неизбежным следствием высокой инфляции, что подтверждается состоянием российской экономики. Рассмотренные авторами закономерности охватывают очень широкий набор стран с исходными фактическими данными, собранными в период роста мировой экономики и повышательного цикла цен на нефть. Однако с середины 2014 года начинается понижательный тренд цен на нефть, который негативно сказывается на экономике стран-экспортеров углеводородов.

Деньги являются ключевым компонентом при расчете уровня монетизации экономики. Они представляют собой информацию о возможностях экономических субъектов совершить хозяйственную или финансовую операцию. Денежная эмиссия в настоящее время зависит от способности банковской системы, экономики и государства генерировать долговые обязательства. Чем сильнее и диверсифицированнее экономика, а также разнообразнее ее экономические связи, тем шире становятся способности осуществлять денежную эмиссию под новые долговые обязательства. Таким образом, уровень монетизации экономики во многом определяется экономической структурой, активностью хозяйствующих субъектов и глубиной финансовой системы. Как прямо отмечают в Министерстве экономического развития РФ, «рост коэффициента монетизации означает, что «оседание» финансовых ресурсов в финансовом секторе происходит быстрее, чем растет номинальный валовой внутренний продукт (ВВП). Этот процесс не обеспечивает рост объемов инвестиций, он меняет структуру и диверсифицирует способы формирования источников инвестирования» [14]. Выходит, что власти не обращают внимания на расчеты и выводы ученых-экономистов?

Для развитых стран характерен высокий уровень монетизации, однако для сырьевых экспортно ориентированных стран ситуация не так однозначна. Из сырьевых нефтегазодобывающих стран можно выделить две группы. Во-первых, страны, где ВВП на душу населения крайне низкий и большинство людей находятся за чертой бедности; во-вторых, страны, где ВВП на душу населения весьма высок и население достаточно обеспечено.

Успех второй группы стран связан не столько с низкой численностью населения по отношению к объемам сырьевого экспорта (как, например, в Норвегии и Канаде), сколько способностью финансовой системы эффективно аккумулировать и перераспределять сбережения, что в конечном итоге положительно сказывается на уровне общей монетизации экономики.

Однако механический прирост показателя монетизации совсем не означает автоматического и ускоренного прироста ВВП. Существует мнение, что рост монетизации экономики позволяет увеличивать темпы экономического роста. На взгляд автора, это справедливо только в рамках растущего тренда цен на нефть в изначально «недомонетизированных» странах. В работе [4] устанавливается положительная связь между положительным приростом уровня монетизации экономики и приростом ВВП на душу населения. Но обращается внимание на предел коэффициента монетизации, равный 54%, при котором его дальнейший рост не дает существенного эффекта на увеличение ВВП на душу населения.

Простое механическое увеличение уровня монетизации в условиях падающего тренда цен на нефть не поможет обеспечить рост российской экономики, преимущественно ориентированной на экспорт углеводородов, т.к. набор факторов, сопутствующих в современных условиях существенному снижению валютной экспорт- ной выручки, в любом случае перевесит позитив от подрастающей монетизации.

В табл. 1 приведены макроэкономические показатели стран, ориентированных на нефтегазовый экспорт, среди которых можно отметить самый разный уровень монетизации их экономик, при этом степень зависимости ВВП от динамики нефтяных цен в рассматриваемых странах абсолютно не зависит от динамики монетизации их экономик.

Как видно, страны выстроены в порядке убывания по доле нефти и газа в общем экспорте товаров. Так, Россия имеет только 70% нефтегазового экспорта в числе прочих товаров, однако корреляция динамики её ВВП по отношению к динамике нефтяных цен достигает 83%. Кроме того, колебания динамики ВВП по отношению к изменениям нефтяных цен составляют внушительные 64%. По этому показателю только положение Нигерии (71%), Кувейта (70%) и Азербайджана (66%) хуже, чем в России. Правда, в этих странах доля экспорта нефти и газа заметно превышает 90% от общего экспорта товаров.

Таблица 1. Расчетные показатели зависимости макроэкономических показателей стран, ориентированных на экспорт нефти и газа, от динамики нефтяных цен с 2000 по 2014 г.

|

Страна |

Место по монетизации экономики |

Доля экспорта нефти и газа в общем экспорте страны, % |

Коэф. корреляции динамики ВВП и нефтяных цен, % |

Коэф. бэта динамики ВВП по нефтяным ценам, % |

Монетизация экономики (М2/ВВП, %) |

|

|

2000 |

2014 |

|||||

|

Алжир |

2 |

97 |

95 |

53 |

38 |

71 |

|

Нигерия |

13 |

97 |

54 |

71 |

22 |

20 |

|

Кувейт |

3 |

94 |

93 |

70 |

71 |

65 |

|

Азербайджан |

12 |

93 |

68 |

66 |

16 |

28 |

|

Саудовская Аравия |

5 |

86 |

98 |

56 |

45 |

55 |

|

Казахстан |

10 |

78 |

80 |

57 |

15 |

34 |

|

Россия |

9 |

70 |

83 |

64 |

22 |

44 |

|

Норвегия |

7 |

69 |

88 |

38 |

48 |

53 |

|

ОАЭ |

11 |

67 |

93 |

48 |

33 |

30 |

|

Колумбия |

8 |

56 |

76 |

38 |

26 |

47 |

|

Боливия |

1 |

55 |

52 |

20 |

52 |

78 |

|

Канада |

4 |

26 |

84 |

32 |

72 |

63 |

|

Мексика |

6 |

13 |

75 |

28 |

23 |

54 |

|

Источник: рассчитано автором по исходным данным Thomson Reuters. |

||||||

Самая высокая корреляция между динамикой нефтяных цен и динамикой ВВП характерна для стран Ближнего Востока, при этом колебания их ВВП существенно ниже, чем в России.

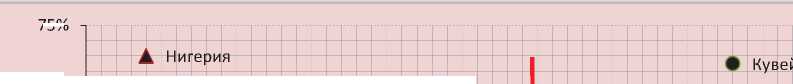

За прошедшие 15 лет российская экономика не избавилась от существенной зависимости темпов своего экономического роста от колебаний мировой сырьевой конъюнктуры. По итогам графического анализа коэффициентов корреляции и бэта динамики номинального ВВП относительно мировых цен на нефть (см. рис. 1 ) определилось 4 группы стран-экспортеров углеводородов, характеризующихся разной степенью зависимости их экономического роста от изменений цен на нефть.

Россия попала в «группу риска» (с одновременно высокими коэффициентами корреляции и бэта) вместе с Кувейтом, Саудовской Аравией, Алжиром и Казахстаном.

Немногим лучше положение у Азербайджана и Нигерии, ВВП которых, несмотря на более низкую корреляцию с ценами на нефть, также сильно реагирует на направление тренда нефтяной цены.

ОАЭ, Норвегия и Канада сумели добиться более сглаженных колебаний ВВП, несмотря на их сильную корреляционную связь с динамикой цен на нефть.

Наконец, Боливия, Мексика и Колумбия образуют группу стран, очень слабо реагирующих на тренды нефтяного рынка.

Рисунок 1. Корреляция и колеблемость (коэффициент бэта) ВВП в зависимости от цен на нефть с начала XXI века

75%

|ИмдИвЕийВв

65%

. аз

55% ни ■ нн нн

II mi

к

!■■■■■

ИИ

НИНИН

НИ ■ НН НН НН

1КЕИМ си

45%

о

25%

авия

Мекс

15%

50% 55% 60% 65% 70% 75% 80% 85% 90% 95% 100%

Коэффициент корреляции

ахстан

■М JH

35%

Источник: рассчитано автором по исходным данным агентства Thomson Reuters.

В случае стабилизации нефтяной конъюнктуры, а тем более при понижательном тренде цен на нефть у большинства анализируемых стран наблюдается раскорреля-ция показателя монетизации экономики и темпов их экономического роста. В этот период даже рост монетизации экономики вполне может сопровождаться снижением ВВП.

В ближайшее время российская экономика не сможет избавиться от высокой зависимости динамики ее ВВП от цен на нефть, однако крайне важно снизить амплитуду колебаний темпов роста экономики при реакции на нефтяной тренд. Для этого ключевой задачей становится снижение коэффициента бэта ВВП до уровня 25–30%, как в Норвегии или Канаде. При этом нет смысла продолжать увеличивать монетизацию экономики без ее структурных реформ, но крайне важно поддерживать условия финансовой стабильности.

Финансовая стабильность, на взгляд автора, обеспечивается одновременным синхронным приростом как кредитования, так и объемов денежной массы. Рост кредитования, наблюдаемый практически во всех рассматриваемых сырьевых экспортно ориентированных экономиках, подстегивающий процессы структурной перестройки экономики и ее диверсификации, обеспечивает адекватный рост доходов, соответственно, индикаторов денежной массы. Условия финансовой стабильности обеспечивают сбалансированное развитие экономики и защиту от последующих внешних конъюнктурных рисков.

В случае рассинхронизации прироста кредитной задолженности и агрегатов денежной массы формируются условия финансовой нестабильности, создающие опасности при реализации внешних конъюнктурных рисков.

Из табл. 2 видно, что самая сильная кредитная экспансия с начала века произошла в бывших советских республиках, ориентированных на экспорт углеводородного сырья, – Азербайджане, Казахстане и России. Однако темпы экономического роста в этих странах оказались в 3-4 раза медленнее темпов роста общей кредитной задолженности по экономике. При этом подавляющая часть генерируемой по кредитному каналу денежной массы уходила из страны в виде оттока капитала или про-

Таблица 2. Коэффициенты роста показателей (2014/2000 годы), по курсу долл. США

|

Страна |

Кредиты банковского сектора |

Денежный агрегат М2 |

ВВП |

Международные резервы |

Население |

Валюта |

|

Азербайджан |

43,83 |

24,51 |

14,26 |

23,27 |

1,19 |

0,88 |

|

Казахстан |

36,51 |

25,61 |

11,60 |

13,80 |

1,16 |

0,80 |

|

Россия |

31,17 |

14,63 |

7,16 |

13,96 |

0,98 |

0,48 |

|

Алжир |

20,30 |

7,31 |

3,91 |

13,75 |

1,28 |

1,19 |

|

ОАЭ |

8,94 |

3,44 |

3,85 |

5,75 |

3,10 |

1,00 |

|

Колумбия |

7,79 |

6,85 |

3,78 |

5,20 |

1,21 |

0,94 |

|

Нигерия |

7,70 |

11,29 |

12,26 |

3,71 |

1,45 |

1,18 |

|

Саудовская Аравия |

7,29 |

4,89 |

3,96 |

35,71 |

1,37 |

1,00 |

|

Кувейт |

5,88 |

4,15 |

4,51 |

4,52 |

1,80 |

1,07 |

|

Норвегия |

3,44 |

3,21 |

2,92 |

2,32 |

1,14 |

0,60 |

|

Боливия |

2,93 |

6,11 |

4,07 |

12,78 |

1,30 |

0,92 |

|

Мексика |

2,90 |

4,36 |

1,88 |

5,50 |

1,20 |

0,62 |

|

Канада |

2,57 |

2,13 |

2,42 |

2,30 |

1,16 |

1,58 |

|

Источник: рассчитано автором по данным Thomson Reuters. |

||||||

едалась через потребительское кредитование импортных товаров вместо наращивания объемов внутреннего производства с высокой добавленной стоимостью.

Если прирост кредитов существенно превышает прирост ВВП, то можно констатировать риски надувания кредитного пузыря. Если же прирост кредитов примерно соответствует приросту денежной массы, то говорить о кредитном пузыре преждевременно, т.к. вся генерируемая в процессе кредитования денежная масса, концентрируется в национальной банковской системе и формирует ресурсную базу для последующего развития экономики.

Те страны, в которых наблюдалась неадекватная кредитная экспансия вместе с ограниченной монетизацией, будут тяжелее всех переживать кризис, связанный с ухудшением сырьевой конъюнктуры. И наоборот, в странах, где осуществлялась политика синхронного роста кредитования и сбережений, нефтяная дефляция негативно не скажется на состоянии их экономик. Речь в первую очередь идет о Норвегии, Канаде, Мексике и Боливии.

Интересно, что устойчивость ВВП к колебаниям нефтяных цен характерна для тех стран, в которых наблюдался одновременный синхронный рост кредитования и денежной массы за последние 15 лет, а именно в Канаде и Норвегии. А в тех странах, где рост денежной массы в полтора-два раза превышал рост долговой нагрузки, колебания нефтяного тренда практически не сказались на амплитуде колебаний ВВП.

Наиболее значимым фактором, обеспечивающим необходимый уровень монетизации в сырьевых странах, является валютный режим. Если национальная валюта находится в режиме «currency board», то параметры денежной эмиссии привязаны к экспортной выручке страны и алгорит- му формирования международных резервов. Если национальная валюта находится в свободном плавании, то требуется развитие внутреннего долгового рынка и банковского кредитования для адекватного роста денежной массы. Номинально цели Банка России остаются прежними: устойчивость рубля и ценовая стабильность. Автор согласен с М.В. Ершовым в том, что «Банку России пока не удалось достигнуть ни первой цели – сохранить устойчивость рубля, ни второй – обеспечить ценовую стабильность» [6, с. 38]. В то же время нет однозначного ответа, какой валютный режим эффективен в условиях открытой экономики. Так, С.Р. Моисеев на основе анализа динамических стохастических моделей общего равновесия отмечает, что «в ряде случаев, например при угрозе внезапных остановок притока иностранного капитала, пониженной номинальной жесткости цен или преобладании ценообразования в валюте потребителя (импортера), исследователи рекомендуют придерживаться политики фиксированного курса. Тем не менее подавляющее число экономистов полагают, что в отсутствие спекулятивных атак на валютном рынке и нефундаментальных колебаний валютного курса оптимальным режимом является плавающий валютный курс» [9, с. 22].

Россия в конце 2014 года отказалась от политики валютного коридора и перешла к таргетированию инфляции, следовательно, выбрала путь поддержки денежной эмиссии через рост долгового рынка. Однако прошедший год в режиме инфляционного таргетирования в условиях падающего тренда цен на нефть обнажил стагфляционные признаки такой политики. А.Е. Дворецкая пишет: «…Не отрицая колоссального потенциала, заложенного в механизме инфляционного таргетирования, отметим, что его использование да- ет хорошие результаты лишь в стабильной экономической и политической обстановке, в диверсифицированной экономике» [2, с. 21]. Проблема плавающего курса в России также в том, что валютный рынок не всегда реагировал адекватной динамикой на смену нефтяного тренда, как бы этого ни хотелось Банку России и Минфину. Например, можно наблюдать отставание ослабевания рубля в октябре–декабре 2015 года относительно ускорения падения нефтяных цен в этом же периоде. Чтобы успешно спекулировать против рубля, необходимо предъявлять повышенный спрос на валюту, но свободных рублей на рынке становится все меньше, а международные спекулянты к концу 2015 года переключили свое внимание на атаки против южноафриканского рэнда и бразильского реала.

В этой связи более мягкая процентная политика Банка России должна «помочь» спекулянтам занимать рубли по более низкой процентной ставке с целью приведения ослабления курса рубля до уровней, рекомендуемых бюджетной политикой России, а именно 3200 рублей за баррель нефти. По состоянию на середину января 2016 года курс рубля укрепился относительно сбалансированного уровня, предусмотренного в федеральном бюджете 2016 года на 25% (2500 руб. за баррель нефти), и при нынешней процентной политике Банка России обеспечить необходимую девальвацию рубля до «комфортного» для бюджета уровня будет крайне не просто. Ситуация меняется в сторону необходимости еще более слабого рубля. Если в конце 2014 года Банк России поднимал процентные ставки для защиты рубля от спекулянтов, то ровно через год на повестке дня возникает проблема «крепкого рубля», мешающего выполнять бюджетные установки.

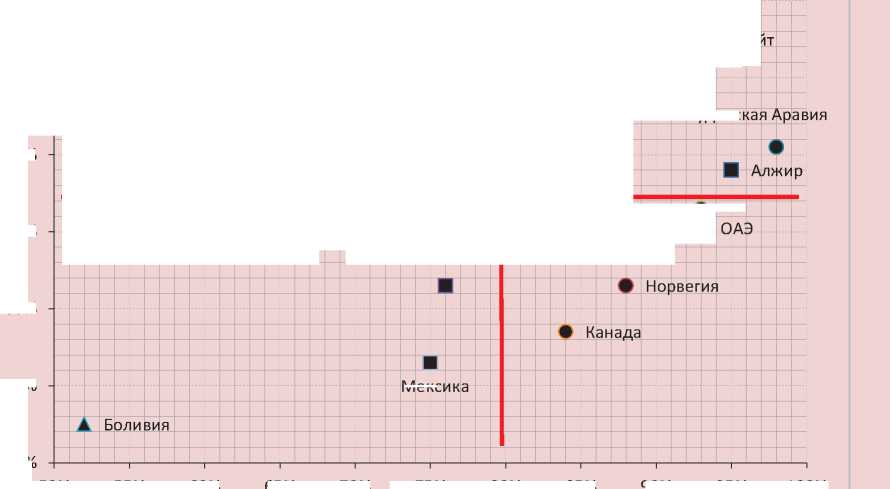

С начала XXI века цены на нефть сформировали 4 повышательных, 3 понижательных и 3 консолидационных среднесрочных тренда. Причем повышение цен на нефть в рамках соответствующих трендов длилось 83 месяца, понижение – 38 месяцев, а нейтральная динамика продолжалась 34 месяца. В декабре 2015 года цена нефти марки Brent вернулась на уровень весны 2004 года, с которого стартовал затяжной повышательный тренд длительностью 29 месяцев ( рис. 2 ). Точно такой же длительностью в 29 месяцев и примерно с уровня 35 долл. за баррель стартовал последний повышательный тренд в 2009–2012 гг.

Специфика текущего понижательного тренда цены нефти заключается в его большей растянутости во времени (к февралю 2016 года падение продолжается 17 месяцев) и значительно меньшем потенциале для разворота тенденции в ближайшее время в силу объективных фундаментальных и технических факторов.

На рис. 3 изображена динамика цен на нефть марки Brent c 1987 года. Очевидно лопание пузыря на данном рынке, и в настоящее время цены выше 80 долл. за баррель уже воспринимаются как совершенно необъективные. В среднесрочной перспективе вполне возможна консолидация цен на нефть в диапазоне от 10 до 40 долларов, как это уже было с конца 80-х годов прошлого века до 2004 года (средняя цена барреля нефти с 1987 по 2004 год составляла 20,6 долл. США). Учитывая инфляцию американского доллара, накопленную с 1999 года в размере 44%, можно сказать, что приведенная по инфляции американской валюты цена нефти на сегодняшний день находится на уровне 29,7 долл. за баррель, что не должно восприниматься как катастрофа, а является естественным приведенным по инфляции средним уровнем.

Рисунок 2. Годовые приросты цены на нефть марки Brent (левая шкала), российского рубля и индекса американского доллара

। । Цены на нефть Brent (левая шкала)

------Прирост Rub/USD (правая шкала) ------Прирост USDx (правая шкала)

Источник: рассчитано автором по данным Thomson Reuters.

Рисунок 3. Цены на нефть марки Brent за последние 28 лет

Источник: данные Thomson Reuters.

Таблица 3. Динамика цен на нефть и инфляционные показатели в США и России

|

Дата |

Цена нефти Brent, долл. США / барр |

Цена нефти Brent, руб. /барр |

Накопленная инфляция рос. рубля с 1.01.1999 |

Накопленная инфляция долл. США с 01.01.1999 |

Цены на нефть/ ИПЦ в долл. |

|

1.01.1999 |

10,5 |

217,7 |

- |

- |

1,00 |

|

1.01.2004 |

30,3 |

892,5 |

150,8% |

12,5% |

2,57 |

|

1.01.2009 |

35,9 |

1052,9 |

329,4% |

28,3% |

2,67 |

|

1.01.2014 |

110,0 |

3590,8 |

511,6% |

42,2% |

7,37 |

|

1.01.2015 |

55,3 |

3108,3 |

581,1% |

43,3% |

3,67 |

|

1.01.2016 |

36,5 |

2660,1 |

663,2% |

44,8% |

2,40 |

В табл. 3 приведены сравнительные данные о динамике цен на нефть и показатели индекса потребительских цен в США и России. Даже с учетом существенного снижения цен на нефть за последние 16 месяцев в сравнении с инфляцией доллара их текущий уровень в 2,4 раза превышает значения 1999 года.

Таким образом, если отвлечься от эмоциональных оценок ситуации, то можно отметить абсолютно объективный характер событий, происходящих на нефтяном рынке. Дальнейшее снижение нефтяных цен в российских рублях также весьма вероятно.

Банк России, изменивший валютный режим в пользу свободного плавания российского рубля, должен полноценно пользоваться официальной процентной ставкой при регулировании не только экономической активности, но и для поддержки задачи балансирования бюджета. Российский валютный рынок к концу 2015 года пришел в равновесное состояние, но амплитуда его курсовых колебаний исторически в два раза ниже колебаний цен на нефть. Таким образом, очередное снижение цены нефти в рублях вызовет значительный спад внутреннего потребления.

Последствия кредитного пузыря, надутого в РФ в периоды длительного повышения цен на нефть, в целом негативно сказываются на текущем состоянии экономики: растут кредитные риски, предприятиям всё сложнее обслуживать накопившуюся задолженность, затягивается инвестиционная пауза. Банку России в своих моделях необходимо уделять больше внимания не просто показателю потребительской инфляции, на основании данных которой осуществляется его процентная политика, а показателям, характеризующим компоненты финансовой стабильности банковской системы. Так, в текущих условиях необходимо сглаживание процессов делевериджа в реальном секторе экономики, где основным инструментом регулирования должен быть уровень процентной ставки. С учетом ограниченного роста денежной массы в 2015 году у Банка России есть возможность для значительно более мягкой денежно-кредитной политики. Текущие высокие процентные ставки Банка России искусственно удерживают повышенную процентную банковскую маржу, что только усиливает расхождение между темпами роста накопившейся задолженности и агрегатом денежной массы М2. При этом показатель монетизации экономики будет увеличиваться одновременно с усугублением рецессии, т.е. уровень монетизации вырастет на фоне спада в экономике.

Только после выравнивания темпов роста накопленной задолженности и агрегата денежной массы М2 Банк России сможет проводить нейтральную денежно-кредитную политику без угрозы финансовой стабильности банковской системы.

В настоящее время в своей процентной политике Банк России обращает внимание на индекс потребительских цен и инфляционные ожидания, что исключает возможность маневра для смягчения процессов делевериджа в реальном секторе экономики.

Более явное обозначение тренда на понижение официальных процентных ставок со стороны Банка России не привело бы к существенному росту кредитной активности. Экономические агенты в условиях постепенного, но уверенного снижения процентных ставок, как правило, не спешат расширять кредитование, тем более что экономика находится в состоянии спада. Постепенное снижение процентных ставок дает возможность мягкого рефинансирования накопленной задолженности для действующих заемщиков на более выгодных условиях. Предприятия потратят меньше средств на обслуживание существующей задолженности, что создает условия для маневра с прочими издержками предприятий, что в конечном итоге снижает цены конечной продукции. Другими словами, в настоящее время особенно важно не ограничивать доступ к кредитованию, зажимая денежное предложение, а содействовать более мягким условиям рефинансирования накопленной задолженности в целях выживания бизнеса.

Если Банк России сможет действовать на опережение, то сформированный им тренд на снижение официальной процентной ставки позволит выполнить уровень целевой инфляции в 2017 году. В ином случае стремительное сжатие кредита неизбежно вместе с усилением рецессии.

Корректировка процентной политики Банка России в сторону возобновления тренда снижения официальных процентных ставок с целью остановки процессов делевериджа в реальном секторе экономики позволит сбалансировать бюджет, ослабить рецессию в экономике, создать условия для выхода из инвестиционной паузы. Это изменит действующий механизм реакции мегарегулятора на макроэкономические показатели постфактум, когда Банк России ожидает окончания стагфляционной спирали после восстановления рынка сырья, опасаясь действовать на опережение ухудшающимся условиям российской бизнес-среды.

Если Банк России будет ориентироваться на количественные показатели, характеризующие финансовую стабильность, а именно инструментами денежно-кредитной политики синхронизировать темпы прироста денежных агрегатов и кредитной активности, то впоследствии не будет формироваться новых дисбалансов в денежнокредитной сфере, тормозящих социальноэкономическое развитие.

Список литературы Взаимосвязь экономического роста, цен на нефть и уровня монетизации экономики в странах нефтегазового экспорта: выводы для России

- Андрианов, В.Д. Монетизация экономики: глобальные тенденции и российские реалии/В.Д. Андрианов//Бизнес и банки. -2013. -№ 34 (нояб.). -С. 1-3.

- Дворецкая, А.Е. Взаимодействие денежно-кредитной и бюджетной политики как фактор финансовой устойчивости/А.Е. Дворецкая//Деньги и кредит. -2015. -№10. -С. 20-28.

- Дворецкая, А.Е. Целеполагание в современной денежно-кредитной политике России/А.Е. Дворецкая//Банковское дело. -2014. -№ 7. -C. 6-14.

- Греков, И.Е. О совершенствовании подходов к определению монетизации экономики и обоснование ее оптимального уровня/И.Е. Греков//Финансы и кредит. -2007. -№11. -С. 60-70.

- Ершов, М.В. Инфляция и монетизация экономики/М.В. Ершов, В.Ю. Татузов, Е.Д. Урьева//Деньги и кредит. -2013. -№4. -С. 7-12.

- Ершов, М.В. Возможности роста в условиях валютных провалов в России и финансовых пузырей в мире/М.В. Ершов//Вопросы экономики. -2015. -№12. -С. 32-50.

- Мамонов, М.О. Оценка влияния вероятного кредитного сжатия на экономическую динамику и устойчивость банковского сектора: доклад на Гайдаровском форуме-2015 «Россия и мир: новый вектор»/М. Мамонов, О. Солнцев/Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП); Институт народнохозяйственного прогнозирования РАН. -М., 2015.

- Миркин, Я.М. Финансовое будущее России: экстремумы, бумы, системные риски/Я.М. Миркин. -М.: GELEOS Publishing House; Кэпитал Трейд Компани, 2011. -480 с.

- Моисеев, С.Р. Новая макроэкономическая теория открытой экономики/С.Р. Моисеев//Деньги и кредит. -2016. -№1. -С. 18-25.

- Наметкин, Д.Н. Об основных проблемах финансовой стабильности/Д.Н. Наметкин, Н.Ю. Сафина//Деньги и кредит. -2016. -№1. -С. 41-44.

- Поздышев, В.А. Банковское регулирование в 2015-2016 годах: основные изменения и перспективы/В.А. Поздышев//Деньги и кредит. -2015. -№12. -С. 3-8.

- Садков, В.Г. О воздействии уровня монетизации экономики и структуры денежной массы на эффективность социально-экономического развития/В.Г. Садков, И.Е. Греков//Финансы и кредит. -2004. -№5 (143). -С. 43-46.

- О неотложных мерах по укреплению экономической безопасности России и выводу российской экономики на траекторию опережающего развития: доклад/С.Ю. Глазьев. -М.: Ин-т экономических стратегий, Русский биографический ин-т, 2015. -60 с.

- По вопросу монетизации. Ответ Министерства экономического развития России . http://economy.gov.ru/minec/references/faq/201601110450

- McLoughlin C., Kinoshita N. Monetization in Low-and Middle-Income Countries//IMF Working Paper. WP/12/160.