Аграрный сектор и пищевая промышленность: рост, но не бум

Автор: Н. Шагайда

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Рубрика: Реальный сектор

Статья в выпуске: 8, 2015 года.

Бесплатный доступ

Сельскохозяйственное производство и пищевая промышленность в начале 2015 г. демонстрировали рост выпуска к соответствующему периоду 2014 г. Впрочем, рост в сельском хозяйстве в целом находился в пределах многолетних колебаний. В определенных товарных группах можно уверенно говорить об эффекте импортозамещения (вино, сыры, мясо птицы, мясная продукция в целом), связанном как с действием контрсанкций, так и с девальвацией рубля. Динамика экспорта сельскохозяйственного сырья и пищевой продукции демонстрировала высокую волатильность. Резкий рост общих объемов экспорта в декабре–январе был связан с ростом экспорта пшеницы, однако административные ограничения не позволили полностью реализовать преимущества слабого рубля ее производителям. Снижение платежеспособного спроса со стороны населения стало фактором стабилизации цен на продовольственном рынке. Вместе с тем оно может существенно усложнить жизнь производителям мяса. Наконец, накопленная инфляция и сокращение платежеспособного спроса привели к изменениям в структуре покупок – покупатели переходят на более дешевые продукты.

Короткий адрес: https://sciup.org/170176421

IDR: 170176421

Текст научной статьи Аграрный сектор и пищевая промышленность: рост, но не бум

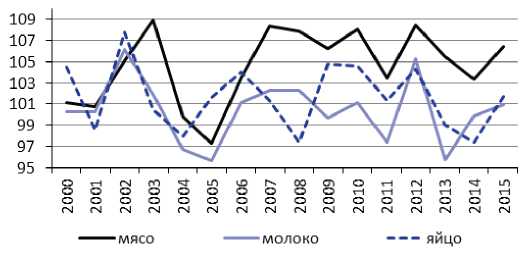

На фоне снижения или стагнации по большинству видов экономической деятельности, сельское хозяйство остается одной из отраслей, сохраняющей положительные и даже увеличивающей темпы роста в годовом выражении (см. рис. 1 ). В целом, в I квартале 2015 г. темпы роста производства составили 103,5% против 102,5% в I квартале 2014 г.

Прирост производства наблюдается по всем основным продуктам животноводства (новый цикл в растениеводстве начинается только в конце марта): по производству мяса – 6,4%, молоку – 0,9%, яйцу – 1,7% к аналогичному периоду прошлого года. Однако такие приросты не являются чем-то экстраординарным, а находятся в границах обычных многолетних колебаний (см. рис. 2 ).

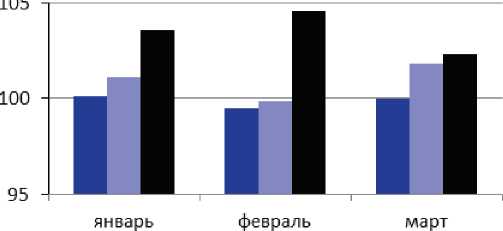

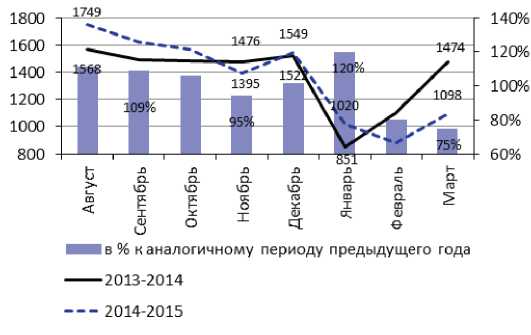

Производство пищевых продуктов также демонстрирует в начале 2015 г. прирост выпуска в годовом

■ январь ■ февраль ■ март

Источник: Росстат.

Рис. 1. Динамика производства продукции сельского хозяйства, % к соответствующему периоду предыдущего года

Источник: Росстат.

Рис. 2. Динамика прироста производств в I квартале 2000–2015 гг., % к аналогичному периоду предыдущего года

выражении при заметном замедлении темпов роста в марте, что, впрочем, может частично объясняться эффектом базы ( рис. 3 ).

■ 2013 12014 «2015

Источник: Росстат.

Рис. 3. Индексы производства пищевых продуктов, % к соответствующему периоду прошлого года (сопоставимые цены)

Рост производства пищевой продукции крайне неравномерен: в то время как одни продуктовые группы пищевой промышленности демонстрировали серьезный рост, в других наблюдалось снижение (см. табл. 1 ).

Рост в производстве сыров позволил довести его до 132 тыс. т за I квартал 2015 г. Если бы потребление в I квартале осталось на уровне 2014 г., то уровень самообеспечения сырами достиг бы 68%. Однако увеличение производства сыра в таких масштабах требует дополнительно около 300 тыс. т молока. Вместе с тем, производство молока за I квартал 2015 г. (относительно 2014 г.) приросло менее чем на 1%, а импорт молочных продуктов в пересчете на молоко сократился примерно на 65%. Дополнительное молоко могло быть получено за счет перераспределения потоков его использования. Так, в I квартале 2015 г. на молочных заводах сократилось производство жидкого молока, сухого молока и сливок. Однако первый фактор способствовал высвобождению не более 20 тыс. т, а второй – порядка 54 тыс. т молока, что недостаточно для увеличения производства сыра на 30 тыс. т. Таким образом, насущным остается вопрос не только увеличения объемов, но и контроля качества выпускаемой при импортозамещении продукции.

Таблица 1

ГРУППИРОВКА НАБЛЮДАЕМЫХ ГРУПП ПРОДОВОЛЬСТВИЯ ПО ТЕМПАМ РОСТА ПРОИЗВОДСТВА

|

Интервалы темпов роста, % |

Наименование групп и приросты производства относительно I квартала предыдущего года |

Темпы роста, % |

|

Вина столовые |

+34 |

|

|

Более +20 |

Сыры и продукты сырные |

+31 |

|

Овощи и грибы консервированные |

+27 |

|

|

От + 10 до +20 |

Мясо птицы |

+13 |

|

+12 |

||

|

Прочее мясо |

||

|

Крупа овсяная |

+5 |

|

|

От 0 до +10 |

Колбасные изделия |

+4 |

|

Хлеб |

+1 |

|

|

От 0 до -10 |

Консервы мясные |

+1 |

|

Молоко |

+1 |

|

|

От -10 до -20 |

Рыба |

-2 |

|

Масло подсолнечное |

-14 |

|

|

От -20 |

Молоко и сливки сухие |

-26 |

|

Соки |

-19 |

Источник: Росстат.

Импорт и импортозамещение

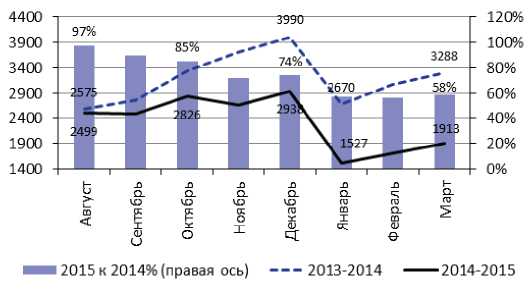

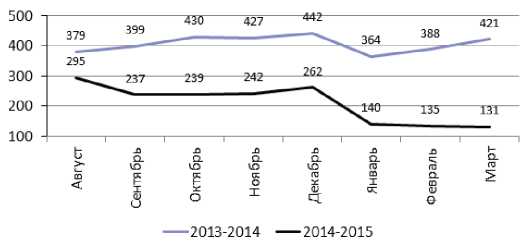

На динамику импорта сельскохозяйственного сырья и продовольствия1 оказывали влияние два события: введение продовольственного эмбарго

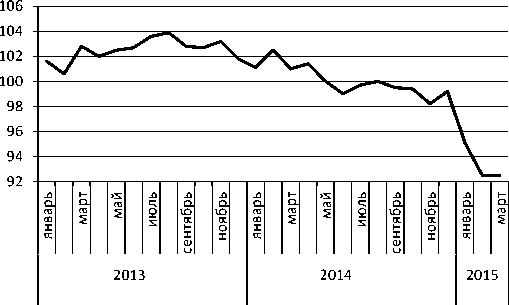

(контрсанкции) и резкая девальвация рубля. Причем вклад первого фактора был существенно меньшим: в октябре 2014 г. объем импорта составил 85% к октябрю 2013 г., а в январе–марте 2015 г. – 57% к тем же месяцам 2014 г. (см. рис. 4 ).

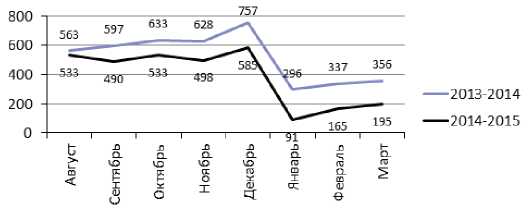

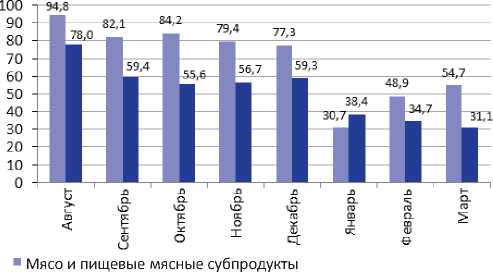

Импорт мясных продуктов демонстрирует отчасти аналогичную динамику: после введения продуктового эмбарго импорт снизился в сентябре 2014 г. на 18% к уровню сентября 2013 г., а в январе наблюдался обвал объема импорта, составившего всего 31% к уровню января 2014 г. Однако затем наметилась тенденция устойчивого роста импорта, и в марте его объемы составляли уже 55% к марту 2014 г. ( рис. 5 ). В целом, по итогам I квартала 2015 г. импорт мяса и мясных изделий снизился до 195 млн долл., или на 54% к I кварталу 2014 г. ( рис. 5 и 6 ).

Сравнение «недобора» импорта с объемами выросшего за этот пери- од производства внутри страны требует скрупулезных расчетов, так как ввозится мясная продукция и на кости, и без костей, а производство мяса в сельском хозяйстве учитывается в живом весе, т.е. требует перевода в тот же вид, что и импортируемые мясные продукты, с учетом товарности такого производства в разных категориях хозяйств, вида животных и выхода мяса из них. Данные о приросте производства мясных продуктов на предприятиях мясной промышленности также нельзя принимать за показатели объемов национального производства, так как на них перерабатываются как импортное, так и местное мясо или скот. Однако про-

Источник: ФТС.

Рис. 4. Динамика импорта сельскохозяйственного сырья и продовольствия в 2013–2015 гг. (млн долл., %)

Источник: ФТС.

Рис. 5. Динамика импорта мяса и мясных продуктов, млн долл.

е Молочная продукция; яйца птиц; мед натуральный; пищевые продукты животного происхождения, в другом месте не поименованные или не включенные

Источник: ФТС.

Рис. 6. Импорт мясных и молочных продуктов по месяцам в стоимостной оценке, 2015 г. к 2014 г.

веденные предварительные оценки

(табл. 2) позволяют сделать вывод, что по мясу в целом (если не учитывать ситуацию с отдельными видами мяса) происходит замещение импорта продукцией собственного произ- водства.

Импорт молочных продуктов в I квартале 2015 г. составил 767 тыс. долл. или 65% от уровня 2014 г. Однако в отличие от импорта мяса и мясных продуктов, снижение импорта продолжилось в феврале–марте 2015 г. ( рис. 6 и 7 ).

Таблица 2

ОЦЕНКА УРОВНЯ ВОЗМЕЩЕНИЯ ВЫПАДАЮЩЕГО ИМПОРТА МЯСА ПРОДУКЦИЕЙ СОБСТВЕННОГО ПРОИЗВОДСТВА В I КВАРТАЛЕ 2015 Г., ТЫС. Т (В ПЕРЕСЧЕТЕ НА УБОЙНЫЙ ВЕС)

|

Производство товарного мяса в сельском хозяйстве, убойный вес |

Импорт мяса в переводе на убойный вес |

Итого производство и импорт |

|

|

I кв. 2014 г. |

1997,8 (83%) |

406,9 (17%) |

2404,7 (100%) |

|

I кв. 2015 г. |

2160,8 (91%) |

211,3 (9%) |

2372,2 (100%) |

|

Изменение в объемах, I кв. 2015 г. к I кв. 2014 г. |

163,0 |

-195,5 |

-32,5 |

Источник: расчеты на основе данных ФТС, Росстат.

Оценка уровня возмещения потерь импорта своей продукцией приведена в табл. 3 .

Источник: ФТС.

Рис. 7. Динамика импорта молока и молочных продуктов, млн долл.

Прирост товарного молока собственного производства в стране – всего около 34 тыс. т, или менее 3% объема сокращения импорта. В результате общие ресурсы товарного молока, сформированные за счет собственного производства и импорта, сократились почти на 20%. В то же время производство молока во всех категориях хозяйств увеличилось всего на 1%, что – при низкой товарности молока – мало влияет на импортозамещение этого вида продукции. Падение закупочных цен на молоко внутри страны в этих условиях можно объяснить как сокращением потребления, так и политикой молочных заводов, традиционно снижающих цены после зимы, когда производство молока начинает расти.

Таблица 3

ОЦЕНКА УРОВНЯ ВОЗМЕЩЕНИЯ ИМПОРТА МОЛОКА ПРИРОСТОМ ПРОДУКЦИИ СОБСТВЕННОГО ПРОИЗВОДСТВА В I КВ. 2015 Г., ТЫС. Т

|

Производство во всех категориях хозяйств |

Товарное молоко |

Импорт в пересчете на молоко |

Товарное производство и импорт |

|

|

I кв. 2014 |

6147,0 |

3811,1 (62%) |

2047 (33%) |

5858,1 |

|

I кв. 2015 |

6202,3 |

3845,4 (62%) |

804 (13%) |

4649,4 |

|

Изменение: I кв. 2015 г. к I кв. 2014 г., тыс. т |

55,3 |

34,3 |

-1243,0 |

-1208,7 |

|

Изменение: I кв. 2015 г. к I кв. 2014 г., % |

100,9 |

100,9 |

39,3 |

79,4 |

Источник: Росстат, ФТС.

Экспорт

Тенденция роста объемов экспорта сельскохозяйственного сырья и продовольствия, характерная для большей части 2014 г., сменилась осенью нисходящим трендом. В январе 2015 г. объемы экспорта резко выросли, а в феврале–марте сократились до уровня 80–75% к соответствующим месяцам 2014 г. (см. рис. 8 ).

При этом экспорт злаков составляет около трети всего российского экспорта (экспорт пшеницы и меслина – около 90% экспорта злаков).

Осенью 2014 г. объемы экспорта зерна стали активно нарастать, чему способствовал, помимо девальвации рубля, еще и хороший урожай зерна. Так, экспорт пшеницы и меслина в июле–декабре 2014 г. относительно аналогичного периода 2013 г. составил 130%. В январе 2015 г. экспорт пшеницы и меслина превысил показатели предыдущего года почти в 3 раза. Правительство РФ, озадаченное

Источник: ФТС.

Рис. 8. Экспорт продовольствия и сельхозпродуктов из России по месяцам, млн долл.

ростом экспорта зерна и возможностью роста внутренних цен на него, предприняло меры по ограничению экспорта с помощью широкого арсенала административных мер. С 1 февраля 2015 г. были введены экспортные пошлины на пшеницу, что привело к резкому сокращению объемов ее экспорта.

Ограничение вывоза зерна способствовало накоплению запасов. На 1 апреля 2015 г. запасы пшеницы выросли в сельхозорганизациях на 18% (к апрелю 2014 г.), а в заготовительных организациях – на 20%. Кроме того, в настоящее время наблюдается снижение мировых цен на пшеницу, а также существенное укрепление рубля. Наличие запасов способствует в таких условиях еще большему снижению внутренних цен на пшеницу (падение за март составило 2%), которое с большой долей вероятности продолжится. Таким образом, возможность в условиях хорошей конъюнктуры внешних цен и при слабом рубле расширить экспорт, а при падении мировых цен и укреплении рубля при необходимости ввезти зерно по импорту, была упущена.

Продовольственная инфляция и потребительский рынок

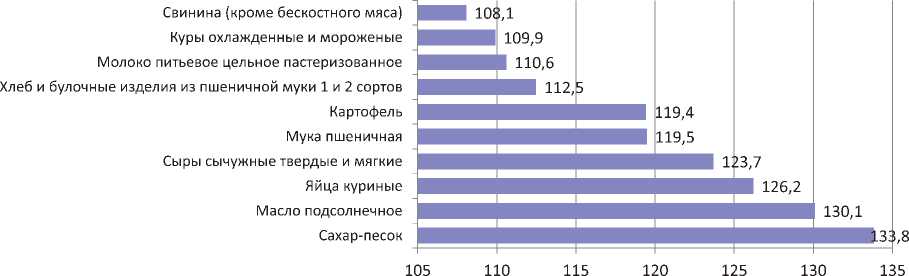

Многонедельная тенденция роста цен с момента введения продовольственного эмбарго привела к их существенному увеличению. Так, за период с 4 августа 2014 г. по 5 мая 2015 г. цены на сахар выросли почти на 36%, на яйцо, сыры и растительное масло – на 24–30% ( рис. 9 ).

Источник: Росстат.

Рис. 9. Индекс цен на основные продукты питания (4 августа 2014 – 5 мая 2015 гг.), %

Однако в апреле т.г. индекс цен на продовольственные товары составил всего 100,3% к марту. В мае наблюдались колебания цен, исключая овощи и фрукты, в интервале от +0,2 до -3% (яйцо).

Источник: Росстат.

Рис. 10. Динамика оборота розничной торговли пищевыми продуктами, % к соответствующему периоду предыдущего года

В первые месяцы 2015 г. статистика фиксирует серьезное сокращение розничного товарооборота. В результате оборот продовольственных товаров в I квартале 2015 г. составил 93,4% от I квартала 2014 г.

Рост продаж в марте относительно февраля на 7% связан с календарным фактором (в месяце на 3 дня больше). Однако структура этого прироста весь ма показательна. За исключением свежих овощей, картофеля и кондитерских изделий, лидерами роста продаж в 2015 г. стали хлеб и хлебобулочные изделия (+17%, в 2014 г. – +9,6%), сахар (+16%, в 2014 г. – +7,5%), крупы (+12%, в 2014 г. – +16%), макаронные изделия (+10%, в 2014 г. – +6,7%). Между тем прирост продаж молочных продуктов составил 7,9% (в 2014 г. – +8,4%), а мяса и мясных изделий – 4,1% (в 2014 г. – +8%). Сопоставление данных за март 2015 и 2014 гг. демонстрирует смещение потребления к более простым и калорийным продуктам. Однако это статистическое наблюдение охватывает только продажи субъектов среднего и крупного предпринимательства в торговле, за пределами наблюдения остается ситуация в средних и малых городах, а также в сельской местности, где преобладает малый торговый бизнес. В итоге изменения в структуре покупок могут быть еще сильнее.

Некоторые выводы

И в сельскохозяйственном производстве, и в производстве пищевой продукции в начале 2015 г. наблюдался рост выпуска к уровням тех же периодов предыдущего года. Однако точные оценки масштабов роста несколько затруднены в силу того, что Росстат нередко пересматривает данные, что приводит к изменению базы и соответственно оценок темпов роста (так, в частности произошло с данными 2013 г., их пересмотр в сторону понижения позволил оценить ситуацию в 2014 г. как рост).

В определенных товарных группах можно уверенно говорить об эффекте импортозамещения (вино, сыры, мясо птицы, мясная продукция в целом), связанном как с контрсанкциями, так и с сокращением импорта вследствие девальвации рубля. Замещения выпадающего импорта товарным молоком собственного производства, наоборот, не происходит.

Динамика экспорта сельскохозяйственного сырья и пищевой продукции демонстрировала высокую волатильность. Резкий рост общих объемов экспорта в декабре–январе был связан с ростом экспорта пшеницы. Однако административные ограничения не позволили вполне реализовать преимущества слабого рубля ее производителям. Изменение конъюнктуры на мировом рынке, накопленные запасы привели к снижению цен на зерно и падению доходов сельхозпроизводителей, осуществляющих производство основной экспортной культуры.

Снижение платежеспособного спроса со стороны населения, отразившееся в сокращении объемов розничной торговли, стало фактором стабилизации цен на продовольственном рынке. Вместе с тем оно может существенно усложнить жизнь производителям мяса. Наконец, накопленная инфляция и сокращение платежеспособного спроса привели к изменениям в структуре покупок – покупатели переходят на более дешевые продукты.