Через тернии к звездам

Автор: Романовский Р.

Журнал: Имущественные отношения в Российской Федерации @iovrf

Рубрика: Вопросы имущественной политики

Статья в выпуске: 6 (69), 2007 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/170151634

IDR: 170151634

Текст статьи Через тернии к звездам

Для оценки состояния и тенденций на рынке лизинга рейтинговое агентство «Эксперт РА» проводит исследования по собственной уникальной методике, базирующейся на общепринятых в мире показателях и учитывающей при этом специфические страновые особенности.

В соответствии с этой методикой осуществляется анкетирование лизинговых компаний и сбор мнений экспертов. Сведения для исследования предоставили 109 лизинговых компаний.

Исследование рынка и составление рейтинга лизинговых компаний проводятся с учетом 4 основных показателей:

-

1) объем реального нового бизнеса,

-

2) объем лизинговых платежей к получению,

-

3) объем профинансированных средств,

-

4) объем полученных лизинговых платежей.

Под реальными новыми сделками мы понимаем лизинговые сделки, по которым наиболее ранние из двух событий – закупка оборудования для передачи в лизинг по договору лизинга и получение аванса лизингополучателя (если аванс ненулевой) – наступило не ранее первого дня рассматриваемого периода и не позднее его последнего дня. Портфель компании оценивается по объему лизинговых платежей к получению или, что то же самое, по остаточной стоимости текущих сделок. Под объемом лизинговых платежей к получению мы понимаем объем задолженности лизингополучателей перед лизингодателем по текущим сделкам за вычетом задолженности, просроченной более чем на 2 месяца. Объем профинансированных средств – это средства, потраченные лизинговой компанией по текущим сделкам для их исполнения. Объем полученных лизинговых платежей – это общая сумма платежей по договорам лизинга, перечисленных на расчетный счет организации в течение периода.

* * *

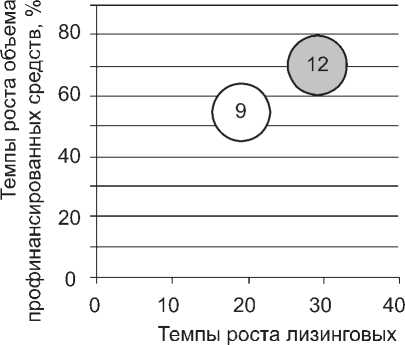

Темпы роста объемов средств, профинансированных лизингодателями, уже второй год превышают темпы роста объемов полученных лизинговых платежей, что свидетельствует о переходе рынка к новой стадии развития: он готов к бурному росту.

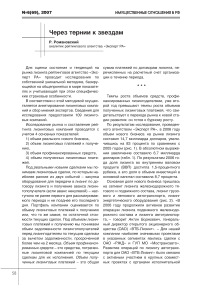

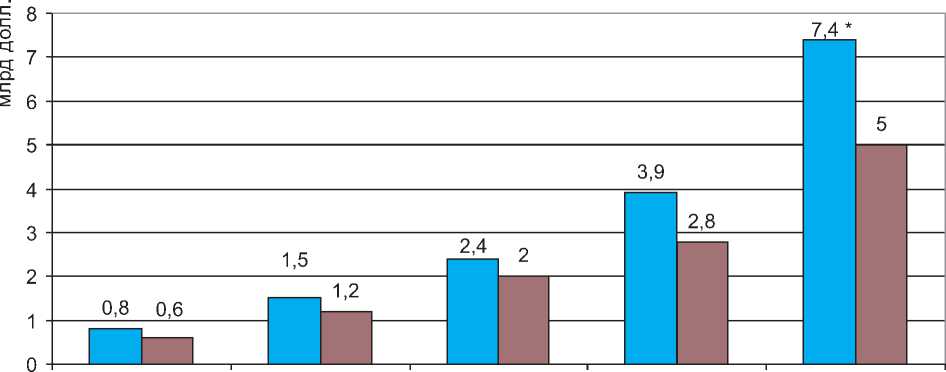

По результатам исследования, проведенного агентством «Эксперт РА», в 2006 году объем нового бизнеса на рынке лизинга составил 14,7 миллиарда долларов, увеличившись на 83 процента по сравнению с 2005 годом (рис. 1). В абсолютном выражении увеличение составило 6,7 миллиарда долларов (табл. 1). По результатам 2006 года доля лизинга во внутреннем валовом продукте (ВВП) достигла 1,5-процентного рубежа, а его доля в объеме инвестиций в основной капитал составила 8,7 процента.

Основная доля нового бизнеса пришлась на сегмент лизинга железнодорожного тягового и подвижного состава, лизинг грузового и легкового автотранспорта, лизинг энергетического оборудования (рис. 2). «В 2006 году продолжили активное развитие операции лизинга подвижного железнодорожного состава и лизинга автотранспорта, – говорит Антон Борисевич , генеральный директор открытого акционерного общества (ОАО) «ВТБ-Лизинг». – Для нашей компании наиболее значимыми проектами в указанных сегментах явились сделки с ОАО «РЖД» и ГУП МО «Мострансавто». Развитие операций по лизингу автотранспорта для ОАО «ВТБ-Лизинг» было связано с активным участием в крупных совместных проектах с органами исполнительной

Таблица 1

Ключевые показатели рынка лизинга России 1

|

Показатель |

2004 год |

2005 год |

2006 год |

|

Объем нового бизнеса, млрд долл. |

5 |

8 |

14,7 |

|

Доля лизинга в ВВП, % |

0,85 |

0,99 |

1,5 |

|

Объем полученных лизинговых платежей, млрд долл. |

2 |

2,8 |

5 |

|

Объем профинансированных средств, млрд долл. |

2,4 |

3,9 |

7,4* |

|

Портфель лизинговых компаний, млрд долл. |

Нет данных |

Нет данных |

19,5 |

Рис. 1. Объем нового бизнеса в 2004–2006 годах2

власти регионов Российской Федерации. В рамках этих проектов осуществлялись замена и расширение парка автотранспорта, обслуживающего пассажирские транспортные перевозки. Ситуация в этом сегменте рынка остается благоприятной для лизинговых компаний, так как парк пассажирского автотранспорта во многих регионах сильно изношен и региональные власти готовы активно содействовать процессу его обновления, поскольку заинтересованы в более высоком качестве предоставляемых населению транспортных услуг. ОАО «ВТБ-Ли-зинг» планирует активно развивать лизинговую деятельность в сфере железнодорожного и автомобильного транспорта, опираясь на успешный опыт проведенных сделок в 2006 году»3.

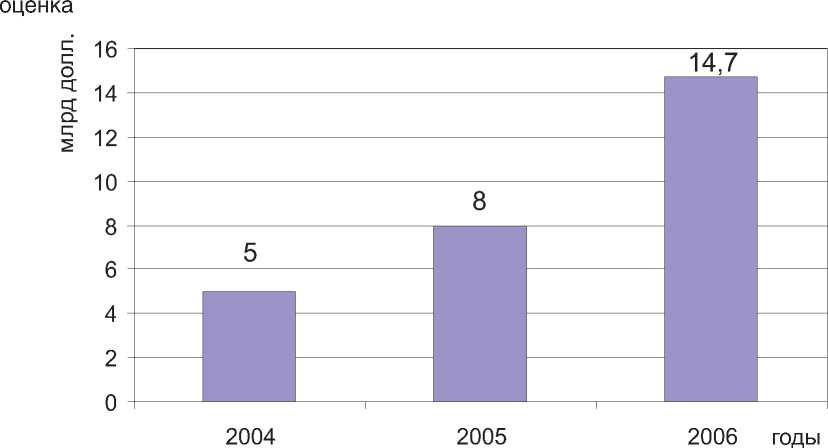

В 2006 году наибольшие объемы реальных новых сделок пришлись на традиционные регионы – Центральный, Приволжский и Уральский. В то же время уменьшилась доля Северо-Западного федерального округа (ФО) и увеличилась доля Сибирского федерального округа (рис. 3).

При этом в Центральном федеральном округе наиболее активно развивался лизинг легкового и грузового автотранспорта, грузовых вагонов, строительной и дорожно-строительной техники, погрузчиков, сельскохозяйственной техники, а также лизинг промышленных комплексов. В Приволжском федеральном округе наиболее популярен был лизинг грузового автотранспорта, грузовых вагонов, сельскохозяйственной техники, а также оборудования для добычи полезных иско-

Рис. 2. Виды оборудования, составившие более 2 процентов в объеме нового бизнеса в 2006 году4

2,73%

10,01%

Рис. 3. Распределение нового бизнеса по регионам5

паемых. На Урале по объему новых сделок выделялись грузовой автотранспорт и грузовые вагоны. На Северо-западе наибольшим спросом пользовались грузовой автотранспорт, строительная и дорожно-строительная техника и промышленные комплексы.

-

4 Источник: рейтинговое агентство «Эксперт РА».

-

5 Источник: рейтинговое агентство «Эксперт РА»

На Юге России предпочтение отдавалось прежде всего грузовому автотранспорту и полиграфическому оборудованию, в Сибири – грузовому автотранспорту, деревообрабатывающему оборудованию, грузовым вагонам и авиатехнике, на Дальнем Востоке – грузовому автотранспорту, оборудованию для производства неметаллических минеральных продуктов, пищевому и холодильному оборудованию, судам.

Полученные оценки подтверждаются и наблюдениями самих игроков этого рынка. По мнению Сергея Хохлова , генерального директора общества с ограниченной ответственностью (ООО) «Группа финансовых технологий», «большим спросом пользуется грузовая техника, строительная спецтех-ника. В то же время не прекращаются заказы металлообрабатывающего оборудования, легкового автотранспорта, технологического оборудования для химической и легкой промышленности»6.

Судя по соотношению распределений лизинговых сделок по округам произошло заметное увеличение активности лизинговых компаний в Уральском и Сибирском федеральных округах и несколько меньшее – в Северо-Западном и Южном федеральных округах. В уральской части портфелей лизинговых компаний доминируют грузовые вагоны, грузовой автотранспорт, оборудование для металлургии и телекоммуникационное оборудование. На северо-западном направлении в портфелях компаний превалируют грузовой и в меньшей степени легковой автотранспорт, строительная и дорожно-строительная техника, складское и деревообрабатывающее оборудование.

В Центральном федеральном округе основу бизнеса лизинговых компаний составляют легковой и грузовой автотранспорт, грузовые вагоны, строительная и дорожно-строительная техника, сельскохозяйственная техника и продукция. В Приволжье – грузовой автотранспорт, грузовые вагоны, оборудование для добычи полезных ископаемых, энергетическое оборудование, пищевое и холодильное оборудование, машиностроительная техника. На Урале – грузовые вагоны, легковой и грузовой автотранспорт, телекоммуникационное оборудование и оборудование для металлургии. На Дальнем Востоке – грузовой автотранспорт, суда, портовое оборудование, деревообрабатывающее оборудование, оборудование для добычи полезных ископаемых, а также оборудование для производства в металлургической отрасли.

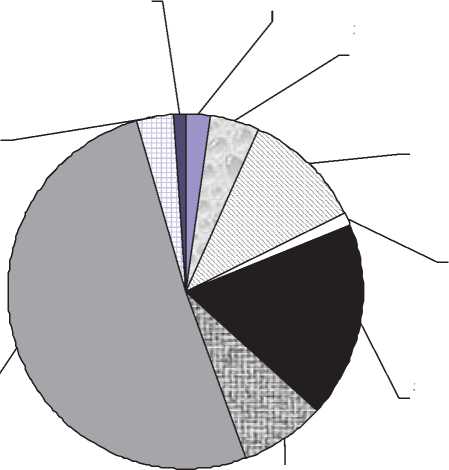

Источники финансирования

Более половины от общего объема финансирования лизинговых сделок осуществляется за счет кредитов банков (рис. 4). По сравнению с 2005 годом почти в 2 раза сократился объем финансирования за счет собственных средств – с 18,5 процента в 2005 году до 10 процентов в 2006 году. Также по сравнению с предыдущим годом несколько сократился и выпуск векселей – с 3,7 до 2 процентов. Однако доля финансирования с помощью облигационных займов увеличилась с 3,3 до 4 процентов. При этом доля зарубежного финансирования составила порядка 18 процентов. В ближайшие годы при сохранении по крайней мере текущих темпов роста рынка тенденция роста доли зарубежного финансирования будет только усиливаться, поскольку, во-первых, зарубежное финансирование в несколько раз дешевле отечественного, а во-вторых, российские лизинговые компании постепенно становятся все более привлекательными для западных финансовых институтов по мере роста и повышения уровня их надежности.

Вперед или назад?

Рынок, несомненно, продолжает развиваться, однако по разным показателям он развивается неравномерно, что дает повод одним игрокам говорить о замедлении темпов роста, а другим – об их интенсификации. Как первое, так и второе мнения имеют свои основания.

Поводом для разговоров о торможении явилось наблюдавшееся в 2004 и 2005 годах снижение темпов прироста объемов лизинговых платежей. Однако в 2006 году темпы прироста объемов полученных платежей существенно увеличились.

За счет кредитов и займов иных организаций-нерезидентов 1%

За счет выпуска векселей 2%

За счет эмиссии облигаций 4%

За счет кредитов российских банков-неакционеров 52%

За счет кредитов и займов иных организаций-резидентов 3%

За счет кредитов и займов от акционеров-резидентов 18%

За счет иных источников финансирования 1%

За счет кредитов и займов от акционеров-

За счет собственных средств 11%

нерезидентов 8%

Рис. 4. Структура источников финансирования лизинговых сделок в 2006 году7

2002 2003 2004 2005 2006 годы

* оценка

-

□ Объем средств, профинансированных лизинговыми компаниями

-

□ Объем лизинговых платежей, полученных лизинговыми компаниями

Рис. 5. Объем лизинговых платежей, полученных лизинговыми компаниями в 2002–2006 годах8

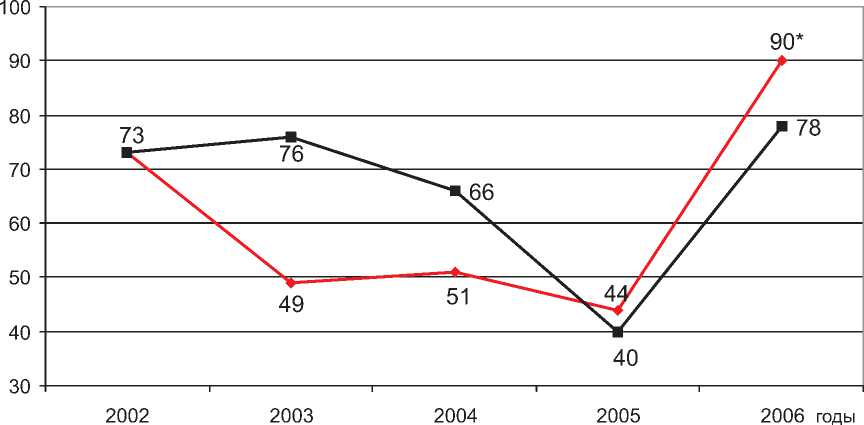

Основанием для мнения об интенсификации темпов роста рынка является объем профинансированных средств лизинговыми компаниями, темпы прироста которого в 2005 году впервые превысили темпы прироста объемов полученных лизинго- вых платежей. В 2006 году, по нашим оценкам, объем профинансированных средств лизинговыми компаниями составил 7,4 миллиарда долларов (рис. 5), а прирост этого показателя – почти 90 процентов (рис. 6).

т , оценка

-

—♦— Темпы роста объемов профинансированных средств

-

—■— Темпы роста объемов лизинговых платежей

Рис. 6. Темпы прироста лизинговых платежей и объема профинансированных средств в 2002–2006 годах9

Тенденция превышения темпов роста объемов профинансированных средств над темпом роста лизинговых платежей, появившаяся в 2005 году, продолжает существовать. Эта тенденция сложилась под влиянием нескольких факторов. Во-первых, за массовым завершением сделок на предыдущем этапе последовало заключение новой серии договоров. Во-вторых, все больше появляется сделок, предполагающих финансирование на протяжении длительного периода времени и, соответственно, перенос начала платежей по договору на более поздний срок с момента его заключения, чем это было раньше.

Наблюдаемый рост объемов профинансированных средств позволяет говорить об ожидающемся росте объемов лизинговых платежей в 2007–2010 годах.

Рынок мог бы расти как минимум на треть быстрее, не сталкивайся он с постоянными препятствиями в виде проблем с возвратом налога на добавленную стоимость (НДС), претензиями налоговиков и недостаточной проработанностью целого ряда других налоговых, бухгалтерских и юридических аспектов. «Основной проблемой, сдерживающей развитие лизинга, является, конечно, несовершенство законодательной базы и правоприменительной практики, однако сейчас уже наметились позитивные сдвиги в этой области», – говорит Владимир Лелеков, генеральный директор ООО «Брансвик Рейл Лизинг»10.

Решение указанных проблем могло бы дать возможность развиваться сразу нескольким сегментам рынка, в частности оперативному, возвратному лизингу, лизингу недвижимости и медицинской техники. По оценкам аналитиков рейтингового агентства «Эксперт РА», если бы налоговые органы в 2006 году были менее требовательны, объемы реального нового бизнеса составили бы не 15 миллиардов долларов, а порядка 18–19 миллиардов долларов (рис. 7).

Опросив лизинговые компании и экспертов, мы составили своеобразный рейтинг проблем российских лизингодателей. В число наиболее насущных вошли следующие:

-

1) возмещение НДС;

-

2) произвол налоговых инспекций на местах;

О Реальные, млрд р.

О Потенциальные, млрд. р.

платежей, %

Рис. 7. Потери рынка лизинга в 2006 году11

-

3) проблема определения выкупной стоимости имущества;

-

4) противоречия и недоработки в законодательстве, препятствующие развитию отдельных сегментов;

-

5) отсутствие современного и адекватно го регулирования бухгалтерского учета ли зинговых операций;

-

6) проблемы общего характера;

-

7) проблемы внутреннего характера.

Окончание в следующем номере

СТАТУТ ШКОЛА ПРАВА ТЕЛЕФОН: 436-08-65 E-MAIL: INTERNET: 1ЧЕСКИЕ СЕМИНАРЫ ДЛЯ ПРОФЕССИОНАЛОВ" 4-и Программа повышения квалификации 1 сентября СПЕЦИАЛИСТ В ОБЛАСТИ ДОГОВОРНОГО ПРАВА j Руководитель семинара: ВИТРЯНСКИЙ В.В. (заместитель Председателя Высшего Арбитражного Суда РФ) g 4-7 СДЕЛКИ С НЕДВИЖИМОСТЬЮ и особенности сентября РЕГУЛИРОВАНИЯ ЗЕМЕЛЬНЫХ ОТНОШЕНИЙ. I Обзор практики рассмотрения споров | Руководитель семинара: ВИТРЯНСКИЙ В.В. (заместитель Председателя Высшего Арбитражного Суда РФ) 1 Ш4 ДОГОВОРНОЕ ПРАВО: | сентября актуальные вопросы судебной практики Руководитель семинара: САРБАШ С.В. (судья Высшего Арбитражного Суда РФ) 17-20 ДОГОВОРЫ, СВЯЗАННЫЕ С ИНВЕСТИЦИОННО-СТРОИТЕЛЬНОЙ сентября ДЕЯТЕЛЬНОСТЬЮ: комментарий изменений законодательства Руководитель семинара: САРБАШ С.В. (судья Высшего Арбитражного Суда РФ) 17-28 Программа повышения квалификации сентября специалист по сделкам с недвижимостью Руководитель семинара: ВИТРЯНСКИЙ В.В. (заместитель Председателя Высшего Арбитражного Суда РФ) 24-28 КОРПОРАТИВНОЕ ПРАВО: сентября актуальные проблемы и обзор изменений законодательства к Руководитель семинара: МОГИЛЕВСКИЙ С.Д. (декан юридического факультета АНХ при Правительстве)

11 Оценка на основе данных исследований по итогам 6 и 9 месяцев. Источник: рейтинговое агентство

«Эксперт РА».