Математические методы оценки финансовых транзакций на предмет мошенничества

Автор: Радионова М.В., Корзухин А.А., Саушев Н.А.

Журнал: Вестник Пермского университета. Серия: Экономика @economics-psu

Рубрика: Математические, статистические и инструментальные методы в экономике

Статья в выпуске: 1 т.16, 2021 года.

Бесплатный доступ

В настоящее время увеличивается количество финансовых транзакций, что приводит к росту финансового мошенничества и, как следствие, возникновению потерь в мировой экономике от кибератак. Выявление девиантных транзакций является актуальной темой современных исследований, поскольку для всех участников банковской системы важно минимизировать риски, которые могут возникать из-за наличия уязвимостей при совершении онлайн-операций. Рост финансовых потерь из-за увеличения финансового мошенничества актуализирует значимость применения математических методов для анализа реальных данных. Целью настоящего исследования является разработка и определение наилучшей математической модели для предсказания мошеннических операций. Новизна исследования состоит в построении различных моделей бинарного выбора на основе панельных данных для прогнозирования девиантных транзакций, а также сравнении эконометрических моделей с моделями, построенными на основе нейросетей и ансамблей деревьев, и обосновании выбора наилучшей модели. Методическую основу исследования составили методы корреляционного анализа, эконометрические и нейросетевые методы, ансамбль решающих деревьев. К наиболее существенным результатам, характеризующим научную новизну исследования, можно отнести следующие: 1) проведен эконометрический анализа финансовых транзакций на панельных данных с использованием пробит- (probit-) и логит-модели (logit-model) с фиксированными эффектами (fixed effect) или со случайными эффектами (random effect); 2) для прогнозирования мошеннической транзакции применены нейросетевые методы и метод, основанный на ансамбле деревьев; 3) проведен сравнительный анализ построенных математических моделей, определена модель, наилучшим образом указывающая мошенническую транзакцию. Перспективы исследований связаны с более глубоким изучением влияния различных факторов для проверки финансовых транзакций на предмет мошенничества.

Финансовые транзакции, эконометрическое моделирование, панельные данные, интеллектуальный анализ данных, логит-модель, пробит-модель, классификация финансовых транзакций, нейросетевое моделирование, случайный лес, прогнозирование

Короткий адрес: https://sciup.org/147246831

IDR: 147246831 | УДК: 330.4:336 | DOI: 10.17072/1994-9960-2021-1-54-66

Текст научной статьи Математические методы оценки финансовых транзакций на предмет мошенничества

ВВЕДЕНИЕ И ОБЗОР ЛИТЕРАТУРЫ В настоящее время мошенничество в сфере финансовой информации получило широкой распространение. Огромное количество компаний постоянно сталкивается с различного рода мошенничествами, связанными с финансовыми транзакциями. По данным международной корпорации PricewaterhouseCoopers [1], практически половина компаний из числа опрошенных сталкивались с проблемой мошенничества. При этом ежедневно появляются новые виды мошенничества и одновременно развиваются технологии по борьбе с ними, а область анализа данных на текущий момент является одним из наиболее эффективных средств предотвращения такого рода угроз.

Впервые методы анализа данных для борьбы с мошенничеством стали применять телефонные, страховые компании и банки. Так, например, система оценки мошенничества FICO Falcon [2], основанная на оболочке нейронной сети, успешно применяется в банковской сфере. По данным различных исследований, мошенничество с интернет-транзакциями в несколько раз превышает мошенничество в традиционном секторе продаж (магазины). В 2017 г. FinCert1 установила, что три четверти денег с банковских карт было украдено с использованием ин-тернет-операций.

Для предотвращения несанкционированных действий при совершении онлайн-операций с использованием банковских карт были созданы специальные антифрод-системы. В настоящее время в связи с участившимися атаками на банковские системы интерес к антифрод-системам возрос. Благодаря созданной и усовершенствованной банками системе фрод-мониторинга [3], основанной на принципах машинного обучения, случаи мошенничества с банковскими картами удалось значительно сократить.

Таким образом, с ростом количества мошеннических транзакций у банка, с одной стороны, возникают дополнительные издержки, с другой – платежные системы предъявляют банку-эквайеру штрафы. Именно поэтому все добросовестные участники банковской системы (менеджмент банков, торгово-сервисные предприятия, пользователи банковских карт) заинтересованы в разработке и внедрении качественной анти-фрод-системы [4–8].

В настоящее время существуют разные исследования в области определения девиантных транзакций. Для моделирования финансовых транзакций некоторые авторы использовали метод логистической регрессии [9; 10]. Этот метод применяется в статистике как метод машинного обучения для решения задач бинарного выбора. С помощью логистической регрессии определяют вероятность попадания результата в один из двух классов (мошенническая транзакция или нет). Однако такой подход имеет ряд ограничений и сложностей. Так, например, при построении модели необходимо учитывать наличие нелинейной зависимости между зависимыми и объясняющими переменными, невозможность интерпретации найденных параметров модели, а также приме- нение численных методов для нахождения оценок параметров методом максимального правдоподобия [11].

В процессе построения эконометрических моделей для выявления несанкционированных транзакций также возникают следующие сложности: большой объем информации и неоднородная структура данных для анализа [12]. Как правило, выборка данных является несбалансированной в связи с тем, что в общем объеме всех операций несанкционированными являются 1–2 % тран-закций 2 . Для анализа большого объема данных требуются специализированные системы интеллектуального анализа ( Data Mining ), которые предназначены для выявления в наборе данных различных закономерностей и взаимосвязей [3]. Именно на основе Data Mining обычно принимаются стратегические решения. Методы интеллектуального анализа данных в настоящее время все чаще начали использоваться некоторыми учеными для обнаружения мошенничества в области финансовых транзакций. Как показано в работе S. Kirkos , C. Spathis , Y. Manolopoulos [10], Data Mining демонстрирует достаточно высокий уровень точности классификации транзакций и хорошо предсказывает мошеннические операции, а также позволяет избежать проблем, которые возникают при построении соответствующих эконометрических моделей.

В работе А. Kumar и G. Gupta [13] систематизированы результаты применения различных методов выявления девиантных транзакций, в том числе рассмотрены методы опорных векторов, байесовский классификатор, алгоритм случайного леса, метод логистической регрессии. В ходе исследования установлено, что наибольшую точность идентификации девиантных транзакций имеет оценка данных с использованием модели бинарного выбора, а именно логистической регрессии.

J.A. Gomez, J. Arevalo, R. Paredes и J. Nin [14] для выявления несанкционированных финансовых операций и устранения проблем, связанных с несбалансированной вы- боркой, применяли искусственные нейронные сети. По результатам их исследования, использование нейронных сетей позволяет получить хороший результат при выявлении мошеннических операций.

Д.М. Сат с соавторами [15] также провели исследование методов обнаружения мошеннических операций с кредитными картами. В работе рассматривались алгоритмы случайного леса, метод опорных векторов и линейная регрессия. Установлено, что модель, построенная с помощью случайного леса, дает лучшую общую точность по сравнению с двумя другими методами выявления мошенничества.

E.A. Lopez-Rojas , A. Elmir и S. Axelsson [16] применили методы кластерного анализа и нейронных сетей для оценки выявления мошеннических транзакций криптовалюты на примере биткоина. Основная цель их работы заключалась в оценке возможностей применения индикаторов девиантных транзакций для выявления мошеннических операций с криптовалютой биткоин.

Таким образом, результаты проведенного обзора литературы свидетельствуют, что для выявления мошеннических финансовых транзакций наиболее перспективными яв- ляются эконометрические модели (особенно модели бинарного выбора) и модели машинного обучения (искусственные нейронные сети и ансамбли решающих деревьев, а именно метод случайного леса). Поэтому целью настоящего исследования является разработка и определение наилучшей математической модели для предсказания мошеннических операций.

МЕТОДОЛОГИЯ И ДАННЫЕ

В настоящем исследовании для построения моделей и сравнения между собой различных методов были взяты данные, которые являются результатом работы симулятора PaySim [16]. Данные представляют собой синтетически сгенерированный набор с элементами мошенничества. Исходными данными для этого симулятора были реальные данные сервиса мобильных денег африканской страны, которые были представлены в открытом до-ступе 1 . Выборка включала 1 048 575 наблюдений.

Для построения эконометрической модели использовано девять объясняющих и две зависимые переменные. Описание исходных данных представлено в табл. 1.

Таблица 1 1. Описание переменных для анализа

Table 1. Description of variables for analysis

|

Наименование переменной |

Тип данных |

Описание |

|

Объясняющие переменные |

||

|

t |

Числовой |

Переменная, обозначающая время с периодичностью 1 ч |

|

Type |

Факторный |

Переменная, обозначающая тип платёжной операции: CASH-IN – прием наличных, CASH-OUT – выдача наличных, DEBIT – списание средств, PAYMENT – платёж, TRANSFER – перевод |

|

Amount |

Числовой |

Размер транзакции в денежном соотношении |

|

NameOrig |

Факторный |

Идентификатор человека, совершившего транзакцию |

|

OldBalanceOrig |

Числовой |

Баланс счета до совершения транзакции у человека, совершившего транзакцию |

|

newbalanceOrig |

Числовой |

Баланс счета после совершения транзакции у человека, совершившего транзакцию |

|

nameDest |

Факторный |

Идентификатор человека, принявшего транзакцию |

|

oldbalanceDest |

Числовой |

Баланс счета до совершения транзакции у человека, принявшего транзакцию |

|

newbalanceDest |

Числовой |

Баланс счета после совершения транзакции у человека, принявшего транзакцию |

|

Зависимые переменные |

||

|

isFraud |

Числовой |

Идентификатор мошеннической (1) или корректной (0) транзакции |

|

isFlaggedFraud |

Числовой |

Идентификатор обозначения попытки нелегально перевести более 200 000 условных денежных единиц за одну транзакцию |

1 Synthetic Financial Datasets for Fraud Detection. URL: (дата обращения: 22.01.2021).

В качестве зависимых переменных были выбраны переменные, которые описывают результат мошеннических операций с транзакциями и используются для обозначения попытки противозаконно провести более 200 000 условных денежных единиц за одну транзакцию.

Перед построением эконометрической модели был проведен первичный анализ данных и определено, какие типы операций связаны с мошенническими. Факторная переменная Type была перекодирована в числовую переменную, которая принимает следующие значения:

-

1, если операция была CASH-IN (прием наличных),

-

2, если операция была CASH-OUT (выдача наличных),

-

3, если операция была DEBIT (списание средств),

-

4, если операция была PAYMENT (платёж),

-

5, если операция была TRANSFER (перевод).

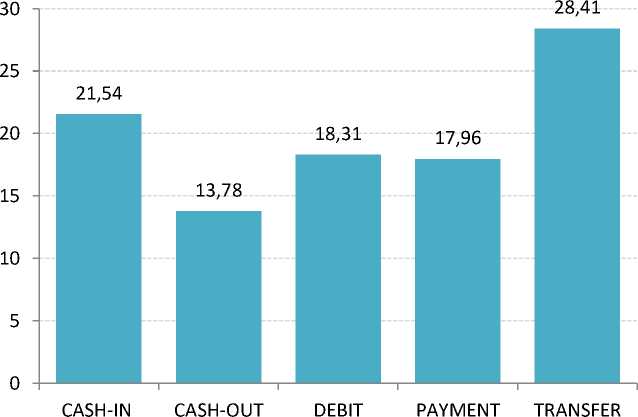

На рис. 1 представлено распределение мошеннических транзакций по типу платежной операции. Таким образом, наибольшее количество мошеннических операций проводится через перевод денежных средств (28,41%) и прием наличных (21,54 %).

Рис. 1. Распределение доли мошеннических транзакций по типу платежной операции, %

Fig. 1. Distribution of the fraudulent transaction share by payment transaction type, %

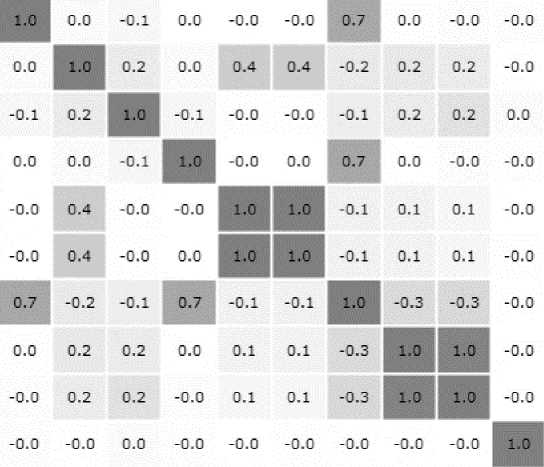

В результате корреляционного анализа было установлено, что переменная IsFlaggedFraud зависит от переменных IsFraud и Amount , то есть мошенническая транзакция суммой более 200 000 зависит от идентификатора мошеннической транзакции и размера транзакции. Для дальнейшего анализа можно строить модели с одной зависимой переменной – isFraud .

Согласно корреляционной матрице (рис. 2), в данных присутствует сильная мультиколлинеарность, в частности между переменными oldbalanceOrig и newbalance-Orig, oldbalanceDest и newbalanceDest. Отклонение в данных факторах от линейной зависимости может означать факт мошенничества при проведении финансовых транзакций. Поскольку данные факторы содержат значимую информацию и их нельзя удалить из выборки, проблему мультиколлинеарности необходимо нивелировать посредством применения регуляризации.

Корреляционная матрица type - amount - nameOrig - oldbalanceOrg - newbalanceOrig - oldbalanceDest - newbalanceDest - isFraud - step - nameDest -

0,5

-0,5

-1

Рис. 2. Корреляционная матрица показателей

Fig. 2. Correlation matrix of indicators

На основании методов корреляционного анализа данных было принято решение выполнить преобразование исходных данных и выделить две новые переменные, обозначающие ошибку в балансе отправителя и получателя. Эти переменные в дальнейшем будут использованы для оценки влияния смещений в балансе при проверке несанкционированной операции.

Новые переменные были рассчитаны по следующим формулам:

balanceOrigErr = newbalanceOrig +

+ amount-oldbal^nceOrg, (1)

balanceDestErr = oldbalanceDest +

+ amount-newbalanceDest. (2)

Далее дадим краткую характеристику используемых в данном исследовании методов для предсказания мошеннических финансовых операций.

Эконометрические модели. Поскольку финансовые данные имеют панельную структуру, то в исследовании были рассмотрены эконометрические модели с использованием панельных данных. Для идентификации факторов, оказывающих влияние на факт мошенничества с транзакцией, было рас- смотрено несколько спецификаций моделей на панельных данных: пробит- (probit-) и ло-гит-модели (logit - model) с фиксированными эффектами (fixed effect) или со случайными эффектами (random effect) [18; 19].

Модель со случайными эффектами применяется, если выборка получена случайным образом из генеральной совокупности. Модель с фиксированными эффектами предполагает, что индивидуальный эффект может быть коррелирован с переменными [18]. Смысл фиксированного эффекта заключается в том, чтобы отразить влияние пропущенных или ненаблюдаемых переменных, характеризующих индивидуальные особенности исследуемых объектов, не меняющиеся со временем.

Следующим этапом является сравнение различных моделей на панельных данных между собой и выбор наиболее адекватной из них. Для выбора между моделью с фиксированными и случайными эффектами используется статистический критерий Хаусмана ( Hausman ), нулевая гипотеза которого гласит, что индивидуальные эффекты могут быть случайными, то есть модель со случайными эффектами предпочтительнее [18].

Для сравнения эконометрических моделей также обычно применяют информационные критерии Акаике ( An information criterion - AIC) и Шварца (байесовский информационный критерий, Bayesian information criterion - BIC). С помощью данных критериев можно сделать выбор между различными спецификациями моделей, поскольку наилучшей признается та модель, у которой информационные критерии принимают наименьшее значение [17; 18].

Нейронные сети. Для анализа транзакций также применяют искусственную нейронную сеть. Многослойный персептрон представляет собой некоторое количество слоев, состоящих из нейронов. Определить необходимое количество слоев можно ручным способом или с помощью следствия из теоремы Арнольда - Колмогорова - Хехт-Нильсена [19]:

N' n y< Nw < N • (+1) • (N + N +1) + N ,

1 + log2( n ) w yVNx x y ’ y (3)

N

N =--^,

N + Ny xy где Nx - количество нейронов входного слоя; Ny - количество о нейронов выходного слоя; n - объем выборки; Nw - количество синоптических связей; N - общее количество нейронов для слоя.

Для правильной работы нейронной сети проводят ее обучение, то есть настраивают веса, задают коэффициенты смещения и некоторые параметры: входные данные (признаки), выходные данные (зависимые переменные), количество итераций (то есть количество раз, которое нейросеть будет обучаться), веса - показатели, позволяющие отмечать степень важности признаков, количество нейронов, количество слоев нейронов, а также производят настройку других параметров для предсказания наилучшего результата, используя определенные ранее входные значения.

Процесс обучения нейронной сети соотносят с решением оптимизационной задачи, в ходе которого возможно обновление модели. Кроме того, устанавливаются пределы задачи (оптимизатор), вычисляется функция потерь для расчета ошибки между реальны- ми и вычисленными значениями. Для минимизации этой ошибки используют алгоритмы стохастического градиентного спуска или среднеквадратичного распространения и получают наилучшую нейросеть.

Случайный лес. Следующий метод [20], который применяется для анализа финансовых транзакций на предмет выявления мошенничества, - дерево решений. Дерево решений - модель, созданная на базе обучения с учителем. С помощью данного алгоритма решающие правила устанавливаются в определенной последовательности, состоящей из узлов и листьев. В состав узлов включены определенные решающие правила, указывающие принадлежность объекта определенному классу. Узлы производят проверку параметров на соответствие определенному признаку обучающего множества. Объекты, находясь в узле, проходят проверку в соответствии с правилом и делятся на подмножества. Далее каждое подмножество снова проверяется на соответствие определенному правилу и делится на очередные множества - и так, пока не сработает определенное условие для остановки алгоритма. Последний узел, в котором не происходит разбиения, становится листом. Лист - некоторое подмножество объектов, удовлетворяющее всем установленным правилам. При построении дерева решения важно разбить обучающее множество на подмножества с правилами в узлах. Процесс продолжают до тех пор, пока все узлы не станут листами.

Случайный лес ( Random forest ) представляет собой алгоритм, основанный на применении ансамбля решающих деревьев и использовании бэггинга (бутстрэп - агрегирование). Для начала из выборки берется несколько элементов с возвращением и формируется несколько подвыборок. Затем для каждой подвыборки строится дерево решений, а конечная модель описывается через усреднение построенных деревьев принятия решений. Чтобы оценить качество разных моделей с точки зрения предсказательной силы, используется коэффициент Джини ( Gini coefficient ) или AUC (площадь под ROC -кривой).

Сравнение различных методов. Для сравнения различных методов классификации финансовых транзакций – эконометрических моделей, нейронных сетей и метода случайного леса – можно воспользоваться такими метриками, как доля верных ответов, точность модели и полнота модели. Указанные метрики формируются на матрице ошибок (табл. 2).

Таблица 2. Матрица ошибок

Table 2. Matrix of errors

|

Фактические значения |

Предсказанные значения |

|

|

Y = 0 |

Y = 1 |

|

|

Y = 0 |

True negative (TN) |

False positive (FP) |

|

Y = 1 |

False negative (FN) |

True positive (TP) |

По данной таблице рассчитываются показатели точности и полноты классификации:

Доля верных ответов =

точность =

TP

TP + FP ’

TP + TN

TP + TN + FP + FN ’

TP полнота = .

TP + FN

Показатель точность интерпретируется как доля объектов, определенных нашим алгоритмом как правильно классифициро- ванные мошеннические транзакции, которые при этом, действительно, являются мошенническими, а показатель полнота пока- зывает, какую долю мошеннических транзакций из всех транзакций нашел предложенный алгоритм. Так как выборка не сба- лансирована, в таких условиях, как правило, применяют показатели точность и полно- та, которые не зависят от соотношения классов, в отличие от доли верных ответов. При этом существует риск возникновения противоречия. Для устранения противоре- чия применяется усредненная метрика, так называемая F-мера, – среднее гармоническое показателей точность и полнота. С помощью F-меры по формуле определяют важность конкретной метрики:

F p = (1 + в 2) ■

точность ■ полнота

( в 2 ■ точность ) + полнота

Параметр в е [0, ^ устанавливает вес точности в метрике, при в = 0 получаем точность модели, при в = 1 — непараметри ческую F-меру, при в = ^ — полноту модели. Наилучшей признается та классификация, при которой F-мера принимает наибольшее значение.

Изложив систему методов и переменных для анализа, в следующем разделе представим полученные нами результаты определения наилучшей математической модели для предсказания мошеннических финансовых операций.

ЭМПИРИЧЕСКИЕ РЕЗУЛЬТАТЫ

П ервоначальная выборка содержит 1 048 575 наблюдений. Выборка была поделена на обучающую (80 % всех наблюдений) и валидирующую (20 % наблюдений). Таким образом, построение моделей произведено на основании одной части выборки, а валидация – на другой. Все расчеты осуществлялись с помощью языка программирования Python . Зависимой переменной является isFraud , которая принимает значение 1, если транзакция мошенническая, и 0, если корректная.

В табл. 3 представлены результаты построения моделей на панельных данных: логит- ( logit- ) и пробит-модели ( probit-model ) с фиксированными эффектами ( fixed effect ) или со случайными эффектами ( random effect ).

Анализ табл. 3 показал, что результаты логит- и пробит-моделей аналогичны. В обоих случаях наилучшими оказались модели с фиксированными эффектами по критерию Хаусмана ( p-value Hausman мало, поэтому модель с фиксированными эффектами предпочтительнее) [21]. Как видно из таблицы, наилучшей моделью можно признать логит-модель с фиксированными эффектами, поскольку для этой модели наименьшими оказались значения информационных критериев Шварца и Акаике [22]. Вывод логичен, поскольку зависимая переменная бинарная, а каждый объект наблюдения (транзакция) обладает своими индивидуальными особенностями. Таким образом, вероятность идентификации мошеннической транзакции достаточно сильно зависит от типа платежной операции и ошибок в балансах отправителя и получателя.

Таблица 3. Результаты эконометрического моделирования Table 3. Results of econometric modeling

|

Показатели |

Логит-модель с фиксированными эффектами ( logit-model with fixed effect ) |

Логит-модель со случайными эффектами ( logit-model with random effect ) |

Пробит-модель с фиксированными эффектами ( probit-model with fixed effect ) |

Пробит-модель со случайными эффектами ( probit-model with random effect ) |

|

Type |

0,407974*** |

0,31453*** |

0,37832*** |

0,35678*** |

|

Amount |

4,841*10-6*** |

4,345*10-6*** |

4,456*10-6*** |

4,3578*10-6*** |

|

balanceOrigErr |

–1,875*10-5*** |

–1,801*10-5*** |

–1,756*10-5*** |

–1,743*10-5*** |

|

balanceDestErr |

1,567*10-7* |

1,891*10-7* |

1,428*10-7* |

1,418*10-7* |

|

Критерий Шварца |

–10 063 518 |

–10 002 745 |

–10 001 234 |

–10 001 158 |

|

Критерий Акаике |

–10 035 573 |

–10 001 475 |

–10 001 174 |

–10 001 141 |

|

Статистика теста Хаусмана ( Hausman ) |

25 486,48 |

24 126,47 |

||

|

p-value Hausman |

0,0002 |

0,0003 |

||

Примечание: *, **, *** – 10 %, 5 %, 1 % соответственно уровень значимости.

Далее на валидирующем множестве была рассчитана матрица ошибок (табл. 4).

Таблица 4. Матрица ошибок для logit -model

Table 4. Matrix of errors for the logit model

|

Полученные фактические значения |

Предсказанные значения |

Всего наблюдений |

|

|

Y = 0 |

Y = 1 |

||

|

Y = 0 |

209 439 |

48 |

209 487 |

|

Y = 1 |

155 |

73 |

228 |

Далее рассмотрим нейросеть. В условиях несбалансированной выборки для построения нейросети необходимо выбрать веса результатам, чтобы на основании указанных весов накладывать штраф на модель. В ходе исследования для правомерной транзакции значение веса получилось равным 0,501, для мошеннической транзакции – 0,499, то есть на функцию потерь, которая применяется при построении нейросети, накладывается некоторый штраф при неверно классифицированной транзакции. Затем расчет корректируется, и нейронная сеть переобучается. Результаты расчетов по обучающей выборке показали, что наша нейросеть будет условно оптимальной, если на входном слое будет семь нейронов, два скрытых слоя с девятью и пятью нейронами соответственно. Для активации входных и скрытых нейронов определена функция гиперболического тангенса. С целью достижения результата в пределах от 0 до 1 на выходе необходим один слой с сигмоидной функцией активации. Функция «бинарная кросс-энтропия» учтена в качестве функции потерь. Матрица ошибок на валидирующем множестве представлена в табл. 5.

Таблица 5. Матрица ошибок для logit -model Table 5. Matrix of errors for the neural network

|

Полученные фактические значения |

Предсказанные значения |

Всего наблюдений |

|

|

Y = 0 |

Y = 1 |

||

|

Y = 0 |

173 742 |

35 745 |

209 487 |

|

Y = 1 |

192 |

36 |

228 |

Далее была построена модель с применением алгоритма случайного леса. Для этого на основе функции compute_class_weight определим веса для зависимой переменной. В результате вес для правомерной транзакции равен 0,541, для мошеннической транзакции – 0,459. На следующем этапе проводим обучение ансамбля решающих деревьев. В заданном алгоритме производится расчет дерева решений, при этом усредняется конечный ответ, поэтому построенная модель не может переобучиться, а значит, необходимо обучить модель, увеличив множество решающих деревьев. В пределах эксперимента для анализа отобрано 500 решающих деревьев. Для максимизации в процессе обучения установлен критерий Джини, для выборки применен параметр бутстрапа. После процесса обучения модели при помощи тестовой выборки был проверен результат. Матрица ошибок представлена в табл. 6.

Таблица 6. Матрица ошибок модели на основе ансамбля решающих деревьев

Table 6. Matrix of model errors based on an ensemble of decision trees

|

Полученные фактические значения |

Предсказанные значения |

Всего наблюдений |

|

|

Y = 0 |

Y = 1 |

||

|

Y = 0 |

209 480 |

7 |

209 487 |

|

Y = 1 |

46 |

182 |

228 |

Для сравнения используемых для определения мошеннических транзакций методов между собой были рассчитаны следующие метрики: доля верных ответов, полнота, точность модели и непараметрическая F-мера (при в = 1). Результаты вычисленных метрик представлены в табл. 7.

Таблица 7. Сравнение различных моделей

Table 7. Comparison of models

|

Вид модели |

Доля верных результатов |

Точность |

Полнота |

Непараметрическая F -мера |

|

Логистическая регрессия |

0,999032 |

0,603306 |

0,320175 |

0,418338 |

|

Нейросеть |

0,828639 |

0,001006 |

0,157895 |

0,002001 |

|

Случайный лес |

0,999747 |

0,962963 |

0,798246 |

0,872902 |

Как следует из табл. 7, доля верно предсказанных ответов, точность, полнота и непараметрическая F -мера на валидирующем множестве наибольшая у метода случайного леса. Таким образом, наилучшей моделью для выявления девиантных транзакций является модель, построенная с помощью случайного леса на ансамбле решающих деревьев, поскольку такие показатели, как доля верно предсказанных результатов, точность, полнота и непараметрическая F -мера, имеют наибольшее значение на валидирующем множестве.

ЗАКЛЮЧЕНИЕ

Рост финансовых потерь из-за увеличения финансового мошенничества приводит к необходимости применения математических методов для анализа реальных данных. В настоящем исследовании рассмотрены различные методы анализа и прогнозирования мошеннических транзакций: эконометрические методы построения моделей на панельных данных (логит- и пробит-модели), нейросетевые методы и методы, основанные на ансамбле решающих деревьев.

Полученные результаты свидетельствуют, что среди эконометрических моделей на панельных данных наилучшей оказалась логит-модель с фиксированными эффектами. В ходе построения нейросети при проведении эксперимента с подбором слоев и нейронов была получена нейронная модель, которая впоследствии протестирована на отлаженной выборке. Проведенный эксперимент на валидирующей выборке показал, что нейронная сеть хуже справляется с предсказанием результата, чем эконометрическая модель. Для построения модели ансамбля дерева решений, основанной на случайном лесе, несбалансированная выборка также была разделена на обучающую и тестовую.

Сравнительный анализ различных методов определения мошеннических транзакций для выявления наилучшего показал, что лучшие значения по критериям доля верно предсказанных ответов, точность, полнота и непараметрическая F -мера имеет модель, основанная на ансамбле решающих деревьев. Таким образом, ансамблевая модель наилучшим образом позволяет предсказать, является ли финансовая транзакция мошеннической.

В перспективе исследование будет сконцентрировано на более глубоком изучении влияния различных факторов банковских операций для проверки финансовых транзакций на предмет мошенничества.

Список литературы Математические методы оценки финансовых транзакций на предмет мошенничества

- Lavion D. et al. PwC's global economic crime and fraud survey. 2018. PwC.com.

- Франгуриди Г. Динамика условных моментов высоких порядков и прогнозирование стоимостной меры риска // Квантиль. 2014. № 12. С. 69-82.

- Palshikar G. The hidden truth - Frauds and their control: A critical application for business intelligence, intelligent enterprise // Intelligent Enterprise. 2002. Vol. 5, № 9. P. 46-51.

- Amemiya T. The estimation of the variances in a variance-components model // International Economic Review. 1971. Vol. 12, Iss. 1. P. 1-13.

- Lenz H.-J. Data fraud detection: A first general perspective. In: Enterprise Information Systems. 16th International Conference, ICEIS 2014. Lisbon, Portugal, April 27-30, 2014. P. 14-35.