Мировой коммерческий космический рынок: позиционирование стран и сегментов спутниковой индустрии

Автор: Савельева Ирина Петровна, Кандауров Дмитрий Владимирович, Правдина Наталья Викторовна, Дзензелюк Наталья Сергеевна

Рубрика: Маркетинг

Статья в выпуске: 1 т.16, 2022 года.

Бесплатный доступ

Коммерциализация космической деятельности становится все более значимым трендом в развитии мировой космической индустрии. Данный тренд обуславливает необходимость в трансформации и российского космического рынка. Одним из актуальных вопросов данной трансформации с экономической с точки зрения является вопрос поиска наиболее перспективных рыночных ниш для отечественных акторов космической индустрии. Статья посвящена анализу тенденций на мировом космическом рынке и выявлению наиболее перспективных сегментов рынка. Теоретической основой исследования послужили общие положения теории маркетинга, в том числе концепция сегментирования потребителей и концепция позиционирования на рынке. Методологическая основа исследования включает общенаучные методы (анализ, синтез, дедукция, логический подход, сравнительный анализ), специальные экономические методы анализа (графический метод), а также применение качественных и количественных методов сбора информации. Источниками информации в работе служат действующие нормативно-правовые акты, данные авторитетных зарубежных исследовательских организаций, публикации зарубежных и отечественных специалистов в области космической деятельности. На основе сегментации рынка, принятой в мировой практике, определены тенденции в развитии мирового рынка в различных сегментах. Выделены наиболее быстрорастущие сегменты спутниковых услуг, в том числе сегмент дистанционного зондирования Земли, сегмент широкополосной связи и сегмент мобильной спутниковой связи, включающий услуги по передаче данных для Интернета вещей. На основе оценки выручки, темпов роста выручки и темпов обновления спутников на орбите были определены позиции стран в соответствующих сегментах, лидером среди которых являются США. Результаты исследования могут стать основой для дальнейшего изучения механизмов и бизнес-моделей, используемых различными странами в сфере коммерческого космоса, а также для ориентации действующих участников космической деятельности на наиболее перспективные сегменты рынка.

Космические услуги, сегментация рынка, позиционирование на рынке, космическая экономика, спутниковая индустрия

Короткий адрес: https://sciup.org/147237396

IDR: 147237396 | УДК: 338.1

Текст научной статьи Мировой коммерческий космический рынок: позиционирование стран и сегментов спутниковой индустрии

Самым большим опытом в коммерческом освоении космоса среди стран – участников космического рынка обладают Соединенные Штаты Америки [4, с. 62; 9]. Практически с самого начала освоения космоса американские коммерческие корпорации были вовлечены в создание ракетной техники и приборов для космических аппаратов. В 1964 году в США был запущен первый коммерческий спутник связи Intelsat-1, а с середины 80-х гг. коммерческие компании стали допускаться к космическим запускам. В 1984 году в США было создано Управление по коммерческим космическим перевозкам (англ. сокр. AST), одной из задач которого является развитие коммерческого рынка космических запусков в США1. В 1990 г. новый закон практически обязал НАСА при наличии возможности размещать свои заказы в частных компаниях [4]. Частные компании США активно сотрудничают с государством и в военной сфере. Так основным потребителем спутниковых снимков поверхности Земли, полученных американскими частными компаниями, является правительство США [13]. В космической отрасли США остается всего два вида деятельности, в которых коммерческие корпорации пока не добились успехов, сопоставимых с государством – строительство обитаемых космических станций и исследование межпланетного космического пространства.

Успехи, которых удалось добиться американским частным компаниям, не случайны. В национальной космической политике США2 в качестве первой цели указывается продвижение и стимулирование появления в отрасли все большего числа частных коммерческих фирм. Именно планомерное развитие регулирования деятельности частного бизнеса позволило США занять лидирующую позицию на мировом коммерческом космическом рынке.

Вслед за США другие страны также стремятся двигаться в направлении коммерциализации космической деятельности. Все большее число компаний в Европе используют данные дистанционного зондирования земли и иные космические сервисы3, что стимулирует запуск коммерческих космических аппаратов. Большую роль в развитии коммерческого космического сектора в Странах Европы играют бизнес-инкубаторы [10]. Тем не менее, по уровню развития регулирования частной космической деятельности европейские страны достаточно сильно отстают от США.

В Индии создана специальная государственная корпорация NewSpace India Ltd. (англ. сокр.

NSIL) [27], которая занимается трансфером технологий, организацией и вовлечением частных компаний в космическую деятельность, производством и маркетингом конечных космических продуктов и услуг.

Больших успехов в космосе добился Китай. В 2021 году страна заняла первое место после США по числу запусков ракет-носителей4. Частные космические компании КНР получают существенную поддержку со стороны государства посредством трансфера технологий, предоставления доступа к лабораториям и производственным мощностям, предоставления исследовательских грантов [25]. Тем не менее, эта поддержка носит административный характер, в то время как космическое законодательство, а также законодательство об ограничении экспорта в космической сфере только начинают развиваться [30].

В России космическая деятельность исторически находится под контролем государства [1; 2]. Бурное развитие мировой космической индустрии, в том числе за счет роста коммерческого сектора, необходимость соответствовать мировым тенденциям заставляют Россию обращать внимание на создание и развитие частного космоса. Данная проблематика находит все большее отражение в нормативных и программных документах, а вопрос коммерциализации космоса поддерживается на уровне государственных структур и институтов развития.

Так, согласно статье 4 Федерального закона № 215 «О Государственной корпорации по космической деятельности «Роскосмос»5, коммерциализация космической деятельности является одной из целей деятельности Госкорпорации. Проработка вопроса, связанного с коммерциализацией космической деятельности, в том числе в части использования в большем объеме внебюджетных средств, предусмотрена подпунктом «г» пункта 3 перечня поручений президента по итогам комплексной проверки деятельности Госкорпорации «Роскосмос» от 23 августа 2016 года, указом президента от 27 января 2020 года № 64 об основах государственной политики Российской Федерации в области космической деятельности на период до 2030 года и дальнейшую перспективу, а также стратегией развития Госкорпорации «Роскосмос» на период до 2025 года и перспективу до 2030 года, утвержденной наблюдательным советом корпорации 11 апреля 2017 года6.

По поручению Президента РФ Госкорпорацией «Роскосмос» разработана подпрограмма «Комплексное развитие космических информационных технологий на 2021–2030 годы» (подпрограмма «Сфера») государственной программы «Космическая деятельность России». В результате реализации подпрограммы страна должна получить самую современную систему коммуникаций, включающую как существующую, так и перспективную космическую инфраструктуру, будут созданы интегрированные сервисы для развития всех отраслей экономики страны. Программа предполагает использование как бюджетных средств, так и внебюджетных источников за счет привлечения предприятий в рамках государственно-частного партнерства.

Вопрос частных инвестиций позиционируется как один из приоритетных факторов финансового обеспечения Стратегии научно-технологического развития Российской Федерации7, в соответствии с которой к 2035 году уровень частных инвестиций должен быть не ниже уровня государственных расходов в соответствующей сфере, в том числе и в космической индустрии.

Понимая необходимость поддержки развития коммерческого космоса, постановлением Правительства РФ утвержден механизм реализации Национальной технологической инициативы (НТИ)8, которая является долгосрочной межведомственной программой частно-государственного партнёрства по содействию развитию новых перспективных рынков на базе высокотехнологичных решений, которые будут определять развитие мировой и российской экономики через 15–20 лет. Одним из новых рынков выделен «Аэронет» с входящим в него рынком «Спейснет». Стратегической целью развития «Спейснет» является формирование экосистемы российской частной космонавтики, обеспечивающей её эффективное развитие, капитализацию, включение в российскую и глобальную технологическую кооперацию, участие в растущих и возникающих сегментах космических рынков.

С целью коммерциализации и поддержки результатов научно-инновационной деятельности создается Кластер космических технологий и телекоммуникаций в фонде «Сколково»9, призванный обеспечить поиск, привлечение, отбор и поддержку малых инновационных компаний по пяти приоритетным направлениям деятельности: космические технологии; навигационные и геоин-формационные продукты и услуги; новые мате- блемы и перспективы» от 2 июля 2020 года. –

Очевидно, что для развития частного космоса наряду с государственной поддержкой необходимо понимание перспективных направлений для инвестирования, а значит, актуализируется задача выявления таких направлений (сегментов) на мировом коммерческом космическом рынке, для чего необходимо оценить общую динамику и структуру рынка, а также провести позиционирование стран и сегментов рынка по различным параметрам. Таким образом, цель публикации – определить перспективные направления развития российской коммерческой космической индустрии путем решения ряда задач по идентификации подходов к сегментированию мирового космического рынка, текущего состояния рынка и основных тенденций в развитии коммерческого сектора, позиционирования стран и сегментов спутниковой индустрии.

Сегментация мирового коммерческого рынка космических услуг

Мировой космический рынок представляет собой сложную разветвленную структуру, в связи с чем возникает необходимость в определении и обосновании вариантов его сегментации. По типу заказчика космический рынок может быть разделен на два сегмента – государственный и коммерческий. В рамках государственного сегмента закупка товаров и услуг осуществляется государственными и межгосударственными ведомствами за счет бюджетных средств, в рамках коммерческого - различными коммерческими заказчиками из внебюджетных средств с целью получения прибыли [3; 5; 6].

В исследовании «The Space Report. The authoritative guide to global space activity»10, проводимом Фондом Космоса, США (Space Foundation), наряду с коммерческим выделяются государственный сектор, спонсируемый правительствами, но не предполагающий получения прибыли, и военный (продукты и сервисы, обеспечиваемые государством в целях защиты).

Еще чуть более расширенный вариант сегментации применяется в рамках базы данных по спутникам, обращающимся на орбите в настоящее время («UCS Satellite Database»11), в которой с позиции типа заказчика (пользователя) выделяются гражданский сектор (запуск спутников в академи- ческих или любительских целях), коммерческий, государственный (метеорология, наука и т. п.) и военный сегменты рынка.

Помимо сегментации по типу заказчика широко применяется сегментация по производственным переделам. Опираясь на разработки Graziola [20], российские исследователи [7; 8] выделяют четыре сектора космического рынка: ракетнокосмическая промышленность (upstream space industry); сектор космических услуг (downstream space industry); сектор космических сервисов (private space economy); производство факторов формирования общественных благ (public space economy). Первый сектор обеспечивает производство основных средств для операторов космических услуг, включая ракеты-носители, спутники и наземную инфраструктуру. Второй сектор – это космические продукты и услуги для конечного пользователя, включая данные дистанционного зондирования Земли (ДЗЗ), полетные и пусковые услуги, радиовещание, навигацию, космическую связь и наземную аппаратуру пользователей. Сектор космический сервисов или «частная космическая экономика» связан с производством некосмических продуктов с использованием космических технологий. К таким сервисам относятся различные цифровые решения, использующие космическую связь и информацию, полученную из космоса (например, снимки поверхности Земли). Наконец, четвертый сектор связан с производством продуктов коллективного потребления в сфере обороны, безопасности, защиты окружающей среды и др.

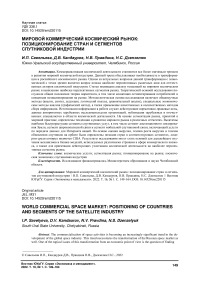

В рамках структурной модели рынка, используемой в исследованиях компании BryceTech12 и Ассоциации спутниковой индустрии США13, глобальная космическая экономика подразделяется на спутниковую и неспутниковую индустрию. Неспутниковая индустрия включает транспортировку грузов и экипажей, а также прочую деятельность правительств, не связанную со спутниками [17]. Спутниковая индустрия подразделяется в логике «upstream – downstream» на следующие сегменты: производство космических аппаратов, производство наземного оборудования для систем спутниковой связи (включая чипы навигационных систем и навигационное оборудование; оборудование для спутникового телевидения, радио, интернета и телефонии; сетевое оборудование), пусковые услуги и собственно спутниковые услуги. Спутниковые услуги, в свою очередь, включают потребительские услуги (спутниковое телевидение, радио и широкополосная связь, включая интернет), фиксированные спутниковые услуги, мобильные спутниковые услуги и коммерческие сервисы дистанционного зондирования Земли (ДЗЗ). Помимо перечисленных участников, значимыми акторами космической деятельности являются страховые и финансовые организации, а также надзорные и регулирующие органы. Конечными пользователями выступают правительства стран, юридические и физические лица.

Использование вышеперечисленных подходов позволило представить космический рынок в виде схемы взаимодействия его участников (рис. 1).

2019 г. и сокращении объемов рынка в 2019 г. по сравнению с 2018 годом.

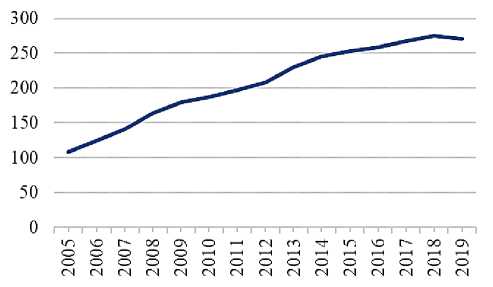

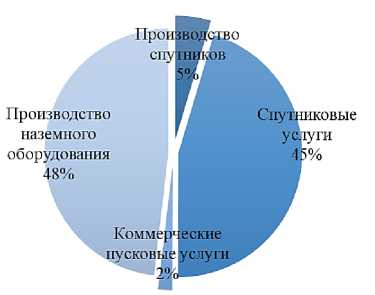

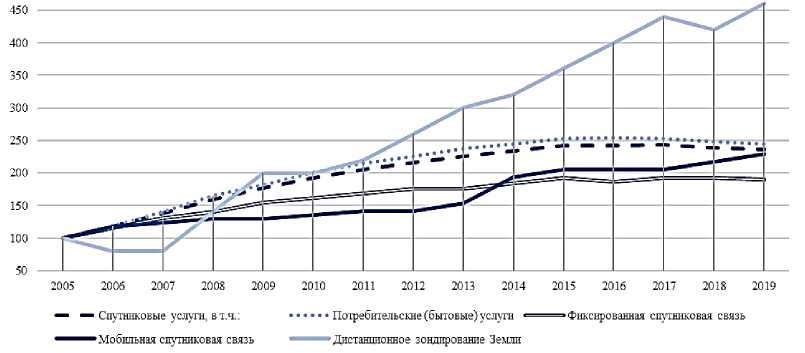

На рис. 3 и 4 показана динамика и структура мировой спутниковой индустрии и входящих в нее сегментов: производство спутников, пусковые услуги, производство наземного оборудования и спутниковые услуги.

В целом, говоря о долгосрочной тенденции, спутниковая индустрия за период 2005–2019 гг. выросла в 2,5 раза (см. рис. 3). В составе спутниковой индустрии наибольший рост демонстрирует

Источник: разработано авторами

Рис. 1. Схема взаимодействия участников космического рынка

Динамика и структура мирового космического рынка

По оценкам BryceTech14 объем мирового космического рынка в 2019 г. составил 366 млрд долл., в том числе 95,2 млрд долл. приходятся на неспутниковую индустрию, 271 млрд долл. – на спутниковую индустрию.

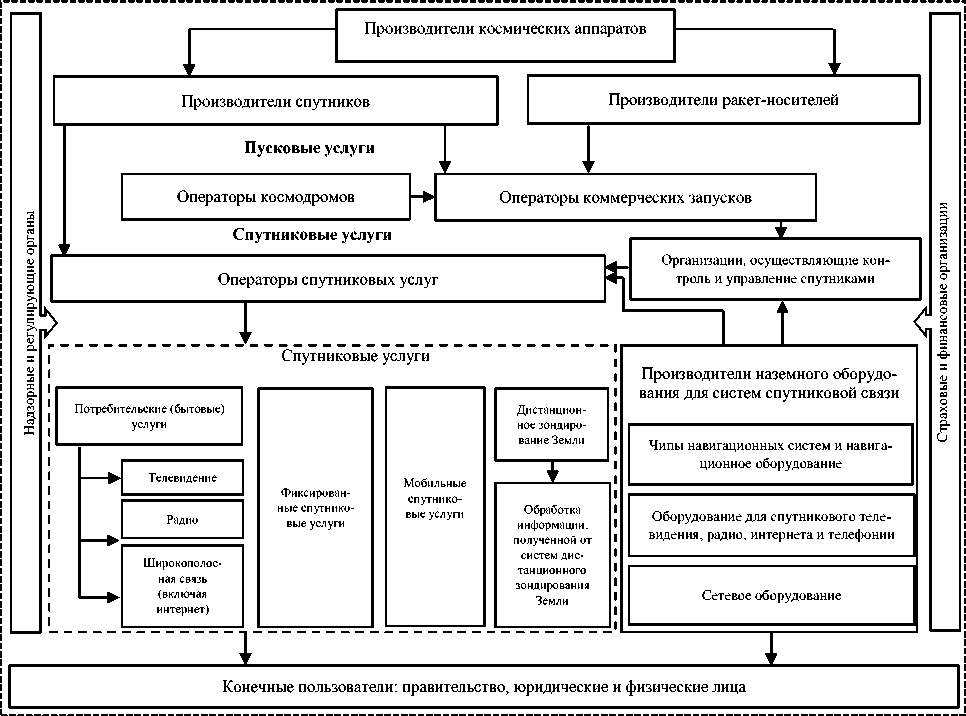

Представленная на рис. 2 динамика выручки спутниковой индустрии за 2005–2019 гг. свидетельствует о стабильной динамике роста рынка до сегмент наземного оборудования – 280 % при доле 48 % в общем объеме выручки (см. рис. 4). В составе наземного оборудования более 70 % занимает навигационное оборудование. Одним из сильнейших драйверов роста данного сегмента является рост спроса на навигационные чипсеты в транспорте и носимой электронике [17].

Спутниковые услуги (45 % в структуре) растут примерно в 2 раза, производство спутников (5 %) и пусковые услуги (2 %) – в 1,5.

Оценивая тенденции на среднесрочном отрезке 2016– 2019, следует отметить стабильный рост сегмента наземного оборудования, сокращение объе-

Рис. 2. Выручка мировой спутниковой индустрии, млрд долл. США*

Рис. 3. Изменение объема спутниковой индустрии и её сегментов, в % к уровню 2005 г.*

Рис. 4. Структура спутниковой индустрии в 2019 г.*

* Источник: расчёты авторов по данным State of the Satellite Industry Report 2011–2020 (SIA) в текущих ценах с рядом корректировок для обеспечения сопоставимости данных мов спутниковых услуг и нестабильную динамику на рынке пусков и производства спутников.

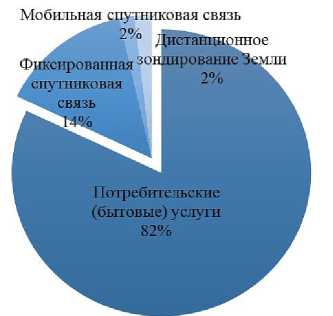

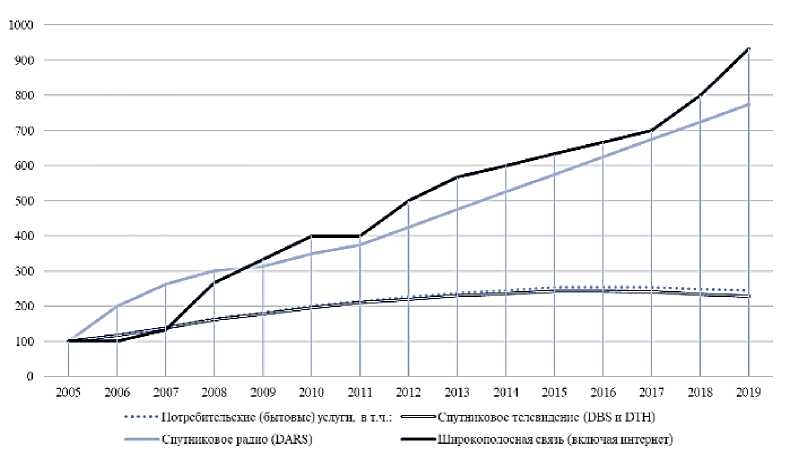

На рис. 5 и 6 представлена детализация по динамике и структуре сегментов спутниковых услуг , включая потребительские (бытовые) услуги. На рис. 7 и 8 детализирована динамика и структура по видам потребительских спутниковых услуг.

В рамках сегмента спутниковых услуг наибольший рост показывает дистанционное зондирование Земли – 460 % (см. рис. 5), на втором месте – потребительские (бытовые услуги) – 240 %, на которые приходится 82 % от общего объема сегмента (см. рис. 6). Рост фиксированной и мобильной спутниковой связи составил за период по 200 % в среднем.

Рис. 5. Изменение объема рынка спутниковых услуг в целом и его сегментов, в % к уровню 2005 г.*

Рис. 6. Структура рынка спутниковых услуг в 2019 г.*

* Источник: расчёты авторов по данным State of the Satellite Industry Report 2011–2020 (SIA) в текущих ценах с рядом корректировок для обеспечения сопоставимости данных

Впечатляющие темпы роста выручки в секторе дистанционного зондирования земли объясняются эффектом «низкой базы» (до недавнего времени ДЗЗ было востребовано только правительственными гражданскими и военными ведомствами). Другой причиной роста интереса к ДЗЗ является развитие технологий, увеличение разрешающей способности сенсоров и повышение частоты повторного посещения снимаемой точки земной поверхности [16].

В настоящее время спутниковое дистанционное зондирование Земли, помимо метеорологии и различных отраслей ее приложения непосредственно применяется в сельском [22], лесном [21; 29] хозяйстве, рыбной ловле [24], обслуживании инфраструктурных объектов и строительстве [14; 28], экологическом мониторинге [11; 15], при предупреждении и ликвидации катастроф [23] и других секторах экономики.

В течение последних 15 лет на рынок вышло большое число коммерческих операторов спутников дистанционного зондирования Земли: Planet, BlackSky, Capella Space, Zhuhai Orbita Control Engineering, Chang Guang Satellite Company, ICEYE, Satellogic и др.

Сегмент фиксированной спутниковой связи , показывая долгосрочный рост на отрезке 2005– 2019 гг. в 200 %, на протяжении последних пяти лети остается примерно на одном уровне, немного сокращаясь в 2019 г. (17,7 млрд долл. США) по сравнению с 2018 г. (17,9). Данный сегмент, в соответствии с классификацией SIA, включает две составляющие: продажу по договорам лизинга передающих мощностей (transponder agreements) и управляемые услуги связи (managed services). Объем услуг по предоставлению в аренду передающих мощностей в этом периоде снижается с 12,4 до 10 млрд долл., а услуги управления наобо-

Рис. 7. Изменение объема рынка потребительских (бытовых) спутниковых услуг и его сегментов, в % к уровню 2005 г.*

Рис. 8. Структура рынка потребительских (бытовых) услуг в 2019 г.*

* Источник: расчёты авторов по данным State of the Satellite Industry Report 2011–2020 (SIA) в текущих ценах с рядом корректировок для обеспечения сопоставимости данных рот растут с 5,5 до 7,7 млрд долл. Крупнейшие операторы, предоставляющие фиксированные спутниковые услуги: Intelsat, Eutelsat, Arabsat, AsiaSat.

Выручка сегмента мобильной спутниковой связи растет на протяжении всего анализируемого периода. Актуальным направлением развития мобильной спутниковой связи является оказание услуг в рамках технических решений IoT/M2M (IoT – Internet of Things, интернет вещей и М2М – machine to machine, межмашинное взаимодействие), которые позволяют собирать, хранить и обмениваться данными между устройствами при минимальном вмешательстве человека в процесс.

Крупнейшими операторами мобильной спутниковой связи являются Iridium, Inmarsat, Global- star и Thuraya. Так, компания Iridium15 нарастила количество подписчиков в сфере IoT данных за последние пять лет более, чем в два раза: с 400 000 до 960 000 в коммерческом секторе и с 40 000 до 90 000 в правительственном секторе.

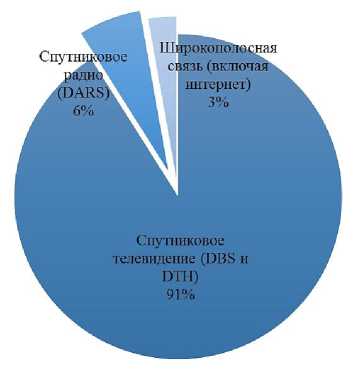

В составе потребительских услуг беспрецедентный рост продемонстрировали сегменты широкополосной связи (включая интернет) – более 900 % и спутникового радио – более 770 % (см. рис. 7). При этом доля данных сегментов пока невелика и составляет 3 и 6 % соответственно (см. рис. 8).

На рынке широкополосной связи начиная с 2019 года ряд компаний (SpaceX, OneWeb) начали работу по разворачиванию на низкой околоземной орбите мегагруппировок спутников для оказания услуги широкополосного доступа. В планах компаний довести количество спутников на орбите до 42 000 (SpaceX) и 648 (OneWeb). Кроме того, заявлены еще несколько аналогичных мегагруппировок (Guo Wang, Array Labs, Amazon (Project Kuiper), Orbit20, Hanwha Systems, Galaxy Space (Yinhe), и др.)16.

В сегменте спутникового радио , выросшем за 15 лет с 0,8 млрд долл. до 6,2 млрд долл. США, основным участником является американский провайдер Sirius XM Satellite Radio, обеспечивающий вещание преимущественно в Соединенных Штатах Америки и Канаде. Число подписчиков у данной компании в 2021 году составило 34,5 млн пользователей17.

Сегмент спутникового телевидения остается по-прежнему самым крупным (91 %), при этом с 2016 г. явно просматривается тенденция на его сокращение. Основной причиной падения интереса к спутниковому телевидению и появления мегагруппировок спутников широкополосной связи на низкой околоземной орбите является переход к иному способу потребления медиа контента – появление стриминговых сервисов и сетей 5G [12; 18; 19; 26].

Проведенный анализ позволяет говорить о сокращении объемов рынка спутниковых услуг, обусловленном, в первую очередь, сокращением объемов оказания услуг спутникового телевидения и фиксированной спутниковой связи, наиболее значимых по удельному весу. Остальные сегменты, в том числе дистанционное зондирование Земли, мобильная спутниковая связь и услуги широкополосной связи (включая интернет), оставаясь по-прежнему небольшими, демонстрируют активный рост как в долгосрочном, так и среднесрочном плане.

Позиционирование стран и сегментов мирового космического рынка

Позиционирование укрупненных сегментов мирового коммерческого космического рынка проводилось по следующим показателям: размер выручки сегмента в млрд долл. США за 2019 г.; среднегодовой темп роста выручки в сегменте; доля спутников, запущенных в течение трех последних лет (2018, 2019 и 2020) (рис. 9).

При расчете доли спутников, запущенных в течение трех последних лет, была задействована информация из базы данных «UCS Satellite Database»18. Остальные показатели были рассчитаны по данным Ассоциации спутниковой индустрии США (SIA)19. Сегмент «Связь» включает данные по потребительским услугам (спутниковое телевидение, радио и интернет), фиксированным спутниковым услугам и мобильным спутниковым услугам. Сегмент «ДЗЗ» – данные по соответствующей выручке и спутникам. При оценке сегмента «Навигация» была задействована информация по выручке от продажи навигационного оборудования.

Сегмент «ДЗЗ» показал максимальный среднегодовой рост при относительно небольшом объеме (2,3 млрд долл. в 2019 г.). При этом за три последних года спутники сегмента обновились наполовину. Сегмент «Навигация» растет и обновляет-

Среднегодовой темп роста выручки в секторе

Рис. 9. Позиционирование укрупненных сегментов мирового коммерческого космического рынка

Источник: расчёты авторов по данным State of the Satellite Industry Report 2011–2020 (SIA) и базы данных спутников «UCS Satellite Database»

-

18 При оценке коммерческого сегмента рынка из общего количества спутников были исключены спутники, запущенные с военными целями. – https://www.ucsusa.org/resources/satellite-database

-

19 https://sia.org/news-resources/state-of-the-satellite-in-dustry-report/

ся с меньшими темпами при относительно высоком размере выручки от продажи навигационного оборудования (97,4 млрд долл.). Сегмент «Связь» обновился на 70 %, преобладает по размеру (120,7 млрд долл.) и прирастает медленнее остальных (в среднем на 6 % в год), при том, что, как известно, именно данный сегмент становится драйвером развития спутниковой индустрии в настоящее время в связи с начавшимся запуском мега группировок Starlink, OneWeb и других.

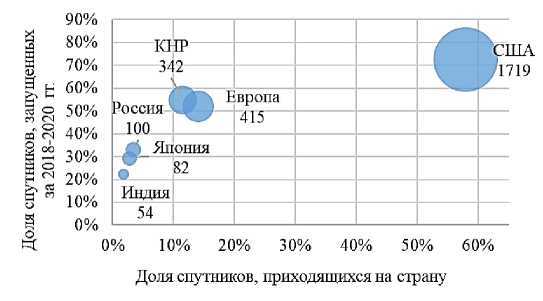

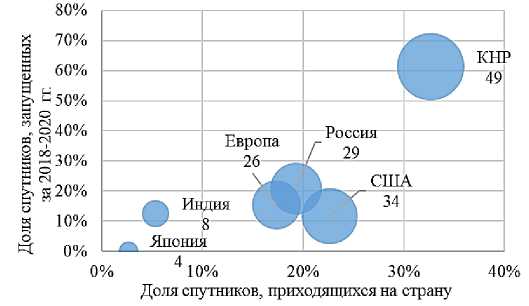

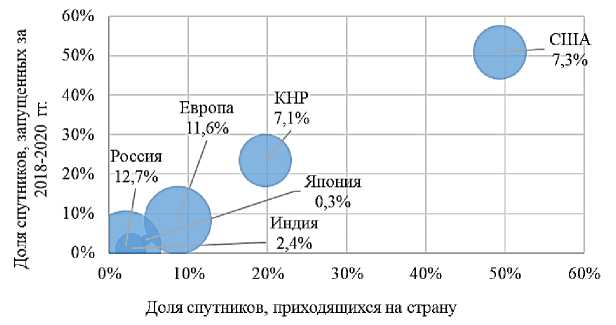

На рис. 10 представлено распределение стран по доле спутников, приходящихся на страну в целом, доле спутников, запущенных за 2018–2020 гг. и числу спутников на орбите, приходящемуся на страну. В составе Европы учтены спутники европейских стран – участниц космического рынка, спутники, запущенные Европейским космическим агентством (ESA) и Канадой.

располагают примерно 8 % спутников на орбите, треть из которых была запущена в 2018–2020 гг.

На рис. 11 представлено распределение стран в аналогичной системе координат, при этом размер кружка соответствует доле страны в суммарном населении мира. Население США, как лидера космической индустрии по всем показателям, составляет лишь 4,2 % от мирового населения. Крупнейшие страны по населению (КНР и Индия) значительно отстают от США как по удельному количеству спутников, так и по темпам обновления космических аппаратов на орбите. Российская Федерация в данном контексте сопоставима по всем показателям с Японией.

На рис. 12–16 представлено позиционирование стран – участниц мирового космического рынка по числу спутников на орбите (размер круга), доле спутников, приходящихся на страну и доле

Рис. 10. Распределение стран по числу спутников на орбите*

Доля спутников, приходящихся на страну

Рис. 11. Распределение стран по доле населения*

* Источник: расчёты авторов по числу космических аппаратов, представленному в базе данных спутников «UCS Satellite Database»

Общее количество коммерческих спутников, отобранных для анализа из базы данных «UCS Satellite Database», составляет 2966 единиц. Из них более половины приходится на США (1719) при самой высокой доле их обновления (72 % за три последних года). Доля и КНР, и Европы чуть выше 10 % при примерно 50-процентом обновлении за три последних года. Остальные страны суммарно новых спутников в разрезе рыночных сегментов «Связь», «ДЗЗ», «Демонстрация и развитие новых спутниковых технологий», «Навигация» и «Наука». Последние три сегмента не являются коммерческими, однако представляют интерес с точки зрения комплексной оценки стран – участниц мирового космического рынка.

Рис. 12. Позиционирование стран в сегменте «Связь»*

Рис. 13. Позиционирование стран в сегменте «ДЗЗ»*

Рис. 14. Позиционирование стран в сегменте «Демонстрация и развитие новых спутниковых технологий»*

* Источник: расчёты авторов по числу космических аппаратов, представленному в базе данных спутников «UCS Satellite Database»

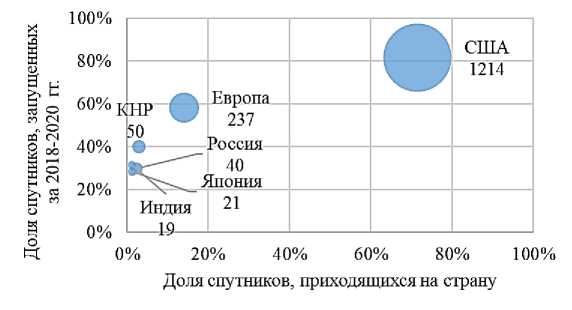

Анализ полученных карт позиционирования позволяет говорить о безоговорочном первенстве США по всем показателям в сегменте «Связь» (см. рис. 12), что объясняется, как уже отмечалось выше, значительным приростом коммерческих спутников связи, запущенных компанией SpaceX начиная с 2019 г. Все спутники компании запущены на низкую околоземную орбиту, имеют массу 227 или 260 кг и предназначены для обеспечения широкополосного доступа в Интернет. В планах компании SpaceX разворачивание мегагруппировки Starlink в количестве более 40 тыс. единиц.

Европа занимает второе место по количеству спутников связи и остальным показателям, что

Рис. 15. Позиционирование стран в сегменте «Навигация»*

Рис. 16. Позиционирование стран в сегменте «Наука»*

* Источник: расчёты авторов по числу космических аппаратов, представленному в базе данных спутников «UCS Satellite Database»

обусловлено наращиванием группировки спутников компании OneWeb, запустившей на текущий момент 245 спутников и планирующей в 2021 г. запуск еще 136 единиц. Всего группировка будет насчитывать 648 спутников.

Китай в настоящее время в данном сегменте располагает спутниками в количестве 50 единиц. При этом у страны также существуют планы по запуску мегагруппировки спутников Guo Wang в количестве 13 тыс. единиц. Guo Wang20 – национальная китайская сеть спутников, предназначенная для оказания услуг доступа в Интернет. В заявках ITU (International Telecommunication Union – Международный союз электросвязи) указывается, что Guo Wang будет состоять из суб-созвездий высотой от 500 до 1145 км с наклоном от 30 до 85 градусов. Спутники будут работать в разных диапазонах частот. Еще одна частная китайская компания – Galaxy Space (Yinhe)21 – приступила к раз- ворачиванию группировки спутников на низкой околоземной орбите в количестве 1000 штук.

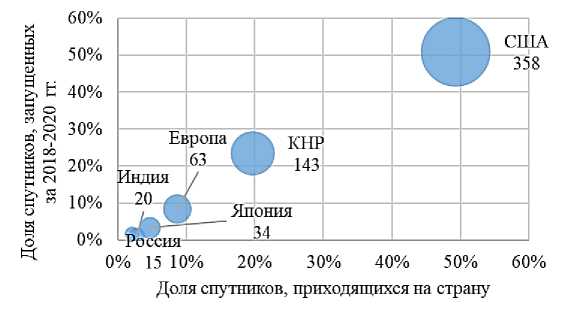

В сегменте «ДЗЗ» (см. рис. 13) США также лидируют, при этом в отличие от сегмента «Связь», на второе место по всем трем показателям в данном сегменте позиционируется Китай. Из 143 китайских спутников данного сегмента почти половина запущена с целью получения оптических снимков земной поверхности.

В сегменте «Демонстрация и развитие новых спутниковых технологий» (см. рис. 14) наблюдается объединение стран в два кластера, первый из которых включает КНР, США и Европейские страны, а второй – Японию, Индию и Россию. Очевидно, что усилия стран в данном сегменте направленные на отработку новых космических технологий, позволят в дальнейшем данным странам сохранять и развивать лидерство в остальных сегментах.

В сегменте «Навигация» (см. рис. 15) первенство у КНР по всем трем показателям. Все спутники данного сегмента запускаются военными ведомствами, либо наднациональными космическими агентствами.

Наконец, сегмент «Наука» (см. рис. 16) – единственный сегмент, в котором Россия лидирует по доле новых спутников в общем количестве (88 %). При этом более трети всех научных спутников приходятся на США, еще примерно половина – на страны Европы и Китай.

Как уже отмечалось выше, сегмент ДЗЗ является самым быстрорастущим сегментом спутниковой индустрии. На рис. 17 представлено позиционирование стран с точки зрения обеспеченности их территорий спутниками дистанционного зондирования Земли. Размер круга соответствует доле территории страны в общей площади22.

лишь в 2019 г. наблюдалась небольшая коррекция, связанная с падением спроса на спутниковое телевидение. Динамика по сегментам рынка разнонаправленная, при этом стоит отметить активное развитие производства наземного оборудования, в составе спутниковых услуг – активный рост дистанционного зондирования Земли и мобильной спутниковой связи, а в составе потребительских (бытовых) услуг – еще более активный рост услуги широкополосной связи (включая интернет).

Оценка укрупненных сегментов по странам показала лидерство США в наиболее быстрорастущих сегментах мирового коммерческого кос-

Рис. 17. Обеспеченность поверхности крупнейших стран-игроков мирового космического рынка спутниками ДЗЗ

Источник: расчёты авторов по числу космических аппаратов, представленному в базе данных спутников «UCS Satellite Database»

США, располагая половиной всех спутников ДЗЗ (358 единиц из 726), имеет площадь, составляющую лишь 7 % от общей площади всех стран. При этом следует еще раз подчеркнуть самые высокие темпы обновления спутников на орбите у страны – более 50 % за последние три года. Активно функционирует на данном рынке КНР, при сопоставимой площади с США у страны на орбите находятся 143 спутника, из них почти четверть была запущена в 2018–2020 гг. Страны Европы существенно уступают США и КНР при значительной доле территории в общей площади (11,6 %). Российская Федерация, занимая 12 % площади, оперирует лишь 2 % спутников, предназначенных для дистанционного зондирования Земли, что сопоставимо с количеством спутников Японии и Индии при значительно меньшей площади данных стран.

Заключение

В целом выручка мировой спутниковой индустрии росла на протяжении периода 2005–2018 гг., мического рынка: «ДЗЗ» и «Связь». В сегменте дистанционного зондирования Земли США располагают половиной спутников, в сегменте «Связь», самом емком сегменте спутниковой индустрии (120,7 млрд долл.), США занимают практически весь рынок (более 70 %). В сегменте «Навигация», втором по величине выручки (97,4 млрд долл.) и темпам роста, КНР в 2018–2020 гг. демонстрировала самые высокие темпы роста численности группировки спутников. Также следует отметить активную деятельность КНР в некоммерческих сегментах, связанных с демонстрацией и развитием новых спутниковых технологий и космической наукой.

Дальнейшая детализация результатов исследования, выявление эффективных механизмов коммерческого освоения космоса странами – лидерами, в первую очередь, США, позволит определить наиболее целесообразные пути развития отечественной космической деятельности.

Список литературы Мировой коммерческий космический рынок: позиционирование стран и сегментов спутниковой индустрии

- Железняков А.Б., Кораблев В.В. Частная космонавтика: тенденции и перспективы // Инновации, 2016. № 7(213). С. 8-13.

- Кирилина Е.В. Особенности и перспективы развития частной космонавтики в России // Вестник Самарского университета. Экономика и управление, 2017. Т. 8, № 3. С. 14-18.

- Крылов А. Спутниковые системы связи и вещания. Состояние и перспективы развития. М., 2014. http://mosspaceclub.ru/3part/krilov_2.pdf.

- Макарова Д.Ю. Развитие частного бизнеса в ракетно-космической отрасли: тенденции и перспективы // Экономический анализ: теория и практика, 2015. № 25. С. 57-71.

- Макарова Д.Ю., Хрусталев Е.Ю. Концептуальный анализ мирового и российского ракетно-космических производств, и рынков // Экономический анализ: теория и практика. 2015. № 28. С. 11-27.

- Макаров С.В., Хрусталев О.Е. Коммерциализация результатов космической деятельности: мировой опыт, проблемы и перспективные направления // Экономический анализ: теория и практика. 2018. Т. 17, № 7. С. 1379-1396.

- Пайсон Д.Б. К сравнительному анализу подходов к формированию модели международного космического рынка // Исследования космоса. 2018. № 2. С. 34-52. DOI: 10.7256/2453-8817.2018.2.28476.

- Пайсон Д.Б., Фролов И.Э. Многоуровневая структура международного космического рынка и анализ производительности труда в мировой ракетно-космической промышленности // Космические исследования. 2020. Т. 58, № 3. С. 249-258. DOI: 10.31857/S002342062003005X.

- Яник А.А. К концепции «космической экономики» // Тренды и управление, 2018. № 1. С. 51-66.

- Abi-Fadel M., Peeters W.A. The role of incubators in the European New Space economy // New Space. 2019. Vol. 7, № 4. Р. 201-207.

- Achard F., Stibig H., Eva H.D., Lindquist E.J., Bouvet A. et al. Estimating tropical deforestation from Earth observation data // Carbon Management. 2010. Vol. 1, № 2. Р. 271-287.

- Araniti G., Condoluci M., Orsino A., Iera A., Molinaro A. Effective resource allocation in 5G-satellite networks // IEEE International Conference on Communications (ICC). 2015. Р. 844-849. DOI: 10.1109/icc.2015.7248427.

- Butler D. Many eyes on Earth // Nature. 2014. Vol. 505. Р. 143-144. DOI: 10.1038/505143a.

- Chrysoulakis N., Feigenwinter C., Triantakonstantis D., Penyevskiy I., Tal A., Parlow E., Fleishman G., Duzgun S., Esch T., Marconcini M. A conceptual list of indicators for urban planning and management based on earth observation // International Journal of Geo-Information. 2014. Vol. 3, № 3. Р. 980-1002. DOI: 10.3390/ijgi3030980.

- Das S., Kaur S., Jutla A. Earth Observations Based Assessment of Impact of COVID-19 Lockdown on Surface Water Quality of Buddha Nala, Punjab, India // Water. 2021. 13, Р. 1363. DOI: 10.3390/w13101363.

- Denis G., Claverie A., Pasco X., Darnis J.-P., Maupeou B. de, Lafaye M.& Morel E. Towards disruptions in Earth observation? New Earth Observation systems and markets evolution: Possible scenarios and impacts // Acta Astronautica. 2017. 137. Р. 415-433. DOI: 10.1016/j.actaastro.2017.04.034.

- Dolgopolov A., Smith Ph., Stroup T., Christensen C., Starzyk J., Jones Th. Analysis of the Commercial Satellite Industry, Key Indicators and Global Trends, 2020. URL: https://doi.org/10.2514Z6.2020-4244

- Dowhuszko A., Fraire J., Shaat M. and Perez-Neira A. LEO satellite constellations to offload optical terrestrial networks in placement of popular content in 5G edge nodes // 22nd International Conference on Transparent Optical Networks (ICTON). 2020. Р. 1-6. DOI: 10.1109/ICTON51198.2020.9203447.

- Ge C., Wang N., Cahill J., Kavanagh M., Liolis K. et al. QoE-Assured Live Streaming via Satellite Backhaul in 5G Networks // IEEE Transactions on Broadcasting. 2019. Р. 1-11. DOI: 10.1109/tbc.2019.2901397.

- Graziola G. The Space Economy and Its Statistics: What Do They Tell Us? // New Space. 2018. Vol. 6, № 4. Р. 269-286. DOI: 10.1089/space.2018.0012.

- Hethcoat M., Edwards D.P., Carreiras J.M.B., Franga F.M., Quegan G.S. et al. A machine learning approach to map tropical selective logging // Remote sensing of environment. 2019. Vol. 221. Р. 569-582. DOI: 10.1016/j.rse.2018.11.044

- Huang Y., Zhong-xin C., Tao Y., Xiang-zhi H., Xing-fa G. Agricultural remote sensing big data: Management and applications // Journal of Integrative Agriculture. 2018. Vol. 17, № 9. Р. 1915-1931.

- Jaiswal R., Kurgun V., Musaoglu N. Forest fire risk zone mapping from satellite imagery and GIS // International journal of applied earth observation and geoinformation. 2002. Vol. 4, № 1. Р. 1-10. DOI: 10.1016/S0303-2434(02)00006-5

- Kurekin A.A., Loveday B.R., Clements O., Quartly G.D., Miller P.I., Wiafe G., Aguekum K.A. Operational monitoring of illegal fishing in Ghana through exploitation of satellite earth observation and AIS data // Remote Sensing. 2019. Vol. 11, № 3. DOI: 10.3390/rs11030293

- Liu I., Han X., Lal B. Assessing China's commercial satellite communications sector as a potential case of disruptive innovation // Acta Astronautica. 2020. DOI: 10.1016/j.actaastro.2020.09.042.

- Liu S., Gao Z., Wu Y., Kwan W., Ng D., Gao X., Wong K., Chatzinotas, S. Otterstenet B. LEO Satellite Constellations for 5G and Beyond: How Will They Reshape Vertical Domains? // arXiv preprint arXiv:2106.09897. 2021.

- Mund P. "Tomorrow Is Today" for the Indian Space Saga: Delineating the Legal Framework for Space Activities in India' // Air and Space Law. 2021. Vol. 46, Iss. 1. P. 119-134.

- Musakwa W., Niekerk A.V. Earth Observation for Sustainable Urban Planning in Developing Countries: Needs, Trends, and Future Directions // Journal of Planning Literature, 2014. P. 1-12. DOI: 10.1177/0885412214557817.

- White J.C., Wulder M.A., Hermosilla T., Coops N.C. Satellite time series can guide forest restoration // Nature. 2019. Vol. 569, № 7758. P. 630-631. DOI: 10.1038/d41586-019-01665-x

- Yuan Y., Peeters W. Research Viewpoint: Rapid Growth of the Chinese Commercial Space Sector // Astropolitics. 2019. Vol. 17 (3). P. 191-207. DOI: 10.1080/14777622.2019.1675430.