Научные подходы к концептуальному знанию о системном финансовом контроле в корпорациях

Автор: Жуков В.Н.

Журнал: Вестник Пермского университета. Серия: Экономика @economics-psu

Рубрика: Экономика и управление предприятием

Статья в выпуске: 4 (27), 2015 года.

Бесплатный доступ

Предлагаемая вниманию статья посвящена развитию концептуальной формы научного знания о системной организации внутреннего контроля корпоративных финансов. Эта тема имеет особую актуальность, поскольку затрагивает основы всей теории внутреннего финансового контроля. Автором поставлены следующие цели: 1) предложить и обосновать интеграционную концепцию внутреннего системного контроля корпоративных финансов; 2) раскрыть содержание каждого из трех начал интеграционной концепции - управленческого, институционального, когнитивного; 3) показать принципиальные отличия интеграционной концепции от других существующих концепций; 4) разработать концептуальную модель внутреннего системного контроля корпоративных финансов; 5) определить перспективные направления теоретических исследований в области внутреннего системного контроля корпоративных финансов на основе интеграционной концепции. Методической основой исследования являются диалектика, системный анализ, синтез. Благодаря предложенной и обоснованной интеграционной концепции создан фундамент для проведения научных изысканий в области системной организации внутреннего финансового контроля, или в переносном смысле «перевалочный пункт» на пути следования от изучения практики функционирования систем внутреннего финансового контроля в корпорациях к локальным теоретическим обобщениям. Интеграционная концепция выступает исходной (мировоззренческой) формой теоретического знания о системном контроле корпоративных финансов. От остальных существующих ныне концепций она принципиально отличается цельностью подхода к проблеме системной организации внутреннего финансового контроля и высокой глубиной проникновения в содержание формируемых контрольных систем. Концептуальный скачок заключается в рассмотрении системного контроля как сложного, триединого явления (функции управления, экономического института, источника знаний), активно воздействующего на состояние корпоративных финансов и регулирующего финансовые отношения.

Корпорация, корпоративные финансы, внутренний финансовый контроль, система внутреннего финансового контроля, концепция, интеграционная концепция внутреннего системного контроля, концептуальная модель внутреннего системного контроля

Короткий адрес: https://sciup.org/147201496

IDR: 147201496 | УДК: 336

Текст научной статьи Научные подходы к концептуальному знанию о системном финансовом контроле в корпорациях

Согласно общепринятому подходу научная концепция есть многозначная форма знания, выражающая содержательно целостное познание объекта, ориентированное на представление смыслов познавательной деятельности, понимание его результатов. Как понимание концепция – позиция, точка зрения субъекта на соответствующую предметную область, личностное знание. В различных контекстуальных ситуациях по отношению к теории концепция выполняет функции предтеоретического знания, репрезентирует содержательные смыслы теории, образовывает ее «концептуальное ядро», а в некоторых случаях может выполнять функции теории [14; 20].

По своему содержанию концепция представляет собой диалоговое (декларативное и процедурное) знание, воспроизводящее единство социокультурных, логико-гносеологических и практических аспектов. Декларативные знания соответствуют фактам и могут быть описаны вербально, например, «контроль – это метод оценки правильности использования ресурсов». Процедурные знания основыва- ются на умениях и навыках, например на умении анализировать с целью оценки правильности контроля как средства оценки эффективности использования ресурсов.

Таким образом, любая концепция воплощает в себе одновременно гносеологию (элемент познания), герменевтику (элемент толкования и интерпретации) и структуру (элемент моделирования) проводимого исследования, что позволяет говорить о многоаспектности концептуальной формы научного знания. Приведенный подход к пониманию научной концепции положен в основу концептуализации системного контроля корпоративных финансов.

В вопросе концептуализации системного контроля корпоративных финансов следует исходить из того, что каждая из трех сосуществующих сегодня концепций (управленческая, риск-ориентированная, оценочная) лишь односторонне раскрывает содержание этого сложного и противоречивого по своей природе явления. Подтверждением сказанному могут служить результаты анализа

научных работ, посвященных системному контролю корпоративных финансов [5; 16].

Выявленные предпосылки и намеченные перспективы развития системного контроля корпоративных финансов [8; 9; 10; 12] дают полное основание сделать вывод о необходимости формулировки качественно новой научной концепции для рассматриваемой области знаний – интеграционной концепции .

С позиции интеграционной концепции системный контроль корпоративных финансов предлагается понимать как сложное социальноэкономическое явление, объединяющее в себе три начала – управленческое, институциональное и когнитивное. Другими словами, внутренний системный контроль выступает одновременно функцией управления финансами корпораций, экономическим институтом и источником знаний.

Дадим обоснование каждому началу интеграционной концепции.

Управленческое начало интеграционной концепции

Управленческое начало развивает традиционное представление о внутреннем системном финансовом контроле как о функции управления финансами корпораций. В этом контексте авторская точка зрения следующая: формируемая система внутреннего финансового контроля должна быть имманентна принятой в корпорации модели управления (агентской или унитарной).

Агентская модель управления корпоративными финансами предопределяет существование контрольной системы, объединяющей в себе два типа внутреннего финансового контроля [2; 3]:

-

1) контроль, осуществляемый субъектами корпоративного управления (функция корпоративного управления);

-

2) контроль, осуществляемый субъектами финансового менеджмента (функция финансового менеджмента).

Типизация контроля по функциональному признаку позволяет более обоснованно разграничить сферы контролирования между субъектами управления, обеспечить охват контролем всего комплекса финансовых отношений корпорации, исключить дублирование в работе контрольных служб.

Корпоративное управление (corporate governance) – деятельность высшего руководства, направленная на стратегическое развитие корпорации и обеспечение консенсуса общественных и индивидуальных интересов в системе отношений между исполнительными органами управления (должностными лицами), участниками (акционерами, учредителями) и стейкхолдерами.

Возросшее значение корпоративного управления, а вместе с этим усиливающая роль его контрольной функции вызваны несколькими причинами, среди которых:

-

1) Открытость российского бизнеса перед мировым экономическим сообществом.

Свидетельством возросшей геоэкономиче-ской открытости российских компаний является внешнеторговый оборот, а также географическая структура экспорта и импорта. Россия активно ведет торговую деятельность как на развитых, так и на развивающихся рынках. В первом полугодии 2014 г. показатель ее внешнеторгового оборота достиг 408,4 млрд долл., почти вдвое превысив значение 2009 г. При этом доля стран ЕС составила 53,8 %, стран АТЭС – 20 %, стран СНГ – 13,9 % [11]. В условиях расширения внешнеэкономического сотрудничества для высшего руководства многих корпораций наибольшую актуальность приобрел тезис «глобализируйся или стагнируй».

-

2) Затрудненность привлечения долгосрочных финансовых ресурсов через рынки капитала.

По данным российской Национальной ассоциации участников фондового рынка в России по состоянию на конец первого полугодия 2013 г. насчитывалось 32 203 открытых акционерных общества. Из них только 301 компания (менее 1 %) черпала финансовые ресурсы на внутреннем и внешнем рынках акций. За 6 месяцев 2013 г. капитализация внутреннего рынка акций снизилась на 104 млрд долл. США и составила 713 млрд долл. США [13].

К этому следует добавить существующие ограничения по доступу на европейские рынки капитала, введенные Евросоюзом для ряда российских энергетических, оборонных и финансовых компаний, а также значительный чистый отток за границу частного капитала. Например, только в 2012 г. из России ушло 56,8 млрд долл. США, в 2013 г. – 61 млрд долл., а в 2014 г. – 151,5 млрд долл. [20, с. 9].

-

3) Активность государства в корпоративном секторе экономики.

Органы исполнительной власти Российской Федерации сегодня оказывают достаточно существенное влияние на решения, принимаемые субъектами корпоративного управления ряда крупных компаний, что повышает финансовые риски от принятия нерыночных решений. Примерами государственного вмешательства могут служить проект «Сила Сибири», шельфовые проекты энергетических корпораций и др.

Финансовый менеджмент (financial management) – административная деятельность исполнительных органов корпорации по управлению финансовыми ресурсами, потоками и инструментами в соответствии с поставленными задачами.

Возрастание роли контрольной функции финансового менеджмента в управлении корпоративными финансами обусловили следующие причины:

-

1) Появление новых видов финансовых рисков – санкционных и офшорных.

Санкционные риски, ставшие прямым следствием возникновения геополитических противоречий между Россией и Евросоюзом, несут прямую угрозу как отечественному, так и европейскому бизнесу. По оценкам специалистов потери российских компаний, прежде всего энергетического, оборонного и финансового секторов экономики в 2014–2015 гг. могут составить примерно 100 млрд евро, а европейских – 90 млрд евро [4].

Офшорные риски таят в себе угрозу полной или частичной утраты заемного финансирова- ния. Особенно актуально это стало для российских компаний, контролируемых офшорными холдинговыми центрами, на которые сегодня приходится более 60 % внешней корпоративной задолженности [18, с. 35]. Наглядным уроком может служить кипрский кризис 2012 г. и связанные ним ограничения на движения капитала.

-

2) Усиление внимания к вопросам финансовой устойчивости и результативности корпораций.

Финансовое положение российского бизнеса характеризуется снижением финансовой устойчивости и результативности. Так, по данным информационного интернет-портала «Банкротство в РФ» в 2012 г. арбитражными судами России были признаны банкротами 14 072 организации (в том числе – 13 686 корпораций), то есть на 10 % больше, чем в 2011 г. [17]. Если к этому добавить вывод Росстата о том, что каждый третий бизнес в России убыточен, масштаб проблемы становится впечатляющим.

-

3) Снижение инвестиционной активности корпораций.

В целом ситуация, связанная со структурой инвестиционного портфеля российских корпораций, аналогична общемировой посткризисной тенденции. Глобальная неопределенность вынудила многих инвесторов занять выжидательную позицию и переориентировать вложения с рискованных инструментов на капитальные активы. Однако в России сложилась стагнационная динамика инвестиций также и в капитальные активы, что связано с замедлением темпов экономического роста.

Институциональное начало интеграционной концепции

Функционирование корпоративного бизнеса предполагает тесное взаимодействие различных субъектов, имеющих собственные цели и интересы. Эффективность этого взаимодействия во многом определяется зрелостью институциональной среды.

Многие специалисты убеждены, что плохая институциональная среда выступает сейчас основным ограничителем экономического роста в России. Несовершенством институтов объясняются низкие объемы привлекаемых инвестиций, «бегство» капитала из страны, а в конечном итоге снижение роста ВВП. Повышение качества базовых институтов всего на 1 балл (по десятибалльной шкале рейтинга Венского института менеджмента IMD) способно обеспечить ежегодное повышение темпов роста ВВП как минимум на 0,31 пп. [20, с. 19].

Проведенный анализ внутренней и внешней институциональной среды функционирования корпоративного бизнеса дает основание рассматривать систему внутреннего финансового контроля в качестве экономического института [1]. С принятием Федерального закона от 06 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» институциональный статус внутреннего контроля существенно возрос, претерпев формальную эволюцию. Согласно ст. 19 названного документа с 1 января 2013 г. каждый экономический субъект обязан организовывать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни, что прямо относится к системному финансовому контролю.

Системный контроль корпоративных финансов принадлежит к многофункциональным институтам, выполняющим одновременно несколько функций – главные и дополнительные. На современном этапе главной функцией рассматриваемого института становится обеспечение финансовой сбалансированности корпораций , то есть поддержание равновесного соотношения между финансовыми и нефинансовыми ресурсами, доходами и расходами, операционно-инвестиционной и финансовой деятельностью, реализуемыми проектами и их финансовым обеспечением. В условиях действия агрессивной внешней среды финансовая сбалансированность выступает гарантом целостности каждого автономного экономического субъекта.

Наряду с главной функцией обеспечения финансовой сбалансированности институт внутреннего системного контроля корпоративных финансов выполняет следующие дополнительные функции :

-

1) Координирующая функция.

Существование института контроля предоставляет субъектам управления возможность локализовать неопределенность, исходящую от внешней среды бизнеса, одновременно повышая степень предсказуемости принимаемых ими решений.

-

2) Побуждающая функция.

С позиции контрактной теории фирмы институт контроля призван побуждать индивидов точно выполнять взятые на себя обязательства. Тем самым происходит подчинение индивидуального поведения коллективным действиям.

-

3) Коммуникативная функция.

Институт контроля облегчает внутрикорпоративные взаимодействия, а также взаимоотношения корпораций с внешней средой посредством передачи сгенерированной контрольной информации.

-

4) Функция оптимизации агентских отношений.

Агентская модель управления корпоративными финансами значительно расширяет роль института контроля, делая его инструментом обеспечения прозрачности отношений между принципалами и агентами, равно как и локализатором происходящих конфликтов. Речь идет об агентских отношениях в системах «собственники – менеджеры», «стейкхолдеры – собственники» и др.

Когнитивное начало интеграционной концепции

Когнитивное начало постулирует новый подход к пониманию внутреннего системного контроля корпоративных финансов, формирующийся под влиянием «революции знаний». С позиции экономики знаний весь внутренний контроль необходимо рассматривать в качестве самостоятельного источника знаний о реальном состоянии, потенциале и тенденциях развития управляемых объектов. Ровным счетом это относится к внутреннему системному контролю корпоративных финансов.

Знания, накапливаемые в процессе осуществления контрольных мероприятий, формируют человеческий капитал корпораций, который в экономике знаний становится главной движущей силой социально-экономического развития и атрибутом общественного богатства. О возросшей значимости когнитивного начала убедительно свидетельствуют следующие факты.

Согласно индексу экономики знаний ( The Knowledge Economy Index ) Всемирного банка в 2012 г. Россия заняла 55-е место среди 145 государств. По оценке профессора Р.И. Капелюшникова в 2010 г. человеческий капитал России составлял свыше 600 трлн руб., или примерно 6 млн руб. в расчете на душу населения. Его величина в 13 раз превосходила объем ВВП страны и в 5,5 раза объем физического капитала. За восемь лет (с 2002 по 2010 гг.) в реальном выражении российский человеческий капитал вырос вдвое. Эти данные, хотя и значительно ниже аналогичных показателей для США, но вполне сопоставимы с показателями для других развитых стран и существенно превышают показатели для постсоциалистических стран (в частности, Польши и Румынии) [7, с. 24, 38].

Превращение системного контроля корпоративных финансов в самостоятельную область знаний стало результатом интеллектуализации внутренней контрольной деятельности. Сегодня эта закономерность все больше находит свое выражение в появлении инновационных направлений, объектов и методов контроля.

Инновационными направлениями контроля выступают превентивный контроль, стратегический контроль, стоимостной контроль, инвестиционноинтеллектуальный контроль, потенциальный контроль, риск-ориентированный контроль, сквозной контроль.

В число инновационных объектов контроля входят стоимость корпорации, ее капитализация, трансакционные издержки, человеческий капитал, финансовый потенциал, финансовые риски.

К инновационным методам контроля относятся моделирование, диагностика, экспертные оценки, построение сценариев, тестирование.

Концептуальная модель внутреннего системного контроля корпоративных финансов

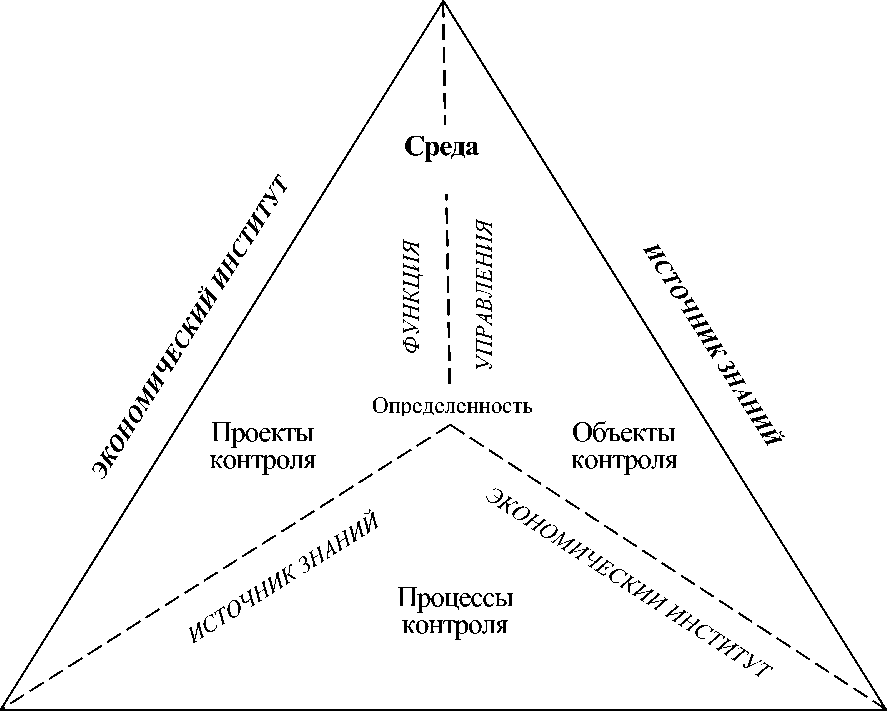

Средством формализации предлагаемой концепции является концептуальная модель внутреннего системного контроля корпоративных финансов, с помощью которой воспроизводится его предназначение, раскрывается содержание, обеспечивается наглядное восприятие. По нашему мнению, роль концептуальной модели системного контроля корпоративных финансов должен выполнять правильный тетраэдр – трехмерная геометрическая фигура, гармонично сочетающая в себе четыре вершины, четыре грани и шесть ребер [15] (см. рисунок).

Представленная концептуальная модель образно копирует интеграционную концепцию и базируется на положениях новой системной парадигмы. Многогранная форма тетраэдра позволяет рассматривать системный контроль корпоративных финансов как цельное и в то же время сложное, разностороннее социально-экономическое явление. В содержательном плане каждый элемент этой модели (вершины, грани, ребра) символизирует качественное состояние контрольной системы.

Вершины тетраэдра отождествляют собой четыре главных критерия, по которым предлагается оценивать результаты работы системы внутреннего финансового контроля, а именно определенность, системность, комплексность, коэволюционизм.

Определенность – способность контрольной системы обеспечить ясность в отношениях «субъект управления – объект управления», «контролирующий субъект управления – контролируемый субъект управления», «закон (нормативноправовой акт) – контролируемый субъект управления». Особое значение этот критерий приобретает в условиях усилившейся финансовой неопределенности и возросшей ответственности руководителей всех уровней за принятие необоснованных управленческих решений.

Системность – целевая направленность функционирования контрольной системы, выражающаяся в способности сосредотачиваться на решении конкретных задач. В равной мере этот критерий предполагает высокую степень организованности контрольной системы, то есть наличие у нее внутренней структуры и налаживание согласованной работы всех составных частей (элементов).

Комплексность – многосторонний подход к контролированию корпоративных финансов, выражающийся в ориентации на использование широкого спектра контрольных средств для решения поставленных задач, включая сочетание различных форм, видов, методов, уровней контроля.

Коэволюционизм – способность контрольной системы обеспечить совместное развитие всех составных элементов. Результатом такой согласованности становится кооперация и координация действий субъектов контроля, а также их рабочих органов; выявление новых направлений, объектов, методов контроля; адекватное реагирование на изменения, происходящие во внешней и внутренней среде бизнеса.

Грани тетраэдра, являющиеся его треугольными основаниями, воплощают в себе четыре функциональные стороны системы внутреннего финансового контроля – проекты, объекты, процессы и среду. Все стороны находятся в постоянном взаимодействии между собой, обеспечивая тем самым работу контрольной системы.

Проектная сторона выполняет проблемнопостановочную функцию, отвечает за постановку целевых приоритетов и формулировку задач контролирования. Объектная сторона осуществляет подбор контрольных средств, требуемых для достижения поставленных целей и задач. Процессная сторона отвечает за организацию проведения необходимых контрольных действий. Средовая сторона создает культурные, нормативные, информационные и иные условия, обеспечивающие возможность осуществления контрольной деятельности в корпорации.

Системность

Коэволюционизм

ФУНКЦИЯ УПРАВЛЕНИЯ

Комплексность

Концептуальная модель внутреннего системного контроля корпоративных финансов

В.Н. Жуков

Ребра тетраэдра символизируют собой управленческое, институциональное и когнитивное предназначение формируемой системы внутреннего финансового контроля. Четырехгранное строение концептуальной модели обуславливает наличие в ней шести ребер. Таким образом, триединое начало интеграционной концепции проецируется одновременно на каждую из четырех граней, задавая число ребер системы кратное двум.

Заключение

Предложенная интеграционная концепция системного контроля корпоративных финансов и выражающая ее модель правильного тетраэдра выступает исходной (мировоззренческой) формой теоретического знания об этом явлении. От существующих ныне управленческой, риск-ориентированной и оценочной концепций интеграционную концепцию принципиально отличают:

-

1) цельный подход к проблеме системного контроля корпоративных финансов, нацеливающий на исследование финансовой, управленческой, институциональной и когнитивной природы контрольных систем;

-

2) высокая глубина проникновения в структуру и содержание формируемых систем внутреннего финансового контроля, дающая возможность выявить и охватить исследованием каждый системный элемент;

-

3) качественный скачок в понимании роли и места системы внутреннего финансового контроля, выражающийся в переходе от рассмотрения системного контроля с позиций пассивной управленческой функции к осмыслению его как сложного, триединого явления (функции управления, экономического института, источника знаний), оказывающего активное воздействие на состояние корпоративных финансов и регулирующего финансовые отношения.

Интеграционная концепция системного контроля корпоративных финансов не поддается однозначной интерпретации с позиции устоявшейся типологии концептуального знания. Ровным счетом ее можно отнести к корреспондентской, когерентной (согласованной) и прагматической теории истины и соответствующим им типам концепций. Однако каждый стандартный тип концепции в состоянии обеспечить лишь монохромное соответствие предмету настоящего исследования.

Так, согласно корреспондентскому (классическому) типу концепции формируемая система внутреннего финансового контроля должна быть тождественна существующим особенностям функционирования корпоративных финансов. Когерентный тип концепции делает упор на обеспечение внутренней согласованности между всеми элементами контрольной системы. Только в этом случае обеспечивается непротиворечивость знаний об исследуемом предмете. С точки зрения прагматического типа концепции истинными являются исключительно полезные в практическом плане знания о системе внутреннего финансового контроля. Тем самым подчеркивается конструктивный характер получаемых знаний, а также идеализируется созидательная роль субъекта исследований.

По своему характеру интеграционная концепция системного контроля корпоративных финансов носит многоцелевой характер, так как имеет непосредственное отношение к трем существующим типам концепции (корреспондентской, когерентной, прагматической). Более того, есть все основания утверждать, что интеграционная концепция системного контроля корпоративных финансов соответствует новому (единому) типу концептуального знания, получившему распространение в последние годы. Следовательно, интеграционная концепция не только развивает теорию системного контроля корпоративных финансов, но также вносит вклад в общую теорию научной истины.

То же самое справедливо и для концептуальной модели системного контроля корпоративных финансов. Форма правильного тетраэдра, традиционно проявляющаяся в живых организмах и технических устройствах, благодаря интеграционной концепции находит свое применение в экономической сфере действительности.

Интеграционная концепция открывает новые перспективы для проведения теоретических исследований в области системного контроля корпоративных финансов. Программа этих исследований должна включать в себя пять главных направлений :

-

1) теоретико-аналитическое направление, нацеленное на выделение типов систем внутреннего финансового контроля, проведение их внешнего и внутреннего анализа;

-

2) теоретико-стратегическое направление, определяющее перспективы применения системного контроля в сфере стратегического управления корпоративными финансами, связанного с повышением стоимости и капитализации корпораций;

-

3) теоретико-тактическое направление, раскрывающее потенциал системного контроля в сфере текущего финансового управления, прежде всего при обеспечении финансовой безопасности и повышении эффективности финансовых потоков корпораций;

-

4) теоретико-социальное направление, ориентированное на использование возможностей системного контроля в сфере оптимизации взаимодействия корпораций со своими участниками, а также стейкхолдерами при локализации агентских конфликтов и снижении транзакционных издержек;

-

5) теоретико-когнитивное направление, нацеливающее на изучение управленческого потенциала контрольной информации, инновационных направлений, объектов и методов системного контроля.

В свою очередь, каждое из представленных направлений должно определять предметную область проводимых исследований.

Список литературы Научные подходы к концептуальному знанию о системном финансовом контроле в корпорациях

- Болдырев Ю.Ю. Институциональные аспекты бухгалтерского учета и контроля. М.: ГОУ ВПО «РЭА им. Г.В. Плеханова», 2009. 428 с.

- Брейли Р., Майерс С. Принципы корпоративных финансов. М.: Олимп-Бизнес, 2012. 1008 с.

- Бригхем Ю., Гапенски Л. Финансовый менеджмент. Полный курс: в 2 т. СПб.: Экономическая школа, 2005.1166 с.

- Возможные потери России от санкций оценили в 100 миллиардов евро//lenta.ru: ресурс электронного периодического издания «Лента.ру». URL: http://www.lenta.ru/news/2014/07/28/eulossess/(дата обращения: 20.06.2015).

- Гританс Я.М. Система внутреннего контроля. М. Берлин: Инфотропик Медиа, 2011. 304 с.

- Капелюшников Р.И. Сколько стоит человеческий капитал России?//Вопросы экономики. 2013. № 1. С. 27-47.

- Капелюшников Р.И. Сколько стоит человеческий капитал России?//Вопросы экономики. 2013. № 2. С. 24-46.

- Клейнер Г.Б. Системная парадигма и системный менеджмент//Российский журнал менеджмента. 2008. Т. 6, № 3. С. 27-50.

- Клейнер Г.Б. Системное управление в трансформирующейся экономике//Эффективное антикризисное управление. 2014. № 5. С. 54-58.

- Когденко В.Г. Развитие концепции внутреннего контроля//Международный бухгалтерский учет. 2013. № 15. С. 41-51.

- Платежный баланс и внешний долг Российской Федерации. Январь-июнь 2014 года//cbr.ru: ресурс Департамента статистики Центрального банка Российской Федерации. URL: http://www.cbr.ru/statis-tics/credit_statistics/bp.pdf (дата обращения: 21.06.2015).

- Ронжина М.А. Предпосылки модификации системы внутрифирменного финансового контроля в производственных компаниях//Аудит и финансовый анализ. 2009. № 2. С. 50-53.

- Российский фондовый рынок: первое полугодие 2013 года. События и факты //naufor.ru: Обзор Национальной ассоциации участников фондового рынка. URL: http://www.naufor.ru/download/pdf/factbook/ru/RFR 2013_1.pdf (дата обращения: 20.06.2015).

- Рыжко В.А. Научные концепции: социокультурный, логико-гносеологический и практический аспекты. Киев: Наукова думка, 1985. 184 с.

- Скопец З.А., Понарин Я.П. Геометрия тетраэдра и его элементов. Ярославль: Ярославский гос. пед. ин-т им. К.Д. Ушинского, 1974. 240 с.

- Снегирева Л.И. Внутренний контроль//Бухгалтерский учет. 2014. № 4. С. 79-84.

- Учет и анализ, статистика банкротств в России//bankrotstvovrf.ru: ресурс информационного интернет-портала «Банкротство в РФ». URL: http://www.bankrotstvovrf.ru/Statistika_bankrotstv_v_20 12_godu.pdf (дата обращения: 22.06.2015).

- Хейфец Б.А. Деофшоризация экономики: мировой опыт и российская специфика//Вопросы экономики. 2013. № 7. С. 29-48.

- Чудинов Э.М. Природа научной истины. М.: URSS, 2010. 312 с.

- Ясин Е.Г. и др. Состоится ли новая модель экономического роста в России?//Вопросы экономики. 2013. № 5. С. 4-39.