Обслуживание как составляющая стратегии розничного банковского бизнеса

Автор: Черникова Людмила Ивановна, Фаизова Гузель Рефкадовна

Журнал: Сервис в России и за рубежом @service-rusjournal

Рубрика: Обеспечение устойчивого развития сервисной деятельности туристских предприятий и организаций

Статья в выпуске: 8 (55), 2014 года.

Бесплатный доступ

В статье приводится авторская систематизация стратегий ведения розничного банковского бизнеса с раскрытием применяемых методов и форм, что дает общее представление об используемых стратегиях, методах и формах ведения розничного банковского бизнеса. Данная систематизация позволяет разработать новые модели стратегий, учитывающих взаимодействие бизнеса, общества и населения, обеспечивающих баланс рисков и результативность деятельности, в т.ч. на каждом этапе организации розничного банковского бизнеса. Успех используемых форм и методов ведения розничного бизнеса определяется, прежде всего, адекватным учетом ситуации на рынке и грамотно выстроенной стратегией банка. Необходим комплексный подход к выбору и формированию стратегии развития банка, сочетающий в себе компиляцию ориентированности как на потребности клиентов, так и на способность выработанной стратегии формировать качественную и надежную базу клиентов. В настоящее время банки создают более гибкие стратегии развития направлений своего бизнеса, способные адаптироваться в случае необходимости к новым условиям рынка с наименьшими потерями для банка или скомпенсировать необходимость резкого перехода к другой стратегии и не потерять своих клиентов. В то же время со стороны клиентов существует множество факторов, определяющих их выбор в пользу того или иного банка. Проведенный анализ позволил сформулировать факторы, образующие систему мотивации при выборе/смене банка в современных условиях, которая будет меняться в зависимости от субъекта РФ, уровня жизни населения, социально-экономической и политической ситуации в стране.

Розничный банковский бизнес, банковские услуги, формы и методы, стратегии

Короткий адрес: https://sciup.org/14057885

IDR: 14057885 | УДК: 336.717 | DOI: 10.12737/8245

Текст научной статьи Обслуживание как составляющая стратегии розничного банковского бизнеса

Формы и методы ведения розничного бизнеса на рынке банковских услуг во многом определяются в соответствии с существующей и принятой в банке стратегией развития данного направления, главной составляющей которой является стратегия по работе с клиентами. В зависимости от этого будут выбираться и использоваться различные формы и методы ведения розничного банковского бизнеса. Выбор модели развития, несомненно, помимо экономической, социальной и политической ситуацией в стране, диктуется мировыми тенденциями, развитием глобальной банковской розницы.

Общим показателем, отражающим партнерские отношения банка с клиентом, выступает клиентоориентированность, т.е. степень детальности подхода к процессу обслуживания клиентов. Используемые модели оценки клиентоориентированности сведены к ценовой конкуренции, устойчивости банка и широте продуктового ряда банковских услуг, особенностью также является рассмотрение клиентоориентированности «снаружи», с позиций предприятия-клиента, без учета внутренних организационных процессов управления в банке [7].

В целях анализа будем полагать, что формы и методы ведения розничного бизнеса – это своего рода бизнес-модель, с помощью которой банк получает прибыль. Бизнес-модель определяет, какие потребности клиентов будут обеспечиваться и каким образом бизнес будет приносить прибыль.

Следует отметить, что в современной научной литературе «модель» относится к числу наиболее часто употребляемых терминов, однако еще недостаточно исследованных в области банковской системы. Ученые и практики пока не пришли к единому мнению о содержании модели, которое должно определять основы её построения. Анализ экономической литературы показывает, что, к сожалению, основной акцент в современных научных исследованиях переносится на математический аппарат, а не на количественные экономические составляющие параметры описания модели, конкретизирующие её сущностные характеристики [3].

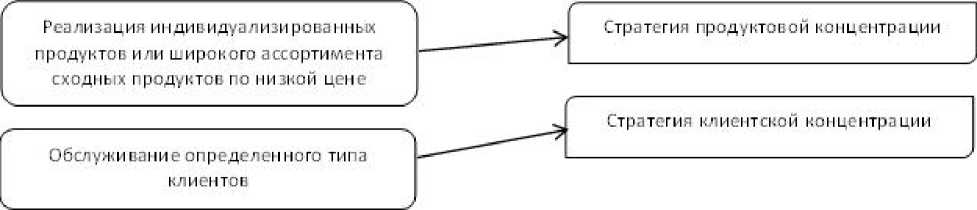

Формы и методы ведения бизнеса определяются выбранной стратегией. Таким образом, необходимо систематизировать существующие стратегии ведения розничного банковского бизнеса и раскрыть применяемые методы и формы ведения розничного бизнеса на рынке банковских услуг (рис.). Данная систематизация дает общее представление об используемых стратегиях и методах и формах ведения розничного банковского бизнеса.

Высокий уровень конкуренции в банковском секторе диктует банкам взвешенный подход к выбору форм и методов представления своих продуктов и услуг на рынке, их реализации, продвижения, а также работы с клиентами. Подход к развитию розничного банкинга для каждого банка будет индивидуальным комплексом стратегий, методов и форм ведения розничного бизнеса.

Рисунок – Стратегии, методы и формы, применяемые в розничном банковском бизнесе

В настоящее время с уверенностью можно сказать, что у большинства банков в клиентской политике главным показателем является не объем, а качество. Внимание уделяется долгосрочным партнерским отношениям, что в первую очередь позволит банкам минимизировать риски, но в то же время потребует перестройки модели работы с клиентами и продвижения банковских продуктов и услуг [5].

Банк в основе организации любого своего бизнеса может использовать несколько стратегий одновременно. Практически каждый банк использует стратегии снижения издержек, но при этом старается удержать клиента или использует стратегию супермаркета.

Выбор стратегии банком во многом зависит не только от его внутренней среды и ориентированности, но и от ситуации на рынке.

Существует стратегия развития розничного банковского бизнеса, заключающаяся в активном использовании банками стратегии супермаркета и развитии метода перекрестных продаж (cross-selling).

Диверсификация операций банка сегодня является необходимым элементом в условиях конкуренции, усиления значимости и трансформации посреднической функции банков. Для удержания и наращивания позиций на рынке банковских вкладов банкам недостаточно вести традиционную политику по привлечению клиентов, а необходимо сосредоточить усилия на поиске новых концепций. Стремление кредитных организаций привлечь новых клиентов способствует созданию более сложных финансовых услуг и продуктов [6].

Использование cross-selling способствует дополнительному привлечению клиентов, т.е. клиентов компаний-партнеров. К преимуществам перекрестных продаж можно отнести: появление дополнительных каналов продаж продуктов и услуг, возможность предоставления клиенту комплексного пакета продуктов и услуг, тем самым способствуя максимальному удовлетворению потребностей клиента в финансовых услугах.

Практически каждый банк в той или иной степени следует стратегии минимизации издержек. В условиях развития розничного направления реализацию данной стратегии возможно осуществить посредством создания мини-офисов, мини-центров по обслуживанию розничных клиентов, занимающих небольшую площадь и располагающих небольшим числом сотрудников. Высокий уровень автоматизации и стандартизации многих процессов и услуг также будет способствовать минимизации издержек.

Стратегия лидерства по издержкам предполагает, что основной целью деятельности банка является сокращение издержек при предоставлении банковских услуг за счет эффективного масштаба. В розничной сфере этого можно достичь легче, чем при обслуживании корпоративных клиентов, осуществляя агрессивное массовое привлечение клиентов. Именно данная стратегия была реализована на российском рынке в конце 1990х – начале 2000-х гг. большинством тех банков, которые стали «первопроходцами» розничного рынка. В рамках стратегии лидерства по издержкам для банка очень важно иметь постоянное наращивание клиентской базы, увеличение объемов реализации услуг для постоянных клиентов, расширение спектра предоставляемых услуг. Это, в свою очередь, предполагает принятие соответствующих решений в отношении построения сбытовой сети банка, формирования продуктового ряда, привлечения и удержания постоянного внимания клиентов [2].

В российской практике достаточно распространен клиентский подход или клиентоориентированный подход к ведению банковского розничного бизнеса. Данный подход подразумевает, что все бизнес-процессы розничного банкинга полностью направлены на реализацию интересов клиентов на всех стадиях его обслуживания и на всех уровнях взаимоотношений с клиентами. В свою очередь, у каждого банка в основе клиентоориентированного подхода будет выстраиваться своя индивидуальная модель. Например, в основе модели могут быть использованы различные классификации для сегментации розничных клиентов. Как правило, результатом грамотно выстроенной стратегии, основанной на клиентоориентированном подходе, является установление надежных отношений с клиентом и успешная реализация продуктов и услуг.

Клиентские подходы к ведению банковского розничного бизнеса уже достаточно распространены в российской практике. Дочерние структуры транснациональных финансовых институтов (Ситибанк, «Хоум Кредит», Райффайзенбанк и др.) получают «готовую» модель бизнеса и адаптируют ее к условиям «домашнего» рынка. Другие кредитные организации, развивая клиентский бизнес «с нуля», выстраивают самостоятельную бизнес-модель, нередко обращаясь к за рубежному опыту [1].

Высокий уровень конкуренции, рост доходов населения и стремительное развитие технологий порождают необходимость предоставления населению банковских услуг высокого качества. В связи с этим клиентоориентированная стратегия активно используется банками и будет востребована в ближайшее время.

Стратегия широкой дифференциации очень схожа со стратегий супермаркета. Банк, следующий данной стратегии, как правило, готов предложить огромный спектр продуктов и услуг на разнообразных условиях, инновационные продукты, не похожие на предложения других банков, которые постоянно меняются в зависимости от социальноэкономической ситуации на рынке. В условиях высокой конкуренции, с целью удовлетворения потребностей клиентов, предложение только стандартных продуктов и услуг будет недостаточным.

Имеются стратегии, которые не существуют в отдельности, а используются совместно с другими стратегиями. Так, стратегия продуктовой концентрации используется в синтезе с другими стратегиями. Например, когда банк делает акцент на предложение индивидуальных продуктов, то это может быть клиентоориентированная стратегия; когда же банк делает акцент на предоставление широкого ассортимента сходных продуктов по низкой цене, то это может быть стратегия минимизации издержек [10].

В докладе к XXIV Съезду Ассоциации российских банков «Банки и общество: роль кредитных организаций в социально-экономическом развитии России» отмечалось, что с момента распада СССР банки в РФ развивались именно по продукт-ориентированной модели, т.к. общество, еще не успевшее адаптироваться к рыночной экономике, имело самые смутные представления о розничных банковских продуктах. Поэтому более понимающие и разбирающиеся в банковском деле люди создавали эти самые продукты, которые мы видим сейчас, и предлагали их обществу, поначалу активно принимавшему все, что ему предлагают. Сейчас же период продукт-ориентированной стратегии развития для банков в России подходит к концу, т.к. создана достаточно длинная линейка разнообразных продуктов, спрос на которые постепенно набирает обороты [4].

Набирающая популярность стратегия привлечения средств, как и большинство других, направлена на обеспечение потенциальных клиентов легким доступом к своим услугам, посредством расширения филиальной сети, увеличения сети банкоматов, Интернет-банкинга и мобильного банкинга, т.е. через создание не только разветвленной сети, но и удобного в использовании для клиента дистанционного обслуживания.

Стратегия привлечения средств будет основана либо на массовости клиентов, но в небольшом объеме операций, либо на работе с VIP-клиентами.

В настоящее время банки создают более гибкие стратегии развития направлений своего бизнеса, способные адаптироваться в случае необходимости к новым условиям рынка с наименьшими потерями для банка или скомпенсировать необходимость резкого перехода к другой стратегии и не потерять своих клиентов.

Учитывая, что потребителем любой банковской услуги является клиент, то вся деятельность по ведению и организации любого банковского бизнеса в первую очередь начинается со сферы обслуживания клиентов соответствующей области, изучения их потребностей и востребованности на рынке тех или иных продуктов и услуг. Банкам необходимо расширять и углублять свои знания о клиентах, чтобы выстроить эффективную систему, обеспечивающую высокое качество обслуживания клиентов.

Изучение опыта создания розничных банковских продуктов различными банками показало, что многие из них различают клиентов – физических лиц по уровню доходов, возрасту, полу, территории проживания, социальному статусу и т.д.

Существует деление клиентов и потенциальных клиентов банка на возрастные группы, что позволяет более точно определить возможных пользователей своих продуктов и услуг, а также потребности своих клиентов. Но следует отметить, что опять же для каждого банка такая градация может быть сугубо индивидуальной.

От 16 до 22 лет. Обычно это люди с повышенной мобильностью. К данной группе относятся студенты, лица, впервые нанимающиеся на работу (часто с неполной занятостью). Соответственно, им необходимы краткосрочные ссуды, услуги по переводу денег, простые формы сбережений, а также услуги, связанные с туризмом (приобретение дорожных чеков, страховка и т.д.), пластиковые карты.

От 25–30 лет. В этом возрасте создаются семьи, обустраивается быт, поэтому и потребности людей этой группы соответствующие: целевые накопления на покупку дома, квартиры, товаров длительного пользования, страхование вновь приобретенного имущества. Услуги банка: денежные переводы, открытие единого счета для членов семьи, различные формы возобновляемого кредита, финансовая защита (страхование), операции по счету с помощью телефона или Интернета.

От 28–45 лет. Как правило, это люди со сложившейся карьерой, устойчивым, но недостаточно свободным финансовым положением. Их цели более разнообразны: это предоставление образования детям, финансовое обеспечение семьи, улучшение условий проживания. Услуги: долгосрочное кредитование для покупки товаров длительного пользования и нового жилья, накопительные схемы для детей и их родителей, консультации по вопросам страхования, сбережений, налогообложения.

От 40–55 лет. По целям и задачам эта группа во многом схожа с предыдущей. Главная особенность – рост доходов при снижении финансовых обязательств, а также планирование пенсионного обеспечения.

От 55 и более лет. Наиболее устойчивая и стабильная группа клиентов банка. Характерно наличие крупных остатков на счетах. Необходимые услуги: завещательные распоряжения, финансовое консультирование, трастовое управление капиталом, операции, связанные с туризмом (приобретение дорожных чеков, страховка и т.д.), а также пластиковые карты [8].

С ростом проникновения розничных банковских услуг увеличивается доверие населения к банковской системе, спрос на банковские продукты и услуги и в то же время предусмотрительность клиентов в вопросе выбора банка. Невозможно выделить единственный фактор, который является решающим для клиента при выборе банка. Совокупность факторов определяет выбор клиента, которая также может стать мотивацией для смены банка. Сформулируем факторы, образующие систему мотивации при выборе/смене банка в современных условиях, которая будет меняться в зависимости от субъекта РФ, уровня жизни населения, социально-экономической и политической ситуации в стране.

-

1. Качество обслуживания.

-

2. Удобство пользования услугами.

-

3. Комиссии и процентные ставки.

Банки, ориентированные на эффективное и результативное сотрудничество с клиентом, находятся в постоянном процессе по изучению потребностей клиентов, формированию актуальных моделей взаимодействия банка и клиента, а также выявлению и профилактике слабых участков в качестве сервиса, оказываемого клиентам.

Банковская стратегия взаимоотношений с клиентами меняет свою направленность, беря в основу не столько завоевание нового клиента, сколько его удержание. На первый план выходят долгосрочные партнерские отношения с клиентами. Это требует серьезной перестройки как моделей продаж розничных продуктов, так и корректировки действующих стратегий в части розничного направления [5].

Журнал «The Retail Finance» 29 ноября 2011 года опубликовал результаты ежегодного рейтинга розничных банков по уровню клиентского обслуживания. Победителем рейтинга стал Банк ВТБ24. Серебряную и бронзовую награды получили Альфа-Банк и Сбербанк России соответственно. В основе методики лежит оценка уровня клиентского обслуживания среди розничных банков, которая велась по следующим ключевым показателям: банковский офис и обслуживание в нем (качество консультаций, внешний вид здания, оценка работы персонала); продуктовая линейка (виды/подвиды банковских продуктов, операции в дополнительных офисах и т.д.); субъективное мнение клиентов о банке (нравится ли обслуживание, рекомендуют ли своим знакомым, в каком банке купят следующий продукт); колл-центр (оперативность соединения, функциональные возможности, качество консультирования); Интернет-сайт (качество, контент, удобство пользования); функциональные возможности Интернет-банкинга; коммуникации банка с клиентами (оперативность откликов на запросы, качество консультаций и т.п.) [12].

Удобство получения банковских услуг – новая возможность для банка заслужить лояльность клиента. Например, в случае потребительских кредитов более удобным механизмом будет замена их на кредитные карты: сотрудничество с банком автоматически перерастет в долгосрочное, а история платежей отслеживается легче [9].

Данный фактор составляет финансовую сторону системы и для многих клиентов будет являться решающим.

К остальным немаловажным факторам относятся: доступность и понятность банковских продуктов и услуг; деловая репутация; полученные рекомендации; месторасположение банка/филиалов/банкоматов.

Успех используемых форм и методов ведения розничного бизнеса определяется прежде всего адекватным учетом ситуации на рынке и грамотно выстроенной стратегией банка.

Таким образом, в результате выявленной взаимосвязи между существующими стратегиями и методами и формами ведения розничного бизнеса на рынке банковских услуг следует, что в основе организации любого своего направления банк может использовать несколько стратегий одновременно. А учитывая, что потребителем любой банковской услуги является клиент, вся деятельность по ведению и организации любого банковского бизнеса в первую очередь начинается со сферы обслуживания клиентов соответствующей области, изучения их потребностей и востребованности на рынке тех или иных продуктов и услуг. Банкам необходимо постоянно углублять свои знания о клиентах с целью своевременного удовлетворения их потребностей и расширения клиентской базы. В то же время невозможно выделить единственный фактор, который является решающим для клиента при выборе банка. Комплекс факторов определяет выбор клиента, любой из факторов может стать мотивацией для выбора услуг или продуктов любого другого банка. Факторы мотивации при выборе/смене банка в современных условиях будут меняться в зависимости от субъекта РФ, уровня жизни населения, социально-экономической и политической ситуации в стране. И очевидно, что необходим комплексный подход к выбору и формированию стратегии развития банка, сочетающий в себе компиляцию ориентированности как на потребности клиентов, так и на способность выработанной стратегии формировать качественную и надежную базу клиентов.

Список литературы Обслуживание как составляющая стратегии розничного банковского бизнеса

- Акимкин, Д.Ю. Зарубежные модели банковского розничного бизнеса: клиентский подход//Сибирская финансовая школа. -2012. -№2. -С. 69-73.

- Беспалова, И.В., Яшина, Н.М. Финансовая модель управления рисками российских банков//Современные проблемы науки и образования. -2014. -№2. -С. 442.

- Банковское дело: розничный бизнес/кол. авторов; под ред. Г.Н. Белоглазовой и Л.П. Кроливецкой. -М.: КНОРУС, 2010. -416 с.

- Доклад к XXIV Съезду Ассоциации российских банков «Банки и общество: роль кредитных организаций в социально-экономическом развитии России». -М., 2013. : URL: http://akorb.ru/files/akorb_files/stories/20130321_ARB_2013_congress_report_(final).pdf (дата обращения: 05.11.2014).

- Заернюк, В.М., Фаизова, Г.Р. Перспективы развития розничных банковских услуг на российском рынке//Финансы и кредит. -2012. -№38(518). -С. 17-23.

- Заернюк, В.М., Фаизова, Г.Р. Комбинированные продукты как способ расширения продуктовой линейки коммерческого банка//Проблемы и опыт менеджмента, финансов, учета и налогообложения предприятий, отраслей, комплексов: сб. статей. -М., 2012. -С. 153-160.

- Лебединская, О.Г. Совершенствование стратегии развития банковских услуг для корпоративных клиентов//Инфраструктурные отрасли экономики: проблемы и перспективы развития. -2014. -№4. -С. 19-26.

- Маковская, Н. Банковское «ассорти»//Прямые инвестиции. -2008. -№09 (77). -С. 88-92.

- Фролова, Е.И. Современные реалии рынка розничных банковских услуг в России//Экономика и право. Новый университет. -2011. -№8. -С. 61-63.

- Черникова, Л.И. Стратегия развития розничного финансового рынка России//Актуальные проблемы реструктуризации российских предприятий: сб. докладов IХ Всероссийской научно-практической конференции. -Пенза, 2009. -С. 133-144.

- Институциональная оценка рынка банковских услуг: монография/Л.И. Черникова, Е.Н. Егорова, В.М. Заернюк, Г.Р. Фаизова; под общ. ред. Л.И. Черниковой. -М.: ФГБОУ ВПО «РГУТиС», 2012. -206 с.

- Сайт The Retail Finance. : URL: www.rfinance.ru (дата обращения: 07.11.2014).