Перспективы и приоритеты развития республиканской фискальной политики

Автор: Петрушевская В.В., Шиянкова Ю.В.

Журнал: Вестник экономики, управления и права @vestnik-urep

Рубрика: Экономика

Статья в выпуске: 1 (46), 2019 года.

Бесплатный доступ

Проанализированы предпосылки изменения существующей бюрократической парадигмы в республиканской фискальной политике, существующие противоречия государственного управления налогообложением в Донецкой Народной Республике. Выделены стратегические цели, тактические задачи, принципы, функции, методы, направления, институты развития фискальной политики, оценка результативности ее реализации.

Институциональная система, налоговая политика, налоговое администрирование, финансовые рычаги, рыночные механизмы, критерии оценки, социально-экономические процессы

Короткий адрес: https://sciup.org/142226697

IDR: 142226697 | УДК: 336:332.1

Текст научной статьи Перспективы и приоритеты развития республиканской фискальной политики

*

Постановка проблемы

Налоговые проблемы, обострившиеся в ДНР, существующая институциональная среда, ослабление взаимосвязей между государственными налоговыми органами и плательщиками налогов, непрерывные уклонения от налогообложения обусловливают необходимость изменения существующей бюрократической парадигмы.

Реальная ситуация относительно влияния государственной налоговой политики на развитие экономики свидетельствует, что действующая в ДНР налоговая система не просто не стимулирует модернизацию экономики и инновационную деятельность компаний, а становится барьером для доб-

* *

росовестных налогоплательщиков. Фактически в условиях кризиса налоговая нагрузка, как прямая, так и косвенная, увеличивается. Много согласованных управленческих решений по поддержке бизнеса не были реализованы, а предлагаемые льготы оказываются невостребованными бизнес-обще-ством из-за чрезмерно сложных процедур их оформления. Несмотря на все предпринимаемые усилия, пока не удалось радикально изменить ситуацию в сфере налогового администрирования.

Анализ последних исследований и публикаций

Анализ научных исследований и публикаций демонстрирует наличие существен- ной научной заинтересованности в рассмотрении критериев оценки эффективности и приоритетов развития фискальной политики. Так, в ряде работ отечественных ученых значительное внимание уделено решению вопроса определения результативности фискальной политики (А.И. Крисо-ватый [1], Л.Л. Тарангул [2], Ю.В. Алескерова [3], Л.П. Сидельникова[4], М.И. Кар-лин[6, 7] и др.).

Актуальность

Современный этап экономического развития ДНР характеризуется усилением внимания к существующим проблемам экономики, что определяется повышением роли отдельных районов Республики в обеспечении эффективного функционирования народнохозяйственного комплекса государства в целом.

Актуальным вопросом является необходимость формирования современной модели фискального механизма, адаптированного как к российским, так и к мировым стандартам с учетом отечественной специфики, преодоления негативных тенденций и кризисных явлений в управлении развитием региона и усиление эффективности финансовых рычагов государственного регулирования социально-экономического развития Республики.

Цель

Целью данной статьи является рассмотрение перспектив и будущих приоритетов республиканской фискальной политики.

На новом этапе глобализации социальная политика ДНР существенно видоизменяется, расширяются ее функции и задачи. Но механизм ее реализации усложняется из-за военных действий на территории республики и необходимости либерализации фискальной политики государства, что должно способствовать инновационному развитию общества.

Соответственно, необходимо снизить налоговое давление на реальный сектор экономики, что, в свою очередь, делает невозможным выполнение многих социальных задач, возложенных на государство.

Чрезвычайно сложная социально-экономическая ситуация в республике в конце 2014 - 2015 годов поставила на повестку дня необходимость кардинальных изменений как в социальной, так и в фискальной политике государства. Важно осуществить эти изменения скоординированным образом, а не частично.

На данном этапе остается вопрос определения макроэкономической и политической нестабильности, которая характерна для ДНР в последние годы; необходимо искать новые способы координации социальной и фискальной политики, которые отвечали бы не только условиям экономического кризиса, но и новым вызовам глобализации.

Налоговые проблемы усугубляются в ДНР, существующей институциональной средой, ослаблением взаимосвязи республиканской фискальной политики и развитием районов и городов республики, постоянное уклонение от уплаты налогов требует изменения существующей бюрократической парадигмы.

Повышение эффективности фискального механизма связано с предоставлением источников финансирования развития районов республики. Его прямая реализация заключается в целенаправленном воздействии фискального механизма как ведущего инструмента государственного регулирования экономических процессов в регионе.

Основной региональной проблемой для ДНР является экономическое и социальное неравенство в развитии отдельных территорий и низкая экономическая активность в них, значительные объемы потребления первичных ресурсов, затратный вид производства. Все это объясняется разрывом прежних экономических связей, которые существовали на местах до военного конфликта с Украиной, поиском новых поставщиков сырья, новых рынков, а также восстановлением разрушенных и утраченных производственных мощностей в качестве результата активных военных действий.

Каждая административная территориальная единица республики имеет свою инфраструктуру, историю, специфику, и только с ее учетом можно добиться гармонии государственных и местных интересов. В каждом районе есть свои так называемые «личные» проблемы. Есть также проблемы, связанные со всеми без исключения сферами (диспропорции в экономическом развитии, низкая экономическая активность, разный уровень жизни населения).

Таким образом, «малые» проблемы, возникающие на местах, являются большой проблемой, которая препятствует экономическому развитию всей республики и требует немедленного решения путем введения грамотной и эффективной государственной политики.

Реальная ситуация относительно влияния республиканской фискальной политики на развитие экономики свидетельствует, что действующая в ДНР налоговая система не просто не стимулирует модернизацию экономики и инновационную деятельность компаний, а становится барьером для добросовестных налогоплательщиков.

Фактически в условиях кризиса налоговая нагрузка, как прямая, так и косвенная, увеличивается. Много согласованных управленческих решений по поддержке компа- ний не были реализованы, а предлагаемые льготы оказываются невостребованными бизнес-обществом за чрезмерно сложные процедуры их оформления [1].

Предпосылками для улучшения нынешней бюрократической парадигмы являются [2]:

-

- современные процессы, связанные с налогообложением юридических и физических лиц, занимающихся внешнеэкономической, инвестиционной и инновационной деятельностью, природопользованием;

-

- низкая эффективность налоговой политики обусловлена различного рода противоречиями в налоговой политике, незначительными налоговыми полномочиями, чрезмерным энтузиазмом налоговых стимуляторов, основными из которых зачастую являются неэффективные налоговые льготы;

-

- недооценка налоговых сдерживающих факторов, в частности меры ответственности за нарушение законодательства о налогах и сборах.

Основное значение государственного налогового управления заключается в повышении эффективности налоговой системы путем нацеливания и определения эффективных способов достижения целей.

Целью государственного налогового управления является обеспечение потребно-

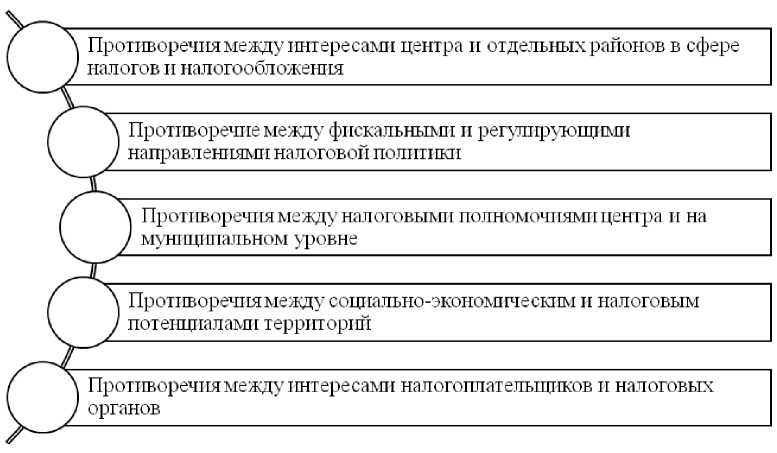

Противоречия между интересам центра и отдельных районов в сфере налогов и налогообложения

Противоречие между фискальным! и регулирующими направлениями налоговой политики

\ Противоречиямежду социально-экономическим и налоговым у потенциалам территорий

Противоречия между интересам! налогоплательщиков п налоговых органов

Противоречия между на логовым! полномочиями центра и на муниципальном уровне

Рис. 1. Противоречия государственного управления налогообложением

стей бюджетов разных уровней в налоговых поступлениях и решение социально-экономических проблем за счет использования налоговых механизмов [1].

Существует ряд ключевых противоречий государственного управления налогообложением, представленных на рис. 1.

Противоречия между интересами центра и на муниципальном уровне в сфере налогов и налогообложения выражается в приоритетности фискальных направлений налоговой политики центра, которая характеризуется жесткой централизацией, незаинтересованностью местных органов власти в увеличении налоговых доходов бюджетов [3].

Противоречие между налоговым и регуляторным направлениями налоговой политики обусловлено тем, что первым является совершенствование законодательства о налогах и сборах в сфере увеличения налоговых поступлений в бюджеты и налогового регулирования социально-экономического развития территорий.

Как правило, сопровождается снижением налоговой нагрузки, предоставлением льгот, снижением ставок и приводит к снижению налоговых поступлений в консолидированный бюджет или к появлению так называемых налоговых расходов, сопровождающихся захватом неэффективных налоговых льгот.

Противоречия между налоговыми полномочиями на различных уровнях власти обусловлены порядком установления и отмены местных налогов, изменениями элементов налогов, формирующих налоговые поступления в консолидированный бюджет региона. Из-за незначительности налоговых полномочий на местах влияние региональной политики на социально-экономическое развитие ограничено, территориальные власти и органы местного самоуправления не заинтересованы в расширении налогового потенциала [3].

Противоречия между интересами налогоплательщиков и налоговых органов обусловлены диаметрально противоположными финансовыми интересами.

Выявленные противоречия позволяют сделать следующий вывод [4]:

во-первых, о характере действующей налоговой системы, который демотивирует;

во-вторых, недооценки регулирующего направления государственной налоговой политики;

в-третьих, дестимулирование исполнительных органов власти и органов местного самоуправления региона проявлять активность в налоговой сфере;

в-четвертых, отсутствие у исполнительных органов власти и органов местного самоуправления собственных налоговых инструментов, позволяющих повысить уровень социально-экономической результативности региональной налоговой политики.

Одной из характерных особенностей современного состояния развития экономики ДНР является новая роль районов, которая базируется на перераспределении полномочий, расширении прав и компетенции при решении вопросов социально-экономического развития.

Обоснование финансовой политики базируется на определении ее экономической сущности, структуры, форм осуществления и определения возможностей эффективного распределения финансовых ресурсов и финансового инструментария, который применяется с целью воздействия на социальные и экономические сферы [3].

Известно, что экономика любой страны представляет собой сложную систему, развитие которой происходит в рамках соответствующих экономических отношений. Эти отношения порождают сложный комплекс форм и стимулов деятельности хозяйственных субъектов.

Дифференциация развития территорий республики в течение 2014 - 2016 гг. происходила на фоне усиления кризисных проявлений в экономике. Основными причинами в этом процессе стали: ведение активных боевых действий на территории республики, действие механизма рыночной конкуренции, что повлекло разделение по конкурентным преимуществам и недостат- кам; различный уровень адаптации к сложившимся условиям рынка районов с разной структурой экономики и разной способностью местной власти к воплощению реформ на местном уровне и т.д.

Учитывая то, что местные бюджеты являются основным инструментом реализации социально-экономической политики на местном уровне, важным является распределение функций и компетенции между органами государственной власти и местным самоуправлением в сфере формирования доходов и расходов.

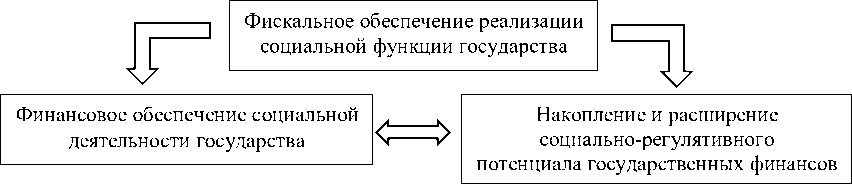

По своему содержанию фискальное обеспечение реализации социальной функции государства представляет собой иерархическую систему инструментов, где ведущая роль принадлежит бюджетной системе, назначение которой заключается в формировании и структурировании государственных финансовых ресурсов с целью обеспечения базовых параметров жизнедеятельности личности и общества.

Социальное назначение подсистемы межбюджетных отношений состоит в обеспечении целостности национального социума, социального согласия и стабильности в обществе путем распределения общественных финансовых потоков и общественных благ для сбалансированного социально-экономического и культурного развития как отдельных районов, так и республики в целом.

Для эффективной реализации целей фискальной политики используется фискальный механизм. Фискальный механизм - это экономическая категория с многогранным смыслом, который в первую очередь

Бюджетная система

Межбюджетные отношения

Государственные внебюджетные целевые фонды

s к co о CL s

о я У s у

- к га

s о s к co о cl s s CL о

Налоговая система

Рис. 2. Система фискального обеспечения реализации социальной функции государства

можно определить как совокупность мероприятий по достижению целей фискальной политики и эффективного государственного регулирования экономическими процессами.

Фискальный механизм социально-экономической сферы как составной части финансового механизма - это определенные цели и направления развития бюджетноналоговых отношений и методы их реализации на местном уровне [4].

Фискальный механизм ведется по определенным принципам, которые отражают его особенности и задачи, главными из которых являются:

-

- принцип системности и внутренней целостности;

-

- принцип территориальной справедливости: базируется на рациональном соотношении между возможностями по уплате налогов того или иного района и уровнем налоговой нагрузки субъектов хозяйствования в регионе соответствующего территориального уровня;

-

- принцип учета территориальных, социально-экономических условий;

-

- принцип достаточности: обеспечивает оптимальный уровень соотношения доходной и расходной частей местных бюджетов;

-

- принцип стабильности: предусматривает минимальные изменения бюджетноналогового законодательства;

-

- принцип гибкости налогообложения: связан с изменением, при необходимости, отдельных законов с целью финансового обеспечения социально-экономических программ;

-

- принцип территориальной эффективности: достигается путем рационального применения мер в бюджетно-налоговой сфере по стимулированию развития перспективных и экономически эффективных предприятий и отраслей района, «налогового» оздоровления окружающей среды и др.

Но фискальный механизм - также основной инструмент, с помощью которого местные органы власти оказывают влияние на социальную и экономическую сферы с це- лью преодоления существующих диспропорций в территориальной структуре развития национальной экономики и всего общества [5].

На данном этапе не хватает соответствующих координационных механизмов:

с одной стороны, среднесрочная и долгосрочная политика центральных органов исполнительной власти в отношении конкретной территории;

с другой стороны, между ними и местными органами исполнительной власти и органами самоуправления осуществляется координация целей и приоритетов развития на государственном, региональном и местном уровнях.

Местные органы власти должны располагать экономическими и финансовыми возможностями для реализации политики развития.

Отсутствие этого будет и впредь приводить к территориальному рассредоточению государственных ресурсов, их неэффективному использованию, дезинтеграции усилий в решении государственных, региональных и местных проблем, что предопределяет дальнейшее углубление территориальных диспропорций в экономическом и социальном развитии [5; 6].

В этом контексте в особой поддержке нуждаются депрессивные территории, уровень развития которых в экономическом отношении значительно уступает по показателям среднегосударственному уровню.

Фискальный механизм является важнейшей функциональной подсистемой хозяйственного механизма. Его место в структуре последнего определяется местом государственных и региональных финансов в системе экономических отношений. Фискальные отношения объективно необходимы, поскольку они обусловлены потребностями общественного развития.

Выводы

Итак, бюджетный механизм требует усовершенствования и разработки новых методов, инструментов, рычагов воздействия на улучшение структуры доходов и расходов бюджета и повышение рационального использования всех видов финансовых ресурсов. Одним из перспективных направлений решения указанных проблем должна стать государственная поддержка развития малого и среднего предпринимательства с целью достижения финансовой стабильности экономики и повышения благосостояния общества [7].

Центральное место в системе фискального механизма занимают налоги. Государство придает налоговому механизму юридическую форму через действующее налоговое законодательство и регулирует его. Эффективность использования налогового механизма зависит от того, как государство учитывает внутреннюю сущность налогов, законы их движения и противоречия.

Подытоживая исследование сущности и структуры фискального механизма в системе территориального регулирования, следует остановиться на двух основополагающих моментах.

Во-первых, это очень сложная система, управлять которой непросто. Без соответствующих знаний, умений и навыков достичь успехов в управлении фискальным механизмом, а через него социально-экономическим развитием республики невозможно.

Во-вторых, это очень действенный механизм, который позволяет решать практически все проблемы на местах.

Для улучшения рассматриваемой ситуации следует более активно использовать государственные нормативы (стандарты). Практическая реализация формирования социально направленного бюджета требует большего финансирования из бюджетов областей соответствующих расходов.

Список литературы Перспективы и приоритеты развития республиканской фискальной политики

- Крисоватый А. И. Налоговый менеджмент /А. И. Крисоватый, А.Я. Кизыма.Т.: Карт-бланш, 2010. 304с.

- Тарангул Л.Л. Методологические основы налогового планирования в разрезе регионово / Л.Л. Тарангул, И.О. Горленко, Т.О. Скоромцова // Науч. весн.: Экономика, право. Ирпень, 2009. №3 (46). 8591 с.

- Алескерова Ю.В. Фискальный механизм социально-экономической сферы государства // Одесса: Причерноморские экономические студии. 2016. Вып. 6. 150 с.

- Сидельникова Л.П. Налоговые и ссудные финансы: фискальная философия выбора. Херсон, 2010. 436 с.

- Реформирование налоговых систем. Теория, методология и практика: Монография / Под ред. И.А. Майбурова, Ю.Б. Иванова, А.И. Крысоватого. К.: Кондор, 2011. 352 с.

- Карлин М.И. Финансовые системы стран Центрально-Восточной Европы: Учебное пособие / М.И. Карлин, И.О. Балак. Луцк: Надстырья, 2012. 220 с.

- Карлин М.И. Социальная и фискальная полiтика государства: проблемы региональной координации в условиях нового этапа глобализации / Демография и социальная экономика, 2014. №2. с. 35 - 42.