Проблемы правового обеспечения автоматизированных систем банковского учета

Автор: Мамаев А.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5 (27), 2017 года.

Бесплатный доступ

В статье рассматриваются проблемы правового обеспечения бухгалтерского учета в коммерческих банках. Автором описываются особенности учета банковских операций с валютой. Исследованы причины расхождения автоматизированных процессов бухгалтерского учёта и его нормативно-правового обеспечения в банковской сфере. Обоснована необходимость внедрения автоматизированных систем в банке.

Нормативно-законодательное регулирование в банках, бухгалтерский учет, бухгалтерская (финансовая) отчетность, денежное обращение, коммерческие организации, банки, кредитные организации

Короткий адрес: https://sciup.org/170180489

IDR: 170180489

Текст научной статьи Проблемы правового обеспечения автоматизированных систем банковского учета

В экономике любого государства банки играют важную социально-экономическую роль. Они являются связующим звеном между денежными потоками производителей, промышленности и торговли, сельского хозяйства и населения. По данным

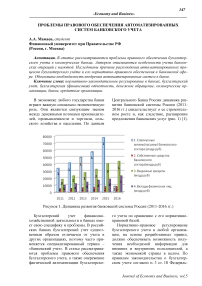

Центрального Банка России динамика развития банковской системы России (20112016 гг.) свидетельствует о ее стремительном росте и, как следствие, расширении предложения банковских услуг (рис. 1) [1].

□ 1.Совокупные активы(пассивы) банковского сектора (млдр.руб)

■ 2. Собственные средства банковского сектора(млдр.руб)

■ 3. Выданные кредиты (млдр.руб)

■ 4. Вклады физических лиц (млдр.руб)

Рисунок 1. Динамика развития банковской системы России (2011-2016 гг.)

Бухгалтерский учет финансовохозяйственной деятельности в банках имеет свою специфику и проблемы. В российских банках бухгалтерский учет существенным образом отличается от учета в других организациях, поэтому часто применяется специализированный термин -«банковский учет». В статье рассматриваются проблемы правового обеспечения бухгалтерского учета, а также опережение фактической автоматизации бухгалтерско- го учета по сравнению с его нормативноправовой базой.

Нормативно-правовое регулирование бухгалтерского учета в любой организации, на основе разработанных правил, должно обеспечивать возможность получения необходимой информации для внешних и внутренних пользователей, а также экономикой страны в целом. По правилам законодательства о бухгалтерском учете согласно п. 3 ст. 18 Федераль- ного закона «О бухгалтерском учете» [3], обязательные экземпляры бухгалтерской отчетности вместе с аудиторскими заключениями составляют государственный информационный ресурс. Использование важнейших принципов способствует сокращению правовых и учетных рисков, при этом повышается качество и растет ее эффективность. Получается, что с помощью нормативно-правового регулирования можно получить желаемый (запланированный) результат. Однако, это только при условии соответствующего нормативно-правового законодательства.

Как и другие юридические лица, банки обязаны вести бухгалтерский учет и представлять бухгалтерскую отчетность уполномоченным государственным органам. Между тем, особенность деятельности кредитных организаций заключается в том, что банки осуществляют депозитнокредитные операции, операции с ценными бумагами, иностранной валютой, драгоценными металлами. Следовательно, в своей деятельности они не могут руководствоваться общими правилами ведения бухгалтерского учета, которые применяют другие юридические лица.

Органом, регулирующим бухгалтерский учет в кредитных организациях, является ЦБ РФ. Банк России, который устанавливает правила ведения бухгалтерского учета, представления финансовой и статистической отчетности, составления годовых отчетов кредитными организациями. Кроме того, ЦБ утверждает отраслевые стандарты бухгалтерского учета.

Бухгалтерский учет в банках является информационной системой, которая содержит в себе исчерпывающие финансовые ведомости о банке-субъекте хозяйственной деятельности. Система бухгалтерского учета должна быть актуальной, надежной, эффективной.

Бухгалтерский учет базируется на определенных правилах определения, регистрации, классификации и интерпретации операций или событий, связанных с деятельностью банка [3]. Все это и составляет метод бухгалтерского учета, который состоит следующих элементов: документация и инвентаризация; оценка и калькуля- ция; счета и двойная запись; бухгалтерский баланс и отчетность.

Бухгалтерский учет в банке ведется в двух направлениях: синтетический учет – учет обобщенных данных бухучета о видах имущества, обязательств и хозяйственных операций по определенным экономическим признакам. Ведется на синтетических счетах бухгалтерского учета. Документы (регистры) синтетического учета: ежедневный баланс, ежедневная оборотная ведомость.

Аналитический учет - учет, который ведется на лицевых аналитических счетах бухучета, группирующих детальную информацию об имуществе, обязательствах и хозяйственных операциях внутри каждого синтетического счета. Документы (регистры) аналитического учета: лицевые счета, ведомость остатков по счетам, ведомость остатков размещенных или привлечённых средств.

В учреждениях банка, информация которых обрабатывается на автоматизированных машинах, сверка аналитического с синтетическим учетом производится в процессе обработки информации автоматизированным способом. То есть обороты по дебету и кредиту, входящие и исходящие остатки по синтетическому учету всегда должны быть равны сумме тех же параметров по всем лицевым счетам аналитического учета, входящим в этот синтетический счет.

Завершающим этапом учетного процесса является общая характеристика состояния банка на конкретную дату (определяемая путем составления баланса и других форм бухгалтерской отчетности).

Баланс банка характеризует в денежном выражении состояние ресурсов коммерческого банка, источники их формирования и направления использования, а также финансовые результаты деятельности банка на начало и конец отчетного периода. Баланс банка - это основной документ бухгалтерского учета, отражающий суммы остатков всех лицевых счетов аналитического учета. Анализ сведений, отраженных в балансе, позволяет дать комплексную характеристику деятельности банка за определенный период. Оценка баланса дает возможность определить наличие собственных средств, изменения в структуре источников ресурсов, состав и динамику активов и т.д. Кроме того, на основе баланса можно судить о состоянии ликвидности, доходности и о возможных перспективах развития коммерческого банка.

Отдельно стоит рассмотреть учет операций с иностранной валютой. При отражении в бухгалтерском учете валютных операций иностранная валюта пересчитывается в рубли по курсу Центрального банка РФ. Необходимость пересчета иностранной валюты в рубли объясняется требованиями единства бухгалтерского учета и отчетности. Сложность заключается в том, что банк должен ежедневно делать переоценку своих валютных позиций в соответствии с изменением официального курса рубля, устанавливаемого Центральным банком Российской Федерации. Результаты такой переоценки ежедневно относятся на счета доходов или расходов коммерческою банка [4]. В результате чего возникают суммовые и курсовые разницы.

Обращаясь к терминологии, курсовая разница - эта разница между рублевой оценкой соответствующего имущества или обязательств, стоимость которых выражена в иностранной валюте, исчисленной по курсу, котируемому Центральным банком Российской Федерации, на дату расчета (дату составления бухгалтерской отчетности за отчетный период) и рублевой оценкой этих имущества и обязательств, исчисленной по курсу, котируемому Центральным банком Российской Федерации, на дату принятия их к бухгалтерскому учету в отчетном периоде.

Счета в иностранной валюте открываются на любых счетах Плана счетов бухгалтерского учета, где могут учитываться операции в иностранной валюте [5]. При этом учет операций в иностранной валюте ведется на тех же счетах второго порядка, на которых учитываются операции в рублях, с открытием отдельных лицевых счетов в соответствующих валютах. Совершение операций по счетам в иностранной валюте производится с соблюдением валютного законодательства Российской Федерации.

Счета аналитического учета могут вестись только в иностранной валюте либо в иностранной валюте и рублях. Синтетический учет ведется только в рублях. Пересчет данных аналитического учета в иностранной валюте в рубли осуществляется путем умножения суммы иностранной валюты на установленный ЦБ РФ официальный курс иностранной валюты по отношению к рублю. Банк должен ежедневно делать переоценку своих валютных позиций в соответствии с изменением официального курса рубля, устанавливаемого Центральным банком Российской Федерации. Результаты такой переоценки, ежедневно относятся на счета доходов или расходов коммерческого банка.

Анализируя причины расхождения фактических автоматизированных систем и нормативно-правовых актов при банковском учете, необходимо отметить изменения, которые произошли относительно недавно [6]. В последнее время российский бухгалтерский учет в целом и банковский учет в частности претерпел ряд крупных изменений. Это вызвано тем, что отечественный учет постепенно переходит на международные стандарты.

Международные стандарты финансовой отчетности (МСФО) - итог многолетних усилий профессиональных финансовых аналитиков, управляющих и бухгалтеров всех стран, направленных на повышение правдивости и полезности отражения результатов экономической деятельности кредитных организаций. Отчетность, сформированная по МСФО, обладает такими характеристиками, как актуальность представляемой информации для пользователей, надежность, своевременность, доступность для понимания пользователей.

Основное различие между МСФО и российской системой бухгалтерского учета (РСБУ) состоит в конечных целях использования финансовой информации. Финансовая отчетность, подготовленная согласно МСФО, направлена на удовлетворение общих информационных потребностей широкого круга пользователей: инвесторов, работников, поставщиков и других кредиторов, покупателей, прави- тельств и их органов, общественности [7]. Финансовая отчетность, составленная по РСБУ, предназначена для использования федеральными (государственными) органами: налоговыми органами, Банком России, управлением статистики, т.е. специалистами. Так как эти группы пользователей имели разные интересы и потребности в информации, принципы, лежащие в основе составления финансовой отчетности, развивались неодинаково.

Некоторые из принципов, заложенные в МСФО, для российских банков не являются новыми. Так, определения принципов начисления, непрерывности деятельности, сопоставимости информации, приоритета экономического содержания перед юридической формой заложены в правилах ведения бухгалтерского учета в кредитных организациях. Наиболее важные принципы, которые приводят к различиям в финансовой отчетности, - это метод начисления, принцип приоритета экономического содержания перед юридической формой, оценка и классификация активов.

В российской практике, как правило, все активы и обязательства учитываются по цене приобретения и не переоцениваются в течение всего срока нахождения на балансе, кроме иностранной валюты, драгоценных металлов и ценных бумаг торгового портфеля. Это не позволяет на основании отчетности сделать вывод о реальной стоимости активов и обязательств и в конечном счете устойчивости банка [8].

Для решения стоящих сегодня перед бухгалтерским учетом задач необходимо рассмотреть примеры введения автоматизированного банковского бухучета.

Автоматизированные банковские системы обязаны поддерживать режим муль-тивалютности, а также работу с другими проектами счетов, которые разрешают вести параллельный учет в нескольких учетных системах, использующих как российские, так и международные эталоны бухгалтерского учета. Улучшение банковской бухгалтерской информации создание качественной автоматизированной банковской системы, несомненно, способствуют укреплению надежности банковской системы. Проведение исследований в данной области, стало в особенности актуальными, в связи с имеющейся направленностью по созданию системы раннего раскрытия банков, оказавшихся в предкризисном состоянии, которая даст возможность обнаружить эти банки на наиболее ранней стадии, вести прогноз, беря во внимание достаточность финансовых средств, уровень маневренности текущей ликвидностью и последствия денежной работы.

Для реализации данной задачи будет способствовать также широкое применение процедур оценки регулирующего воздействия нормативных актов Банка России. В связи с этим планируется совершенствование практики применения процедур оценки эффективности нормативных актов Банка России на этапе их разработки и внедрение практики применения процедур оценки фактического воздействия нормативных актов Банка России по прошествии определенного времени после вступления их в силу. По результатам такой оценки планируется принимать решения о необходимости корректировки требований к финансовым посредникам и (или) отчетности, получаемой регулятором для оценки рисков их деятельности и регламентирования их деятельности.

Таким образом, бухгалтерскому учету в банках свойственны отличительные черты, обусловленные спецификой обслуживания сферы денежного обращения. Это отражается в организации учетно-операционной работы. Успешная работа любого коммерческого банка напрямую зависит от качества его автоматизированной системы бухгалтерского учёта (АС БУ). В современных условиях качество работы АС БУ определяется возможностью быстро адаптироваться к меняющимся внешним и внутренним условиям функционирования. Так, остро встает проблема совершенствования системы АС БУ и нормативных актов банка в стремительно меняющейся конъюнктуре. Для этого необходимо эффективное нормативно-правовое обеспечение, отвечающее всем требованиям современных банковских реалий.

Нормативно-правовое обеспечение в банке не должно противоречить автоматизированным системам бухгалтерского уче- та. Так как бухгалтерия банка неразрывно связана с вовлечением в автоматизацию практически всех бизнес-процессов в банке, поскольку корректность формирования и хранения документов на всех участках влияет на правильность учета и, в дальнейшем, на формирование отчетности.

Применение автоматизированных систем позволяет уменьшить нагрузку на пер- сонал, «поручив» технические задачи машинам, если это однотипные операции, не требующие личного участия человека (на- дения корректно оформленного документа, содержащего все сведения и формирующего корректные операции в учете). Таким образом, в ведении людей следует оставить те операции, которые требуют личного участия в прояснении обстоятельств дела (при контроле операций), либо принятия решения, которое машина сделать не может. Для этого необходимо совершенствовать нормативно-правовую базу и постепенно осуществлять переход к стандартам МСФО.

пример, контроль соответствия и прохож-

Список литературы Проблемы правового обеспечения автоматизированных систем банковского учета

- Белотелова Н.П., Белотелова Ж.С. Деньги. Кредит. Банки. - Дашков и К. - 2014. - 400 с

- Федеральный закон от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете" (в ред. от 4 ноября 2014 г. N 344-ФЗ). URL: http://minfin.ru/ru/perfomance/ accounting/accounting/legislation/legislation/.

- Концепция развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу. Одобрена Приказом Министерства финансов Российской Федерации от 1 июля 2004 г. N 180 // Международный бухгалтерский учет. 2004. №9 (69). С. 3-11.

- Жарковская Е.П. Банковское дело. - М., 2012. - С. 230-231.

- Битюцкий В. Как внедрение МСФО (IFRS) 9 скажется на российских банках [Электронный ресурс]. URL: https://www.pwc.ru/ru/assets/msfo_10_2016_article.pdf (дата обращения: 03.05.2016).

- Гулиева Д. Х., Егорова Я. П. Автоматизаия деятельности коммерческих банков // Молодой ученый. - 2016. - №23. - С. 215-217.

- Плохих Ю. В. Проблемы автоматизации в банковской деятельности // Молодой ученый. - 2016. - № 20. - С. 410-412.

- Шпилина Д. Ю. Автоматизация банковской деятельности // Экономика и менеджмент инновационных технологий. 2014. №1 [Электронный ресурс]. URL: http://ekonomika.snauka.ru/2014/01/3591 (дата обращения: 03.05.2016).