Прогнозирование риска несостоятельности предприятия в условиях неопределенности

Автор: Ширинкина Е.В.

Журнал: Вестник Пермского университета. Серия: Экономика @economics-psu

Рубрика: Экономика и управление предприятием

Статья в выпуске: 3 (26), 2015 года.

Бесплатный доступ

Анализ экономической литературы показал, что в настоящий момент нет единого подхода к систематизации методов прогнозирования риска несостоятельности, а это значит, что нет объективного представления об инструментарии, который можно использовать для мониторинга риска несостоятельности. В этой связи научно-практический поиск репрезентативных показателей для формализации модели прогнозирования несостоятельности является весьма актуальным. Целью представленного в данной статье исследования является совершенствование понятийного аппарата и аналитических процедур идентификации риска несостоятельности. Для достижения цели в статье решаются следующие задачи: определена сущность риска несостоятельности и его идентификация в процессе финансовых отношений в системе управления; обоснована репрезентативность показателей в прогнозировании риска несостоятельности; сформирована модель прогнозирования риска несостоятельности. Научно-методической основой послужили теоретические и практические положения отечественных и зарубежных исследований ученых по исследуемой проблеме. В работе использованы общенаучные методы системного и сравнительного анализа, экономико-статистического и динамического анализа экономических процессов и явлений. Научная новизна результатов данного исследования заключается в обосновании модели прогнозирования риска несостоятельности. Практическая значимость и полученные результаты исследования заключаются в развитии теоретической базы для решения вопросов, возникающих при диагностике несостоятельных предприятий, а также применение полученных результатов в практической деятельности органов института банкротства. Представленная модель позволяет спрогнозировать риск несостоятельности предприятия по общему тренду развития и коридору колебания риска банкротства. Данная модель позволяет определить значимость каждого показателя-фактора, его количественное влияние, а значит своевременно избежать риска несостоятельности предприятия.

Риск, несостоятельность, неплатежеспособность, прогнозирование, банкротство, кризис, диагностика

Короткий адрес: https://sciup.org/147201479

IDR: 147201479 | УДК: 65.016.8

Текст научной статьи Прогнозирование риска несостоятельности предприятия в условиях неопределенности

Экономические отношения в РФ характеризуются очень высокой степенью непостоянства, что существенно увеличивает риск несостоятельности предприятий в результате влияния внешних и внутренних экономических факторов. За последнее десятилетие большое количество предприятий разных форм собственности оказалось на грани выживания. В первую очередь это было связано с реформированием российской экономики и начавшимися кризисными явлениями в мировом сообществе.

Становление рыночной экономики явилось предпосылкой теории риска в экономической российской литературе. Так, с необходимостью управления рисками предприятия столкнулись, когда перешли от плановой экономики к рыночной. Именно этот период характеризуется возникновением такой категории, как несостоятельность. Предприятие является открытой системой, которая осуществляет свою деятельность, активно взаимодействуя с внешней средой. В настоящее время важнейшими свойствами внешней среды являются неопределенность и нестабильность. Неопределенность – неустранимое качество, связанное с тем, что на внешнюю среду одновременно влияют огромное число рыночных факторов различной природы и направленности [7]. Нестабильность проявляется через неопределенность направлений изменений внешней среды и их высокую частоту. Ни одно предприятие, даже в период «расцвета», не может полностью быть уверенным в своем будущем, в результате чего проблема прогнозирования и оценки риска несостоятельности организаций сегодня очень актуальна в РФ. Сейчас важно уметь прогнозировать и предвидеть риск несостоятельности предприятий.

В этой связи управление риском несостоятельности в настоящее время является актуальным для любого предприятия независимо от отраслевой принадлежности. Как показывает аналитический обзор литературы, суждение о риске получило широкое распространение, при этом под риском понимается недополучение какого-то результата, а также угроза или опасность. Категория же «неопределенность» пока остается вне поля зрения российских ученых, чаще она отождествляется с риском [7; 9; 13; 15]. В частности, в «Экономической энциклопедии» дается следующее определение риска: «...это неопределенность, связанная с принятием решений, реализация которых происходит только с течением времени» [1]. В. Абчук и А. Альгин определяют риск как «…действия в неясной неопределенной обстановке» [2]. Такой подход прослеживается в работах других российских экономистов. Так, Л.Г. Шаршукова и М.Г. Лапуста отмечают: «Хотя последствия риска отмечаются в виде потерь или невозможности получения ожидаемой прибыли, однако риск характеризуется сочетанием возможности достижения как нежелательных, так и особо благоприятных отклонений от запланированных результатов» [12].

По нашему мнению, все многообразие определения риска целесообразно объединить в три группы. В первую группу включаются определения, под которыми понимается вероятность отклонения от запланированных результатов; во вторую - определения, где под риском понимаются действия предпринимателя в надежде достижения заданных целей; в третью -выбор альтернативных решений в условиях неопределенности. Очевидно, что любое определение имеет право на существование. Однако рассмотрение сущности риска невозможно без определения его функций. В экономической литературе выделяют следующие функции риска: стимулирующая, защитная, аналитическая. Стимулирующая функция заключается в стимулировании предприятия к поиску нетрадиционных решений и решению проблем, возникающих в процессе хозяйственной деятельности. Защитная функция проявляется в социальной защите, правовых, экономических и политических гарантий, исключающих в случае неудачи наказание. Аналитическая заключается в проведении анализа динамики показателей, определении факторов, влияющих на наступление риска с целью разработки верных управленческих решений по управлению риском.

Именно увеличение степени влияния большого многообразия факторов обуславливает возникновение рисков. Такие риски в условиях неопределенности приводят к кризисным ситуациям, последствием которых является финансовая несостоятельность предприятий. Риск несостоятельности предприятия является одним из последствий потерь финансового равновесия, в свою очередь, нарушение равновесия определяют с помощью двух факторов - уровнем финансовой зависимости от привлеченных средств (кредиторская задолженность) и недостаточностью собственных источников для оплаты задолженности, причем эти факторы достаточно тесно взаимосвязаны. Аналогичным образом нарушение платежеспособности субъекта хозяйствования ведет к неспособности должника к своевременным платежам, а уровень задолженности показывает обратную корреляцию с уровнем финансовой устойчивости рассматриваемого предприятия.

Прогнозирование риска несостоятельности предприятия по количеству используемых критериев может быть разбито на три группы [14]: 1) использующие при оценке возможности несостоятельности ограниченное число критериев (показателей); 2) использующие обширную систему количественных и качественных признаков (многокритериальный подход); 3) использующие интегральные критерии существующих моделей и методов оценки возможности банкротства предприятия.

Категория «неопределенность» характеризует ситуацию, при которой полностью или частично отсутствует информация о возможных состояниях экономической системы и факторов внешней среды. При этом необходимо отметить, что в экономической системе нет строго функциональных взаимосвязей, как, например, в точных науках - физике, математике, так как на результативный показатель влияет большое многообразие факторов, в силу чего в экономических системах чаще присутствуют стохастические связи. В этой связи на возникновение самой ситуации неопределенности влияют следующие причины: 1) информационный разрыв, обусловленный несовершенной и ассиметричной информацией; 2) разрыв компетентности, проявляющийся несовершенством используемого инструментария, ошибками анализа и моделирования; 3) случайность, заключающаяся в бесконечной сложности и многообразии; 4) противодействие, которое проявляется в несовпадении интересов. Следовательно, именно неопределенность обуславливает возникновение риска.

По нашему мнению, для неопределенности диаметрально противоположной категорией является «прогнозируемость». Прогнозирование было всегда актуальным и востребованным во все времена. Особую роль играет прогнозирование в условиях рыночной экономики, как было отмечено выше, в силу действия риска, неопределенности и наличия стохастических связей в экономике. Прогностика как наука предполагает получение количественных оценок риска несостоятельности в будущем при помощи инструментальных и математических методов. Очевидно, что при конструировании и использовании методов прогнозирования в первую очередь необходимо обращать внимание на то, какой критерий превалирует для количественной оценки.

Рассмотрим существующие методы оценки риска несостоятельности предприятий. Проблема прогнозирования несостоятельности впервые возникла в развитых странах после Второй мировой войны [4]. Причиной послужило увеличение числа предприятий-банкротов из-за сокращения военных заказов. Стало актуальным определение условий, ведущих предприятие к банкротству, а также определение его первых симптомов. Очевидно, что в данном исследовании возникает необходимость разграничения понятий «несостоятельность» и «банкротство», но этому будет посвящено отдельное исследование, а пока будем использовать уточненное нами понятие «риск несостоятельности». Риск несостоятельности – это вероятность невыполнения обязательств даже при быстрой реализации активов, он тесно связан с риском ликвидности и риском банкротства и является производным от других рисков, поэтому процесс управления базируется на постоянном контроле над уровнем общего риска, который берет на себя предприятие.

Сначала не было специальных методов прогнозирования несостоятельности, и поэтому в большинстве случаев расчеты не давали реального результата. Первые попытки разработки прогнозирования риска несостоятельности (в трудах отмечается как «оценки банкротства»), связанные с развитием компьютерной техники, происходили в 1960-х гг. В результате появилось множество методов, отечественных и зарубежных.

Для того чтобы провести эффективную оценку риска несостоятельности необходимо проработать и систематизировать существующие методы оценки банкротства. Анализ экономической литературы показал, что в настоящий момент нет единого подхода к систематизации методов оценки риска несостоятельности, а это значит, что нет объективного представления об инструментарии, который можно использовать для мониторинга риска несостоятельности. По мнению О.А. Львовой, «среди зарубежных ученых, чьи труды в области оценки риска банкротства представляют большой теоретический и практический интерес, можно выделить Альтмана Э., Бегли Дж., Бивера У., Минга Дж., Минусси Дж., Супрамайнена Д., Олсона Дж., Уаттса С., Уорсинктона Д. и др» [12]. Несмотря на то что в зарубежной литературе присутствует большой набор методов оценки риска банкротства компании, на мой взгляд, исследования, изучающие их применение на отечественных предприятиях, не являются полными, обширными и многочисленными. В качестве примера выбирались одна-две компании, схожие по сферам деятельности, что не позволяет объективно оценивать полученные результаты. Зарубежные методы не могут в полной мере подходить для оценки риска несостоятельности российских предприятий в связи с различием отражения инфляционных факторов, а также иной структурой капитала и отличий в законодательной базе. По нашему мнению, такая неопределенность вынуждает нас провести углубленный анализ, выявить, в чем состоит ее уникальность, специфика, находить отличия и описывать их.

Существующие методы оценки прогнозирования риска несостоятельности российских предприятий, во-первых, способны уберечь организацию от банкротства, во-вторых, способствуют созданию ряда путей выхода из несостоятельности, в-третьих, оценить риски организации и продумать определенную стратегию поведения. В этой связи нами был проведен анализ научных статей [5; 6; 11], сравнивающих российские методики прогнозирования несостоятельности на предмет их результативности и эффективности. Авторы апробировали каждый из методов на примере определенной организации. Наиболее часто рассматриваемыми методиками являются четырехфакторная модель Давыдовой-Беликовой; пятифакторная модель Сайфулина-Кадыкова; шестифакторная модель О.П. Зайцевой.

Предприятия по количеству используемых критериев при прогнозировании риска несостоятельности могут быть разбиты на три группы: 1) использующие при оценке возможности несостоятельности ограниченное число критериев (показателей); 2) использующие обширную систему количественных и качественных признаков (многокритериальный подход); 3) использующие интегральные критерии существующих моделей и методов оценки возможности банкротства предприятия. Типичным представителем первой группы являются «Правила проведения арбитражным управляющим финансового анализа», утвержденные Постановлением Правительства РФ от 25.06.2003 № 367. Они предусматривают использование для оценки трех финансовых коэффициентов – коэффициента текущей ликвидности, коэффициента обеспеченности собственными средствами и коэффициента восстановления (утраты) платежеспособности. Многокритериальный подход предусматривает использование для оценки обширной системы индикаторов возможного риска несостоятельности. Типичными примерами данной группы являются рекомендации Комитета по обобщению практики аудирования и методика Уильяма Бивера [8]. Для расчета интегральных показателей риска несостоятельности необходимо использовать следующие виды моделей: а) скоринговые модели классификации предприятий по степени риска; б) модели многомерного рейтингового анализа; в) многофакторные модели оценки риска несостоятельности на основе многомерного дискриминантного анализа [9].

Систематизируем и интерпретируем все существующие методы оценки через призму общеизвестных показателей финансового состояния предприятия. Полученная в результате исследования матрица репрезентативности показателей, используемых в существующих моделях прогнозирования риска несостоятельности, представлена в табл. 1.

Таким образом, в результате «отсечения» неиспользуемых показателей, остаются показатели, которые разместим в порядке убывания их встречаемости в модели. Полученные показатели представлены в табл. 2.

Таблица 1

Матрица репрезентативности показателей, используемых в существующих моделях оценки риска банкротства

|

S S |

И S и о S |

S ri о |

и S л ? о S 5 о |

Ч н Си S S о |

И о S |

5 с е Е 2 |

ЗЯ S ч S ч н |

и s ч ё h 5 S3 О И Д ч«ю Л S Q ? s о a S а S п н Й ч ® |

о ч О ч о |

ч о |

Ч ч о |

зЯ Я Я & о S |

зЯ S & § я > S 1 5 |

И |

И о a ч о |

< S о S |

I к о о S |

3S И « & р ч^ И g 5 < 5 ^ S |

Я О ч И С я 5 Я * “s о S |

5 5 S 3 о И |

ч о S я X |

е си о S |

3 ч о ^ со ч о |

13 11 СО с m а 13 4 о |

s So ч 3 о Я Q я к я 2 ® о у ё 2 S Я с ® Н a a S s е 2 К 0 ю 2 | 1 5 S я о § i s v Б й s о |

о |

|

Коэффициент рентабельности активов |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

1 3 |

||||||||||||

|

Коэффициент рентабельности продаж |

+ |

+ |

+ |

+ |

+ |

5 |

||||||||||||||||||||

|

Коэффициент рентабельности затрат |

+ |

+ |

+ |

3 |

||||||||||||||||||||||

|

Коэффициент рентабельности собственного капитала |

+ |

+ |

+ |

+ |

+ |

+ |

6 |

|||||||||||||||||||

|

Коэффициент рентабельности заемного капитала |

+ |

+ |

+ |

3 |

||||||||||||||||||||||

|

Коэффициент рентабельности активов по нераспределенной прибыли |

+ |

+ |

+ |

3 |

||||||||||||||||||||||

|

Коэффициент обеспеченности собственными средствами |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент маневренности заемного капитала |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент структуры заемного капитала |

+ |

+ |

+ |

3 |

||||||||||||||||||||||

|

Коэффициент краткосрочного привлечения заемных средств |

+ |

+ |

+ |

3 |

||||||||||||||||||||||

|

Коэффициент автономии |

+ |

+ |

+ |

+ |

+ |

+ |

6 |

|||||||||||||||||||

|

Коэффициент самофинансирования |

+ |

+ |

+ |

+ |

4 |

|||||||||||||||||||||

|

Коэффициент финансовой зависимости |

+ |

+ |

+ |

3 |

||||||||||||||||||||||

|

Коэффициент соотношения мобильных и иммобилизованных активов |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент доли оборотных активов |

+ |

+ |

+ |

+ |

+ |

+ |

6 |

|||||||||||||||||||

|

Коэффициент доли собственных оборотных средств |

+ |

+ |

+ |

+ |

+ |

+ |

6 |

|||||||||||||||||||

|

Коэффициент отношения оборотного капитала к заемному капиталу |

+ |

+ |

+ |

3 |

||||||||||||||||||||||

|

Коэффициент соотношения кредиторской и дебиторской задолженности |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент соотношения текущих обязательств и денежных средств и их эквивалентов |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент оборачиваемости активов |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

1 1 |

||||||||||||||

|

Коэффициент оборачиваемости собственного капитала |

+ |

+ |

+ |

3 |

||||||||||||||||||||||

|

Коэффициент оборачиваемости запасов и затрат активов |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент оборачиваемости дебиторской задолженности |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент оборачиваемости кредиторской задолженности |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент оборачиваемости денежных средств |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент оборачиваемости запасов |

+ |

1 |

||||||||||||||||||||||||

|

Коэффициент текущей ликвидности |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

+ |

8 |

|||||||||||||||||

|

Коэффициент быстрой ликвидности |

+ |

+ |

2 |

|||||||||||||||||||||||

|

Коэффициент абсолютной ликвидности |

+ |

+ |

+ |

3 |

Е.В. Ширинкина

Таблица 2

Репрезентативность показателей оценки риска несостоятельности

|

Коэффициенты |

Обозначение |

Формула |

Итого |

Доля, % |

|

Коэффициент рентабельности активов |

R1 |

Чистая прибыль / Активы предприятия |

13 |

13,8 |

|

Коэффициент оборачиваемости активов |

D1 |

Выручка от продаж / Активы |

11 |

11,7 |

|

Коэффициент текущей ликвидности |

L1 |

Оборотные активы / Краткосрочные обязательства |

8 |

8,5 |

|

Коэффициент рентабельности собственного капитала |

R9 |

Чистая прибыль / Собственный капитал |

6 |

6,3 |

|

Коэффициент доли оборотных активов |

F13 |

Оборотные активы / Активы |

6 |

6,3 |

|

Коэффициент автономии |

F9 |

Собственный капитал / Активы |

6 |

6,3 |

|

Коэффициент доли собственных оборотных средств |

F14 |

Собственные оборотные активы / Активы |

6 |

6,3 |

|

Коэффициент рентабельности продаж |

R3 |

Прибыль от реализации / Выручка |

5 |

5,3 |

|

Коэффициент самофинансирования |

F10 |

Собственный капитал / Заемный капитал |

4 |

4,2 |

|

Коэффициент рентабельности затрат |

R7 |

Прибыль / Себестоимость |

3 |

3,2 |

|

Коэффициент рентабельности заемного капитала |

R11 |

Чистая прибыль / Заемный капитал |

3 |

3,2 |

|

Коэффициент рентабельности активов по нераспределенной прибыли |

R12 |

Нераспределенная прибыль / Активы |

3 |

3,2 |

|

Коэффициент краткосрочного привлечения заемных средств |

F7 |

Краткосрочные кредиты и займы / Валюта баланса |

3 |

3,2 |

|

Коэффициент соотношения оборотного капитала к заемному капиталу |

F15 |

Оборотные активы / Заемный капитал |

3 |

3,2 |

|

Коэффициент финансовой зависимости |

F11 |

Заемный капитал / Активы |

3 |

3,2 |

|

Коэффициент оборачиваемости собственного капитала |

D2 |

Выручка / Величина собственного капитала |

3 |

3,2 |

|

Коэффициент абсолютной ликвидности |

L4 |

Денежные средства / Краткосрочные пассивы |

3 |

3,2 |

|

Коэффициент структуры заемного капитала |

F6 |

Заемный капитал / Собственный капитал |

3 |

3,2 |

|

Коэффициент быстрой ликвидности |

L3 |

(Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства |

2 |

2,1 |

|

Итого |

94 |

100 |

||

Представляется, что на основе первых семи показателей, которые имеют наибольший удельный вес от 5,3%, и следует строить модель. На основании данных, полученных автором по двадцати семи российским предприятиям разнообразных отраслей промышленности, рассчитаны значения упомянутых выше коэффициентов. Из данных предприятий 11 сгруппированы как банкроты, а 17 – как благополучные. Для этого была изучена финансовая отчетность предприятий-банкротов на период 2005–2015 гг. по Ханты-Мансийскому автономному округу. Проведенное исследование показало, что из группы показателей рентабельности наиболее репрезентативным является рентабельность продаж и рентабельность собственного капитала. Из группы показателей финансового состояния – коэффициент автономии. Из группы оборачиваемости – оборачиваемость активов. Из группы показателей ликвидности – коэффициент текущей ликвидности.

Для того чтобы убедиться в том, что все включенные показатели действительно необходимы в модели, был проведен корреляционный анализ их взаимозависимости. Для этого рассчитаны коэффициенты парной корреляции Пирсона с помощью программного комплекса SPSS по формуле

_ X(Xi-XXYi-Y)

.

Взаимосвязь показателей представлена в табл. 3.

Таблица 3

Результаты расчета взаимосвязи репрезентативных показателей

|

Коэффициенты |

, s H H £ 2 я ® 3 s S 4 s ^ я ^ ft W |

= я я s © 5 й s a s e s и e s' ft я я О |

Я B 6 н н я SUE 9 © я £ в Я а я я £ «■в ° ft S ® Е X 2 Н |

S Я и о S И е я |

3 я = 3 я I* © |

© В £ 6 £ С- |

ч S £ о ч а S я й я з ф и S а ° -0- я л й о и й £ |

|

Коэффициент рентабельности активов |

- |

0,933 |

0,048 |

0,000 |

0,680 |

0,917 |

0,917 |

|

Коэффициент оборачиваемости активов |

0,933 |

- |

0,137 |

0,992 |

0,717 |

0,717 |

0,347 |

|

Коэффициент рентабельности собственного капитала |

0,048 |

0,137 |

- |

0,038 |

0,572 |

0,572 |

0,611 |

|

Коэффициент доли оборотных активов |

0,000 |

0,992 |

0,038 |

- |

0,670 |

0,670 |

0,942 |

|

Коэффициент текущей ликвидности |

0,012 |

0,288 |

0,000 |

0,009 |

- |

0,581 |

0,717 |

|

Коэффициент рентабельности продаж |

0,680 |

0,717 |

0,572 |

0,670 |

0, 581 |

- |

0,865 |

|

Коэффициент доли собственных оборотных средств |

0,917 |

0,347 |

0,611 |

0,942 |

0,865 |

0,865 |

- |

Из табл. 3 очевидно, коэффициент рентабельности активов тесно коррелирует с коэффициентом оборачиваемости оборотных активов и рентабельностью продаж. В свою очередь, коэффициент оборачиваемости оборотных активов имеет тесную взаимосвязь, кроме коэффициента рентабельности активов, с коэффициентом доли оборотных средств. Коэффициент доли оборотных средств коррелирует с коэффициентом рентабельности активов и коэффициентом доли оборотных средств.

Для формирования модели прогнозирования риска несостоятельности предприятия необходимо построить уравнение множественной регрессии. Для этого составим систему уравнений rna0 + a1Σx1 +a2 Σx2 +a3Σx3+ a4Σx4+ a5Σx5+ a6Σx6= Σy a0Σx1 + a1Σx2+a2 Σx1x2 +a3Σx1x3+ a4 Σx1x4+ a5Σx1x5+ a6Σx1x6= Σ x1y a0Σx2 + a1Σx1x2 +a2 Σx22+a3Σx2x3+ a4 Σx2x4+ a5Σx2x5+ a6Σx2x6= Σ x2y a0Σx3 + a1Σx1x3 +a2 Σx2x3 +a3Σx32+ a4 Σx4x3+ a5Σx3x5+ a6Σx3x6= Σ x3y a0Σx4 + a1Σx1x4+a2 Σx2x4 +a3Σx3x4+ a4 Σx42+ a5Σx4x5+ a6Σx4x6= Σ x4y a0Σx5 + a1Σ x1x5 +a2 Σx2x5 +a3Σx3x5+ a4 Σx4x5+ a5Σx52+ a6Σx5x6= Σ x5y a0Σx6 + a1Σ x1x6 +a2 Σx2x6 +a3Σx3x6+ a4 Σx4x6+ a5Σx5x6+ a6Σx66= Σ x6y, где Х1 – коэффициент рентабельности активов, Х2 – коэффициент оборачиваемости активов, Х3 – коэффициент рентабельности собственного капитала, Х4 – коэффициент доли оборотных активов, Х5 – коэффициент текущей ликвидности, Х6 – коэффициент рентабельности продаж.

Для решения системы уравнений используем статистические данные исследуемых предприятий. Решение системы уравнений осуществляется с помощью программного комплекса SPSS. В результате модель прогнозирования риска несостоятельности предприятия имеет вид:

РН= –1,189 + 4,45Х 1 + 0,28Х 2 – 2,51Х 3 +0,0329

Х 4 +0,19Х 5 +6,67Х 6 , где РН – риск несостоятельности предприятия.

Риск несостоятельности предприятия при этом может принимать значения от отрицательного до положительного. Если РН получает отрицательное значение – у предприятия есть риск несостоятельности, если положительное – риска нет. При этом само значение в отрицательном поле будет означать глубину кризиса на предприятии.

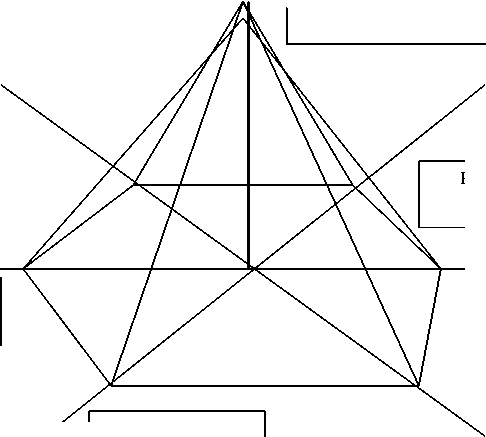

Графически поле риска несостоятельности предприятия представлено на рисунке.

Коэффициент рентабельности продаж

РН- риск несостоятельности

Коэффициент доли оборотных активов

Коэффициент рентабельности активов

Коэффициент текущей ликвидности

Коэффициент оборачиваемости

Коэффициент рентабельности собственного капитала

Пирамида риска несостоятельности

Если РН принимает положительное значение, то пирамида имеет представленный выше вид. Если РН принимает отрицательное значение, то вершина пирамиды находится в отрицательном поле. Глубину кризиса отражает вершина, направленная вниз.

Таким образом, очевидно, что данная модель позволяет спрогнозировать риск несостоятельности предприятия по общему тренду развития и коридору колебания риска банкротства. Данная модель позволяет определить значимость каждого показателя-фактора, его количественное влияние, а значит своевременно избежать риска несостоятельности предприятия.

Список литературы Прогнозирование риска несостоятельности предприятия в условиях неопределенности

- Абалкин Л.И. Экономическая энциклопедия. М.: Экономика, 1999. 1055 с.

- Абчук В.А, Бункин В.Д. Интенсификация: принятие решений. Л.: Лениздат, 1990. 174 с.

- Балдин К.В, Белугина В.В., Галдицкая С.Н., Передеряев И.И. Банкротство предприятия: анализ, учет и прогнозирование: учеб. Пособие. М.: Дашков и К, 2012. 223 с.

- Бобрышев А.Н. Методы прогнозирования вероятности банкротства организации. URL: http://www.1-fin.ru/(дата обращения: 26.11.2014).

- Высоцкая Т.В. Сравнительный анализ методов оценки несостоятельности предприятия сельскохозяйственных предприятий. URL: http://ej.kubagro.ru/(дата обращения: 26.02.2015).

- Давыдова Г.В., Беликов А.Ю. Методика количественной оценки риска банкротства предприятий//Управление риском. 1999. №3. С.13-20.

- Донцова Л.В., Никифорова НА. Анализ финансовой отчетности: Практикум. М.: Дело и Сервис, 2004. 336 с.

- Жарковская Е.П., Бродский Б.Е. Антикризисное управление. М.: ИНФРА-М, 2014. 514 с.

- Кукунина И.Г. Финансовая диагностика в антикризисном управлении//Сборник научных трудов вузов России «Проблемы экономики, финансов и управления производством» (вып. 11). Иваново: ИГХТУ, 2014. С.50-54.

- Самойлов В.А. Методы прогнозирования несостоятельности предприятия (банкротства) предприятий: российский опыт. URL: http://sibac.info/(дата обращения: 15.03.2015).

- Лапуста М.Г., Шаршукова Л.Г. Риски в предпринимательской деятельности. М.: ИНФРА, 2009. 225 c.

- Львова О.А. Банкротство в системе рыночных отношений: автореф. дис.. д-ра экон. наук: 08.00.05. М., 2012. 50 с.

- Мельников А.В. Риск-менеджмент: стохастический анализ в экономике финансов и страховании. М.: Анкил, 2011. 140 с.

- Шелепов А.М. Управление рисками хозяйствующих субъектов: дис.. канд. экон. наук. Кострома, 2005. 137 с.

- Чернова М.В. Аудит и анализ при банкротстве: теория и практика: монография. М.: Инфра-М, 2013. 208 с.