Разработка методики управления денежными потоками в корпоративной структуре

Автор: Гильмиярова М.Р.

Журнал: Вестник Пермского университета. Серия: Экономика @economics-psu

Рубрика: Экономика и управление предприятием

Статья в выпуске: 3 (26), 2015 года.

Бесплатный доступ

В современной экономике благодаря своим преимуществам набирают вес корпоративные формы предпринимательства. В данном исследовании актуализированы вопросы достижения высоких результатов деятельности корпоративной структуры посредством эффективного управления денежными потоками, что подтверждается исследованиями многих российских и зарубежных авторов, ведь денежные потоки - это связующее звено всех сфер деятельности экономического субъекта. Рассмотрены основные способы достижения эффективного управления денежными потоками на предприятии, выделен также частный способ для групп компаний. Между тем бессистемное их использование в корпоративной структуре может оказаться безрезультатным. Основная цель исследования состоит в разработке методики управления денежными потоками в корпоративной структуре, позволяющей увеличить чистый денежный поток. Данный показатель, применяемый для оценки финансового состояния корпоративной структуры, характеризует разницу между поступлением и расходованием денежных средств и позволяет определить её финансовое равновесие. Для достижения поставленной цели использовались такие общенаучные методы, как анализ, сравнение, научная абстракция, моделирование. Реализация предложенной методики управления денежными потоками предполагает осуществление определенных действий по 6 этапам. Характеристика каждого этапа представлена в развернутом виде. Применение предложенной методики (с необходимыми доработками и изменениями) поможет повысить эффективность управления денежными потоками. Эффектом управления денежными потоками будет являться чистый денежный поток по корпоративной структуре в целом, включающий в себя как экстенсивный (за счет эффекта масштабов деятельности группы компаний), так и интенсивный показатели (за счет введения системы управления денежными потоками в группе компаний).

Денежные потоки, корпоративная структура, учетно-аналитическая подсистема, модель, методика управления

Короткий адрес: https://sciup.org/147201478

IDR: 147201478 | УДК: 657.6;

Текст научной статьи Разработка методики управления денежными потоками в корпоративной структуре

Такие формы предпринимательства, как корпоративные структуры, в России становятся все более распространенными. С одной стороны, это наличие ряда самостоятельных хозяйствующих субъектов, которые зачастую могут заниматься несвязанными видами деятельности, с другой – централизованное управление со стороны головной организации для поддержания единых стратегических целей бизнеса. Образование таких групп компаний значительно укрепляет их положение на рынке, повышает стоимость за счет больших возможностей в диверсификации деятельности, вследствие чего снижает финансовые риски. Эффект масштаба предприятия могут реализовывать через концентрацию производств. А централизация позволяет участникам группы улучшать свои рыночные показатели через координацию деятельности [13].

В качестве объекта управления корпоративной структурой, с точки зрения финансового менеджмента, следует рассматривать не активы, не финансовые ресурсы группы компаний, а их денежные потоки [2]. Такая позиция, и это отмечено в трудах таких зарубежных и отечественных ученых, как

Ю. Бригхем, Л. Гапенски, Л.А. Бернстайн, О.Е. Ефимова, И.А. Бланк, А.Д. Шеремет, В.В. Бочаров, В.В. Ковалев, Е.М.Сорокина, Л.Т. Гиляровская, Е.С. Стоянова и других, обусловлена несколькими причинами. Во-первых, выделение активов предприятия в качестве объекта управления представляется достаточно узким подходом, поскольку действия финансового менеджера не ограничиваются приобретением, финансированием и управлением активами [6]. Тем более что приобретение и финансирование активов предприятия необходимо рассматривать как элемент денежного потока и часть общей политики управления активами, а управление активами как одну из функций корпоративного управления [8]. Во-вторых, рассмотрение в качестве объекта управления финансовых ресурсов и их оборота также представляется несколько ограниченным подходом, поскольку управление финансовыми ресурсами является одной из функций корпоративного управления, а оборот финансовых ресурсов – лишь один из элементов денежного потока [7]. При этом движение финансовых ресурсов и движение активов предприятия, являясь важными элементами финансового потока, в итоге

формируют общий денежный поток. Он связывает и пронизывает все сферы деятельности корпоративной структуры, поэтому грамотное управление денежными потоками является одним из условий достижения высоких конечных результатов деятельности каждой организации [14], что объясняет актуальность проведенного исследования.

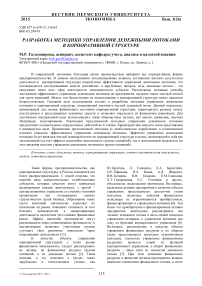

На текущий момент вышеназванными авторами уже определены основные способы достижения эффективного управления денежными потоками [3]. Для группы компаний способы приведены выше, к основным был добавлен частный вариант – перераспределение денежных средств между организациями в корпоративной структуре (см. рис. 1). Такое перемещение может быть оформлено договорами займов (процентными, беспроцентными), гражданско-правовыми договорами (механизм аутсорсинга) и др.

Составляющие эффективного управления денежными потоками в корпоративной структуре

Управленческие решения по денежным потокам в корпоративной структуре

Рис. 1. Способы эффективного управления денежными потоками в корпоративной структуре

Для достижения или повышения эффективности управления денежными потоками в корпоративной структуре предложена методика управления, которая позволит:

-

1) обеспечить текущую платежеспособность корпоративной структуры;

-

2) выявить резервы и динамику входящих и исходящих денежных потоков в целом по группе компаний, а также по центрам финансового учета – отдельным организациям, формирующим корпоративную структуру;

-

3) вести учет, анализ, планирование, регулирование и перераспределение денежных потоков в группе компаний в целом, а также по центрам финансового учета в соответствии с аналитической концепцией денежных потоков [15].

Основой (информационной) базой управления денежными потоками в корпоративной структуре является наличие необходимой, релевантной, своевременной и надежной информации [9]. Источники информации для решения названных выше вопросов в зависимости от уровня рыночной среды представлены в табл. 1.

Таблица 1

Источники информации для эффективного управления денежными потоками в корпоративной структуре

|

Рыночная среда |

Источники информации |

|

Макросреда (корпоративной структурой не контролируется, происходит процесс приспособления) |

Макроэкономические показатели по региону, по России; среднеотраслевые показатели; показатели системы национальных счетов; государственная статистика; данные законодательных и нормативных актов |

|

Микросреда (контролируется корпоративной структурой) |

Консолидированная отчетность для корпоративной структуры в целом для определения внутрикорпоративных производственных финансовых нормативов; плановые показатели; характер взаимосвязей в корпоративной структуре |

|

Внутренняя среда (полностью контролируется корпоративной структурой, контролируется организациями, входящими в группу компаний) |

Бухгалтерская (финансовая) отчетность, первичная документация, данные регистров бухгалтерского учета, договорные отношения организаций, входящих в группу компаний; плановые показатели |

Реализация методики управления денежными потоками в корпоративной структуре предполагает следующие этапы:

-

I. Формирование схемы организации управления денежными потоками.

-

II. Определение элементов денежных потоков корпоративной структуры, разработка алгоритма расчета результирующего показателя.

-

III. Формирование системы аналитических показателей, характеризующих денежные потоки корпоративной структуры и остатки денежных средств.

-

IV. Формирование системы бюджетирования денежных потоков.

-

V. Оптимизация денежных потоков и остатков денежных средств в корпоративной структуре.

-

VI. Контроль за денежными потоками.

В качестве основного показателя денежного потока предлагается использовать величину чистого денежного потока, так как данный показатель применяется для оценки финансового состояния, характеризует разницу между положительным и отрицательным денежными потоками (поступлением и расходованием денежных средств) и позволяет во многом определить финансовое равновесие и темпы возрастания рыночной стоимости предприятия.

Охарактеризуем каждый блок предлагаемой методики по отдельности:

-

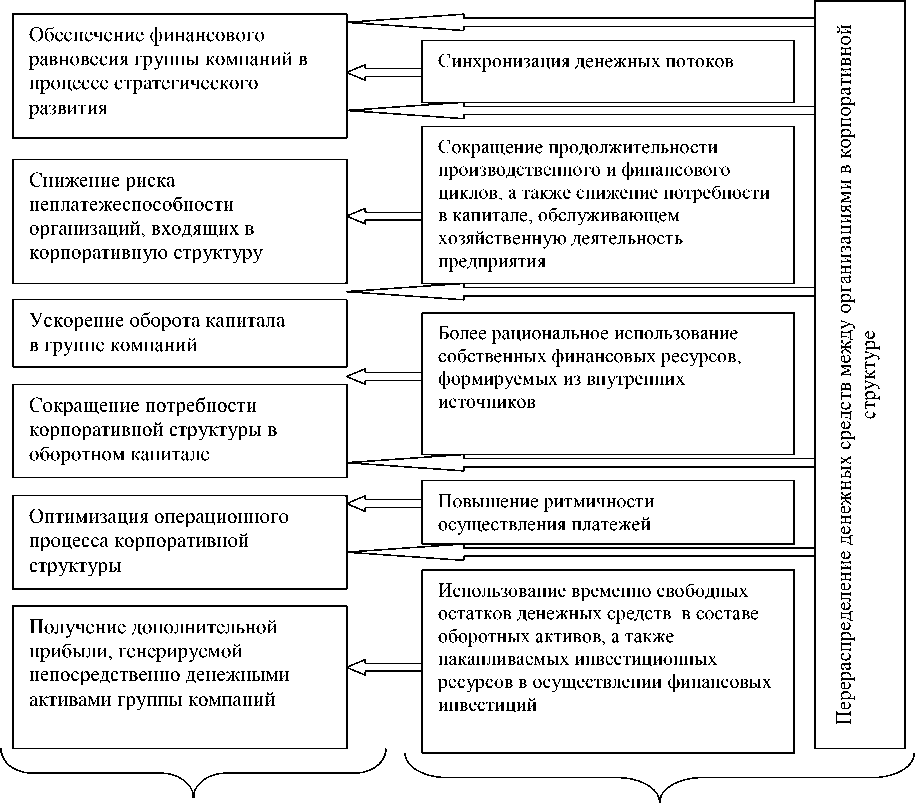

I . Формирование схемы организации управления денежными потоками (общая схема управления денежными потоками представлена на рис. 2). Для этого необходимо:

– определить специальную структуру, обеспечивающую управление денежными потоками и координацию деятельности всей группы компаний, ответственную за проведение финансового анализа деятельности группы компаний и организаций, ее формирующих. Как правило, в группах компаний данная функция возлагается на так называемую «управляющую организацию», владеющую контрольными пакетами акций дочерних обществ;

-

– определить центры финансового учета – организации, входящие в группу компаний или их отдельные подразделения, и назначить ответственных исполнителей; руководителям разработать и предоставить для экспертной оценки в управляющую компанию проекты программ развития соответствующих организаций или структурных подразделений, управляющей организации принять решение по проектам программ и разработать единую управляющую программу, связывающую реализацию всех программ;

-

– разработать нормативную базу планирования: комплекс документов, регламент их заполнения, схему движения, обсуждения, корректировки, принятия решений;

-

– разработать программное обеспечение документооборота для оптимизации сбора, систематизации и обобщения информации о денежных потоках – организации, входящие в группу компаний, могут территориально располагаться в других городах, областях, регионах и даже странах;

-

– обучить персонал.

Внешнее окружение (изучение правового и нормативного обеспечения системы управления денежными потоками организации, проведение маркетингового анализа, определяющего перспективные денежные потоки, анализ конкурентной среды)

Поток информации

Корпоративная структура

Система управления денежными потоками:

-

1. Организационная структура финансового управления.

-

2. Кадры.

-

3. Финансовые инструменты.

-

4. Финансовые методы.

-

5. Информация финансового характера.

-

6. Технические средства управления денежными потоками.

Процесс управления

Объект управления:

-

1. Источники финансовых ресурсов.

-

2. Финансовые ресурсы.

-

3. Финансовые отношения.

Рис. 2. Схема управления денежными потоками

-

II. Определение элементов денежных потоков корпоративной структуры, разработка алгоритма расчета результирующего показателя.

Чистый денежный поток по корпоративной структуре в целом будет складываться из денежных потоков по операционной, инвестиционной и финансовой деятельности каждой из организаций, формирующих бизнес-группу (может определяться как на основе отчетности отдельных организаций путем суммирования, так и на основе подготовленной консолидированной отчетности, с учетом того, что внутригрупповые обороты элиминируются):

ЧДП = ± ЧДП О ± ЧДП И ± ЧДП Ф , (1.1) где ЧДП – чистый денежный поток корпоративной структуры (результирующий показатель);

ЧДП О , ЧДП И , ЧДП Ф – чистые денежные потоки корпоративной структуры по видам деятельности – операционной, инвестиционной и финансовой соответственно согласно классификации, закрепленной законодательно (ПБУ 23/2011 [12] и МСФО (IAS) 7 [11]).

Составляющие денежных потоков представлены в табл. 2.

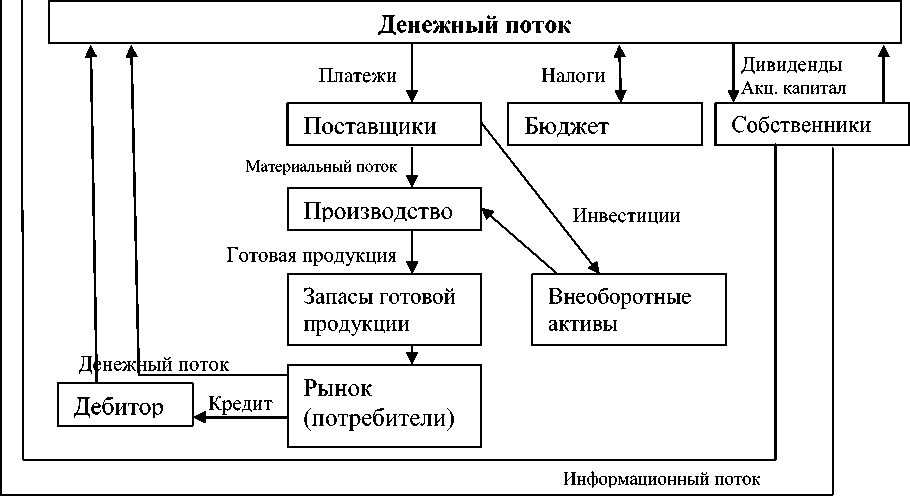

Кроме того, денежные рассматривать с точки зрения потоки можно

экономического

окружения корпоративной структуры (рис. 3): ЧДП = ± ДП 1 ± ДП2 ± ДП з ± ДП 4 ± ДП5 ± ДП б , (1.2)

Рис. 3. Денежные потоки корпоративной структуры в экономическом окружении

где ДП1, ДП2, ДП3, ДП4, ДП5, ДПб - факторы непосредственного экономического окружения корпоративной структуры.

Таблица 2

Элементы денежных потоков корпоративной структуры по видам деятельности

|

Денежные потоки по операционной деятельности |

Денежные потоки по инвестиционной деятельности |

Денежные потоки по финансовой деятельности |

|||

|

Исходящие |

Входящие |

Исходящие |

Входящие |

Исходящие |

Входящие |

-Д- о 3; -Д 'о 4. |

|

|

|

|

|

|

nm ЧДП о = X Д O ( i ) + 2 Д O ( j )• i = 1 j = 1 где Д 'О 1 - платежи поставщикам и подрядчикам; Д 'О 2 - оплата труда; Д 'О 3 - уплата налогов; Д- О 4 -уплата процентов по кредитам;

|

kl ЧДПи = 2 Д И ( f ) + X Д И ( e ), f = 1 e = 1 где Д- И 1 - платежи в связи с приобретением акций; Д- И 2 - предоставление займов другим лицам; Д-И3 - платежи поставщикам за внеоборотные активы, в т.ч. затраты на НИОКР; Д- И 4 - уплата процентов по долговым обязательствам, включаемых в стоимость инвестиционных активов; Д+ И 1 - поступления от продажи внеоборотных активов;

|

sq ЧДП ф = 2 Д Ф ( h ) + 2 Д Ф ( d ), h = 1 d = 1 где Д- Ф 1 - платежи собственникам (участникам) в связи с выкупом у них акций или их выходом из состава участников; Д- Ф 2 - уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников); Д- Ф 3 - возврат кредитов и займов, полученных от других лиц; Д+ Ф 1 - денежные вклады участников, поступления от выпуска акций, увеличения долей участия;

от других лиц |

|||

Анализ внешнего окружения (параметров макросреды) группы компаний позволяет руководству сконцентрировать внимание на наиболее важных проблемах, решение которых способствует усилению конкурентоспособности их самих и осуществляемой ими деятельности [5].

При эффективном управлении денежными потоками чистый денежный поток корпоративной структуры должен иметь положительную динамику изменения и максимизироваться:

ЧДП ^ max. (1.3)

-

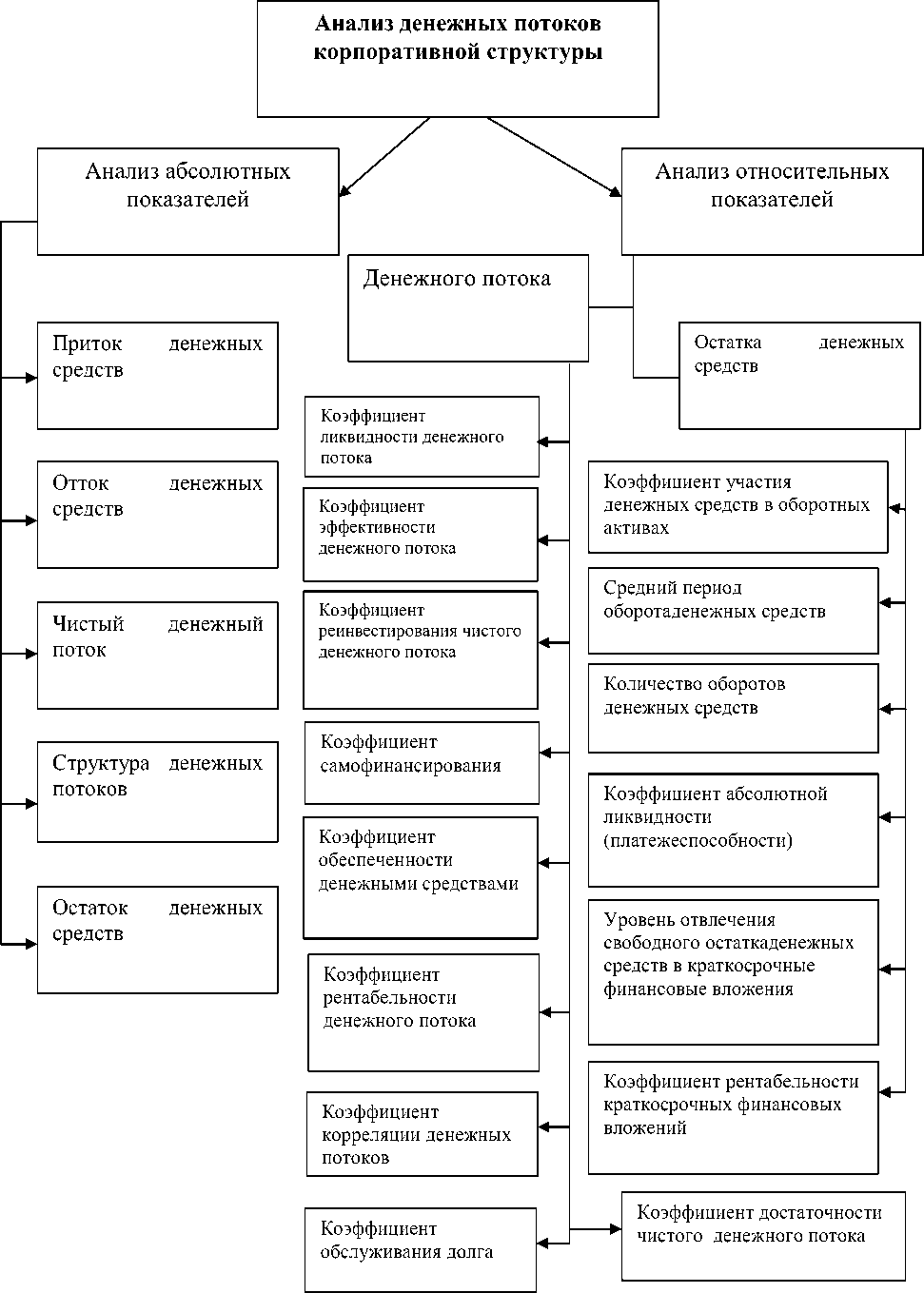

III. Формирование системы аналитических показателей, характеризующих денежные потоки корпоративной структуры и остатки денежных средств. Основная задача анализа денежных потоков - выявление причин недостатка (избытка) денежных средств, определение источников поступлений и направлений использования, причем проводится и ретроспективный, и текущий анализ по двум направлениям:

– анализ абсолютных значений денежных потоков и остатков денежных средств: основной информационной базой является отчет о движении денежных средств (консолидированный – для структуры в целом, индивидуальный – для отдельных организаций, формирующих бизнес-группу). Показатели этой группы напрямую можно увидеть в отчетах, сделать соответствующие выводы и в дальнейшем при необходимости использовать на следующем этапе анализа, ведь сама по себе абсолютная величина показателя не дает полного представления об изучаемом явлении, не показывает соотношения между отдельными частями, развития во времени. В ней не выявлены соотношения с другими абсолютными показателями. Эти функции выполняют определяемые на основе абсолютных величин относительные показатели;

– анализ относительных значений денежных потоков и остатков денежных средств. Основное условие правильного расчета относительных величин – сопоставимость сравниваемых величин и наличие реальных связей между изучаемыми явлениями [10]. Каждый из коэффициентов несет свою необходимую пользователю информационную нагрузку.

И так как аналитические показатели делятся на абсолютные (выражаются в денежных измерителях) и относительные (дают соотношение каких-либо двух абсолютных показателей, определяются в процентах, коэффициентах или индексах), для оценки денежных потоков сформировано «дерево» необходимых финансовых аналитических показателей (рис. 4).

-

IV. Формирование системы

бюджетирования денежных потоков: на данном этапе разрабатывается система бюджетирования в корпоративной структуре, состоящая из подсистем – бюджетирования для отдельных организаций, входящих в бизнес-группу (мозаичное бюджетирование), и корпоративного (сводного) бюджетирования.

Система бюджетирования в корпоративной структуре должна характеризоваться наличием:

-

– подробного справочника статей затрат, унифицированного для всех организаций;

-

– четкой процедуры составления, согласования и утверждения бюджетов;

-

– закрепленных обязанностей, полномочий и ответственности специалистов и подразделений;

-

– продуманных бюджетных форм;

-

– жестких сроков составления плановых и отчетных форм;

-

– четкой процедуры контроля исполнения бюджетов, отчетности;

-

– связей между показателями исполнения бюджетов и мотивацией руководителей;

-

– развитой автоматизированной системы, позволяющей собирать, обрабатывать данные по всей корпоративной структуре и представлять аналитику в самых разных разрезах.

Кроме того, необходимо помнить о том, что при существовании двух общепризнанных подходов к составлению бюджетов (методов бюджетирования) – приростного бюджетирования и бюджетирования «с нуля» – в рамках корпоративной структуры оптимальным является их совмещение – планировать на основании данных предшествующих периодов с учетом изменяющейся внешней и внутренней среды (информационной базой будет выступать в том числе консолидированная или комбинированная отчетность – в зависимости от вида корпоративной структуры) и проводить анализ деятельности и возможности изменения существующего положения, обосновывая значительные изменения затрат и продаж по сравнению с фактическими результатами. Построение всей системы бюджетирования корпоративной структуры должно базироваться прежде всего на принципах комплексности, динамичности, информационной обеспеченности. Условия современного рынка – глобальность, стремительность и оперативность – накладывают свой отпечаток на все аспекты деятельности, а также выдвигают новые, более жесткие, требования к планированию и управлению ресурсами. Можно утверждать, что на сегодняшний день без единой четко скоординированной и иерархизированной системы бюджетирования добиться конкурентного преимущества очень сложно.

-

V. Оптимизация денежных потоков и остатков денежных средств в корпоративной структуре.

Величина денежных потоков в функционирующей организации постоянно (как минимум ежедневно) изменяется. Для группы компаний в большей степени важно оптимизировать объем денежных средств, которыми располагают члены структуры на каждый конкретный момент времени. Методы управления изменением объема денежных средств в общей форме представлены в табл. 3.

Рис. 4. Аналитические показатели для оценки денежных потоков в корпоративной структуре

Таблица 3

Основные методы управления объемом денежных средств в корпоративной структуре

|

Для увеличения денежных средств |

Для сокращения денежных средств |

|

Привлечение заемного капитала от финансовых институтов |

Погашение долгосрочного займа, кредита, ссуды |

|

Увеличение собственного капитала путем дополнительной эмиссии акций или увеличения номинальной стоимости акций для внешнего окружения корпоративной структуры |

Выкуп собственных акций из внешнего окружения корпоративной структуры |

|

Увеличение текущих обязательств с контрагентами вне группы компаний |

Покупка внеоборотных активов организациями – членами группы |

|

Уменьшение запасов или дебиторской задолженности (при продаже по частичной или 100%-ой предоплате) |

Приобретение дополнительного запаса сырья, материалов или прочих оборотных активов с их одновременной оплатой |

|

Уменьшение внеоборотных активов (ускоренная амортизация или продажа активов контрагентам вне группы компаний) |

Погашение краткосрочных займа, кредита, ссуды, рост заработной платы сотрудников группы компаний |

Кроме того, в краткосрочной перспективе можно использовать комплекс мероприятий по замедлению выплат или ускорению привлечения денежных средств (с помощью договорных отношений, налогового планирования) [4]. В долгосрочной перспективе увеличение или снижение денежных потоков будет зависеть от стратегии корпоративной структуры – развитие новых или прекращение инвестиционных проектов, увеличение или снижение объемов производства и т.п.

-

VI. Контроль за денежными потоками. Главными целями на данном этапе являются:

– обеспечение сбалансированности между потребностями в денежных средствах и их

фактическим наличием (для своевременного погашения обязательств членами группы компаний, уплаты налогов в бюджеты всех уровней и внебюджетные фонды);

– выявление внутренних резервов роста притока денежных средств;

– обеспечение соблюдения действующего законодательства и нормативных актов РФ.

При этом внутренний контроль за денежными потоками в корпоративной структуре по формам проведения подразделяется на предварительный, текущий и последующий (см. рис. 5).

Вид контроля

Время проведения контрольных мероприятий

Цель проведения контрольных мероприятий

Предварительный контроль

Составление, рассмотрение и утверждение бюджетов

Предотвращение нерационального использования денежных средств

Текущий контроль

Исполнение бюджетов

Исключение отклонений от бюджетов

Последующий контроль

После окончания отчетного (налогового) периода

Оценка достигнутых результатов, проверка исполнения бюджетов, выявление причин отклонений факта от плана (бюджетов)

Рис. 5. Стадии и цели проведения контроля за денежными потоками

Процедуры проведения контрольных мероприятий при эффективном управлении денежными потоками должны включать следующие этапы:

-

1) формальное определение и документальное закрепление порядка деятельности и взаимоотношений определенного круга работников группы компаний по вопросам планирования, организации, регулирования, учета и анализа в процессе реализации финансовых операций, оценки наличия и состояния денежных ресурсов;

-

2) определение перечня первичных документов, регистров, отчетов, где отражаются данные, свидетельствующие об исполнении соответствующими работниками своих функций, определение порядка движения документов от их создания до архивирования;

-

3) определение точек контроля для оценки состояния (наличия) денежных ресурсов, установление контролируемых параметров объектов контроля, установление «критических точек» контроля;

-

4) выбор схемы управления денежными

потоками в корпоративной структуре управляющей (см. табл. 4).

перераспределяющую и координирующую компании, среди которых выделяют жесткую,

Таблица 4

Варианты схем управления денежными потоками в корпоративной структуре управляющей компаний

|

Жесткая |

Перераспределяющая |

Координирующая |

|

– Организации лишены финансовой самостоятельности и работают в рамках утвержденных смет затрат; – все денежные операции производятся в управляющей компании; – ответственность за платежи полностью лежит на управляющей компании; – в организациях ограничивается возможность отслеживания своевременности платежей |

– Организации самостоятельно осуществляют оплаты при их одобрении управляющей компанией (получают некоторую свободу действий в рамках регламента осуществления платежей); – организации получают возможность контролировать своевременность оплат; – ответственность распределяется между управляющей компаний и другими организациями, входящими в группу компаний |

– Организации, входящие в группу компаний, самостоятельно осуществляют получение денежных средств и оплаты; – в управляющей компании сосредоточены только функции контроля и координации за денежными потоками |

Предлагаемая автором методика достаточно полно охватывает вопросы, связанные с организацией и управлением денежными потоками в корпоративной структуре; ее применение на практике (с необходимыми доработками и изменениями) поможет повысить эффективность управления денежными потоками [1]. Эффект управления денежными потоками в данном случае будет выражен размером чистого денежного потока по корпоративной структуре в целом, который будет складываться из двух показателей: экстенсивного показателя – прироста чистого денежного потока вследствие увеличения (уменьшения) масштабов деятельности группы компаний), и интенсивного показателя – прироста чистого денежного потока вследствие введения системы управления денежными потоками в группы компаний.

Система управления денежными потоками дает представление о реальном положении дел в корпоративной структуре. Эффективно управляя денежными средствами, можно обеспечить рациональное и грамотное перераспределение ресурсов между организациями в группе. А увеличившийся за счет внедрения системы управления денежными потоками чистый денежный поток может служить источником накопления средств и приносить дополнительную прибыль группе компаний.

Список литературы Разработка методики управления денежными потоками в корпоративной структуре

- Аббасов С.А. Эффективное управление денежными потоками как важный рычаг финансового менеджмента//Российское предпринимательство. 2013. №14 (236). С. 84-90.

- Бланк И.А. Финансовый менеджмент: учебный курс. М.: Ника-Центр, 2007. 468 с.

- Гильмиярова М.Р. Методика повышения эффективности управления денежными потоками в корпоративной структуре//Наука и образование в XXI веке. Сб. науч. тр. по материалам Междунар. науч.-практ. конф. 30 декабря 2013 г. М.: АР-Консалт, 2014. С. 89-91.

- Гутова А.В. Управление денежными потоками: теоретические аспекты//Финансовый менеджмент. 2004. №4. С. 13-19.

- Егорова С.Е. Информационное обеспечение маркетингового анализа//Управленческий учет. 2012. №8. С. 33-38.

- Езерская О.М. О чем молчит денежный поток//Стратегии. Киев. 2005. №9. С. 47-57.

- Ивченко А.И. Управление денежными потоками в корпоративной структуре//Вестник ИНЖЭКОНА. 2007. Вып. 2. С. 65-69.

- Ковалев В.В. Управление денежными потоками, прибыльностью и рентабельностью. М.: Велби, Проспект, 2007. 336 с.

- Ковалев В.В. Финансовый менеджмент: теория и практика. 2-е изд., перераб. и доп. М.: Велби, Проспект, 2007. 1024 с.

- Малыгина Е.А. Сущность и методы управления денежными потоками организации//Молодой ученый. 2014. № 21-2 (80). С. 81-82.

- Отчет о движении денежных средств: Международный стандарт финансовой отчетности (IAS) 7, введенный в действие на территории Российской Федерации приказом Минфина РФ от 25.11.2011 № 160н. . Доступ из справ.-правовой системы «КонсультантПлюс».

- Отчет о движении денежных средств: Положение по бухгалтерскому учету (ПБУ 23/2011), утвержденное приказом Минфина РФ от 02.02.2011 № 11н. . Доступ из справ. -правовой системы «КонсультантПлюс».

- Романовский М.В., Вострокнутова А.И. Корпоративные финансы: учебник для вузов. СПб.: Питер, 2011. 592 с.

- Хахонова Н.Н. Сущность и методы управления денежными потоками организации//Успехи современного естествознания. 2004. № 1. С. 104-105.

- Ямпольский Ю.П. Управление денежными потоками в условиях реструктуризации предприятий. СПб.: Изд-во СПбГУЭФ, 2003. 140 с.