Разработка модели оценки эффективности реструктуризации предприятий в условиях финансового кризиса

Автор: Баев И.А., Гусева Т.И.

Рубрика: Управление инвестициями и инновационной деятельностью

Статья в выпуске: 7 (183), 2010 года.

Бесплатный доступ

В статье предлагается авторская классификация процессов реструктуризации предприятий, которая легла в основу конкретизации критериев и модели оценки эффективности процессов реструктуризации предприятий в условиях финансового кризиса. Предлагаемая модель ориентирована на рост стоимости и конкурентоспособности предприятия при минимуме средств, вложенных в реструктуризацию предприятия.

Реструктуризация предприятий; стоимость предприятия, конкурентоспособность, финансовый кризис

Короткий адрес: https://sciup.org/147155579

IDR: 147155579 | УДК: 658.51-50

Текст научной статьи Разработка модели оценки эффективности реструктуризации предприятий в условиях финансового кризиса

В условиях мирового финансового кризиса, который обуславливает снижение спроса на российский экспорт, кризис ликвидности в банковском секторе, глобальную переоценку рисков, увеличивается количество предприятий, находящихся на грани банкротства. Для целых отраслей, например, машиностроения, в этих условиях на первый план выходит задача выживания на рынке. Интеграционные процессы в виде сделок по слияниям и поглощениям перемещаются из ограниченного круга крупных корпораций в сегмент среднего и малого бизнеса. В условиях мировой финансовой нестабильности эффективное управление процес сами реструктуризации промышленных предприятий является важнейшим фактором их выживания и достижения конкурентоспособности и стратегической устойчивости.

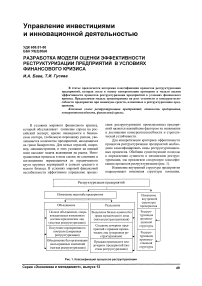

Для конкретизации критериев эффективности процессов реструктуризации предприятий необходимо классифицировать виды реструктуризацион-ных процессов. Обобщив существующие подходы к определению сущности и механизмов реструктуризации, мы предлагаем следующую классификацию процессов реструктуризации (рис. 1).

Изменение внутренней структуры предприятия подразумевает изменения структуры компании,

Реструктуризация предприятий

Изменение масштаба предприятия

Объединение

* ____

Разделение

Изменение внутренней структуры предприятия

Полное объединение, сопровождающееся изменением состава юридических лиц (жесткая реструктуризация)

Получение корпоративного контроля (умеренная реструктуризация)

Выделение бизнес-единиц без права юридического лица (мягкая реструктуризация)

Создание дочерних предприятий с правами юридических лиц (умеренная реструктуризация)

Реструктуризация организационной структуры

Объединение без организации-онно-правовых изменений (мягкая реструктуризация)

Продажа производств или дочерних предприятий (жесткая реструктуризация)

Реструктуризация производственной структуры

Рис. 1. Классификация процессов реструктуризации капитала или собственности, которые не являются частью повседневной деятельности предприятия, в целях финансового оздоровления, повышения платежеспособности и улучшения показателей деятельности в краткосрочной перспективе.

Процесс изменения масштабов предприятия носит стратегический характер и призван повысить инвестиционную привлекательность предприятия и его рыночную стоимость в долгосрочной перспективе.

С точки зрения изменения масштабов предприятия процессы реструктуризации предлагается разделить на «жесткие», «умеренные» и «мягкие». «Жесткая» реструктуризация предполагает объе-динение/разделение всех видов деятельности и бизнес-процессов предприятий-участников. К «умеренной» реструктуризации мы относим процессы объединения/разделения, осуществляемые через механизм приобретения корпоративного контроля, под которым в узком смысле слова понимается право назначать руководителей, а в широком - возможность собственников определять принятие управленческих решений и осуществлять контрольные функции. В рамках «мягкой» реструктуризации объединение/разделение предприятий происходит на контрактной основе, без организационно-правовых изменений для каждой из сторон. Мотив - достижение стратегических целей, реализация которых может предполагать централизацию отдельных функций управления и контроля.

Для каждого вида реструктуризации характерны специфические цели, задачи и этапы анализа, а, следовательно, и показатели эффективности процесса. Учитывая уникальность каждого промышленного предприятия, особенности выбранного направления реструктуризации, различий в уровнях доступности, полноты и достоверности информационной базы, не представляется возможным разработать единую систему показателей для анализа эффективности процессов их реструктуризации. В то же время необходимо выделить группы унифицированных показателей, обеспечивающих обоснование эффективности процессов реструктуризации.

При разработке долгосрочной стратегии реструктуризации предприятия, прежде всего, необходимо определить оптимальные интервальные значения эффекта реструктуризации с точки зрения увеличения стоимости бизнеса.

В предлагаемой модели оценка стоимости предприятия производится следующим образом.

-

1. Рассчитывается стоимость предприятия с позиций доходного, имущественного и сравнительного подходов.

В условиях кризиса для оценки стоимости предприятия при использовании доходного подхода сначала анализируется вся имеющаяся отчетность по стандартным методикам [1]. Выявляются причины колебаний операционных и финансовых показателей, проверяется соответствие основных коэффициентов доходности, ликвидности и финансовой устойчивости среднеотраслевым значениям. После этого прогнозируются денежные потоки с учетом факторов, вызванных кризисом. Одним из вариантов использования доходного метода, адаптированным к условиям финансового кризиса, является метод реальных опционов. Этот метод поможет максимально привязать оценку к изменению ситуации в условиях кризиса. В рамках сравнительного подхода оценку стоимости предприятия получают, исходя из известной стоимости аналогичного бизнеса, схожего с оцениваемым по ряду основных параметров. В обычной практике под оценкой стоимости бизнеса, как правило, понимают оценку стоимости акций компании. Однако сегодня в условиях кризиса рекомендуется учитывать показатели, которые можно рассчитать на основе баланса предприятия (финансовый рычаг, чистые активы и т. д.), можно использовать также показатель отношения стоимости компаний-аналогов к показателю эффективности их деятельности (прибыль до выплаты процентов, налогов и амортизации EBITDA). Стоимость оцениваемого бизнеса рассчитывается путем корректировки аналогичного показателя оцениваемой компании на необходимую норму доходности. При этом лучше делать оценку по нескольким мультипликаторам. Основным допущением данного метода является предположение, что в условиях кризиса в прогнозном периоде свободные денежные потоки компании (поступление денежных средств минус выбытие) будут близки к нулевым.

При использовании затратного подхода в условиях кризиса нужно учитывать следующие моменты:

-

- для оценки основных средств необходимо учитывать реальную ликвидность актива, а не только его балансовую стоимость;

-

- для оценки запасов нужно провести анализ запасов как сырья, так и готовой продукции по срокам нахождения на складе и убедиться в правильности оценки наиболее существенных видов запасов;

-

- дебиторская задолженность требует проведения анализа с выявлением наиболее крупных дебиторов, разбивки задолженности по срокам возникновения и вероятности возврата и дальнейшей корректировки;

-

- для оценки финансовых вложений нужно изучить состояние эмитентов, если вложения представлены акциями других предприятий. Если предприятие выдало заем, необходимо оценить статью, исходя из уровня доходности и платежеспособности заемщика;

-

- при оценке денежных средств необходимо убедиться, что они не лежат на счетах в сомнительных банках и по-прежнему доступны;

-

- для оценки кредитов и займов необходимо проанализировать условия заимствования, оценить

-

2. Определяется итоговая нечетко-множественная оценка стоимости предприятия на основе взвешивания результатов оценок, полученных в рамках каждого из трех подходов к оценке. Чем меньше разброс между максимальным и минимальным значением стоимости бизнеса, тем более острым треугольником становятся функции принадлежности стоимости предприятия и тем выше степень уверенности в проведенных расчетах, т. е. выше значение переменной «Надежность оценки стоимости бизнеса».

вероятность увеличения кредитором процентной ставки, досрочного истребования долга, увеличения залоговой массы, и при необходимости скорректировать статью в сторону увеличения. Для оценки кредиторской задолженности нужно убедиться в отсутствии просроченной задолженности перед ключевыми поставщиками, персоналом, налоговыми органами, и в случае необходимости сформировать резервы под возможные санкции.

Если все показатели стоимости предприятия обладают «размытостью», т. е. их точное значение неизвестно, тогда в качестве исходных данных уместно использовать так называемые треугольные нечеткие числа [2]. Для определения стоимости предприятия необходимо задаться следующими наборами нечетких чисел (табл. 1).

Если процесс реструктуризации может обеспечить предприятию приращение стоимости, важно определить, насколько существенна эта стоимость в рамках конкретного предприятия и насколько серьезны перспективы ее роста. Необхо дима оценка процесса реструктуризации с точки зрения обеспечения приращения стоимости бизнеса, которую целесообразно проводить на основе динамических показателей.

Для построения динамических показателей движения стоимости бизнеса могут применяться главным образом экспертные методы. Полученные в результате экспертного оценивания прогнозные динамические ряды значений точечных показателей тем или иным способом необходимо привести к функциональному виду, единственным требованием которого является достаточная близость теоретической кривой к спрогнозированным экспертами значениям динамического ряда. Задача функционального описания динамики стоимости бизнеса может быть решена с использованием модели экономических жизненных циклов, в рамках которой существует математическое описание динамики объемов продаж по стадиям типового жизненного цикла предприятия. В этом случае построение функций, описывающих динамические показатели движения стоимости, производится путем приведения динамики объемов продаж к соответствующей динамике «ведущего» показателя расчета стоимости бизнеса в рамках конкретного метода. Порядок построения функций движения стоимости бизнеса проводится в табл. 2.

Оценив приращение стоимости предприятия с учетом динамики движения, можно сделать вывод о наличии или отсутствии стоимостного разрыва в результате реструктуризации предприятий.

При определении стоимости предприятия не-

Таблица 1

Наборы нечетких чисел в методах определения стоимости предприятия

|

Подход Метод |

Наборы треугольных нечетких чисел |

|

Доходный NPV-метод |

/ = (rmin’^rmax)~ невозможно точно оценить стоимость капитала, используемого в проекте (например, соотношение собственных и заемных средств, а также процент по долгосрочным кредитам); APr =(APmin,AP/,APmax) - диапазон изменения денежных результатов деятельности предприятия прогнозируется с учетом возможных колебаний цен на реализуемую продукцию, стоимости потребляемых ресурсов, условий налогообложения, влияния других факторов; С = (Cmin, С, Стах) - невозможно четко представить потенциальные условия будущей продажи действующего предприятия или его ликвидации |

|

~ Метод Сравни- rw сравнения тельный г продаж |

Ц = (/(min 5 Ц. Цш^ ) “ невозможно точно оценить стоимость предприятия, схожего по характеристикам (отрасль, продукция, технологии и т. п.) объектов-аналогов, чья рыночная стоимость известна; APt = (APmin, ^Pt, APmax) - диапазон изменения денежных результатов деятельности предприятия прогнозируется с учетом возможных колебаний цен на реализуемую продукцию, стоимости потребляемых ресурсов, условий налогообложения, влияния других факторов |

|

~ м Метод чис- Затратныи г тых активов |

А = (^т, А. Атах ) - невозможно точно оценить рыночную стоимость активов; О = (Omin, О, Отах) - невозможно точно оценить рыночную стоимость обязательств |

Таблица 2

Функции движения стоимости бизнеса

Модель состояния динамической системы в общем случае описывается уравнением Мальтуса дх где--изменение аргумента х за промежуток 8t времени; к - коэффициент роста.

Решением такого уравнения будет являться функция x = Cekt, где С - константа; t - время.

Таким образом, стоимостная оценка предприятия будет равна произведению итоговой нечеткомножественной оценки стоимости предприятия на нелинейную функцию ekt.

Для определения стоимости предприятия необходимо оценить коэффициент роста, который показывает величину изменения стоимости предприятия при изменении национального дохода:

ВНП at )

где Иф - стоимость предприятия; ВНП - валовой национальный продукт; X - чувствительность траектории развития предприятия к внешним факторам.

Коэффициент роста к представляет собой предел изменения стоимости предприятия за период под воздействием внешних факторов. При к = О изменения отсутствуют. Для оценки коэффициента роста предлагается также применить математический аппарат теории нечетких множеств. Построим лингвистическую переменную «чувствительность процесса развития предприятия к циклам развития экономики», структура которой приведена в табл. 3.

Таблица 3

Структура лингвистической переменной

|

Элемент |

Обозначение |

Содержание |

|

Лингвистическая переменная |

X |

Чувствительность процесса развития предприятия к циклам развития экономики |

|

Синтаксическое правило |

G |

Величина чувствительности процесса развития предприятия к циклам развития экономики |

|

Термы множества |

Т(Х) |

Очень высокая, высокая, выше средней, средняя, ниже средней, низкая, очень низкая |

|

Семантическое правило |

М(Х) |

М(Х) = (Х,Агт(Х)) |

|

Носитель множества |

и |

Интервал, задаваемый экспертами |

|

Функция принадлежности |

№T(X) |

Функция с областью определения и е U и областью допустимых значений [0;1] |

Применение предложенных способов оценки стоимости предприятия позволяет определять его наиболее ожидаемую величину с учетом взаимовлияния факторов внешней и внутренней среды функционирования производственной системы.

В условиях динамичности и неопределенности внешней среды в систему показателей эффективности реструктуризации должны входить не только показатели стоимости предприятия, но и показатели конкурентоспособности. Финансовые показатели отражают исключительно результаты деятельности компании, однако не раскрывают пути их достижения. Кроме того, с помощью одних лишь финансовых показателей невозможно проконтролировать эффективность инвестирования в нематериальные активы (бренд, репутация, персонал), между тем именно от них во многом зависит успех компании на рынке.

Таким образом, для оценки эффективности реструктуризации следует определить реальный характер вклада реструктуризации предприятия в конкурентоспособность предприятия.

Принятие решения о реструктуризации предприятий должно основываться на оценке ожидаемого изменения интегрального показателя конкурентоспособности предприятия в результате реструктуризации (КСхп-КС^)п сопоставлении величины этого изменения с величиной разрыва между показателями конкурентоспособности данного предприятия и его ведущего конкурента АКС^:

(КС^-КС^ЬКС^.

Решение о проведении реструктуризации на основе показателя конкурентоспособности будет положительным при соблюдении следующего неравенства (КСХ -КС^ > 0 .

В случае, когда соблюдается неравенство вида (КСХ -КС^ < 0 , предприятию следует отказаться от реструктуризации.

Однако реструктуризация может быть экономически оправданной и в случае, когда соблюда ется неравенство (КСХП -КС^ > АКС^ , т. е. реструктуризация будет способствовать приближению конкурентных позиций предприятия к его ведущему конкуренту, несмотря на то, что альтернативное использование денежных средств, необходимых для этого, принесет ему больше выгод.

Реструктуризация предприятий должна обеспечивать оптимальный баланс между экономическим эффектом и затратами на проведение процесса реструктуризации. Затраты по осуществлению процесса реструктуризации учитывают работу специалистов, рекламу, услуги юристов и инвестиционных консультантов, стоимость используемых финансовых ресурсов, регистрацию и оформление. Все затраты должны рассматриваться во временном аспекте и приводиться к моменту осуществления оценки.

В случае покупки предприятия необходимо учесть премию за контроль - превышение стоимости права контроля над реальной рыночной стоимостью объекта или, иными словами, величину переплаты собственникам компании-цели за право контроля. Отметим, что премия может оказаться и отрицательной величиной, если полученная инициатором оценка справедливой стоимости права контроля занижена по сравнению с его рыночной стоимостью.

Так как в ходе реструктуризации происходит переформирование структуры капитала (изменение соотношения и цены собственного и заемного капитала, что влечет за собой изменение средневзвешенной цены капитала), то для оценки изменения в уровне финансового риска можно использовать показатель:

AFR =

'WACCp ,WACCt}

-1 хЮ0%,

где AFT? - изменение финансового риска предприятия; WACCp - средневзвешенная цена капи тала после проведения реструктуризации;

Ж4СС0 - средневзвешенная цена капитала до проведения реструктуризации.

Если WACCp больше WACC0, это означает рост финансового риска для компании, рост затрат на капитал, а следовательно, ужесточение требований к показателю «рентабельность капитала».

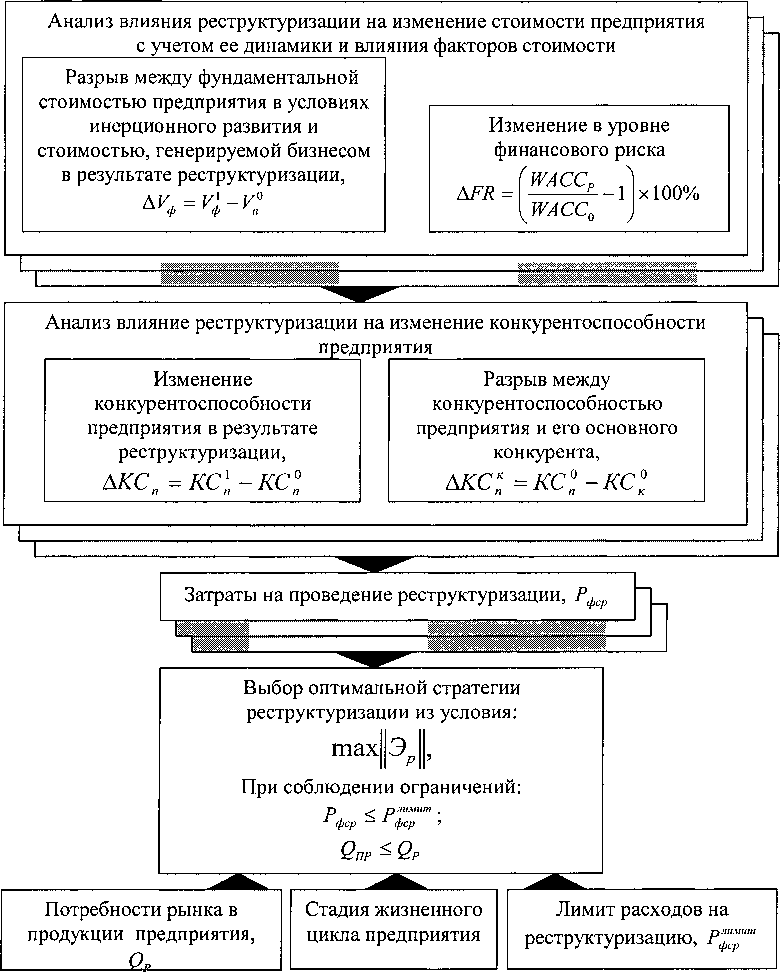

Принятие решения о форме реструктуризации: «жесткой», «умеренной» и «мягкой» производится на основе алгоритма оценки эффективности реструктуризации промышленных предприятий (рис. 2).

На первом этапе проводится анализ влияния реструктуризации предприятия на изменение стоимости предприятия с учетом динамики движения и множества влияющих факторов. В случае «мягкой» и «умеренной» реструктуризации стои мость предприятия может не измениться или измениться несущественно.

На втором этапе проводится определение влияния реструктуризации на изменение конкурентоспособности предприятия и продукции.

Задача третьего этапа реализации модели состоит в сравнении результатов расчетов с целью поиска оптимальной формы реструктуризации предприятия. В качестве критерия оптимальности предлагается использовать показатель эффективности влияния реструктуризации на стратегическую устойчивость предприятия, который выражает:

-

- роль реструктуризации как фактора повышения стоимости и конкурентоспособности предприятия;

Рис. 2. Алгоритм выбора формы реструктуризации предприятия

-

- количественно выражает отдачу средств, вложенных в реструктуризацию, и рассчитывается как отношение планируемых выгод от проведения процесса к текущей стоимости прогнозируемых расходов на реструктуризацию.

Сравнительная оценка результатов расчетов между собой позволяет выбрать вариант реструктуризации предприятий, обеспечивающий получение максимального экономического эффекта при минимуме средств, вложенных в реструктуризацию предприятия. Ограничения при выборе оптимальной стратегии продиктованы внутренними (лимит ресурсов, выделяемых в стратегическом плане развития предприятия) и внешними (потребностями рынка) требованиями.

Обоснованное принятие решения о стратегической реструктуризации предприятия осложняется неполнотой исходной информации, которая объясняется влиянием большого числа внешних факторов, отсутствием или труднодоступностью необходимых данных о некоторых переменных процессах. Кроме того, даже достаточный объем ретроспективных данных в условиях кризиса не гарантирует необходимой достоверности прогнозируемых процессов. В современных условиях невозможно получить адекватные модели оценки эффективности реструктуризации промышленных предприятий с помощью традиционных подходов, учитывающих доступные экспертные знания. Формализацию экспертных данных в математическую модель предлагается осуществить с помощью теории нечетких множеств.

Назовем обобщающим критерием эффективности реструктуризации предприятия показатель R. Чем больше значение этого показателя, тем выше эффективность реструктуризации предприятия. Обозначим факторы эффективности через х^ хъ ... хт тогда модель эффективности реструктуризации предприятия будет представлять функциональное отображение вида: X=(xi, х2,.. .xn)-» Re^O; 1]. Для оценки риска стратегической реструктуризации предприятия необходимо ввести в систему показа телей лингвистическую переменную «степень риска реструктуризации». Решение о проведении реструктуризации должно приниматься на основе анализа комплексного показателя эффективности реструктуризации и степени риска. Построенная модель позволяет оценить эффективность реструктуризации предприятия на основе системы частных показателей эффективности, их экспертных оценок и прогнозировать итоговую эффективность реструктуризации при анализе различных стратегий ее реализации.

Для работы с моделью целесообразно использовать пакет прикладных программ Fuzzy Logic Toolbox, входящий в состав среды MatLab. Он позволяет создавать системы нечеткого логического вывода и нечеткой классификации в рамках среды MatLab. Одним из преимуществ данного программного обеспечения является наличие простого и хорошо продуманного интерфейса, графических средств, позволяющих проектировать и диагностировать нечеткие модели в интерактивном режиме. В общем случае число входящих переменных модели определяется, целью и задачами моделирования. Основу нечеткой модели составляют формализованные с помощью теории нечетких множеств лингвистические высказывания экспертов. Для комплексной оценки эффективности реструктуризации предприятия на основе нечеткомножественного подхода необходимо выбрать показатели, которые наилучшим образом характеризуют эффективность процесса реструктуризации и образуют законченную совокупность.

Список литературы Разработка модели оценки эффективности реструктуризации предприятий в условиях финансового кризиса

- Россохин, В.В. Анализ подходов к фундаментальной оценке стоимости акций/В.В. Россохин//Экономический анализ: теория и практика. -2008. -№6(111). -С. 56-62.

- Заде, Л.А. Понятие лингвистической переменной и его применение к принятию приближенных решений: пер. с англ./Л.А. Заде. -М.: Мир, 1976. -С. 165.