Сценарии развития нефтехимической отрасли России в условиях санкций: прогноз конъюнктуры рынка автомобильного бензина на основе байесовского подхода

Автор: Капогузов Евгений Алексеевич, Чупин Роман Игоревич, Харламова Мария Сергеевна

Журнал: Вестник Пермского университета. Серия: Экономика @economics-psu

Рубрика: Экономико-математическое моделирование

Статья в выпуске: 3 т.12, 2017 года.

Бесплатный доступ

Рассматривается проблема воздействия санкций на российскую нефтехимическую отрасль в теоретическом и в прикладном аспектах. Приведен обзор зарубежных и отечественных публикаций, посвященных эффективности воздействия санкций на российскую экономику в целом и на рассматриваемую отрасль в частности. Показана противоречивость тенденций, влияющих на объемы производства и цены в санкционный период. С одной стороны, сокращение затрат, связанных с нефтепереработкой, в долларовом эквиваленте и цен на сырую нефть позволило производителям бензина сохранить уровень рентабельности продаж без существенного повышения отпускных цен на автомобильный бензин. С другой стороны, реализация проектов модернизации мощностей нефтеперерабатывающих предприятий затрудняется повышением цен на импортное оборудование и технологии и ограничением доступа к ним. Целью исследования является прогноз конъюнктуры рынка автомобильных бензинов на основе оценки российскими производителями сценариев развития нефтехимической отрасли в условиях санкций при учете вероятностей реализации проектов модернизации на крупнейших нефтеперерабатывающих заводах России. С учетом роста товарного рынка октаноповышающих присадок, а также возникающих под влиянием санкций проблем для крупнейших производителей разработаны следующие сценарии развития нефтехимической отрасли: импортозамещение, консервативный и стагнирующий. Посредством спецификации экспертно-статистического байесовского подхода предложен инструментарий прогнозирования объемов производства в условиях неопределенности макроэкономической и геополитической ситуации. На основе данных экспертного опроса, проведенного среди участников рынка в 2016 г., определены вероятности сценариев развития ситуации в нефтехимической отрасли, спрогнозированы объемы выпуска и уровни цен на рынке автомобильного бензина до 2026 г. Определены возможные направления по поддержке нефтехимической отрасли в условиях санкций органами государственной власти: меры налогового характера (налоговые скидки для поддержания инвестиционного спроса за счет собственного капитала, компенсации ряда затрат, связанных с данным видом расходов и др.); создание благоприятной институциональной среды, развитой инфраструктуры, доступность сырья и технологий. Перспективами дальнейших исследований может стать оценка возможностей применения разработанного авторами инструментария для других секторов экономики России.

Экономические санкции, импортозамещение, нефтеперерабатывающая отрасль, рынок автомобильного бензина, сценарное прогнозирование, байесовский подход, экспертный опрос

Короткий адрес: https://sciup.org/147201595

IDR: 147201595 | УДК: 338.45:662.7 | DOI: 10.17072/1994-9960-2017-3-421-436

Текст научной статьи Сценарии развития нефтехимической отрасли России в условиях санкций: прогноз конъюнктуры рынка автомобильного бензина на основе байесовского подхода

SCENARIOS FOR RUSSIAN PETROCHEMICAL INDUSTRY DEVELOPMENT UNDER SANCTIONS: FORECAST OF AUTOMOBILE GASOLINE MARKETBASED ON THE BAYESIAN APPROACH

Evgeny A. Kapoguzov

Dostoevsky Omsk State University

-

1, ploshchad' Litskevicha, Omsk, 644053, Russia

Roman I. Chupin

Institute of Economics and Industrial Engineering, Siberian Branch of the Russian Academy of Sciences

-

17, prospekt Akademika Lavrent’eva, Novosibirsk, 630090, Russia

Mariya S. Kharlamova

Novosibirsk State University

-

1, Pirogova st., Novosibirsk, 630090, Russia

The article examines the impact of sanctions on Russian energy sector from theoretical and practical view point. A review of foreign and Russian literature devoted to the positive impact of sanctions on Russian economy in general and in particular on the sector of interest is made. We have revealed contradictory trends that affect production capacity and prices under sanctions. On the one hand, the reduction of oil refining cost in dollar terms and crude oil price decrease allowed gasoline producers to maintain the level of sales profitability without a significant increase in prices. On the other hand, price increase on the imported equipment and technology and limited access to them complicate the implementation of projects that are aimed to the modernization of oilrefining industry. Thus, the aim of the study is to forecast the gasoline market on the basis of assessing of scenarios for the development of the petrochemical industry by Russian producers under sanctions. The forecast also considers the probabilities of modernization project implementation at Russia's largest oil refineries. We have developed the following scenarios for petrochemical industry development: import substitution, conservative and stagnated scenarios. They take into account the growth of octane addictive market as well as challenges that large producers face with under sanctions. The tools for production capacity forecast in terms of macroeconomic and geopolitical uncertainty have been developed on the basis of the expert-statistical Bayesian approach. We have developed possible scenarios for petrochemical industry development and forecasted gasoline volume and prices till 2026 considering the expert survey data that was conducted among market participants in 2016. We have determined the opportunities to support petrochemical industry by the public authorities under sanctions: tax measures (tax remissions to support investment demand out of proceeds of shareholders’ interest, due to compensation of the costs associated with this type of expenses, etc.); development of a favorable institutional environment, developed infrastructure, accessible raw materials and technologies. Further the research will be devoted to the assessment of opportunities for the implementation of the tools developed by the authors in other economic sectors of Russia.

Постановка проблемы и обзор литературы

С анкционная политика США и их союзников в отношении России в связи с кризисом на

Украине и другими политическими событиями имеет уже трехлетнюю историю и заслуженно занимает одно из важнейших мест как в медиапространстве, так и в научной литературе [1]. Как известно, мишенью санкций нового типа (так называемых «умных санкций» [2; 3]) стали как отдельные физические лица, так и целые секторы экономики, в том числе энергетический сектор. Необходимость учета «новой реальности» в условиях долгосрочного и все более ожесточающегося характера санкций прослеживается в выступлениях политиков1, журналистов2 и научного сообщества [4; 5; 6].

В зарубежных исследованиях в основном отмечается негативное воздействие санкций на состояние российской экономики. Общим выводом работ является то, что в сочетании со значительным по сравнению с 2014 г. падением цен на нефть санкции оказали существенное давление на национальную валюту, доходы бюджета и объемы производства в секторах, зависящих от импорта сырья и технологий. Однако конечный эффект рассматривается как довольно незначительный.

Отмечая негативное воздействие санкций на макроэкономические показатели российской экономики и резко критикуя российскую внешнюю политику, Энн Эшфорд ставит вопрос о том, насколько эффективны «так называемые умные санкции», если в конечном счете они не достигают нужного результата: не меняют поведение российских политиков и, напротив, способствуют поддержанию антизападной риторики [7]. По расчетам австрийского института экономических исследований санкции обошлись Евросоюзу в 90 млрд евро экспортных доходов, и для одной только Германии стоили 400 тыс. рабочих мест [7, с. 117–118]. Значительные потери несут активно сотрудничающие с Россией европейские банки (в частности, австрийский РайффайзенБанк и французский банк Сосьете Женераль). Не меньшими потерями обернулись санкции и для энергетического сектора. Например, компания Эксон Мобил должна отказаться от инвестиционного проекта сотрудничества с Роснефтью по Карскому морю с совокупным объемом инвестиций в 3,2 млрд долларов США. Схожее мнение о недостаточной эффектив- ности санкций для изменения российско-украинских отношений высказывается и в работе С. Портела [8]. Практически все авторы солидарны в одном: санкции способствовали укреплению международных экономических отношений России и Востока. В случае развития отношений с Китаем эффект от санкций для российской экономики может быть минимальным.

Я. Дрейер и Н. Попеску с опорой на работу Ф. Джимелли отмечают, что санкции наносят ущерб обеим сторонам геополитического противостояния [9]. Экономические последствия санкций для поддерживающих их стран оцениваются как существенные (даже без учета российского продовольственного эмбарго). В работе Э. Петерса показано, что зависимость между антироссийскими санкциями и ценами на газолин для европейских потребителей является статистически значимой, что также подкрепляется расчетами других исследователей, оценивших влияние санкций на европейских потребителей и производителей [10].

Таким образом, санкции оказали крайне противоречивое влияние на энергетическое сотрудничество России со странами Евросоюза. Неслучайно многие европейские страны резко критикуют американские санкционные инициативы, небезосновательно усматривая в них скрытую экспансию США на европейский рынок.

Отечественные авторы акцентируют большее внимание на воздействии санкций на сырьевой сектор (добыча нефти), чем на нефтеперерабатывающую промышленность. Ю. Бобылев, показывая долю данного сектора в структуре ВВП и бюджета, лишь вскользь упоминает проблему санкций, которая имеет значение прежде всего с точки зрения разработки высокотехнологичных проектов, в значительной степени зависящих от зарубежных технологий [11]. Данная мысль развивается в работе А.И. Ханунова и Я.В. Елесиной [12], где авторы подчеркивают значимость диверсификации экспорта и необходимость выработки сценариев развития событий под влиянием санкций.

На начальном этапе санкционного периода в 2014 г. компания НЕОКОН предсказывала негативное влияние санкций на нефтегазовый сектор России в среднесрочном периоде в силу сокращения мирового спроса на нефть и газ [13]. На сегодняшний момент ситуация еще более осложняется в силу консервативной институциональной структуры российского нефтегазового сектора, слабо восприимчивого к применению новых технологий в условиях развития «экономики знаний» [14].

Энергетический сектор, где западные технологии оказывали ключевое влияние, оказался в неоднозначном положении. Исходя из динамики развития российской экономики в 2016 г. и первой половине 2017 г., негативный сценарий, на наш взгляд, вряд ли будет реализован. Во многом это связано с теми внутренними изменениями в институциональной среде и механизмах адаптации экономических агентов к внешним условиям, которые не могут быть выявлены зарубежными исследователями на основе исключительно статистического макроэкономического анализа [15; 16]. Пример такой адаптации в контексте импортозамещения предприятий малого и среднего бизнеса в энергетическом секторе был описан, в частности, в статье отечественных авторов [17]. В этой связи для повышения точности прогноза, включающего разработку сценариев развития отдельных секторов экономики, целесообразно рассматривать информацию о состоянии рынка, основанную в том числе на экспертной интерпретации входящих данных.

Рассмотрим эту возможность на примере товарного рынка автомобильных бензинов в Российской Федерации.

Конъюнктура рынка автомобильных бензинов

Р ынок автомобильных бензинов является наиболее значимым с точки зрения развития нефтехимической промышленности, а также целого ряда других отраслей, зависящих от цен на данный вид товара.

Общая емкость российского рынка бензина в 2012–2015 гг. колебалась на уровне 38–40 млн т в год (табл. 1). Наибольший удельный вес товарного рынка составляет бензин с октановым числом 92. Тем не менее удельный вес АИ-92 ежегодно снижается (–4,5 п.п. к уровню 2012 г. до 23,9 млн т в 2015 г.), тогда как доля АИ-95 выросла (+7,2 п.п. до 12,0 млн т).

Таблица 1

Динамика объемов производства автомобильного бензина в РФ в 2012–2015 гг. (по маркам), млн т*

|

Марка бензина |

2012 г. |

2013 г. |

2014 г. |

2015 г. |

|

АИ-92 |

25,75 |

25,93 |

25,05 |

23,90 |

|

АИ-95 |

9,28 |

10,14 |

10,92 |

12,01 |

|

АИ-98 |

0,34 |

0,38 |

0,38 |

0,42 |

|

Прочие |

2,83 |

2,28 |

1,92 |

1,71 |

|

Итого |

35,37 |

36,45 |

36,35 |

36,32 |

* Составлено авторами по источнику: официальный сайт Федеральной службы государственной статистики. URL: (дата обращения: 14.07.2016).

Более 60% бензина в России производится 10 предприятиями (табл. 2). В список основных производителей входят Омский НПЗ (11,2% от общего объема), ЛУКОЙЛ-Нижегороднефтеоргсинтез (9,0%), Рязанская НПК (7,7%).

Таблица 2

Структура производства автомобильного бензина в РФ в 2015 г., тыс. т*

|

Предприятие |

Холдинг |

Производство бензина, тыс. т |

Производство бензина по маркам, % |

|

|

АИ-92 |

АИ-95 |

|||

|

Газпромнефть-ОНПЗ |

Газпром нефть |

4 245 |

68 |

30 |

|

ЛУКОЙЛ-Нижегороднефтеоргсинтез |

Лукойл |

3 416 |

46 |

52 |

|

Рязанская НПК |

Роснефть |

2 918 |

66 |

33 |

|

Газпромнефть-МНПЗ |

Газпром нефть |

2 668 |

56 |

44 |

Окончание табл. 2

|

Предприятие |

Холдинг |

Производство бензина, тыс. т |

Производство бензина по маркам, % |

|

|

АИ-92 |

АИ-95 |

|||

|

Славнефть-Ярославнефтеоргсинтез |

Роснефть |

2 597 |

38 |

60 |

|

ЛУКОЙЛ-Волгограднефтепереработка |

Лукойл |

1 730 |

73 |

27 |

|

Сургутский ЗСК |

Газпром нефть |

1 594 |

87 |

13 |

|

Башнефть-УНПЗ (Уфимский НПЗ) |

Роснефть (с 2016 г.) |

1 582 |

93 |

7 |

|

Башнефть-Уфанефтехим |

1 474 |

94 |

6 |

|

|

Башнефть-Новойл |

1 441 |

50 |

48 |

|

|

ИТОГО |

23 665 |

63,8 |

35,1 |

|

* Составлено авторами на основе открытых данных компаний.

Таблица 3

Проведя качественный и количественный анализ рынка автомобильных бензинов в период действия санкций, сформулируем общие тенденции, присущие нефтехимической промышленности, так как два крупнейших производителя бензина в России – «Роснефть» и «Газпром нефть» – официально попадают в санкционный список.

Несмотря на подписанное в 2011 г. четырехстороннее соглашение о модернизации нефтеперерабатывающий заводов (НПЗ) между нефтяными компаниями, Федеральной службой по экологическому, технологическому и атомному надзору, Федеральной антимонопольной службой и Федеральным агентством по техническому регулированию и метрологии в период санкций отмечается снижение темпов прироста инвестиций в нефтеперерабатывающую промышленность. Большинство участников конференции «Нефтегазопереработка–2015» заявили, что более 40% предприятий перенесли сроки модернизации на 1–4 года.

Следует отметить, что с уменьшением возможности реализации капиталоёмких проектов повышается роль высокооктановых присадок (в основном МТБЭ3). Они позволяют с большим экономическим эффектом и при значительном снижении энергозатрат улучшить эксплуатационные свойства бензинов (табл. 3).

Динамика спроса на высокооктановые присадки со стороны российских НПЗ в 2012–2015 гг., тыс. тонн*

|

НПЗ, всего |

еч о еч |

СП о еч |

тг О еч |

ш о еч |

Проекты до 2020 г. |

|

Производство |

186 |

183 |

186 |

191 |

377,5 (+97,6%) |

|

Импорт |

70 |

43 |

60 |

7 |

0 (–100%) |

|

Потребление |

459 |

525 |

528 |

533 |

523 (+4,3%) |

* Составлено авторами по источнику: официальный сайт Центрального диспетчерского управления Топливно-энергетического комплекса. URL: (дата обращения: 17.07.2016).

В 2015 г. основной объем МТБЭ в России был произведен для внутреннего товарного рынка (893 тыс. т, или 76%). Примечательно, что практически весь объем импорта присадок (около 90%) в 2012–2014 гг. приходился на предприятия ПАО «Лукойл». С прекращением импортных закупок нефтяной компании «Лукойл» объем российского импорта МТБЭ снизился практически до нулевой отметки. Закупки присадок предприятиями ПАО «НК “Роснефть”» у сторонних производителей ежегодно снижались на протяжении 2012–2015 гг. и составили по итогам 2015 г. 245 тыс. т МТБЭ (–27% к уровню 2012 г.). Падение было обусловлено также сокращением закупок Рязанской НПК (из-за запуска значительных мощностей по алкилированию и изомеризации), Саратовского и Сызранского НПЗ и Куйбышевского НПЗ (по причине установки по выпуску МТБЭ). При этом потребление стороннего МТБЭ предприятиями ПАО «Газпром» ежегодно возрастало высокими темпами в 2012–

2015 гг.: объем закупок присадок в 2015 г. почти в 2 раза превысил показатель 2012 г.

Создание собственных мощностей на российских НПЗ по производству МТБЭ во многом способствовало сокращению затрат на производство бензина в долларовом выражении.

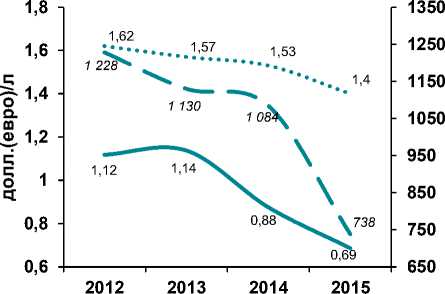

Согласно рис. 1 доля нефтепереработки в розничной цене бензина в России составляет 13–15%, тогда как доля сырой нефти всего 4%. Ключевую позицию занимает акциз (60%) и наценка (16–20%).

^^^^^м Цена АИ-92, долл./л

Цена Е5, евро/л

^^^^в ^м Цена МТБЭ (FOB EC), долл./т

Рис. 1. Динамика цен на автомобильный бензин Е0 (долл./л) и Е5 (евро/л)*

* Составлено авторами на основе мониторинга рынка нефтепродуктов.

Таким образом, сокращение затрат на нефтепереработку в долларовом эквиваленте и цен на сырую нефть позволило производителям бензина сохранить уровень рентабельности продаж без существенного повышения отпускных цен. Фактические колебания цен на автомобильный бензин в период санкций коррелируют с индексом потребительских цен. Реализация проектов алкилирования и изомеризации на российских НПЗ, а также рост внутреннего товарного рынка присадок приведет как к дальнейшему увеличению удельного веса высооктанового топлива на рынке, так и к росту объема предложения автомобильного бензина в целом.

Однако успех реализации проектов в области нефтехимии в условиях действия санкций затрудняется в связи с повышением цен на импортное оборудование и технологии. Можно предположить, что развитие нефтехимической отрасли может происходить согласно одному из следующих эталонных сценариев:

«Импортозамещение» ( А 1 ): данный сценарий предполагает интенсивную реакцию на сложившиеся финансовые и торговые ограничения. Оперативно запускается большинство проектов по производству на отечественных предприятиях. Происходит рост товарного рынка и стабилизация цен за счет увеличения поставок внутреннего производства.

«Стабилизация» ( А 2 ): внешнеэкономические ограничения сняты. Курс национальной валюты стабилизируется. Запускаются проекты только с высокой вероятностью реализации, так как поставки из-за рубежа больше не представляют значительных издержек по сравнению с внутренним производством. Товарный рынок растет умеренными темпами.

«Стагнация» ( А 3 ): в совокупности внешние финансовые и торговые условия и жесткая денежно-кредитная политика Банка России, оказывающая негативное влияние на инвестиционный и потребительский спрос, на прогнозном горизонте останутся факторами, сдерживающими экономическое развитие. Возможности привлечения средств на мировых рынках для российских заемщиков по-прежнему ограничены, а высокая неопределенность и величина ставки процента на внутреннем рынке делают инвестиционные вложения рискованными и низкодоходными. В этих условиях будет приостановлено большинство проектов по расширению мощностей. На товарном рынке наблюдается дефицит и рост цен, происходит моральное и физическое устаревание производственных мощностей, вытесняющее неконкурентоспособных отечественных производителей с мирового рынка.

Высокая волатильность курса иностранной валюты, цен на нефть и изменившаяся внешнеполитическая и внешнеэкономическая ситуация в целом создают ситуацию неопределенности в оценке всей совокупности факторов, которые оказывают ключевое влияние на рыночную конъюнктуру. Вместе с тем, формируя представления о ситуации, в которой придется осуществлять производственно-хозяйственную деятель ность, экономические агенты определяют совокупность условий игры («условность») и дают рыночную оценку («знание оказывающих влияние факторов») сложившейся ситуации.

Принимаемые экономическими агентами решения, как правило, зависят от оцениваемых условностей, действующих на момент реализации данного решения. Осуществить прогноз планируемого объема выпуска продукции, которая будет востребована на рынке, представляется возможным за счет выявления консенсусного значения из экспертного знания, учитывающего всю совокупность имеющегося у производителей профессионального опыта в анализе и планировании ключевых элементов рыночной конъюнктуры. В этой связи представляется возможным охарактеризовать оцениваемую экономическими агентами конъюнктуру рынка, исходя из вероятностей реализации описанных выше сценариев развития нефтехимической отрасли.

Инструментарий и результаты прогнозирования конъюнктуры рынка автомобильного бензина на основе экспертно-статистического байесовского подхода

В настоящем исследовании прогнозирование объема производства и развития конъюнктуры рынка осуществлялось на основе экспертных мнений, полученных в результате опроса представителей нефтяных компаний. Основная часть опроса (оценочный блок) была организована в соответствии с экспертно-статистическим байесовским подходом.

Заочный экспертный опрос среди представителей российских предприятий нефтехимической промышленности был проведен в августе 2016 г. На первом этапе осуществлялось формирование базы экспертов на основе перечня Thomson Reuters Kortes .

Уточним, что заочный экспертный опрос предполагает проведение анкетирования экспертов с целью получения эксперт- ного знания – безусловных вероятностей событий, являющихся решением определенной проблемы (предлагается распределить 100% шансов между тремя событиями из соответствующего списка из пяти проблем); условных вероятностей тех же событий в предположении, что некий сценарий уже реализуется.

Необходимое условие включения в базу экспертов – самоидентификация эксперта с исследовательской группой и наличие у него опыта работы (не менее 5 лет) на предприятии нефтехимической промышленности.

Вторым этапом выступила самооценка экспертов на основе коэффициента компетентности, позволившая сформировать окончательный список участников исследования. Данный этап применялся с целью исключения из предварительного списка экспертов группы, не удовлетворяющей требованиям к необходимому уровню компетентности и составления окончательного списка. Итоговое значение коэффициента компетентности формируется на основании оценок, которые указал потенциальный эксперт и рассчитывается по формуле:

K = k 1 + k 2 + k 3 , (1)

где k 1 – числовое значение самооценки уровня своих знаний общей рыночной ситуации на рынке нефтехимической продукции и исследуемого перечня номенклатуры; k 2 – числовое значение самооценки практического опыта в нефтехимической промышленности на занимаемой должности; k 3 – числовое значение самооценки способности к прогнозу исследуемого рынка4.

Если значение коэффициента K строго больше 0,55, то его обладатель включается в экспертную группу. В ходе экспертного опроса было разослано 30 анкет и получено 18 ответов. Конечный список информантов представлен в табл. 4.

Таблица 4

Предприятия – участники заочного экспертного опроса*

|

Предприятие |

Адрес |

Телефонный код, e-mail / телефакс |

К |

|

ООО «ЛУКОЙЛ- НИЖЕГОРОДНЕФТЕОРГСИНТЕЗ» |

607650, Россия, Нижегородская обл., г. Кстово, промзона |

г. Нижний Новгород - 831, г. Кстово – 83145 infonnos@nnos.lukoil.com |

0,74 |

|

АО «КУЙБЫШЕВСКИЙ НПЗ» |

443004, Россия, г. Самара, ул. Грозненская, 25 |

г. Самара - 846 sekr@knpz.rosneft.ru |

0,61 |

|

АО «СЫЗРАНСКИЙ НПЗ» |

446009, Россия, Самарская обл., г. Сызрань, ул. Астраханская, 1 |

г. Сызрань – 8464 sekr@snpz.rosneft.ru |

0,59 |

|

АО «РЯЗАНСКАЯ НЕФТЕПЕРЕРАБАТЫВАЮЩАЯ КОМПАНИЯ» |

390011, Россия, г. Рязань, Район Южный Прому-зел, 8 |

г. Рязань – 4912 rnpk@rosneft.ru |

0,67 |

|

АО «ГАЗПРОМНЕФТЬ-ОНПЗ» |

644040, Россия, г. Омск- 40, Проспект Губкина, 1 |

г. Омск – 3812 konc@omsk.gazprom-neft.ru |

0,81 |

|

АО «ГАЗПРОМНЕФТЬ-МОСКОВСКИЙ НПЗ» |

109429, Россия, г. Москва, м-р Капотня, 2-й квартал, д. 1, корп. 3 |

г. Москва – 495 info@mnpz.ru |

0,79 |

|

ФИЛИАЛ «БАШНЕФТЬ-УФАНЕФТЕХИМ» |

450045, Россия, Башкортостан, г. Уфа |

г. Уфа -347 (347) 243-22-22 |

0,73 |

|

ФИЛИАЛ «БАШНЕФТЬ-УНПЗ» |

450029, Россия, Башкортостан, г. Уфа, ул. Ульяновых, 74 |

г. Уфа -347 (347) 242-55-73 |

0,58 |

|

АО «СЛАВНЕФТЬ- ЯРОСЛАВНЕФТЕОРГСИНТЕЗ» |

150000, Россия, г. Ярославль, Московский про спект, д. 130 |

г. Ярославль – 4852 post@yorp.yaroslavl.ru |

0,62 |

|

АО «ТАИФ-НК» |

423570, Россия, Татарстан, г. Нижнекамск, ОПС-11, а/я 20 |

г. Нижнекамск - 8555 referent@taifnk.ru |

0,64 |

|

АО «НИЖНЕКАМСКНЕФТЕХИМ» |

423574, Республика Татарстан, г. Нижнекамск |

г. Нижнекамск - 8555 inform@nknh.ru |

0,58 |

|

ФИЛИАЛ «БАШНЕФТЬ-НОВОЙЛ» |

450037, Россия, Башкортостан, г. Уфа–37 |

г. Уфа – 347 (347) 235-83-10 |

0,61 |

|

АО «ГАЗПРОМ НЕФТЕХИМ САЛАВАТ» |

453256, Россия, Башкортостан, г. Салават, ул. Молодогвардейцев, 30 |

г. Салават – 34763 snos@snos.ru |

0,73 |

|

ООО «СИБУР-КСТОВО» |

607650, Нижегородская область, Кстовский район, г. Кстово, промзона |

г. Кстово – 83145 (83145) 9-49-10 |

0,75 |

|

ООО «ТОМСКНЕФТЕХИМ» |

634067, г. Томск, Кузо-влевский тракт, д. 2, стр. 202 |

г. Томск info@tnhk.sibur.ru |

0,69 |

|

АО «АНГАРСКАЯ НЕФТЕХИМИЧЕСКАЯ КОМПАНИЯ» |

665830, Россия, Иркутская обл., г. Ангарск |

г. Ангарск -3955 delo@anhk.rosneft.ru |

0,76 |

|

АО «КАЗАНЬОРГСИНТЕЗ» |

420051, г. Казань, ул. Беломорская, 101 |

г. Казань - 843 kos@kos.ru , |

0,71 |

|

АО «ОМСКИЙ КАУЧУК» |

644035, Омск, пр. Губкина, 30 |

г. Омск -3812 nfo@ok.titan-chem.ru |

0,75 |

* Составлено авторами на основе перечня Thomson Reuters Kortes. URL: (дата обращения: 15.08.2016).

Логико-математические основания применения байесовского подхода неоднократно излагались в работах по политическому сценарному прогнозированию [18], а также были апробированы в экономических исследованиях [19]. Данный метод является трудоемким преимущественно за счет количества итераций, которые необходимо произвести для расчета вероятностей реализации сценариев. Указанные выше работы представляют политический и экономический прогноз и диагностику экспертных мнений относительно развития целой страны. Однако для исследования конкретного рынка и определенного продукта полную группу образует куда более узкий перечень событий, что существенно сокращает количество итераций без ущерба для информативности показателей, если в качестве индикатора выбран верный продукт. Логикоматематические основания сценарного прогнозирования с помощью данного инструментария подробно изложены в указанных работах, поэтому далее целесообразно охарактеризовать только ключевые его элементы и обозначения.

Модель сценарного прогноза описывается перечнем из пяти компонентов, опре- деляющих подход к сценарному прогнозированию:

-

1. Базовые сценарии.

-

2. Проблемы.

-

3. События.

-

4. Оценки апостериорных условных шансов событий.

-

5. Оценки априорных шансов событий.

Количественная информация состоит из двух блоков. Во-первых, это априорные экспертные оценки шансов событий, являющихся решением определенной проблемы (предлагается распределить 100% шансов между событиями из соответствующего списка, то есть оценить безусловные вероятности событий P i (f), 1 < j< S i , 1 < i < п). Во - вторых, апостериорные ( байесовские ) экспертные оценки шансов тех же событий в предположении, что некий сценарий уже реализовался (то есть р(В1Ак)) для вероятности события B при условии, что сценарий Ак реализовался).

Для наглядности в табл. 5 представлен пример агрегированных безусловных оценок шансов событий (столбец Р ) и байесовских оценок вероятностей событий при условии, что определенный сценарий уже произошел (столбцы А).

Таблица 5

Пример экспертных оценок априорных и апостериорных шансов событий по проблеме расширения мощностей до 2026 г.*

|

Расширение производственных мощностей |

Вероятность |

Сценарии |

||

|

P |

А 1 |

А2 |

А3 |

|

|

Реализация всех проектов из представленного списка (возможны лишь небольшие сдвиги по срокам) |

19 |

72 |

20 |

0 |

|

Реализация только крупных проектов (зависимость от импорта сокращается умеренными темпами) |

76 |

25 |

62 |

11 |

|

Почти все проекты приостановлены |

5 |

3 |

18 |

89 |

* Составлено авторами на основе заочного экспертного опроса.

В статье, посвященной политическому прогнозированию, вырабатывались коллективные консенсусные экспертные оценки шансов событий, однако в нашем исследовании обсуждение не представилось возможным и за консенсусное значение было принято робастное среднее 5.

Так, у нас имеется 3 сценария, которые обозначены символами А1, А2 и А3. Qm(Ak), - шансы к-го сценария на m-м шагу реализации некоторой цепочки событий, где Bh - одно из событий проблемы П^(К). Расчет ведется рекуррентно по формуле Байеса го сумма оцениваемых шансов событий по всем событиям из списка нормируется к единице (100%).

при q0(A 1 ) = — = q0(A 3 ) = 0,2 (равновероятны на первом шагу):

(Д Л ^ т (^ к )*У(^ т+1 \^ к ) qm+1 \ Ak ) -Х |= 1? т (Лг)*р(В т+1Ы , = 1,3,т — 1,5.

где к =

Затем следует оценить компоненты функции принадлежности F — (f1,-,fk), усредняя величины fr — (j1,-,jn) по всем возможным наборам событий

B i (ji').....Мп) :

f

r

— E

11;-1n

P

n

(j

n

), где f

r

— (j

i

, -Jn) — g^ ,1

Далее представим результаты сце- нарного прогнозирования.

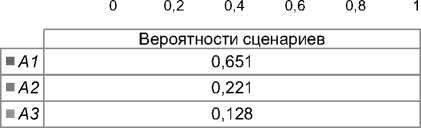

На рис. 2 приведены значения вероятностей реализации сценариев по данным экспертного опроса.

надежным и привлекательным с точки зрения имеющихся возможностей. В условиях неблагоприятной внешнеэкономической конъюнктуры и отсутствия экономического роста возможности привлечения средств на мировых рынках для российских заемщиков по-прежнему будут ограничены. В совокупности внешние финансовые и торговые условия для России на прогнозном горизонте останутся фактором, сдерживающим экономическое развитие. Однако информанты намерены интенсивно реагировать на сложившиеся финансовые и торговые ограничения.

С учетом найденных вероятностей далее был построен прогноз товарного рынка, взвешенный по вероятностям реализации проектов, соответствующим им мощностям

Вероятности сценариев

0,651 0,221 0,128

Рис. 2. Вероятности реализации сценариев A i , A2, A 3 *

* Составлено авторами по данным экспертного опроса .

Эксперты солидарны в том, что движение по направлению «Импортозамеще-ние» выглядит не только наиболее вероятным выбором для России, но и вполне и направлениям поставок с учетом даты планируемого расширения мощностей (табл. 6).

Пунктирными стрелками указаны значения, переносимые на следующий период (на 2018 г.). Выходящей за таблицу стрелкой обозначена сумма переносимых на следующий период мощностей, которые были взвешены по соответствующим вероятностям по формуле:

Q m — ^n=1 pn * (amn + ^ s=1 (am-s;n

—

am-s,n * P n )) , (4)

где m – величина, на которую прогнозный год отдален от текущего; k – количество сценариев; Q – объем производства в году m всего, amn - объем производства в году m по проекту с вероятностью pn; pn - вероятность реализации проекта, где n 1≤n≤k.

Таблица 6

Расчет прогнозного значения объема производства автомобильного бензина, взвешенного по вероятности реализации сценариев на 2017 г. *

|

Проект |

Роснефть |

Газпром |

Лукойл |

|

|

Мощность (млн т/г.) |

2,2 (2,2-1,43)*0,651=+0,5) |

1,65 |

2,15 |

|

|

Вероятность |

0,651 |

1 |

0,221 , (1,65-0,365)*0,221=+0,284L |

0,128 |

|

ИТОГО |

1,43 |

0,365 |

0,275 г (2,15-0,275)*0,128=+0_124L |

|

+1,024 +

* В расчетах проекты сгруппированы по вероятности реализации.

Таким образом, в прогноз объемов производства были включены проекты, сгруппированные по вероятности реализации в соответствии с экспертным мнением

(высокой, средней и низкой вероятности реализации были поставлены в соответствии со сценариями А 1 , А2 и Л3).

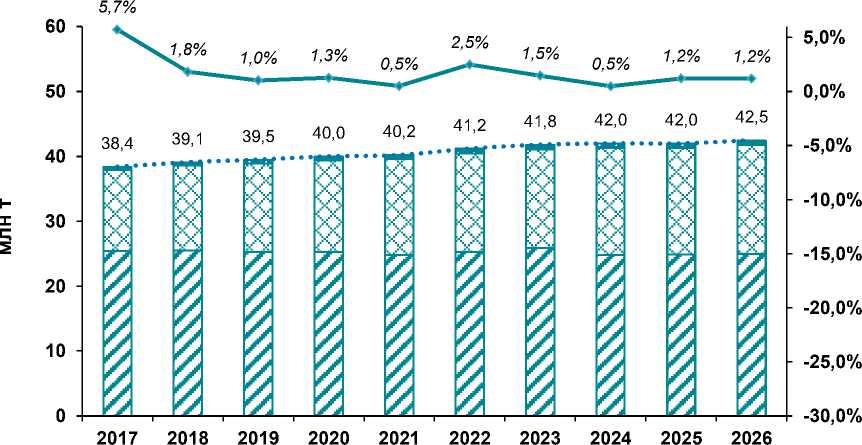

На рис. 3 представлены результаты прогноза.

АИ-92 АИ-95 АИ-98

ИТОГО Темп роста, %

Рис. 3. Прогноз производства автомобильных бензинов до 2026 г.

Согласно результатам прогнозирования совокупный объем товарного рынка бензинов в России составит около 43 млн т, что превышает показатель 2015 г. более чем на 15%. В разрезе марок прогнозируется следующие отношение: АИ-92 – 25 млн т (+4,6%), АИ-95 – 12,0 млн т (+39,8%) и АИ-98 – 0,4 млн т (+66,7%). Доля бензинов с октановым числом выше 95 увеличится к 2026 г. до 41,2%. Ожидаемый рост товарного рынка в 2017–2020 гг. высокооктановых бензинов связан в первую очередь с увеличением мощностей производства присадок на предприятиях Роснефти (в частности, на Куйбышевском и Рязанском НПЗ), а также на Московском НПЗ.

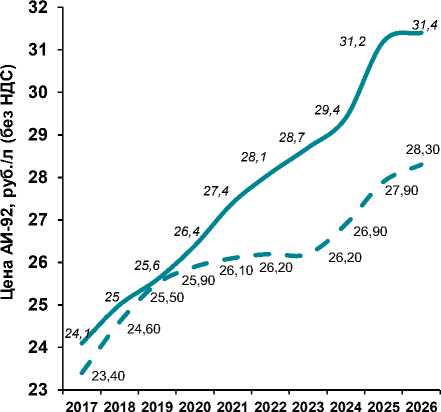

Однако среднегодовой темп роста товарного рынка за последующие 10 лет составит всего 1,7%. Данный параметр во многом продиктован замедлением роста розничных цен на автомобильный бензин, что обусловлено высокой вероятностью стабилизации цен на сырьевые компоненты (сырую нефть и присадки) [20], а также позитивными инфляционными ожиданиями. Замедление темпов инфляции в 2016 г. обу- словлено снижением реальной заработной платы в 2015 г. на 9,3%, а также ростом уровня безработицы на 0,4 п.п. (относительно 2014 г.) до 5,8% по экономически активному населению. Согласно базовому прогнозу Министерства экономического развития РФ уровень безработицы до 2018 г. не изменится (в 2019 г. – 5,7%), темпы роста реальной заработной платы с 2017 г. составят 1,25%. Общее количество экономически активного населения будет снижаться на 0,57% в год. Учитывая неизменность уровня безработицы при переменном уровне инфляции, изменение потребительских цен происходит с параллельным изменением дохода. С учетом прогнозируемых темпов инфляции составим прогноз цен на автомобильный бензин в России (рис. 4).

консервативный сценарий ^^^^^^^ пессимистичный сценарий

Рис. 4. Прогноз розничных цен на АИ-92 до 2026 г.

Таким образом, розничная цена на бензин при прогнозируемых темпах инфляции составит 28,3 руб./л без НДС, что на 28,6% выше уровня 2016 г.

Стоит отметить, что данные про- гнозные значения рассматриваются при неизменности иных параметров, влияющих на ценообразование на рынке, в частности неизменности налоговой политики, условий конкуренции и доходов потребителей. Очевидно, что почти десятилетний период про- гнозирования является достаточно дли- тельным для принятия краткосрочных решений в области оперативных мер по корректировке экономической политики.

Заключение

В результате исследования можно сделать вывод о влиянии санкций как на нефтехи- мический сектор России, так и на конъюнк- туру рынка социально значимых продуктов, в том числе автомобильного бензина.

В первую очередь антироссийские санкции оказали влияние на ожидания рыночных игроков. Дискуссии вокруг положительных и отрицательных последствий антироссийских санкций повлекли к усилению неопределенности, ставшей неблагоприятным фоном для политики импортоза-мещения. Многие крупные нефтеперераба- тывающие предприятия заявили о задержках или временной приостановке проектов по модернизации мощностей, что неизбежно может привести к замедлению прироста предложения автомобильного бензина в России. В первую очередь данная тенденция относится к высокооктановому топливу, производство которого требует либо создания собственных мощностей по алкилированию и изомеризации, либо закупа октаноповышающих присадок. Учитывая, что большая часть оборудования, необходимого для реализации данных процессов, не имеет отечественных аналогов и заемные средства в иностранных банках для ПАО «Газпром» и ПАО «НК “Роснефть”» существенно ограничены, негативные последствия санкций (в случае их пролонгации) могут усилиться. В худшем случае может усилиться рост цен на автомобильный бензин для конечного потребителя.

В этой связи актуализируется необходимость уточнения прогнозов конъюнктуры рынка автомобильных бензинов со стороны как государственных органов, так и частного сектора. Однако в условиях неопределенности многие из используемых статистических и эконометрических методов не позволяют получить достоверного описания сложившейся ситуации. В данном случае необходим подход, который позволит учесть оценки бизнеса относительно перспектив развития нефтехимической отрасли по заданным сценариям. Для этого в исследовании специфицирован экспертностатистический байесовский подход, что позволило разработать инструментарий прогнозирования объемов производства автомобильного бензина. В основе методологии прогнозирования заложен принцип поиска конвенционального экспертного мнения, на основе которого определялись реальные перспективы реализации крупных проектов в области модернизации производственных мощностей НПЗ.

По результатам экспертного опроса и расчета вероятностей реализации сценариев развития нефтехимической отрасли, предложен прогноз конъюнктуры рынка автомобильного бензина в РФ, включаю- щий в себя равновесный выпуск и розничные цены для конечного потребителя. Производители нефтехимической продукции, выступающие в качестве экспертов, высоко оценили вероятность сценария «импорто-замещения» в условиях санкций. Однако реализация данного сценария представляется невозможной без государственной поддержки.

Полученные результаты могут быть использованы представителями органов государственной власти для совершенствования механизма поддержки экономических субъектов, которые осуществляют конкретные мероприятия в сфере импорто-замещения. В частности, это могут быть меры налогового характера (налоговые скидки для поддержания инвестиционного спроса за счет собственного капитала), компенсации ряда затрат, связанных с данным видом расходов, и др.

Пристального внимания со стороны государства заслуживают в том числе условия, определяющие интенсивность развития нефтехимической отрасли. К таким условиям относятся, прежде всего, благоприятная институциональная среда, развитая инфраструктура, доступность сырья и технологий.

Необходимо также обратить внимание на жесткое законодательство, ограничивающее возможности внедрения инновационных технологий, способствующих росту производительности и экологичности производства. В особенности следует отметить жесткие ограничения для производителей этил-трет-бутилового эфира (ЭТБЭ) в виде акцизов на биоэтанол. ЭТБЭ является более чистым компонентом, нежели МТБЭ, а также обладает лучшими октаноповыша- ющими свойствами. Учитывая ограничения на использование МТБЭ в Европе при производстве бензинов нового экологического стандарта, данный продукт также обладает экспортным потенциалом. Однако высокие акцизы на биоэтанол, которые фактически приравнивают его к этиловому спирту, делают производство ЭТБЭ в России экономически нецелесообразным.

Другим не менее важным ограничением развития нефтехимической отрасли, является высокая стоимость логистики на территории РФ. В соответствии с курсом Президента России по развитию Дальнего Востока многие сибирские компании заинтересованы в содействии опережающему развитию территорий. Однако естественные монополии создают преграды для развития конкуренции на этих рынках. Рынок нефтехимической продукции не ограничивается конкретным регионом, следовательно, развитие инфраструктуры и ужесточение контроля над естественными монополиями на отдаленных территориях могут оказать стимулирующее воздействие на конкуренцию в масштабах всего рынка.

В качестве дальнейших перспектив исследования следует отметить прежде всего оценку возможностей применения описанного инструментария для других секторов экономики. В отечественной науке экспертно-статистический байесовский подход, который длительное время применялся исключительно для политического прогнозирования, приобретает популярность в Сибирской школе ресурсной экономики. В других попавших под санкции отраслях российской экономики его потенциал до сих пор не раскрыт.

Публикация подготовлена в рамках НИР по государственному заданию Финансового университета при Правительстве РФ на 2017 год (утверждено Заместителем Председателя Правительства Российской Федерации 07.03.2017 № 1508п-П17) по теме «Экономические санкции против России: пути минимизации ущерба и преодоления автаркии» (ВТК-ГЗ-23-17).

Список литературы Сценарии развития нефтехимической отрасли России в условиях санкций: прогноз конъюнктуры рынка автомобильного бензина на основе байесовского подхода

- Экономические санкции против России: ожидания и реальность: монография/коллектив авторов; под науч. ред. Р.М. Нуреева. М: КНОРУС, 2017. 194 с

- Cortright D., Lopez G.A. Smart sanctions: targeting economic statecraft. N.Y.: Rowman & Littlefield, 2002. 259 p.

- Афонцев С. Выход из кризиса в условиях санкций: миссия невыполнима?//Вопросы экономики. 2015. № 4. С. 20-36.

- Fischer S. A permanent state of sanctions? Proposal for a more flexible EU sanctions policy toward Russia//Stiftung Wissenschaft und Politik. April 2017. 8 p. URL: https://www.swp-berlin.org/fileadmin/contents/products/comments/2017C11_fhs.pdf (дата обращения: 08.08.2017).

- Veebel V., Markus R. At the dawn of a new era of sanctions: Russian-Ukrainian crisis and sanctions//Orbis. 2016. Vol. 60. №. 1. P. 128-139.

- Hannah T.W. The new cold war: A novel regulatory takings theory on economic sanctions against exploration and production in Russia//Houston Journal of International Law. 2017. Spring. P. 461-489. URL: http://heinonline.org/HOL/LandingPage?handle=hein.journals/hujil39&div=19&id=&page (дата обращения: 02.08.2017).

- Ashford E.J. Not-so-smart sanctions: the failure of western restrictions against Russia//Foreign Affairs. 2016. January/February Issue. P. 114-123.

- Portela C. The EU’s use of ‘targeted’ sanctions: evaluating effectiveness//CEPS Working Document. March 2014. № 391. URL: ceps.eu/system/files/WD391%20Portela%20EU%20Targeted%20 Sanctions.pdf (дата обращения: 08.08.2017).

- Dreyer I., Popescu N. Do sanctions against Russia work?//European Union Institute for Security Studies. December 2014. № 35. P. 1-4.

- Peters E.S. An inquiry into the effect of the 2014 Russian sanctions on European gasoline markets//University of Tennessee Honors Thesis Projects. 5-2017. URL: http://trace.tennessee.edu/utk_chanhonoproj/2048 (дата обращения: 04.08.2017).

- Бобылев Ю. Развитие нефтяного сектора в России//Вопросы экономики. 2015. № 6. С. 45-62.

- Ханунов А.И., Елесина Я.В. Нефтяная промышленность России в условиях санкций//Вестник молодых ученых СГЭУ. 2015. № 1 (31). С. 159-163.

- Влияние экономических санкций на российский нефтегазовый комплекс. М.: Компания экспертного консультирования «НЕОКОН», 2014. 44 c.

- Крюков В.А. Экономика знаний и минерально-сырьевой сектор -особенности взаимодействия в современных условиях//Вестник Омского университета. Серия: Экономика. 2016. № 1. С. 52-59.

- Dreger Ch., Kholodilin K.A., Ulbricht D., Fidrmuc J. Between the hammer and the anvil: The impact of economic sanctions and oil prices on Russia’s ruble//Journal of Comparative Economics. 2016. Vol. 44. № 2. P. 295-308.

- Tuzova Y., Qayum F. Global oil glut and sanctions: The impact on Putin’s Russia//Energy Policy. 2016. Vol. 90. P. 140-151.

- Kapitonov I.A., Korolev V.G., Shadrin A.A., Shulus A.A. Small and medium-sized enterprises as a driver of innovative development of the Russian fuel and energy complex//International Journal of Energy Economics and Policy. 2017. Vol. 7. № 3. P. 231-239.

- Благовещенский Ю.Н., Кречетова М.Ю., Сатаров Г.А. Экспертно-статистический байесовский подход к сценарному политическому прогнозированию//Полис. Политические исследования. 2012. № 4. C. 74-96.

- Михайловская Д.С., Трочинская Д.А., Шмат В.В. Будущее российской ЭКОномики глазами «отцов» и «детей». Взгляд третий//ЭКО. 2017. № 2. C. 36-62.

- Сидорова Е. Энергетика России под санкциями Запада//Международные процессы. 2016. Том 14. № 1. C. 143-155.