Тактическое управление активами негосударственного пенсионного фонда

Автор: Костин А.А., Вдовин В.А.

Журнал: Сибирский аэрокосмический журнал @vestnik-sibsau

Рубрика: Экономика

Статья в выпуске: 6 (13), 2006 года.

Бесплатный доступ

Рассмотрена одна из основных проблем негосударственного пенсионного обеспечения - предупреждение обесценивания пенсионных резервов на основе повышения эффективности управления активами негосударственных пенсионных фондов (НПФ). Проанализирован процесс управления инвестиционным портфелем НПФ и предложена концептуальная схема тактического управления, базирующаяся на перераспределении активов на уровне классов финансовых инструментов. Показана эффективность внедрения системы управления, разработанной на основе данной концепции, и сделан вывод о целесообразности ее использования при инвестировании пенсионных резервов.

Короткий адрес: https://sciup.org/148175380

IDR: 148175380 | УДК: 336

Текст научной статьи Тактическое управление активами негосударственного пенсионного фонда

В последнее время консервативные инвесторы, работающие на российском фондовом рынке, к которым относятся негосударственные пенсионные фонды, а также высоконадежные паевые инвестиционные фонды, все чаще сталкиваются с ситуацией, когда «реальная» доходность инвестиционного портфеля оказывается отрицательной. То есть доход, полученный от инвестиционной деятельности, не покрывает инфляционных издержек. Основной причиной этого является высокая доля инструментов с фиксированным доходом в структуре инвестиционного портфеля. Как правило, она составляет от 80 до 100%. Оставшаяся часть денежных средств инвестируется в акции российских предприятий и организаций. При этом по итогам 2005 г лишь доходность рынка акций превысила уровень инфляции. Несмотря на впечатляющий рост совокупного объема размещенных облигационных займов на 41,0 % до 1350 млрд руб., в 2005 г индекс наиболее доходного корпоративного сектора ММВБ-куп вырос на 7,12 %. При этом надо учесть, что данный индекс наряду с курсовым изменением цен облигаций также учитывает купонные выплаты. Что касается остальных сегментов рынка, покупка ОФЗ принесла бы доход в 6-8 %, а доходность субфедеральных займов на начало 2005 г не превышала 8,5 % годовых. Надо отметить, что инфляция в 2005 г. составила 10,9 %. При этом улучшающаяся экономическая ситуация в стране и ускоряющееся укрепление национальной валюты будут способствовать дальнейшему снижению ставок на долговом рынке. В этих условиях рынок акций представляется единственной возможностью для повышения доходности портфеля консервативного инвестора. Однако и его в настоящий момент трудно считать тихой гаванью для инвесторов. Головокружительный рост индекса РТС в 2005 г. и в первом квартале 2006 г позволяет усомниться в такой же впечатляющей динамике в будущем. Капитализация большинства компаний, акции которых являются «голубыми фишками», превысила самые смелые прогнозы ведущих брокерских компаний, причем объективных причин для повышения «справедливых» цен акций этих компаний в настоящее время нет.

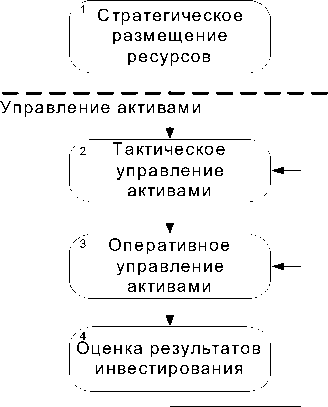

В этих условиях рынок ожидала либо консолидация вблизи достигнутых максимальных значений, либо коррекция или падение, что, собственно, и произошло во втором и третьем квартале 2006 г. В результате получить на этом рынке высокую доходность в условиях отсутствия возможности совершения сделок без покрытия, которые запрещены для данного типа инвесторов, становится намного сложнее. При этом, в отсутствие структурных сдвигов в экономике страны, такая ситуация на рынке акций может иметь долгосрочный характер. Следовательно, значительно усложнится задача получения негосударственными пенсионными фондами положительной «реальной» доходности. Для выявления дополнительных возможностей повышения доходности инвестиционного портфеля необходимо провести анализ процесса инвестирования. Общая схема процесса инвестирования представлена на рис. 1 [1].

Рис. 1. Общая схема процесса инвестирования

Результатами стратегического размещения ресурсов является формулировка основных принципов инвестирования, составление инвестиционной декларации и выбор портфельной стратегии. Основой для принятия решений на данном этапе является отношение инвестора к величине принимаемого риска и уровень предполагаемой доходности по портфелю. Данный этап выполняется единовременно непосредственно перед инвестированием денежных средств.

После того, как было принято решение о стратегическом размещении ресурсов, происходит формирование инвестиционного портфеля. При этом требования инвестиционной декларации в большинстве случаев предполагают наличие возможности варьирования долями финансовых инструментов. Ведь своевременное изменение состава инвестиционного портфеля может принести дополнительную доходность. Решение об отклонении от декларированной структуры, принятое на основе строгих объективных мер оценки активов, называется тактическим управлением активами . Целью тактического управления является улучшение результатов использования портфеля путем изменения соотношения между классами активов портфеля в ответ на меняющиеся условия получения прибыли на фондовом рынке.

Говоря о классах финансовых инструментов, используемых при тактическом управлении активами национального пенсионного фонда (НПФ), как правило, речь идет о соотношении доли акций и долговых инструмен тов в инвестиционном портфеле. Доходности инструментов с фиксированным доходом различных сроков погашения определяют временную структуру процентных ставок [2]. Согласно модели дисконтирования дивидендов цена акций есть дисконтированная (по соответствующим процентным ставкам) сумма дивидендных выплат. Таким образом, изменение доходностей долговых инструментов (и, следовательно, процентных ставок) влечет за собой изменение цены акции. При этом связь не является однонаправленной. Рост цен акций, повышающий их доходность, вынуждает инвесторов высвобождать деньги, продавая инструменты с фиксированным доходом, что обуславливает снижение их цен и падение доходности этих активов. То есть своевременное изъятие денежных средств из акций и инвестирование в облигации кроме получения купонного дохода может также принести прибыль от курсовой разницы цен продажи и покупки.

Для решения задач определения времени перегруппировки активов и объема перекладываемых денежных ресурсов требуется наличие математического метода, позволяющего определить оптимальное на текущий момент соотношение долей классов финансовых инструментов в инвестиционном портфеле. На развитых рынках таких стран, как Германия, США, Япония, при тактическом размещении активов используются теория Мар-ковитца и модель определения цен основных активов (САРМ) [5]. Однако на российском фондовом рынке применение этих моделей требует дополнительных обоснований по следующим причинам:

-

1) использование при тактическом управлении активами теории Марковитца невозможно в связи с отсутствием адекватного механизма расчета будущей доходности классов финансовых инструментов, а также механизма построения функции полезности инвестора;

-

2) использование при тактическом управлении активами модели САРМ затруднено малым объемом статистики по российскому фондовому рынку, который не позволяет произвести расчет устойчивого значения коэффициента «бета» - параметра, отражающего влияние изменения рыночной доходности на доходность конкретного актива или класса.

Поиск в научно-технической литературе и электронных средствах массовой информации данных о фундаментальных разработках отечественных ученых, посвященных тактическому управлению активами, не дает ощутимых результатов. Основными причинами это являются:

-

1) отсутствие до недавнего времени полноценного рынка облигаций, которое выражается в следующем:

-

- низкая ликвидность большинства облигационных займов;

-

- до начала 2004 г. дюрация основной массы долговых инструментов ограничивалась 3 годами. Лишь к 2005 г. стало возможным формирование портфеля облигаций с дюрацией, варьируемой от 1 года до 10 лет;

-

- положительная корреляция между рынками акций и облигаций;

-

2) в 2003 г доходность облигационных выпусков качественных эмитентов превышала уровень инфляции. К концу 2004 г. ситуация поменялась, и для получения положительной реальной доходности уже недостаточно

простой покупки облигаций с целью получения купонного дохода;

-

3) до недавнего времени основными участниками фондового рынка были банки, обладающие преимущественно короткими деньгами и неспособные оперативно перекладывать денежные средства из одних инструментов в другие. Бурный рост рынков страховых услуг и доверительного управления в 2003-2004 гг. стал стимулом появления качественно новых участников, а именно управляющих компаний, обладающих сравнительно длинным инвестиционным горизонтом и широким спектром финансовых инструментов, доступных для инвестирования.

В этих условиях основным методом, используемым портфельным управляющим при тактическом управлении активами является интуитивный. Очевидно, что использование этого метода связано с субъективной оценкой ситуации на рынке, а результаты инвестирования не отличаются стабильностью. Использование интуитивного метода при управлении крупным инвестиционным портфелем является недопустимым. Таким образом, возможность повышения доходности за счет использования тактического управления активов на сегодняшний день не используется.

Оперативное управление активами или непосредственно торговля ценными бумагами, осуществляется с учетом всех ограничений по структуре инвестиционного портфеля, определенных на предыдущих этапах. Каждый трейдер, торгующий определенным классом финансовых инструментов, получает от портфельного менеджера лимит денежных средств на свой актив. Задачами трейдеров является приведение суммарной денежной позиции и позиции в бумагах своего финансового сектора в соответствие с утвержденной структурой портфеля, а также определение структуры внутри каждого класса активов [3]. Инвестировать в финансовые инструменты, которые данным трейдером не покрываются, ему запрещено.

Для каждой ценной бумаги должен быть проведен фундаментальный и технический анализ, определены справедливые цены и доходности, подсчитан потенциал роста ценной бумаги. На основе полученных данных принимается решение об объеме инвестиций в каждый объект. После согласования с риск-менеджером и аналитическим отделом списка эмитентов и конкретных ценных бумаг, трейдер совершает операции купли/продажи, контролируя при этом соблюдение ограничений, изложенных в инвестиционной декларации.

Модели управления отдельными финансовыми инструментами активно используются участниками российского фондового рынка, существует большое количество наработок западных и отечественных ученых по каждому направлению. При этом фундаментальный анализ используется для долгосрочной и среднесрочной торговли, а технический - для краткосрочной [6]. Однако можно заметить, что модели данной группы в оригинальной интерпретации предназначены для дифференцированного анализа ценных бумаг. Их применение для совокупности двух или нескольких финансовых инструментов, то есть для тактического управления активами, без дополнительного обоснования невозможно.

Столь богатый набор инструментов для оперативного управления инвестиционным портфелем исключает существование дополнительных возможностей повышения суммарной доходности на этом этапе.

Измерение эффективности инвестиций заключается в определении доходности, полученной инвестиционной компанией в течение некоторого периода - периода оценки. Расчет доходности осуществляется как в процессе инвестирования для оперативного контроля соответствия фактического показателя целевому, так и по истечение отчетного периода.

Однако только на основе абсолютного значения доходности инвестиционного портфеля сложно сделать вывод об эффективности работы управляющей компании. Ведь этот показатель не отвечает на вопрос, какими образом была получена такая доходность, какой была при этом величина принимаемого риска. Дать ответ могут показатели оценки эффективности инвестиционной деятельности . К ним относятся коэффициент Шарпа и коэффициент Сортино.

Вышеизложенное позволяет сделать вывод о том, что реальной возможностью повышения доходности инвестиционного портфеля консервативных инвесторов является разработка и внедрение в инвестиционный процесс средств формирования решений, обеспечивающих реализацию подхода к управлению портфелем на уровне классов финансовых инструментов, заложенного в методе тактического управления активами.

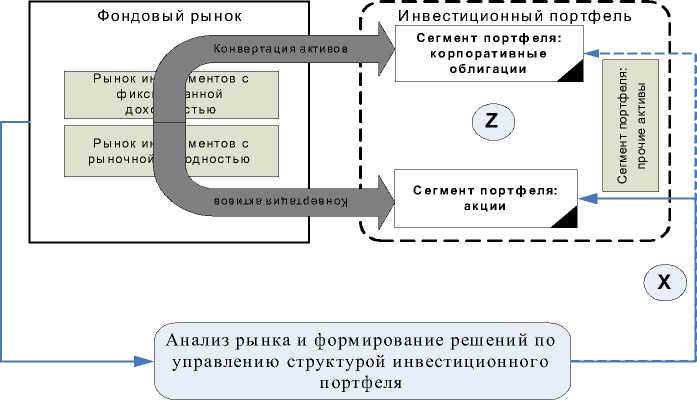

Разработанная авторами концептуальная схема тактического управления активами представлена на рис. 2.

Основной идеей данной концепции является формирование решений об изменении структуры инвестиционного портфеля на основе анализа рынка акций. Это связано с тем, что высокая волатильность этого финансового инструмента позволяет повысить доходность инвестиций на 40-80 % по сравнению с пассивным инвестированием. Таким образом, суть идеи управления инвестиционным портфелем на уровне классов финансовых инструментов отражается следующей системой уравнений:

Y = Z — X , X <= M

где Z - суммарная капитализация активов инвестиционного портфеля;Х- результат принятия решения относительно доли акций в портфеле; У- следствие принятия решения относительно доли акций - доля корпоративных облигаций; М- ограничение максимальной доли акций, формализованное в инвестиционной декларации.

В качестве прикладного элемента метода тактического управления активами, авторами была разработана система управления портфелем акций, основанная на модифицированном осцилляторе скорости изменения MRoC [4]:

MRoC =

P c - Average( Pcp Pc - 2 ,..., P c „ )

Average( P c - 1 , P c - 2 ,..., P c - n )

•100 %, (2)

где Pc - текущая цена; Average (PcVPc2,..., Pc-n) - среднее арифметическое цен, предшествующих текущей и-периодов назад.

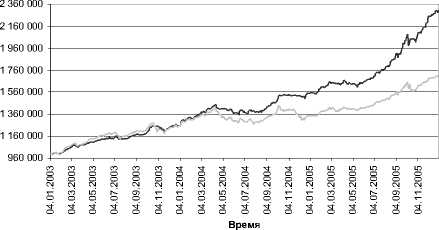

Для определения параметров системы авторами было проведено тестирование осциллятора на исторических данных за 5 лет. Максимальная доходность портфеля акций достигается при использовании 3-х дневного скользящего среднего, при этом критическим является отклонение на 3 %. При этом динамика акций и облигаций аппроксимируется индексами ММВБ и ММВБ-куп соответственно.

Критерием для формирования тактических решений по изменению структуры портфеля является анализ соотношения расчетного значения осциллятора и установленных критических значений. Пробитие осциллятором критического значения снизу вверх означает зарождение тенденции к росту рынка, сверху вниз - начало падающего тренда.

Таким образом, правила разработанной системы следующие:

-

1) при превышении осциллятором MRoC значения 3 % формируется сигнал на покупку 100 % портфеля акций за счет продажи корпоративных облигаций;

-

2) при снижении осциллятора MRoC более чем на 3 % продажа 100 % портфеля акций с одновременной покупкой на освободившиеся средства облигаций.

Условия проведения тестирования разработанной системы.

-

1. Начальная стоимость портфеля 1 млн руб.

-

2. Максимальная доля акций 20 %, минимальная - 0 %.

-

3. Максимальная доля корпоративных облигаций 100 %, минимальная -80%.

-

4. Процесс инвестирования не предполагает наличия блока оперативного управления активами, т. е. не учитывается прибыль от торговли активами внутри класса.

-

5. Объектами инвестирования являются либо инвестиции в долговые обязательства российских эмитентов, либо в акции предприятий и организаций, номинированные в национальной валюте и обращающиеся на организованном рынке.

-

6. При расчете капитализации портфеля не учитываются транзакционные издержки, а также комиссионные выплаты брокеру.

-

7. Начальная стоимость портфеля 1 млн руб.

-

8. Периодом проведения исследования является отрезок времени с 01.01.2003 г. по 30.12.2005 г..

Динамика исследуемого портфеля (Портфель 1), а также динамика индексного портфеля, доля акций в котором составляет 20 %, представлена на рис. 3.

---Портфель 1 — Индексный портфель

Рис. 3. Динамика капитализации портфелей

Как свидетельствуют результаты тестирования, капитализация Портфеля 1 практически на всем протяжении исследуемого отрезка времени превышает аналогичный показатель индексного портфеля. При этом суммарная доходность Портфеля 1 за три года составила 230% по сравнению с 170% по индексному портфелю. То есть внедрение в процесс инвестирования разработанной системы управления инвестиционным портфелем привело к повышению доходности на 35 %. При этом экономический эффект от внедрения в инвестиционный процесс системы тактического управления активами для портфеля, объем которого на начальную дату составлял 1 млн руб., по истечении трех лет составил 594 549 руб.

Подводя итог, можно отметить, что внедрение в инвестиционный процесс разработанного метода тактического управления позволяет существенно повысить доходность портфеля НПФ. Одновременно с этим становится возможным увеличение финансирования пенсионных выплат за счет инвестиционного дохода, что, в свою очередь, ведет к повышению размера пенсий.

Рис. 2. Концептуальная схема тактического управления активами