Тревожная весна

Автор: Данилова Елизавета, Кострецова Анастасия, Перелешин Илья, Пак Кирилл, Захарова Анастасия, Стеценко Александр

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Реальные деньги

Статья в выпуске: 1 (81), 2009 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142168937

IDR: 142168937

Текст обзорной статьи Тревожная весна

Весной 2009 года можно ожидать новой волны дефицита на денежном рынке. Главным фактором, определяющим динамику финансовых показателей, будет цена на нефть. К концу 2008-го котировки черного золота уже достигли минимальных за четыре последних года значений. Предлагаем вашему вниманию прогноз финансовых аналитиков Сбербанка России на 2009 год.

Елизавета Данилова, ведущий экономист Управления стратегии и маркетинга Сбербанка России

Во втором полугодии 2008 года ситуация на российских рынках определялась мировым финансовым кризисом и вступлением в рецессию крупнейших экономик мира. К началу декабря цена на нефть Urals опустилась на 70%, до $41,6 за баррель, с максимального уровня ($140 за баррель) в первой половине июля.

Активы нашей страны, как и других развивающихся рынков, значительно пострадали: индексы российских акций к началу декабря опустились со своих годовых максимумов на 71% (индекс ММВБ) и 75% (индекс РТС), доходности еврооблигаций крупных компаний повысились до 20-30%, котировки CDS возрастали в 10-25 раз, свидетельствуя о существенном повышении кредитного риска. В результате предпринятых Банком России интервенций по стабилизации курса рубля, мер по поддержке банковской системы, а также переоценки, объем золотовалютных резервов РФ снизился с максимального значения в $598,1 млрд. на 8 августа до $454,9 млрд. на 28 ноября (на 24%).

Повышение устойчивости

(банковская система)

Стремительное падение фондового рынка оказало негативное влияние на банковский сектор. Хотя в целом по банковской системе на инвестиции в акции приходится незначительная часть активов

(1,3% на 1 июля и 0,7% на 1 ноября 2008 года), некоторые банки оказались неплатежеспособными. Возросло недоверие участников рынка друг к другу, в результате потребовались срочные меры Банка России и правительства по предоставлению большого объема дополнительной ликвидности.

«При повышении цен на нефть до $75 за баррель ВВП России будет увеличиваться на 2,5% в год»

Главным последствием кризиса для российской банковской системы стал отток привлеченных средств. Доступ к рынку международных заимствований был закрыт еще в августе, когда началось обострение в глобальной финансовой системе. В сентябре, в связи с тем что некоторые банки не смогли погасить свои обязательства перед вкладчиками, а также из-за ожиданий углубления кризиса и ослабления курса рубля, население стало изымать вклады из банков и приобретать иностранную валюту. В результате в сентябре 2008 года отток вкладов физических лиц из банков составил 1,5%, в октябре — 6%. В таких условиях основным источником финансирования банков стали деньги, предоставленные государством (сначала — аукционы Минфина по размещению временно свободных средств федерального бюджета на депозиты банков, впоследствии — необеспеченные кредиты Банка России).

Тем не менее этих средств все равно не достаточно для сохранения прежней динамики кредитования. Кроме того, сокращению кредитования способствует повышение уровня просроченной задолженности по кредитам, падение цен на сырьевые товары. Доля просроченной задолженности по займам нефинансовым организациям увеличилась с 0,92% в начале 2008 года до 1,57% к 1 ноября. В такой ситуации некоторые банки предпочли использовать привлеченные у ЦБ ресурсы не на кредитование, а на приобретение иностранной валюты, тем самым затрудняя задачу Банка России по поддержке курса рубля.

В результате рост кредитных операций банковского сектора существенно замедлился. Если активы кредитных организаций демонстрировали замедление и в первом полугодии (их прирост за январь — июнь составил 14,6%, тогда как за тот же период предыдущего года — 22,5%), то кризис привел к резкому снижению роста кредитных операций. Если в первом полугодии 2008 года кредиты юридическим лицам росли примерно так же, как и в 2007-м (19,4% и 19,7%), а кредиты физическим лицам демонстрировали небольшое замедление (20,8% и 24,2%), то за десять месяцев 2008-го прирост кредитов нефинансовым организациям составил 31,7% (за тот же период 2007-го — 40,5%), а физическим лицам — 37,4% против 47,1%.

В то же время, на положении банковского сектора кризис отразился пока не в полной мере (только за октябрь — ноябрь цены на нефть опустились на 53%). Имеющиеся на 1 ноября 2008 года данные не отражают сокращения доходов российских компаний в результате более низких цен на ресурсы. Поэтому в ближайшие месяцы можно ожидать дальнейшего уменьшения средств, привлеченных от организаций.

Однако на рынок уже подействовали меры, принятые правительством. В частности, увеличение гарантированной суммы по вкладам физических лиц до 700 тыс. руб. способствовало прекращению оттока вкладов физлиц в ноябре. Помогло банкам также размещение субординированных кредитов общей суммой 950 млрд. руб. на срок до 2019 года включительно.

В 2009 году можно ожидать дальнейшего замедления роста банковских операций. Главным фактором, определяющим динамику финансовых рынков, по-прежнему останется цена на нефть. К концу 2008 года она достигла минимального за последние четыре года значения. Если в 2009 году столь низкий уровень цен на нефть сохранится, то нас ждет сокращение реального ВВП и нулевой прирост активов банковской системы. При повышении их до $75 за баррель (уровень, который страны ОПЕК считают справедливым), ВВП России будет увеличиваться на 2,5% в год. Тогда прирост кредитов физическим лицам в предстоящем году составит около 40%, юридическим — примерно 15%.

Цены на нефть во многом будут определять и динамику курса рубля. При сохранении тенденции к ослаблению рубля, банки, активно привлекавшие внешнее финансирование и выдававшие креди финансовое обозрение

ты в иностранной валюте, могут столкнуться с трудностями при погашении внешнего долга (в 2009 году нужно будет выплатить $48 млрд.) и ростом просроченной задолженности по кредитам.

«Кризис будет способствовать более быстрому реформированию финансовой системы страны»

Хотя в целом текущий уровень иностранных заимствований российских банков (18,8% пассивов) относительно невысок (например, в Казахстане доля внешнего долга банков в 2007 году превышала 50%), проблема заключается в том, что банки не смогут восполнить данный источник привлечением средств на рынке вкладов. Опасность этого может возрасти, если на фоне ослабления рубля, связанного с низкими ценами на сырье, будет продолжаться дальнейшая «долларизация» сбережений населения.

В октябре 2008 года спрос на наличную иностранную валюту составил $16,9 млрд. — максимальное значение за всю историю, на 89% выше, чем в сентябре. Вклады физических лиц в иностранной валюте возросли с 13,6% на 1 июля до 16,7% на 1 ноября.

С другой стороны, положительное влияние на банковский сектор будет оказывать реализация новых государственных мер по его поддержке. В частности, планируется выделить до 300 млрд. руб. на государственные гарантии по кредитам предприятиям. Часть бюджетных средств будет направлена на выкуп у банков ипотечных кредитов.

«В ближайшие месяцы можно ожидать дальнейшего сокращения средств организаций, привлеченных в банковскую систему»

Таблица 1. График погашения внешнего долга банков в 2009 году

|

Таблица 2. Распределение кредитных организаций по размеру активов |

|||||||

|

Место банка по размеру активов |

01.01.2006 |

Доля, % 01.01.2008 01.09.2008 |

01.10.2008 |

с 2006 года |

Изменение доли, п.п. с начала 2008 года |

за октябрь 2008 года |

|

|

1–5 |

43,76 |

42,25 |

42,37 |

43,28 |

-0,48 |

1,03 |

0,91 |

|

6–30 |

23,78 |

27,14 |

27,25 |

26,79 |

3,01 |

-0,35 |

-0,46 |

|

31–200 |

22,03 |

22,17 |

22,94 |

21,78 |

-0,25 |

-0,39 |

-1,16 |

|

201–1125 |

10,42 |

8,44 |

7,43 |

8,14 |

-2,28 |

-0,30 |

0,71 |

|

Справочно: иностранные банки* |

8,3 |

17,2 |

18,6 |

19,1 |

10,80 |

1,90 |

0,50 |

|

* Кредитные организации с иностранны |

м участием более 50%. |

Источник: Банк России |

|||||

В долгосрочном периоде можно ожидать, что сегодняшний кризис будет способствовать более быстрому реформированию фи нансовой системы страны. Если раньше Банк России планировал

«В условиях кризиса активизируются процессы слияний и поглощений в банковской сфере, и концентрация активов возрастет»

переход к свободному курсообразованию, инфляционному таргетированию лишь по прошествии нескольких лет, то снижение притока валютной выручки в страну позволяет перейти к новой модели денежного предложения, основанной на рефинансировании банков, уже сейчас.

Кризис ускорит преобразования, важные для развития банковского сектора РФ в стратегической перспективе, которые при благоприятной конъюнктуре совершались бы медленно. В частности, укрепление банковской системы неразрывно связано с консолидацией банков. Еще в 2006 году первый заместитель председателя Банка России Андрей Козлов заявлял о необходимости консолидации банковского сектора РФ и ЦБ принимал меры по либерализации процедуры эмиссии банковских акций.

По данным на 1 октября 2008 года в России на долю пяти крупнейших банков приходилось лишь 43,3% активов банковского сектора (см. табл. 2), тогда как в западных странах этот показатель составляет 50-60%. В условиях кризиса активизируются процессы слияний и поглощений, и концентрация активов возрастет.

В целом прилагаемые сегодня Банком России и правительством усилия закладывают прочный фундамент для повышения устойчивости банковской системы в будущем, и эффект от них в полной мере проявится по прошествии нескольких лет.

Новая волна дефицита

(денежный рынок)

Анастасия Кострецова, экономист Управления стратегии и маркетинга Сбербанка России

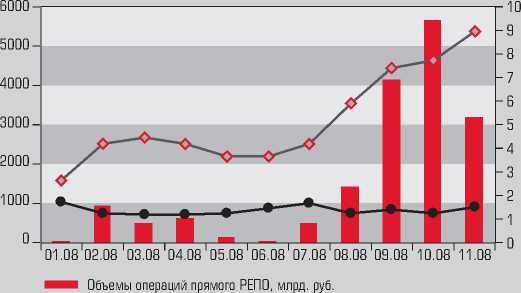

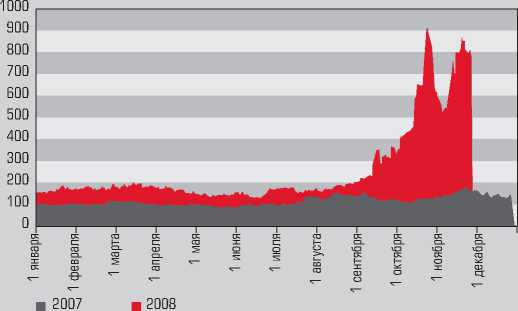

Для 2008 года было характерно повышение ставок на денежном рынке. Финансовый кризис, вызвавший острый недостаток ликвидности, привел к резкому росту ставок межбанковского кредитования. С августа фактические среднемесячные ставки привлечения денежных средств на рынке МБК повысились по сравнению с началом года более чем в два раза. Суммарные объемы по операциям прямого РЕПО увеличились в десятки раз.

21 ноября Совет директоров ЦБ РФ принял решение составить перечень национальных агентств, рейтинги которых применять для оценки кредитоспособности банков. К аукционам допускаются банки с рейтингом не ниже «ВВ-» по шкале RusRating и «ВВ++» по шкале «Эксперт РА».

«Весной можно ожидать новой волны дефицита на денежном рынке. Этому будет способствовать значительный объем погашений рублевых и иностранных облигаций, а также окончание срока ранее выданных необеспеченных кредитов ЦБ»

Динамика показателей денежного рынка в 2008 году

Средняя ставка привлечения на рынке МБК (miacr 1 день),% годовых (п.ш.)

Средний остаток ликвидности банков на счетах в ЦБ, млрд. руб.

Для 2008 года было характерно плавное повышение ставок на денежном рынке. Финансовый кризис, вылившийся в острый недостаток ликвидности, привел к резкому повышению ставок межбанковского кредитования. С августа фактические среднемесячные ставки привлечения денежных средств на рынке МБК выросли более чем в 2 раза по сравнению со ставками в начале года. Суммарные объемы по операциям прямого РЕПО выросли в десятки раз.

Для поддержки финансовой системы и улучшения ситуации с ликвидностью Банк России разработал механизм компенсации возможных убытков на рынке МБК. В октябре ЦБ РФ определил около 100 банков, в случае банкротства которых он будет компенсировать часть убытков госбанков от их кредитования. Список предполагают расширить до 250-300 банков. Правом компенсации убытков воспользуются 13-14 банков, соответствующих требованиям ЦБ по кредитному рейтингу и минимальному размеру собственных средств. Гарантии Банка России по компенсации убытков будут способствовать росту рынка межбанковского кредитования и расширению круга контрагентов.

Сейчас аукционы по предоставлению кредитов без обеспечения и операции прямого РЕПО — основные источники финансирования банковского сектора и важные инструменты решения проблемы нехватки ликвидности. Банк России принимает новые меры по насыщению банковской системы ликвидностью. В декабре ЦБ принял решение проводить операции РЕПО под обеспечение акций на срок до шести месяцев.

В 2009 году сохранится очень напряженное положение на рынке. Волатильность процентных ставок существенно повысится. В начале года ситуация с ликвидностью традиционно улучшается, однако весной можно ожидать новой волны дефицита на денежном рынке. Этому будет способствовать значительный объем погашений рублевых и иностранных облигаций, а также окончание срока ранее выданных необеспеченных кредитов ЦБ. На фоне резкого сокращения притока валютной выручки в страну именно рефинансирование кредитных организаций Банком России станет основным каналом предложения денег.

Долларовое убежище

(валютный рынок)

Илья Перелешин, экономист Управления стратегии и маркетинга

Сбербанка России

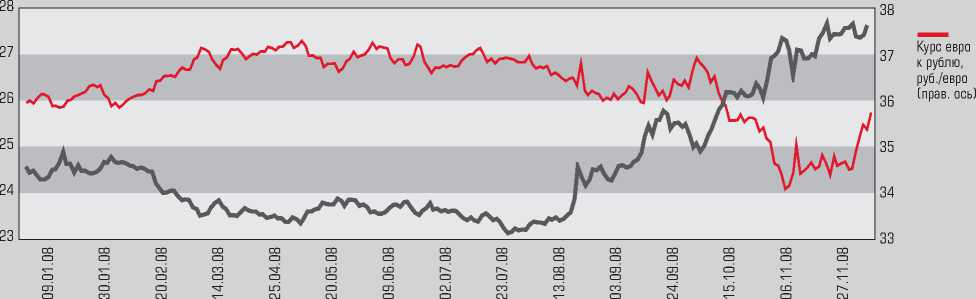

2008 год во многих отношениях стал переломным как на международном, так и на российском валютных рынках. Мировой финансовый кризис меняет представления инвесторов о справедли вой стоимости валют. Для участников рынка объективные фундаментальные показатели отходят на второй план, уступая место таким субъективным факторам, как доверие к валюте и желание рисковать.

Сильнее всего от кризиса пострадали валюты сырьевых экспортоориентированных стран (Канада, Австралия), развивающихся

(Бразилия, Южная Корея) и государств, в значительной степени зависящих от притока иностранного капитала (Венгрия, Латвия).

Не остался незамеченным кризис и в России. Еще летом спекулянты активно покупали российский рубль, вынуждая Банк России приобретать значительные объемы иностранной валюты, чтобы не допустить сильного укрепления национальной. До середины августа курс рубля по отношению к бивалютной корзине (55% долларов, 45% евро) стабильно находился на нижней границе коридора сво-

«Курс доллара по отношению к рублю в следующем году в значительной степени будет зависеть от мировых цен на продукты нефтегазового сектора и металлы - основные статьи российского экспорта»

финансовое обозрение

ей стоимости. Однако затем ситуация изменилась на противоположную. Отток капитала, начавшийся после эскалации конфликта на Кавказе и еще более усилившийся после банкротства американского инвестиционного банка Lehman Brothers, которое фактически стало началом нового этапа мирового финансового кризиса, привел к резкому росту спроса на иностранную валюту в России.

По итогам первых 11 месяцев 2008 года курс доллара вырос по отношению к рублю на 11,1%, стоимость бивалютной корзины увеличилась на 5,1%. В 2009-м, очевидно, очень много будет зависеть от мировых цен на продукты нефтегазового сектора и металлы - основные статьи российского экспорта. Если они стабилизируются на низких уровнях, давление на рубль сохранится, и, вероятно, продолжится постепенное плавное ослабление рубля. Если же цены пойдут вверх, восстановленный поток экспортной выручки повысит спрос на рубль и мы сможем наблюдать некоторое укрепление реального курса по итогам 2009 года.

Курс рубля к доллару будет также сильно зависеть от соотношения евро и доллара на международном валютном рынке. В начале 2008 года американская валюта достигала исторического минимума против евро - 1,6:1. Одной из причин ослабления доллара было форсированное снижение ключевой процентной ставки ФРС для смягчения влияния кризиса на американскую экономику. В то время как в США появлялись признаки рецессии, европейская экономика почти не показывала замедления.

финансовое обозрение

Переломным моментом для евро стало снижение учетной ставки процента Европейским центральным банком и высказывание его главы Жан-Клода Трише о том, что европейская экономика, скорее всего, не сможет избежать рецессии. Еще какое-то время инвесторы внимательно следили за выходившей макроэкономической статистикой по США и еврозоне, чутко реагируя на все более негативные данные по обе стороны океана.

Однако с наступлением нового этапа кризиса, сопровождавшегося стремительным падением фондовых рынков, реакция на макроэкономическую статистику практически исчезла. Основным движущим фактором стала динамика цен на акции крупнейших мировых компаний.

«Сильнее всего от кризиса пострадали валюты сырьевых экспортоориентированных, развивающихся стран и государств, зависящих от притока иностранного капитала»

Вслед за падением цен растет нежелание инвесторов рисковать, длинные позиции по большинству валют закрываются в пользу американского доллара и японской иены. Популярная ранее стратегия керри трейд (carry trade — покупка высокодоходных валют против низкодоходных] оказалась полностью нежизнеспособной, так как центральные банки многих стран быстро снижают ключевые процентные ставки.

Существуют значительные предпосылки для ослабления американской валюты. Прежде всего, это возможность дальнейшего уменьшения учетной ставки ФРС, ниже уровня 1%. Падение цен на нефть ослабляет инфляционное давление, а риск дефляции «японского типа» достаточно мал, так как потребительские расходы в годовом исчислении продолжают расти темпами свыше 2%, а денежная масса будет увеличиваться за счет выкупа проблемных активов.

Именно с ростом денежной массы связан второй риск для американского доллара. Согласно новому плану правительства, ФРС выкупит ипотечные долговые обязательства на сумму $600 млрд., а также выделит $200 млрд. на поддержку различных видов потребительских кредитов.

В результате показатель денежной базы в 2009 году может увеличиться почти в два раза, что приведет к значительному увеличению количества денег в экономике.

Также воздействовать на динамику курса доллара будет состояние платежного баланса США. С одной стороны, есть вероятность сокращения дефицита текущего счета, благодаря тому что в США рецессия будет глубже, чем в других странах, и экспорт Штатов снизится в меньшей степени, чем импорт. В этом случае традиционный фактор слабости доллара — огромный дефицит по текущему счету — был бы отчасти устранен. С другой стороны, может сократиться приток средств по счету движения капитала из-за того, что активы суверенных фондов основных стран-покупателей US Treasuries либо перестают расти, либо даже снижаются (большая часть покупателей — фонды государств-экспортеров нефти].

Однако пока доллар воспринимают в качестве валюты-убежища, вероятность его резкого ослабления невелика. Стабилизация ситуации на фондовых и товарных рынках может привести к умеренному снижению доллара до уровня, который окажется меньше предельного значения 2008 года.

Бегство от рисков

(рынок суверенных еврооблигаций]

Кирилл Пак, экономист Управления стратегии и маркетинга Сбербанка России

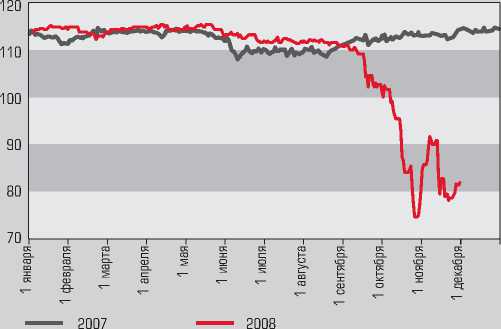

Ситуация на рынке внешнего суверенного долга в первом полугодии 2008 года оставалась умеренно стабильной. Котировки наиболее ликвидных бумаг Россия-30 держались в коридоре от

110 до 120% номинала, а спред доходностей с десятилетними казначейскими облигациями не превышал 200 базисных пунктов.

Таким образом, в этот период произошло значительное снижение котировок российских суверенных еврооблигаций с заметным расширением спреда доходности с десятилетними казначейскими облигациями США на фоне существенного увеличения продаж российских бумаг.

Котировки Россия-30, % от номинала

Спред доходностей между Россия-30 и UST-10, б.п.

«В среднесрочной перспективе развитие рынка российских суверенных еврооблигаций выглядит негативным -инвесторы будут придерживаться стратегии бегства от рисков»

В среднесрочной перспективе развитие рынка российских суверенных еврооблигаций выглядит скорее негативным. Инвесторы будут придерживаться стратегии бегства от рисков, которая преобладала во втором полугодии, что отразится на динамике котировок российских бумаг. При этом ожидается умеренная торговая активность.

Позитивное влияние на развитие рынка может оказать приостановка падения мировых нефтяных цен и предотвращение или локализация кризиса в реальном секторе. Стоит отметить, что при дальнейшем снижении учетных ставок ФРС США и ЕЦБ, спреды доходностей между российскими суверенными еврооблигациями и суверенными облигациями США и стран Европы продолжат расширяться.

Через кризис первым эшелоном

(рынок корпоративных облигаций)

Анастасия Захарова, экономист Управления стратегии и маркетинга Сбербанка России

По итогам первых 11 месяцев 2008 года индекс рублевых корпоративных облигаций Micex CBI CP уменьшился на 16,73 п. и к 30 ноября 2008 года составил 82,94. Это снижение целиком

произошло во втором полугодии: до конца июня индекс оставался на уровне 99—100 пуктов.

Основной прирост рынка произошел в первом полугодии 2008 года. С февраля по июль объемы первичных размещений достигали максимальных значений - более 50 млрд. руб. ежемесячно (не считая мая, когда объем размещений составил 19,98 млрд. руб.). По итогам 2008 года рост на рынке корпоративных облигаций сохранился, но значительно замедлился по сравнению с предыдущим годом.

Объем облигаций в обращении увеличился на 25% и составил около 1567,97 млрд. руб., бумаг нефинансовых компаний - на 19% (достиг примерно 994,78 млрд. руб.). Рынок банковских облигаций расширился еще больше: рост в 2008 году составил примерно 37%, объем выпущенных бумаг возрос до 573,2 млрд. рублей.

Что касается сегмента корпоративных еврооблигаций, по сравнению с 2007 годом он увеличился на 9%. Отметим при этом, что рост наблюдался только в первом полугодии (16% по сравнению с началом года). В структуре корпоративных еврооблигаций преобладали банковские выпуски (около 48%).

Начиная со второго полугодия, рынок облигаций испытывал непрерывное негативное влияние различных факторов. В августе изменилось отношение инвесторов к риску, что повлекло за собой отток средств с рынка. Продажам на рынке долга способствовало также падение курса рубля к бивалютной корзине и дефицит ликвидности. Котировки продолжали медленно снижаться до середины сентября 2008 года, когда в результате кризиса межбанковского доверия индекс рынка облигаций уменьшился настолько, что торги были остановлены на день. Неравномерное распределение ликвидности стало основной причиной дальнейших распродаж на рын- ке с целью расчетов с контрагентами. Падение рынка, если не считать непродолжительных технических отскоков, продолжалось до конца ноября.

Из-за нежелания инвесторов рисковать и дефицита ликвидности значительно вырос объем реализованных оферт. Часть эмитентов третьего эшелона не смогла справиться с объемом предъявленных к выкупу обязательств, что стало причиной большого числа технических дефолтов. С января по ноябрь 2008 года их было зафиксировано более 40,15 из которых приобрели статус реальных (для сравнения: в 2007-м произошло 3 технических дефолта, реальным из которых оказался только один). Особенно пострадали агропромышленная отрасль (12 технических дефолтов) и торговля (11). Объем неисполненных обязательств составил около 5,5 млрд. руб. (все данные о дефолтах приведены по состоянию на 30.11.2008).

финансовое обозрение

|

Таблица 3. Крупнейшие эмитенты на рынке корпоративных рублевых облигаций |

||

|

Эмитент |

Объем выпусков в на 01.12.2008 |

обращении, млрд. руб на 01.01.2008 |

|

Выпуски нефинансовых компаний |

||

|

Российские железные дороги |

79 |

29 |

|

ГАЗКОН |

30 |

0 |

|

МТС |

30 |

0 |

|

Газпром |

25 |

25 |

|

ЛУКОЙЛ |

20 |

20 |

|

ФСК ЕЭС |

18 |

25 |

|

АвтоВАЗ |

14 |

13 |

|

ЮТК |

10,5 |

10,5 |

|

ВК-Инвест |

10 |

|

|

МОСЭНЕРГО |

10 |

10 |

|

10 крупнейших эмитентов |

246,5 |

158,6 |

|

Доля 10 крупнейших эмитентов в общем объеме рынка нефинансовых компаний |

25%* |

19%* |

|

Выпуски финансовых организаций |

||

|

Газпромбанк |

60 |

50 |

|

АИЖК |

52,76 |

30,4 |

|

Россельхозбанк |

37 |

30 |

|

Группа ВТБ 24 |

75 |

49 |

|

Банк Москвы |

20 |

0 |

|

ЕБРР |

17,5 |

17.5 |

|

МИА |

17,2 |

6,7 |

|

Русский Стандарт |

16 |

24 |

|

Банк ЗЕНИТ |

13 |

8 |

|

ХКФ Банк |

13 |

9 |

|

ЕврокомФК |

12 |

7 |

|

10 крупнейших эмитентов |

309,12 |

242,9 |

|

Доля 10 крупнейших эмитентов в общем объеме рынка финансовых организаций |

53%* |

59%* |

|

* Оценка УСиМ. |

||

В условиях кризиса вероятность дефолтов, как технических, так и реальных, будет оставаться высокой, тем более что у значительного числа выпусков наступит срок погашения или же оферта.

В корпоративных еврооблигациях активность сильно снизилась, спреды между bid и offer достигали огромных значений. Котировки CDS выросли практически по всем выпускам в несколько раз.

Кроме того, на рынок оказывают влияние и начавшиеся пересмотры (часть их еще продолжается) рейтингов и прогнозов для российских компаний.

В I квартале 2009 года не ожидается крупных первичных размещений (исключение могут составить технические размещения крупных компаний). Учитывая то, что по значительному объему рублевых облигаций в этом году предстоит оферта или же наступает срок погашения (около 220 млрд. руб.), объем рынка корпоративного долга финансовое обозрение

будет снижаться. В любом случае, поскольку в первую очередь к выкупу будут предъявляться бумаги второго — третьего эшелона, вероятно увеличение доли крупных заемщиков первого эшелона. Отметим, что по итогам 2008 года в нефинансовом секторе доля крупных эмитентов выросла, тогда как в предыдущие годы снижалась.

Ожидать быстрого восстановления рынка в 2009 году не стоит. В краткосрочной перспективе эмитенты второго — третьего эшелонов направят основные усилия на успешное прохождение оферты, и потому вряд ли будут новые выпуски. Восстановление спроса возможно только на сильно потерявшие в цене облигации надежных эмитентов. Повышение же активности произойдет в случае восстановления утраченного доверия на рынке межбанковского кредитования, а также при соответствующих антикризисных действиях прави тельства РФ. При ожидаемом ослаблении рубля на фоне падения цен на сырье, скорее всего, больший интерес инвесторов будут вызывать корпоративные выпуски еврооблигаций надежных эмитентов.

Нулевая видимость

(фондовый рынок)

Александр Стеценко, главный экономист Управления стратегии и маркетинга Сбербанка России

Драматические перемены глобальной финансовой конъюнктуры подвели черту под продолжительной фазой роста мировой экономики, которая заметно повысила уровень жизни сотен миллионов людей в разных странах мира. Отличительным признаком завершения этой фазы стало ускорение кредитования. В мире темпы роста кредитования повышались на протяжении последних

10-15 лет, в 2001-2002 годах этот процесс заметно ускорился, а к 2007-му мировой темп увеличения кредитов, по данным агентства Fitch, достиг аномально высокого уровня в 16%. Это явно превосходило возможности прироста прочих факторов производства и способствовало, в частности, увеличению мировой инфляции в 2007-м и первой половине 2008 года.

Ускорение кредитования проходило под воздействием следующих внешних факторов:

-

— либерализация регулирования банковской деятельности и финансовых рынков в странах ОЭСР, способствовавших инновациям — возникновению новых финансовых инструментов, в том числе новых деривативов и структурированных продуктов. Они создавались для обхода регуляторных требований к собственному капиталу и вытесняли традиционные кредиты. Это повысило риски утраты устойчивости как отдельных структур, так и финансовых систем на национальном и глобальном уровне;

-

- интеграционные процессы и повышение открытости национальных экономик в период с начала 90-х годов (создание зоны евро, роста числа стран, вводивших конвертируемость своих валют, увеличение роли транснациональных финансовых структур путем расширения зарубежных филиальных сетей, развитие инфраструктуры глобального финансового рынка за счет совершенствования технологий);

-

- сравнительно мягкая денежно-кредитная и бюджетная политика в США, проводившаяся длительное время (до 2005 года), несмотря на приемлемые темпы экономического роста.

Кредитование постепенно стало избыточным, что способствовало неэффективному распределению ресурсов и искажению ценообразования на финансовых и товарных рынках, появлению так называемых пузырей.

Отказ США от мягкой кредитно-денежной политики в 2005 году вызвал замедление роста «пузырей», что привело к постепенной

|

Ведущие банки по объему кредитования юридических лиц и предпринимателей (по данным на 1 октября 2008 года) |

|||||||||

|

2 |

Банк |

Общая сумма выданных кредитов, тыс. руб. |

Кредиты, выданные на срок, тыс. руб. |

||||||

|

в режиме овердрафта |

до 30 дней |

до 90 дней |

до 180 дней |

до 1 года |

до 3 лет |

свыше 3 лет |

|||

|

1. |

СБЕРБАНК РОССИИ |

3 766 804 571 |

93 869 079 |

4 869 815 |

55 241 568 |

182 066 348 |

1 122 806 810 |

952 627 052 |

1 355 323 899 |

|

2. |

ВНЕШТОРГБАНК |

892 014 392 |

33 214 799 |

24 591 748 |

20 239 638 |

33 052 166 |

237 961 909 |

264 234 071 |

278 720 061 |

|

3. |

ГАЗПРОМБАНК |

490 036 890 |

12 303 670 |

5 022 374 |

50 494 599 |

79 621 480 |

109 623 715 |

143 127 031 |

89 844 021 |

|

4. РОССЕЛЬХОЗБАНК |

368 318 462 |

8 412 671 |

417 473 |

569 867 |

4 034 284 |

114 468 087 |

35 182 416 |

205 100 809 |

|

|

5. |

АЛЬФА-БАНК |

348 003 807 |

21 761 873 |

892 210 |

9 614 582 |

46 521 520 |

106 892 793 |

72 129 384 |

76 127 253 |

|

6. |

БАНК МОСКВЫ |

300 666 617 |

14 282 528 |

1 636 361 |

18 358 848 |

7 663 310 |

96 693 672 |

137 910 054 |

24 042 887 |

|

7. |

МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК |

298 157 036 |

5 369 268 |

614 880 |

8 586 098 |

18 282 337 |

69 041 169 |

120 355 474 |

75 907 810 |

|

8. |

РАЙФФАЙЗЕНБАНК АВСТРИЯ |

258 125 893 |

16 980 230 |

4 000 |

8 866 627 |

18 592 221 |

64 024 591 |

64 667 179 |

84 991 045 |

|

9. |

ПРОМСВЯЗЬБАНК |

195 586 130 |

16 086 139 |

355 118 |

7 216 754 |

33 172 817 |

56 091 288 |

52 001 990 |

30 662 024 |

|

10. |

РОСБАНК |

193 528 594 |

11 795 955 |

786 350 |

8 622 483 |

22 029 786 |

48 922 955 |

54 839 346 |

46 261 719 |

|

11. |

УРАЛСИБ |

177 976 342 |

18 025 636 |

3 293 527 |

19 261 677 |

47 420 577 |

37 474 992 |

26 440 769 |

25 918 896 |

|

12. МДМ-БАНК |

155 911 028 |

9 880 291 |

19 100 |

6 418 392 |

22 020 953 |

43 340 776 |

37 785 645 |

36 363 964 |

|

|

13. НОМОС-БАНК |

146 632 344 |

9 506 700 |

821 167 |

4 232 232 |

13 420 215 |

40 921 832 |

48 360 069 |

29 370 129 |

|

|

14. БАНК ВТБ СЕВЕРО-ЗАПАД |

145 173 204 |

5 150 761 |

1 334 467 |

10 110 818 |

18 463 463 |

40 235 975 |

52 820 752 |

17 056 968 |

|

|

15. МЕЖДУНАРОДНЫЙ ПРОМЫШЛЕННЫЙ БАНК |

141 415 507 |

482 811 |

6 218 830 |

13 726 704 |

26 890 541 |

65 180 742 |

23 540 788 |

5 368 489 |

|

|

16. |

БАНК «САНКТ-ПЕТЕРБУРГ» |

126 417 268 |

3 818 396 |

1 422 034 |

10 156 396 |

7 579 247 |

55 603 586 |

42 890 126 |

4 947 483 |

|

17. АК БАРС |

124 689 296 |

4 923 410 |

109 500 |

3 506 251 |

8 239 918 |

27 946 390 |

48 246 893 |

31 716 934 |

|

|

18. ОРГРЭС-БАНК |

94 742 671 |

2 230 044 |

493 560 |

4 319 587 |

7 630 729 |

27 307 041 |

18 269 257 |

34 492 453 |

|

|

19. БАНК СОСЬЕТЕ ЖЕНЕРАЛЬ ВОСТОК |

94 270 698 |

4 021 691 |

1 637 411 |

5 821 523 |

9 023 061 |

27 829 343 |

25 162 651 |

20 775 018 |

|

|

20. ТРАНСКРЕДИТБАНК |

89 085 887 |

1 782 561 |

919 873 |

12 382 357 |

10 171 610 |

28 723 594 |

19 260 654 |

15 804 985 |

|

|

21. |

СВЯЗЬ-БАНК |

87 415 727 |

9 337 920 |

831 468 |

2 086 901 |

5 610 123 |

10 356 565 |

30 114 542 |

29 069 278 |

|

22. ВОЗРОЖДЕНИЕ |

84 145 212 |

7 729 991 |

278 405 |

3 723 833 |

10 691 515 |

36 559 675 |

20 106 128 |

5 030 165 |

|

|

Всего по банковской системе: |

11 785 408 986 |

490 657 852 216 867 602 |

530 935 014 |

958 495 849 |

3 512 426 825 |

3 169 867 642 |

2 886 382 469 |

||

|

При расчете таблицы учитывались кредиты, выданные негосударственным российским коммерческим нефинансовым организациям и предпринимателям без образования юридического лица (балансовые счета 452а 45401-08а). |

|||||||||

(с лагом один — два года) реализации накопленных рисков в финансовой системе США и других странах.

Развитие кризиса выразилось в быстром обесценивании финансовых продуктов, а затем — в затруднениях деятельности или банкротстве структур, накапливавших на себе системные риски путем продажи кредитных деривативов (это в первую очередь ведущие инвестбанки США, в том числе Lehman Brothers и Bear Stearns, а также AIG и другие страховые компании). Обесценившиеся структурированные продукты и другие активы утрачивали ликвидность, банкам требовались крупные вливания капитала после списания убытков. В результате финансовые системы развитых стран оказались декапитализированными, снизился уровень доверия, возникли проблемы с ликвидностью.

Уменьшение ликвидности банковского сектора и снижение его собственного капитала разрушили взаимное доверие, создав угрозу остановки мирового рынка МБК. Для предотврещения самораспада мировой банковской системы ведущие страны мира, во главе с США, прибегли к крупным бюджетным затратам и увеличению государственного долга.

Наиболее острые проявления финансового кризиса удалось смягчить, а в мировой экономике начался спад, как первая фаза нового экономического цикла.

В странах с развивающимися экономиками, включая Россию, финансовое положение стало быстро ухудшаться вследствие оттока капитала и падения цен на экспорт. Стоимость внешнего и внутреннего долга уменьшалась, котировки акций снижались, началось удешевление рубля. Трансформация внешней среды происходила настолько быстро, что фондовый рынок не имел времени для оценки последствий. Это привело сначала к аномально высокому уровню волатильности индикаторов фондового рынка, а затем — к переоценке перспектив и снижению торговой активности.

Сегодняшние уровни мировых фондовых рынков отражают предполагаемое резкое снижение корпоративных прибылей в 2009 году. Развитым странам угрожает стагдефляция, т.е. рецессия в сочетании со снижением цен и ростом безработицы. Развивающиеся рынки столкнутся с дальнейшим ухудшением торгового баланса, замедлением иностранных инвестиций, оттоком капитала, давлением на курс национальных валют. Удорожание импорта и нарастание бюджетных проблем сделают инфляцию почти неизбежной, однако страны с наиболее крупными бюджетными профицитами, включая Россию, смогут удерживать ее в допустимых рамках. Стоимость сырья на мировых рынках, скорее всего, продолжит снижаться.

Быстрое сокращение совокупного спроса вызовет резкое обострение конкуренции в реальном секторе российской экономики. Ускорится укрупнение компаний — каждое жизнеспособное предприятие стремится стать новым центром консолидации. Конкуренция усилится как в части спроса на продукцию, так и в борьбе за капитальные ресурсы. Однако полностью реанимировать рыночные механизмы распределения капитала, в том числе рынок облигаций, ве финансовое обозрение

роятно, удастся не раньше, чем макроэкономическая динамика станет прогнозируемой.

В отраслевом разрезе возможности для сохранения текущих позиций формируются у секторов, обладающих низкой гибкостью платежеспособного спроса. При сохранении даже минимальной экономической стабильности повысится интерес к коммерциализации перспективных научных разработок, сформируются благоприятные условия для развития таких направлений, как нанотехнологии.

Но на фондовом рынке России новые веяния вряд ли успеют перерасти в конкретные инвестиционные идеи в 2009 году. В «год быка» он будет жить в условиях, близких к нулевой видимости. Важной целью станет сохранение имеющегося капитала, а поиск инновационных направлений его прироста — задачей-максимум. Ц

|

Ведущие банки по объему привлеченных средств юридических лиц (по данным на 1 октября 2008 года) |

||||||||||

|

S |

Банк |

Средства юридических лиц, тыс. руб. |

Остатки на расчетных счетах юрлиц, тыс. руб. |

Депозиты, привлеченные на срок, тыс. руб. |

||||||

|

До востребования |

до 30 дней |

до 90 дней |

до 180 дней |

до 1 года |

до 3 лет |

свыше 3 лет |

||||

|

1. |

СБЕРБАНК РОССИИ |

1 534 663 441 |

733 858 670 |

4 081 445 |

78 157 233 |

135 025 011 |

242 554 775 |

21 393 029 |

319 418 382 |

174 896 |

|

2. |

ВНЕШТОРГБАНК |

793 214 797 |

115 887 851 |

6 008 778 |

43 384 023 |

255 001 875 191 943 549 |

98 416 333 |

82 572 388 |

0 |

|

|

3. |

ГАЗПРОМБАНК |

524 322 817 |

306 101 976 |

51 |

32 566 659 |

68 000 984 |

84 021 506 |

12 305 221 |

20 341 638 |

984 782 |

|

4. |

БАНК МОСКВЫ |

239 991 911 |

66 150 623 |

14 929 325 |

0 |

16 066 054 |

85 634 727 |

31 917 069 |

25 286 284 |

7 829 |

|

5. |

МЕЖДУНАРОДНЫЙ МОСКОВСКИЙ БАНК |

210 564 831 |

35 533 846 |

133 |

49 818 859 |

42 470 131 |

4 400 164 |

12 839 051 |

52 231 147 |

13 271 500 |

|

6. |

АЛЬФА-БАНК |

197 819 930 |

74 920 800 |

3 000 289 |

5 831 021 |

26 761 278 |

21 769 457 |

38 518 734 |

27 018 351 |

0 |

|

7. |

РОСБАНК |

145 180 658 |

37 312 379 |

0 |

662 537 |

17 352 097 |

13 841 149 |

16 260 006 |

59 486 192 |

266 298 |

|

8. |

УРАЛСИБ |

144 902 576 |

57 531 585 |

133 |

31 500 |

14 804 157 |

10 783 994 |

21 681 706 |

32 236 882 |

7 832 619 |

|

9. |

РАЙФФАЙЗЕНБАНК АВСТРИЯ |

112 228 367 |

55 928 164 |

50 |

33 733 807 |

19 014 589 |

2 397 827 |

834 882 |

220 691 |

98 357 |

|

10. ПРОМСВЯЗЬБАНК |

84 249 500 |

42 984 266 |

2 000 503 |

707 585 |

7 462 816 |

8 622 849 |

8 986 538 |

13 464 724 |

20 219 |

|

|

11 |

. СИТИБАНК |

81 543 069 |

57 725 188 |

1 |

22 701 357 |

761 744 |

158 754 |

196 025 |

0 |

0 |

|

12. БАНК ВТБ СЕВЕРО-ЗАПАД |

73 198 656 |

40 480 100 |

15 170 |

3 336 318 |

12 551 915 |

8 846 019 |

7 493 923 |

393 853 |

81 358 |

|

|

13. АК БАРС |

66 127 614 |

15 030 733 |

1 724 571 |

0 |

3 920 482 |

3 396 116 |

649 388 |

24 312 938 |

17 093 386 |

|

|

14. МДМ-БАНК |

62 730 289 |

33 161 216 |

716 |

1 730 212 |

13 183 653 |

9 576 271 |

5 064 513 |

13 708 |

0 |

|

|

15. АБН АМРО БАНК А.О. |

62 324 568 |

20 083 515 |

0 |

34 602 008 |

4 984 048 |

135 000 |

2 519 997 |

0 |

0 |

|

|

16. ТРАНСКРЕДИТБАНК |

58 120 270 |

33 321 617 |

231 489 |

3 178 617 |

4 563 667 |

6 393 648 |

1 187 392 |

6 185 059 |

3 058 781 |

|

|

17. БАНК «САНКТ-ПЕТЕРБУРГ» |

57 533 200 |

28 008 240 |

1 905 |

185 320 |

5 099 093 |

4 966 225 |

8 501 132 |

10 771 285 |

0 |

|

|

18. ГАЗЭНЕРГОПРОМБАНК |

57 480 693 |

46 037 676 |

0 |

5 055 000 |

23 000 |

92 000 |

331 200 |

5 941 817 |

0 |

|

|

19. ВТБ-24 |

52 188 819 |

26 858 740 |

4 |

5 015 000 |

12 242 811 |

7 720 910 |

299 730 |

45 854 |

5 770 |

|

|

20. РОССИЯ |

52 093 307 |

32 322 741 |

0 |

850 826 |

9 905 063 |

2 318 407 |

1 484 050 |

5 212 220 |

0 |

|

|

21 |

. СВЯЗЬ-БАНК |

51 171 213 |

28 596 647 |

5 686 |

23 300 |

191 500 |

3 004 981 |

3 024 292 |

3 220 787 |

13 104 020 |

|

22. ИНГ БАНК (ЕВРАЗИЯ) |

49 513 580 |

14 680 539 |

0 |

26 033 528 |

8 760 134 |

39 379 |

0 |

0 |

0 |

|

|

Итого |

6 445 854 209 |

2 986 843 639 |

37 994 274 446 824 187 |

780 358 543 814 556 114 |

417 696 931 |

859 703 780101 876 741 |

||||

|

При расчете таблицы учитывались остатки средств на расчетных счетах российских коммерческих нефинансовых организаций и предпринимателей без образования юридического лица, а также депозиты юридических лиц (балансовые счета) 417п 418п 419п 421п 422п) и векселя эмитированные банками (балансовые счета 52301-07п). |

||||||||||