Условия эффективности кредитования инновационных программ промышленных предприятий

Автор: Молодчик А.В., Севастьянов В.П.

Журнал: Вестник Пермского университета. Серия: Экономика @economics-psu

Рубрика: Экономика и управление предприятием

Статья в выпуске: 4 (27), 2015 года.

Бесплатный доступ

Инновационное развитие предприятий и территорий возможно при наличии источников финансирования этих процессов. Особую значимость имеют те элементы инфраструктуры регионов, которые кредитуют инновационные программы предприятий, в частности коммерческие банки. Целью данной статьи является поиск границ экономической целесообразности кредитования банками и иными кредитующими структурами инновационной деятельности промышленных предприятий. Разработана ориентированная на практическое применение методика экспресс-анализа инновационных программ предприятий, позволяющая находить экономически целесообразные масштабы их кредитования. Она может быть использована как банками и иными кредиторами, так и заемщиками. В качестве критерия целесообразности кредитования инновационных проектов выступает требование прироста прибыли, получаемого при внедрении инновационных программ предприятий, в размерах, превышающих сумму кредита и затрат на его обслуживание. Достоинства и новизна методики заключается в том, что анализ всего многообразия параметров, характеризующих, с одной стороны, инновационные программы предприятий, а с другой, - возможные варианты кредитования, удалось свести к анализу ограниченного числа показателей, отображающих экономическую суть анализируемых процессов. Учитывается также динамика действующих инфляционных трендов на протяжении периодов времени, соответствующих жизненным циклам производимой продукции. Принятый подход обеспечил компактность методики. Она позволяет в короткие сроки анализировать множество допустимых вариантов кредитования предприятий. В свою очередь, это дает возможность оперативно находить наиболее приемлемые варианты кредитной поддержки предприятий, оптимальные как с точки зрения кредитующих структур, так и с точки зрения заемщиков. В конечном счете методика дает возможность формировать некие нормативные соотношения, определяющие объективно обусловленные границы экономической целесообразности кредитования инновационной деятельности предприятий. Такие нормативные параметры целесообразно закладывать в локальные нормативные акты и регламенты, регулирующие функционирование промышленных корпораций, а также субъектов инновационной инфраструктуры, призванных обеспечить кредитную поддержку инновационной деятельности предприятий.

Инновации, промышленные предприятия, инновационная инфраструктура, модернизация, кредит, инвестиции, окупаемость, экономическая целесообразность

Короткий адрес: https://sciup.org/147201497

IDR: 147201497 | УДК: 336.7:330

Текст научной статьи Условия эффективности кредитования инновационных программ промышленных предприятий

Инновационное развитие предприятий и территорий невозможно без достаточно развитой инновационной инфраструктуры. Особую значимость имеют те ее элементы, что обеспечивают финансовую поддержку инновационной деятельности предприятий – коммерческие банки, венчурные фонды, фонды прямых инвестиций, разного рода инвестиционные фонды, частные инвесторы, а также государственные институты, призванные обеспечить финансовую поддержку инновационной деятельности [1; 6; 7].

Для эффективного функционирования этих структур важно понимать, при каких условиях целесообразны инвестиции в инновационное развитие, когда они могут дать экономическую выгоду.

Необходим поиск условий и параметров, определяющих экономическую целесообразность инвестиций в инновации.

В ранее опубликованных по этой проблеме статьях [4; 5] нами рассмотрены варианты государственной поддержки инновационной деятельности предприятий. Не меньшую роль для инновационного развития корпораций и территорий играет банковское кредитование. Для предприятий, не имеющих доступ к бюджетным финансам, кредиты банков зачастую являются единственным источникам финансирования их инновационных программ.

Данная публикация посвящена поиску методики нахождения границ экономической целесо- образности кредитования инновационных про грамм промышленных предприятий.

Чтобы представить экономические условия и ограничения, в рамках которых осуществляется инновационное развитие предприятий и отраслей, проанализируем некоторые статистические данные о фактическом состоянии инновационной деятельности на примере одного из промышленно развитых регионов России, - Пермского края [12; 15; 16].

Среди организаций, предоставивших в 2013 г. отчетность об инновационной деятельности, каждое восьмое (12,7%) указывает на наличие тех- относящихся к категории обрабатывающих производств, доля таких предприятий 16 %. Больше всего предприятий, осуществляющих технологические инновации, среди химических и металлургических (31 %), а также занятых производством нефтепродуктов (33%). В сфере производства машин и оборудования их доля значительно ниже - 19% [17].

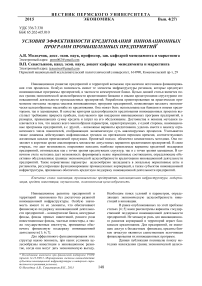

Негативным является тот факт, что удельный вес организаций, осуществлявших технологические инновации, из года в год уменьшается (график на рис. 1). Если в 2008 г. их было 26,2 %, то в 2013 г. в 2 раза меньше - 12,7 %.

Рис. 1. Удельный вес организаций, осуществлявших технологические инновации, в общем числе обследованных предприятий

Тем не менее удельный вес инновационных товаров, работ, услуг организаций, осуществляющих технологические инновации, в общем объёме отгруженных товаров, работ и услуг несколько увеличился с 17,6 % в 2008 г. до 22,1 % в 2013 г. (хотя в 2009, 2011 и 2012 гг. их доля падала до 69 %) [16]. Очевидно, это можно объяснить тем, что группа предприятий, ориентированных на выпуск инновационной продукции, наращивает объемы производства такой продукции, но общее число инновационных предприятий сокращается [9].

Суммарный объём отгруженных инновационных товаров, работ и услуг предприятий и ор- что составляло 17,6 % от общего объема отгруженной этими предприятиями продукции. Через 5 лет, в 2013 г., производство таких товаров выросло в 2,75 раза - до 171876,9 млн руб. и составило 22,1 % от общего объема отгруженной этими предприятиями продукции. В соответствии с нормативными документами органов государственной статистики инновационными считаются товары, работы, услуги, новые или подвергавшиеся в течение последних трёх лет технологическим изменениям разной степени [17].

Затраты на технологические инновации в целом по Пермскому краю также растут. С кризис-

При этом удельный вес затрат на технологические инновации в общем объёме отгруженных товаров, работ и услуг остается примерно на одном, довольно низком, уровне. В 2008 г. – 3,3 %, а в 2013 г. – 3,6 %.

Степень инновационности производимой предприятиями продукции непосредственно сказывается на цене и рентабельности продаваемых изделий [10].

В России рентабельность по промышленности в целом в относительно благополучном 2012 г. составляла 11,3 %. Высокую доходность демонстрируют преимущественно компании сырьевого сектора (15–19 %). Предприятия несырьевых отраслей имеют значительно меньшую рентабельность. Производство машин и оборудования – 4,8 %. Текстильное и швейное производство – 3,4 %. Обработка древесины и производство изделий из дерева – 2,5 % [17].

Весьма высока доля убыточных предприятий, у которых рентабельность меньше нуля. По данным Росстата, доля таких организаций в 2012 г. составляла 35% [17].

В Пермском крае удельный вес убыточных предприятий и организаций в 2013 г. – 27,6 % от общего их числа. Доля убыточных предприятий категории «Обрабатывающие производства» – 29,3 %. Среди них больше всего (60,4 %) предприятий, занятых производством, передачей и распределением пара и горячей воды (тепловой энергии). Довольно много нерентабельных предприятий (44,8 %) в сфере целлюлозно-бумажного производства, издательской и полиграфической деятельности, а также предприятий, занятых обработкой древесины и производством изделий из дерева – 42,9 %. Доля убыточных предприятий, производящих машины и оборудование – 27,5 % [15].

Рост цены и рентабельности продукции возможны за счет модернизации продукции, улучшения ее потребительских качеств [2; 13]. Это, в свою очередь, требует серьезных инвестиций.

Источниками финансирования затрат на технологические инновации в организациях добывающих, обрабатывающих производств, по производству и распределению электроэнергии, газа и воды являются преимущественно собственные средства предприятий и организаций. Их доля составляла в 2013 г. 64,2% от общей суммы финансирования. Удельный вес средств федерального бюджета – 7,2%. Доля бюджетов субъектов Российской Федерации и местных бюджетов за последние 10 лет не превышала 0,3%. Удельный вес кредитов банков из года в год колеблется на уровне 3,5–6 % [17].

Внедрение инновационных технологий – длительный процесс, продолжающийся иногда многие годы. Ниже приведена статистика по срокам их внедрения [17]. Предприятия Пермского края в 2013 г. используют 4395 передовых производственных технологий. Из них большая часть – 55,8 % от общего их числа – внедрялись в производство шесть и более лет. 19, 3 % внедрялись за 4– 5 лет. Примерно такая же доля – 18,1 % – внедряется за 1–3 года, и только 6,8 %, то есть лишь одна из

15 передовых технологий, внедряется за время, не превышающее один год [17].

Приведенные данные дают некоторое представление о фактически сложившихся соотношениях параметров, характеризующих инновационную деятельность предприятий. Используя эти соотношения как некие ориентиры, проведем исследования условий и границ экономической целесообразности банковского кредитования в целях реализации инновационных программ промышленных предприятий.

В настоящее время предлагаются всевозможные методики оценки окупаемости инвестиций в инновации [3; 8; 11; 14]. Они позволяют учесть практически все многообразие обстоятельств, связанных с их финансированием, разработкой и внедрением. Наряду с ними необходимо иметь относительно простые методики оценки инновационных проектов, позволяющие предприятиям и инвесторам оперативно, без детальной их проработки, рассматривать множество вариантов и принимать решения о целесообразности инвестирования, в том числе и банковского кредитования инновационных предприятий. Поиску таких экспресс-методов анализа инновационных программ предприятий на предмет целесообразности их кредитования посвящена настоящая публикация.

При разработке методов экспресс-анализа инновационных программ предприятий желательно получить универсальные рекомендации, пригодные для предприятий разных сфер и масштабов деятельности. Одним из способов достижения такой универсальности является использование относительных величин и параметров, которые играют роль неких нормативов, определяющих границы экономической целесообразности инвестиций в инновации и пригодны для использования при любых масштабах инвестирования, справедливы для предприятий как малых и средних, так и крупных.

Учитывая это, масштабы кредитования предприятий будем характеризовать с помощью коэффициента масштаба инвестирования (кредитования) K m , представляющего собой отношение суммы кредита к размерам годовой прибыли, получаемой предприятием в обычном режиме (до начала реализации инновационных программ). При умножении годовой прибыли на этот коэффициент получим денежное выражение суммы кредита.

Кредит предоставляется предприятию в первый год реализации его инновационной программы на срок Tk лет. В последующем изложении будем считать, что он равен числу лет реализации инновационной программы предприятия Т . Все приведенные в данной публикации выводы и формулы справедливы для общего случая, когда срок кредитования T k отличается от T .

Важным параметром, характеризующим инновационный проект, являются не только срок его разработки и внедрения Т, но и период продаж новой (модернизированной) продукции, то есть период получения дополнительной прибыли после внедрения проекта. По существу, это жизненный цикл модернизированного (нового) изделия, соз- данного в результате внедрения инновационного проекта. Число лет, в течение которых этот обновленный товар имеет спрос и продается на соответствующем рынке, обозначим через Т1.

Считаем, что каждое предприятие производит (и продает) продукцию в объеме V единиц в год, по цене Z денежных единиц за штуку, при себестоимости изделий C денежных единиц. При этом рентабельность производимых изделий r , определяемая как отношение прибыли к себестоимо-

Z - C сти изделия в долях единицы, равна r = ———.

Реализуя инновационные программы, предприятия добиваются снижения себестоимости

продукции, повышения ее качества и иных потребительских свойств. Делается это ради возможности продавать усовершенствованную продукцию по более высокой цене (Z 1 > Z) в течение последующих нескольких лет (Т 1 ) . За счет роста цены нового (модернизированного) изделия прибыль, получаемая с единицы продукции, возрастет на разницу цен Z 1 –Z .

Повышение качества продукции требует применения новых материалов, новых технологий и методов организации производства. Это требует дополнительных затрат. Поэтому повышение качества при одновременном снижении себестоимости – весьма сложная задача. Но даже если затраты останутся на прежнем уровне, рентабельность воз-

Z - C Z 1 - C растет от r =------ до r =-------.

CC

Отношение рентабельности изделия до и после внедрения инноваций назовем коэффициен-

Чтобы не загромождать изложение расчетами процентов по кредиту, всю их сумму за все годы пользования кредитом удобно выразить единственным коэффициентом – а . Назовем его «коэффициент стоимости кредита». При умножении на него размера кредита получим сумму процентов, которые предприятие выплатит банку за весь период кредитования.

Найдем формулы для расчета коэффициента а для разных вариантов начисления процентов по кредиту. Как правило, в кредитных договорах с банками предусматривается начисление процентов либо помесячно, либо поквартально. Число периодов выплаты кредита в течение всего периода кредитования обозначим через М . При сумме кредита D в каждый такой период заемщику надо выплатить сумму основного долга в размере q = D / M , а также проценты, соответствующие установленной годовой ставке платы за кредит b . Если проценты выплачиваются поквартально, они начисляются каждый квартал по ставке h = b/4 , если помесячно h = b/12 .

Сумма процентов, выплачиваемых в каждый m-й период (значения m от 1 до М ) определяется выражением Pm = [D – q (m – 1)]h.

При поквартальной выплате процентов и сроке кредитования один год сумма выплаченных процентов Ps будет равна сумме следующих слагаемых:

P s = (D–0)h + (D – q)h + (D – 2q)h + (D – 3q)h = 4Dh

b

– 6qh = 4D

– 6q

b

r том роста рентабельности продукции k = — .

r

b

= 4D

Db

– 6

= Db

= 0,625 Db.

Если после внедрения инноваций существенно изменится (снизится или увеличится) себестоимость изделий (до уровня С 1 ), то рентабель-

ность станет

r 1 =

Z 1

—

C 1

C 1

. Изменение себестоимо-

сти необходимо учесть при расчете коэффициента рентабельности модернизированной продукции. Следует ввести параметр c=С1/С , учитывающий

r 1 этот фактор. Тогда k = 1 c .

r

При использовании указанных коэффициентов прибыль, получаемая с единицы продукции (до внедрения инноваций), можно определять как произведение rC , а после внедрения – как rkC .

Рассмотрим вариант, когда предприятию предоставлен кредит на Т k лет. Кредит предоставляется в первый год реализации инновационной программы предприятия. По условиям кредитного договора с банком предприятие будет ежемесячно (или ежеквартально) возвращать равными долями сумму основного долга по кредиту, а также уплачивать проценты за пользование кредитом по ставке B процентов годовых, или, в долях единицы, – b .

Тогда коэффициент стоимости кредита а , определяемый как отношение суммы процентов, выплаченных за весь период кредитования к величине выданного кредита D равен a = 0,625 Db / D = 0,625b. a = 0,625b.

Если проделать подобную цепочку расчетов для периода кредитования в два года (M = 8), выражение для расчета коэффициента а примет вид a = 1,125b.

Универсальная формула для расчетов коэффициента стоимости кредита а при сроке кредитования Т k лет и поквартальными платежами процентов по кредиту имеет вид а = b(0,125 + 0,5Т k ).

Аналогичные расчеты для кредитования с помесячной выплатой процентов приводят к выводу следующей формулы расчета коэффициента стоимости кредита: а = b(0,041667 + 0,5Т k ).

Обе формулы отличаются только величиной одного из чисел. В дальнейших расчетах обозначим его через L . Тогда а = b(L + 0,5Т k ). (1)

В случае поквартальных платежей по процентам за кредит L = 0,125 , а при помесячном начислении процентов L =0,041667.

За годы внедрения Т и последующих лет продаж новой продукции Т1 предприятие получит прибыль в размере rCVT + rkCVТ 1 . При этом при-

быль, остающаяся в распоряжении предприятия (чистая прибыль), составит

P 1 = rCVT(1- s) + rkCVТ 1 (1– s), где s – ставка налога на прибыль (в долях единицы).

Эту сумму прибыли сравним с той, что предприятие получило бы за эти же годы, не внедряя каких-либо инновационных программ: P0 = rCV(Т+Т1 1 )(1–s).

Для предприятия экономически выгоден вариант, когда уровень доходности, достигаемой в

мере, перекрывающем кредит с процентами, изменится следующим образом:

rCVT(1–s) + rkCVТ 1 (1–s) – rCV(Т+Т1 1 )(1 – s) > rCV K m [1 + b(L+0,5T k )].

После преобразования последнего неравенства получаем:

(1 - s) T1( kf -1) К <

1 + b (L + 0,5Tk)

.

рамках реализуемого предприятием инновационного проекта, обеспечит прирост чистой прибыли, перекрывающий размер кредита и процентов по нему. Для этого должно быть выполнено условие P 1 – P 0 > rCV K m (1 + a), или rCVT(1–s) + rkCVТ 1 (1– s)–rCV(Т+Т1 1 )(1–s) > rCV K m (1 + a).

В этом выражении составляющая rCV K m определяет размер кредита, задаваемый величиной коэффициента масштабов инвестирования Km , а множитель 1+a характеризует сумму процентов за

годы пользования кредитом.

После преобразования неравенства получим соотношение для расчета коэффициента масштаба инвестирования К m :

К m <

(1 - s)T1(k -1)1 + a

Подставив вместо a формулу для ее расчета (1) получим

К m <

(1 - s)T(k -1)1 + b (L + 0,5Tk).

Если в результате реализации инновационной программы вырастут также объемы производства и продаж модернизированной продукции от V до V1 , то в последнюю формулу необходимо ввести коэффициент f = V1 / V , учитывающий это обстоятельство. Тогда условие прироста прибыли в раз-

Максимальный размер кредита должен быть не более суммы, задаваемой расчетным значением коэффициента масштаба инвестирования Кm , а именно суммы, численно равной произведению этого коэффициента К m на размер годовой прибыли предприятия до внедрения инновационного проекта. При кредитовании свыше этой границы расходы предприятия на кредит и его обслуживание уже не окупаются.

Вышеприведенные формулы справедливы при неизменных ценах. Они не учитывают фактор инфляции. В реальной практике цены ежегодно растут.

Период разработки и внедрения инноваций и последующей продажи новых (модернизированных) изделий зачастую длится много лет. Как свидетельствует вышеприведенная статистика, большинство инновационных проектов представляют собой варианты со сроком внедрения до 6 лет. Последующий период их продаж также до 6 и более лет. Всего это продолжается 12 и более лет. При столь длительном сроке существенно воздействие инфляционных процессов. Необходимо учесть ежегодный рост цен. Поэтому последующие расчеты проводим в текущих ценах, растущих в соответствии со среднегодовыми темпами инфляции. В табл. 1 представлены данные о фактическом уровне инфляции в России за последние 10 лет.

Таблица 1

Темпы инфляции в экономике России за 2005–2014 гг. (в процентах)

|

2005 г. |

2006 г. |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

Среднегодовая |

|

10,91 |

9,00 |

11,87 |

13,28 |

8,80 |

8,78 |

6,10 |

6,58 |

6,45 |

11,36 |

9,313 |

Как показано в табл. 1, фактические темпы инфляции в кризисный 2008 г. достигали 13,28 %. Через четыре года, к 2012 г. они составили 6,45 %, а в 2013 г. 6,55 %, то есть инфляция стабилизировалась на уровне 6,5 % в год. В 2014 г. темпы инфляции резко возросли до 11,36 %. Обусловлено это не только экономическими причинами, но и политической обстановкой. По прогнозам правительства последующие два года инфляция может быть на уровне 12–14 % в год. Далее ожидается некоторое ее снижение.

Если предположить, что масштабы кризисных явлений (в настоящее время) сопоставимы с имевшими место в период кризиса 2008 г., то уро-

вень инфляции на ближайшие 10 лет можно прогнозировать на уровне, среднем за предыдущее десятилетие, то есть 9,313 % в год. Дальнейшие расчеты будем вести исходя из этого предположения.

Для отражения динамики инфляционного роста цен используем показатель среднегодовых темпов инфляции e = (1 + i/100).

При уровне инфляции i = 9,313 % в год e = 1+ 9,313 / 100 =1,09313.

Если принять уровень сегодняшних цен за единицу, то, за последующие 8 лет они удвоятся, а за 10 лет вырастут в 2,4362 раза (табл. 2).

Таблица 2

Уровень цен по годам при темпе инфляции 9,313 % в год

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

1,0931 |

1,1949 |

1,3062 |

1,4279 |

1,5608 |

1,7062 |

1,8651 |

2,0388 |

2,2287 |

2,4362 |

Используя показатель среднегодовых темпов инфляции e = (1 + i/100), запишем выражение

для расчета суммы прибыли, остающейся в распоряжении предприятия (Р) за годы внедрения инно-

ваций (Т): Р = rCVwе^1 + rCVwе^2 +….+ rCVwе^T = rCVw(e^1+e^2+…+e^T) .

Здесь 1, 2…Т – показатель степени, в которую возводится показатель инфляции е , чтобы определить уровень прироста цен в 1-й, 2-й, …,Т-й годы реализации инновационной программы; w – коэффициент, определяющий долю прибыли, остающейся в распоряжении предприятия (после уплаты налога на прибыль). Рассчитывается как w = 1 – s , где s – ставка налога на прибыль в долях единицы.

Цепочку коэффициентов, отражающих ежегодный инфляционный рост цен, обозначим через Е = e^1+e^2+…+e^T. Тогда P = rCVwE.

Сумма прибыли, остающейся в распоряжении предприятия за годы продаж модернизированной продукции Т 1 , когда рентабельность продаваемых изделий увеличилась в k раз, составит Р 1 = rkCVwе^T+1 + rCVwе^T+2 +….+ rCVwе^T+T1 = rCVw(e^T+1+e^T+2+…+e^T+T1).

Выражение в скобках обозначим через Е1 . При этом P 1 = rkCVwЕ 1 .

В исходном варианте (без внедрения каких-либо инноваций) выражение для расчета суммы прибыли, остающейся в распоряжении предприятия Po за весь рассматриваемый период Т+Т1 лет, определяется соотношением

P o = rCVwе^1 + rCVwе^2 +….+ rCVwе^T+T1 = rCVw(e^1+e^2+…+e^T+T1).

Последовательность слагаемых в скобках обозначим через Е о . Формула расчета прибыли, остающейся в распоряжении предприятия в базовом варианте, примет вид Р o = rCVwE o .

Следует иметь в виду, что чем выше уровень инфляции, тем выгоднее для предприятия получать кредиты, особенно если он получен на достаточно длительный срок 3, 4, 5, 6 лет. Это обусловлено тем, что в кредитных договорах с банками инфляция в явном виде не учитывается. При этом размер кредита, задаваемого величиной коэффициента масштабов инвестирования K m , рассчитывается, как и прежде, по ранее приведенной формуле 4.

Получение кредита для реализации инновационной программы выгодно для предприятия, если прирост чистой прибыли за счет внедрения этой программы перекроет сумму взятого кредита и выплачиваемых по нему процентов:

rCVwE + rkCVwЕ1 – rCVwEo > rCVKm(1+а).

Сократим все составляющие неравенства на rCV. Оно примет вид:

wE + kwE1 - wEo > Km(1 +a). Подставив вместо а выражение для ее расчета (1), а также учитывая, что Ео = Е + Е1 преобразуем записанное неравенство.

В итоге получим выражение для расчета коэффициента масштаба кредитования, учитывающего инфляционный рост цен:

(1 - s) E1( kf -1) К <

1 + b (L + 0,5Tk)

.

K m определяет максимально допустимый в условиях данного инфляционного роста цен размер кредита, при котором прирост прибыли, обусловленный внедрением инноваций, перекроет сумму взятого кредита и выплачиваемых по нему процентов. Если же предприятие возьмет кредит больший, чем допускает расчетное значение K m , средств для полной выплаты кредита и процентов не хватит.

Полученная методика определения допустимых масштабов кредитования позволяет проводить оперативный экспресс-анализ инновационных проектов предприятий, финансируемых за счет заемных средств.

Она удобна тем, что для экспресс-оценки целесообразности кредитования любого инновационного проекта достаточно знать несколько цифр: рост рентабельности производимой предприятием продукции, достигаемый при внедрении проекта k ; срок кредитования T k , срок разработки и внедрения проекта Т и период продаж модернизированной продукции Т1 , характеризующий ее жизненный цикл. В случае роста объемов производства также f = V 1 / V .

Параметры, отражающие темпы инфляции, при сегодняшнем ее уровне сведены в справочную табл. 3, из которой можно взять необходимый для расчетов коэффициент E1 в зависимости от сочетаний сроков внедрения инновационных проектов Т и периода продаж модернизированной продукции Т 1 .

Таблица 3

Коэффициенты Е1 при уровне инфляции 9,313 % в год

|

Годы внедрения (Т) |

Т 1 – Период продаж инновационной продукции (в годах) |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

1 |

1,3062 |

2,7341 |

4,2949 |

6,0011 |

7,8662 |

9,9050 |

|

2 |

1,4279 |

2,9887 |

4,6949 |

6,5600 |

8,5988 |

10,8275 |

|

3 |

1,5608 |

3,2670 |

5,1321 |

7,1709 |

9,3996 |

11,8359 |

|

4 |

1,7062 |

3,5713 |

5,6101 |

7,8388 |

10,2750 |

12,9381 |

|

5 |

1,8651 |

3,9039 |

6,1326 |

8,5688 |

11,2319 |

14,1431 |

|

6 |

2,0388 |

4,2675 |

6,7037 |

9,3668 |

12,2779 |

15,4602 |

В формулах 1–5 использованы преимущественно относительные величины (коэффициент масштаба кредитования, рост рентабельности). Поэтому полученные выводы и методы расчетов удобны в применении и носят универсальный характер. Они пригодны при любых масштабах инвестирования, справедливы для предприятий как малых и средних, так и крупных. По существу, по- лученные соотношения представляют собой нормативы, определяющие границы экономической целесообразности инвестиций в инновации. Эти нормативные величины целесообразно закладывать в локальные нормативные акты, регулирующие деятельность государственных и частных структур, связанных с вопросами кредитования инновационной деятельности предприятий.

Так, табл. 4 содержит значения допустимого коэффициента масштаба инвестирования при любых сочетаниях сроков реализации проекта (Т от 1 до 6 лет) и периодов продаж обновленной про- дукции (Т1 также от 1 до 6 лет), при указанном значении параметра k, характеризующего рост рентабельности продаж обновленной продукции.

Таблица 4

Допустимые значения коэффициента масштаба кредитования K m (в процентах от размера годовой прибыли предприятия до начала внедрения его инновационной программы) в зависимости от сроков внедрения Т и периода продаж обновленной продукции Т 1 , при росте рентабельности k = 1,3

|

Т – годы внедрения |

Т 1 – период продаж инновационной продукции (в годах) |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

|

1 |

28,2% |

59,0% |

92,7% |

129,5% |

169,7% |

213,7% |

|

2 |

14,2% |

29,8% |

46,9% |

65,5% |

85,8% |

108,0% |

|

3 |

9,7% |

20,2% |

31,8% |

44,4% |

58,2% |

73,3% |

|

4 |

7,4% |

15,5% |

24,3% |

34,0% |

44,6% |

56,2% |

|

5 |

6,1% |

12,7% |

20,0% |

27,9% |

36,6% |

46,1% |

|

6 |

5,2% |

10,9% |

17,2% |

24,0% |

31,4% |

39,6% |

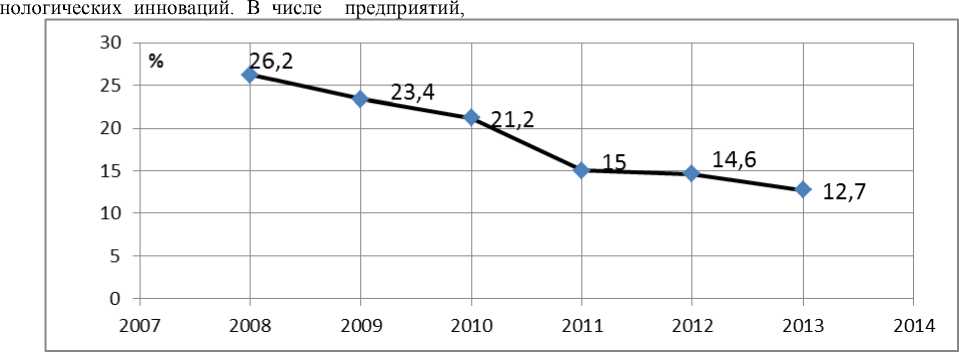

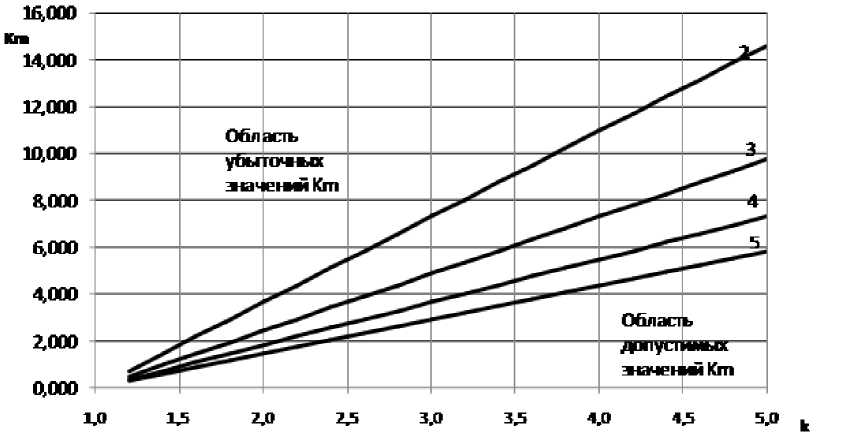

Экономически оправданные масштабы Ниже представлен график соотношений кредитования, при прочих равных условиях, зави- параметров роста рентабельности продукции k и сят в основном от коэффициента роста рентабель- коэффициента масштаба кредитования Km, при Т=3

ности продукции за счет внедрения инновационной и Т 1 =6 лет. программы предприятия k .

к

Рис. 3. Области допустимых и убыточных значений коэффициента масштаба кредитования

Ниже прямой линии находится область допустимых значений коэффициента масштаба кредитования Km , при которых выполняется условие окупаемости кредитных сумм. Выше прямой – область убыточных значений K m , при которых расходы по кредитованию не окупятся.

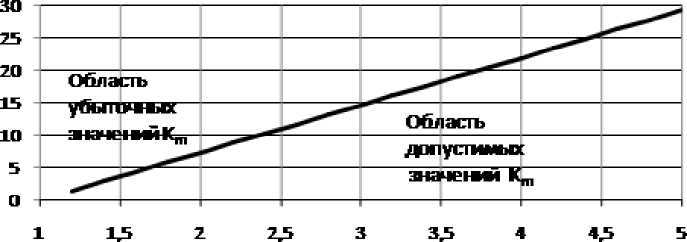

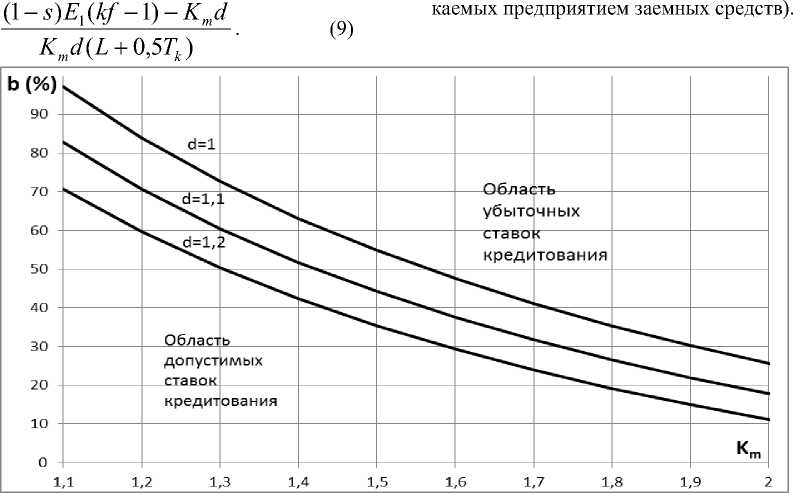

На стадии, когда предприятие принимает решение о реализации своей инновационной про- граммы за счет привлечения заемных средств, важно знать допустимую в данных конкретных условиях ставку банковского кредитования. Исходя из формулы (5) можно найти выражение для ее расчета:

b <

(1 - s) Ei( kf - 1) - Km Km (L + 0,5Tk)

Рис. 4. Область допустимых и убыточных ставок кредитования

Если точка, соответствующая ставке по кредиту, ниже граничной линии (из области допустимых ставок кредитования), то кредит и проценты по нему будут перекрыты дополнительной прибылью, полученной в результате внедрения инновационной программы предприятия.

Вышеизложенные соотношения позволяют находить границы безубыточного кредитования инновационных предприятий. Но, принимая решение о кредитовании, инвестор и кредитуемое предприятие могут рассчитывать на некий более высокий уровень доходности, нежели просто окупаемость проекта. Например, ставить цель получения на каждый рубль привлеченных заемных средств более чем один рубль дополнительной прибыли. В этом случае в формулу для расчета коэффициента масштаба кредитования необходимо ввести показа- тель d, называемый «требуемым уровнем доходности». Он задает количество денежных единиц дополнительной прибыли, которые надо получить в расчете на одну денежную единицу заемных средств. Выражение для расчета коэффициента масштаба кредитования при этом изменится следующим образом:

К < (1 - s) E,( kf -1) m d [1 + b (L + 0,5Tk)]

.

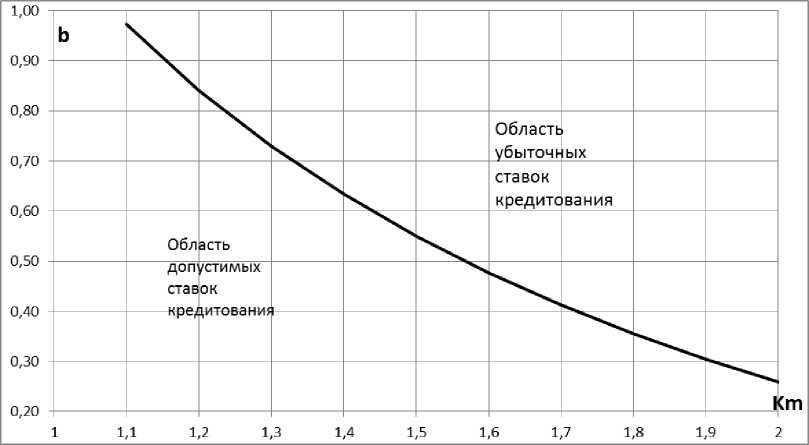

На рис. 5 представлен веер прямых линий, каждая из которых отсекает область допустимых значений коэффициента масштаба инвестирования, при которых достигается необходимый уровень доходности.

Рис. 5. Области допустимых и убыточных значений коэффициента масштаба кредитования при заданных значениях уровня доходности инвестиций

Так, ниже линии 2 находится область допустимых значений коэффициента масштаба кредитования K m , при которых обеспечивается доходность более двух денежных единиц на единицу вложенных заемных средств, а ниже линии 3 область допустимых значений K m , при которых доходность более трех денежных единицах на единицу инвестиций. Между этими двумя линиями лежат точки, соответствующие значениям коэффициента масштаба кредитования K m , при которых обеспечи-

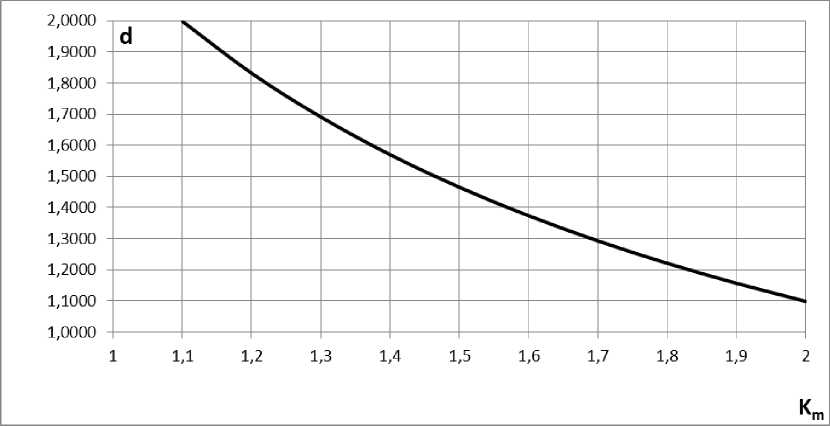

Можно решать и обратную задачу: в зависимости от размера кредита (заданном коэффициентом масштаба кредитования Km) рассчитать сумму прироста прибыли, получаемую на каждый рубль привлекаемых заемных средств d:

d = <1-s)E, Эту зависимость отображает график на рис. 6. вается доходность от двух до трех денежных единиц на единицу инвестиций. Рис. 6. Прирост прибыли на рубль привлекаемых заемных средств d в зависимости от коэффициента масштаба кредитования Km Предельно допустимая ставка банковского кредитования при условии обеспечения доходности более чем один рубль на единицу инвестиций На рис. 7 представлены графики, разделяющие всю совокупность точек, отображающих величины возможных ставок кредитования, на область убыточных и допустимых ставок кредитования (при заданных значениях доходности привле- b < Рис. 7. Области допустимых и убыточных ставок кредитования при заданных значениях уровня доходности привлекаемых кредитных ресурсов Так, ниже линии, помеченной выражением d =1,1, лежат точки, соответствующие значениям ставок кредитования, при которых достигается доходность в 1,1 руб. на каждый рубль привлекаемых заемных средств, при указанных на горизонтальной оси масштабах кредитования. Соответственно ниже линии d =1,2 точки, отображающие значения ставок кредитования, при которых достигается доходность более чем в 1,2 руб. на каждый рубль привлекаемых заемных средств. В качестве выводов по проведенному исследованию констатируем следующее. 1. Существуют объективно обусловленные границы экономической целесообразности кредитования инновационных предприятий, при которых обеспечивается баланс интересов кредитующих банков и потребностей инновационных предприятий. 2. Размеры кредитных ресурсов, предоставляемых инновационным предприятиям, должны определяться из условия, что расходы по кредитованию и обслуживанию кредита окупаются за счет прироста прибыли при внедрении инновационных программ у этих предприятий. 3. Указанный принцип реализует изложенная в данной статье методика экспресс-анализа инновационных программ предприятий. Она ориентирована на практическое применение и может быть использована как банками (и иными кредитующими структурами), так и заемщиками. 4. Предлагаемая методика позволяет и предприятиям и банкам за ограниченное время анализировать множество вариантов кредитования инновационного предприятия, варьируя показателями суммы и сроков кредитования, ставок оплаты за пользование кредитом, параметрами доходности инновационных программ предприятий. Это позволяет оперативно подбирать варианты кредитования, приемлемые как для кредиторов, так и для заемщиков. 5. Достоинство и новизна методики заключаются в том, что анализ всего многообразия параметров, характеризующих, с одной стороны, инновационные программы предприятий, а с другой – возможные варианты кредитования, удалось свести к анализу ограниченного числа показателей, отображающих экономическую суть анализируемых процессов (причем в условиях действующих инфляционных трендов). 6. Получаемые по данной методике соотношения представляют собой некие нормативы, определяющие границы экономической целесообразности кредитования инновационных предприятий. Эти нормативные величины целесообразно Это обеспечило компактность методики и возможность в короткие сроки анализировать множество возможных вариантов кредитования инновационных предприятий. В свою очередь, это позволяет быстро находить наиболее приемлемые варианты кредитной поддержки инновационных предприятий, оптимальные как с точки зрения кредитующих структур, так и с точки зрения заемщиков. закладывать в локальные нормативные акты, регулирующие деятельность промышленных корпораций, а также субъектов инновационной инфраструктуры, кредитующих инновационные предприятия.

Список литературы Условия эффективности кредитования инновационных программ промышленных предприятий

- Ахметова М.И. Подход к оценке уровня развития инновационной системы региона//Экономические и социальные науки: прошлое, настоящее и будущее: материалы III Междунар. заоч. науч.-практ. конф. 30 апреля 2014 г. М.: Экономическая газета, 2014. С. 330-334.

- Дубровская Ю.В. Nationalprivate partnership as the basis of territorial budgets equilibrium achievement//Actual problems of economics. 2014. №12. URL: http:eco-science.net (дата обращения: 11.03.2015).

- Иерархический анализ социально-экономических систем: подходы, модели, приложения//Коллективная монография под общ. ред. д-ра экон. наук, проф. Ю.К. Перского в 2 ч. Пермь: Изд-во Перм. нац. исслед. политехн. ун-та, 2012.

- Молодчик А.В., Севастьянов В.П. Границы экономической целесообразности налоговых льгот для инновационных предприятий//Вестник Пермского университета. Серия «Экономика». 2014. № 3. С. 58-65.

- Молодчик А.В., Севастьянов В.П. О целесообразности субсидирования инновационных программ промышленных предприятий//Вестник УрФУ. Серия «Экономика и управление». 2014. № 6. С. 36-45.

- Об инновационной деятельности в Пермском крае: Закон Пермского края от 11.06.2008 N 238-ПК. . Доступ из справ. -правовой системы «Консультант-Плюс».

- О науке и научно-технической политике в Пермском крае: Закон Пермского края от 02.04.2008 № 220-ПК. . Доступ из справ. -правовой системы «Консультант-Плюс».

- Перский Ю.К., Ахметова М.И. Подход к оценке уровня развития инновационной системы региона в его социально-экономической среде//Электронный вестник МГУ «Государственное управление». Москва. 2014. № 46. С. 122-139. URL: http://e-j ournal. spa. msu. ru/uploads/vestnik/2014/vipusk_46._oktj abr_2014_g._/persky_akhmetova.pdf (дата обращения: 03.03.2015).

- Перский Ю.К., Дубровская Ю.В. Гармонизация интересов экономических субъектов в системе иерархических взаимосвязей экономики//Журнал экономической теории. 2011. №1. С. 24-37.

- Перский Ю.К., Дубровская Ю.В. Институциональная структура гражданского общества как важнейшая составляющая системы взаимодействия субъектов экономики//Государственное управление: электронный вестник. 2014. № 43. URL: http://e-journal.spa.msu.ru/uploads/vestnik/2014/vipusk 43. aprel 2014 g./ekonomitcheskie vo prosi upravleniia/persky dubrovskaya.pdf (дата обращения: 01.03.2015).

- Перский Ю.К., Дубровская Ю.В. Институты местного самоуправления как фактор гармонизации интересов субъектов экономики: монография. Пермь: Изд-во Перм. нац. исслед. политехн. ун-та, 2014.

- Севастьянов В.П. Динамика инновационного развития предприятий Пермского края//Вестник Пермского национального исследовательского политехнического университета. Социально-экономические науки. 2012. № 16 (41). С. 174-194.

- Семенова Е.В., Перский Ю.К., Ахметова М.И. Построение типологического ряда регионов по признаку инновационного потенциала//Научное обозрение. 2014. № 8. С. 407-415.

- Семенова Е.В., Перский Ю.К., Ахметова М.И. Social-5 economic determinants of territorial innovative development//X международный форум «Крым HI-TECH -2014»: сборник тезисов докладов. 25-27 сентября 2014 г. Севастополь, 2014.

- Социально-экономическое положение Пермского края. Официальное издание/Территориальный орган Федеральной службы государственной статистики по Пермскому краю. Пермь, 2014.

- Статистический ежегодник Пермского края/Территориальный орган Федеральной службы государственной статистики по Пермскому краю. Пермь, 2014.

- Территориальный орган Федеральной службы государственной статистики по Пермскому краю. Пермь, 2013. URL: http://permstat.gks.ru/сайт (дата обращения: 04.03.2015).