Особенности формирования понятия «лизинг» у студентов экономических специальностей

Автор: Лялькин В.А.

Журнал: Интеграция образования @edumag-mrsu

Рубрика: Инновации в образовании

Статья в выпуске: 1 (26), 2002 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/147135606

IDR: 147135606

Текст статьи Особенности формирования понятия «лизинг» у студентов экономических специальностей

В современных условиях развития экономики при изу чении курса «Организация и финансирование инвестиций» целесообразно сформировать у студентов четкое понимание термина «лизинг». Материал при изучении данного вопроса может состоять из двух частей: а) формирование теоретического представления о лизинге, его пре-иму ществах и недостатках при осу ществ-лении инвестиционной деятельности, ис тория его возникновения и т.п.; б) изучение схемы и методов расчета лизинговых платежей (практическая часть). Конкретные материалы для изучения теоретической части представлены ниже.

Для выхода страны из экономического кризиса и оздоровления экономики в целом необходимо налаживание прибыльной, высокоэффективной работы отечественных предприятий. Решение данной проблемы

заключается в обновлении основных фондов и использовании совершенных технологий на современном высокоэффективном оборудовании. Но для этого необходимо привлечение значительных финансовых средств, а свободных денег у большинства наших предприятий просто нет. Получение же кредитов сопряжено не только с серьезными трудностями, но и нередко с последующим «латанием» многочисленных финансовых дыр и брешей. Поэтому лизинг может быть успешно применен в качестве высокоэффективного инструмента технического перевооружения.

Термин «лизинг» происходит от английского слова lease - сдавать и брать имущество в наем. Лизинг как экономическая правовая категория представляет собой особый вид деятельности, направленный на инвестирование свободных или привлеченных финансовых средств, когда по договору финансовой аренды (лизинга) арендодатель(лизингодатель) обязуется приобрести в собственность имущество у определенного продавца и предоставить это имущество арендатору (лизингополучателю) за плату во временное пользование для предпринимательских целей.

Принято считать, что отношения, связанные с лизингом, относятся к новейшему периоду истории. Однако существует множество свидетельств того, что аренда (лизинг) известна человеку с незапамятных времен. Раскрытие сущности лизинговой сделки восходит к далекой эпохе Аристотеля. Именно ему принадлежит название одного из трактатов в «Риторике»: «Богатство состоит в пользовании, а не в праве собственности». Иными словами, не обязательно для получения дохода иметь в собственности какое-либо имущество, достаточно лишь иметь право гют зваться им и в результате получать доход. Английский историк Т. Кларк обнаружил несколько положений о лизинге в законах Хаммурапи, принятых между 1775 и 1750гг.дон.э. Группа статей, касающихся собственности, - самая большая в судебнике Хаммурапи. Статьи обстоятельно и скрупулезно рассматривают все случаи арендной платы, условия залога имущества. Многие другие цивилизации, включая греков, римлян, егип тян. считали аренду доступным и порой единственно возможным способом приобретения оборудования, земли, домашнего скота и военной техники.

Первое известное употребление термина «лизинг» (об этом пишет австрийский исследователь В. Хойер в своей книге «Как делать бизнес в Европе») относится к 1877 г, когда телефонная компания «Белл» приняла решение не продавать свои телефонные аппара i ы. а сдавать их в аренду. т.е. устанавливать оборудование только на основе арендной платы. Эта операция оказала сильное воздействие не только на развитие связи. Интересуясь прибылью от предоставления специфических по тому времени финансовых услуг, производители новой техники были также заинтересованы в защите технологии, составляющей предмет их собственности, воплощенный в новых машинах. Поэтому они высоко оценили аренду оборудования, позволяющую им в отличие от простой продажи защитить свое монопольное право на использование ноу-хау .

В настоящее время лизинговые операции играют огромную роль в привлечении инвестиций и обновлении основных фондов.

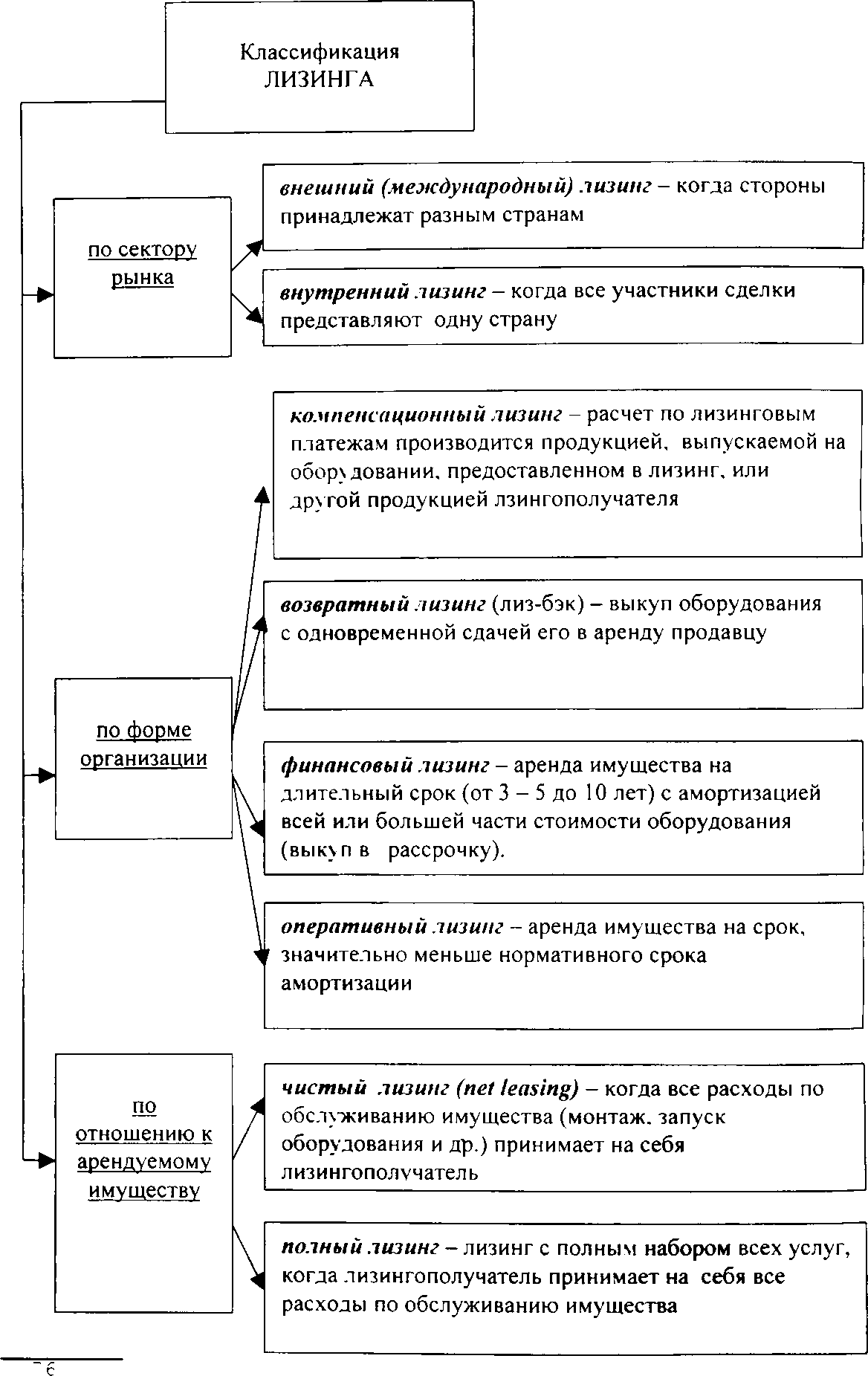

Современный рынок лизинговых услуг характеризуется многообразием форм и моделей лизинга (см. схему).

Каждая из развитых стран имеет свою историю развития лизинга. Так, в США революция лизинговых отношений произошла в 50-х гг. XX в. На долю США приходится половина мирового оборота товаров. поставляемых по лизингу. В 1986 г. в США было поставлено в лизинг оборудования на 85 млрд дол. (28 % всех инвестиций в оборудование в стране). Одной из причин быстрого развития лизинга в США явились налоговые льготы: ускоренная амортизация и инвестиционная налоговая льгота (до 10 % стоимости новых инвестиций вычиталось из суммы налога). Например, расходы по покупке оборудования -100 000 дол., инвестиционная льгота - 10%, 10 000 дол. вычиталось из суммы налога. Но право на налоговые льготы возникало только тогда, когда договор соответствовал правилам, устанавливаемым для арен-

О£^ ^^Й^^ ИНТЕГРАЦИЯ ОБРАЗОВАНИЯ ^ЖвИЖ

ды управлением внутренних доходов Министерства финансов США:

-

- продолжительность лизинга должна быть меньше 30 лет;

-

- лизинг не должен предусматривать возможность покупки имущества по цене ниже разумной рыночной, например, за I дол.;

-

- лизинг не должен предусматривать график платежей, где они вначале будут больше, а затем меньше. Это было бы свидетельством того, что лизинг используется как средство уйти от налога;

-

- лизинг должен обеспечить арендодателя нормальным рыночным уровнем прибыли;

-

- возможность продления лизинга должна учитывать нормальную рыночную стоимость оборудования.

В последнее время в США растет значение соглашений возвратного лизинга (нефтяные танкеры, железнодорожные контейнеры, компьютеры, самолеты), оперативного лизинга (транспорт, печатное оборудование). Очень наглядно просматривается рост оперативного лизинга без наличия особых налоговых льгот в авиации.

В Великобритании лизинг получил значительное развитие только после 1970 г, те. с введения налоговых льгот. Компании могли вычитать 100 % инвестиций из налогооблагаемой прибыли в году, в котором они производились. Эти льготы были существенны только для предприятий с большой доходностью, но косвенно они были доступны и арендаторам. Компания могла воспользоваться налоговыми льготами только в конце отчетного года. Если она производила инвестиции в начале года, то ей приходилось ждать некоторое время до получения выгод от этих льгот. Но если она продавала оборудование лизинговой компании и затем брала его в аренду (при условии, что у лизинговой компании конец финансового года наступал раньше), го косвенные выгоды могли быть получены быстрее. Поэтому лизинговые компании открывали филиалы с разными концами финансового года. Налоговая инвестиционная льгота безвозмездна, она возвращается обратно через налоги на арендные платежи. но тем не менее она предоставляет беспроцентную ссуду. равну ю 52 % стоимости имущества, что отражается и на сто имости лизинга для арендатора. В 1984 г. правительство объявило, что корпорационный налог будет снижен с 52 до 35 % к апрелю 1986 г. а 100 % льгота первого года будет заменена 25 % регрессивной. Так как корпорационный налог сокращался постепенно, то изменения не сразу сказывались на развитии лизинга. Часть налоговых льгот сохранилась. Это очень выгодно для лизинга в области электронной промышленности. Так, в течение I года арендные платежи не облагаются налогом (см : Лизинг и коммерческий кредит. М.. 1994).

В России, по мнению таких специа-листов; как Е.Н. Чекмаев. К.Г. Сусанян. В.А. Петров, с понятием «лизинг» познакомились во время Второй мировой войны, когда в 1941 - 1945 гг. по leand-lease осуществлялись поставки американской техники. До начала 90-х гг. XX в. лизинг применялся в сравнительно небольших масштабах и лишь в международной торговле. Однако и раньше напрокат сдавались легковые машины, а прокат по своей сущности близок к оперативному лизингу. В 70 - 80-е гг. лизинг рассматривался советскими внешнеторговыми организациями прежде всего как одна из форм приобретения и реализации такого оборудования, как крупногабаритные универсальные и другие дорогостоящие станки, поточные линии, дорожно-строительное, кузнечно-прессовое, энергетическое оборудование, а также ремонтные мастерские, самолеты, морские суда, автомашины, вычислительная техника на базе ЭВМ и т.д.. с использованием специальной формы кредита. Лизинг обычно фиксировался в соглашениях, заключенных между советскими и иностранными партнерами на определенный срок.

Бурное развитие лизинговых операций на отечественном внутреннем рынке можно определить серединой 1989 г. в связи с переводом предприятий на арендные формы хозяйствования. Заметным явлением в становлении начальных правил применения лизинга стали Основы законодательства Союза ССР и союзных республик об аренде от 23 ноября 1989 г. № 810-1 и письмо Госбанка СССР от 16 февраля 1990 г. № 270 «О плане счетов бухгалтерского учета», в котором был представлен порядок отражения лизинга в бухгалтерском учете. Разви- тие сети коммерческих банков способствовало внедрению лизинговых операций в банковскую практику.

Российские лизинговые компании начали образовываться с середины 1990 г. В октябре 1994 г. была создана Российская ассоциация лизинговых компаний «Росли-зинг». В том же году «Рослизинг» стал корреспондентским членом Европейской федерации ассоциаций лизинговых компаний «LEASEUROPE». Общая стоимость заключенных в нашей стране лизинговых договоров в течение 1999 г. достигла, по некоторым оценкам, 1,3 млрд дол. В этом числе около 0,5 млрд дол., согласно данным Российской ассоциации лизинговых компаний, приходится на долю лизингодателей, входящих в ассоциацию. Конечно, сумма менее 1,5 млрд дол. крайне незначительна для решения глобальных задач, стоящих перед российской экономикой. Если ее сопоставить с объемом инвестиций в основной капитал за счет всех источников финансирования в 2000 г. (по оценкам Минэкономики РФ, этот показатель должен возрасти по сравнению с предыдущим годом на 6 % и составить 970 млрд руб., или порядка 32 млрд дол.), то на долю лизинга будет приходиться около 4,5 % в общем объеме инвестиций в производство .

В последние годы лизинг в России постепенно принимает все более четкие организационные и правовые формы. Формируются нормативные законодательные предпосылки для правового регулирования деятельности участников лизинговых операций. Интерес государства и предпринимателей к лизингу, являющемуся наиболее сложной финансовой операцией, неуклонно растет.

Перечислим главные преиму щества лизинга по сравнению с другими формами привлечения инвестиционных средств в основные фонды.

Во-первых, благодаря налоговым льготам, предоставленным участникам лизинговых отношений, приобретение оборудования в лизинг выгоднее по сравнению с дорогим кредитом. В большинстве стран эти льготы сводятся к праву арендодателя начислять ускоренную амортизацию на имущество, сдаваемое в лизинг, и правх арендатора вычитать арендную плату из налогооблагаемой прибыли. В России наиболее существенными льготами участникам лизингового бизнеса (и, что очень важно, в действительности применяемыми ими) являются:

-

- отнесение процентов по полученным заемным средствам, включая кредиты банков и других организаций, используемым лизинговыми компаниями для осуществления операций финансового лизинга, на себестоимость;

-

- отнесение на себестоимость продукции лизингополучателей лизинговых платежей по операциям финансового лизинга (постановление Правительства РФ от 5 августа 1992 г. № 552);

-

- применение по взаимному соглашению сторонами договора лизинга механизма ускоренной амортизации предмета лизинга с коэффициентом ускорения в размере не выше 3 (ст. 31 Федерального закона от 29 октября 1998 г. № 164-ФЗ «О лизинге»),

В регионах идет процесс самостоятельной разработки регуляторов, способствующих развитию лизингового бизнеса. Так, в Республике Мордовия предусмотрено снизить для лизингодателей налоги:

-

а) на прибыль, полученную от реализации договоров лизинга со сроком действия не менее 3 лет, в части средств, зачисляемых в бюджет республики, - на 50 %;

-

б) на имущество в части средств, зачисляемых в бюджет республики. - на 50 %;

-

в) на пользователей автомобильных дорог в части средств, зачисляемых в дорожный фонд республики, - на 50 %;

-

г) на приобретение автотранспортных средств, в части средств, зачисляемых в дорожный фонд республики, - на 100 %;

-

д) на содержание жилищного фонда и объектов социально-культурной сферы в части средств, зачисляемых в бюджет республики, - на 50 %;

-

е) за пользование землей и иными природными ресурсами в части средств, зачисляемых в бюджет республики, - на 50 %.

Кроме того, в Мордовии предусмотрено освободить банки и друг ие организации, участвующие в лизинговых проектах, от уплаты налога на прибыль, получаемую ими от предоставления собственных и/или привлеченных средств, на срок 3 года и более для реализации операций лизинга, в части средств, зачисляемых в бюджет республики, на 50 %. Для получения налоговых льгот лизингодатели, банки и другие кредитные учреждения должны осуществлять раздельный учет: прибыли, полученной от реализации договоров со сроком действия не менее 3 лет; выручки, полученной в результате осуществления лизинговых операций.

Во-вторых, лизинг выгоден, когда компания не имеет надежной кредитной истории для получения кредита на закупку оборудования. Специфика лизингового бизнеса - в том, что лизинговая компания берет на себя дополнительный риск работы с предприятиями, которые не имеют достаточной кредитной истории, поэтому банк скорее всего им отказывает. Большинство российских предприятий относится именно к такой категории. Для них лизинг мог бы стать чуть ли не единственной возможностью приобрести оборудование. Да и международные его поставщики уже убедились в том, что в торговле с Россией нужно сначала профинансировать российских покупателей. Правда, это не только наша проблема. На Западе многим авиакомпаниям недостаточно собственных средств на покупку самолетов, а для получения кредитов у них невысокий кредитный рейтинг. Поэтому часто покупателями становятся лизинговые компании, которые затем сдают самолеты в аренду.

В-третьих, лизинг незаменим в том случае, если не находится кредиторов, согласных предоставить заем на покупку оборудования с последующей его передачей в залог кредитору, или заемщик не обладает достаточными активами для залога. Ситуация усугубляется тем, что реализация залоговых прав в России сложна и не отработанна. Кредитор не может просто взять себе заложенное имущество. Сначала нужно получить судебное решение и реализовать это имущес^зо на аукционе. Преимущество лизинга - в том, что лизинговая компания сохраняет собственность на арендуемое имущество.

Подводя итог вышесказанному, необходимо отметить, что лизинг представляется очень эффективным инструментом по привлечению инвестиций в реальный сектор экономики. В настоящее время российский лизинговый рынок оценивается как чрезвы чайно емкий, способный принести значительные доходы всем его участникам.

Главной причиной, сдерживающей развитие лизинговых отношений в нашей стране, является несовершенство, а точнее несоответствие, законодательных и нормативных актов РФ и субъектов РФ.

Рассмотрим в качестве примера предоставление льгот по налогу на прибыль субъектами РФ. Ст. 17 Налогового кодекса (НК) предусматриваются налоговые льготы и основания для их использования налогоплательщиком. Налог на прибыль -федеральный налог, и поэтому обложение данным налогом, в том числе льготы, устанавливается законодательными актами РФ. В Федеральный закон «О налоге на прибыль предприятий и организаций» внесены изменения № 62-ФЗ от 31 марта 1999 г, согласно которым органы государственной власти субъекта РФ могут предоставлять льготы по налогу исключительно в порядке и на условиях, предусмотренных первой частью НК. Но согласно письму МНС РФ в первой части НК не предусмотрены нормы, закрепляющие право и порядок предоставления органами государственной власти субъектов РФ льгот по налогу на прибыль. Исходя из вышеизложенного, можно сделать следующий вывод: законодательство о налогах и сборах в части, касающейся предоставления региональными органами власти льгот по налогу на прибыль, содержит положения, исполнение которых невозможно.

Приведем еще один пример. Из-за трудности реализации в настоящее время в России залоговых прав, преимущества лизинга - в том, что лизинговая компания сохраняет собственность на лизинговое имущество. Однако на то, чтобы получить имущество обратно в свое владение, в случае невыполнения лизингополучателем обязательств, у лизинговых компаний уходит немало времени. Арбитражный процессуальный кодекс устанавливает двухмесячный срок рассмотрения дела, который часто превышается. Само исполнение решения суда длится не менее трех месяцев. Российская специфика такова, что сохранение права собственности на оборудование может ничего не стоить, если оно лизингуется в отдален- ном районе или установлено под землей (например, нефтяное оборудование).

Таким образом, сегодня достаточно много проблем правового обеспечения лизинга, возникших в результате несогласованностей, коллизий, неточностей в определениях, раз личных трактовках, недосказанности в действующих правовых актах. Чтобы создать полноценные условия для лизинга, законодательным органам РФ целесообразно внести изменения в закон «О лизинге», изучая, обобщая и используя наработки регионов.

МЕЖКУЛЬТУРНАЯ КОММУНИКАЦИЯ И ПРЕПОДАВАНИЕ НЕМЕЦКОГО ЯЗЫКА

В.П. Фурманова, зав. кафедрой немецкого языка МГУ им. Н.П. Огарева, профессор

Реалии общественно-политической жизни в нашей стране требуют интенсивного развития культурно-языковых контактов с европейскими странами, и в первую очередь с ФРГ, что обусловлено географической близостью, сходством в историческом развитии и перспективами в различных сферах экономической деятельности.

Немецкий язык утвердился как средство межкультурной коммуникации в таких сферах, как экономика, образование и др. Преподавание немецкого языка представляет собой тип опосредованной межкультурной коммуникации, потому что, во-первых, цели обучения ориентированы на формирование коммуникативной компетенции обучающихся; во-вторых, учебный процесс есть диалог культур в силу использования различных медиа-средств: аутентичных текстов, аудио- и видеоматериалов, компакт-дисков, произведенных в иной культуре; в-третьих, происходит этот процесс в рамках русскоязычной культуры.

Изучение немецкого и других иностранных языков соответствует как индивидуальным потребностям каждого, так и требованиям всего общества. Главной идеей и девизом 2001 г., объявленным ЮНЕСКО годом языков, стали развитие межкультурной коммуникации, обеспечение взаимопонимания с государствами и народами, говорящими на других языках и имеющими иную культурную идентичность.

В межкультурной коммуникации в контакт вступают люди, представляющие разные культуры и способы поведения. Следовательно, интеракция имеет не только языковой, но и социокультурный характер. При этом речь идет о би- или пол и культурном контексте, который наряду с культурным фоном (местом и ситуацией общения) включает также установки и ценности коммуникантов.

Культура в межкультурной коммуникации выступает как деятельность, процесс самоизменения. И поскольку в каждой культуре существуют свои нормы восприятия, мышления, постольку общее и национально-специфическое, присущее каждой культуре в отдельности познается в сравнении (Это так, как и у нас. Нет для нас это не типично) и понимание включает как бы определенное смысловое поле. Системообразующим фактором при этом выступает язык.

Концепция межкультурной коммуникации, разработанная на кафедре немецкого языка МГУ им. Н.П. Огарева, включает следующие теоретические положения.